เคทีซีเผยผลประกอบการของบริษัทและบริษัทย่อยในปี 2566 กำไรสุทธิ 7,295 ล้านบาท

เพิ่มขึ้น 3.1% จากงวดเดียวกันของปี 2565 พอร์ตสินเชื่อรวมมีมูลค่า 112,346 ล้านบาท ขยายตัว 7.8% จากช่วงเดียวกันของปี 2565 อานิสงส์จากสภาวะเศรษฐกิจไทยที่ทยอยฟื้นตัว ประกอบกับปัจจัยสนับสนุนจากการบริโภคภาคเอกชน โดยแผนกลยุทธ์ธุรกิจในปีนี้ จะยังคงมุ่งเน้นพอร์ตสินเชื่อให้เติบโตอย่างยั่งยืน ควบคู่กับการควบคุมคุณภาพพอร์ตสินเชื่อ คัดกรองลูกหนี้ภายใต้ระดับความเสี่ยงที่เหมาะสมและยอมรับได้ รวมทั้งเดินหน้ามาตรการให้ความช่วยเหลือลูกหนี้ระยะยาวตามประกาศของธนาคารแห่งประเทศไทย (ธปท.) อีกทั้งบริหารจัดการให้สินเชื่ออย่างเป็นธรรม โดยให้ความช่วยเหลือลูกหนี้ทุกสถานะตามแนวทางของธปท. เป็นจำนวนเงิน 1,833 ล้านบาท เมื่อสิ้นปี 2566

นางพิทยา วรปัญญาสกุล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) กล่าวว่า “ภาพรวมของอุตสาหกรรมสินเชื่อผู้บริโภคยังขยายตัว จากความต้องการใช้จ่ายเพื่อการบริโภคและความเชื่อมั่นของผู้บริโภคยังคงอยู่ในระดับดี โดยเคทีซีมีสัดส่วนของลูกหนี้บัตรเครดิตเทียบกับอุตสาหกรรมสำหรับ 11 เดือน ปี 2566 เท่ากับ 15.1% ส่วนแบ่งตลาดของปริมาณการใช้จ่ายผ่านบัตรของบริษัทเท่ากับ 12.2% เพิ่มขึ้นจากช่วงเดียวกันของปี 2565 และมีสัดส่วนของลูกหนี้สินเชื่อบุคคล (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) เทียบกับอุตสาหกรรมเท่ากับ 6.3%”

“ในปี 2566 เคทีซีมีอัตราการขยายตัวของปริมาณการใช้จ่ายผ่านบัตรที่ 11.4% โดยมูลค่าพอร์ตสินเชื่อรวมขยายตัวที่ 7.8% พอร์ตบัตรเครดิตเคทีซียังขยายตัวได้ที่ 7.2% ตามปริมาณการใช้จ่ายผ่านบัตรที่เพิ่มขึ้นจากอุปสงค์การใช้จ่ายในชีวิตประจำวัน ขณะที่พอร์ตสินเชื่อบุคคลรวมขยายตัวที่ 7.5% โดยบัตรกดเงินสด “เคทีซี พราว” (KTC PROUD) เติบโต 4.4% และยอดลูกหนี้ใหม่ “เคทีซี พี่เบิ้ม รถแลกเงิน” มีมูลค่า 2,590 ล้านบาท”

“ผลการดำเนินงานของเคทีซี ณ วันที่ 31 ธันวาคม 2566 เปรียบเทียบกับช่วงเดียวกันของปี 2565 งบการเงินรวมปี 2566 กำไรสุทธิ 7,295 ล้านบาท เพิ่มขึ้น 3.1% มีฐานสมาชิกรวม 3,358,926 บัญชี เงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวมหรือพอร์ตสินเชื่อรวมมีมูลค่าเท่ากับ 112,346 ล้านบาท เติบโต 7.8% อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวมของกลุ่มบริษัท (%NPL) อยู่ที่ 2.2% โดยแบ่งเป็นพอร์ตสมาชิกบัตรเครดิต 2,637,183 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 74,441 ล้านบาท ปริมาณการใช้จ่ายผ่านบัตรในปี 2566 เท่ากับ 265,383 ล้านบาท เพิ่มขึ้น 11.4% NPL บัตรเครดิตอยู่ที่ 1.1% พอร์ตสมาชิกสินเชื่อบุคคลเคทีซี 721,743 บัญชี แบ่งเป็นเงินให้สินเชื่อแก่ลูกหนี้บัตรกดเงินสด “เคทีซี พราว” และดอกเบี้ยค้างรับ 30,597 ล้านบาท เงินให้สินเชื่อแก่ลูกหนี้ “เคทีซี พี่เบิ้ม รถแลกเงิน” เท่ากับ 2,287 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 3.0% สำหรับสินเชื่อลูกหนี้ตามสัญญาเช่าซื้อมูลค่า 3,189 ล้านบาท เคทีซีได้หยุดการปล่อยสินเชื่อประเภทนี้ตั้งแต่เดือนสิงหาคม 2566 เพื่อบริหารจัดการคุณภาพพอร์ตสินเชื่อและการติดตามหนี้ เนื่องจากเห็นสัญญาณของหนี้เสียที่เพิ่มขึ้น”

เคทีซีมีรายได้รวมเพิ่มขึ้นจากช่วงเดียวกันของปี 2565 เท่ากับ 9.4% จากรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียม ขณะที่ค่าใช้จ่ายรวมเพิ่มขึ้น 14.0% จากค่าใช้จ่ายในการบริหารหลักๆ เพิ่มขึ้น ค่าธรรมเนียมจ่ายจากปริมาณธุรกรรมที่ขยายตัว ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (ECL) เพิ่มขึ้นจากการตั้งสำรองสูงขึ้น และต้นทุนทางการเงินที่ปรับขึ้นตามการเพิ่มขึ้นของอัตราดอกเบี้ยในตลาดการเงิน

ทั้งนี้ ข้อมูลวันที่ 31 ธันวาคม 2566 กลุ่มบริษัทมีเงินกู้ยืมทั้งสิ้น 66,404 ล้านบาท เพิ่มขึ้น 7.7% เทียบจากช่วงเวลาเดียวกันของปีก่อนหน้า แบ่งสัดส่วนโครงสร้างแหล่งเงินทุนเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายในหนึ่งปี) 32.9% และเงินกู้ยืมระยะยาว 67.1% วงเงินกู้ยืมระยะสั้นจากสถาบันการเงินรวม (Total Short-Term Credit Line) ทั้งสิ้นจำนวน 29,371 ล้านบาท (รวมวงเงินจากธนาคารกรุงไทย 19,061 ล้านบาท) ใช้วงเงินระยะสั้นไปจำนวน 4,981 ล้านบาท มีวงเงินคงเหลือทั้งสิ้น 24,390 ล้านบาท อัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.15 เท่า ลดลงเมื่อเทียบกับสิ้นปีก่อนหน้าที่ 2.22 เท่า ต่ำกว่าภาระผูกพัน (Debt Covenants) ที่ 10 เท่า ในปี 2566 เคทีซีมีต้นทุนทางการเงินเท่ากับ 2.7% เพิ่มขึ้นจาก 2.4% ในปี 2565 ตามสภาวะอัตราดอกเบี้ยของตลาดที่เพิ่มขึ้น ขณะเดียวกันผลตอบแทนเงินให้สินเชื่อเท่ากับ 14.8% เพิ่มขึ้นจากปีก่อนหน้าที่ 14.6% จากการเติบโตของพอร์ตรวม ส่งผลให้ส่วนต่างอัตราดอกเบี้ยสุทธิในปี 2566 อยู่ในระดับเดิมที่ 13.2%

“ในปี 2567 นี้ หลายฝ่ายคาดการณ์ว่าอัตราการขยายตัวของเศรษฐกิจจะปรับดีขึ้น ตามการขยายตัวของภาคการส่งออกและการฟื้นตัวต่อเนื่องของภาคการท่องเที่ยว จึงน่าจะเป็นแรงส่งให้การบริโภคภาคเอกชนขยับตัวและมีการใช้จ่ายเพิ่มมากขึ้น โดยเคทีซีตั้งเป้าหมายจะมีผลการดำเนินงานที่ดีขึ้นอย่างต่อเนื่อง ควบคู่กับการดูแลพอร์ตลูกหนี้รวมให้ขยายตัวมากขึ้น ภายใต้ความเสี่ยงที่ยอมรับได้อย่างเหมาะสม และตั้งเป้าเติบโตใน 3 ธุรกิจหลัก คือ ธุรกิจบัตรเครดิต สินเชื่อบัตรกดเงินสด “เคทีซี พราว” (KTC PROUD) และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” อีกทั้งจะส่งเสริมธุรกิจ “มาย บาย เคทีซี” (MAAI by KTC) ซึ่งให้บริการระบบบริหารจัดการความสัมพันธ์กับลูกค้า ให้ขยายตัวมากขึ้น ร่วมกับการพัฒนา 3 องค์ประกอบหลัก คือ คน กระบวนการและเทคโนโลยี เพื่อเพิ่มประสิทธิภาพผลิตภัณฑ์และบริการ”

“นอกจากนี้ เพื่อขานรับกับประกาศของธปท. ที่ สกช. 7/2566 เรื่องหลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending: RL) เคทีซียังมีมาตรการให้ความช่วยเหลือลูกหนี้ระยะยาว เช่น กรณีปรับเพิ่มอัตราการผ่อนชำระขั้นต่ำของบัตรเครดิตจาก 5% เป็น 8% ซึ่งมีผลกับรอบบัญชีตั้งแต่ 1 มกราคม 2567 - 31 ธันวาคม 2567 นั้น เคทีซีเชื่อว่าลูกหนี้ส่วนใหญ่จะสามารถจ่ายชำระขั้นต่ำที่สูงขึ้นได้ แต่หากมีลูกหนี้บางส่วนที่ชำระไม่ได้ บริษัทมีแนวทางต่างๆ ในการให้ความช่วยเหลือลูกหนี้ อีกทั้งจะเสนอแนวทางให้ความช่วยเหลือแก่ลูกหนี้ที่ยังไม่ด้อยคุณภาพ (non-NPL) ซึ่งเป็นการปรับปรุงโครงสร้างหนี้ในลักษณะเชิงป้องกัน (Pre-emptive DR) ตั้งแต่เริ่มมีสัญญาณว่าลูกหนี้กำลังจะประสบปัญหาในการชำระหนี้อย่างน้อย 1 ครั้ง เพื่อให้ลูกหนี้สามารถชำระหนี้ได้ ไม่กลายเป็นหนี้ด้อยคุณภาพ (NPL) และบริษัทจะเสนอแนวทางให้ความช่วยเหลือแก่ลูกหนี้ด้อยคุณภาพ (NPL) อย่างน้อย 1 ครั้ง โดยเฉพาะก่อนการดำเนินการตามกฎหมาย โอนขายหนี้ บอกเลิกสัญญาหรือยึดทรัพย์ ซึ่งการให้ความช่วยเหลือลูกหนี้ดังกล่าว บริษัทจะพิจารณาให้สอดคล้องกับความสามารถในการชำระหนี้ของลูกหนี้ และไม่ทำให้ลูกหนี้มีภาระหนี้เพิ่มขึ้นจากภาระหนี้เดิมเกินสมควร”

“อย่างไรก็ตาม การดำเนินความช่วยเหลือตามเกณฑ์ดังกล่าว เคทีซีพิจารณาแล้วเชื่อมั่นว่าจะไม่มีผลกระทบอย่างมีนัยสำคัญต่อภาพรวมการดำเนินงานของบริษัท นอกจากนี้ แนวทางความช่วยเหลือของ ธปท. ต่อลูกหนี้ที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) ที่จะมีผลบังคับใช้วันที่ 1 เมษายน 2567 เป็นต้นไปนั้น จากการประเมินผลกระทบหากลูกหนี้ที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการ จะมีผลกระทบต่อรายได้ดอกเบี้ยลดลงประมาณ 18 ล้านบาทต่อเดือน สำหรับความคืบหน้าด้านแนวคิดให้ผู้กู้จ่ายดอกเบี้ยตามความเสี่ยง (Risk-based Pricing: RBP) ยังต้องรอเวลาให้เปิดเข้าร่วมทดสอบในกลางปี 2567 และกรณีการกำหนดสัดส่วนของภาระหนี้สินเทียบกับรายได้ (Debt Service Ratio: DSR) ยังไม่มีการเปิดรับฟังความคิดเห็นเป็นการเฉพาะ ตามแผนเดิมของ ธปท. คาดจะเริ่มบังคับใช้ในปี 2568 ทั้งนี้ ธปท. จะประเมินสถานการณ์เศรษฐกิจอีกครั้ง”

“ที่ผ่านมาเคทีซียังได้ดำเนินโครงการต่างๆ เพื่อให้ความช่วยเหลือลูกหนี้ตามแนวทางของธปท. ในการบริหารจัดการด้านการให้สินเชื่ออย่างเป็นธรรม โดยข้อมูล ณ วันที่ 31 ธันวาคม 2566 เคทีซีได้ให้ความช่วยเหลือลูกหนี้ในทุกสถานะเป็นจำนวน 1,833 ล้านบาท คิดเป็นสัดส่วน 1.7% ของพอร์ตลูกหนี้รวม”

SCB WEALTH เปิดสินทรัพย์การลงทุน แม้ปีนี้เต็มไปด้วยความท้าทายจากเศรษฐกิจที่ผันผวนด้วยปัจจัยต่างๆที่กดดันตลาด สินทรัพย์ด้านการลงทุนของ SCB WEALTH ยังเติบโตกว่า 7% เมื่อเทียบกับอุตสาหกรรมที่โต 4% ด้านสินเชี่อ Wealth Lending เติบโตกว่า 70% เมื่อเทียบกับปีที่ผ่านมา ตั้งเป้าหมายใน3 ปีข้างหน้า มุ่งครองอันดับหนึ่งใน3แกนหลัก ได้แก่ 1) เป็นที่หนึ่งในใจลูกค้า 2) ผู้นำด้านสินทรัพย์ภายใต้บริหารจัดการ และ 3) ผู้นำการบริหารภาพรวมพอร์ตโฟลิโอสร้างผลตอบแทนให้ยั่งยืนแก่ลูกค้าทั้งในระยะสั้นและระยะยาว ด้าน SCB CIO แนะปีหน้าให้ระมัดระวังการลงทุน ควรแบ่งเงินลงทุนในต่างประเทศ จากส่วนต่างอัตราดอกเบี้ยที่สูงกว่าไทย เน้นลงทุนในสินทรัพย์ที่มีคุณภาพสูง ทยอยลงทุนในพันธบัตรรัฐบาล และหุ้นกู้ Investment Grade ส่วนตลาดหุ้น ทยอยสะสมหุ้นกลุ่ม Quality Growth เช่น 7 บริษัทที่มีมาร์เก็ตแคปมากที่สุดในตลาดหุ้นสหรัฐ ญี่ปุ่น และ อินเดีย หุ้นไทย มีปัจจัยสนับสนุนจากเศรษฐกิจที่ได้แรงหนุนจากการส่งออก ท่องเที่ยว และมาตรการกระตุ้นภาครัฐฯ ท่ามกลาง Valuation ที่อยู่ในระดับที่เหมาะสม พร้อมนำAIวิเคราะห์ข้อมูลเสนอผลิตภัณฑ์ให้ตอบโจทย์ลูกค้าและยกระดับ WPlan แพลตฟอร์มดูแลความมั่งคั่งแบบครบวงจร InnovestXมองเศรษฐกิจไทยปีหน้าขยายตัว3-4% ดัชนีหุ้นไทยพุ่งแตะ1,750 จุด

ดร. ยรรยง ไทยเจริญ รองผู้จัดการใหญ่อาวุโส ประธานเจ้าหน้าที่บริหาร กลุ่มธุรกิจ WEALTH ธนาคารไทยพาณิชย์ เปิดเผยว่า ในปีนี้เป็นอีกหนึ่งปีที่มีความท้าทายท่ามกลางภาวะการลงทุนในตลาดโลกที่มีความผันผวนตลอดปี ทั้งในเรื่องของอัตราดอกเบี้ย และเงินเฟ้อที่อยู่ในระดับสูง รวมทั้งสงครามที่ยังมีความไม่แน่นอนว่าจะลุกลามหรือยืดเยื้อนานเท่าใด แต่ธุรกิจบริหารความมั่งคั่ง SCB WEATH ยังคงมุ่งมั่นปรับกลยุทธ์การลงทุนเพื่อตอบโจทย์การลงทุนให้แก่ลูกค้าได้อย่างรวดเร็ว โดยปัจจุบันธนาคารมีฐานลูกค้า Wealth และลูกค้าที่มีศักยภาพที่จะเป็น Wealth อยู่มากกว่า 1 ล้านคน ด้วยความแข็งแกร่งในการเป็นผู้นำตลาด ได้มีการคัดสรรและนำเสนอผลิตภัณฑ์การลงทุนที่ตอบ

โจทย์ตามสภาวะตลาดในแต่ละช่วงเวลา ที่มีทั้งโอกาสและความท้าทาย เช่น ผลิตภัณฑ์การลงทุนในสกุลเงินดอลล่าร์ ในกลุ่มตราสารหนี้ที่มีความเสี่ยงต่ำระยะสั้นหรือกองทุนกลุ่มตราสารตลาดเงิน (Money Market) สกุลเงินดอลลาร์สหรัฐฯ การนำเสนอผลิตภัณฑ์ Capped Floored Floater Note หรือ Callable Note เป็นต้น สำหรับผู้ลงทุนที่มีประสบการณ์ลงทุนและสามารถรับความเสี่ยงจากอัตราแลกเปลี่ยน หรือ ผลิตภัณฑ์การลงทุนที่ไม่ผันผวนจนเกินไปและให้ผลตอบแทนที่น่าพอใจในภาวะดอกเบี้ยสูง เช่น กองทุนตราสารหนี้ประเภทกำหนดอายุโครงการ (Term Fund) ซึ่งได้รับการตอบรับที่ดีจากลูกค้า ทำให้สินทรัพย์การลงทุนภายใต้การบริหารจัดการของกลุ่มลูกค้า SCB WEALTH เติบโตเพิ่มขึ้นกว่า 7% ซึ่งสูงกว่าอัตราการเติบโตเฉลี่ยของอุตสาหกรรมที่ 4%

นอกจากนี้ ธนาคารยังมีความพร้อมในการนำเสนอผลิตภัณฑ์ประกัน และสินเชื่อเพื่อต่อยอดความมั่งคั่ง (Wealth Lending ประเภท Property Backed Loan และ Lombard Loan) ที่มียอดสินเชื่อเติบโตขึ้นมากกว่า 70% เมื่อเทียบกับปีที่ผ่านมา ในขณะที่ผลิตภัณฑ์ประกันชีวิตควบการลงทุน Regular Unit-linked ยังครองอันดับ 1 ในตลาดประกันผ่านช่องทางธนาคาร (Bancassurance) เป็นเวลาติดต่อกัน 3 ปีซ้อน ด้วยส่วนแบ่งการตลาดมากกว่า 50% ในปีนี้ และธนาคารยังคงมุ่งเน้นการบริหารต้นทุนในการดำเนินธุรกิจให้มีประสิทธิภาพ นำมาซึ่งผลการดำเนินงานที่ยังคงเติบโตอย่างต่อเนื่อง คาดการณ์ว่า รายได้จากกลุ่มธุรกิจ Wealth ในปี2566 จะเพิ่มขึ้นมากกว่า 20% เมื่อเทียบกับปีที่ผ่านมา

ในปีนี้ SCB WEALTH ยังคว้ารางวัลได้สูงถึง 11 รางวัลระดับโลก เป็นรางวัลที่โดดเด่นในการเป็น Digital Banking ที่มีความเป็นเลิศด้านนวัตกรรม และแพลตฟอร์มอัจฉริยะ มีการนำData มาใช้วิเคราะห์ข้อมูลการลงทุน และดูแลพอร์ตลูกค้าที่ออกแบบเป็นพิเศษให้เฉพาะลูกค้าแต่ละราย ซึ่งสามารถการันตีความเป็น "Digital Wealth with Human Touch" ได้อย่างแท้จริง

SCB Wealth มีเป้าหมายที่จะเติบโตอย่างต่อเนื่อง เพื่อเป็นที่หนึ่งในใจลูกค้า และธนาคารวางเป้าหมายในการเป็น “ดิจิทัลแบงก์อันดับหนึ่งด้านการบริหารความมั่งคั่ง” จะเป็น Thought partners ที่ดีที่สุดสำหรับลูกค้าและจะอยู่กับลูกค้าทุกช่วงจังหวะการลงทุนอย่างใกล้ชิด นอกจากนี้ได้ตั้งเป้าหมายในการสร้างคุณค่าให้แก่ลูกค้า ใน 3 ปีข้างหน้าไว้ดังนี้ คือ 1) เป็นอันดับหนึ่งในใจลูกค้าด้วยการส่งมอบประสบการณ์การบริหารความมั่งคั่ง ภายใต้กลยุทธ์ Digital Wealth with Human Touch 2) ผู้นำอันดับหนึ่งสินทรัพย์ภายใต้บริหารจัดการในเชิงของผู้ให้คำปรึกษา (Advisory) เพื่อนำมาซึ่งการได้รับความไว้วางใจและเพื่อเป็น Main Wealth Bank ของลูกค้า และ 3) ผู้นำในการบริหารภาพรวมพอร์ตโฟลิโอเพื่อก้าวข้ามทุกความท้าทายและสร้างผลลัพธ์ด้านผลตอบแทนให้แก่ลูกค้าทั้งในระยะสั้นและระยะยาว

นายศรชัย สุเนต์ตา, CFA SCB Wealth Chief Investment Officer ผู้ช่วยผู้จัดการใหญ่ ผู้บริหารฝ่าย Investment Office and Product Function กลุ่มธุรกิจ Wealth ธนาคารไทยพาณิชย์ เปิดเผยว่า ปี 2566 นี้เป็นปีแห่งความผันผวน เริ่มต้นปีด้วยความกังวลเศรษฐกิจถดถอย มาสู่ปลายปีด้วยแนวโน้มเศรษฐกิจชะลอตัวแบบจัดการได้ ขณะที่แนวโน้มดอกเบี้ยอยู่ในระดับสูงและค้างนาน (Higher for longer) กำลังนำไปสู่ความคาดหวังว่าธนาคารกลางหลักจะหยุดขึ้นดอกเบี้ย (Rate pause expectation) ส่วนประเด็นสงคราม ก็ยังมีทั้งสงครามรัสเซีย-ยูเครนที่ยืดเยื้อ และความขัดแย้งในตะวันออกกลาง ขณะที่การไหลออกของเงินทุนจากตลาดไทยไปต่างประเทศยังคงมีอยู่และความไม่แน่นอนทางการเมืองไทยหลังการเลือกตั้งส่งผลให้นโยบายกระตุ้นเศรษฐกิจไม่ชัดเจน และล่าช้าออกไป

ปัจจัยเหล่านี้จะนำไปสู่เศรษฐกิจปี2567ที่มีแนวโน้มชะลอตัวไม่เหมือนกันในแต่ละประเทศ (Uneven slowdown) ทำให้นักลงทุนคาดหวังเห็นการปรับลดดอกเบี้ยในช่วงครึ่งหลังของปี 2567 ส่วนความเสี่ยงที่ต้องจับตา ได้แก่ ภาวะ Stagflation หรือ เศรษฐกิจเติบโตช้า แต่เงินเฟ้อสูง, ธุรกิจที่มีหนี้ใกล้ครบกำหนดจำนวนมาก อาจมีความเสี่ยงที่ต้องกู้ยืมใหม่ (rollover) ด้วยอัตราดอกเบี้ยที่สูงขึ้นมาก, ความไม่แน่นอนทางการเมืองจากการเลือกตั้งในประเทศหลักๆ ที่จะทำให้ตลาดการลงทุนมีความผันผวน และสภาพคล่องทั่วโลกมีแนวโน้มลดลงจากการใช้นโยบายดูดเงินในระบบกลับออกมา (Quantitative Tightening : QT)

ด้วยเหตุผลนี้ เราแนะนำให้ระมัดระวังการลงทุน แบ่งเงินลงทุนในต่างประเทศ ที่มีโอกาสรับผลตอบแทนที่ดี จากส่วนต่างอัตราดอกเบี้ยที่สูงกว่าไทย โดยควรเน้นลงทุนในสินทรัพย์ที่มีคุณภาพสูง ไม่ว่าจะเป็น การทยอยลงทุนในพันธบัตรรัฐบาล และหุ้นกู้คุณภาพสูง (Investment Grade) หลีกเลี่ยงการลงทุนในหุ้นกู้ที่มีความเสี่ยงสูง (High Yield) ส่วนการลงทุนในตลาดหุ้น ควรทยอยสะสมหุ้นกลุ่ม Quality Growth ที่มีงบดุลที่แข็งแกร่ง มีกำไรเติบโตสม่ำเสมอ สามารถรองรับธุรกิจชะลอตัว และรักษาอัตรากำไรได้ดี เช่น 7 บริษัทที่มีมูลค่าตามราคาตลาด (มาร์เก็ตแคป) มากที่สุดในตลาดหุ้นสหรัฐฯ ส่วนตลาดหุ้นอื่นที่แนะนำ ได้แก่ ตลาดหุ้นญี่ปุ่น และ อินเดีย ขณะที่ ตลาดหุ้นไทย มีปัจจัยสนับสนุนจากเศรษฐกิจที่ได้แรงหนุนจากการส่งออก ท่องเที่ยว และมาตรการกระตุ้นภาครัฐฯ ท่ามกลาง Valuation ที่อยู่ในระดับที่เหมาะสม

พอร์ตลงทุนที่แนะนำเพื่อคาดหวังผลตอบแทน 7-10% กรณีเป็นกลุ่มลูกค้าที่มีความมั่งคั่งสูง (Wealth) รับความเสี่ยงได้สูง เข้าใจผลิตภัณฑ์ที่มีความซับซ้อน คือ แบ่งเงิน 15% ไว้ในบัญชีเงินฝากสกุลเงินต่างประเทศ (FCD) สกุลเงินดอลลาร์สหรัฐ หรือเลือกรับผลตอบแทนระหว่างรอแลกอัตราแลกเปลี่ยนที่ต้องการ ด้วยผลิตภัณฑ์ Dual Currency Note Pricing (DCI) ที่ให้ผลตอบแทนขึ้นอยู่กับอัตราแลกเปลี่ยนที่ลูกค้าต้องการ เลือกลงทุนตราสารหนี้ 15% เน้นตราสารหนี้ระยะยาว ลงทุนในหุ้น 30% ทั้งในไทยและต่างประเทศ ที่เป็นกลุ่มคุณภาพ เติบโตสูง โดยควรมีหุ้นที่เกี่ยวข้องกับสร้างผลบวกด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) ในพอร์ตด้วย พร้อมกันนี้ควรลงทุนในหุ้นกู้อนุพันธ์ Capped Floored Floater Noted ที่จำกัดผลตอบแทนต่ำสุด แลกกับการจำกัดผลตอบแทนสูงสุด 10% หุ้นกู้อนุพันธ์อื่นๆ 10% สินทรัพย์นอกตลาดหลักทรัพย์ (Private Asset) 10% และสินค้าโภคภัณฑ์อีก 10% เพื่อป้องกันความเสี่ยงจากความไม่แน่นอนต่างๆ

ด้านการนำเทคโนโลยีมาพัฒนาการลงทุนให้ลูกค้า ในส่วนของ SCB Easy เราได้นำเสนอบริการ Wealth4U โดยมีการนำปัญญาประดิษฐ์ (AI)มาช่วยวิเคราะห์ข้อมูลเพื่อให้คำแนะนำผลิตภัณฑ์กองทุนที่เหมาะสมสำหรับลูกค้าแต่ละบุคคล พร้อมเปรียบเทียบทางเลือกการลงทุนที่ลูกค้าสนใจ เพื่อแนะนำทางเลือกที่ดีที่สุดให้ลูกค้า นอกจากนี้ เรายังพัฒนาบัญชีหุ้นกู้ SCB Easy-D ซึ่งสามารถเสนอขายครั้งแรก (IPO) ให้บุคคลธรรมดาบนสมาร์ทโฟน และรับฝากหุ้นกู้ผ่านช่องทางดิจิทัลแบบ 100% พร้อมกันนี้ เรายังเป็นธนาคารที่ได้รับอนุญาตจากธนาคารแห่งประเทศไทย (ธปท.) ให้สามารถเสนอขายพันธบัตรรัฐบาลกับนักลงทุนผ่านแพลตฟอร์ม และสามารถซื้อขายกองทุนรวมจากหลากหลาย บลจ. ได้

ไม่เพียงเท่านี้เรายังมีแผนยกระดับ wPlan แพลตฟอร์มสำหรับให้เจ้าหน้าที่ที่ดูแลลูกค้าใช้งาน ใน 4 ด้าน ได้แก่ 1) การนำเสนอโซลูชันดูแลความมั่งคั่งของลูกค้าแบบครบวงจรในแบบเฉพาะบุคคล เช่น การทำ Portfolio Allocation ออกแบบการจัดสรรสัดส่วนสินทรัพย์ในพอร์ตลงทุนตามแต่ระดับความเสี่ยงของแต่ละบุคคล 2) การพัฒนาความสามารถนำเสนอผลิตภัณฑ์ที่เหมาะสมกับลูกค้าแต่ละบุคคลมากขึ้น 3) การเพิ่มขีดความสามารถในการนำเสนอผลิตภัณฑ์การลงทุนจากช่องทางการลงทุนที่หลากหลาย (Omni-Channel) ให้ลูกค้าแบบไร้รอยต่อ และ 4) การยกระดับควบคุมระดับความเสี่ยงให้เหมาะสมกับลูกค้า ควบคู่กับการมี 2 ช่องทางดิจิทัล ให้ลูกค้าเข้าถึงข้อมูลการลงทุนได้สะดวกและง่าย ในการเรียกดู Statement การลงทุนได้ทุกที่ทุกเวลาผ่านแพลตฟอร์ม WealthDIY และ Line โดย SCB WEALTH ซึ่งในอนาคตจะมีการยกระดับขีดความสามารถของ Line SCB WEALTH ให้ตอบโจทย์ความต้องการเฉพาะของลูกค้าแต่ละท่านมากขึ้นและสามารถรับสิทธิพิเศษเหนือระดับต่างๆ สำหรับลูกค้า Wealth ของธนาคารได้ผ่านช่องทางนี้

นายสุกิจ อุดมศิริกุล กรรมการผู้จัดการ สายงานวิจัย บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ จำกัด (INVX) เปิดเผยว่า ตลาดหุ้นไทยในปี 2024 ยังคงมีความผันผวนแต่มีโอกาสสร้างผลตอบแทนได้ดีกว่าปี 2023 เนื่องจากระดับ SET Index ในปัจจุบัน ถือว่าต่ำกว่าปัจจัยพื้นฐาน (undervalue) โดยคาดว่า ตลาดยังมีความผันผวนสูงในช่วงครึ่งปีแรก และ ปรับตัวดีขึ้นในช่วงครึ่งปีหลัง โดยประเมินเป้าหมาย SET Index ณ สิ้นปี 2024 อยู่ที่ประมาณ 1,750 จุด

ปัจจัยที่คาดว่าจะสร้างความผันผวนให้กับตลาด ได้แก่ ความขัดแย้งระหว่างสหรัฐฯ-จีน ที่รุนแรงและซับซ้อนมากขึ้น โดยเฉพาะปี 2024 จะมีการเลือกตั้งประธานาธิบดีไต้หวันและ การเลือกตั้งประธานาธิบดีสหรัฐฯ รวมถึง ความรุนแรงที่

เกิดขึ้นในรัสเซีย-ยูเครน และ อิสราเอล-ฮามาส ซึ่งมีความเสี่ยงกระทบต่อราคาอาหารและพลังงานให้ปรับตัวเพิ่มขึ้นได้ นอกจากนี้ความแปรปรวนของภูมิอากาศโลกและปรากฏการณ์เอลนีโญในประเทศไทยมีโอกาสสร้างผลกระทบต่อภาคเกษตรกรรม ในขณะที่ประเด็นความเสี่ยงด้านเศรษฐกิจชะลอตัวหรือถดถอย เป็นปัจจัยที่ตลาดมีการคาดการณ์ว่าผลกระทบไม่รุนแรงมากเป็นเพียง Soft Landing หรือ Mild Recession ในขณะที่อัตราดอกเบี้ยสหรัฐฯมีโอกาสปรับลดลงในช่วงครึ่งหลังปี 2024 ช่วยสร้างโอกาสให้เงินทุนต่างชาติไหลกลับมาลงทุนในตลาดเกิดใหม่ จากการที่ค่าเงินดอลลาร์สหรัฐฯอ่อนค่า

ส่วนปัจจัยหนุนตลาดหุ้นไทย มาจากปัจจัยในประเทศ ได้แก่ การฟื้นตัวของเศรษฐกิจและผลการดำเนินงานของบริษัทจดทะเบียน เนื่องจาก คาดว่ามาตรการกระตุ้นเศรษฐกิจของรัฐบาลจะเริ่มเป็นรูปธรรมมากขึ้น ส่งผลให้ภาคเอกชนมีความเชื่อมั่นและกลับมาลงทุนเพิ่ม แม้ว่าจะยังคงมีความเสี่ยงในเรื่องของมาตรการกระตุ้นเศรษฐกิจผ่าน Digital wallet อยู่บ้างก็ตาม เนื่องจากโดยภาพรวมคาดว่าเศรษฐกิจไทยจะขยายตัวได้ 3-4% สูงกว่าปี 2023 ที่ขยายตัวต่ำกว่า 3% ในขณะเดียวกัน คาดว่าผลการดำเนินงานของบริษัทจดทะเบียนจะขยายตัวได้ 10-15% ซึ่งถือว่าดีกว่าปี 2023 ที่ชะลอตัว 10%

สำหรับกลุ่มอุตสาหกรรมที่น่าลงทุนในปี 2024 แบ่งออกเป็น 3 ประเภท คือ 1) กลุ่มที่ผลการดำเนินงานเติบโตสูงกว่าค่าเฉลี่ย ได้แก่ กลุ่มค้าปลีก กลุ่มการแพทย์ กลุ่มขนส่ง 2) กลุ่มที่ราคาลดลงจากการที่อัตราดอกเบี้ยเพิ่มขึ้น ในขณะที่ปัจจัยพื้นฐานยังคงแข็งแกร่ง ได้แก่ ธุรกิจโรงไฟฟ้า และ REIT/IFF 3) หุ้นที่ได้ ESG Score สูง ระดับ AAA จาก SET แต่ราคาลดลงมามาก

นอกจากนี้ INVX มีการพัฒนาเทคโนโลยีเพื่อนำมาให้บริการนักลงทุนบุคคล โดยมีวัตถุประสงค์ในการสร้างความสะดวก รวดเร็ว ในการเข้าถึงบริการด้านการลงทุนแบบครบวงจร เช่น การสร้าง Application ที่สามารถลงทุนได้ครบทุกสินทรัพย์เพียงแอปเดียวหรือตัวช่วยแจ้งข้อมูลข่าวสาร (Personalized Wealth Alert) ผ่านแอป InnovestX และ Streaming สำหรับการลงทุนในหุ้นไทย และทาง INVX research ได้มีการนำเทคโนโลยี ChatGPT- Open AI มาช่วยพัฒนาการทำงานวิจัยทั้งในเชิงคุณภาพและเพิ่มปริมาณให้ครอบคลุมจำนวนหุ้นได้มากขึ้น โดยใช้ระยะเวลาจัดทำลดลง ล่าสุดประสบความสำเร็จในการจัดทำบทวิเคราะหุ้นต่างประเทศโดยใช้ ChatGPT ช่วยเขียนบทวิเคราะห์

นายอิษฎา หิรัญวิวัฒน์กุล กรรมการและหุ้นส่วนอาวุโส บริษัท บอสตันคอนซัลติ้ง กรุ๊ป (BCG) กล่าวว่า จากการศึกษาของ BCG พบว่าตลาด Wealth Management ของประเทศไทยทั้ง onshore และ offshore จะมีอัตราการเจริญเติบโตประมาณ 4.5% ต่อปีในช่วงระยะเวลา 2-3 ปีข้างหน้า เราพบว่ามี 4 เทรนด์หลักในธุรกิจ Wealth Management ที่พบในภูมิภาคเอเชียรวมถึงประเทศไทย ได้แก่ 1) ลูกค้ากลุ่ม High Net Worth (HNW) มีความต้องการที่จะได้รับคำปรึกษาเกี่ยวกับการวางแผนส่งต่อมรดกให้ทายาทรุ่นถัดไปและการวางแผนเพื่อเตรียมการเกษียณ 2) สถาบันการเงินข้ามชาติ ทั้ง ขนาดเล็ก กลาง ใหญ่ และบริษัทFintech ต่างๆเข้ามาประกอบการในธุรกิจนี้ส่งผลให้การแข่งขัน ในธุรกิจนี้ร้อนแรงขึ้นมาก 3) ลูกค้าต้องการคำแนะนำ ที่ครบถ้วนและหลากหลายมากขึ้นรวมไปถึง การเข้าถึงผลิตภัณฑ์ ที่เมื่อก่อนเข้าถึงได้แต่เฉพาะกลุ่มลูกค้า Ultra High Net Worth (UHNW) เท่านั้น และ4) ลูกค้าต้องการประสบการณ์ในการใช้บริการการบริหารความ มั่งคั่งแบบไร้รอยต่อ (seamless experience) เช่น การจัดพอร์ตการลงทุน การค้นหาข้อมูลอัพเดทเกี่ยวกับการตลาดและผลิตภัณฑ์หรือหรือการทำรายการซื้อขายและมอนิเตอร์พอร์ตการลงทุน

ทั้งนี้ BCG ได้มีการนำเทคโนโลยีมาใช้ในการบริหารความมั่งคั่ง มีการทำงานร่วมกับสถาบันการเงินชั้นนำทั่วโลกและทำการวิจัยกับผู้บริโภคในหลายประเทศ ซึ่งพบว่า เทคโนโลยีจะมีบทบาท มากขึ้นในการบริหารความมั่งคั่ง ทั้งนี้ เครื่องจักรหรือสมองกลจะไม่ได้มาแทนที่คนทั้งหมด ลูกค้า High Net Worth ต้องการการผสมผสานกันระหว่างการใช้เทคโนโลยีและการได้รับความดูแลจากคนอย่างเช่น relationship manager (RM) ซึ่งเทคโนโลยีสามารถเข้ามาช่วยใน 5 เรื่องใหญ่ดังต่อไปนี้

1. ทำให้ลูกค้าและผู้ใช้สามารถใช้บริการ wealth managementได้อย่างง่ายที่สุด (effortless) เช่น การทำ digital KYC, การประเมินความเสี่ยงของลูกค้า

2. สร้างความโปร่งใส (transparent) เช่น wealth dashboard, family wealth view, benchmarks

3. ทำให้การบริหารความมั่งคั่งตรงใจและเฉพาะเจาะจง กับลูกค้าแต่ละท่าน (personalized) เช่นการสร้างเป้าหมายในการบริหารความมั่งคั่งการจัดวางพอร์ตการลงทุน

4. ตอบสนองความต้องการของลูกค้าในเชิงรุก (proactive) เช่น การส่ง alert และข้อความต่างๆ ให้ตรงกับลูกค้าแต่ละท่าน (personalized content)

5. ทำให้การใช้งาน ง่ายและสนุก (delightful) เช่น dynamic scenario planning, และเครื่องมือต่างๆที่ใช้ในการคำนวณ เป็นต้น

ดร. สาธิต ผ่องธัญญา ผู้อำนวยการอาวุโส Wealth Planning and Family Office ธนาคารไทยพาณิชย์ เปิดเผยว่า เทรนด์กฎหมายในปีหน้า ยังคงต้องติดตามกฎหมายต่างๆ เพื่อรับมือกับการเปลี่ยนแปลงที่เกิดขึ้น เช่น การเก็บภาษีการรับมรดกที่อาจมีการปรับปรุงกฎหมายและภาษีที่ดินและสิ่งปลูกสร้างเพื่อให้การจัดเก็บภาษีสอดคล้องกับสถานการณ์ปัจจุบัน รวมทั้งลดความเหลื่อมล้ำในสังคม

ส่วนกฎหมายภาษีการลงทุนต่างประเทศ ตามที่กรมสรรพากรได้ออกคำสั่งกรมสรรพากรที่ ป.161/2566 เมื่อเดือนกันยายน 2566 และ วันที่ 20 พฤศจิกายน 2566 ได้ออกคำสั่งกรมสรรพากรที่ ป.162/2566 ซึ่งมีผลให้นักลงทุนที่เป็นบุคคลธรรมดาที่อาศัยอยู่ในประเทศไทย 180 วันขึ้นไป หากมีเงินได้จากต่างประเทศ เช่น เงินปันผล กำไรจากการขายหุ้น ดอกเบี้ย และได้นำเงินเข้ามาในประเทศไทยไม่ว่าจะนำเข้ามาในปีใดก็ตาม จะต้องนำมารวมเสียภาษีในประเทศไทยในปีนั้น ซึ่งตามหลักแล้วจะต้องเสียภาษีตามอัตราภาษีก้าวหน้า โดยหลักเกณฑ์ใหม่นี้จะใช้สำหรับเงินได้ที่เกิดขึ้นตั้งแต่วันที่ 1 มกราคม 2567 เป็นต้นไป การเปลี่ยนแปลงหลักเกณฑ์นี้ อาจจะส่งผลกระทบต่อนักลงทุนที่ได้ไปลงทุนในต่างประเทศ ทั้งนี้ Wealth Planning and Family office จึงขอแนะนำนักลงทุนไทยที่ลงทุนต่างประเทศ อาจจะพิจารณาลงทุนผ่านกองทุนรวมไทยที่ไปซื้อสินทรัพย์ในต่างประเทศหรือกองทุนไทยที่ไปลงทุนในกองทุนต่างประเทศ ข้อดีคือผู้ลงทุนได้รับยกเว้นภาษีเงินได้บุคคลธรรมดาหากได้กำไรจากการลงทุน แต่หากมีปันผลจะต้องเสียภาษีในอัตราร้อยละ 10

ในปีนี้ลูกค้ากลุ่มHNWให้ความสนใจเรื่องการสร้างความมั่งคั่งผ่าน Family Holding Company เพราะช่วยในการเก็บรวบรวมทรัพย์สินของครอบครัวเพื่อการส่งต่อความมั่งคั่งอย่างยั่งยืนรวมทั้งยังช่วยแก้หรือลดปัญหาที่อาจเกิดขึ้นจากการดำเนินธุรกิจโดยสมาชิกครอบครัว การจัดโครงสร้าง Family Holding Company ที่ดีก็เหมือนการวางรากฐานของบ้านให้แข็งแกร่ง หากในอนาคตธุรกิจครอบครัวเจริญเติบโตขึ้น และวางอยู่บนฐานของโครงสร้างที่ดีก็จะช่วยให้ธุรกิจครอบครัวมีความแข็งแกร่ง

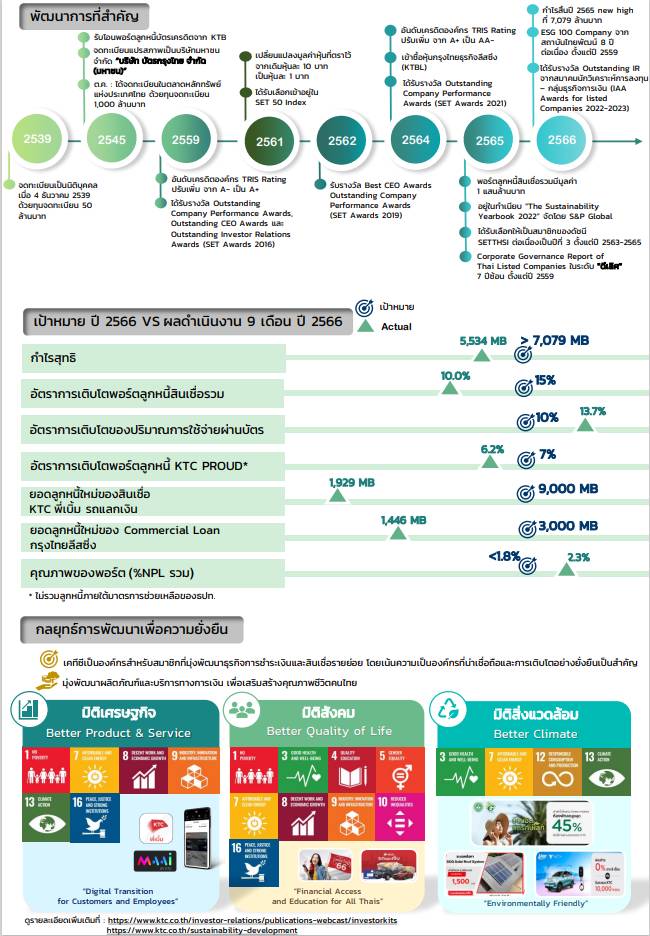

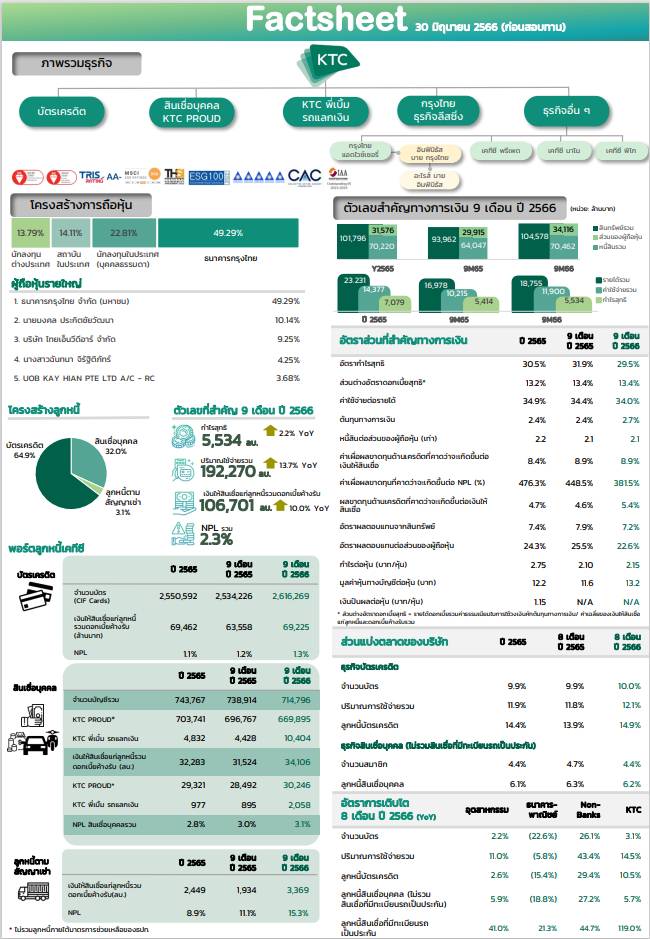

เคทีซีแจ้งงบการเงินรวมของบริษัทฯ และบริษัทย่อยในช่วง 9 เดือนที่ผ่านมา กำไรสุทธิ 5,534 ล้านบาท เพิ่มขึ้น 2.2% โดยกำไรสุทธิไตรมาส 3/2566 เท่ากับ 1,857 ล้านบาท เพิ่มขึ้น 4.7% พอร์ตสินเชื่อรวมขยายตัว 10% อยู่ที่ 106,701 ล้านบาท จากปัจจัยสนับสนุนของการบริโภคภาคเอกชน เดินหน้าผลักดันทุกพอร์ตผลิตภัณฑ์เติบโตควบคู่การคัดกรองคุณภาพในระดับความเสี่ยงที่เหมาะสมและยอมรับได้ คาดทำกำไรทั้งปีได้ตามเป้าหมาย

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) เผยว่า “ในช่วง 8 เดือนที่ผ่านมา ความต้องการใช้จ่ายเพื่อการบริโภคและความเชื่อมั่นของผู้บริโภคที่ดีต่อเนื่อง ได้ส่งผลให้อุตสาหกรรมสินเชื่อผู้บริโภคขยายตัวมากขึ้น รวมถึงเป็นปัจจัยบวกให้ผลการดำเนินงานของเคทีซีเติบโตต่อเนื่อง โดยมีสัดส่วนของลูกหนี้บัตรเครดิตเทียบกับอุตสาหกรรมอยู่ที่ 14.9% และมีส่วนแบ่งตลาดของปริมาณการใช้จ่ายผ่านบัตรเท่ากับ 12.1% ขยายตัวจากช่วงเดียวกันของปี 2565 ในขณะที่สัดส่วนของลูกหนี้สินเชื่อบุคคล (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) อยู่ที่ 6.2% เมื่อเทียบกับอุตสาหกรรม”

“ในส่วนของธุรกิจเคทีซีตลอด 9 เดือนที่ผ่านมา พอร์ตบัตรเครดิตและสินเชื่อบุคคลขยายตัวตามเป้าหมายที่วางไว้ โดยมีมูลค่าพอร์ตรวมเท่ากับ 106,701 ล้านบาท เติบโต 10% อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวมของกลุ่มบริษัท (NPL) รวมเท่ากับ 2.3% ซึ่งอยู่ในระดับที่บริหารจัดการได้ โดยพอร์ตบัตรเครดิตยังขยายตัวได้ดีตามปริมาณการใช้จ่ายผ่านบัตรที่เพิ่มขึ้นจากอุปสงค์การใช้จ่ายเพื่อการบริโภค รวมทั้งพอร์ตสินเชื่อบัตรกดเงินสด “เคทีซี พราว” ที่เติบโตสูงขึ้นต่อเนื่องเช่นกัน โดยเน้นให้พอร์ตเติบโตคู่ไปกับการคัดกรองคุณภาพลูกหนี้ในระดับความเสี่ยงที่เหมาะสม ด้านสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” มียอดสินเชื่อใหม่มูลค่า 1,929 ล้านบาท”

ผลการดำเนินงานของเคทีซี ณ วันที่ 30 กันยายน 2566 เปรียบเทียบกับช่วงเดียวกันของปี 2565 งบการเงินรวมมีกำไรสุทธิในช่วง 9 เดือน และไตรมาส 3/2566 เท่ากับ 5,534 ล้านบาท (เพิ่มขึ้น 2.2%) และ 1,857 ล้านบาท (เพิ่มขึ้น 4.7%) ตามลำดับ ฐานสมาชิกรวม 3,331,065 บัญชี แบ่งเป็นพอร์ตสมาชิกบัตรเครดิต 2,616,269 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 69,225 ล้านบาท ปริมาณการใช้จ่ายผ่านบัตรรวม 9 เดือนเท่ากับ 192,270 ล้านบาท เพิ่มขึ้น 13.7% NPL บัตรเครดิตอยู่ที่ 1.3% พอร์ตสมาชิกสินเชื่อบุคคลเคทีซี 714,796 บัญชี เงินให้สินเชื่อแก่ลูกหนี้บัตร กดเงินสด “เคทีซี พราว” และดอกเบี้ยค้างรับ 30,246 ล้านบาท เงินให้สินเชื่อแก่ลูกหนี้ “เคทีซี พี่เบิ้ม รถแลกเงิน” เท่ากับ 2,058 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 3.1% ยอดสินเชื่อลูกหนี้ใหม่ (New Booking) ของ “เคทีซี พี่เบิ้ม รถแลกเงิน” ในไตรมาส 3/2566 เท่ากับ 794 ล้านบาท และรอบเก้าเดือนของปี 2566 มีมูลค่า 1,929 ล้านบาท สำหรับสินเชื่อลูกหนี้ตามสัญญาเช่าซื้อมีมูลค่า 3,369 ล้านบาท โดยมียอดปล่อยสินเชื่อใหม่ของรถขนาดใหญ่ที่ใช้ในอุตสาหกรรม (Commercial Loan) ในรอบ 9 เดือนของปี 2566 ที่ 1,446 ล้านบาท ทั้งนี้ เคทีซียังคงชะลอการปล่อยสินเชื่อประเภทนี้ หลังจากที่เห็นสัญญาณของหนี้เสียที่เพิ่มขึ้น

“สำหรับไตรมาส 3/2566 เทียบกับช่วงเดียวกันของปี 2565 รายได้รวมเพิ่มขึ้น 9.8% เท่ากับ 6,461 ล้านบาท จากรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียม ขณะที่ค่าใช้จ่ายรวมเพิ่มขึ้น 13.4% เท่ากับ 4,170 ล้านบาท จากการที่พอร์ตสินเชื่อขยายตัว ทำให้มีการตั้งสำรองมากขึ้น เป็นผลให้ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected Credit Losses - ECL)

จำนวน 1,477 ล้านบาท เพิ่มขึ้น 15.7% ประกอบกับค่าใช้จ่ายในการดำเนินงานที่สูงขึ้น ขณะที่ต้นทุนทางการเงินปรับขึ้นตามการเพิ่มขึ้นของอัตราดอกเบี้ยในตลาดการเงิน”

ทั้งนี้ ข้อมูลวันที่ 30 กันยายน 2566 เคทีซีมีเงินกู้ยืมทั้งสิ้นเท่ากับ 62,730 ล้านบาท เพิ่มขึ้น 9.8% โดยมีสัดส่วนโครงสร้างแหล่งเงินทุนเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายในหนึ่งปี) 23% และเงินกู้ยืมระยะยาว 77% มีวงเงินกู้ยืมระยะสั้นจากสถาบันการเงินรวม (Total Short -Term Credit Line) 29,371 ล้านบาท (รวมวงเงินจากธนาคารกรุงไทย 19,061 ล้านบาท) ใช้วงเงินระยะสั้นไป 5,221 ล้านบาท และมีวงเงินคงเหลือ (Available Credit Line) จำนวน 24,150 ล้านบาท ต้นทุนการเงิน 2.7% และอัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.07 เท่า ลดลงจากงวดเดียวกันของปี 2565 ที่ 2.14 เท่า และต่ำกว่าภาระผูกพันที่ 10 เท่า

“เคทีซียังดำเนินโครงการต่างๆ เพื่อช่วยเหลือลูกหนี้ตามแนวทางการบริหารจัดการด้านการให้สินเชื่ออย่างเป็นธรรมของธนาคารแห่งประเทศไทย โดย ณ วันที่ 30 กันยายน 2566 บริษัทฯ ได้ให้ความช่วยเหลือลูกหนี้ในทุกสถานะจำนวน 1,802 ล้านบาท คิดเป็นสัดส่วน 1.8% ของพอร์ตลูกหนี้รวม”

“สำหรับความคืบหน้าด้านมาตรการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืนของธนาคารแห่งประเทศไทย ซึ่งได้มีการเปิดรับฟังความคิดเห็น (Consultation Paper) เกี่ยวกับร่าง “หลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม” (Responsible Lending: RL) และร่าง “กลไกการกำหนดอัตราดอกเบี้ยตามความเสี่ยงสำหรับสินเชื่อรายย่อย” (Risk-Based Pricing :RBP) ไปเมื่อเร็วๆ นี้ เพื่อเป็นแนวทางในการปรับพฤติกรรมเจ้าหนี้และลูกหนี้ ผ่านการยกระดับมาตรฐานกระบวนการให้สินเชื่ออย่างรับผิดชอบตลอดวงจรหนี้นั้น แนวทางการปฏิบัติของเคทีซีเองมีความชัดเจน โดยให้บริการสินเชื่อด้วยความรับผิดชอบเสมอมา และมีหลักเกณฑ์การโฆษณาและเสนอขายที่เป็นแนวทางเดียวกับธนาคารแห่งประเทศไทยเป็นส่วนใหญ่ จึงมั่นใจว่าหลักเกณฑ์ที่จะออกมาบังคับใช้ จะไม่มีผลกระทบอย่างมีนัยสำคัญใดๆ ต่อการดำเนินงานของเคทีซี”

“ในส่วนของการให้ความช่วยเหลือลูกหนี้ที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) ที่จะบังคับใช้เดือนเมษายน 2567 เป็นต้นไป เคทีซีจะให้ทางเลือกแก่ลูกหนี้ที่สนใจ โดยสำหรับลูกหนี้ที่เข้าข่ายเป็นหนี้เรื้อรัง (Severe Persistent Debt) สามารถเปลี่ยนสินเชื่อหมุนเวียนเป็นแบบมีระยะเวลา (Term Loan) และคิดอัตราดอกเบี้ยไม่เกิน 15% ต่อปี โดยกำหนดให้การผ่อนชำระสามารถปิดจบใน 5 ปี ซึ่งแนวทางนี้ลูกหนี้ต้องสมัครใจเข้าร่วมโครงการด้วยตนเองและปิดวงเงินเดิมที่มี โดยหากลูกหนี้เคทีซีที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการฯ จะมีผลกระทบต่อรายได้ดอกเบี้ยลดลงประมาณ 18 ล้านบาทต่อเดือน”

“ในปี 2567 เคทีซีวางเป้าเติบโตใน 3 ธุรกิจหลัก ได้แก่ ธุรกิจบัตรเครดิต สินเชื่อบัตรกดเงินสด “เคทีซี พราว” และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ด้วยเชื่อว่าสินเชื่อแต่ละประเภทยังเป็นที่ต้องการในตลาด อีกทั้งจะส่งเสริมธุรกิจ MAAI by KTC (มายบายเคทีซี) ธุรกิจบริการระบบบริหารจัดการความสัมพันธ์กับลูกค้าให้เติบโตมากขึ้น รวมทั้งหลอมรวม 3 องค์ประกอบหลักคือ คน-กระบวนการ-เทคโนโลยี เข้าด้วยกันเป็นหนึ่งเดียว เพื่อขับเคลื่อนเคทีซีให้เติบโตมีประสิทธิภาพอย่างยั่งยืน โดยมีเป้าหมายการทำธุรกิจปี 2567 ให้มีกำไรสูงขึ้นกว่าปี 2566 พอร์ตสินเชื่อรวมขยายตัว 10% ภายใต้การบริหารความเสี่ยงที่ยอมรับได้อย่างเหมาะสม NPL รวมอยู่ในระดับเดียวกับปี 2566 ยอดใช้จ่ายผ่านบัตรเครดิตเคทีซีเติบโต 15% จากปี 2566 สินเชื่อบัตรกดเงินสด “เคทีซี พราว” ตั้งเป้าเติบโต 5% และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ตั้งเป้ายอดอนุมัติสินเชื่อใหม่ปี 2567 ที่ 6,000 ล้านบาท

ตอนต้นปี 2556 เพื่อนคนหนึ่ง ได้ซื้อ Bitcoin ด้วยเงิน 2 แสนบาท ได้บิทคอยมาประมาณ 13 บิทคอยกว่าๆ

แม้ว่าเขาจะขายไปหลังจากนั้นไม่นาน เมื่อราคามันพุ่งขึ้นกว่าสิบเท่า แต่ก็ยังถือว่าไม่มากเมื่อเทียบกับมูลค่า ณ ขณะนี้

ถึงกระนั้น เขาก็ได้กำไรมามากอย่างน่าพอใจ มากพอที่จะครอบคลุมค่าเทอมและค่ากินอยู่ของลูกสาวที่ตอนนั้นยังเรียนอยู่ที่ปารีสได้สบายๆ

ในปีนั้น และยังเหลือให้เขานำกลับไปลงทุนซื้อ Ethereum อีกจำนวนพอสมควร

แม้จะเสียดายที่ขายเร็วไป แต่บทเรียนครั้งนั้นทำให้เขาเข้าใจหลักการลงทุนลึกซึ้งขึ้น

จึงอยากจะมาแชร์ให้ฟัง

อันที่จริง เขาไม่ได้กะจะลงทุนในบิทคอยเลย เพราะเขามีพอร์ตที่เข้ากับนิสัย ความชอบ และรสนิยมความเสี่ยง ของเขาลงตัวแล้ว ทั้งหุ้นเทคโนโลยี อสังหาริมทรัพย์ และของสะสมจำนวนหนึ่ง

แต่เขาเข้ามาซื้อเพราะจะหาทางลดค่าใช้จ่ายในการโอนเงินระหว่างประเทศไปให้ลูกทุกเดือน

สมัยนั้น การโอนผ่านบล็อกเชนยังไม่มี เขาจึงต้องโอนผ่านระบบ SWIFT ซึ่งเสียค่าธรรมเนียมมาก ทั้งต้นทางปลายทาง รวมๆ แล้วหลายพันบาทต่อเดือน

เขาจึงมาปรึกษาผม และผมก็บอกให้เขาลองใช้บิทคอยดู

ขณะนั้น ราคาบิทคอยยังไม่สวิงสวายมาก เขาน่าใช้วิธีโอนเป็น Token ไปให้ลูก แล้วให้ลูกไปขายออกทางโน้นแทน โดยคิดว่าจะสามารถลดค่าใช้จ่ายในการโอนได้บ้าง และสร้างนิสัยให้ลูกได้ติดตามอินโนเวชั่นทางการเงินใหม่ๆ ของโลกไปด้วยในตัว

แต่พอศึกษาเรื่องบิทคอยแล้ว เขาก็เห็นว่ามันมีข้อดี มันเป็นเสมือนทองคำ ที่ใช้พักเงินไว้ระยะยาวได้ โดยลดความเสี่ยงเรื่องเงินเฟ้อ อันเนื่องมาแต่ความกลัวเรื่องฝรั่งพิมพ์เงินแบบไม่จำกัดนั่นเอง

เขาจึงทดลองซื้อครั้งแรกเพียง 2 แสนบาท เพราะตอนนั้นเขามีเงินที่ไม่ได้ใช้อยู่เท่านั้น คิดว่าถ้าเจ๊งก็ช่างมัน ไม่เป็นไร

อย่างไรก็ดี เมื่อลูกสาวเขาไปขอเปิดบัญชีกับ Crypto Exchange ที่ปารีส (สมัยนั้นใหญ่ที่สุดคือ Coinbase) ก็ปรากฏว่าไม่สามารถเปิดได้

เพราะลูกสาวของเขายังถือพาสปอร์ตไทย แม้ตัวจะอยู่ปารีส แต่ Coinbase ยังนับเป็นไทย และ Coinbase ณ ขณะนั้นยังไม่เปิดให้บริการในตลาดไทย

นั่นทำให้ความคิดนี้เหลวไป และบิทคอย 13 บิทคอย ก็เลยค้างอยู่ในวอลเล็ตของเขา โดยที่เขาไม่ได้ไปสนใจมันอีกเลย

เลยตามเลยไปแบบนั้น

แต่เมื่อราคามันระเบิดปะทุขึ้นจากคนแห่งมาเก็งกำไรกันทั้งโลก เขาก็เลยขายไปในเวลาไม่นานนัก ได้ผลตอบแทนมาก้อนใหญ่มากเมื่อเทียบกับต้นทุนที่ลงไป

ก็เลยลองเจียดกำไรส่วนน้อย Reinvest ไปอีกกับ Ethereum เพราะราคายังถูกกว่าบิทคอยมาก

หลังจากนั้นไม่ถึงเดือน ตลาดคลิปโตก็ล่ม เขาต้องรออีก 3 ปี กว่าจะมาทำกำไรอีกรอบหนึ่งสำหรับ Ethereum ที่ถือไว้ ซึ่งก็ได้กำไรมาแยะมาก

เมื่อเทียบกับต้นทุน และถ้าคิดเป็นอัตราผลตอบแทน นับว่าสูงกว่าหลักทรัพย์อื่นในพอร์ตปกติของตัวเองมากเลยทีเดียว สูงแบบกระโดดไปเลย

ทำให้ผลตอบแทนเฉลี่ยของพอร์ต สองปีนั้นสูงเป็นประวัติการณ์

ทฤษฏีพอร์ตฟอริโอ บอกให้เราผสมผสานระหว่างหุ้นกู้ หุ้นสามัญ อสังหาริมทรัพย์ ทองคำ ฯลฯ เพื่อกระจายความเสี่ยงใช่ไหม

ถูกแล้ว เราควรฟอร์มพอร์ตโฟลิโอที่มีแต่สินทรัพย์ที่เราคิดว่าปลอดภัยและสร้างรายได้ให้เราสม่ำเสมอ

ทว่า บทเรียนของเพื่อนผมครั้งนี้ สอนให้เรารู้ว่า เราต้องกันเงินประมาณะ 1-5% มาเพิ่มรสชาติให้กับพอร์ต

ด้วยการซื้อไอเดียหรือสินทรัพย์ที่เสี่ยงมากๆๆๆๆ ที่มีศักยภาพสูง ที่เมื่อมันสำเร็จ มันจะสร้างผลตอบแทนชนิดระเบิดเถิดเทิง

เรียกว่า Explosive Growth

เป็นการเติมชูรสให้กับพอร์ตของเรา โดยการเจียดเงินจำนวนเล็กน้อย (สัก 1-5% ของพอร์ต) ไปกับไอเดียหรือสินทรัพย์แบบซูเปอร์เสี่ยง คือเสี่ยงสูงมากๆๆๆๆแต่มีศักยภาพสูงมากชนิดระเบิดเถิดเทิง เช่นกัน

ถ้ามันสำเร็จ เจ้า 1-5% นี้ ก็จะกลายเป็นหลายสิบเปอร์เซนต์ของพอร์ตเลยทีเดียว

ทีนี้ เมื่อพอร์ตเราโตขึ้นด้วยวิธีนี้ สัดส่วน 1-5% มันก็จะใหญ่ขึ้นตามด้วย ทำให้เราสามารถเจียดเงินมาเสี่ยงได้มากขึ้น

และแทนที่เราจะแทงไปที่สินทรัพย์ตัวเดียวหรือไอเดียเดียว เราก็แบ่งแทงสัก 10 ตัวก็ได้

เช่นถ้าเราเจียดมาได้สัก 1 ล้านบาท พร้อมที่จะแทงแบบ “เสียช่างมัน” แทนที่จะแทงตัวเดียว ก็แบ่งเป็นซื้อสินทรัพย์เสี่ยงสัก 10 ตัว ตัวละแสนบาท

แน่นอน ว่าสินทรัพย์ที่เราซื้อหลายตัวในนั้นอาจเหลวเป๋วไป หรืออาจจะมลายหายไปสิ้นหมด

แต่ถ้ามันถูกสักตัวหนึ่ง มันก็จะทำให้พอร์ตเราโตก้าวกระโดดได้อีกขั้นหนึ่ง โดยความเสี่ยงแทบจะเพิ่มน้อยมาก

ยุคนี้เป็นยุคที่สินทรัพย์ประเภทนี้มีให้เลือกแยะมาก ไม่จำเป็นที่ต้องเป็น Venture Capital Fund เท่านั้น ที่เข้าถึงได้

ข้อสำคัญคือต้องศึกษา Fundamental ของสินทรัพย์เสี่ยงเหล่านั้นให้ดีก่อนลงทุน และหลีกเลี่ยงการใช้ Leverage

ลองเติมชูรสเข้าไปในพอร์ตของท่านสักนิดดูเองเถอะ

ขอให้โชคดี!

ธนาคารไทยเครดิต จำกัด (มหาชน) เดินหน้าแผน IPO เข้าเป็นบริษัทจดทะเบียนในตลาดหลักทรัพย์ฯ ล่าสุด สำนักงาน ก.ล.ต. ได้นับหนึ่งไฟลิ่ง เพื่อเสนอขายหุ้นสามัญต่อประชาชนเป็นครั้งแรก (IPO) เป็นที่เรียบร้อยแล้ว พร้อมก้าวสู่การเป็นธนาคารชั้นนำที่มีคุณภาพ และเติบโตในกลุ่มธุรกิจด้านการเงิน สนับสนุนสินเชื่อเพื่อคนไทย ภายใต้วิสัยทัศน์ “ธนาคารไทยเครดิต มุ่งมั่นสนับสนุนให้ลูกค้าเติบโตทางธุรกิจและมีคุณภาพชีวิตที่ดีขึ้น ด้วยบริการไมโครไฟแนนซ์ที่เป็นเอกลักษณ์ของธนาคาร” โดยมีธนาคาร ซีไอเอ็มบี ไทย จำกัด (มหาชน) เป็นที่ปรึกษาทางการเงิน

นายวิญญู ไชยวรรณ ประธานเจ้าหน้าที่บริหาร ธนาคารไทยเครดิต จำกัด (มหาชน) (“ธนาคารฯ”) กล่าวว่า สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ได้นับหนึ่งแบบคำขออนุญาตเสนอขายหลักทรัพย์และแบบไฟลิ่ง เพื่อเสนอขายหุ้นสามัญต่อประชาชนเป็นครั้งแรก (IPO) เป็นที่เรียบร้อยแล้ว โดยจำนวนหุ้นที่คาดว่าจะเสนอขายทั้งหมด (รวมหุ้นสามัญเพิ่มทุนที่ออกและเสนอขายโดยธนาคารฯ และหุ้นสามัญที่เสนอขายโดยผู้ถือหุ้นเดิม) ไม่เกิน 347,029,122 หุ้น คิดเป็นไม่เกินร้อยละ 28.2 ของจำนวนหุ้นจดทะเบียนและชำระแล้วทั้งหมดของธนาคารฯ ภายหลังการทำ IPO1 ซึ่งนับเป็นธนาคารพาณิชย์ที่เสนอขายหุ้น IPO ในรอบ 10 ปี โดยมี ธนาคาร ซีไอเอ็มบี ไทย จำกัด (มหาชน) เป็นที่ปรึกษาทางการเงินในครั้งนี้

อย่างไรก็ดี ธนาคารฯ เป็นธนาคารพาณิชย์ที่มุ่งเน้นให้บริการสินเชื่อนาโนและไมโครเครดิตเพื่อคนค้าขาย (Nano and Micro Finance) และสินเชื่อธุรกิจไมโครเอสเอ็มอี (Micro SME) แก่กลุ่มลูกค้าในประเทศไทยที่ยังไม่สามารถเข้าถึงบริการทางการเงินได้เท่าที่ควร ซึ่งกลุ่มลูกค้าดังกล่าวเป็นฟันเฟืองสำคัญในการขับเคลื่อนเศรษฐกิจของประเทศ

สำหรับวัตถุประสงค์ของการระดมทุนในครั้งนี้ เพื่อเสริมสร้างความแข็งแกร่งของเงินกองทุนของธนาคารฯ เพื่อใช้เป็นเงินทุนสำหรับการขยายพอร์ตสินเชื่อ รวมทั้ง นำไปใช้ปรับปรุงและพัฒนาระบบเทคโนโลยีสารสนเทศในการเปลี่ยนผ่านสู่ระบบดิจิทัล (Digital Transformation) และโครงสร้างพื้นฐานด้านความปลอดภัยของระบบเทคโนโลยีสารสนเทศ (IT Security and Infrastructure) ด้วยเป้าหมายมุ่งสู่การเป็นธนาคารพาณิชย์ที่ให้บริการสินเชื่อแก่ผู้ประกอบการรายย่อยและลูกค้าบุคคล รวมไปถึงความมุ่งหวังที่จะช่วยเหลือลูกหนี้นอกระบบให้เข้าถึงสินเชื่อในระบบได้ เป็นส่วนหนึ่งที่สนับสนุนการแก้ปัญหาเศรษฐกิจและสังคมในประเทศ และสอดคล้องกับปรัชญาการดำเนินธุรกิจของธนาคาร “Everyone Matters ทุกคนคือคนสำคัญ”

นายกนต์ธีร์ ประเสริฐวงศ์ รองกรรมการผู้จัดการใหญ่ ธนาคาร ซีไอเอ็มบี ไทย จำกัด (มหาชน) ในฐานะที่ปรึกษาทางการเงิน เปิดเผยว่า หลังจากสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ได้นับหนึ่งไฟลิ่งธนาคารไทยเครดิต จำกัด (มหาชน) เป็นที่เรียบร้อยแล้ว คาดว่าธนาคารฯ จะเสนอขายและเข้าเป็นบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ในหมวดกลุ่มธุรกิจการเงิน / ธนาคาร ตามแผน IPO

สำหรับ ธนาคารไทยเครดิต จำกัด (มหาชน) เป็นผู้ให้บริการทางการเงินชั้นนำเพื่อลูกค้ารายย่อย ด้วยประสบการณ์การให้บริการสินเชื่อเพื่อรายย่อยที่หลากหลายมากว่า 10 ปี ทำให้ธนาคารฯ มีความเข้าใจในกลุ่มลูกค้าเป้าหมายอย่างลึกซึ้ง ประกอบกับการมีผลิตภัณฑ์และบริการที่หลากหลาย สามารถตอบสนองความต้องการของกลุ่มลูกค้าหลากหลายขนาดและประเภทธุรกิจ รวมถึงการบริหารต้นทุนที่มีประสิทธิภาพและการบริหารจัดการความเสี่ยงที่รัดกุม ทำให้เชื่อว่าธนาคารฯ อยู่ในจุดที่สามารถขยายพอร์ตสินเชื่อในการสนับสนุนกลยุทธ์ทางธุรกิจ ซึ่งแสดงให้เห็นได้จากการเติบโตอย่างรวดเร็วและแข็งแกร่งของเงินให้สินเชื่อของธนาคารฯ ในระหว่างปี 2563 ถึงปี 2565 ที่อัตราการเติบโตเฉลี่ยสะสมร้อยละ 33.0 ต่อปี และยังมีศักยภาพในการเพิ่มโอกาสทางธุรกิจสู่ตลาดที่มีขนาดใหญ่ แต่ยังไม่สามารถเข้าถึงบริการทางการเงินนี้ ด้วยรูปแบบการดำเนินธุรกิจที่เป็นเอกลักษณ์

นอกจากนี้ ธนาคารฯ ยังมีโครงสร้างต้นทุนการดำเนินงานอย่างมีประสิทธิภาพ จากเครือข่ายสาขาที่มีต้นทุนการดำเนินงานต่ำ ทั้งนี้ ณ วันที่ 30 มิถุนายน 2566 ธนาคารฯ มีสาขาทั้งสิ้น 527 แห่งทั่วประเทศไทย ประกอบไปด้วยสาขาสินเชื่อเพื่อรายย่อย สำนักงานนาโนเครดิต และสาขาที่ให้บริการเงินฝาก ตั้งอยู่ในจุดยุทธศาสตร์ในพื้นที่หรือใกล้เคียงกับกลุ่มลูกค้า รวมทั้งมุ่งเน้นการขับเคลื่อนด้วยนวัตกรรมผ่านช่องทางดิจิทัล โดยบริษัท ไทยไมโคร ดิจิทัล โซลูชั่นส์ จำกัด ซึ่งเป็นบริษัทลูกของธนาคารฯ ได้นำแพลตฟอร์มด้านเทคโนโลยีมาใช้เพื่อสร้างเสริมประสบการณ์ของลูกค้าผ่านแอปพลิเคชัน “ไมโครเพย์” ซึ่งปัจจุบันมีผู้ใช้งานที่ผ่านกระบวนการ KYC ถึง 384,460 ราย เป็นปัจจัยที่ทำให้ธนาคารฯ สามารถรักษาอัตราส่วนค่าใช้จ่ายดําเนินงานต่อรายได้รวม (Cost-to-Income Ratio) ไว้ได้ในระดับต่ำ หรือเท่ากับร้อยละ 36.0 ในงวด 6 เดือน สิ้นสุดวันที่ 30 มิถุนายน 2566

ทั้งนี้ ผลการดำเนินงานงวด 3 ปีที่ผ่านมา (ปี 2563 – 2565) และ ณ งวด 6 เดือน สิ้นสุดวันที่ 30 มิถุนายน 2566 เงินให้สินเชื่อแก่ลูกหนี้ของธนาคารฯ มีจำนวนเท่ากับ 68,562.4 ล้านบาท 97,728.7 ล้านบาท 121,298.0 ล้านบาท และ 132,758.1 ล้านบาท ตามลำดับ โดยมีอัตราการเติบโตโดยเฉลี่ยสะสมต่อปีระหว่าง 2563-2565 (Compound Annual Growth Rate: CAGR) อยู่ที่ร้อยละ 33.0 ต่อปี

เงินให้สินเชื่อแก่ลูกหนี้ของธนาคารฯ สามารถแบ่งออกได้เป็น 5 กลุ่มผลิตภัณฑ์ประกอบด้วย (1) สินเชื่อสำหรับสินเชื่อธุรกิจไมโครเอสเอ็มอี (2) สินเชื่อนาโนและไมโครเครดิตเพื่อคนค้าขาย (3) สินเชื่อบ้าน (4) สินเชื่อหมุนเวียนส่วนบุคคล (5) สินเชื่อรายย่อยอื่นๆ

นอกจากนี้ สำหรับงวด 6 เดือน สิ้นสุดวันที่ 30 มิถุนายน 2566 ธนาคารฯ มีกำไรสุทธิอยู่ที่ 1,830.7 ล้านบาท โดยมีอัตราการเติบโตเฉลี่ยสะสมในระหว่างปี 2563 ถึงปี 2565 ร้อยละ 30.9 ต่อปี