ในฉบับที่แล้ว ได้กล่าวถึงว่า Value Investing เป็นหนึ่งใน “สไตล์” การลงทุนที่นักลงทุนนิยมกัน และผลการศึกษาในทางวิชาการส่วนใหญ่ก็มักจะเห็นตรงกันว่าการลงทุนในหุ้น Value (หุ้นคุณค่า) ให้ผลตอบแทนโดยเฉลี่ยสูงกว่าการลงทุนในหุ้น Growth (หุ้นเติบโต) อย่างไรก็ตาม สาเหตุหรือคำอธิบายของผลการศึกษานั้นกลับมีความหลากหลายและแตกต่างกัน ซึ่งจะได้กล่าวถึงในบทความฉบับนี้ โดยคำอธิบายปรากฏการณ์นี้มีอยู่ 3 อย่างด้วยกันดังแสดงในรูปด้านล่าง แต่จะขอกล่าวถึงในรายละเอียดเพียง 2 คำอธิบายแรกที่นิยมใช้กันมากเท่านั้น

คำอธิบายแรกคือเรื่อง “ความเสี่ยง” โดยงานวิจัยที่สนับสนุนคำอธิบายแรกนี้ ได้แก่ Fama and French (1992) [1] และ Fama and French (1996) [2] โดยให้คำอธิบายว่าการที่หุ้น Value ให้ผลตอบแทนที่สูงกว่าหุ้น Growth นั้น เป็นเพราะว่าหุ้น Value มี “ความเสี่ยง” ที่สูงกว่าหุ้น Growth โดย “ความเสี่ยง” ที่ว่านี้เป็นความเสี่ยงนอกเหนือจากความเสี่ยงเชิงระบบ (systematic risk) ที่วัดด้วยค่าเบต้า โดยเชื่อว่าหุ้น Value จะมีความเสี่ยงต่อการประสบปัญหาทางการเงิน (Financial Distress Risk) ที่สูงกว่าหุ้น Growth เพราะหุ้น Value หรือหุ้นที่มีค่าอัตราส่วน P/B (price to book value) ต่ำมักเป็นหุ้นของบริษัทที่กำลังประสบปัญหาทางการเงิน (financially distressed)

คำอธิบายหรือสมมุติฐานที่สองอยู่บนพื้นฐานของเรื่องพฤติกรรมการลงทุนของนักลงทุน งานวิจัยที่สนับสนุนคำอธิบายนี้ได้แก่ Lakonishok, Shleifer, and Vishny (1994) [3] หรือ LSV (1994) โดยได้อธิบายไว้ว่าความลำเอียงด้านการรับรู้ (cognitive biases) ของพฤติกรรมของนักลงทุน และ Agency Costs ของนักลงทุนมืออาชีพที่บริหารกองทุน เป็นสาเหตุที่ทำให้หุ้น Value เป็นหุ้นที่มักมีราคาต่ำเกินจริง (undervalued) และหุ้น Growth เป็นหุ้นที่มักมีราคาสูงเกินจริง (overvalued) จึงทำให้หุ้น Value ได้ผลตอบแทนตามมาที่สูงผิดปกติและหุ้น Growth ได้ผลตอบแทนตามมาที่ต่ำผิดปกติ

และสาเหตุสุดท้ายคือ Data Selection Bias กล่าวคือ ผลการศึกษาที่พบว่าหุ้น Value ให้ผลตอบแทนที่สูงกว่าหุ้น Growth (ในตลาดหุ้นประเทศสหรัฐอเมริกานั้น) อาจเกิดขึ้นจากความลำเอียงในการเลือกเฉพาะหุ้นที่คงอยู่เท่านั้นมาศึกษา (Survivorship Bias) ซึ่งกล่าวถึงในงานวิจัยของ Kothari, Shanken, and Sloan (1995) [4]

ทฤษฎีตลาดมีประสิทธิภาพ (Efficient Market Hypothesis) กล่าวว่า ความเสี่ยงเท่านั้นที่เป็นตัวกำหนดผลตอบแทนของการลงทุน ดังนั้นการที่หุ้น Value ให้ผลตอบแทนสูงกว่าหุ้น Growth ในระยะยาว ก็น่าจะเป็นผลมาจากความเสี่ยงที่ต่างกัน กล่าวคือ หุ้น Value ก็ควรจะมีความเสี่ยงที่สูงกว่าหุ้น Growth โดย Fama และ French (1992) ตั้งสมมติฐานขึ้นมาว่า การที่หุ้น Value ได้ผลตอบแทนที่สูงกว่า น่าจะมาจากการที่หุ้น Value มี “ความเสี่ยงต่อการมีปัญหาทางการเงิน” (Financial Distress Risk) ที่สูงกว่า เพียงแต่ไม่สามารถวัดได้ด้วยค่าเบต้า จึงเป็นความเสี่ยงที่ถูกละเลยไปจาก Capital Asset Pricing Model (CAPM) ดังนั้นการมีความเสี่ยงต่อการมีปัญหาทางการเงินที่สูงของหุ้น Value จึงแสดงถึงว่าความสามารถในทำกำไรในอนาคตของหุ้น Value ย่อมจะมีความผันผวนและอ่อนไหวอย่างมากไปตามสภาวะเศรษฐกิจที่เปลี่ยนแปลงไป นอกจากนี้ หุ้น Value เป็นหุ้นที่มีค่า P/B ที่ต่ำ ซึ่งเป็นสิ่งสะท้อนให้เห็นถึงอนาคตข้างหน้าที่ไม่ดีนัก เพราะหุ้นที่ค่า P/B ต่ำมักเป็นหุ้นที่ทำกำไรต่อสินทรัพย์รวมได้น้อยเมื่อเทียบกับหุ้นที่ค่า P/B สูง หรือกล่าวอีกนัยหนึ่งก็คือ หุ้นที่มีค่า P/B ต่ำมักเป็นหุ้นของบริษัทที่มีผลการดำเนินงานที่ย่ำแย่ในอดีตที่ผ่านมา

ดังนั้น Fama and French (1996) จึงพัฒนาโมเดลการหาผลตอบแทนของหลักทรัพย์ต่อยอดจาก CAPM (Capital Asset Pricing Model) ด้วยการเพิ่ม “ปัจจัยเสี่ยง” (Risk Factors) เพิ่มเข้าไปอีก 2 ปัจจัย ปัจจัยเสี่ยงตัวแรก คือขนาดของบริษัท นั่นเป็นเพราะว่าหลักฐานเชิงประจักษ์มากมายแสดงให้เห็นว่า หุ้นของบริษัทขนาดเล็กมักให้ผลตอบแทนที่สูงกว่าหุ้นของบริษัทขนาดใหญ่ ถึงแม้ว่าหุ้นทั้งสองประเภทนี้จะมีความเสี่ยงที่วัดด้วยเบต้าที่เท่าๆ กัน Fama and French (1992, 1996) จึงเชื่อว่าขนาดของบริษัทย่อมเป็นตัวแปรที่ใช้วัด “ความเสี่ยง” จากการลงทุนได้ โดยเป็นความเสี่ยงที่ไม่อยู่ในตัววัดความเสี่ยงเบต้าเดิมที่มีอยู่ โดยหุ้นของบริษัทขนาดเล็กควรมี “ความเสี่ยง” ที่สูงกว่าหุ้นของบริษัทขนาดใหญ่ เพื่อให้สอดคล้องกับหลักฐานเชิงประจักษ์ที่ว่าหุ้นเล็กให้ผลตอบแทนที่สูงกว่าหุ้นใหญ่ ปัจจัยเสี่ยงตัวที่สองก็คือ ความเป็นหุ้น Value หรือหุ้นคุณค่า จากที่กล่าวไว้ข้างต้น Fama and French (1992) เชื่อว่าหุ้น Value มี “ความเสี่ยง” ที่สูงกว่าหุ้น Growth เป็นความเสี่ยงต่อการมีปัญหาทางการเงิน (Financial Distress Risk) ซึ่งนอกเหนือจากความเสี่ยงเชิงระบบที่วัดด้วยค่าเบต้าในสมการ CAPM ดังนั้น Fama and French (1996) จึงเสนอแบบจำลองการหาผลตอบแทนของหลักทรัพย์ที่เรียกว่า “Fama-French Three-Factor Model” ดังนี้

Rp - Rf = α + β1* (Rm - Rf) + β2* (SMB) + β3* (HML)

โดย Rp คือผลตอบแทนรวมของหลักทรัพย์หรือกลุ่มหลักทรัพย์ใดๆ Rf คืออัตราผลตอบแทนแบบไร้ความเสี่ยง SMB (Small Minus Big) คือผลต่างระหว่างอัตราผลตอบแทนของกลุ่มหุ้นขนาดเล็กกับอัตราผลตอบแทนของกลุ่มหุ้นขนาดใหญ่ โดยขนาดของหุ้นวัดจากมูลค่าตลาดของส่วนทุน (Market Capitalization) จากสมมติฐานของรูปแบบจำลอง “Fama-French Three-Factor model” หุ้นขนาดเล็กมี “ความเสี่ยง” ที่สูงกว่าหุ้นขนาดใหญ่ จึงทำให้ผลตอบแทนของกลุ่มหุ้นขนาดเล็กควรจะสูงกว่าผลตอบแทนของกลุ่มหุ้นขนาดใหญ่ กล่าวคือ SMB ควรมีค่าเป็นบวก

ส่วน HML (High Minus Low) เป็นผลต่างระหว่างอัตราผลตอบแทนของกลุ่มหุ้น Value (หุ้นที่มีค่าอัตราส่วนของมูลค่าทางบัญชีของหุ้นต่อราคาตลาดของหุ้น หรือค่า B/P ที่สูง) กับอัตราผลตอบแทนของกลุ่มหุ้น Growth (หุ้นที่มีค่า B/P ที่ต่ำ) สมมุติฐานของแบบจำลอง “Fama-French Three-Factor model” คือ หุ้น Value มีความเสี่ยงต่อการมีปัญหาทางการเงินที่สูงกว่า จึงควรให้ผลตอบแทนที่สูงกว่าหุ้น Growth กล่าวคือ HML ควรมีค่าเป็นบวก ดังนั้นแบบจำลอง “Fama-French Three-Factor model” จึงเป็นแบบจำลองที่ต่อยอดมาจาก CAPM โดยเชื่อว่ายังมีอีกสองปัจจัยเสี่ยงนอกเหนือจากเบต้าที่ทำให้หลักทรัพย์นั้นมีผลตอบแทนที่สูงขึ้นได้

โดย β1 คือเบต้าที่ใช้วัดความเสี่ยงที่เป็นระบบ (systematic risk) ที่เราคุ้นเคยกันดี ส่วน β2 เป็นตัววัดว่าหลักทรัพย์นั้นมีความเสี่ยงที่อยู่ในบริษัทขนาดเล็กมากน้อยแค่ไหน กล่าวคือ หุ้นของบริษัทขนาดเล็กก็จะมีค่า β2 ที่สูง ส่วน β3 เป็นตัววัดว่าหลักทรัพย์นั้นมีความเสี่ยงต่อการมีปัญหาทางการเงินที่อยู่ในบริษัท Value มากน้อยแค่ไหน โดยหุ้นที่มีลักษณะเป็นหุ้น Value จะมีความเสี่ยงต่อการมีปัญหาทางการเงินที่สูงและมีค่า β3 ที่สูงตามมาเมื่อเทียบกับหุ้น Growth ที่จะมีค่า β3 ที่ต่ำกว่า

หลังจากนั้น Fama and French (1996) ได้ใช้แบบจำลอง Three Factor Model ดังกล่าวในการอธิบายอโนมาลีต่างๆ ที่เคยเกิดขึ้น เช่น Size Effect, Momentum Effect, Long-Term Reversal, และ Value Effect และพบว่าแบบจำลองสามารถอธิบายอโนมาลีต่างๆ ได้เกือบทั้งหมด ยกเว้น Momentum Effect เท่านั้น ซึ่ง Fama and French (1996) เชื่อว่าการที่แบบจำลองสามารถอธิบายอโนมาลีต่างๆ ที่เกิดขึ้นได้นั้น เป็นเพราะแบบจำลองที่ใช้หาผลตอบแทนของหลักทรัพย์ที่เคยใช้เช่น CAPM นั้นยังไม่ดีเพียงพอ [5] ดังนั้น เมื่อ Fama and French (1996) ใช้แบบจำลอง Three Factor Model ที่ครอบคลุมความเสี่ยงที่มากขึ้น จึงสามารถอธิบายผลตอบแทนที่ผิดปกติ (Abnormal Return) หรืออโนมาลีที่เกิดจากการใช้ CAPM ได้

อย่างไรก็ตาม การศึกษาโดย Griffin และ Lemmon (2002) [6] กลับพบว่า Value Premium (หรือการที่หุ้น Value ให้ผลตอบแทนที่สูงกว่าหุ้น Growth) กลับไม่ค่อยมีความสัมพันธ์อย่างมีนัยกับ Financial Distress Risk ที่วัดด้วยความน่าจะเป็นที่จะผิดนัดชำระหนี้หุ้นกู้ของบริษัทเอกชนหรือความน่าจะเป็นที่บริษัทจะล้มละลาย นอกจากนี้ หากลองพิจารณาย้อนกลับไปในช่วง “Internet Bubbles” ในตลาด Nasdaq ของอเมริกาในช่วง ค.ศ. 1990 หุ้นที่ทำด้านอินเทอร์เน็ตจำนวนมากในขณะนั้นมีมูลค่าตลาดที่คิดจากราคาซื้อขายในตลาดที่สูงมากเมื่อเทียบกับมูลค่าหุ้นทางบัญชี (ซึ่งเป็นลักษณะของหุ้น Growth) ดังนั้น หากพิจารณาบนพื้นฐานของคำอธิบายที่ว่าหุ้น Value มีความเสี่ยงกว่าหุ้น Growth หุ้นที่ทำด้านอินเทอร์เน็ตเหล่านี้ซึ่งถือเป็นหุ้น Growth ก็ควรจะมีความเสี่ยงที่น้อยมากเมื่อเทียบกับหุ้นสาธารณูปโภค (Utility Stocks) ที่มักเป็นบริษัทที่เติบโตเต็มที่แล้ว (Mature Company) ที่มักมีรายได้และกำไรที่สม่ำเสมอ แต่ก็มีค่าอัตราส่วน P/B ที่ต่ำ [7] นั่นย่อมแสดงให้เห็นถึงจุดบกพร่องหรือจุดด้อยของคำอธิบายเรื่องความเสี่ยงที่แตกต่างกันของหุ้น Value และหุ้น Growth ที่นำไปสู่ผลตอบแทนที่แตกต่างกันของหุ้นสองกลุ่มนี้

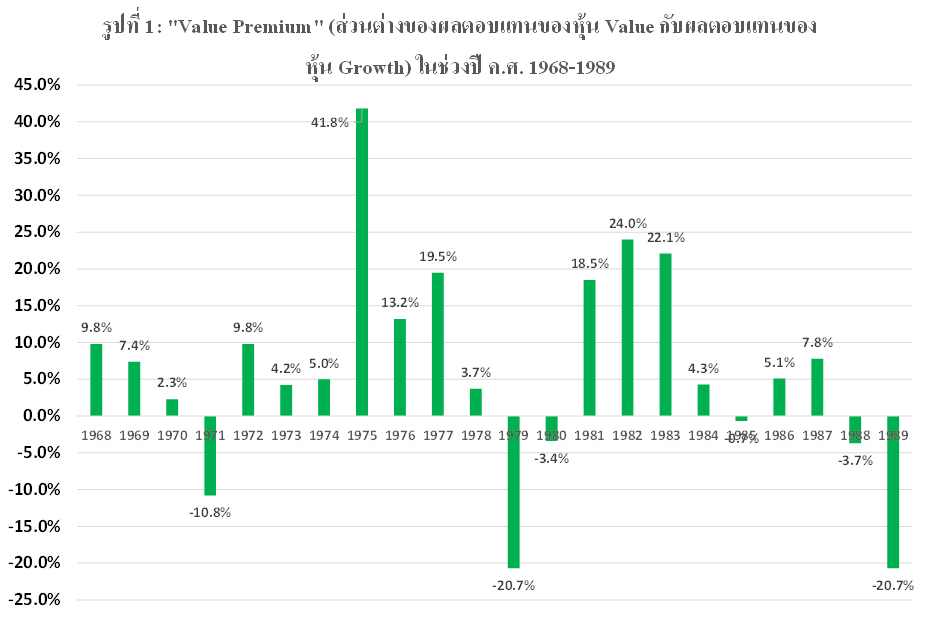

นอกจากนี้ Lakonishok, Shleifer, and Vishny (1994) หรือ LSV (1994) ยังแสดงให้เห็นว่าหุ้น Value ไม่ได้มีความเสี่ยงด้านปัจจัยพื้นฐาน (Fundamental Risk) ที่สูงหุ้น Growth โดย LSV (1994) ได้แสดงให้เห็นดังนี้ รูปแบบแรกคือ LSV (1994) ได้แสดงให้เห็นถึงความต่อเนื่องสม่ำเสมอของการที่หุ้น Value ให้ผลตอบแทนมากกว่าหุ้น Growth ถึง 16 ปีจาก 22 ปีที่ทำการศึกษา ดังแสดงในรูปที่ 1 ซึ่งแสดงให้เห็นว่าการที่หุ้น Value ให้ผลตอบแทนโดยเฉลี่ยที่ดีกว่าหุ้น Growth นั้นไม่ได้เกิดจากความผันผวนที่มีการชนะแบบมากและแพ้แบบมากสลับกันไป แต่กลับเป็นการชนะแบบต่อเนื่องสม่ำเสมอ ซึ่งเป็นหลักฐานที่สนับสนุนความคิดที่ว่าการลงทุนในหุ้น Value ไม่ได้เสี่ยงหรือผันผวนกว่าหุ้น Growth

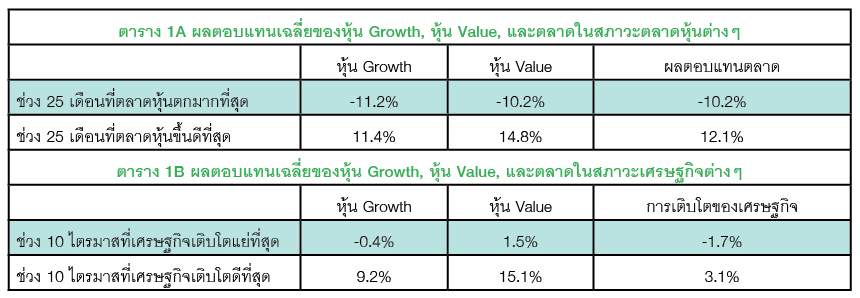

รูปแบบที่สองมาจากความคิดที่ว่า ถ้าหุ้น Value มี “ความเสี่ยงพื้นฐาน (Fundamental Risk) ” สูงกว่าหุ้น Growth หุ้น Value ก็ควรจะให้ผลตอบแทนที่แย่กว่าหุ้น Growth ในช่วง “ลำบาก” เช่น ในช่วงที่ภาวะเศรษฐกิจไม่ดี (Recessions) หรือช่วงที่ภาวะตลาดหุ้นตกต่ำ (Bear Markets) เป็นต้น นั่นเป็นเพราะว่าในช่วงลำบากเหล่านี้เป็นช่วงที่อรรถประโยชน์ที่ได้จากการบริโภคจะมีค่าสูง (High Marginal Utility) และเป็นช่วงที่นักลงทุนที่เป็นพวกกลัวความเสี่ยง (Risk-Averse Investors) มีความกังวล อย่างไรก็ตาม LSV (1994) กลับพบว่าหุ้น Value ไม่ได้ให้ผลตอบแทนที่แย่กว่าหุ้น Growth ในช่วง “ลำบาก” เลย จากตารางที่ 1A ในช่วง “ช่วง 25 เดือนที่ตลาดหุ้นตกมากสุด” หุ้น Value ให้ผลตอบแทนเฉลี่ยอยู่ที่ -10.2% ส่วนหุ้น Growth ก็ให้ผลตอบแทนเฉลี่ยที่ -11.2% ในขณะที่ตลาดให้ผลตอบแทนอยู่ที่ -10.2% หรือจากตารางที่ 1B ในช่วง “ช่วง 10 ไตรมาสที่เศรษฐกิจเติบโตแย่สุด” ซึ่งเศรษฐกิจหดตัวที่ 1.7% ต่อไตรมาส หุ้น Value ยังคงให้ผลตอบแทนเฉลี่ยอยู่ที่ 1.5% ในขณะที่หุ้น Growth ให้ผลตอบแทนเฉลี่ยที่ -0.4%

ดังนั้น หลักฐานข้างต้นจากการศึกษาของ LSV (1994) จึงขัดแย้งกับความเชื่อของ Fama and French (1992) และ Fama and French (1996) ที่ว่าการที่หุ้น Value ให้ผลตอบแทนที่สูงกว่าหุ้น Growth นั้นเป็นเพราะว่าหุ้น Value มี “ความเสี่ยง” ที่สูงกว่าหุ้น Growth อย่างไรก็ตาม ยังมีตัวแทนที่ใช้วัด “ความเสี่ยง” อีกมากมายที่ LSV (1994) ยังไม่ได้พิจารณา ดังนั้น จึงกล่าวได้ว่าเรายังคงไม่สามารถที่จะละทิ้งคำอธิบายเรื่อง “ความเสี่ยง” ของ Fama and French (1992) และ Fama and French (1996) ได้ทั้งหมด

ฉบับหน้า จะมาพูดถึงอีกเหตุผลหนึ่งที่เป็นที่นิยมใช้ในการอธิบายปรากฏการณ์ Value Investing และถือเป็นจุดกำเนิดของการเงินเชิงพฤติกรรมคือ เรื่องของพฤติกรรมของนักลงทุน (Investor Behavior) อันเกิดจากอคติทางจิตวิทยา (Psychological Biases) ของนักลงทุน

[1] Fama and French, 1992, The cross-section of expected stock returns, Journal of Finance 47, 427-465.

[2] Fama and French, 1996, Multifactor explanations of asset pricing anomalies, Journal of Finance 51, 55-83.

[3] Lakonishok, Shleifer, and Vishny, 1994, Contrarian investment, extrapolation, and risk, Journal of Finance 49, 1541-1578.

[4] Kothari, Shanken, and Sloan, 1995, Another look at the cross-section of expected stock returns, Journal of Finance 50, 185-224.

[5] ระลึกไว้เสมอว่าการทดสอบอโนมาลีเป็นการทดสอบแบบ Joint Test เสมอ คือเป็นการทดสอบอโนมาลีและแบบจำลองที่ใช้หาผลตอบแทนของหลักทรัพย์ไปพร้อมกันเสมอ

[6] Griffin and Lemmon (2002), Book-to-market equity, distress risk, and stock returns, Journal of Finance 57, 2317-2336.

[7] กล่าวอีกนัยหนึ่งก็คือ หุ้นสาธารณูปโภคแบบดั้งเดิม (Utility Stocks) เหล่านี้มักมีมูลค่าทางบัญชีต่อหุ้นที่สูงมากเมื่อเทียบกับมูลค่าตลาดที่นักลงทุนให้ผ่านราคาหุ้นของบริษัท

ผศ.ดร. ณัฐวุฒิ เจนวิทยาโรจน์ CFA คณะบริหารธุรกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์