ทีเอ็มบี ยกระดับประสบการณ์ด้านดิจิทัล แบงก์กิ้ง ตอกย้ำแนวคิดดิจิทัล แบงก์กิ้ง ต้องเป็นมากกว่าแอป มุ่งเน้นใช้ดิจิทัลเป็นตัวเข้าถึงไลฟ์สไตล์ของลูกค้า ตอบสนองความต้องการ การใช้บริการทางธนาคารเพิ่มมากขึ้น เปิดตัว “TMB WOW ยิ่งใช้ ยิ่งว้าว” ให้คะแนนสะสมจากการทำธุรกรรมต่างๆ ผ่านวิธีการสะสมคะแนนด้วยรูปแบบ Gamification ตอกย้ำความเป็นดิจิทัล แบงก์กิ้ง ที่เข้าถึงไลฟ์สไตล์ของลูกค้าภายใต้แนวคิดตรงใจ ง่าย และสะดวกสำหรับลูกค้า (Need-Based and Simple & Easy) ตามแผน 5 ปี ที่มุ่งขึ้นชั้น ”แบงก์ที่ลูกค้าชื่นชอบและแนะนำมากที่สุดในไทย”

นายรูว์ ไฮซแมน ประธานเจ้าหน้าที่บริหารลูกค้ารายย่อย ทีเอ็มบี เปิดเผยว่า “ทีเอ็มบี เรามีความมุ่งมั่นที่จะพัฒนารูปแบบของผลิตภัณฑ์และการบริการทางการเงินผ่านช่องทางดิจิทัลมากขึ้น เพื่อประโยชน์ของลูกค้าเป็นหลัก “เพราะเราเชื่อว่า ดิจิทัล แบงก์กิ้ง จะไม่ใช่เพียงแค่การมีแอปพลิเคชันบนมือถือสำหรับการทำธุรกรรมทั่วไป แต่ต้องมีบทบาทมากกว่านั้น คือต้องทำหน้าที่สร้างประสบการณ์ด้านดิจิทัล แบงก์กิ้ง จากการใช้สินค้าและบริการทางการเงินที่ตอบโจทย์ผ่านการใช้งานที่ง่ายและสะดวกสบาย สามารถใช้ชีวิตตามไลฟ์สไตล์ของตัวเองได้เต็มที่ ในทุกช่องทางการบริการของทีเอ็มบี (Omni-channels) ที่ลูกค้าติดต่อเพื่อรับบริการ”

“สำหรับ TMB WOW คือ อีกหนึ่งบริการที่ทีเอ็มบี ได้พัฒนาขึ้นสำหรับลูกค้าในยุคดิจิทัล ภายใต้แนวคิด Need-Based และ Simple & Easy เป็นลอยัลตี้โปรแกรมที่มีเอกลักษณ์เฉพาะตัวและคุณสมบัติพิเศษที่ออกแบบมาโดยเฉพาะเพื่อลูกค้าของทีเอ็มบีที่ใช้ TMB TOUCH โดยลูกค้าจะได้รับคะแนนสะสม ที่เรียกว่า “WOW” เมื่อทำธุรกรรมผ่านช่องทางอิเล็กทรอนิกส์ รูปแบบการสะสมคะแนนแบบ Gamification ที่มีลำดับชั้นการสะสมพร้อมคะแนนพิเศษ เพิ่มสีสันให้การทำธุรกรรมต่างๆ เป็นเรื่องที่ไม่น่าเบื่ออีกต่อไป โดยคะแนนที่ได้รับก็สามารถนำไปแลกรับของรางวัลต่างๆ ได้หลากหลายไม่จำกัด นับตั้งแต่หมวดอาหารและเครื่องดื่มทั่วไป จนกระทั่งแลกตั๋วเครื่องบินเดินทาง นับเป็นการยกระดับมาตรฐานการให้บริการอีกขั้นสำหรับลูกค้าธนาคารที่จะได้รับคะแนนสะสมเพื่อรับสิทธิประโยชน์ต่างๆ เพิ่มเติม นับเป็นครั้งแรกของวงการธนาคารไทยที่ได้เปิดกว้างด้านสิทธิประโยชน์เพื่อประโยชน์ที่แท้จริงของลูกค้า”

“TMB WOW เป็นกิจกรรมที่สะท้อนให้เห็นถึงความมุ่งมั่นของทีเอ็มบี ในการส่งมอบประสบการณ์ด้านดิจิทัล แบงก์กิ้ง ที่เป็นมากกว่าแอปเพื่อลูกค้า โดยเรามีเป้าหมายที่จะเป็น “ธนาคารที่ลูกค้าชื่นชอบและแนะนำมากที่สุดในประเทศไทย” (The Most Advocated Bank in Thailand) ภายในระยะเวลา 5 ปี นับจากนี้ ซึ่งตลอดระยะเวลาที่ผ่านมา ทีเอ็มบี เราได้เตรียมความพร้อมองค์กรเพื่อเข้าสู่ดิจิทัล แบงก์กิ้ง อย่างเข้มข้นในทุกด้านโดยการนำเสนอผลิตภัณฑ์ และบริการทางการเงิน ที่ตอบสนองความต้องการของลูกค้าอย่างแท้จริงภายใต้แนวทาง “Need-Based” กับ “Simple & Easy” ตอบสนองอย่างตรงจุด ใช้งานง่ายและสะดวก โดยการส่งมอบผลิตภัณฑ์และบริการที่ใช้ดิจิทัลเทคโนโลยีเป็นเครื่องมือสนับสนุนอย่างต่อเนื่อง ไม่ว่าจะเป็น TMB TOUCH ที่มียอดดาวน์โหลดแล้วกว่า 1.2 ล้านครั้ง โดยมีจำนวนผู้ใช้บริการที่เติบโตขึ้นในระยะ 3 ปี นับตั้งแต่เปิดตัว เพิ่มขึ้นถึง 30% , TMB ADVISORY บริการที่ปรึกษาด้านการลงทุนผ่านเทคโนโลยี Conference call ซึ่งบริการนี้เปิดตัวไปเมื่อเดือนกันยายนที่ผ่านมา แต่ด้วยเวลาเพียง 3 เดือน จำนวนลูกค้าที่เข้ามาใช้บริการคำปรึกษาจากผู้เชี่ยวชาญพิเศษผ่านบริการ TMB Advisory ดังกล่าว ได้มีลูกค้าเพิ่มขึ้นกว่า 30% นอกจากนี้ ยังให้บริการ Digital Branch Banking หรือสาขาแบบดิจิทัล ณ ปิ่นเกล้า ที่เพิ่งเปิดตัวไป ก็เป็นอีกหนึ่งตัวอย่างของการนำเทคโนโลยีดิจิทัลมาปรับใช้กับรูปแบบการให้บริการผ่านช่องทางสาขา เพื่อสร้างประสบการณ์ทางธนาคารที่ดีให้เกิดขึ้นกับกลุ่มลูกค้า ซึ่งเราจะขยายจำนวนสาขาดิจิทัลเพิ่มขึ้นต่อไปด้วย”

ด้าน นางสาวมิ่งขวัญ พัฒนวงศ์ หัวหน้าเจ้าหน้าที่บริหารส่งเสริมการตลาดลูกค้าบุคคล ทีเอ็มบี กล่าวเสริมว่า “TMB WOW นับเป็นอีกหนึ่งก้าวหนึ่งที่สำคัญของทีเอ็มบี ที่จะยกระดับการใช้ดิจิทัล เทคโนโลยีมาเป็นเครื่องมือในการสร้างประสบการณ์ใหม่ด้านดิจิทัลผ่านรูปแบบการใช้งานที่สนุกสนาน แถมยังได้รับสิทธิประโยชน์จากการทำธุรกรรมต่างๆ จากการใช้งานปกติ นับได้ว่าเป็นครั้งแรกของวงการธนาคาร และเพื่อตอกย้ำว่าดิจิทัล แบงก์กิ้งต้องเป็นมากกว่าแอปที่โอน จ่าย เติมเงิน และชำระบิลทั่วไป เราจึงได้ออกแบบ TMB WOW นี้อย่างใส่ใจเพื่อที่จะสร้างความแตกต่าง ไม่ให้การทำธุรกรรมเป็นเรื่องที่น่าเบื่ออีกต่อไป TMB WOW ได้มีรูปแบบการใช้งานแบบ Gamification เพื่อตอกย้ำแนวความคิดของทีเอ็มบี ที่เชื่อว่าดิจิทัลแบงก์กิ้ง ต้องเป็นมากกว่าแอปพลิเคชัน”

จากรายงาน EIC Research Series “แม่ค้าขยับ รับลูกค้าพร้อมเปย์ ด้วย e-Payment” รวมรวมแนวโน้มการจับจ่ายแบบไร้เงินสดของประเทศไทย ประโยชน์ และรูปแบบที่กำลังจะมาของ e-Payment หลังจากที่ภาครัฐและเอกชนต่างพุ่งเป้าไปที่การสนับสนุนให้ร้านค้าและประชาชนหันมาใช้ e-Payment ไม่ว่าจะเป็น บัตรเครดิต/เดบิต Mobile Banking หรือ e-Wallet แทนการใช้เงินสด เนื่องจากการเป็นสังคมไร้เงินสดจะเกิดประโยชน์มากมาย เช่น การช่วยลดต้นทุนในการทำธุรกรรมและการบริหารจัดการเงินสด อีกทั้งยังสามารถต่อยอดนวัตกรรมทางการเงินได้หลากหลายในอนาคต ทั้งนี้ จากการประเมิน

ของ VISA พบว่า หากกรุงเทพมหานครสามารถก้าวเข้าสู่สังคมไร้เงินสดได้จะเกิดประโยชน์เป็นมูลค่ากว่า 1.25 แสนล้านบาทต่อปี โดยประโยชน์ส่วนใหญ่ตกอยู่กับภาคธุรกิจ

หมายเหตุ: มูลค่าอานิสงส์ที่จะได้รับ หากประชาชนทั้งหมดสามารถใช้ e-Payment ได้ในระดับเดียวกันกับกลุ่มที่มีการใช้ e-Payment มากที่สุด 10% แรกในกรุงเทพฯ

ที่มา: รายงาน Cashless Cities โดย VISA

ตัวอย่างการรับ-จ่ายเงินในรูปแบบ QR Code

ธนาคารและผู้ให้บริการอื่นๆ ต่างจัดโปรโมชั่นหนัก เพื่อผลักดันให้มีผู้ใช้บริการ e-Payment ของตนมากขึ้น

e-Payment ช่วยธุรกิจเพิ่มยอดขาย-ลดต้นทุน

จากการศึกษาของ Roubini ThoughtLab พบว่าการรับเงินผ่าน e-Payment สามารถช่วยเพิ่มยอดขายให้กับธุรกิจได้ ซึ่งโดยเฉลี่ยแล้วธุรกิจขนาดเล็กจะมียอดขายเพิ่มขึ้นกว่า 17% หลังจากเริ่มรับชำระเงินผ่าน e-Payment เนื่องจากธุรกิจเหล่านั้นจะไม่พลาดโอกาสในการขาย หากผู้บริโภคไม่ได้พกเงินสดไว้เพียงพอต่อการซื้อสินค้า อีกทั้งธุรกิจบางส่วนยังสามารถขยายตลาดไปยังลูกค้าออนไลน์เพื่อเพิ่มยอดขายให้กับธุรกิจของตน สำหรับธุรกิจขนาดใหญ่จะมียอดขายเพิ่มขึ้นกว่า 22% เนื่องจากธุรกิจขนาดใหญ่สามารถต่อยอดข้อมูล e-Payment เพื่อทำความเข้าใจพฤติกรรมผู้บริโภค เพื่อนำเสนอราคาและโปรโมชั่นได้อย่างตรงกลุ่ม อีกทั้งยังสามารถเสนอกลยุทธ์ loyalty program เพื่อสนับสนุนให้ผู้บริโภคกลับมาใช้บริการของตนอีก อย่างไรก็ดี การต่อยอด e-Payment เพื่อทำการตลาดนั้นไม่จำกัดอยู่เพียงธุรกิจขนาดใหญ่เท่านั้น ตัวอย่างเช่น ร้านค้าในจีนที่นิยมให้บริการรับชำระเงินผ่านมือถือ เพราะร้านค้าเหล่านั้นสามารถสร้างความสัมพันธ์กับลูกค้า (customer engagement) ได้โดยการแนะนำให้ลูกค้ากดติดตาม page ของร้านค้า เพื่อให้ร้านค้าสามารถส่งคูปองส่วนลด และโปรโมชั่นต่างๆ ให้กับลูกค้าได้

e-Payment ช่วยเพิ่มยอดขายให้ร้านค้าอย่างไร?

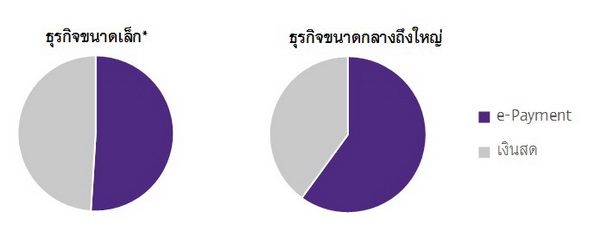

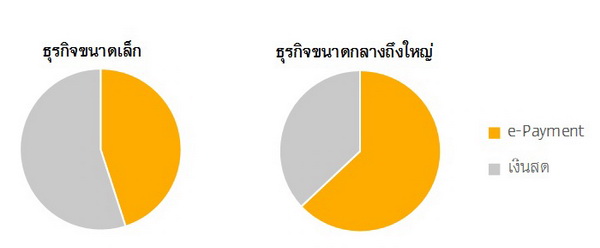

นอกจากนี้ การใช้ e-Payment แทนเงินสด จะช่วยให้ธุรกิจประหยัดเวลาในการดำเนินการรับ-จ่ายเงิน และประหยัดต้นทุนโดยตรงที่ธุรกิจต้องใช้ในการบริหารเงินสด ไม่ว่าจะเป็นการจ้างพนักงานให้ไปขึ้นเช็ค เฝ้าเงินสดที่ร้าน ตรวจสอบเงินสด หรือแม้กระทั่งการป้องกันการโจรกรรม ทั้งนี้ จากการศึกษาของ VISA พบว่า ในกรุงเทพฯ ธุรกิจขนาดกลางถึงใหญ่มีแนวโน้มที่จะใช้ e-Payment ในการรับ-จ่ายเงินมากกว่าธุรกิจขนาดเล็ก โดยเฉพาะในส่วนของการจ่ายเงินที่ธุรกิจขนาดเล็กมากกว่าครึ่งยังใช้เงินสด ซึ่งอาจเป็นเพราะธุรกิจเหล่านั้นมีลูกจ้างเพียงไม่กี่ราย และส่วนใหญ่เป็นลูกจ้างรายวัน ซึ่งคุ้นชินกับการได้รับค่าจ้างเป็นเงินสดมากกว่า อย่างไรก็ดี หากการดำเนินการดังกล่าวใช้ระบบ e-Payment ก็จะช่วยประหยัดทั้งเวลา และต้นทุนของธุรกิจในการดูแลเงินสดให้กับธุรกิจได้

สัดส่วนของการ “รับ” เงินผ่าน e-Payment เทียบกับเงินสดของธุรกิจในกรุงเทพมหานคร (มูลค่า)

สัดส่วนของการ “จ่าย” เงินผ่าน e-Payment เทียบกับเงินสด (มูลค่า)

หมายเหตุ: นิยามขนาดธุรกิจ ดังนี้ ธุรกิจขนาดเล็กมีการจ้างงานน้อยกว่า 20 คน ธุรกิจขนาดกลางมีการจ้างงาน 20-50 คน ธุรกิจขนาดใหญ่มีการจ้างงาน 50-200 คน

ที่มา: รายงาน Cashless Cities โดย VISA

การชำระเงินด้วย QR Code มีต้นทุนต่ำ และจะได้รับความนิยมในหมู่ผู้บริโภค

สำหรับร้านค้า การรับชำระเงินด้วย QR Code มีต้นทุนที่ต่ำกว่าเครื่อง EDC ที่ใช้รับบัตรเครดิต/เดบิต เนื่องจากการใช้เครื่อง EDC จะต้องมีการติดตั้งเครื่องและระบบ อีกทั้งยังมีค่าธรรมเนียม 1.5-3.5% ที่จะคิดในฝั่งผู้ขาย ขณะที่การรับเงินผ่าน QR Code นั้นเป็นการชำระเงินผ่านสมาร์ทโฟน โดยผูกกับระบบ PromptPay ซึ่งจะไม่มีค่าธรรมเนียมหากโอนเงินไม่เกิน 5,000 บาท อีกทั้งเหล่าธนาคารและผู้ให้บริการอื่นๆ ต่างแข่งขันเพื่อให้บัญชีของตนเป็นบัญชีหลักของร้านค้า ผู้ให้บริการส่วนใหญ่จึงยังไม่คิดค่าธรรมเนียมกับร้านค้า และทำให้ร้านค้าไม่จำเป็นต้องกำหนดจำนวนเงินขั้นต่ำกับผู้บริโภคอย่างในกรณีของบัตรเครดิต นอกจากนี้ ผู้ให้บริการยังมีบริการแจ้งเตือนร้านค้าเมื่อมีเงินเข้ามาในบัญชี โดยไม่คิดค่าใช้จ่ายรายเดือน ซึ่งช่วยสร้างความสะดวกสบายให้กับการรับเงินผ่าน QR Code ด้านผู้บริโภคก็มีแนวโน้มจะใช้ QR Code มากขึ้น ตามจำนวนการผูกบัญชี PromptPay ที่มีมากขึ้น และแนวโน้มการใช้สมาร์ทโฟนที่แพร่หลายมากขึ้น อีกทั้งผู้ให้บริการทั้งธนาคารและ non-bank ต่างผลักดันให้ผู้บริโภคใช้บริการของตนอย่างเต็มที่ ด้วยโปรโมชั่น และสิทธิประโยชน์ต่างๆ เช่น การได้รับเงินคืนเมื่อจ่ายผ่าน QR Code หรือส่วนลดต่าง ๆ

การเติบโตของ e-Commerce เป็นอีกแรงสนับสนุนให้

กับการใช้ e-Payment ของผู้บริโภค

การใช้ e-Payment เป็นสิ่งที่มักจะเติบโตควบคู่ไปกับ e-Commerce เพราะ e-Payment ทำให้การซื้อสินค้าเป็นไปอย่างรวดเร็ว และสะดวกสบาย อย่างเช่น ในกรณีของจีนที่สามารถเปลี่ยนเป็นสังคมไร้เงินสดได้ภายใน 2 ปี โดยมีจุดเริ่มต้นจากความนิยมในการใช้ e-Wallet อย่าง Alipay และ Wechatpay เพื่อซื้อสินค้าออนไลน์ โดยหลังจากที่ผู้บริโภคมี e-Wallet อย่างแพร่หลายก็ส่งผลให้ร้านค้าออฟไลน์จำนวนมากหันมารองรับการใช้จ่ายผ่าน QR Code เพื่อเพิ่มยอดขาย สำหรับประเทศไทยมูลค่าตลาด e-Commerce ที่มีแนวโน้มเติบโตได้กว่า 13% ต่อปี ในช่วง 4 ปีข้างหน้า จากระดับ 6 หมื่นล้านบาทในปี 2017 สู่มูลค่าตลาดราว 1 แสนล้านบาทภายในปี 2021 ก็จะเป็นส่วนสำคัญที่ทำให้ผู้บริโภคมีความคุ้นชินกับ e-Payment มากขึ้น

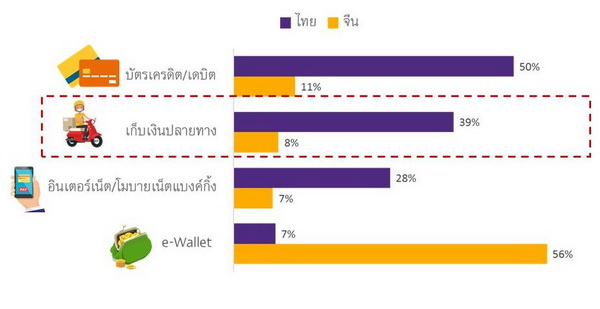

อย่างไรก็ดี ผู้บริโภคออนไลน์ชาวไทยกว่า 39% ยังนิยมการชำระเงินแบบเก็บเงินปลายทาง (Cash on Delivery: COD) เทียบกับในประเทศจีนที่มีเพียง 8% ลักษณะเฉพาะดังกล่าวนี้เป็นความท้าทายสำคัญต่อการเติบโตของ e-Payment ผ่าน e-Commerce ของไทย ทั้งนี้ หากในอนาคตผู้บริโภคสามารถชำระเงินปลายทาง (COD) ด้วย QR code ได้ ก็จะช่วยลดต้นทุนให้กับธุรกิจ e-Commerce เนื่องจากความปลอดภัยที่มากกว่าการเก็บเงินสด อีกทั้งยังไม่ต้องจำกัดจำนวนเงินเมื่อพนักงานมาส่งสินค้า เพียงแค่สแกน QR รับชำระเงินตรงไปที่บริษัทได้เลย

การชำระเงินเพื่อซื้อของออนไลน์ในไทยส่วนใหญ่ทำผ่านบัตรเดบิต/เครดิต และการชำระเงินปลายทาง

หน่วย: % ของผู้ตอบแบบสอบถามที่ซื้อสินค้าผ่านช่องทางออนไลน์ทั้งหมด

ที่มา: ผลสำรวจของ EIC ณ เดือนกุมภาพันธ์ 2017 และ Worldpay

สังคมไร้เงินสดจะเป็นจุดเริ่มต้นให้เกิดการพัฒนาฟินเทคด้านอื่นๆ ต่อไป

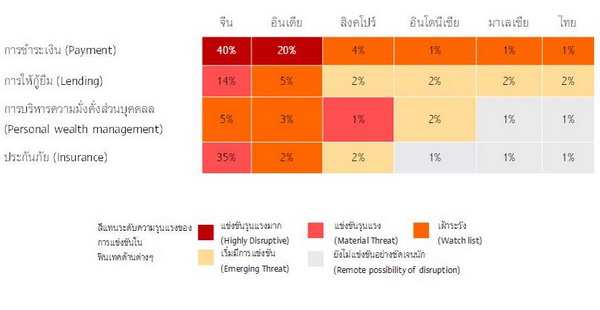

จากกรณีศึกษาของจีนและอินเดีย พบว่าการที่ผู้คนหันมาใช้ e-Payment มากขึ้นจะเป็นการสร้างฐานข้อมูลด้านการเงินของเหล่า SMEs และบุคคลทั่วไป ทั้งข้อมูลด้านจำนวนเงินที่หมุนเวียนในบัญชี ประเภทของการใช้จ่าย ช่วงเวลาที่มีเงินเข้า-ออก และอื่นๆ ซึ่งสามารถพัฒนาต่อยอดได้เป็น credit scoring หรือข้อมูลด้านเครดิตที่สถาบันการเงินสามารถนำมาประกอบการพิจารณาให้สินเชื่อ nano-finance ได้ อีกทั้งยังนำไปสู่การนำเสนอบริการทางการเงินรูปแบบอื่นๆ เช่น การบริการความมั่งคั่งส่วนบุคคล (Private Wealth Management) และการประกันภัย (insurance) ทั้งนี้ หากบริการทางการเงินในรูปแบบต่างๆ สามารถเข้าถึงประชาชนและธุรกิจได้เป็นวงกว้าง ก็จะเป็นการช่วยพัฒนา SMEs ไทย ช่วยการวางแผนทางการเงินของประชาชน รวมถึงการเข้าถึงข้อมูลของประชาชนของรัฐบาลเพื่อการกำหนดนโยบายช่วยเหลือที่ถูกต้องและตรงจุดในระยะต่อไปอีกด้วย

E-Payment ที่พัฒนาขึ้นจะนำไปสู่การพัฒนาฟินเทคด้านอื่นๆ ด้วย

หน่วย: % ของบริการด้านการเงินและการธนาคารที่มีการใช้ฟินเทค

ที่มา: DBS Bank, 2016

ยืนยง ทรงศิริเดช หัวหน้าเจ้าหน้าที่บริหาร บริหารการปฏิบัติการและประสิทธิภาพธุรกิจสาขา ทีเอ็มบี เปิดเผยว่า ธนาคารมุ่งพัฒนาผลิตภัณฑ์และบริการที่จะช่วยให้ลูกค้าได้ใช้ชีวิตอย่างเต็มที่ในแบบลูกค้าต้องการ โดยเห็นว่าช่องทางสาขาคือช่องทางในการให้บริการลูกค้าที่มีความสำคัญในการส่งมอบประสบการณ์ที่ดีให้กับลูกค้า ทีเอ็มบีจึงได้พัฒนาสาขารูปแบบใหม่ สำหรับลูกค้าในยุคดิจิทัล “ TMB Digital Branch Banking Experience” เป็นการเปลี่ยนรูปแบบการบริการในสาขาเพื่อไปสู่ธนาคารรูปแบบใหม่รายแรกของไทย นับเป็นก้าวแรกที่สำคัญที่จะนำไปสู่ก้าวต่อๆ ไปในการให้บริการดิจิทัลแบงก์กิ้ง

TMB Digital Branch Banking Experience เป็นการนำเทคโนโลยีการออกแบบช่องทางการบริการมาผสานเข้ากับเทคโนโลยีดิจิทัล ช่วยให้กระบวนการธุรกรรมมีความสะดวกสบายยิ่งขึ้น ลดระยะเวลารอคอย เกิดประสบการณ์ใหม่ที่สอดคล้องกับการใช้ชีวิตในปัจจุบัน โดยการบริการที่ได้รับการพัฒนาให้สอดคล้องกับการใช้งานดังกล่าว มีอยู่ 4 ส่วน ประกอบด้วย 1. การนัดหมายล่วงหน้าผ่านระบบออนไลน์ (New Queue Platform) 2. บริการข้อมูลผลิตภัณฑ์และการบริการต่างๆ ผ่าน อี-โบรชัวร์ (E-Brochure) 3. เทคโนโลยี VDO Conference เพื่อให้คำปรึกษาจากผู้เชี่ยวชาญด้านการลงทุนจาก TMB Advisory 4. เจ้าหน้าที่ Navigator พร้อมอุปกรณ์ที่จะให้คำแนะนำและให้ความช่วยเหลือเบื้องต้นสำหรับการใช้บริการทุกธุรกรรม

ยืนยงกล่าวถึงรูปแบบสาขาว่า การออกแบบภายในจะเน้นการสร้างบรรยากาศที่เป็นมิตรเพื่อช่วยให้ลูกค้าเข้าใจการเปลี่ยนผ่านการให้บริการนี้ โดยในระยะแรกต้องสร้างความเข้าใจทีละขั้นตอนเพื่อสร้างความคุ้นเคย ซึ่งจากการทดลองใช้งานมาช่วงหนึ่ง พบว่าลูกค้าชอบบริการที่นำมาใช้กับสาขารูปแบบใหม่ จึงนำไปสู่การปรับเปลี่ยนรูปแบบการให้บริการที่สาขาเป็นแบบบริการตัวเองเพิ่มมากขึ้น

รูปแบบของสาขาใหม่นี้เป็นอีกก้าวสำคัญของการให้บริการดิจิทัลแบงก์กิ้งของทีเอ็มบี โดยยึดหลักให้ลูกค้าเข้าถึงง่าย มีความสะดวกสบายและรวดเร็ว นำความต้องการพื้นฐานมาสู่ประโยชน์ของลูกค้าและสร้างรูปแบบบริการตัวเองที่จะช่วยให้ลูกค้าติดต่อกับธนาคารได้ง่ายขึ้น ซึ่งคนส่วนใหญ่ไม่ได้ต้องการธนาคาร แต่ต้องการทำธุรกรรมทางการเงิน ทีเอ็มบีจึงมุ่งเน้นการเสนอบริการที่ตอบสนองความต้องการพื้นฐานก่อนเป็นอันดับแรก

ประสบการณ์รูปแบบใหม่ผ่านสาขานี้จะให้อำนาจกับลูกค้าในการเลือกอะไร ที่ไหน และอย่างไร ตามความสะดวกของแต่ละคน ขณะเดียวกันก็ไม่ได้ตัดขาดการสื่อสารกับคนด้วยกัน หากพอใจจะขอคำแนะนำจากเจ้าหน้าที่โดยตรงมากกว่าผ่านระบบการบริการแบบครบวงจร ซึ่งเจ้าหน้าที่ของสาขาจะเป็นส่วนหนึ่งในการช่วยให้เข้าถึงช่องทางบริการทางดิจิทัล และจะเป็นปัจจัยสำคัญให้ลูกค้าได้รับความสะดวกสบายจากการเปลี่ยนผ่าน

ทั้งนี้ สาขารูปแบบใหม่จะนำร่องให้บริการใน 15 สาขา ตั้งแต่วันที่ 15 พฤศจิกายน 2560 ประกอบด้วย เซ็นทรัลปิ่นเกล้า, สยามพารากอน, ฟิวเจอร์ปาร์ค รังสิต, เดอะมอลล์ บางแค, ซีคอนสแควร์, เซ็นทรัลพระรามเก้า, เซ็นทรัลพลาซา เวสต์เกต, เซ็นทรัลพลาซา แจ้งวัฒนะ, แฟชั่นไอแลนด์, เซ็นทรัล เฟสติวัล หาดใหญ่, เซ็นทรัล ลาดพร้าว, เซ็นทรัลเวิลด์, เดอะมอลล์บางกะปิ, เซ็นทรัล มหาชัย และทีเอ็มบี สำนักงานใหญ่

ข่าวฮือฮาเกี่ยวกับมูลค่าของ Bitcoin เงินตราอิเล็กทรอนิกส์ที่ทำนิวไฮให้เห็นมาอย่างต่อเนื่อง ตามมาด้วยความคิดเห็นของผู้ที่เกี่ยวข้องในโลกการเงิน ที่มีทั้งมองเงินตราดิจิทัลในแง่บวกและลบ แต่ก็ยังไม่สามารถหยุดยั้งความร้อนแรงของกระแส Cryptocurrency บนโลกใบนี้ไปได้

และในโลก Cryptocurrency นอกจาก Bitcoin ที่ครองตลาดอยู่กว่าครึ่งแล้ว ยังมีเหรียญดิจิทัลอีกกว่า 1,200 เหรียญในตลาดที่มีมูลค่ารวมกว่า 1.7 แสนล้านดอลลาร์สหรัฐ (ณ วันที่ 28 ตุลาคม 2560) เป็นเรื่องที่น่าดีใจเมื่อพบว่า หนึ่งในเหรียญที่อยู่ในตลาดนี้ มีเหรียญหนึ่งที่เกิดจากมันสมองของคนไทย ผู้มีความมุ่งมั่นกับเรื่องราวที่เกี่ยวข้องกับ Cryptocurrency

Zcoin คือเหรียญที่เรากำลังจะพูดถึง แม้จะยังไม่โด่งดังเท่ากับ Bitcoin แต่ Zcoin ก็เป็นเครื่องยืนยันว่า คนไทยมีความสามารถที่หลากหลาย ไม่เว้นในสายเทคโนโลยีเข้มข้นอย่างเช่นในวงการ Crytocurrency และเมื่อได้รับโอกาสก็สามารถสร้างผลิตภัณฑ์ที่น่าสนใจออกมาได้

ปรมินทร์ อินโสม ผู้ก่อตั้งและร่วมพัฒนา ZCoin ปัจจุบันยังเป็นซีอีโอและผู้ร่วมก่อตั้ง บ.สตางค์ คอร์ปอเรชัน จำกัด มาเล่าเรื่องราวของ Zcoin และความเป็นไปของโลก Cryptocurrency ที่น่าสนใจนี้

ปรมินทร์เล่าเรื่อง Zcoin ว่า จุดเริ่มต้นมาจากขณะที่ไปศึกษาต่อ ณ มหาวิทยาลัยจอนส์ฮอปกินส์ ประเทศสหรัฐอเมริกา ซึ่งโดยส่วนใหญ่นักศึกษาที่ไปเรียนต่อมักจะหางานพิเศษทำ โดยมีงานพิเศษในร้านอาหารเป็นที่นิยมของกลุ่มนักศึกษา แต่เขามองว่า เป็นไปได้หรือไม่ที่เขาจะใช้สิ่งที่เรียนเกี่ยวกับ Information Security หรือการรักษาความปลอดภัยบนระบบสารสนเทศมาหารายได้

“ตอนนั้น Crytocurrency เป็นหนึ่งในตัวเลือกของผมเหมือนกัน Bitcoin เพิ่งเพิ่มมูลค่าจาก 300 เหรียญไปที่ 1,300 เหรียญ เป็นปรากฏการณ์ที่ออกข่าวทุกช่อง และทุกเว็บไซต์ คนในฝั่งผมที่เปิดเว็บไซต์ออนไลน์อยู่แล้วก็ได้ดูข่าว ผมก็เริ่มสนใจ Bitcoin และเริ่มศึกษาว่าทำอย่างไรที่จะหาเงินจาก Bitcoin ได้ด้วยความรู้ที่ผมมีเกี่ยวกับ Information Security นั่นคือจุดเริ่มต้น ซึ่งพอเข้าไปศึกษา ผมก็มองว่า Bitcoin จะมีการขุด แก้โจทย์คณิตศาสตร์แข่งกันแล้วได้ Bitcoin ไป ผมก็เข้าไปคลุกคลีในช่วงเวลาหนึ่ง และมองว่าผมยังมีศักยภาพหรือมีความรู้ที่มากกว่าการทำแบบนั้น และมองว่า เป็นไปได้ไหมที่จะสร้างเหรียญของตัวเองขึ้นมา จากการที่มีความรู้อยู่แล้ว และไปดูตัวซอร์สโค้ดของ Bitcoin ที่เขาโอเพ่นซอร์สอยู่แล้ว ก็เริ่มศึกษามาตั้งแต่ตอนนั้นและใช้หัวข้อนี้ในการจบปริญญาโทด้วย ประกอบกับอาจารย์ที่ปรึกษา ก็ทำวิจัยทางด้านนี้ด้วย”

หัวข้องานวิจัยสำหรับจบปริญญาโทของเขาจึงเป็นการทำธุรกรรมให้เป็นส่วนตัวบนบล็อกเชนซึ่งเป็นเทคโนโลยีเบื้องหลังของ Bitcoin และ Crytocurrency อื่น ซึ่งเขาก็สามารถทำได้เข้าตานักลงทุนจนมีผู้มาสนับสนุนด้านเงินทุนและทำเป็นโปรเจ็กต์ที่ใช้เวลาทำประมาณ 1 ปี ในชื่อ Zcoin

ปรมินทร์ ย้อนกลับไปที่จุดเริ่มต้นให้ฟังว่า “สมัยก่อนคนที่จะสร้างเหรียญใหม่พยายามที่จะสร้างบล็อกเชนของตัวเอง Zcoin ก็เป็นหนึ่งในนั้น ตอนนี้มีคนต้องการสร้างเหรียญเยอะโดยเอาบิสเนสโมเดลต่างๆ มาจับ ซึ่งการสร้างเหรียญใหม่แล้วต้องมีความรู้ในด้านเทคนิคอลเยอะๆ ก็ค่อนข้างยาก ทาง Ethereum จึงมองว่า จะทำอย่างไรให้คนสร้างเหรียญสร้างได้ง่ายขึ้น เลยทำเป็นแพลตฟอร์มออกมา อำนวยความสะดวกโดยที่ขี่บน Ethereum อีกที ผมทำตัว Zcoin มาก่อน Ethereum จะปล่อยแพลตฟอร์มออกมา เป็นเหตุที่ทำไมผมใช้บล็อกเชนของตัวเอง แทนที่จะขี่บน Ethereum จริงๆ แล้วปัจจุบัน ในทีมงานของผมเองก็ยังมีการเขียนซีคอยน์อยู่บน Ethereum เหมือนกัน โดยใช้เทคโนโลยี Zcoin ที่ชื่อว่า Zero Coin ไปรันบน Ethereum ทำให้คนที่ใช้งาน Ethereum สามารถใช้งานเทคโนโลยีเดียวกันที่อยู่ใน Zcoin ได้”

จุดเด่นของ Zcoin คือความเป็นส่วนตัวสำหรับผู้ที่ต้องการความเป็นส่วนตัว ไม่อยากให้คนอื่นได้รู้ว่าเป็นใคร ที่ทำการโอนเงินไปให้ผู้อื่น เช่น นักธุรกิจที่กำลังอยู่ระหว่างเริ่มต้นการร่วมธุรกิจที่ยังไม่อยากให้คู่แข่งทราบ เป็นจุดเด่นที่ Zcoin มาตอบโจทย์เรื่องนี้ซึ่งหากใช้ Bitcoin จะไม่สามารถทำได้

ปรมินทร์อธิบายว่า “Zcoin ทุกคนเห็นเหมือนกัน แค่ระบุไม่ได้ ยังมีทรานเซกชันเกิดขึ้นอยู่ แต่จากที่เคยระบุได้ก็จะระบุไม่ได้ แต่ทรานเซกชันก็ยังอยู่ในบล็อกเชนอยู่ ระบุที่มาไม่ได้ ใน Bitcoin ถ้าผมสามารถผูกบัญชีกับคนคนหนึ่งได้ นั่นหมายความว่าผมจะรู้แล้วว่าเขามีเงินเท่าไร ทำทรานเซกชันอะไรบ้าง เมื่อไร ผมจะรู้เลยว่าเขาได้เงินมาจากที่ไหนบ้าง และส่งไปที่ไหนบ้าง ซึ่ง Zcoin มีเรื่องของการไม่โชว์ที่มา คือผมสามารถส่งเงินไปที่ปลายทางได้โดยที่ปลายทางได้รับ แต่ไม่ได้ระบุที่มาว่ามาจากไหน”

สิ่งที่น่าสนใจเกี่ยวกับ Crytocurrency คือมูลค่าของเหรียญซึ่งเกิดจากการนำราคาของเหรียญคูณด้วยจำนวนเหรียญในระบบ โดยราคาเกิดจากการนำราคาซื้อขายในตลาดแลกเปลี่ยนทั่วโลกมาเฉลี่ยกัน เช่น Zcoin มีตลาดที่อินโดนีเซีย อเมริกา จีน และยุโรป ก็นำทั้งหมดมาเฉลี่ยว่ามีมูลค่าต่อเหรียญเท่าไร แล้วคูณกับจำนวนเหรียญที่มี

ปรมินทร์ เล่าว่า “ตอนที่ทำไม่ได้มองว่าจะโตขนาดนี้ ก่อนหน้านี้มองว่าเกิน 5 ล้านดอลลาร์สหรัฐก็ถือว่ามากแล้ว เพราะด้วยเงินทุนที่เราได้มาเรามองว่า 10-20 เท่าก็เยอะแล้ว แต่ปัจจุบันมูลค่า มาอยู่ที่ประมาณ 40 ล้านดอลลาร์สหรัฐเกินกว่าที่เราคาดหวังไว้ แต่เราก็ยังมองว่ามันยังสามารถโตไปได้อีกไกล”

จากราคาเริ่มต้นที่เหรียญละ 6 เซนต์ ปัจจุบัน Zcoin มีมูลค่าต่อเหรียญอยู่ที่ประมาณ 12 ดอลลาร์สหรัฐ และมีปริมาณเหรียญในระบบประมาณ 3 ล้านเหรียญ ติดอยู่ 1 ใน 100 เหรียญของโลก เห็นได้ว่ามีการเติบโตอย่างมาก ปรมินทร์อธิบายเรื่องนี้ว่า “พวกผมเองก็ได้อานิสงส์จาก Bitcoin ที่ได้รับความสนใจจากนักลงทุนซึ่งไม่ใช่นักลงทุนมือสมัครเล่น เงินถูกใส่มาในตลาด Crytocurrency มากขึ้นทำให้ Zcoin ได้รับอานิสงส์ไปด้วย เพราะการที่นักลงทุนอาชีพมาลงทุนในตลาด Crytocurrency เขาจะไม่ได้ลงแค่เหรียญเดียว แต่เขาจะจัดพอร์ตของเขาไป เพื่อลดความเสี่ยง” ในด้านการใช้งานเงินตราดิจิทัล ผู้ก่อตั้ง Zcoin บอกว่ายังมีคนนำเงินเหล่านี้ไปใช้ไม่มากนัก เพราะการนำไปใช้ต้องมีความเข้าใจในระดับหนึ่ง ร้านค้าต้องเข้าใจกลไกการชำระเงินที่แตกต่างจากระบบที่มีอยู่ เช่น เมื่อจ่าย Bitcoin จะต้องรอเวลาเพื่อให้ระบบทำงานประมาณ 10 นาที ร้านค้าแต่ละร้านต้องเรียนรู้และทำความเข้าใจ และต้องมีแรงกระตุ้นให้เข้ามาใช้งาน เช่น เมื่อเพิ่มการชำระเงินด้วยเงินอิเล็กทรอนิกส์แล้วจะทำให้มีผู้ใช้บริการมากขึ้น สำหรับในประเทศไทยเขามองว่า เขาเข้ามาได้ถูกจังหวะในช่วงที่ตลาดกำลังมีความสนใจ Crytocurrency รวมถึงผู้กำกับดูแลทั้งธนาคารแห่งประเทศไทยและสำนักงานกำกับหลักทรัพย์และตลาดหลัก ทรัพย์ที่ให้ความสนใจในเรื่องนี้

สำหรับการเลือกลงทุนในเหรียญดิจิทัลเหล่านี้ ปรมินทร์บอกว่า “ถ้าให้เซฟที่สุด คือแบ่งเป็น 3 ชั้น เสี่ยงน้อย เสี่ยงกลาง เสี่ยงสูง เป็นเรื่องการลงทุน เลือกท็อป ตรงกลางและท้ายๆ ไว้ อาจจะเอาลิสต์มาดู 1-10 เลือกสัก 1-2 เหรียญ 20-50 เลือกสัก 1 เหรียญ 50-100 อีกเหรียญ แค่นี้ก็พอแล้ว ผมมองว่าตั้งแต่ 150 ไปเริ่มเสี่ยงไป บางทีเขาทำขึ้นมาไม่ได้ซีเรียสกับเหรียญที่ทำ จะลงเหรียญอะไร ถ้าไม่อยู่ใน 1-10 ต้องศึกษาดีๆ เหมือนหุ้นบลูชิป ที่มีความมั่นคงกว่า

ในแง่การใช้งาน ผมก็ยังแนะนำ Bitcoin เพราะเกิดมาก่อนเขา วอลุ่มในการเทรดค่อนข้างเยอะเกินครึ่ง เราสามารถเอาไปใช้ที่ประเทศไหนก็ได้ มีตลาดทั่วโลก เป็นตลาดใหญ่ที่สุดแล้ว ถือ Bitcoin ความเสี่ยงที่จะไปที่ประเทศนั้นแล้วเอาออกไม่ได้มีน้อยกว่า อารมณ์เหมือนถือยูเอสดอลลาร์กับเงินประเทศเล็กๆ”

บล็อกเชนสังคมแห่งการตรวจสอบ

ปริมินทร์กล่าวถึงเทคโนโลยีบล็อกเชนว่า มีความน่าสนใจแตกต่างจากซอฟต์แวร์ทั่วไป โดยยกตัวอย่างเช่น การอัปเดตซอฟต์แวร์ที่ทั่วไปจะมีการทำกันอยู่ตลอดเวลา แต่สำหรับบล็อกเชนการทำเช่นนั้นทำได้ยาก “ในส่วนของบล็อกเชนเราจะอัปเกรดแบบนั้นไม่ได้ การอัปเดตหนึ่งทีอาจจะใช้เวลาเป็นปี เพราะว่าผู้ใช้งานกระจายอยู่ทั่วโลก และการที่เราขออัปเดต ก็จะเกิดกรณีที่ว่าคุณเป็นใครมาสั่งให้เราอัปเดตซอฟต์แวร์ และซอฟต์แวร์ที่คุณให้เราอัปเดตมีความปลอดภัยมากแค่ไหน มีแบ็กดอว์ฝังไปบ้างหรือเปล่า คนอื่นก็ต้องการตรวจสอบด้วย และการเอาซอฟต์แวร์พวกนี้ไปรันบนฮาร์ดแวร์ขนาดเล็ก ตู้เอทีเอ็มต่างๆ นั่นคืออุปกรณ์เหล่านั้นก็ต้องอัปเดต ด้วย ซึ่งไม่สามารถสั่งให้อัปเดตทีเดียวได้ เพราะเขาเองก็ไม่ได้เชื่อใจผม เขาก็ต้องใช้เวลาตรวจสอบ ในบล็อกเชน ไม่มีใครเชื่อใจกันทั้งสิ้น เช่น Zcoin ประกาศว่าจะมีการอัปเกรดใน 3 อาทิตย์ข้างหน้า ซอร์สโค้ดเราปล่อยออกแล้ว ตัวซอฟต์แวร์เราปล่อยเรียบร้อยแล้ว คุณสามารถนำไปรันได้เลย เพราะอีก 3 อาทิตย์ข้างหน้าอันเก่าใช้งานไม่ได้แล้ว มันไม่สามารถวันนี้เอาไปเลย”

เรื่องและภาพ : กองบรรณาธิการ

จากที่ผ่านมาธนาคารกรุงไทย นำร่องติดตั้งระบบ ให้กับร้านค้าต่างๆ ที่ศูนย์อาหารทำเนียบรัฐบาล มาถึงล่าสุดสนับสนุนนโยบาย National e-Payment การส่งเสริมสังคมไร้เงินสดของรัฐบาล มาสู่การจับจ่ายซื้อหาสินค้าในตลาดคลองผดุงกรุงเกษม