SCB WEALTH จัดงานเสวนาออนไลน์ ผ่านทาง SCB WEALTH Line official ในหัวข้อ “ผ่าทางรอดเศรษฐกิจไทย รับ 2 ผู้นำใหม่” ทั้งรัฐบาลและผู้ว่าการธนาคารแห่งประเทศไทย โดยการผนึกกำลังกับทีม Holistic ได้แก่ SCB EIC, SCB FM, SCB CIO และ InnovestX เพื่อให้ข้อมูลที่เป็นประโยชน์ต่อการตัดสินใจลงทุนสำหรับลูกค้า SCB WEALTH และนักลงทุนทั่วไป โดย SCB EIC มองรัฐบาลใหม่เผชิญความท้าทายจากเศรษฐกิจไทยโตต่ำ คาด GDP ทั้งปีโตเพียง 1.8% และไตรมาส4 คาดว่าโตไม่ถึง1% แนะรัฐบาลควรดำเนินการ 3S พร้อมกัน คือ Stability -Stimulate และStructure Reform เพื่อเรียกความเชื่อมั่นกลับมา ขณะที่ นโยบาย Quick Big Win สะท้อนความตั้งใจกระตุ้นสั้น ได้ผลยาว กระจายตัว แต่ยังต้องจับตาผลทางเศรษฐกิจที่จะเกิดขึ้นจริง ส่วนการปิดหน่วยงานรัฐบาลสหรัฐฯ รอบล่าสุดเสี่ยงยืดเยื้อและกระทบเศรษฐกิจสหรัฐฯ มากกว่าในอดีต เศรษฐกิจไทยอาจได้รับผลกระทบตามมาได้ผ่านการส่งออกและความผันผวนของตลาดการเงิน InnovestX เผยมองเป้าหมายดัชนีตลาดหุ้นไทยปีหน้า 1,350-1,400 จุด โดยการมีนายกฯ และครม.ใหม่ จะนำไปสู่นโยบายกระตุ้นเศรษฐกิจในระยะสั้น โดยกลุ่มหุ้นที่ได้ประโยชน์นโยบายรัฐบาลใหม่ กลุ่มค้าปลีก พาณิชย์ เครื่องดื่ม ร้านอาหาร กลุ่มการเงิน กลุ่มท่องเที่ยว สายการบิน โรงแรม และกลุ่มรับเหมาก่อสร้าง SCB FM ประเมินเงินบาทสิ้นปีนี้ อยู่ที่ระดับ 31.25-32.25 บาทต่อดอลลาร์สหรัฐฯ โดยเงินบาทมีแรงกดดันที่ทำให้อ่อนค่าในระยะสั้น แต่มีแรงกดดันที่ทำให้แข็งค่าในระยะยาว แนะนำผู้ประกอบการป้องกันความเสี่ยงอัตราแลกเปลี่ยนก่อนบาทอ่อนแตะ 33 บาทต่อดอลลาร์สหรัฐฯ SCB CIO แนะนำจัดพอร์ตลงทุนเน้นตลาดหุ้นและตราสารหนี้โลกเป็นหลัก แต่การเปลี่ยนตัวผู้นำใหม่ของไทย เพิ่มโอกาสลงทุนในตลาดหุ้นไทย โดยสามารถลงทุนเป็นส่วนหนึ่งของพอร์ตหลักได้ เน้นกลุ่มที่รับประโยชน์นโยบายรัฐ หรือกลุ่มหุ้นปันผลสูง Property Fund และ REITs

ดร.ฐิติมา ชูเชิด ผู้อำนวยการอาวุโส ผู้บริหารฝ่ายวิจัยเศรษฐกิจมหภาค SCB EIC ธนาคารไทยพาณิชย์ เปิดเผยว่า รัฐบาลชุดใหม่ของไทยต้องเข้ามารับมือความท้าทายจากเศรษฐกิจไทยที่โตต่ำ โดย SCB EIC คาดการณ์ GDP ไทย ปี 2568 จะโตเพียง 1.8% โดยเฉพาะไตรมาส 4 คาดว่าจะโตไม่ถึง 1% ขณะที่เครื่องยนต์เศรษฐกิจหลักยังอ่อนแรง ทั้งการบริโภค และการลงทุน ส่วนในปี 2569 ผลกระทบจากภาษีนำเข้าของประธานาธิบดี โดนัลด์ ทรัมป์ จะส่งผลเต็มปี ทำให้การส่งออกติดลบ ในสถานการณ์นี้ SCB EIC มองว่า รัฐบาลควรดำเนินการ 3 ด้าน (3S) พร้อมกัน ได้แก่ สร้างความมีเสถียรภาพ (Stability) กระตุ้นเศรษฐกิจ (Stimulate) และปฏิรูปโครงสร้าง (Structure Reform)

สำหรับระยะสั้น รัฐบาลต้องเรียกความเชื่อมั่นผู้บริโภค นักธุรกิจ นักลงทุน และนักท่องเที่ยวกลับมา เร่งการเบิกจ่ายในไตรมาส 4 และกระตุ้นอุปสงค์ ผ่านชุดนโยบายที่จะออก ขณะที่มีการดำเนินนโยบายการเงินผ่อนคลายควบคู่กัน ส่วนระยะกลาง ต้องเร่งเพิ่มความสามารถการแข่งขันของประเทศ มีนโยบายที่ทำให้นักธุรกิจและแรงงานเก่งขึ้น ปฏิรูปการคลัง และเร่งสื่อสารเชิงรุก ซึ่งเมื่อพิจารณานโยบายเศรษฐกิจ Quick Big Win ของรัฐบาล พบว่า มีมาตรการระยะสั้นที่สำคัญ ได้แก่ การเพิ่มรายได้และลดรายจ่าย เช่น โครงการคนละครึ่ง Plus การเติมเงินในบัตรสวัสดิการ การลดค่าเดินทางและพลังงาน การแก้หนี้ประชาชน ช่วยหนี้รายย่อยในระบบไม่เกิน 100,000 บาท ได้ประมาณ 1 ล้านคน ด้วยวงเงินที่ยังเหลือจากมาตรการปรับลดอัตราสมทบที่สถาบันการเงินต้องนำส่งกองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงิน (FIDF) และการเพิ่มสภาพคล่องให้ SME ส่วนมาตรการระยะยาวที่สำคัญ คือ การประกาศเป้าหมายปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ (Net Zero) เร็วขึ้น 15 ปี จากปี 2608 เป็นปี 2593 การปฏิรูปกฎหมาย แก้ผลกระทบสงครามการค้า และการอำนวยความสะดวกการลงทุนจากต่างชาติ ซึ่งสะท้อนว่า รัฐบาลมีความตั้งใจจะเร่งดำเนินนโยบายเพื่อให้เกิดผล Quick (กระตุ้นสั้น) Big (ได้ผลยาว) Win (กระจายตัวทั่วถึง) ทั้ง 3 ด้านพร้อมกัน แต่รัฐบาลจะอยู่เพียง 4 เดือน จากนั้นจะยุบสภา และอาจรักษาการต่ออีก 4 เดือน จึงต้องจับตาว่าจะเห็นผลทางเศรษฐกิจได้มากเพียงใด

ทั้งนี้ SCB EIC มองว่า รัฐบาลมีกระสุนจำกัด จากการคลังที่มีข้อจำกัดการกู้ยืม หากรัฐบาลขาดดุลงบประมาณสูง 3-4% ต่อ GDP ต่อเนื่อง หนี้สาธารณะอาจเกินเพดาน 70% ภายในปี 2570 ซึ่งรัฐมนตรีคลังก็เล็งเห็นความจำเป็นในการปฏิรูปการคลัง ส่วนประเด็นกำลังซื้อฐานรากอ่อนแอ รายได้ของแรงงานและ SME กลุ่มล่างยังไม่ฟื้นตัว อาจทำให้นโยบายที่ใส่เม็ดเงินเข้าไปทำได้เพียงช่วยลดรายจ่ายหรือเพิ่มสภาพคล่อง แต่ยากที่จะกระตุ้นให้เกิดการใช้จ่ายเพิ่มขึ้นอย่างมีนัยสำคัญ นอกจากนี้ ไทยยังเผชิญความเสี่ยงจากปัจจัยต่างประเทศ จากการปิดทำการของหน่วยงานรัฐบาลสหรัฐฯ (US Government Shutdown) ซึ่งเป็นความไม่แน่นอนเพิ่มเติมที่มากดดันเศรษฐกิจโลก โดยที่คาดว่า Shutdown ครั้งนี้อาจยืดเยื้อยาวนานกว่าในอดีตที่ Shutdown เฉลี่ย 4 วัน มีการพูดถึงการปลดพนักงานรัฐมากถึง 750,000 คน ซึ่งมากขึ้นอีกเท่าตัวของตัวเลขสูงสุดในอดีต และขู่ว่าอาจไม่จ่ายเงินย้อนหลังให้ ฉะนั้นอาจมีความเสี่ยงที่จะส่งผลกระทบเศรษฐกิจสหรัฐฯ มากกว่าเดิม โดยหากเศรษฐกิจสหรัฐฯ ได้รับผลกระทบ ไทยจะได้รับผลกระทบผ่านการส่งออกและตลาดการเงินด้วย

นายสุทธิชัย คุ้มวรชัย Head of Research Department บล. อินโนเวสท์ เอกซ์ จำกัด (InnovestX) กล่าวว่า InnovestX มองเป้าหมายดัชนีตลาดหุ้นไทย (SET Index) ปี 2569 อยู่ระหว่าง 1,350-1,400 จุด โดยประเมินจากระดับ P/E Ratio ที่ประมาณ 14.5 เท่า ซึ่งอยู่ในกรอบปกติจากค่าเฉลี่ยในอดีตอยู่ที่ 14-16 เท่า โดยการแต่งตั้งนายกรัฐมนตรีและคณะรัฐมนตรีอย่างรวดเร็วทำให้ตลาดมีความเชื่อมั่นมากขึ้น ซึ่งจากสถิติในอดีตหลังแต่งตั้งนายกฯ 1 เดือน ตลาดหุ้นไทยมักปรับขึ้นประมาณ 2.5-5% จากความคาดหวังว่านโยบายรัฐบาลใหม่จะช่วยผลักดันเศรษฐกิจไทยโตดีขึ้นได้

เมื่อพิจารณาปัจจัยสนับสนุนดัชนีตลาดหุ้นไทยในช่วงที่ผ่านมา ได้แก่ ด้านปัจจัยภายนอก ตลาดคลายความกังวลผลกระทบนโยบายภาษีนำเข้าของสหรัฐฯ ต่อเศรษฐกิจไทย ในระยะสั้น จากอัตราภาษีที่เรียกเก็บอยู่ในระดับเดียวกับประเทศตลาดเกิดใหม่ด้วยกัน และไม่ได้สูงเท่าระดับก่อนการเจรจา ด้านนโยบายการเงินโลก ธนาคารกลางสหรัฐฯ (Fed) มีแนวโน้มปรับลดดอกเบี้ย ซึ่งจะทำให้เงินดอลลาร์สหรัฐฯ มีแนวโน้มอ่อนค่า เป็นปัจจัยบวกต่อตลาดหุ้นเกิดใหม่ รวมถึงตลาดหุ้นไทย ด้านปัจจัยในประเทศ เงินเฟ้อที่ไม่สูง และเศรษฐกิจเติบโตค่อนข้างต่ำ นโยบายการเงินน่าจะมีการลดดอกเบี้ยได้ ซึ่งจะช่วยลดต้นทุนการเงิน ทำให้มีการประเมินราคาหุ้นเพิ่มขึ้น (P/E expansion) ได้

หากวิเคราะห์กลุ่มอุตสาหกรรมที่ได้ประโยชน์จากนโยบายรัฐบาลใหม่ คาดว่ามาตรการคนละครึ่ง Plus จะส่งผลชัดเจนที่สุดในการกระตุ้นกำลังซื้อ โดยกลุ่มที่ได้ประโยชน์ คือ กลุ่มค้าปลีก พาณิชย์ เครื่องดื่ม และร้านอาหาร เนื่องจากขนาดการใช้จ่ายไม่สูงมาก ส่วนมาตรการแก้หนี้ หากทำสำเร็จและลดภาระหนี้ได้ กำลังซื้อจะกลับมา ซึ่งจะส่งผลดีกับกลุ่มค้าปลีก ขณะที่การพักชำระหนี้อาจช่วยให้คุณภาพสินทรัพย์ดีขึ้น ให้ประโยชน์กับภาคการเงิน ส่วนมาตรการด้านท่องเที่ยว การกระตุ้นท่องเที่ยวเมืองรองและการให้ผู้ประกอบการท่องเที่ยวนำเงินที่ปรับปรุงกิจการ (Renovate) มาลดหย่อนภาษีได้ จะเป็นผลบวกต่อ กลุ่มท่องเที่ยว สายการบิน โรงแรม และค้าปลีก ด้านโครงการลงทุนโครงสร้างพื้นฐานขนาดใหญ่ เช่น โครงการพัฒนาโครงสร้างพื้นฐานด้านการคมนาคมขนส่งเพื่อพัฒนาระเบียงเศรษฐกิจภาคใต้ (Land Bridge) และรถไฟรางคู่ ด้วยอายุรัฐบาลที่ไม่ได้อยู่ยาว ทำให้รัฐบาลอาจเป็นเพียงผู้วางกรอบ ให้รัฐบาลถัดไปสานต่อมากกว่า จึงเป็นประโยชน์ในเชิง Sentiment ต่อกลุ่มรับเหมาก่อสร้าง

นายวชิรวัฒน์ บานชื่น นักกลยุทธ์ตลาดการเงินอาวุโส SCB Financial Markets (SCB FM) ธนาคารไทยพาณิชย์ กล่าวว่า กล่าวว่า ในช่วงนี้ เงินบาทอ่อนค่าลงเร็ว จากที่กลางเดือน ก.ย. เคยแข็งค่า เนื่องจาก แม้จะมี US Government Shutdown ที่ตามตำราควรทำให้เงินดอลลาร์สหรัฐฯ อ่อนค่า แต่จากการที่ตลาดขาดตัวเลขเศรษฐกิจของรัฐบาลสหรัฐฯ จึงไปให้ความสำคัญตัวเลขภาคเอกชน ที่ออกมาค่อนข้างดี และให้ความสำคัญกับนโยบายการเงิน ที่คณะกรรมการ Fed ส่งสัญญาณความกังวลเรื่องเงินเฟ้อ ไม่รีบลดดอกเบี้ย จึงหนุนให้อัตราผลตอบแทนพันธบัตรรัฐบาล (Bond Yield) ของสหรัฐฯเพิ่มขึ้น ทำให้เงินดอลลาร์สหรัฐฯ กลับมาแข็งค่า อีกประเด็นมาจาก การซื้อทองคำ โดยปกติเมื่อราคาทองคำปรับขึ้น นักลงทุนมักขายทำกำไร ถือเงินบาท แต่ช่วง 2 สัปดาห์ที่ผ่านมา ผู้ลงทุนมีพฤติกรรมเปลี่ยนไป เมื่อราคาทองคำปรับขึ้น กลับเข้าซื้อทองคำเพิ่ม เพราะมองว่าราคาจะขึ้นต่อ จึงกดดันเงินบาทอ่อนค่า

ทั้งนี้ ในระยะสั้น ยังมีแรงกดดันให้เงินบาทอ่อนค่าอยู่ โดยกรณีที่ US Government Shutdown ยังดำเนินต่อไป ตลาดจะไปให้ความสำคัญปัจจัยที่ Fed อาจยังไม่ลดดอกเบี้ยแรง ถ้าตัวเลขเศรษฐกิจสหรัฐฯ ไม่ได้ออกมาแย่ ตลาดจะยังไม่กังวลประเด็นด้านเศรษฐกิจนัก หรือกรณี US Government Shutdown จบเร็ว ก่อนตัวเลขสำคัญของสหรัฐฯ ออกมา โดย เงินบาทมีโอกาสทดสอบใกล้ระดับ 33 บาทต่อดอลลาร์สหรัฐฯ ได้ ส่วนในระยะยาว เงินบาทมีแนวโน้มเผชิญแรงกดดันด้านแข็งค่า จากส่วนต่างอัตราดอกเบี้ยระหว่างไทยและสหรัฐฯ ที่แคบลง แม้ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) คนใหม่ มีมุมมอง Dovish เน้นการดำเนินนโยบายการเงินที่ผ่อนคลาย คาดว่า ธปท. จะลดดอกเบี้ย 2 ครั้ง โดยลดปลายปีนี้ 1 ครั้ง และต้นปีหน้าอีก 1 ครั้ง แต่อาจจะน้อยกว่า Fed ที่คาดว่าจะลดดอกเบี้ย 4 ครั้ง โดยลดในปีนี้อีก 2 ครั้ง และปีหน้าอีก 2 ครั้ง นอกจากนี้ ยังมีปัจจัยจากสกุลเงินอื่นที่เป็นสกุลเงินหลักของโลก เช่น เงินยูโร ที่อ่อนค่า จากประเด็นความกังวลทางการเมือง แต่มองไปข้างหน้าคาดว่า เงินยูโรจะกลับมาแข็งค่าจากแผนการใช้จ่ายภาครัฐเพิ่มเติมของเยอรมนี ซึ่งจะทำให้เงินดอลลาร์สหรัฐฯ อ่อนค่า เงินบาทก็จะแข็งค่าขึ้นตาม และอีกประเด็นคือ เงินทุนเคลื่อนย้าย เมื่อเงินดอลลาร์สหรัฐฯ อ่อนค่า ก็จะดึงดูดเงินทุนไหลมายังตลาดเกิดใหม่เอเชีย

ทั้งนี้ นายวชิรวัฒน์คาดว่า ปลายปีนี้ เงินบาทจะอยู่ที่ประมาณ 31.25 – 32.25 บาทต่อดอลลาร์สหรัฐฯ จึงแนะนำผู้ส่งออกป้องกันความเสี่ยงอัตราแลกเปลี่ยนทำ Hedging หรือ Forward เมื่อเงินบาทอ่อนค่าใกล้ 33 บาทต่อดอลลาร์สหรัฐฯ ไม่ควรรอให้ทะลุ 33 บาทต่อดอลลาร์สหรัฐฯ ขณะที่ช่วงที่ผ่านมาความผันผวนของค่าเงินลดลง ทำให้ต้นทุนการซื้อสิทธิที่จะซื้อหรือขายเงินตราต่างประเทศ (FX Options) ถูกลง ดังนั้น ทั้งผู้ส่งออกและผู้นำเข้าอาจพิจารณาทำ Options นอกจากนี้ อาจพิจารณาเปิดบัญชีเงินฝากเงินตราต่างประเทศ (Foreign Currency Deposit : FCD) เพื่อรับดอกเบี้ยสกุลต่างประเทศที่สูงกว่า หรือพิจารณาผลิตภัณฑ์การลงทุน Dual Currency Investment : DCI หุ้นกู้ที่มีอนุพันธ์แฝง ที่ออกแบบมาเพื่อผู้ลงทุนที่ต้องการใช้สกุลเงินต่างประเทศในอนาคต และแนวทางสุดท้าย อาจพิจารณาทำธุรกรรมการค้าโดยใช้สกุลเงินท้องถิ่นของคู่ค้าโดยตรง เช่น เยน หยวน หรือยูโร เพื่อลดความผันผวนเมื่อเทียบกับดอลลาร์สหรัฐฯ และลดต้นทุนการแปลงสกุลเงินด้วย

น.ส.นิสารัตน์ ชมภูพงษ์ ผู้อำนวยการฝ่ายให้คำปรึกษาด้านความมั่งคั่งและการลงทุน SCB CIO ธนาคารไทยพาณิชย์ กล่าวว่า การที่เราได้ผู้นำใหม่ทั้งนายกฯ และผู้ว่าการ ธปท. รวมทั้งการจัดตั้งรัฐบาลที่มีรัฐมนตรีคนนอกมากขึ้น ทำให้ตลาดการลงทุนในไทยมี Sentiment ที่ดีขึ้นมาก จากความคาดหวังว่า นโยบายการคลังและการเงินน่าจะประสานกันมากขึ้น และแม้รัฐบาลมีอายุเพียง 4 เดือน แต่นโยบายเศรษฐกิจเป็นเรื่องที่รัฐบาลยกขึ้นมาเป็นเรื่องเร่งด่วน โดยเฉพาะนโยบาย Quick Big Win เช่น คนละครึ่ง Plus และการเติมเงินบัตรสวัสดิการ จะช่วยลดรายจ่ายและค่าครองชีพให้ประชาชน หนุน GDP ไตรมาส 4 ปรับตัวเป็นบวกได้ ส่วนนโยบายการเงินที่ ธปท. ในส่วนของ มาตรการตั้ง AMC คาดว่าจะช่วยแก้ปัญหาหนี้ครัวเรือนไทย ผ่อนคลายปัญหาให้กลุ่มคน 3.4 ล้านคนที่เป็นหนี้ได้ ขณะที่ คาดว่า ธปท. มีโอกาสปรับลดดอกเบี้ยเหลือ 1.25% ภายในปลายปีนี้ และมีโอกาสลดดอกเบี้ยเหลือ 1.00% ได้ ช่วงต้นปีหน้า โดยที่ปัญหาเงินฝืดของไทยที่ ผู้ว่าการ ธปท. คนใหม่ กล่าวถึง เป็นปัจจัยที่ทำให้มี Policy Space ในการลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจได้

สำหรับมุมมองการลงทุน ในไทยนั้น เรามองว่า ตลาดหุ้นไทยเริ่มมี Sentiment ที่ดีขึ้นจากผู้นำใหม่ ประกอบกับกำไรต่อหุ้น (EPS) ของบริษัทจดทะเบียนเริ่มเห็นการหยุดปรับลดประมาณการลง ทำให้มีโอกาสจะปรับตัวขึ้นตามตลาดโลกได้ จากที่ก่อนหน้านี้ยังทำผลงาน Laggard ตลาดหุ้นโลกอยู่ ส่วนตลาดตราสารหนี้ไทย ในปีนี้ เป็นตลาดที่ให้ผลตอบแทนได้ค่อนข้างดี โดยราคาสะท้อนแนวโน้มการปรับลดดอกเบี้ยลงไปค่อนข้างมากแล้ว แม้ช่วงสั้น Bond yield จะมีการปรับตัวเพิ่มขึ้นบ้างจากการที่ Fitch ปรับมุมมองของไทยจากมีเสถียรภาพเป็นลบ แต่ยังคง Rating ไว้ที่ระดับเดิมจากความกังวลเสถียรภาพทางการเมือง และเศรษฐกิจไทยที่เติบโตช้า สำหรับในภาพระยะถัดไปที่อัตราดอกเบี้ยนโยบายมีโอกาสปรับตัวลดลงได้อีก ยังหนุนโอกาสการลงทุนในตลาดตราสารหนี้ไทย เพียงแต่โอกาสรับผลตอบแทนส่วนเพิ่มจากราคา อาจมีไม่มากแล้ว เนื่องจาก Bond Yield ปรับลดไปมากแล้วก่อนหน้านี้

ในแง่การจัดสรรสินทรัพย์ลงทุน เรามองว่า นักลงทุนยังควรให้น้ำหนักการลงทุนไปที่ตลาดหุ้นและตราสารหนี้โลกเป็นหลัก ในพอร์ตการลงทุนหลัก (Core Portfolio) เนื่องจาก GDP ตลาดโลกน่าจะดีกว่าตลาดไทย การเติบโตของกำไรบริษัทจดทะเบียนในตลาดโลกก็น่าจะยังสูงกว่าตลาดหุ้นไทย นอกจากนี้การลงทุนในตลาดโลกยังช่วยให้เราได้เข้าถึงแนวโน้มการเปลี่ยนแปลงเชิงโครงสร้าง (Structural Change) ที่เป็นพลังขับเคลื่อนระยะยาว มีอุตสาหกรรมแนวหน้า และบริษัทชั้นนำค่อนข้างมาก เช่น AI, Data Center และ Cloud ซึ่งเป็นธุรกิจสำหรับอนาคต ซึ่งบริษัทจดทะเบียนในไทย มีสัดส่วนในด้านเหล่านี้ไม่มาก อย่างไรก็ตามสามารถลงทุนตลาดหุ้นไทยเป็นส่วนหนึ่งในพอร์ตหลักได้

สำหรับตลาดตราสารหนี้โลก ยังมีความน่าสนใจ จากการที่ดอกเบี้ย Fed ยังอยู่ในระดับสูงที่ 4-4.25% โดยหากลงทุนในช่วงเวลานี้ นอกจากจะมีโอกาสรับผลตอบแทนจากอัตราดอกเบี้ยที่สูงแล้ว ยังมีโอกาสได้รับผลตอบแทนส่วนเพิ่ม (Capital Gain) จาก Bond Yield ที่มีโอกาสปรับลดลงตามแนวโน้มการลดดอกเบี้ยของ Fed ในปีนี้ และปีหน้าด้วย ดังนั้นหากนักลงทุนรับความเสี่ยงได้เพิ่มขึ้น แนะนำให้แบ่งสัดส่วนเงินลงทุนไปยังตราสารหนี้โลกได้

กลยุทธ์ลงทุนหาผลตอบแทนส่วนเพิ่มนั้น เรายังชอบ ตลาดหุ้นสหรัฐฯ ที่น่าจะเติบโตได้ดี จาก ธีม AI รวมถึงตลาดหุ้นญี่ปุ่น ที่มีการปฏิรูปเชิงโครงสร้าง และการได้ผู้นำใหม่ น่าจะช่วยให้เศรษฐกิจปรับตัวดีขึ้น ขณะที่ เงินดอลลาร์สหรัฐฯ ที่มีแนวโน้มอ่อนค่า จะทำให้ตลาดหุ้นเกิดใหม่เอเชียได้ประโยชน์ โดยในส่วนของตลาดหุ้นไทย มีโอกาสหาผลตอบแทนส่วนเพิ่มได้ ระยะสั้นต้องเลือกลงทุนในกลุ่มที่ได้ประโยชน์จากนโยบายรัฐบาล เช่น กลุ่มค้าปลีก หรือ กลุ่มการเงิน ส่วนระยะยาว ตลาดหุ้นไทยน่าสนใจในแง่ระดับเงินปันผลที่สูงประมาณ 3.5% โดยให้เลือกลงทุนในหุ้นปันผลสูง หรือกองทุนรวมอสังหาริมทรัพย์ และทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ที่อัตราเงินปันผลระดับสูง เฉลี่ยที่ 8-9% ได้

หมายเหตุ : เอกสารนี้จัดทำขึ้น ณ วันที่ 14 ต.ค. 2568

คำเตือน· การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง รวมถึงควรขอคำแนะนำเพิ่มเติมจากผู้ประกอบธุรกิจก่อนตัดสินใจลงทุน

· สอบถามรายละเอียดเพิ่มเติมได้ที่ SCB Call Center โทร. 02-777-7777

สมาคมธุรกิจรับสร้างบ้าน (HBA) เผยบริษัทรับสร้างบ้านที่เป็นสมาชิก ประกาศไม่ปรับราคาไตรมาส 2/68 ชี้เป็นจังหวะที่ดีของการสร้างบ้านใหม่ในราคาต้นทุนเดิม ส่วนภาพรวมยอดขายไตรมาสแรกปรับตัวลดลง 7% เหตุจากเศรษฐกิจไร้สัญญาณฟื้นตัว มองเซ็กเมนต์ 2 – 5 ล้านบาท และ 5 – 10 ล้านบาทยังเป็นตลาดที่น่าสนใจ เร่งเดินหน้าสร้างการรับรู้ ขยายฐานลูกค้าครอบคลุมทั่วประเทศ ผ่านช่องทางออนไลน์และออนกราวด์ เตรียมโรดโชว์ต่างจังหวัดเป็นครั้งแรก จับตากำแพงภาษีการค้าสหรัฐฯ หลังครบระยะเวลาผ่อนผัน 90 วัน อาจกระทบต้นทุนสร้างบ้านสร้างใหม่ราคาพุ่งในช่วงครึ่งปีหลังปี 68

นายอนันต์กร อมรวาที นายกสมาคมธุรกิจรับสร้างบ้าน (Home Builder Association : HBA) เปิดเผยว่า ตลาดรับสร้างบ้านในไตรมาส 2 ของปี 2568 บริษัทรับสร้างบ้านที่เป็นสมาชิกสมาคมฯ ยังไม่ปรับราคาก่อสร้างบ้าน แต่เนื่องจากมีหลายปัจจัยที่ต้องจับตาสถานการณ์อย่างใกล้ชิด ทั้งสงครามการค้าจากนโยบายทรัมป์ 2.0 แม้จะประกาศพักการเก็บภาษี 90 วัน เพื่อเปิดโอกาสในการเจรจาระหว่างประเทศไทยกับประเทศสหรัฐอเมริกา ยังไม่มีความแน่นอนว่าภายหลังจากครบระยะเวลาของการผ่อนผันที่ 90 วันแล้ว สินค้าสำหรับกลุ่มวัสดุก่อสร้างซึ่งเป็นหนึ่งในต้นทุนของการสร้างบ้านจะได้รับผลกระทบมากแค่ไหน ซึ่งอาจจะส่งผลต่อการปรับขึ้นราคารับสร้างบ้านในครึ่งปีหลัง 2568 ขณะที่ภาพรวมความเชื่อมั่นผู้บริโภค มีความกังวลต่อภาพรวมเศรษฐกิจภายในประเทศและเศรษฐกิจทั่วโลกที่เข้าสู่ภาวะชะลอตัว รวมไปถึงสถานการณ์การลงทุนในตลาดหลักทรัพย์ที่ผันผวน ทำให้ระมัดระวังในการใช้จ่ายและชะลอการตัดสินใจสร้างบ้าน มีผลต่อภาพรวมยอดขายไตรมาสแรกของปี 2568 ธุรกิจรับสร้างบ้านในส่วนของสมาชิกสมาคมฯ ปรับตัวลดลงประมาณ 7%

บ้าน 5 – 10 ล้านบาท ยังเป็นตลาดที่น่าสนใจ แม้ว่าภาพรวมไตรมาสแรกจะหดตัว นายอนันต์กร กล่าวว่า ส่วนใหญ่อยู่ในเซ็กเมนต์ (Segment) บ้านราคา 20 ล้านขึ้นไป สะท้อนจากการชะลอตัดสินใจสร้างบ้านออกไป เพราะความไม่มั่นใจในสภาพเศรษฐกิจ และตลาดทุนไม่ค่อยดีนักในช่วงที่ผ่านมา

ขณะที่บ้านในเซ็กเมนต์ 2 – 5 ล้านบาท และ 5 – 10 ล้านบาท ยังเป็นตลาดที่น่าสนใจต่อเนื่องถึงไตรมาสที่สอง สะท้อนจากผลตอบรับจากงาน “รับสร้างบ้าน Focus 2025” ที่จัดเมื่อ 12 – 16 มีนาคม 2568 ซึ่งบ้านในสองกลุ่มราคานี้สามารถทำยอดขายรวมกันได้มากถึง 68.81% จากยอดขายทั้งหมด โดยมีความเชื่อมั่นว่า ไม่ว่าจะอย่างไรก็ตามผู้บริโภคจะกลับมาสร้างบ้านเมื่อสัญญาณทุกอย่างเริ่มดีขึ้น เพราะบ้านเป็นปัจจัยสี่ที่สำคัญสำหรับทุกคน

คว้าโอกาสที่ใช่ สร้างบ้านใหม่ไตรมาส 2 ในราคาต้นทุนเดิม

นายอนันต์กร กล่าวว่า จากภาพรวมเศรษฐกิจและกำลังซื้อไตรมาสสองที่ยังไม่มีสัญญาณบวกที่ชัดเจน บริษัทรับสร้างบ้านที่เป็นสมาชิกสมาคมฯ ยังคงไม่ปรับราคารับสร้างบ้าน ทั้งนี้เพื่อเพิ่มความมั่นใจให้กับผู้ที่กำลังวางแผนสร้างบ้านได้ตัดสินใจในช่วงเวลาที่ดี และต้นทุนที่ดีที่สุด

ทั้งนี้ หากกำแพงภาษีการค้าสหรัฐฯ เริ่มมีความชัดเจนมากขึ้น หลังจากครบกำหนดระยะเวลาผ่อนผัน 90 วัน อาจกระทบต่อราคาวัสดุก่อสร้างบางรายการและทำให้ราคาบ้านสร้างใหม่ในครึ่งหลังของปี 2568 มีความจำเป็นต้องปรับราคาขึ้น

“ภาษีที่ทรัมป์ จะประกาศออกมาไม่รู้ว่ากระทบต่อราคาวัสดุก่อสร้างกลุ่มไหนบ้าง ซึ่งอาจจะส่งผลต่อการปรับขึ้นของราคารับสร้างบ้าน แต่ในช่วงไตรมาส 2 นี้ ราคาวัสดุก่อสร้างต่าง ๆ ยังไม่มีการปรับราคาขึ้น ทำให้สามารถยังคงยืนราคาเดิมของบริษัทรับสร้างบ้านที่เป็นสมาชิกฯ ได้ จึงเป็นโอกาสและจังหวะที่ดีของผู้บริโภคที่กำลังวางแผนสร้างบ้าน” นายอนันต์กร กล่าว

รุกโรดโชว์ต่างจังหวัด ตอกย้ำมาตรฐานคุณภาพ – บริการ

ในช่วงไตรมาสสอง และต่อเนื่องถึงสถานการณ์ตลาดรับสร้างบ้านในครึ่งหลังของปี 2568 ทางสมาคมฯ มีความพร้อมในการขยายฐานลูกค้าครอบคลุมทั่วประเทศ โดยสร้างการรับรู้แบรนด์ (Brand Awareness) และนำเสนอจุดเด่นด้านคุณภาพ มาตรฐานงานก่อสร้าง และบริการที่แตกต่าง เพื่อตอกย้ำความเชื่อมั่นต่อผู้บริโภคในการใช้บริการกับบริษัทรับสร้างบ้านที่เป็นสมาชิก ซึ่งกระจายตัวให้บริการอยู่ทั่วประเทศผ่านช่องทางออนไลน์ www.hba-th.org และ https://www.facebook.com/homebuilderclub

สำหรับการจัดโรดโชว์ในต่างจังหวัดเป็นครั้งแรก (On-ground Marketing) นั้น นายอนันต์กร กล่าวว่า กิจกรรมจะเกิดขึ้นภายในปีนี้อย่างแน่นอน ซึ่งขณะนี้อยู่ในช่วงของการตัดสินใจว่าจะจัดขึ้นที่ใดระหว่างพื้นที่ภาคตะวันออกและภาคตะวันออกเฉียงเหนือ เพราะเป็นพื้นที่มีความต้องการสร้างบ้านค่อนข้างสูง และทางสมาคมฯ มีเป้าหมายขยายฐานสมาชิก พร้อมกับสร้างการเติบโตด้านยอดขายในตลาดต่างจังหวัดให้มากขึ้น โดยสมาคมฯ มีเป้าหมายจัดกิจกรรมการตลาดและสร้างการรับรู้ผู้บริโภคในรูปแบบนี้ให้ได้หนึ่งครั้งต่อปี

“จากสถานการณ์แผ่นดินไหวที่ผ่านมา ส่งผลให้ผู้บริโภคตระหนักถึงมาตรฐานการก่อสร้างบ้านที่แข็งแรงและปลอดภัยมากขึ้น ซึ่งทางสมาคมฯ ดำเนินการก่อสร้างภายใต้มาตรฐาน พรบ.ควบคุมอาคาร เรื่องกำหนดการรับน้ำหนัก ความต้านทานและแรงสั่นสะเทือนของแผ่นดินไหว พ.ศ. 2564 โดยแบ่งพื้นที่เฝ้าระวัง ออกเป็น 3 บริเวณด้วยกัน บริเวณที่ 1 ส่วนใหญ่อยู่ที่จังหวัดแถวภาคใต้, บริเวณที่ 2 กรุงเทพฯ และปริมณฑล และบริเวณที่ 3 ส่วนใหญ่อยู่จังหวัดภาคเหนือ โดยกฎหมายกำหนดให้การออกแบบก่อสร้างอาคารบริเวณที่ 1 และ 2 ต้องคำนวณแรงต้านทานแผ่นดินไหว สำหรับการก่อสร้างอาคารที่มีความสูงตั้งแต่ 15 เมตร หรือ 5 ชั้นขึ้นไป ส่วนบริเวณที่ 3 เป็นอาคารที่มีความสูงตั้งแต่ 10 เมตร หรือ 3 ชั้นขึ้นไป ทั้งนี้เพื่อให้ผู้บริโภคเชื่อมั่นว่าบ้านที่ก่อสร้างโดยบริษัทรับสร้างบ้านที่เป็นสมาชิกของสมาคมฯ มีมาตรฐานตามที่กฎหมายกำหนด และเชื่อถือได้ในด้านความปลอดภัย” นายอนันต์กร กล่าว

SCB EIC ปรับลดคาดการณ์เศรษฐกิจโลกปี 2568 เหลือ 2.2% (เดิม 2.6%) จากกำแพงภาษีสหรัฐฯ และการโต้กลับในปัจจุบันสหรัฐฯ เรียกเก็บภาษีนำเข้าขั้นต่ำ (Universal tariff) 10% กับเกือบทุกประเทศทั่วโลกแล้ว และเก็บภาษีเฉพาะรายสินค้า (Specific tariff) หลายรายการ เช่น ยานยนต์ เหล็ก อะลูมิเนียม รวมถึงเก็บภาษีศุลกากรตอบโต้ (Reciprocal tariff) สินค้าจีนสูงถึง 125% (หากรวม Specific tariff จะเป็น 145%) สหรัฐฯ มีแนวโน้มจะเริ่มเก็บภาษีศุลกากรตอบโต้คู่ค้าราว 60 ประเทศที่เกินดุลกับสหรัฐฯ ในช่วงไตรมาส 3 หลังพ้นช่วงเจรจา 90 วัน โดยเอเชียและอาเซียนเป็นกลุ่มประเทศที่อาจได้รับผลกระทบสูง เนื่องจากเกินดุลการค้ากับสหรัฐฯ สูง

SCB EIC ประเมินภาครัฐทั่วโลกใช้นโยบายการเงินผ่อนคลายมากขึ้นเพื่อพยุงเศรษฐกิจ แต่ความไม่แน่นอนยังสูง โดยมองว่า ธนาคารกลางสหรัฐฯ (Fed) จะลดดอกเบี้ยรวม 75 bps (เดิมมอง 50 bps) เพื่อลดความเสี่ยงที่เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอย แม้ความเสี่ยงเงินเฟ้อจะเพิ่มขึ้น ธนาคารกลางยุโรป (ECB) จะเร่งลดดอกเบี้ยรวม 125 bps (เดิมมอง 100 bps) เพื่อสนับสนุนเศรษฐกิจ ขณะที่ความเสี่ยงเงินเฟ้อไม่สูงนัก ธนาคารกลางจีน (PBOC) มีแนวโน้มลดอัตราดอกเบี้ยนโยบาย (7-day reverse repo) รวม 50 bps ในปีนี้ (คงมุมมองเดิม) และอาจคงระดับอัตราดอกเบี้ยนี้ไม่ให้ต่ำกว่า 1% เพื่อรักษาพื้นที่ทางนโยบายสำหรับเหตุการณ์ด้านลบอื่นที่อาจเกิดขึ้นในอนาคต

เศรษฐกิจไทยไตรมาส 1 ยังมีแนวโน้มเติบโตต่อเนื่องจากปีก่อน อาจขยายตัวได้ราว 3% ตามการขยายตัวของการส่งออกสินค้าที่เร่งตัวก่อนการขึ้นภาษี การบริโภคภาคเอกชน และการเร่งเบิกจ่ายงบประมาณของภาครัฐ ขณะที่เหตุแผ่นดินไหวเริ่มส่งผลกระทบต่อภาคการท่องเที่ยวชัดเจนขึ้น สะท้อนจากจำนวนนักท่องเที่ยวต่างชาติโดยรวมหลังเกิดเหตุการณ์จนถึงช่วงสงกรานต์ที่ปรับลดลงจากปีที่แล้ว อย่างไรก็ดี นักท่องเที่ยวบางกลุ่มยังคงเติบโตดี เช่น อินเดีย และรัสเซีย

เศรษฐกิจไทยครึ่งปีหลังเสี่ยงเผชิญ Technical recession จากผลสงครามการค้ารอบใหม่นี้ และความไม่แน่นอนที่กระทบต่อความเชื่อมั่นของภาคเอกชน SCB EIC ประเมินเศรษฐกิจไทยจะได้รับผลกระทบสูงจากการขึ้นภาษีนำเข้าของสหรัฐฯ โดยอาจขยายตัวเพียง 1.5% ในปี 2568 (เดิมมอง 2.4%) จากการส่งออกที่จะหดตัวในช่วงครึ่งปีหลัง และการลงทุนภาคเอกชนที่แผนการลงทุนใหม่ ตลอดจนการบริโภคภาคเอกชนอาจชะลอออกไป ตามแนวโน้มสงครามการค้าที่รุนแรงกว่าคาดและความไม่แน่นอนสูงของนโยบายการค้าสหรัฐฯ และภาวะเศรษฐกิจโดยรวม

เศรษฐกิจไทยมีแนวโน้มได้รับผลกระทบสูงจากสงครามการค้า เนื่องจากไทยพึ่งพาตลาดสหรัฐฯ มากขึ้นในช่วงที่ผ่านมา อีกทั้งยังนำเข้าสินค้าจีนมากขึ้นด้วยหลังจากจีนทยอยลดการพึ่งพาตลาดสหรัฐฯ การประเมินผลกระทบทางตรงผ่านสินค้าส่งออกไทยไปสหรัฐฯ มีแนวโน้มได้รับผลกระทบรุนแรง เนื่องจากไทยพึ่งพาตลาดสหรัฐฯ สูง สินค้าส่งออกสำคัญของไทยไปสหรัฐฯ สัดส่วนกว่า 80% จะโดนเก็บอัตราภาษีตอบโต้สูงกว่าประเทศคู่แข่ง รวมถึงการประเมินผลกระทบทางอ้อมผ่านการชะลอตัวของเศรษฐกิจคู่ค้าหลัก โดยเฉพาะจีนที่โดนกำแพงภาษีจากสหรัฐฯ สูงมากและตอบโต้กลับในลักษณะเดียวกัน SCB EIC ประเมิน หากสหรัฐฯ เก็บภาษีตอบโต้สินค้าไทย 36% ตามที่ประกาศไว้จริง มูลค่าการส่งออกสินค้าไทยไปสหรัฐฯ จะลดลงสะสมราว 8.1 แสนล้านบาท หลังภาษีประกาศใช้นาน 5 ปี อย่างไรก็ดี ต้องติดตามผลการเจรจาของภาครัฐ เพื่อประเมินผลกระทบที่จะเกิดขึ้นจริงอย่างต่อเนื่อง

สงครามการค้ารอบใหม่นี้จะส่งผลต่อภาคธุรกิจไทยเป็นวงกว้าง แต่ธุรกิจที่จะได้รับผลกระทบสูง ส่วนใหญ่ผลิตสินค้าที่พึ่งตลาดสหรัฐฯ สูงและอาจเสียส่วนแบ่งตลาดให้คู่แข่ง หรือเป็นสินค้าขั้นกลางและขั้นปลายที่พึ่งอุปสงค์จีนสูง หรือเป็นสินค้าที่อาจถูกกระทบจาก Global slowdown หรือ China influx เข้าไทยรุนแรงขึ้น เช่น เซมิคอนดักเตอร์ คอมพิวเตอร์ ฮาร์ดดิสก์ไดรฟ์ เครื่องใช้ไฟฟ้า อุปกรณ์สื่อสาร แผ่นวงจรพิมพ์และชิ้นส่วนอิเล็กทรอนิกส์ นอกจากนี้ SCB EIC ยังประเมินว่าลูกจ้างราว 11% ของลูกจ้างทั้งหมดเข้าข่ายที่อาจได้รับผลกระทบสูงตามมา

SCB EIC มองว่า กนง. จะปรับลดอัตราดอกเบี้ยนโยบายอีก 3 ครั้งในปีนี้สู่ระดับ 1.25% ภายในสิ้นปี 2568 เพื่อรองรับเศรษฐกิจไทยที่มีแนวโน้มชะลอลงตามความไม่แน่นอนที่ปรับสูงขึ้นมาก จากนโยบายการค้าสหรัฐฯ ประกอบกับความตึงตัวของภาวะการเงินที่มีอยู่เดิม โดยมีความเป็นไปได้สูงที่ กนง. จะปรับลดดอกเบี้ยนโยบายลง 0.25% ในการประชุมวันที่ 30 เม.ย. 2568 ทั้งนี้ประเมินว่าระดับอัตราดอกเบี้ยนโยบาย ณ สิ้นปีนี้จะต่ำกว่าช่วงปี 2561–2562 ที่เกิดสงครามการค้า 1.0 ระหว่างสหรัฐฯ และจีน ซึ่งขณะนั้นไทยยังไม่ได้รับผลกระทบโดยตรง เงินบาทกลับมาแข็งค่าเร็วหลัง Trump เลื่อนขึ้น Reciprocal tariffs ในระยะสั้นคาดว่าเงินบาทมีโอกาสกลับมาอ่อนค่าในกรอบ 33.50-34.50 บาทต่อดอลลาร์สหรัฐ เนื่องจากสหรัฐฯ อาจกลับมาขึ้น Reciprocal tariffs บางส่วนได้ และเศรษฐกิจไทยมีแนวโน้มจะเติบโตชะลอลง ในระยะยาวคาดว่าเงินบาทมีแนวโน้มแข็งค่าขึ้นในกรอบ 32.50-33.50 บาทต่อดอลลาร์สหรัฐ ณ สิ้นปี เนื่องจากเงินดอลลาร์สหรัฐมีแนวโน้มอ่อนค่าจากความเชื่อมั่นต่อสินทรัพย์สหรัฐฯ ลดลง ขณะที่สกุลเงินหลักอื่นแข็งค่าขึ้น ประกอบกับราคาทองสูงยังช่วยพยุงเงินบาท ในภาพรวมเมื่อพิจารณาดัชนีค่าเงินบาทเทียบกับคู่ค้าคู่แข่งหลักพบว่ามีแนวโน้มแข็งค่าขึ้นต่อเนื่อง ซึ่งจะทำให้ความสามารถในการแข่งขันของสินค้าส่งออกไทยถูกกระทบเพิ่มเติมจากประเด็นการขึ้นภาษีนำเข้าของสหรัฐฯ ได้อีกด้วย

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics คงประมาณการเศรษฐกิจไทยปีนี้ที่ 2.6% แม้ตัวเลขในไตรมาส 2/2567 ออกมาสูงกว่าที่คาดไว้อยู่ที่ 2.3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) หรือ 0.8% เทียบกับไตรมาสก่อนหน้าปรับฤดูกาล (QoQsa) ตามการเร่งเบิกจ่ายรายจ่ายภาครัฐ ตลอดจนการส่งออกสินค้าและบริการ (ท่องเที่ยว) ส่งผลให้จีดีพีครึ่งแรกของปี 2567 ขยายตัว 1.9% โดย ttb analytics ประเมินเศรษฐกิจไทยในช่วงครึ่งหลังของปี 2567 ยังได้รับปัจจัยสนับสนุนจาก (1) การบริโภคภาคเอกชนตามแรงส่งของการท่องเที่ยวและภาคบริการ โดยประเมินจำนวนนักท่องเที่ยวต่างชาติทั้งปีจะเพิ่มขึ้นเป็น 35 ล้านคน หรือขยายตัวจากปีก่อนถึง 24.6% หลังนักท่องเที่ยวในกลุ่มอาเซียนและยุโรปที่เข้ามาเพิ่มขึ้นจนกลับเข้าสู่ระดับก่อนโควิด-19 ในปี 2562 ขณะที่ค่าใช้จ่ายเฉลี่ยต่อหัวของนักท่องเที่ยวต่างชาติกลับมาใกล้เคียงกับปกติมากขึ้น และ (2) การเร่งเบิกจ่ายงบลงทุนภาครัฐ ในช่วงท้ายของปีงบประมาณ (กรกฎาคม-กันยายน) รวมถึงผลของฐานต่ำจากไตรมาสที่ 4 ของปี 2566 แต่คาดว่าอัตราการเร่งเบิกจ่ายงบลงทุนสะสม ณ สิ้นปีงบประมาณปี 2567 จะยังต่ำกว่าสิ้นปีงบประมาณปี 2566

อย่างไรก็ดี การลงทุนภาคเอกชนมีแนวโน้มฟื้นตัวจำกัด ตามยอดจดทะเบียนรถบรรทุกเชิงพาณิชย์และยอดขายเครื่องจักรที่ชะลอตัวลงในหลายภาคส่วน สอดคล้องกับการลดลงอย่างมากของอัตราการใช้กำลังการผลิต (Capacity Utilization) ในภาคอุตสาหกรรม เช่นเดียวกับมูลค่าการส่งออกสินค้าปีนี้ที่คาดว่าจะขยายตัวได้เพียง 1.7% ลดลงจากประมาณการเดิม 2.0% (ฐานศุลกากรในรูปของดอลลาร์สหรัฐ) แม้การฟื้นตัวของวัฎจักรการผลิตในหลายกลุ่มสินค้าจะมีทิศทางดีขึ้นตามปริมาณสินค้าคงคลัง (Inventory) ที่ทยอยปรับลดลง แต่ด้วย อุปสงค์จากต่างประเทศที่ส่งสัญญาณชะลอตัว รวมถึงการฟื้นตัวของภาคการผลิตไทยค่อนข้างจำกัด จากปัญหาเชิงโครงสร้างเรื้อรัง สถานการณ์สินค้านำเข้าจากจีนที่รุนแรงขึ้น ตลอดจนประเด็นด้านภูมิรัฐศาสตร์ทั่วโลก ซึ่งล้วนส่งผลกระทบต่อความสามารถในการแข่งขันของผู้ส่งออกไทย

สำหรับเสถียรภาพด้านนโยบายทางการเงินของไทย ttb analytics ยังคงคาดการณ์อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานทั้งปีจะอยู่ที่ 0.8% และ 0.5% ตามลำดับ ท่ามกลางแรงกดดันเงินเฟ้อจากการเพิ่มขึ้นของราคาพลังงานและมาตรการพยุงเศรษฐกิจในประเทศ ขณะที่มุมมองต่อเศรษฐกิจที่จะขยายตัวดีขึ้นในช่วงที่เหลือของปี มองว่าคณะกรรมการนโยบายการเงิน (กนง.) จะยังคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.5% ตลอดทั้งปี 2567 เพื่อรักษาขีดความสามารถในการดำเนินนโยบายการเงิน (Policy Space) แต่มีโอกาสที่จะลดดอกเบี้ย 0.25% หากมีปัจจัยเสี่ยงที่จะกระทบต่อเศรษฐกิจและอัตราเงินเฟ้ออย่างมีนัย ส่วนการคาดการณ์การดำเนินนโยบายการเงินของธนาคารกลางสหรัฐฯ (Fed) ประเมินว่า Fed จะลดอัตราดอกเบี้ยลง 0.75% สู่ระดับ 4.50-4.75% ณ สิ้นปี 2567 สะท้อนช่องว่างระหว่างดอกเบี้ยนโยบายของสหรัฐฯ และ

ไทยจะแคบลงที่ประมาณ 2.25% (ขอบบน) เมื่อเทียบกับสิ้นปี 2566 ที่ระดับ 3% ซึ่งมีส่วนให้ค่าเงินบาทมีแนวโน้มผันผวนสูงในระยะสั้น ก่อนจะทยอยแข็งค่าขึ้นในกรอบ 34-35 บาทต่อดอลลาร์สหรัฐ ณ สิ้นปี 2567

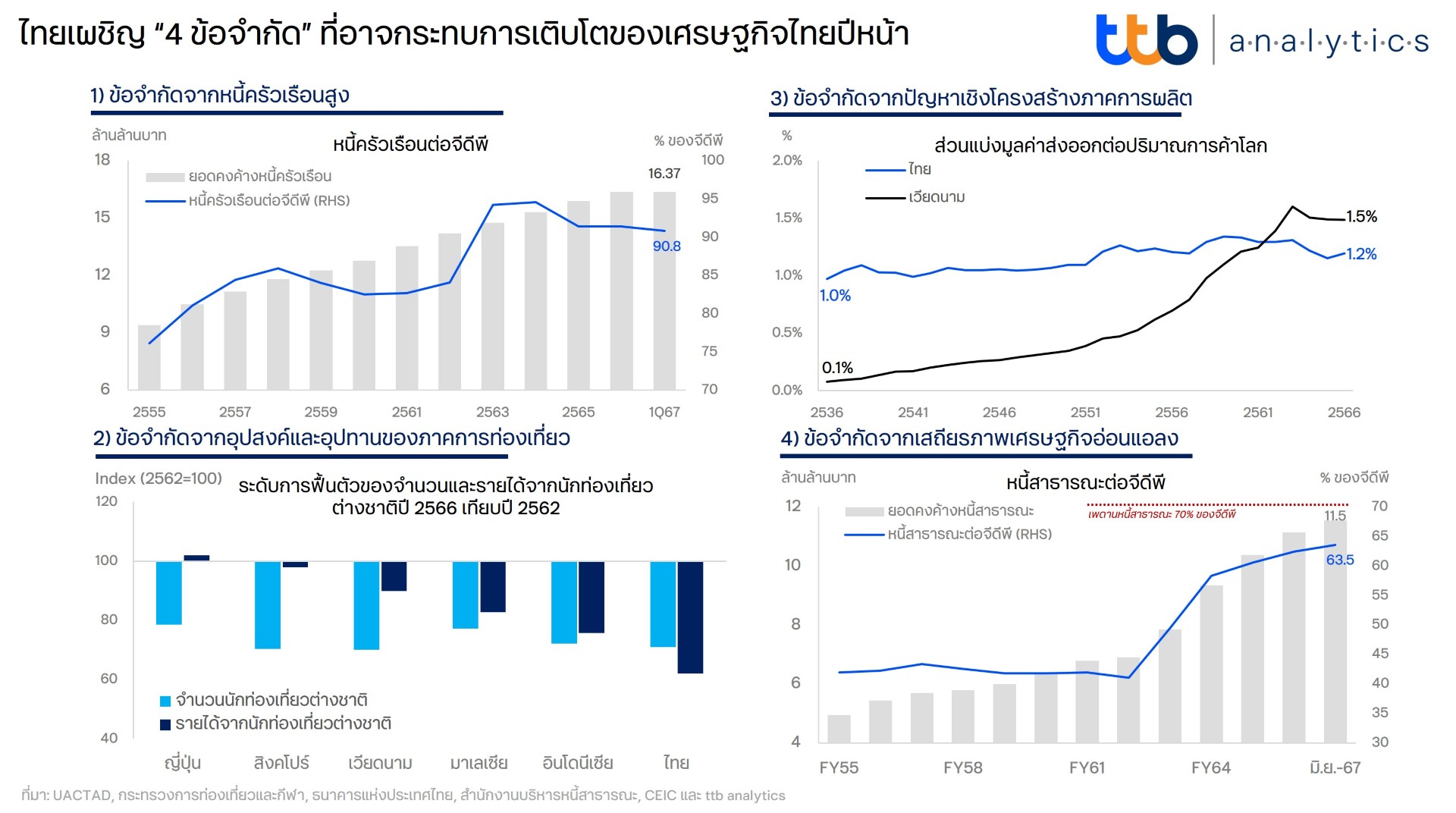

จากปัจจัยข้างต้น ttb analytics มองว่า แม้ภาพรวมเศรษฐกิจไทยจะมีแนวโน้มฟื้นตัวดีขึ้นเป็นลำดับตลอดทั้งปี 2567 แต่ส่วนหนึ่งเป็นผลจากฐานต่ำในปีก่อนตามตัวเลขการเติบโตของจำนวนนักท่องเที่ยวต่างชาติหลังโควิด-19 และความล่าช้าในการเบิกจ่ายภาครัฐในปีงบประมาณ 2567 แต่ภาพรวมเศรษฐกิจไทยยังเปราะบางสูง จากโมเมนตัมการขยายตัวทางเศรษฐกิจรายไตรมาสที่เห็นสัญญาณแผ่วลงต่อเนื่อง รวมถึงการขยายตัวทางเศรษฐกิจของไทยที่ยังรั้งท้ายประเทศใกล้เคียงในภูมิภาค ขณะเดียวกันการเติบโตของเศรษฐกิจไทยในระยะข้างหน้าจะเผชิญ “4 ข้อจำกัด” ที่รุนแรงและชัดเจนขึ้น ไม่ว่าจะเป็น

1) การบริโภคมีข้อจำกัดจากหนี้ครัวเรือนสูง โดยตัวเลขการบริโภคในประเทศในระยะต่อไปจะกลับเข้าสู่ระดับปกติมากขึ้นตามทิศทางของภาคการท่องเที่ยว ขณะที่การฟื้นตัวของรายได้ครัวเรือนระดับฐานรากยังค่อนข้างต่ำ และมีอุปสรรคในการก่อหนี้ใหม่จากหนี้ครัวเรือนสูงเรื้อรังและคุณภาพหนี้โดยรวมย่ำแย่ลง ทำให้หนี้ครัวเรือนไทยในปัจจุบันที่สูงเกินระดับเหมาะสมที่เอื้อต่อการเติบโตของเศรษฐกิจ จะยิ่งส่งผลกระทบย้อนกลับมากดดันกำลังซื้อของครัวเรือนชัดเจนขึ้น

2) ท่องเที่ยวมีข้อจำกัดจากด้านอุปสงค์และอุปทาน เนื่องจากตัวเลขนักท่องเที่ยวต่างชาติปัจจุบันกำลังเข้าใกล้เพดานสูงสุดที่ไทยเคยรับได้เกือบ 40 ล้านคน สามารถสร้างรายได้สูงถึง 2 ล้านล้านบาท ทำให้ภาคท่องเที่ยวจะมีข้อจำกัดในการเติบโตมากขึ้นในระยะต่อไป จากการเพิ่มขึ้นของ “จำนวน” นักท่องเที่ยว

ต่างชาติ ซึ่งส่วนหนึ่งขึ้นอยู่กับการเพิ่มจำนวนเที่ยวบินระหว่างประเทศของแต่ละสายการบิน ในทางกลับกัน การเพิ่มขึ้นในมิติของ “คุณภาพ” ซึ่งสะท้อนผ่านรายจ่ายต่อหัวของนักท่องเที่ยวก็เป็นสิ่งสำคัญที่จะช่วยเสริมศักยภาพของอุตสาหกรรมท่องเที่ยว โดยไทยยังขาดการสร้างแม่เหล็กดึงดูดนักท่องเที่ยวต่างชาติที่มีกำลังซื้อสูง ซึ่งมีสัดส่วนเพียง 25% ของจำนวนนักท่องเที่ยวต่างชาติทั้งหมด ทำให้ระดับการฟื้นตัวของรายได้จากการท่องเที่ยวของไทยในปี 2566 ยังต่ำกว่าหลายประเทศในเอเชีย อาทิ ญี่ปุ่นและสิงคโปร์

3) ส่งออกมีข้อจำกัดจากปัญหาเชิงโครงสร้างในภาคการผลิต จากส่วนแบ่งมูลค่าส่งออกไทยในตลาดโลกที่แทบจะไม่เปลี่ยนแปลงเลยตลอด 30 ปีที่ผ่านมา จากประมาณ 1% ในปี 2536 เป็น 1.3% ในปี 2566 สวนทางกับเวียดนามที่เพิ่มขึ้นเกือบ 15 เท่า จาก 0.1% เป็น 1.5% และทำให้มูลค่าการส่งออกของเวียดนามแซงหน้าไทยไปแล้วตั้งแต่ปี 2562 ทั้งนี้ เนื่องจากผู้ผลิตไทยส่วนใหญ่ทำหน้าที่เป็นเพียง “ผู้รับจ้างผลิตและประกอบ” กระจุกตัวอยู่ในกลุ่มสินค้าที่มีมูลค่าเพิ่มต่ำและมีโอกาสถูกทดแทนได้ง่าย ส่งผลให้มูลค่าส่งออกของไทยมีทิศทางลดลงทั้งในมิติของราคาต่อหน่วยและปริมาณการส่งออก ขณะเดียวกัน ปัญหาเชิงโครงสร้างในภาคอุตสาหกรรมของไทยที่ทวีความรุนแรงขึ้นในระยะหลัง ก็ยิ่งทำให้ผู้ประกอบการไทยแข่งขันยากขึ้น

4) เสถียรภาพเศรษฐกิจมีข้อจำกัดในหลายมิติ จากข้อมูล 6 เดือนแรกของปี 2567 ไทยเกินดุลบัญชีเดินสะพัดสะสมเพียง 5.2 พันล้านดอลลาร์สหรัฐ เทียบกับที่ผ่านมาที่เคยเกินดุลประมาณ 3-4 หมื่นล้านดอลลาร์สหรัฐต่อปี ซึ่ง ttb analytics มองว่าไทยอาจไม่สามารถกลับมาเกินดุลบัญชีเดินสะพัดได้เหมือนในอดีต จากแนวโน้มเกินดุลการค้าลดลงตามการพึ่งพาการนำเข้าสินค้าราคาถูกจากจีนมากขึ้น อีกทั้งไทยยังเป็นประเทศที่นำเข้าพลังงานสูงถึงเกือบ 18% ของมูลค่านำเข้าทั้งหมด นอกจากนี้ เสถียรภาพด้านการคลังในระยะหลังเปราะบางขึ้น จากการขาดดุลการคลังเพิ่มขึ้นและข้อจำกัดจากเพดานหนี้สาธารณะต่อจีดีพี ประกอบกับความกังวลต่อเสถียรภาพด้านการเมืองที่อาจยึดโยงไปสู่การบริหารจัดการและการดำเนินนโยบายการคลังให้สอดคล้องกับบริบทของเศรษฐกิจ ส่งผลให้ค่าเงินบาทในระยะข้างหน้าอาจไม่สามารถกลับมาแข็งค่าได้รวดเร็วเหมือนในอดีต

SCB EIC ประเมินเศรษฐกิจ CLMV มีแนวโน้มขยายตัวสูงขึ้นในปี 2567 ตามการฟื้นตัวของการส่งออกสินค้าและการท่องเที่ยว ซึ่งจะสนับสนุนให้อุปสงค์ในประเทศปรับดีขึ้นผ่านการฟื้นตัวของตลาดแรงงาน ในระยะปานกลางเศรษฐกิจ CLMV มีแนวโน้มได้อานิสงส์จากการย้ายฐานการผลิตของธุรกิจข้ามชาติออกไปลงทุนในประเทศอื่น ๆ ในภูมิภาคตามยุทธศาสตร์ “China +1” เพื่อลดความเสี่ยงด้านภูมิรัฐศาสตร์ที่สูงขึ้น ซึ่งจะเป็นปัจจัยบวกต่อการลงทุนโดยตรงจากต่างประเทศในระยะต่อไป ในปีนี้ SCB EIC ประเมินว่า เศรษฐกิจกัมพูชาจะขยายตัวต่อเนื่อง 6.0% (จาก 5.6% ในปี 2566) สปป.ลาว 4.7% (จาก 4.5%) เมียนมา 3.0% (จาก 2.5%) และเวียดนาม 6.3% (จาก 5.1%)

อัตราการขยายตัวของแต่ละประเทศใน CLMV ยังคงต่ำกว่าค่าเฉลี่ยช่วงก่อน COVID-19 จากปัจจัยกดดันต่าง ๆ อาทิ การชะลอตัวของเศรษฐกิจจีน ซึ่งเศรษฐกิจภูมิภาค CLMV มีความสัมพันธ์สูงทั้งด้านการค้าและการลงทุนระหว่างประเทศ รวมถึงการท่องเที่ยวและภาคอสังหาริมทรัพย์ ขณะเดียวกัน บางประเทศ เช่น กัมพูชาและเวียดนามมีอัตราส่วนหนี้เสีย (Non-performing loans ratio) สูงขึ้นหลังมาตรการช่วยเหลือในช่วง COVID-19 สิ้นสุดลง ประกอบกับภาวะการเงินในประเทศที่ตึงตัวขึ้น อาจกระทบการปล่อยสินเชื่อของสถาบันการเงินและการเข้าถึงสภาพคล่องของธุรกิจได้ นอกจากนี้ ความขัดแย้งทางภูมิรัฐศาสตร์เป็นปัจจัยที่ต้องจับตาต่อเนื่อง ในระยะสั้นการค้าโลกอาจได้รับผลกระทบจากปัญหาการขนส่งบริเวณทะเลแดงและคลองปานามาที่แห้งแล้งและอาจส่งผลกระทบต่อต้นทุนการขนส่งสินค้าส่งออกของภูมิภาค CLMV ได้ ในระยะยาวเศรษฐกิจ CLMV จะต้องเตรียมความพร้อมรับมือกับโลกที่มีแนวโน้มจะกีดกันการค้าและตั้งกำแพงภาษีมากขึ้น

ความเร็วในการฟื้นตัวของเศรษฐกิจ CLMV แตกต่างกัน ขึ้นกับปัจจัยเฉพาะประเทศ โดยเฉพาะในสปป.ลาวที่เผชิญความเสี่ยงจากระดับหนี้สาธารณะซึ่งส่วนใหญ่อยู่ในรูปสกุลเงินต่างประเทศที่อยู่ในระดับสูงเทียบกับเงินทุนสำรองระหว่างประเทศที่อยู่ในระดับต่ำ ท่ามกลางภาวะการเงินโลกตึงตัว ทำให้เงินกีบอ่อนค่ารวดเร็ว ซ้ำเติมภาระการชำระหนี้ต่างประเทศ และทำให้เงินเฟ้อในประเทศพุ่งสูงขึ้นมากและปรับตัวลดลงได้ช้าในปีนี้ ปัจจัยเหล่านี้กดดันศักยภาพการขยายตัวของเศรษฐกิจในระยะปานกลาง โดยสปป.ลาวกำลังดำเนินการรัดเข็มขัดทางการคลัง ควบคู่กับการเจรจาปรับโครงสร้างหนี้และการหาแหล่งระดมทุนใหม่เพื่อรักษาเสถียรภาพการคลังไว้ ขณะที่เมียนมาเป็นอีกประเทศที่กำลังเผชิญปัจจัยกดดันเชิงโครงสร้าง ซึ่งได้รับผลกระทบจากความไม่สงบทางการเมืองตั้งแต่ปี 2564 และทวีความรุนแรงขึ้นในช่วงปลายปี 2566 ส่งผลให้กิจกรรมทางเศรษฐกิจและอุปสงค์ในประเทศซบเซา ขณะที่มาตรการคว่ำบาตรจากชาติตะวันตกมีส่วนทำให้อุปสงค์ต่างประเทศอ่อนแอลงมาก ประกอบกับปัญหาอื่น ๆ เช่น การขาดแคลนเงินดอลลาร์สหรัฐ ส่งผลให้เงินจัตอ่อนค่าและเงินเฟ้อเร่งตัว ตลอดจนปัญหาระบบขนส่งและโครงข่ายไฟฟ้าหยุดชะงัก การแก้ไขปัญหาเหล่านี้ยังดูเป็นไปได้ยากในระยะสั้น เนื่องจากจำเป็นต้องอาศัยปัจจัยทางการเมืองที่มีเสถียรภาพ

ค่าเงินของกลุ่มประเทศ CLMV จะเผชิญแรงกดดันด้านอ่อนค่าลดลง ตามธนาคารกลางประเทศเศรษฐกิจหลักที่มีแนวโน้มเริ่มปรับลดอัตราดอกเบี้ยนโยบายตั้งแต่กลางปีนี้ ซึ่งคาดว่าจะช่วยให้เงินทุนเคลื่อนย้ายไหลกลับเข้าประเทศกำลังพัฒนา รวมถึง CLMV มากขึ้น และจะกระตุ้นการลงทุนโดยตรงจากต่างประเทศตามต้นทุนการระดมทุนที่ลดลง อย่างไรก็ตาม ปัจจัยเฉพาะประเทศยังคงเป็นปัจจัยหลักที่มีผลต่อแนวโน้มค่าเงิน ส่งผลให้ค่าเงินบางประเทศอาจยังอ่อนค่าต่อ

การค้าและการลงทุนระหว่างไทยกับ CLMV มีแนวโน้มดีขึ้นในปีนี้ หลังจากค่อนข้างซบเซาในปี 2566 โดยมีปัจจัยสนับสนุนจากการค้าโลกที่ปรับดีขึ้น โดยเฉพาะในภาคการผลิต และเศรษฐกิจประเทศในภูมิภาคที่ฟื้นตัว นอกจากนี้ ภาวะการเงินโลกและไทยที่คาดว่าจะผ่อนคลายลงบ้างในปีนี้จะเป็นปัจจัยช่วยสนับสนุนให้บริษัทไทยลงทุนใน CLMV ได้มากขึ้น อย่างไรก็ตาม การฟื้นตัวจะเป็นไปอย่างค่อยเป็นค่อยไป ตามเสถียรภาพเศรษฐกิจของ CLMV บางประเทศที่ยังไม่เอื้อต่อการลงทุนมากนัก ทั้งนี้ในระยะยาว SCB EIC ยังมีมุมมองบวกต่อเศรษฐกิจ CLMV และคาดว่าจะเป็นหนึ่งในภูมิภาคของโลกที่เติบโตสูง และยังได้รับความสนใจจากนักลงทุนไทยและต่างชาติ จากปัจจัยประชากรที่มีอายุเฉลี่ยน้อย การมีข้อตกลงสนธิสัญญาการค้าเสรีต่าง ๆ และแหล่งที่ตั้งที่มีความได้เปรียบทางยุทธศาสตร์ ติดตลาดใหญ่ เช่น จีนและอินเดีย