ไบแนนซ์ ทีเอช บาย กัลฟ์ ไบแนนซ์ (BINANCE TH by Gulf Binance) บริษัทร่วมทุนระหว่าง ไบแนนซ์ แคปปิตอล แมเนจเมนท์ จำกัด บริษัทภายในเครือของไบแนนซ์ แพลตฟอร์มที่มีปริมาณการแลกเปลี่ยนสินทรัพย์ดิจิทัลที่ใหญ่ที่สุดในโลก และ บริษัท กัลฟ์ อินโนวา จำกัด พาส่องเทรนด์โลกสินทรัพย์ดิจิทัล โดยนายนิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด ในหัวข้อ ‘คว้าโอกาสในโลกบิทคอยน์ ไปทางไหน’ ในงาน The Secret Sauce Summit 2024 มุ่งเจาะลึก 3 สัญญาณการเติบโตของบิทคอยน์ ทั้งในกลุ่มนักลงทุนระดับย่อยและนักลงทุนสถาบัน พร้อมเผยเทคนิคการเลือกแพลตฟอร์มซื้อขายสินทรัพย์ดิจิทัลที่มีความปลอดภัย เพื่อสร้างความมั่นใจในการลงทุนที่มีความผันผวนและเปลี่ยนแปลงอย่างรวดเร็ว

3 สัญญาณการเติบโตของบิทคอยน์

1. การยอมรับการใช้งานสินทรัพย์ดิจิทัล

เทรนด์การลงทุนในยุคปัจจุบัน มีการเปลี่ยนแปลงไปจากเมื่อก่อน จากเดิมที่เป็นการลงทุนในสินทรัพย์ที่จับต้องได้ อาทิ อสังหาริมทรัพย์ ทองคำ กระเป๋า หรือนาฬิกา แต่ตอนนี้ผู้คนทั่วโลกหันมานิยมลงทุนใน ‘สินทรัพย์ดิจิทัล’ โดยเฉพาะ บิทคอยน์ มากยิ่งขึ้น ซึ่งสะท้อนให้เห็นอย่างชัดเจนผ่านมูลค่าตลาดของบิทคอยน์ที่เพิ่มสูงขึ้นอย่างต่อเนื่อง จนแตะระดับสูงสุด

(All Time High - ATH) ที่ 73,750 ดอลลาร์สหรัฐ ต่อบิทคอยน์ เมื่อวันที่ 14 มีนาคมที่ผ่านมา รวมถึงยังเป็นสินทรัพย์ที่มีมูลค่าหลักทรัพย์ตามราคาตลาดสูงสุดติด 10 อันดับแรกของโลกอีกด้วย

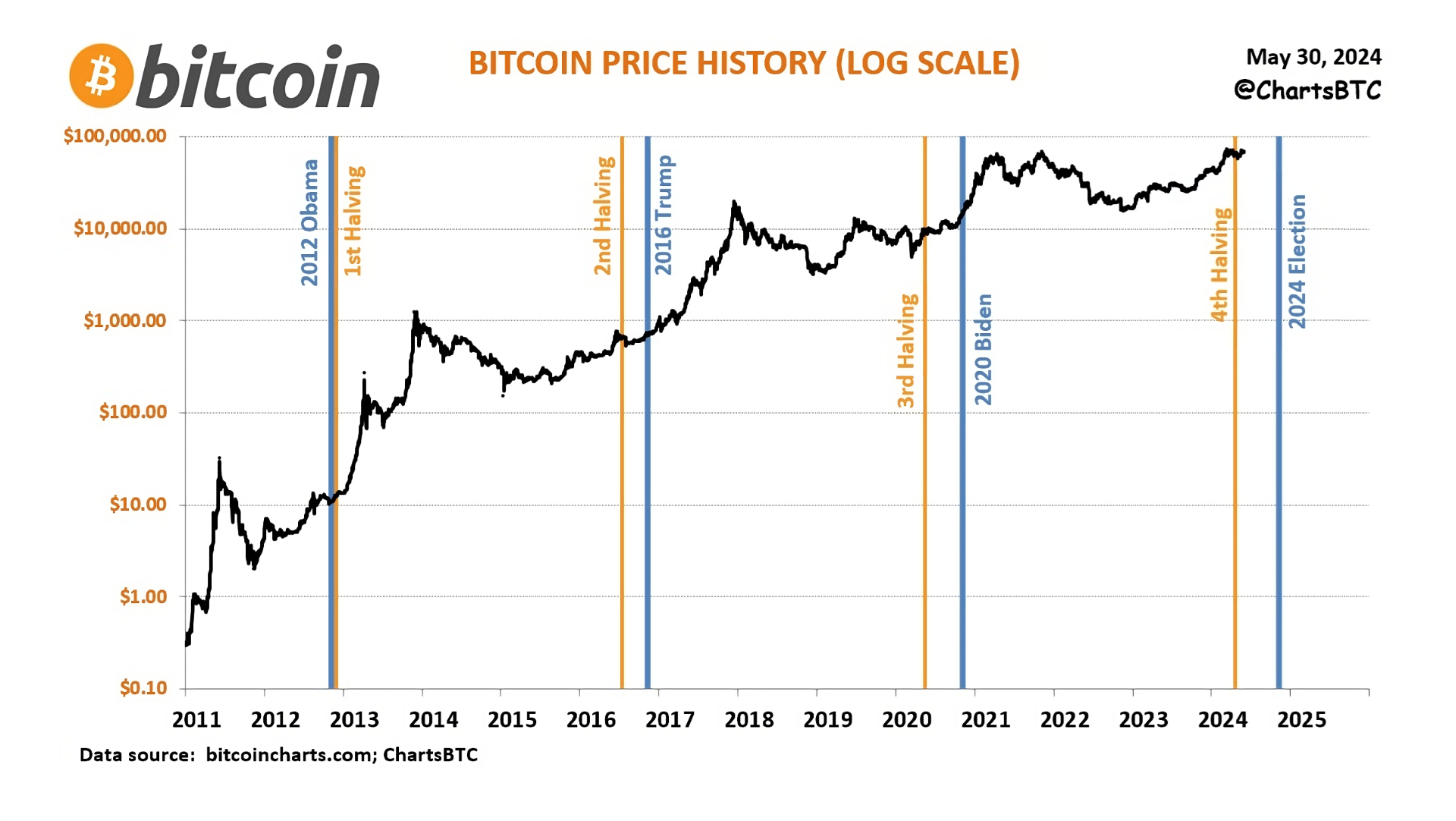

ทั้งนี้ หากมองย้อนกลับไปช่วงที่มีการเลือกตั้งประธานาธิบดีของสหรัฐอเมริกาตั้งแต่ปี 2555 สมัยบารัก โอบามา ดำรงตำแหน่งเป็นประธานาธิบดีในขณะนั้น ต่อเนื่องมาจนถึงสมัยของ โจ ไบเดน ประธานาธิบดีคนปัจจุบัน จะเห็นได้ว่าบิทคอยน์มีมูลค่าเพิ่มขึ้นในทุกๆ 4 ปี ช่วงเวลาเดียวกับการเลือกตั้งประธานาธิบดีของสหรัฐฯ คนใหม่ ซึ่งสำหรับการเลือกตั้งในปีนี้เอง ยังคงต้องจับตาดูอีกครั้งว่าแนวโน้มมูลค่าของบิทคอยน์จะเป็นอย่างไรต่อไป

กราฟแสดงมูลค่าของบิทคอยน์ (ดอลลาร์สหรัฐ) ระหว่างปี 2554 ถึง กลางไตรมาสที่ 2 ปี 2567 โดย ChartsBTC

2. สินทรัพย์ดิจิทัลกับการใช้งานในชีวิตจริง

นาย นิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด แสดงเส้นทางการใช้งานบิทคอยน์ในชีวิตจริงนับตั้งแต่ปี 2553 เป็นต้นมา

บิทคอยน์ ถูกใช้งานจริงครั้งแรกในวันที่ 22 พฤษภาคม 2553 เพื่อใช้ซื้อพิซซ่า ซึ่งทำให้ทุกวันที่ 22 พฤษภาคมของทุกปี ได้ถูกเรียกว่าเป็น ‘Bitcoin Pizza Day’ เพื่อตอกย้ำให้เห็นว่าเราสามารถนำบิทคอยน์มาซื้อสินค้าในชีวิตประจำวันได้ ซึ่งหลังจากนั้นปรากฎการณ์การยอมรับบิทคอยน์ได้มีให้เห็นมาอย่างต่อเนื่อง ทั้งการเปิดตัว Bitcoin ATM เครื่องแรกต่อสาธารณะ ในปี 2556 ณ ร้านกาแฟในเมืองแวนคูเวอร์ ประเทศแคนาดา รวมถึงการที่หลากหลายแบรนด์ชั้นนำยอมรับให้ซื้อสินค้าด้วยบิทคอยน์ ไม่ว่าจะเป็น Microsoft Dell และ PayPal รวมถึงแบรนด์หรู อย่าง Hublot เป็นต้น นอกจากนี้ ในปี 2564 เอลซัลวาดอร์ ยังถือเป็นประเทศแรกที่ยอมรับบิทคอยน์เป็นสกุลเงินที่สามารถนำมาชำระหนี้ (Legal Tender) และใช้แทนเงินสดได้ถูกต้องตามกฎหมายอีกด้วย

ล่าสุดในปี 2567 บิทคอยน์ยังคงเดินหน้าสู่การยอมรับในวงกว้างมากขึ้น เห็นได้ชัดจากที่หลายประเทศ เริ่มเล็งเห็นบิทคอยน์เป็นปัจจัยที่สำคัญต่อนโยบายเศรษฐกิจและสังคมของชาติ ยกตัวอย่างเช่น

· ฮ่องกง เป็นประเทศที่ทางรัฐบาลตั้งเป้าผลักดันให้เป็นประเทศ ‘ศูนย์กลางคริปโตเคอร์เรนซีแห่งเอเชีย’ เชื่อมต่อระหว่างโลกเกมเข้ากับบิทคอยน์ พร้อมชูให้เป็นหนึ่งในนโยบายเพื่อฟื้นฟูเศรษฐกิจ

· รัสเซีย ประกาศทดลองใช้บิทคอยน์เป็นสกุลเงินที่สามารถนำมาชำระหนี้ และใช้แทนเงินสดได้ถูกต้องตามกฎหมาย เพื่อประยุกต์ใช้ในระบบการเงินของประเทศ มีผลตั้งแต่วันที่ 1 กันยายน 2567 เป็นต้นไป

· สหภาพยุโรป เริ่มยอมรับการใช้บิทคอยน์ภายในประเทศสมาชิกทั้ง 28 ประเทศ โดยมีผลบังคับใช้กฎระเบียบ MiCA (Markets in Crypto-Assets Regulation) เพื่อรับประกันเสถียรภาพทางการเงินในกลุ่มประเทศสมาชิกทั้งในแง่ของการเป็นเจ้าของ การซื้อขาย และการนำเสนอบริการที่เกี่ยวข้องกับสินทรัพย์ดิจิทัล

3. การมาถึงของ Spot Bitcoin ETFs สู่การยอมรับของนักลงทุนสถาบัน

นาย นิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด เผยให้เห็นรายชื่อกลุ่มนักลงทุนสถาบันที่สนใจเข้ามาสู่ตลาดสินทรัพย์ดิจิทัล

นับตั้งแต่การเปิดตัว Spot Bitcoin ETFs เมื่อเดือนมกราคมที่ผ่านมา จนถึงปัจจุบัน Spot Bitcoin ETFs ได้มีมูลค่าการทำธุรกรรมมากถึง 55 พันล้านดอลลาร์สหรัฐ และส่งผลให้ตอนนี้ การลงทุนในบิทคอยน์ ไม่ได้จำกัดอยู่เฉพาะกลุ่มนักลงทุนรายย่อยเท่านั้น แต่ได้มีผู้เล่นกลุ่มนักลงทุนสถาบันสนใจเข้ามาสู่ตลาดสินทรัพย์ดิจิทัลเป็นจำนวนมาก อาทิ Morgan Stanley JPMorgan Chase & Co CitiBank Goldman Sachs และ Wells Fargo เป็นต้น

เริ่มต้นลงทุนสินทรัพย์ดิจิทัล แพลตฟอร์มแบบไหน ใช่ที่สุด

ในประเทศไทย มีแพลตฟอร์มซื้อขายแลกเปลี่ยนสกุลเงินดิจิทัลมากมายให้เลือกลงทุน ดังนั้น สิ่งที่สำคัญสำหรับการตัดสินใจว่าจะเลือกลงทุนในแพลตฟอร์มใด ผู้ลงทุนจึงควรต้องศึกษารายละเอียดและฟีเจอร์ที่ให้บริการอย่างรอบคอบ แพลตฟอร์ม BINANCE TH by Gulf Binance ที่ให้ความสำคัญกับเทคโนโลยีและการปฏิบัติตามกฎข้อบังคับในประเทศ ให้บริการลูกค้าตลอด 24 ชั่วโมงทุกวัน และรองรับการใช้งานให้แก่ผู้ใช้งานคนไทยโดยเฉพาะ โดยผู้ใช้สามารถมีอิสระในการซื้อ-ขายสินทรัพย์ดิจิทัล ด้วยการดำเนินงานที่รวดเร็ว สะดวก ค่าธรรมเนียมต่ำ อีกทั้ง ผู้เริ่มต้นลงทุนด้านสินทรัพย์ดิจิทัลรายใหม่ยังสามารถทำความเข้าใจ และใช้งานแพลตฟอร์มได้โดยง่าย ที่สำคัญแพลตฟอร์ม BINANCE TH by Gulf Binance ยังรองรับการลงทุนของคนทุกกลุ่มทั้งนักลงทุนนิติบุคคล และนักลงทุนต่างชาติในประเทศไทย เพื่อมอบประสบการณ์ด้านการลงทุนในสินทรัพย์ดิจิทัลแบบครบวงจร สอดคล้องกับวิสัยทัศน์ของบริษัทฯ ที่มุ่งหวังส่งเสริมความเท่าเทียมทางการเงินให้แก่ทุกคน

นางสาวเกรซี่ เฉิน (Gracy Chen) กรรมการผู้จัดการของ บิตเก็ต (Bitget) แพลตฟอร์มแลกเปลี่ยนคริปโทเคอร์เรนซีและบริษัท Web3 ชั้นนำของโลก เปิดเผยว่าไตรมาส 2/2567 ที่ผ่านมาส่วนแบ่งการตลาดของแพลตฟอร์มซื้อขายสินทรัพย์ดิจิทัลแบบ Centralize Exchange ของ Bitget อยู่ในอันดับสูงสุดที่อัตราเติบโต 38.4% จากการเปิดเผยของ CCData ซึ่งเป็นแพลตฟอร์มกลางที่รวบรวมข้อมูลของตลาดสินทรัพย์ดิจิทัลทั้งหมด โดยผู้เล่นรายอื่นอย่าง Crypto.com และ Bybit มีอัตราการเติบโตที่ 24.6% และ 22.2% ตามลำดับ ส่วนผู้เล่นรายใหญ่อย่าง Coinbase, OKX และ KuCoin มีการลดลงเมื่อเทียบกับ CEX

"การเติบโตของ Bitget มาจากชุมชนผู้สนับสนุนและผู้ใช้งานที่มั่นใจในความเข้มแข็งของแพลตฟอร์มและความมุ่งมั่นในการให้บริการผู้ใช้ของเรา การวิเคราะห์ภายในล่าสุดของเรายังบ่งบอกถึงอัตราการเติบโตที่เร็วขึ้นในอีกไม่กี่เดือนข้างหน้า โดยมีปัจจัยสนับสนุนจากการที่คนทั่วไปเริ่มเข้าถึงตลาดสินทรัพย์ดิจิทัลที่เพิ่มสูงขึ้น" นางสาวเกรซี่ เฉิน กล่าว

CCData ยังเปิดเผยข้อมูลเพิ่มเติมว่าหลังจากที่ ก.ล.ต.สหรัฐฯได้อนุมัติกองทุน ETF ของ Bitcoin และ Ethereum ในครึ่งปีแรก ทำให้อุตสาหกรรมสินทรัพย์ดิจิทัลได้รับความเชื่อมั่นมากขึ้นเห็นได้จากอัตราการเปิดสถานะของตราสารอนุพันธ์เพิ่มขึ้น 30.5% รวมถึงการซื้อขายในตลาด Spot และอัตราการระดมทุนที่มีทิศทางเชิงบวกเนื่องจากเทรดเดอร์มองหาโอกาสในการทำกำไรจากการอนุมัติ Ethereum Spot ETF อย่างกะทันหันในสหรัฐฯ

โดย Bitget มีการเติบโตสูงกว่าการเติบโตของผู้เล่นรายใหญ่ในตลาดซื้อขายอนุพันธ์ทั้งหมด โดยมีการเพิ่มขึ้นของการเปิดสถานะตราสารอนุพันธ์ 39.2% ในขณะที่ผู้เล่นรายใหญ่อื่น เช่น Binance และ OKX มีการเพิ่มขึ้น 33.2% และ 22.1% ตามลำดับ

นอกจากนี้ตามข้อมูลของ Similarweb แพลตฟอร์ม Bitget มีอัตราการเข้าชมเพิ่มขึ้น 50% โดยตลาดหลักมาจากภูมิภาค CIS (กลุ่มประเทศอดีตสหภาพโซเวียต) ตามด้วยตลาดลาตินอเมริกาและเอเชียใต้

รายงานความโปร่งใสไตรมาสที่ 2/2567 ของ Bitget ยังได้เปิดเผยทุนสำรองของ Bitget อย่างโปร่งใสแสดงให้เห็นว่าในช่วงหกเดือนที่ผ่านมา จำนวนการถือครองของผู้ใช้ใน BTC, USDT, ETH เพิ่มขึ้น 73%, 80% และ 153% ตามลำดับ ซึ่งบ่งชี้ถึงเงินทุนไหลเข้าเกือบ 700 ล้านดอลลาร์

ตามข้อมูลบน DeFiLama ในเดือนมิถุนายน Bitget บันทึกเงินทุนไหลเข้าสูงสุดที่ 1.3 พันล้านดอลลาร์ แซงหน้าการไหลเข้าของ Binance, OKX, Bybit และตลาดซื้อขายรายใหญ่รายอื่น ๆ CCData ไม่ใช่ผู้ให้บริการข้อมูลรายเดียวที่เน้นย้ำถึงการเติบโตและศักยภาพของ Bitget เมื่อเร็ว ๆ นี้ Forbes ได้จัดอันดับโทเค็น Bitget (BGB) เป็นหนึ่งใน 10 โทเค็นที่มีผลการดำเนินงานที่ดีที่สุดในปี 2024 โดยเพิ่มขึ้น 100% ในช่วงครึ่งแรกของปี 2024

“ผลงานที่เติบโตขึ้นนี้มาจากความพยายามของเราที่จะให้บริการกับลูกค้าที่หลากหลาย ครอบคลุมทุกพื้นที่ทั่วโลกรวมถึงมาตราการทำงานที่ได้มาตราฐานเพื่อที่จะเติบโตไปพร้อมกับตลาดสินทรัพย์ดิจิทัลที่ปีนี้มีแนวโน้มเชิงบวก” นางสาวเกรซี่ เฉิน กล่าว

โลกการเงินได้เผชิญกับการเปลี่ยนแปลงครั้งยิ่งใหญ่ กับการที่ประเทศสหรัฐอเมริกา ซึ่งถือเป็นประเทศที่มีขนาดเศรษฐกิจใหญ่ที่สุดในโลกได้ทำการอนุมัติ Spot Bitcoin Exchange Traded Funds (ETFs) เพื่อเปิดโอกาสให้นักลงทุนทั้งรายย่อยและนักลงทุนสถาบันได้ซื้อ-ขายแลกเปลี่ยนบิทคอยน์ผ่านช่องทางการลงทุนแบบดั้งเดิม โดยนักลงทุนจะสามารถลงทุน Spot Bitcoin ETFs ได้โดยตรงผ่านสินทรัพย์อ้างอิงในตลาดหลักทรัพย์แบบเรียลไทม์ ด้วยราคาที่โปร่งใส ซึ่งจะแตกต่างจากการเทรด Futures ETFs ที่อาศัยสัญญาซื้อ-ขายล่วงหน้าของคริปโตเคอร์เรนซี

ริชาร์ด เทง ประธานเจ้าหน้าที่บริหารของ Binance

ริชาร์ด เทง ประธานเจ้าหน้าที่บริหารของ Binance กล่าวว่า “การอนุมัติกองทุน Spot Bitcoin ETFs จะช่วยเพิ่มความน่าเชื่อถือให้กับอุตสาหกรรมสินทรัพย์ดิจิทัล พร้อมทั้งยังเป็นการเสริมสร้างรากฐานด้านความไว้วางใจในตลาดคริปโตให้แก่ผู้คนในวงกว้าง โดย Spot Bitcoin ETFs ถือเป็นใบเบิกทางที่จะนำพาคนให้เข้าสู่ตลาดคริปโตได้ง่ายขึ้น รวมถึงยังช่วยดึงดูด

นักลงทุน และเพิ่มสภาพคล่องให้กับตลาดสินทรัพย์ดิจิทัล อย่างไรก็ตาม การลงทุนผ่านบิทคอยน์โดยตรง รวมถึงช่องทางการลงทุนที่อยู่ภายใต้การกำกับดูแลจะยังคงดำรงอยู่ต่อไป เพื่อเป็นทางเลือกสำหรับกลยุทธ์การลงทุน รูปแบบความเสี่ยง และความต้องการที่หลากหลาย ซึ่งความเคลื่อนไหวในครั้งนี้ นับเป็นสัญญานที่บ่งบอกถึงยุคสมัยแห่งการยอมรับและความชอบธรรมของการใช้งานบิทคอยน์ เช่นเดียวกันกับการขยายพื้นที่ของคริปโตเคอร์เรนซีให้มากยิ่งขึ้น”

ลิสต์ของกองทุน Spot Bitcoin ETFs ที่ได้รับการอนุมัติ

ลิสต์ของกองทุน Spot Bitcoin ETFs ที่ได้รับการอนุมัติในเดือนมกราคม 2024 มีดังต่อไปนี้ ARK 21 Shares Bitcoin ETF (NYSE:ARKB) Bitwise Bitcoin ETF (NYSE:BITB) Blackrock’s iShares Bitcoin Trust (NASDAQ:IBIT) Fidelity Wise Origin Bitcoin Trust (NYSE:FBTC) Franklin Bitcoin ETF (NYSE:EZBC) Grayscale Bitcoin Trust (NYSE:GBTC) Hashdex Bitcoin ETF (NYSEARCA:DEFI) Invesco Galaxy Bitcoin ETF (NYSE:BTCO) Valkyrie Bitcoin Fund (NASDAQ:BRRR) VanEck Bitcoin Trust (NYSE:HODL) และ WisdomTree Bitcoin Fund (NYSE:BTCW)

ข้อได้เปรียบสำคัญของ Spot Bitcoin ETFs คือความสามารถในการขยายการเข้าถึงการลงทุนสู่ผู้คนในวงกว้าง พร้อมเปิดโอกาสให้พวกเขาได้ติดตามความเคลื่อนไหวของราคาโดยไม่ต้องถือครองบิทคอยน์โดยตรง ซึ่งถือเป็นประโยชน์อย่างยิ่งสำหรับนักลงทุนสถาบันอย่างเช่น ผู้จัดการความมั่งคั่ง (Wealth Managers) และผู้ให้บริการสำหรับลูกค้าที่มีสินทรัพย์สูง (Private Banking) ที่ต้องการก้าวเข้าสู่ตลาดสินทรัพย์ดิจิทัลด้วยกลยุทธ์การลงทุนระยะยาวในสินทรัพย์ที่มีความกระจายความเสี่ยงเหมาะสม (Passive Investment) ทั้งนี้ จากข้อมูลอ้างอิงของสถาบัน Investment Company ที่ชี้ให้เห็นถึงภูมิทัศน์ทางการเงินของตลาดสหรัฐฯ ซึ่งมีทรัพย์สินรวมกว่า 6 ล้านล้านดอลลาร์ในสินทรัพย์ 401(k) การอนุมัติในครั้งนี้จึงถือเป็นสัญญานที่สะท้อนให้เห็นถึงแนวโน้มการเปลี่ยนแปลงในด้านกลยุทธ์การบริหารความมั่งคั่ง และการมีส่วนร่วมของสถาบันที่จะเพิ่มมากขึ้นในอนาคต

Spot Bitcoin ETFs ยังได้มอบโอกาสอันน่าสนใจให้กับนักลงทุนสถาบันที่ต้องการกระจายพอร์ตการลงทุนและป้องกันความเสี่ยงจากความผันผวนของตลาดแบบดั้งเดิม ทั้งนี้ ด้วยความสัมพันธ์อันน้อยนิดระหว่างบิทคอยน์และสินทรัพย์แบบดั้งเดิม อย่างเช่น หุ้นและพันธบัตร จึงทำให้ Spot Bitcoin ETFs สามารถกระจายความเสี่ยงไปพร้อมกับเพิ่มประสิทธิภาพให้กับพอร์ตของเหล่านักลงทุนได้เป็นอย่างดี นอกจากนั้น การที่นักลงทุนสามารถติดตามราคาบิทคอยน์ได้แบบเรียลไทม์ยังช่วยให้พวกเขาทราบสถานะการลงทุนของตนเองได้อย่างชัดเจนโปร่งใสตลอดช่วงเวลาการซื้อขายส่งผลให้เกิดการตัดสินใจได้อย่างทันท่วงที รวมถึงทยังช่วยเพิ่มความเข้าใจเกี่ยวกับความลึกของตลาด อิทธิพลของสภาพคล่อง การลดความผันผวนของตลาดให้กับเหล่านักลงทุนด้วยเช่นกัน

การที่ ก.ล.ต. อนุมัติให้มีการซื้อขาย Spot Bitcoin ETFs ในตลาดหุ้นอย่าง the New York Stock Exchange (NYSE) และ Nasdaq ถือเป็นการดึงดูดนักลงทุนสถาบันที่คุ้นเคยกับการดำเนินงานภายใต้ขอบเขตการกำกับดูแลได้เป็นอย่างดี โดยการอนุมัติครั้งนี้ได้ผสานกฎระเบียบของตลาดการเงินแบบดั้งเดิมเข้ากับโลกแห่งนวัตกรรมสินทรัพย์ดิจิทัล ซึ่งช่วยขยายการมีส่วนร่วมของสถาบันไปยังโลกคริปโตเคอร์เรนซี พร้อมสร้างการเติบโตและความแข็งแกร่งให้กับตลาด

การขยายตัวของ Spot ETFs ไปยังหลากหลายตลาดการเงินหลักได้ส่งเสริมให้ระบบนิเวศน์ทางการเงินระดับโลกมีความครอบคลุม หลากหลาย และแข็งแกร่งมากขึ้น เนื่องจากเมื่อภูมิทัศน์ด้านสินทรัพย์ดิจิทัลเติบโต การมีส่วนร่วมของสถาบันก็จะเพิ่มขึ้น ส่งผลให้สภาพคล่องและความลึกของตลาดสูงขึ้น ราคามีความเสถียรมากขึ้น ความผันผวนลดลง จนสร้างความน่าสนใจให้กับตลาดให้พร้อมดึงดูดเหล่านักลงทุนให้เกิดขึ้นในระยะยาว

การมาถึงของ Spot Bitcoin ETFs ของสหรัฐฯ ได้สะท้อนให้เห็นถึงการเติบโตของสินทรัพย์ดิจิทัลในฐานะการลงทุนทางการเงินที่ได้รับการยอมรับในวงกว้าง ด้วยการสร้างการมีส่วนร่วมในคริปโตให้กับนักลงทุน โดยเฉพาะอย่างยิ่งเหล่านักลงทุนสถาบัน ผ่านวิธีการที่พวกเขาคุ้นเคย ซึ่งการเปลี่ยนแปลงในครั้งนี้ ถือเป็นการวางรากฐานสำคัญสู่การพัฒนา ETFs ของสินทรัพย์ดิจิทัลอื่นในอนาคต รวมถึง Spot ที่มีศักยภาพและ future-based Etheruem ETFs ซึ่งยิ่งเป็นการตอกย้ำให้เห็นถึงความจำเป็นที่สถาบันการเงินต้องปรับตัวให้เข้ากับไดนามิกของภูมิทัศน์ทางการเงินที่เปลี่ยนไปอย่างรวดเร็วให้ทันต่อไป

1 มีนาคม 2024

ตอนต้นปี 2556 เพื่อนคนหนึ่ง ได้ซื้อ Bitcoin ด้วยเงิน 2 แสนบาท ได้บิทคอยมาประมาณ 13 บิทคอยกว่าๆ

แม้ว่าเขาจะขายไปหลังจากนั้นไม่นาน เมื่อราคามันพุ่งขึ้นกว่าสิบเท่า แต่ก็ยังถือว่าไม่มากเมื่อเทียบกับมูลค่า ณ ขณะนี้

ถึงกระนั้น เขาก็ได้กำไรมามากอย่างน่าพอใจ มากพอที่จะครอบคลุมค่าเทอมและค่ากินอยู่ของลูกสาวที่ตอนนั้นยังเรียนอยู่ที่ปารีสได้สบายๆ

ในปีนั้น และยังเหลือให้เขานำกลับไปลงทุนซื้อ Ethereum อีกจำนวนพอสมควร

แม้จะเสียดายที่ขายเร็วไป แต่บทเรียนครั้งนั้นทำให้เขาเข้าใจหลักการลงทุนลึกซึ้งขึ้น

จึงอยากจะมาแชร์ให้ฟัง

อันที่จริง เขาไม่ได้กะจะลงทุนในบิทคอยเลย เพราะเขามีพอร์ตที่เข้ากับนิสัย ความชอบ และรสนิยมความเสี่ยง ของเขาลงตัวแล้ว ทั้งหุ้นเทคโนโลยี อสังหาริมทรัพย์ และของสะสมจำนวนหนึ่ง

แต่เขาเข้ามาซื้อเพราะจะหาทางลดค่าใช้จ่ายในการโอนเงินระหว่างประเทศไปให้ลูกทุกเดือน

สมัยนั้น การโอนผ่านบล็อกเชนยังไม่มี เขาจึงต้องโอนผ่านระบบ SWIFT ซึ่งเสียค่าธรรมเนียมมาก ทั้งต้นทางปลายทาง รวมๆ แล้วหลายพันบาทต่อเดือน

เขาจึงมาปรึกษาผม และผมก็บอกให้เขาลองใช้บิทคอยดู

ขณะนั้น ราคาบิทคอยยังไม่สวิงสวายมาก เขาน่าใช้วิธีโอนเป็น Token ไปให้ลูก แล้วให้ลูกไปขายออกทางโน้นแทน โดยคิดว่าจะสามารถลดค่าใช้จ่ายในการโอนได้บ้าง และสร้างนิสัยให้ลูกได้ติดตามอินโนเวชั่นทางการเงินใหม่ๆ ของโลกไปด้วยในตัว

แต่พอศึกษาเรื่องบิทคอยแล้ว เขาก็เห็นว่ามันมีข้อดี มันเป็นเสมือนทองคำ ที่ใช้พักเงินไว้ระยะยาวได้ โดยลดความเสี่ยงเรื่องเงินเฟ้อ อันเนื่องมาแต่ความกลัวเรื่องฝรั่งพิมพ์เงินแบบไม่จำกัดนั่นเอง

เขาจึงทดลองซื้อครั้งแรกเพียง 2 แสนบาท เพราะตอนนั้นเขามีเงินที่ไม่ได้ใช้อยู่เท่านั้น คิดว่าถ้าเจ๊งก็ช่างมัน ไม่เป็นไร

อย่างไรก็ดี เมื่อลูกสาวเขาไปขอเปิดบัญชีกับ Crypto Exchange ที่ปารีส (สมัยนั้นใหญ่ที่สุดคือ Coinbase) ก็ปรากฏว่าไม่สามารถเปิดได้

เพราะลูกสาวของเขายังถือพาสปอร์ตไทย แม้ตัวจะอยู่ปารีส แต่ Coinbase ยังนับเป็นไทย และ Coinbase ณ ขณะนั้นยังไม่เปิดให้บริการในตลาดไทย

นั่นทำให้ความคิดนี้เหลวไป และบิทคอย 13 บิทคอย ก็เลยค้างอยู่ในวอลเล็ตของเขา โดยที่เขาไม่ได้ไปสนใจมันอีกเลย

เลยตามเลยไปแบบนั้น

แต่เมื่อราคามันระเบิดปะทุขึ้นจากคนแห่งมาเก็งกำไรกันทั้งโลก เขาก็เลยขายไปในเวลาไม่นานนัก ได้ผลตอบแทนมาก้อนใหญ่มากเมื่อเทียบกับต้นทุนที่ลงไป

ก็เลยลองเจียดกำไรส่วนน้อย Reinvest ไปอีกกับ Ethereum เพราะราคายังถูกกว่าบิทคอยมาก

หลังจากนั้นไม่ถึงเดือน ตลาดคลิปโตก็ล่ม เขาต้องรออีก 3 ปี กว่าจะมาทำกำไรอีกรอบหนึ่งสำหรับ Ethereum ที่ถือไว้ ซึ่งก็ได้กำไรมาแยะมาก

เมื่อเทียบกับต้นทุน และถ้าคิดเป็นอัตราผลตอบแทน นับว่าสูงกว่าหลักทรัพย์อื่นในพอร์ตปกติของตัวเองมากเลยทีเดียว สูงแบบกระโดดไปเลย

ทำให้ผลตอบแทนเฉลี่ยของพอร์ต สองปีนั้นสูงเป็นประวัติการณ์

ทฤษฏีพอร์ตฟอริโอ บอกให้เราผสมผสานระหว่างหุ้นกู้ หุ้นสามัญ อสังหาริมทรัพย์ ทองคำ ฯลฯ เพื่อกระจายความเสี่ยงใช่ไหม

ถูกแล้ว เราควรฟอร์มพอร์ตโฟลิโอที่มีแต่สินทรัพย์ที่เราคิดว่าปลอดภัยและสร้างรายได้ให้เราสม่ำเสมอ

ทว่า บทเรียนของเพื่อนผมครั้งนี้ สอนให้เรารู้ว่า เราต้องกันเงินประมาณะ 1-5% มาเพิ่มรสชาติให้กับพอร์ต

ด้วยการซื้อไอเดียหรือสินทรัพย์ที่เสี่ยงมากๆๆๆๆ ที่มีศักยภาพสูง ที่เมื่อมันสำเร็จ มันจะสร้างผลตอบแทนชนิดระเบิดเถิดเทิง

เรียกว่า Explosive Growth

เป็นการเติมชูรสให้กับพอร์ตของเรา โดยการเจียดเงินจำนวนเล็กน้อย (สัก 1-5% ของพอร์ต) ไปกับไอเดียหรือสินทรัพย์แบบซูเปอร์เสี่ยง คือเสี่ยงสูงมากๆๆๆๆแต่มีศักยภาพสูงมากชนิดระเบิดเถิดเทิง เช่นกัน

ถ้ามันสำเร็จ เจ้า 1-5% นี้ ก็จะกลายเป็นหลายสิบเปอร์เซนต์ของพอร์ตเลยทีเดียว

ทีนี้ เมื่อพอร์ตเราโตขึ้นด้วยวิธีนี้ สัดส่วน 1-5% มันก็จะใหญ่ขึ้นตามด้วย ทำให้เราสามารถเจียดเงินมาเสี่ยงได้มากขึ้น

และแทนที่เราจะแทงไปที่สินทรัพย์ตัวเดียวหรือไอเดียเดียว เราก็แบ่งแทงสัก 10 ตัวก็ได้

เช่นถ้าเราเจียดมาได้สัก 1 ล้านบาท พร้อมที่จะแทงแบบ “เสียช่างมัน” แทนที่จะแทงตัวเดียว ก็แบ่งเป็นซื้อสินทรัพย์เสี่ยงสัก 10 ตัว ตัวละแสนบาท

แน่นอน ว่าสินทรัพย์ที่เราซื้อหลายตัวในนั้นอาจเหลวเป๋วไป หรืออาจจะมลายหายไปสิ้นหมด

แต่ถ้ามันถูกสักตัวหนึ่ง มันก็จะทำให้พอร์ตเราโตก้าวกระโดดได้อีกขั้นหนึ่ง โดยความเสี่ยงแทบจะเพิ่มน้อยมาก

ยุคนี้เป็นยุคที่สินทรัพย์ประเภทนี้มีให้เลือกแยะมาก ไม่จำเป็นที่ต้องเป็น Venture Capital Fund เท่านั้น ที่เข้าถึงได้

ข้อสำคัญคือต้องศึกษา Fundamental ของสินทรัพย์เสี่ยงเหล่านั้นให้ดีก่อนลงทุน และหลีกเลี่ยงการใช้ Leverage

ลองเติมชูรสเข้าไปในพอร์ตของท่านสักนิดดูเองเถอะ

ขอให้โชคดี!

นักลงทุนรุ่นใหม่ เผยราคาบิทคอยน์มีโอกาสปรับตัวขึ้นทำจุดสูงสุดใหม่ภายในปีนี้