กสิกรไทย หนุน SC Asset วงเงินกว่า 2,500 ล้านบาท เดินหน้าพัฒนาคลังสินค้า เพื่อรองรับการเติบโตของทั้งภาคโลจิสติกส์ ภาคการผลิต ตลอดจนอุตสาหกรรมใหม่ๆ ด้วยพื้นที่รวมกว่า 180,000 ตร.ม. โดย SC ตั้งเป้าสัดส่วนกำไรธุรกิจรายได้ประจำมากกว่า 20% ของกำไรทั้งหมดของบริษัทภายในปี 2572

ธนาคารกสิกรไทย พลิกโฉม “บัตรเครดิตแพลทินัมกสิกรไทย” สู่ชื่อใหม่ “บัตรเครดิต KBank PLUSTINUM” พร้อมให้ลูกค้าได้ใช้จ่ายเพื่อรับความคุ้มค่าให้ “ชีวิต...พลัสได้ทุกวัน” โดยไม่ต้องรอดีลพิเศษ เป็นการรีแบรนด์ (Rebrand) ครั้งสำคัญด้วยการเปลี่ยนประสบการณ์การใช้จ่าย พร้อมยกระดับสิทธิพิเศษให้ลูกค้าได้ใช้ตรงกับไลฟ์สไตล์มากขึ้นกว่าเดิม เน้นให้ความคุ้มค่าในหมวดการใช้จ่ายที่ลูกค้าใช้บ่อย เช่น ร้านอาหาร ห้างสรรพสินค้า แฟชั่น และการเดินทางท่องเที่ยว

นางสาวผกาฉัตร เตชาบูรพานนท์ รองผู้จัดการใหญ่ ธนาคารกสิกรไทย เปิดเผยว่า บัตรเครดิต KBank PLUSTIUM เป็นกลุ่มบัตรที่มีศักยภาพการเติบโต ทั้งด้านการใช้จ่ายและจำนวนบัตร และด้วยไลฟ์สไตล์การจับจ่ายของลูกค้าที่เปลี่ยนไป จึงมีการรีแบรนด์ (Rebrand) ครั้งสำคัญนี้ ตั้งแต่ชื่อบัตรที่ใช้คำว่า พลัส (PLUS) เพื่อสะท้อนถึงสิทธิพิเศษที่ลูกค้าจะได้รับมากขึ้น พร้อมดีไซน์ใหม่ทันสมัยและสิทธิประโยชน์ที่ทำให้ลูกค้าได้รับประสบการณ์การใช้จ่ายที่คุ้มค่าในหมวดที่ลูกค้าใช้บ่อย เช่น ร้านอาหาร ห้างสรรพสินค้า แฟชั่น และการเดินทาง ซึ่งลูกค้าสามารถใช้จ่ายผ่านบัตรเครดิตใบนี้ได้ทุกวัน ไม่ต้องรอโปรโมชันพิเศษ ให้ชีวิต...พลัสได้ทุกวัน

“ชีวิต...พลัสได้ทุกวัน” กับสิทธิพิเศษใหม่ของบัตรเครดิต KBank PLUSTINUM

ทั้งนี้ ลูกค้ายังสามารถใช้บัตรเครดิตแพลทินัมกสิกรไทยใบเดิมได้อย่างต่อเนื่อง และได้รับสิทธิพิเศษใหม่ตั้งแต่วันที่ 7 ตุลาคม 2568 – 31 ธันวาคม 2569

สำหรับลูกค้าใหม่ยังสามารถพลัสความพิเศษไปได้อีก เมื่อสมัครบัตรเครดิต KBank PLUSTINUM** รับคะแนน K Point เพิ่มอีก 3,000 คะแนน รวมรับ K Point สูงสุด 268,000 คะแนน (เมื่อใช้จ่ายตามที่กำหนด) และสามารถนำคะแนน K Point ไปเลือกแลกของแบรนด์ดังคุณภาพดี มูลค่าสูงสุด 39,900 บาท ตั้งแต่วันที่ 7 ตุลาคม 2568 – 31 ธันวาคม 2568

*ศึกษารายละเอียด ข้อจำกัด เงื่อนไขเพิ่มเติมที่ https://www.kasikornbank.com/k_46ohcry

**ศึกษารายละเอียด ข้อจำกัด เงื่อนไขเพิ่มเติมที่ https://www.kasikornbank.com/k_4pGWieL

ใช้เท่าที่จำเป็น และชำระคืนได้เต็มจำนวนตามกำหนด จะได้ไม่เสียดอกเบี้ย 16% ต่อปี

ธนาคารกสิกรไทย ได้รับเลือกให้รับรางวัลธนาคารที่ดีที่สุดของไทย (Thailand’s Best Bank) ประจำปี 2568 เป็นปีที่ 2 ติดต่อกัน จากการประกวด Euromoney Awards for Excellence 2025 ซึ่งเป็นรางวัลในวงการการเงินที่ได้รับความเชื่อถือสูงสุดรางวัลหนึ่งของโลก ตอกย้ำความมุ่งมั่นในการขับเคลื่อนการเติบโตที่ยั่งยืน ด้วยการยกระดับและปลดล็อกศักยภาพของทุกชีวิตและธุรกิจ นำเสนอผลิตภัณฑ์และบริการทางการเงินที่ตอบโจทย์ พร้อมนวัตกรรมดิจิทัล ให้ลูกค้าได้ใช้บริการอย่างสะดวกและปลอดภัยในทุกที่ ทุกเวลา โดยใช้ยุทธศาสตร์ "3+1 and Productivity Strategy" พัฒนาโซลูชันทางการเงินที่ลูกค้าไว้วางใจและมีนวัตกรรม ทั้งในประเทศไทยและภูมิภาค ASEAN+3

ยูโรมันนี่ (Euromoney) นิตยสารด้านการเงินชั้นนำระดับโลกได้เปิดเผยผลการพิจารณารางวัลในโครงการ Euromoney Awards for Excellence 2025 ซึ่งจัดขึ้นต่อเนื่องกว่า 30 ปี เพื่อยกย่องธนาคารและบุคลากรในแวดวงการเงินที่มีความโดดเด่น โดยปัจจุบันถือเป็นหนึ่งในรางวัลสำคัญที่สุดของอุตสาหกรรมการเงินระดับโลก ที่ได้รับความเชื่อถืออย่างสูง โดยในปี 2568 นี้ มีธนาคารกว่า 600 แห่ง จากราว 100 ประเทศทั่วโลก ส่งข้อมูลเข้าร่วมรับการพิจารณารางวัล สำหรับประเทศไทย ยูโรมันนี่ได้ประกาศให้ธนาคารกสิกรไทยได้รับรางวัลธนาคารที่ดีที่สุดของไทย (Thailand’s Best Bank) ประจำปี 2568 เป็นปีที่ 2 ติดต่อกัน จากความสำเร็จในการดำเนินยุทธศาสตร์ ‘3+1 และ Productivity Strategy’ ที่ส่งผลให้ธนาคารมีผลการดำเนินงานทางการเงินที่แข็งแกร่ง และความเป็นผู้นำด้านนวัตกรรมดิจิทัลสำหรับลูกค้ารายย่อย สามารถขับเคลื่อนธุรกิจอย่างมั่นคงท่ามกลางความไม่แน่นอนและความท้าทายทางเศรษฐกิจของไทย

รางวัลดังกล่าวตอกย้ำความสำเร็จของธนาคารกสิกรไทยที่สามารถครองความเป็นผู้นำบริการทางการเงินในมิติต่าง ๆ อย่างต่อเนื่อง อาทิ #1 ด้านบริการธนาคารดิจิทัลในประเทศไทย #1 ด้านกองทุนรวม (มูลค่าสินทรัพย์ภายใต้การบริหาร) #1 ด้านบริการไพรเวทแบงก์กิ้ง (จำนวนลูกค้า) #1 ด้านบัตรเครดิต (ยอดการใช้จ่าย) #1 ด้านคะแนนความนิยมของแบรนด์ (Brand Net Promoter Score) และ K PLUS แพลตฟอร์มโมบายแบงก์กิ้งของธนาคาร ที่มีผู้ใช้งานมากที่สุดในประเทศไทยกว่า 23 ล้านราย และรองรับธุรกรรมออนไลน์มากกว่าหนึ่งในสามของทั้งประเทศ

นางสาวขัตติยา อินทรวิชัย ประธานเจ้าหน้าที่บริหาร ธนาคารกสิกรไทย กล่าวว่า การได้รับรางวัลธนาคารที่ดีที่สุดของไทยจากยูโรมันนี่เป็นปีที่สองติดต่อกัน ถือเป็นเกียรติอย่างยิ่งและเป็นกำลังใจสำคัญให้ธนาคารมุ่งมั่นพัฒนาอย่างไม่หยุดยั้ง ท่ามกลางความเปลี่ยนแปลงและความท้าทายที่เกิดขึ้น อีกทั้งความสำเร็จในครั้งนี้สะท้อนถึงความร่วมแรงร่วมใจของทุกคนในองค์กร ที่ยึดมั่นในยุทธศาสตร์ ‘3+1 และ Productivity Strategy’ ซึ่งเน้นการเติบโตอย่างสมดุล มีประสิทธิภาพ และยั่งยืน เราเชื่อว่าการนำเทคโนโลยีมาใช้ให้เกิดประโยชน์สูงสุด ไม่เพียงช่วยเพิ่มประสิทธิภาพการดำเนินงาน แต่ยังช่วยให้สามารถส่งมอบบริการที่ตอบโจทย์ลูกค้าได้อย่างแท้จริง โดยตลอด 80 ปีที่ผ่านมา ความไว้วางใจจากลูกค้าเป็นแรงผลักดันสำคัญ และเราจะยังคงเดินหน้าสร้างสรรค์สิ่งใหม่ ๆ เพื่อให้ ‘ทุกความประทับใจ...ยังคงไปได้อีก’ อย่างมั่นคงและยั่งยืน

ยุทธศาสตร์ "3+1 and Productivity Strategy" คือ แผนการดำเนินงานและเป้าหมายทางธุรกิจที่ธนาคารกสิกรไทยดำเนินการต่อเนื่องจากปี 2567 โดยมุ่งเน้นไปที่การเติบโตอย่างสมดุลและมีประสิทธิภาพประกอบด้วยยุทธศาสตร์หลัก 3 ด้าน คือ การยกระดับและเพิ่มประสิทธิภาพด้านสินเชื่อ การขยายธุรกิจที่สร้างรายได้ค่าธรรมเนียม การเสริมสร้างความแข็งแกร่งให้กับช่องทางต่าง ๆ และ 'บวกหนึ่ง' คือการสร้างแหล่งรายได้ใหม่ในระยะกลางและระยะยาว โดยสิ่งที่ธนาคารเน้นเพิ่มขึ้นในปี 2568 นี้ คือ ยุทธศาสตร์ Productivity ซึ่งเป็นการใช้ประโยชน์จากเทคโนโลยีขั้นสูงและปัญญาประดิษฐ์ (AI) เพื่อเพิ่มผลิตภาพจากการดำเนินงาน และตอบโจทย์การใช้ชีวิต มอบประสบการณ์บริการอย่างไร้รอยต่อและปลอดภัยให้กับลูกค้ามากยิ่งขึ้น

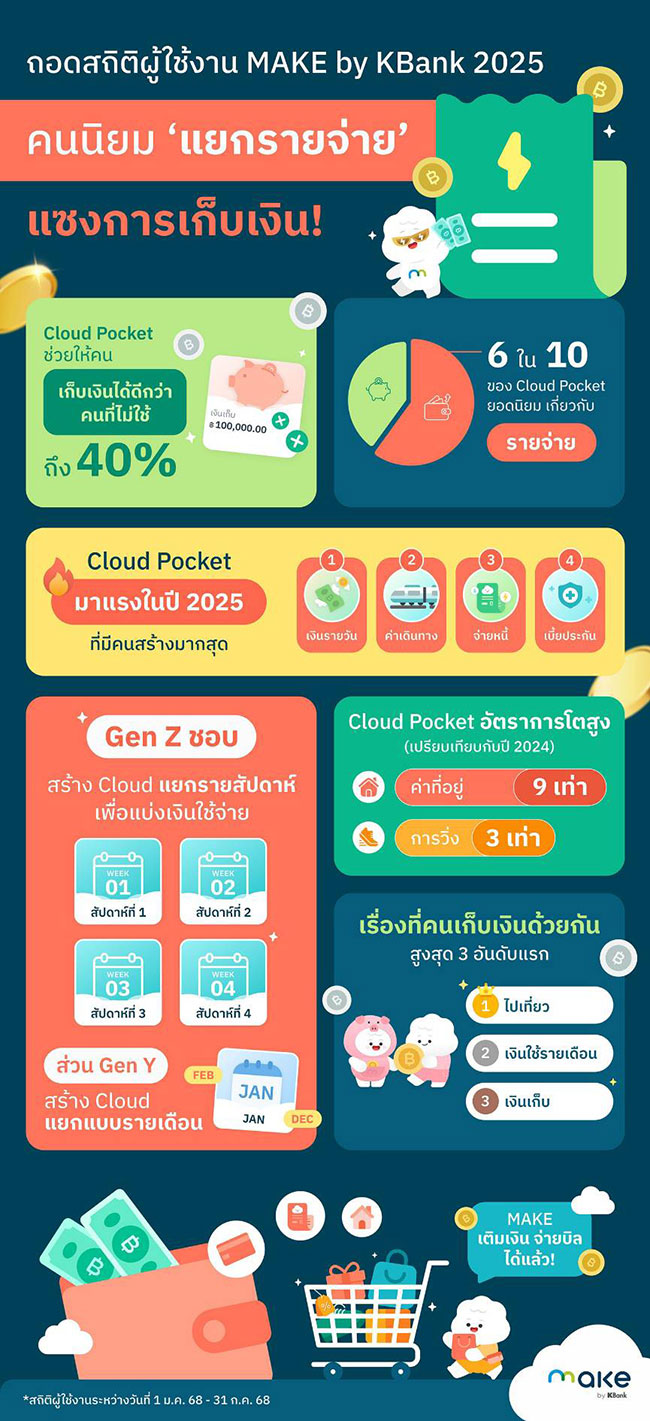

KBTG ในฐานะผู้พัฒนาแอปพลิเคชันจัดการเงิน MAKE by KBank พบเทรนด์การเงินของคนไทยกำลังเปลี่ยนไปจากเดิมที่เน้นเพียงการออมเงิน โดยปัจจุบันผู้ใช้งานส่วนใหญ่หันมาให้ความสำคัญกับการ “แบ่งเงินเพื่อคุมรายจ่ายในชีวิตประจำวัน” มากขึ้นอย่างเห็นได้ชัด สะท้อนถึงการมีวินัยทางการเงินที่เติบโตขึ้นอย่างมีนัยสำคัญ ตอกย้ำการพัฒนา Cloud Pocket ให้มีประสิทธิภาพ หนุนความนิยมต่อเนื่อง

นายเชษฐพันธุ์ ศิริดานุภัทร Managing Director กสิกร บิซิเนส-เทคโนโลยี กรุ๊ป (KBTG) เปิดเผยว่า ข้อมูลพฤติกรรมการใช้งานแอปพลิเคชัน MAKE by KBank ตั้งแต่เดือนมกราคม-เดือนกรกฎาคม 2568 พบว่า ผู้ใช้งานส่วนใหญ่หันมาให้ความสำคัญกับวางแผนบริหารเงินอย่างละเอียดมากยิ่งขึ้น โดยใช้วิธี “แบ่งเงินเพื่อคุมรายจ่ายในชีวิตประจำวัน” สะท้อนให้เห็นพฤติกรรมที่เปลี่ยนไปจาก “การออมเงินอย่างเดียว” ไปสู่ “การวางแผนใช้จ่ายอย่างมีระบบ” ซึ่งเป็นรากฐานสำคัญของวินัยทางการเงินที่ยั่งยืน

จากข้อมูลการใช้งานแอปพลิเคชัน MAKE by KBank พบว่าประเภท Cloud Pocket หรือ “กระเป๋าย่อย” ที่ได้รับความนิยมสูงสุดในปีนี้ ได้แก่ “เงินใช้รายวัน/สัปดาห์/เดือน” “เงินค่าการเดินทาง” “เงินเพื่อจ่ายหนี้” และ “ค่าเบี้ยประกัน” แทนที่ประเภท “เงินเก็บ” ซึ่งเคยเป็น Cloud Pocket ประเภทยอดนิยมในปี 2567 โดย 6 ใน 10 ของ Cloud Pocket ที่ถูกสร้างขึ้นจะเกี่ยวกับ “รายจ่าย” เช่น ค่าอาหาร ค่าน้ำ และค่าไฟ ส่วน Cloud Pocket ที่มีการเติบโตอย่างก้าวกระโดดเมื่อเทียบกับปีที่ผ่านมา ได้แก่ หมวดค่าที่อยู่อาศัย ที่มีการสร้างเพิ่มขึ้นถึง 9 เท่า และหมวดเกี่ยวกับกิจกรรมวิ่ง เช่น “รองเท้า” หรือ “มาราธอน” ที่โตขึ้นกว่า 3 เท่า ซึ่งการแบ่งเงินก่อนใช้ด้วย Cloud Pocket ไม่เพียงแต่ช่วยให้ผู้ใช้ควบคุมรายจ่ายได้ดีขึ้น แต่ยังมีผลต่อการออมโดยตรง ผู้ใช้สามารถสร้างกระเป๋าเงินแยกได้ไม่จำกัดตามเป้าหมายได้อย่างอิสระ ไม่ว่าจะแบ่งเก็บออม หรือแบ่งใช้ตามค่าใช้จ่ายที่มี จากสถิติสะท้อนว่า ผู้ที่ใช้ Cloud Pocket สามารถเก็บเงินได้มากกว่าผู้ที่ไม่มี Cloud Pocket ถึง 40% โดยกลุ่ม Gen Z นิยมแบ่งเงินแบบรายสัปดาห์ ขณะที่ Gen Y เลือกจัดการแบบรายเดือน

ทั้งนี้ ในปี 2568 แอปพลิเคชัน MAKE by KBank ยังตอกย้ำความเป็นผู้นำด้านการจัดการการเงินด้วยการเปิดตัว Cloud Pocket ใหม่ 3 รูปแบบ ได้แก่ 1. “Cloud Saving” หรือ Cloud ออมต่อเนื่อง ที่ออกแบบมาในรูปแบบปฏิทินออมเงิน สามารถกำหนดรูปแบบการออมได้แบบรายวัน รายสัปดาห์ หรือรายเดือนได้ เหมาะสำหรับผู้ใช้งานที่ต้องการสร้างวินัยการออมหรือวางแผนออมเงินสำรองฉุกเฉิน 2. “Cloud Wishlist” หรือ Cloud เก็บเงินตามความฝัน ที่จะทำให้ทุกเป้าหมายใหญ่เป็นจริงได้ง่ายขึ้น ด้วยการตั้งระยะเวลาของเป้าหมายและเฉลี่ยจำนวนเงินที่ต้องเก็บแบบรายเดือน เหมาะสำหรับการเก็บเงินเพื่อเป้าหมายที่มีระยะเวลาที่ชัดเจน เช่น ท่องเที่ยว ซื้อของ หรือการเตรียมเงินเพื่อจ่าย 3. “Cloud Credit Card” หรือ Cloud เตรียมจ่ายบัตรเครดิต สำหรับแจ้งเตือนให้เตรียมเงินชำระบิลบัตรเครดิตอย่างเป็นระบบ สามารถเพิ่มรายการใช้บัตร และย้ายเงินเข้าตามรายการใช้บัตรพร้อมกันได้หลายรายการ ทั้งนี้ผู้ใช้งานสามารถอัพเกรด Cloud Pocket เดิมมาใช้รูปแบบใหม่ โดยไม่จำเป็นต้องลบหรือสร้างซ้ำ เพียงเข้าไปที่ Cloud Pocket ที่ต้องการ เลือกสัญลักษณ์สามจุดมุมขวาบน จากนั้นเลือก ตั้งค่า Cloud Pocket เพื่อเปลี่ยนประเภท

นายเชษฐพันธุ์ กล่าวเพิ่มเติมว่า การแบ่งเงินอย่างมีระบบเป็นจุดเริ่มต้นของความมั่นคงทางการเงินที่แท้จริง MAKE by KBank จึงมุ่งมั่นพัฒนาฟีเจอร์และประสบการณ์ใหม่ ๆ อย่างต่อเนื่อง รวมไปถึงการขยายพันธมิตรด้านการทำธุรกรรมทั้งการเติมเงิน-จ่ายบิล ครอบคลุมทั้งค่าสาธารณูปโภค ค่าโทรศัพท์มือถือ ค่าอินเทอร์เน็ต และจ่ายชำระเงินบัตรเครดิต เพื่อตอบโจทย์ผู้ใช้งานให้การจัดการเงินในชีวิตประจำวันเป็นเรื่องง่ายและสนุก สามารถวางแผน จัดการรายรับรายจ่าย และบรรลุเป้าหมายทางการเงินของตนเองได้อย่างมีประสิทธิภาพในแอปเดียว

ผู้ที่สนใจต้องการเริ่มวางแผนบริหารจัดการการเงินผ่านแอป MAKE by KBank สามารถดาวน์โหลดแอปได้ทาง App Store และ Google Play คลิก https://makebykbank.onelink.me/v9lf/MAKE2025 หรืออ่านข้อมูลเพิ่มเติมเกี่ยวกับอัตราดอกเบี้ยและฟีเจอร์ต่าง ๆ ได้ที่ https://makebykbank.kbtg.tech/