มูลค่าส่งออกสินค้าเดือน ก.ย. 2025 อยู่ที่ 30,970.7 ล้านดอลลาร์สหรัฐขยายตัวสูง 19% จาก 5.8%YOY ในเดือนก่อน เติบโตสูงสุดในรอบ 3 ปีครึ่ง และสูงกว่าที่ประเมินไว้มาก (SCB EIC ประเมิน 3.5% และค่ากลาง Reuter Poll ประเมิน 7%) ตัวเลขปรับฤดูกาลขยายตัวสูงถึง 3.8%MOM_SA เร่งขึ้นจาก 0.1%MOM_SA ในเดือน ส.ค. ภาพรวมมูลค่าส่งออกสะสม 3 ไตรมาสแรกของปีนี้ขยายตัวสูง 13.9% (รูปที่ 1 และ 2)

ส่งออกสินค้าอิเล็กทรอนิกส์และทองคำไม่ขึ้นรูปยังคงเป็นปัจจัยหนุนหลักเดือนนี้

1) การส่งออกสินค้าอิเล็กทรอนิกส์ยังคงขยายตัวสูงต่อเนื่อง จากการเร่งส่งออกสินค้าอิเล็กทรอนิกส์ ไปสหรัฐฯ เนื่องจากยังคงได้รับการยกเว้นภาษีตอบโต้ในบางสินค้าอยู่ วัฏจักรขาขึ้นของสินค้าอิเล็กทรอนิกส์ และแนวโน้มการลงทุนในอุตสาหกรรมอิเล็กทรอนิกส์และกลุ่ม Data center ที่ขยายตัวทั่วโลก สะท้อนได้จากการส่งออกสินค้าอิเล็กทรอนิกส์ไปสหรัฐฯ, จีน, สิงคโปร์, เม็กซิโก และมาเลเซีย ที่ขยายตัวสูง 67.1%, 32%, 97.1%, 100.1% และ 64% ตามลำดับ (การส่งออกไปสหรัฐฯ คิดเป็น 47.7% ของมูลค่าการส่งออกอิเล็กทรอนิกส์ของไทยทั้งหมดในเดือนนี้) การส่งออกสินค้าอิเล็กทรอนิกส์มีส่วนช่วยให้การส่งออกไทยเดือนนี้ขยายตัวเพิ่มขึ้น (CTG) 8.1% เกือบครึ่งหนึ่งของการเติบโตส่งออกรวม 19%

2) ทองคำยังคงเป็นปัจจัยหนุนการส่งออกที่สำคัญต่อเนื่อง การส่งออกทองคำไม่ขึ้นรูปขยายตัวสูง 212.6% เร่งขึ้นจาก 144% ในเดือนก่อน โดยการส่งออกทองคำไปสวิตเซอร์แลนด์, สิงคโปร์ และ สปป. ลาว ขยายตัวสูงต่อเนื่อง 615.6%, 95.7% และ 437.1% ตามลำดับ ขณะที่การส่งออกไปสหรัฐฯ ขยายตัวสูงมากถึง 185,737.4% โดยการส่งออกไป 4 ประเทศดังกล่าวคิดเป็นกว่า 95.9% ของมูลค่าการส่งออกทองของไทยทั้งหมด ส่วนหนึ่งเป็นผลจากความต้องการทองคำในตลาดโลกเพื่อรองรับความเสี่ยงที่สูงขึ้น รวมถึงราคาทองคำที่เพิ่มขึ้นมาก การส่งออกทองคำมีส่วนช่วยให้การส่งออกไทยเดือนนี้ขยายตัวเพิ่มขึ้น (CTG) 6%YOY เกือบครึ่งหนึ่งของการเติบโตส่งออกรวม 19%

3) การส่งออกไทยไปสหรัฐฯ ยังขยายตัวได้ดีในเดือน ก.ย. แม้ถูกตั้งกำแพงภาษีแล้วในหลายสินค้า โดยขยายตัว 35.3% เร่งขึ้นจาก 12.8% ในเดือนก่อน หากหักการส่งออกสินค้ากลุ่มอิเล็กทรอนิกส์ พบว่าการส่งออกไปสหรัฐฯ ยังขยายตัวสูง 14.2% สอดคล้องกับข้อมูลกิจกรรมเศรษฐกิจสหรัฐฯ ในช่วงระยะสั้นนี้ที่ยังขยายตัวดี เช่น ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) สหรัฐฯ ในเดือน ก.ย. และข้อมูลเบื้องต้นในเดือน ต.ค. ที่ระดับ 53.9 และ 54.8 ตามลำดับ (ข้อมูล > 50 สะท้อนการขยายตัว) การส่งออกไปสหรัฐฯ มีส่วนช่วยให้การส่งออกไทยเดือนนี้ขยายตัวเพิ่มขึ้น (CTG) 6.8%YOY ของการเติบโตส่งออกรวม 19%

การนำเข้าเร่งตัวมากขึ้นอีกเกือบทุกหมวด โดยเฉพาะจากจีนและไต้หวัน ดุลการค้ากลับมาเกินดุล

มูลค่าการนำเข้าสินค้าเดือน ก.ย. อยู่ที่ 29,695.55 ล้านดอลลาร์สหรัฐขยายตัว 17.2% เร่งขึ้นจาก 15.8% ในเดือน ส.ค. สูงกว่าประมาณการ (SCB EIC และค่ากลาง Reuter Poll ประเมิน 10.6%) ภาพรวมมูลค่านำเข้า 9 เดือนแรกปีนี้ ขยายตัวสูง 11.9% โดยในเดือนนี้การนำเข้ายานพาหนะและอุปกรณ์การขนส่ง สินค้าวัตถุดิบและกึ่งสำเร็จรูป และอาวุธ ยุทธปัจจัย และสินค้าอื่น ๆ ขยายตัวสูงขึ้นเป็น 31.8%, 18.9% และ 15.1% เทียบกับ 5.3%, 12.7% และ 7.2% ในเดือนก่อน ตามลำดับ ขณะที่สินค้าทุนและสินค้าอุปโภคบริโภคยังขยายตัวสูงต่อเนื่อง 23.7% และ 16.6% ตามลำดับ ทั้งนี้สินค้าเชื้อเพลิงเป็นหมวดเดียวที่กลับมาหดตัว -0.8% หลังขยายตัว 5.6% ในเดือนก่อน (รูปที่ 3)

หากพิจารณาการนำเข้ารายประเทศพบว่า การนำเข้าสินค้าจากจีนและไต้หวันเป็นส่วนสำคัญที่การนำเข้าไทยเดือนนี้ขยายตัวเพิ่มขึ้น (CTG) 16.8% (จีน 10.4% ไต้หวัน 6.4%) จากการนำเข้ารวมที่โตถึง 17.2%YOY โดย

1. จีน : ไทยนำเข้าจากจีนขยายตัวสูงถึง 38.7% ในเดือน ก.ย. เร่งขึ้นจาก 33.4% เดือนก่อน ส่งผลให้ 9 เดือนแรกของปี 2025 มูลค่านำเข้าไทยจากจีนขยายตัวสูง 33.5% เป็นการขยายตัวทุกหมวด โดยเฉพาะ 1) สินค้าทุนขยายตัวสูงถึง 57.8% เช่น เครื่องจักรไฟฟ้าและส่วนประกอบ, เครื่องจักรกลและส่วนประกอบ และเครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบที่ขยายตัว 95.4%, 40.9% และ 11.9% ตามลำดับ ไทยนำเข้าสินค้าทุนจากจีนกว่าครึ่งหนึ่ง คิดเป็น 51.6% ของมูลค่านำเข้าสินค้าทุนทั้งหมดของไทยในเดือนนี้ 2) สินค้าวัตถุดิบและกึ่งสำเร็จรูป ขยายตัว 24.6% เช่น แผงวงจรไฟฟ้า, ไดโอด ทรานซิสเตอร์และอุปกรณ์กึ่งตัวนำ และวงจรพิมพ์ ที่ขยายตัวสูง 32.8%, 23.8% และ 41% ตามลำดับ โดยการนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูป จากจีนคิดเป็น 24.5% ของมูลค่านำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปทั้งหมดของไทยในเดือนนี้ 3) สินค้าอุปโภคบริโภคขยายตัว 26.1% เช่น เครื่องใช้ไฟฟ้าในบ้าน, เครื่องใช้เบ็ดเตล็ด และเครื่องใช้และเครื่องตกแต่งภายในบ้านเรือนขยายตัวสูง 23%, 31.2% และ 25.4% ตามลำดับ โดยการนำเข้าอุปโภคบริโภค จากจีนคิดเป็น 46.6% ของมูลค่านำเข้าสินค้าอุปโภคบริโภคทั้งหมดของไทยในเดือนนี้ (รูปที่ 4 ซ้าย)

2. ไต้หวัน : ไทยนำเข้าจากไต้หวันขยายตัวสูงมากต่อเนื่อง 2 เดือนอยู่ที่ 109.6% ในเดือน ก.ย. และ 130.4% ในเดือน ส.ค. โดยราว 90% ของมูลค่าการนำเข้าจากไต้หวันในเดือนนี้เป็นสินค้าวัตถุดิบและกึ่งสำเร็จรูป และหากดูรายสินค้าพบว่า ไทยนำเข้าแผงวงจรไฟฟ้าจากไต้หวันเพิ่มขึ้นมากถึง 223.3% และ 246.2% ในเดือน ก.ย. และ ส.ค. ตามลำดับ (คิดเป็น 91% และ 88.7% ของมูลค่านำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปจากไต้หวันทั้งหมด) (รูปที่ 4 ขวา)

ข้อมูลนำเข้าสะท้อนนัยว่า

(1) สินค้านำเข้าหลักของไทยส่วนมากเป็นสินค้าที่เกี่ยวข้องกับชิ้นส่วนการผลิตสินค้าอิเล็กทรอนิกส์ สอดคล้องกับมูลค่าส่งออกสินค้าอิเล็กทรอนิกส์ของไทยที่ยังขยายตัวสูงต่อเนื่อง ตามวัฏจักรขาขึ้นของสินค้าอิเล็กทรอนิกส์ทั่วโลก เช่น เทคโนโลยีปัญญาประดิษฐ์ (AI) และศูนย์ข้อมูล (Data center) ทั้งนี้ไทยผลิตสินค้าต้นน้ำและกลางน้ำได้ค่อนข้างจำกัด จึงต้องนำเข้าชิ้นส่วนอิเล็กทรอนิกส์จากผู้ผลิตรายใหญ่ เช่น จีนและไต้หวัน เพื่อรองรับความต้องการผลิตสินค้าอิเล็กทรอนิกส์ส่งออกตลาดโลกเพิ่มขึ้น นอกจากนี้ แนวโน้มการลงทุนในอุตสาหกรรมอิเล็กทรอนิกส์และกลุ่ม Data center ที่ยังขยายตัวต่อเนื่องในไทย เป็นอีกหนึ่งปัจจัยสำคัญที่ทำให้การนำเข้าสินค้ากลุ่มนี้ขยายตัวสูงเป็นพิเศษ

(2) การนำเข้าสินค้าอุปโภคบริโภคจากจีนสูง ยังคงสะท้อนปัญหาสินค้าจีนราคาถูกทะลักเข้าไทย จาก (1) ภาวะเศรษฐกิจจีนที่ยังคงซบเซาจากความเชื่อมั่นในประเทศที่ยังคงต่ำและปัญหาภาคอสังหาริมทรัพย์ (2) จีนโดนกำแพงภาษีนำเข้าสหรัฐฯ สูงโดยเปรียบเทียบกับชาติคู่แข่งอื่น จึงมุ่งส่งออกสินค้าถูกกว่ามายังเอเชียตะวันออกเฉียงใต้มากขึ้น และ

(3) ภาวะเศรษฐกิจไทยที่ชะลอตัวและหนี้ครัวเรือนที่อยู่ในระดับสูง ส่งผลให้ผู้บริโภคหันมาซื้อสินค้าราคาถูกจากจีนมากขึ้น ดุลการค้า (ระบบศุลกากร) เดือนนี้กลับมาเกินดุล 1,275.2 ล้านดอลลาร์สหรัฐ หลังขาดดุลสูงเดือนก่อน 1,964.4 ล้านดอลลาร์สหรัฐ ดุลการค้าเดือนนี้เกินดุลสูงกว่าคาดบ้าง (SCB EIC ประเมิน 770 ล้านดอลลาร์สหรัฐ และค่ากลาง Reuter Poll ที่ 100 ล้านดอลลาร์สหรัฐ) ผลจากการส่งออกที่สูงกว่าคาดการณ์มาก ดุลการค้าสะสม 3 ไตรมาสแรกของปี 2025 ขาดดุลเล็กน้อย -429.3 ล้านดอลลาร์สหรัฐ สะท้อนส่งออกและนำเข้าไทยสะสมปีนี้สูงใกล้เคียงกัน

SCB EIC ยังมองการส่งออกท้ายปีแย่ลง ภาพทั้งปี 2025 มีแนวโน้มดีกว่าคาด ปี 2026 เสี่ยงติดลบ

จากข้อมูลส่งออก 9 เดือนแรกของปีนี้ที่ออกมาดีกว่าคาดต่อเนื่อง และข้อมูลส่งออกเดือน ก.ย. ยังขยายตัวสูงถึง 19% มูลค่าการส่งออกของไทยทั้งปี 2025 จึงมีแนวโน้มขยายตัวสูงกว่าที่ SCB EIC ประเมินไว้ล่าสุดก่อนนี้ที่ 5.3% แม้การส่งออกในช่วงไตรมาส 4 ปี 2025 จะมีแนวโน้มแย่ลง และก่อนหน้านี้กระทรวงพาณิชย์เคยตั้งเป้ามูลค่าการส่งออกปีนี้ไว้ที่ 2-3% เท่านั้น แต่การแถลงล่าสุดเดือนนี้ กระทรวงพาณิชย์ปรับมุมมองส่งออกปีนี้อาจขยายตัวได้สูงขึ้นมากถึง 10.4% อย่างไรก็ดี SCB EIC ประเมินว่า แม้ตัวเลขส่งออกไทยปีนี้ที่จะให้ภาพเร่งตัวสูงกว่าปีก่อนมาก แต่ไทยอาจได้รับประโยชน์สุทธิไม่มากเท่าที่ควร เนื่องจากทองคำเป็นสินค้าส่งออกสำคัญที่ขยายตัวสูงมากในปีนี้ และการนำเข้าขยายตัวสูงขึ้นมากเช่นเดียวกับการส่งออก

สำหรับในปี 2026 SCB EIC มองส่งออกไทยมีแนวโน้มหดตัว -1.9% (ประเมิน ณ ต้นเดือน ต.ค. 2025) จากหลายปัจจัยกดดัน เช่น การที่สหรัฐฯ มีแนวโน้มตั้งกำแพงภาษีเพิ่มเติม ทั้งภาษีรายสินค้า (โดยเฉพาะอิเล็กทรอนิกส์ที่ขยายตัวได้ดีในช่วงที่ผ่านมา) รวมถึงภาษีสินค้าสวมสิทธิ 40% เศรษฐกิจโลกที่ขยายตัวชะลอลง ความไม่แน่นอนของการค้าโลกที่ยังสูง ปัจจัยฐานสูง ค่าเงินบาทที่อาจแข็งกว่าภูมิภาค สอดคล้องกับมุมมองหลายองค์กรระหว่างประเทศว่า ปริมาณการค้าโลกในปี 2026 มีแนวโน้มชะลอตัวลงจากปี 2025 มาก โดย IMF มองว่าปริมาณการค้าและบริการโลกมีแนวโน้มขยายตัว 2.3% ในปี 2026 ชะลอลงจาก 3.6% ในปี 2025 เช่นเดียวกับ WTO ที่มองว่าปริมาณการค้าโลกจะขยายตัวเพียง 0.5% ในปี 2026 ชะลอลงจาก 2.4% ในปี 2025

SCB EIC ปรับลดคาดการณ์เศรษฐกิจโลกปี 2568 เหลือ 2.2% (เดิม 2.6%) จากกำแพงภาษีสหรัฐฯ และการโต้กลับในปัจจุบันสหรัฐฯ เรียกเก็บภาษีนำเข้าขั้นต่ำ (Universal tariff) 10% กับเกือบทุกประเทศทั่วโลกแล้ว และเก็บภาษีเฉพาะรายสินค้า (Specific tariff) หลายรายการ เช่น ยานยนต์ เหล็ก อะลูมิเนียม รวมถึงเก็บภาษีศุลกากรตอบโต้ (Reciprocal tariff) สินค้าจีนสูงถึง 125% (หากรวม Specific tariff จะเป็น 145%) สหรัฐฯ มีแนวโน้มจะเริ่มเก็บภาษีศุลกากรตอบโต้คู่ค้าราว 60 ประเทศที่เกินดุลกับสหรัฐฯ ในช่วงไตรมาส 3 หลังพ้นช่วงเจรจา 90 วัน โดยเอเชียและอาเซียนเป็นกลุ่มประเทศที่อาจได้รับผลกระทบสูง เนื่องจากเกินดุลการค้ากับสหรัฐฯ สูง

SCB EIC ประเมินภาครัฐทั่วโลกใช้นโยบายการเงินผ่อนคลายมากขึ้นเพื่อพยุงเศรษฐกิจ แต่ความไม่แน่นอนยังสูง โดยมองว่า ธนาคารกลางสหรัฐฯ (Fed) จะลดดอกเบี้ยรวม 75 bps (เดิมมอง 50 bps) เพื่อลดความเสี่ยงที่เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอย แม้ความเสี่ยงเงินเฟ้อจะเพิ่มขึ้น ธนาคารกลางยุโรป (ECB) จะเร่งลดดอกเบี้ยรวม 125 bps (เดิมมอง 100 bps) เพื่อสนับสนุนเศรษฐกิจ ขณะที่ความเสี่ยงเงินเฟ้อไม่สูงนัก ธนาคารกลางจีน (PBOC) มีแนวโน้มลดอัตราดอกเบี้ยนโยบาย (7-day reverse repo) รวม 50 bps ในปีนี้ (คงมุมมองเดิม) และอาจคงระดับอัตราดอกเบี้ยนี้ไม่ให้ต่ำกว่า 1% เพื่อรักษาพื้นที่ทางนโยบายสำหรับเหตุการณ์ด้านลบอื่นที่อาจเกิดขึ้นในอนาคต

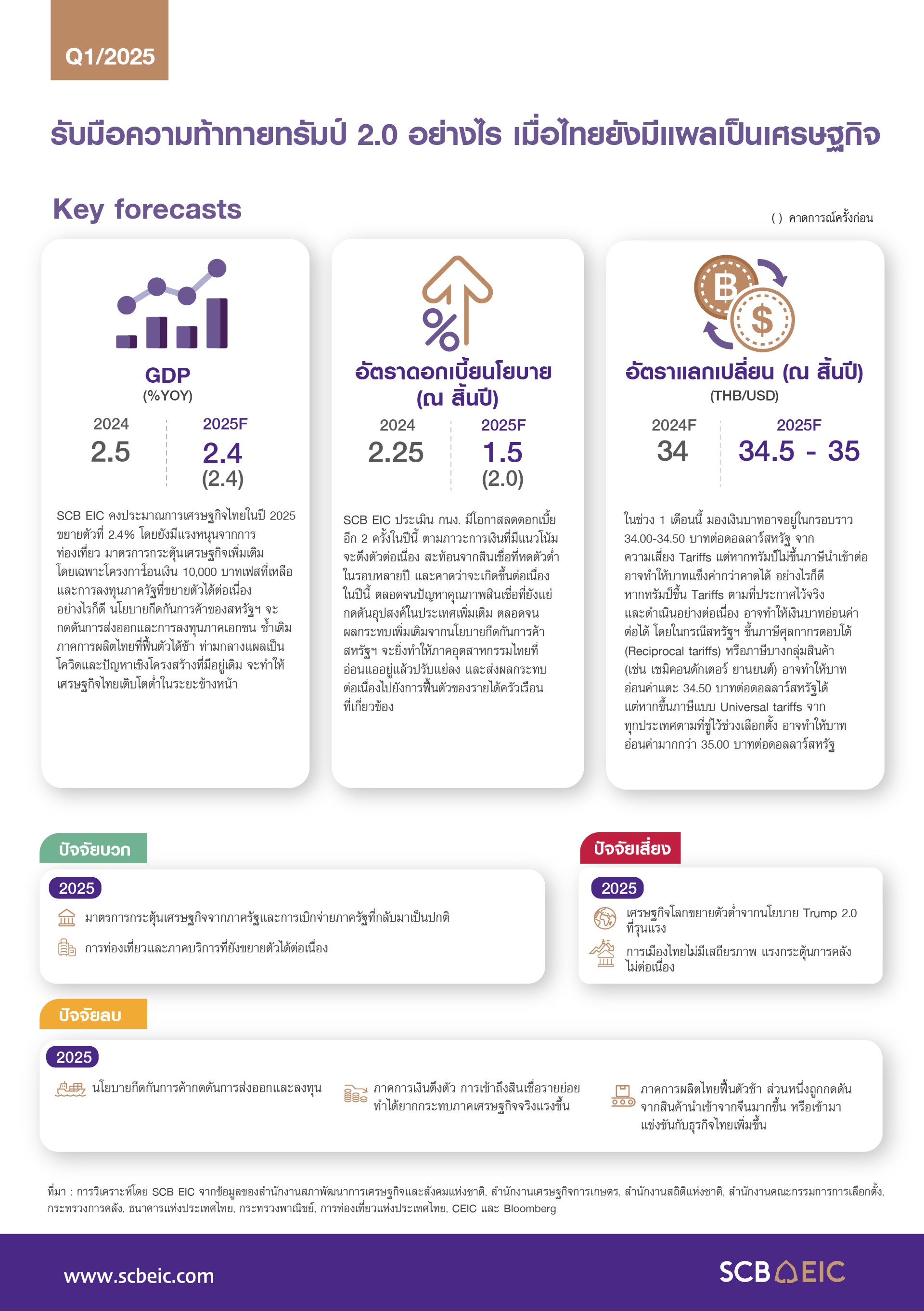

เศรษฐกิจไทยไตรมาส 1 ยังมีแนวโน้มเติบโตต่อเนื่องจากปีก่อน อาจขยายตัวได้ราว 3% ตามการขยายตัวของการส่งออกสินค้าที่เร่งตัวก่อนการขึ้นภาษี การบริโภคภาคเอกชน และการเร่งเบิกจ่ายงบประมาณของภาครัฐ ขณะที่เหตุแผ่นดินไหวเริ่มส่งผลกระทบต่อภาคการท่องเที่ยวชัดเจนขึ้น สะท้อนจากจำนวนนักท่องเที่ยวต่างชาติโดยรวมหลังเกิดเหตุการณ์จนถึงช่วงสงกรานต์ที่ปรับลดลงจากปีที่แล้ว อย่างไรก็ดี นักท่องเที่ยวบางกลุ่มยังคงเติบโตดี เช่น อินเดีย และรัสเซีย

เศรษฐกิจไทยครึ่งปีหลังเสี่ยงเผชิญ Technical recession จากผลสงครามการค้ารอบใหม่นี้ และความไม่แน่นอนที่กระทบต่อความเชื่อมั่นของภาคเอกชน SCB EIC ประเมินเศรษฐกิจไทยจะได้รับผลกระทบสูงจากการขึ้นภาษีนำเข้าของสหรัฐฯ โดยอาจขยายตัวเพียง 1.5% ในปี 2568 (เดิมมอง 2.4%) จากการส่งออกที่จะหดตัวในช่วงครึ่งปีหลัง และการลงทุนภาคเอกชนที่แผนการลงทุนใหม่ ตลอดจนการบริโภคภาคเอกชนอาจชะลอออกไป ตามแนวโน้มสงครามการค้าที่รุนแรงกว่าคาดและความไม่แน่นอนสูงของนโยบายการค้าสหรัฐฯ และภาวะเศรษฐกิจโดยรวม

เศรษฐกิจไทยมีแนวโน้มได้รับผลกระทบสูงจากสงครามการค้า เนื่องจากไทยพึ่งพาตลาดสหรัฐฯ มากขึ้นในช่วงที่ผ่านมา อีกทั้งยังนำเข้าสินค้าจีนมากขึ้นด้วยหลังจากจีนทยอยลดการพึ่งพาตลาดสหรัฐฯ การประเมินผลกระทบทางตรงผ่านสินค้าส่งออกไทยไปสหรัฐฯ มีแนวโน้มได้รับผลกระทบรุนแรง เนื่องจากไทยพึ่งพาตลาดสหรัฐฯ สูง สินค้าส่งออกสำคัญของไทยไปสหรัฐฯ สัดส่วนกว่า 80% จะโดนเก็บอัตราภาษีตอบโต้สูงกว่าประเทศคู่แข่ง รวมถึงการประเมินผลกระทบทางอ้อมผ่านการชะลอตัวของเศรษฐกิจคู่ค้าหลัก โดยเฉพาะจีนที่โดนกำแพงภาษีจากสหรัฐฯ สูงมากและตอบโต้กลับในลักษณะเดียวกัน SCB EIC ประเมิน หากสหรัฐฯ เก็บภาษีตอบโต้สินค้าไทย 36% ตามที่ประกาศไว้จริง มูลค่าการส่งออกสินค้าไทยไปสหรัฐฯ จะลดลงสะสมราว 8.1 แสนล้านบาท หลังภาษีประกาศใช้นาน 5 ปี อย่างไรก็ดี ต้องติดตามผลการเจรจาของภาครัฐ เพื่อประเมินผลกระทบที่จะเกิดขึ้นจริงอย่างต่อเนื่อง

สงครามการค้ารอบใหม่นี้จะส่งผลต่อภาคธุรกิจไทยเป็นวงกว้าง แต่ธุรกิจที่จะได้รับผลกระทบสูง ส่วนใหญ่ผลิตสินค้าที่พึ่งตลาดสหรัฐฯ สูงและอาจเสียส่วนแบ่งตลาดให้คู่แข่ง หรือเป็นสินค้าขั้นกลางและขั้นปลายที่พึ่งอุปสงค์จีนสูง หรือเป็นสินค้าที่อาจถูกกระทบจาก Global slowdown หรือ China influx เข้าไทยรุนแรงขึ้น เช่น เซมิคอนดักเตอร์ คอมพิวเตอร์ ฮาร์ดดิสก์ไดรฟ์ เครื่องใช้ไฟฟ้า อุปกรณ์สื่อสาร แผ่นวงจรพิมพ์และชิ้นส่วนอิเล็กทรอนิกส์ นอกจากนี้ SCB EIC ยังประเมินว่าลูกจ้างราว 11% ของลูกจ้างทั้งหมดเข้าข่ายที่อาจได้รับผลกระทบสูงตามมา

SCB EIC มองว่า กนง. จะปรับลดอัตราดอกเบี้ยนโยบายอีก 3 ครั้งในปีนี้สู่ระดับ 1.25% ภายในสิ้นปี 2568 เพื่อรองรับเศรษฐกิจไทยที่มีแนวโน้มชะลอลงตามความไม่แน่นอนที่ปรับสูงขึ้นมาก จากนโยบายการค้าสหรัฐฯ ประกอบกับความตึงตัวของภาวะการเงินที่มีอยู่เดิม โดยมีความเป็นไปได้สูงที่ กนง. จะปรับลดดอกเบี้ยนโยบายลง 0.25% ในการประชุมวันที่ 30 เม.ย. 2568 ทั้งนี้ประเมินว่าระดับอัตราดอกเบี้ยนโยบาย ณ สิ้นปีนี้จะต่ำกว่าช่วงปี 2561–2562 ที่เกิดสงครามการค้า 1.0 ระหว่างสหรัฐฯ และจีน ซึ่งขณะนั้นไทยยังไม่ได้รับผลกระทบโดยตรง เงินบาทกลับมาแข็งค่าเร็วหลัง Trump เลื่อนขึ้น Reciprocal tariffs ในระยะสั้นคาดว่าเงินบาทมีโอกาสกลับมาอ่อนค่าในกรอบ 33.50-34.50 บาทต่อดอลลาร์สหรัฐ เนื่องจากสหรัฐฯ อาจกลับมาขึ้น Reciprocal tariffs บางส่วนได้ และเศรษฐกิจไทยมีแนวโน้มจะเติบโตชะลอลง ในระยะยาวคาดว่าเงินบาทมีแนวโน้มแข็งค่าขึ้นในกรอบ 32.50-33.50 บาทต่อดอลลาร์สหรัฐ ณ สิ้นปี เนื่องจากเงินดอลลาร์สหรัฐมีแนวโน้มอ่อนค่าจากความเชื่อมั่นต่อสินทรัพย์สหรัฐฯ ลดลง ขณะที่สกุลเงินหลักอื่นแข็งค่าขึ้น ประกอบกับราคาทองสูงยังช่วยพยุงเงินบาท ในภาพรวมเมื่อพิจารณาดัชนีค่าเงินบาทเทียบกับคู่ค้าคู่แข่งหลักพบว่ามีแนวโน้มแข็งค่าขึ้นต่อเนื่อง ซึ่งจะทำให้ความสามารถในการแข่งขันของสินค้าส่งออกไทยถูกกระทบเพิ่มเติมจากประเด็นการขึ้นภาษีนำเข้าของสหรัฐฯ ได้อีกด้วย

การกลับมารับตำแหน่งสมัยที่ 2 ของประธานาธิบดีทรัมป์ได้เร่งให้ความไม่แน่นอนในโลกสูงขึ้น นโยบายทรัมป์ 2.0 กำลังเข้ามาเปลี่ยนแปลงระเบียบโลกใหม่ โดยเฉพาะด้านการค้า การลงทุน และความสัมพันธ์ระหว่างประเทศ จะมีผลกดดันเศรษฐกิจโลกและกระทบต่อการตัดสินใจดำเนินงานของธุรกิจทั่วโลก มองไปข้างหน้า SCB EIC ประเมินว่า สหรัฐฯ จะดำเนินนโยบายลักษณะคาดการณ์ยาก พร้อมจะปรับเปลี่ยนขึ้นอยู่กับการต่อรอง ในกรณีฐานมองว่าสหรัฐฯ จะใช้นโยบายขึ้นภาษีศุลกากรตอบโต้ (Reciprocal Tariffs) แทนนโยบาย Universal Tariffs ที่เคยหาเสียงไว้ และใช้นโยบายขึ้นภาษีนำเข้าเฉพาะสินค้าหรือบางประเทศเพิ่มเติม (Specific Tariffs) เช่น สินค้ารถยนต์ เหล็กและอะลูมิเนียม หรือสินค้าจากประเทศจีนและแคนาดา

SCB EIC ประเมินว่า ในกรณีฐานนโยบายขึ้นภาษีนำเข้าของสหรัฐฯ ที่จะเกิดขึ้นจะทำให้อัตราภาษีนำเข้าเฉลี่ยของสหรัฐฯ เพิ่มขึ้นราว 11% จากอัตราเฉลี่ยเดิม ยิ่งหากประเทศคู่ค้าสหรัฐฯ จะขึ้นภาษีนำเข้าตอบโต้ด้วยแล้ว คาดว่าสงครามการค้ารอบใหม่นี้จะกระทบเศรษฐกิจโลกรวม –1.3% และเร่งให้เงินเฟ้อโลกเพิ่ม 0.5% ในระยะปานกลาง ขณะที่เศรษฐกิจสหรัฐฯ จะได้รับผลลบทางเศรษฐกิจสุทธิน้อยกว่า แต่เงินเฟ้อสหรัฐฯ จะเร่งตัวสูงกว่าจากผลกระทบนโยบายขึ้นภาษีนำเข้า

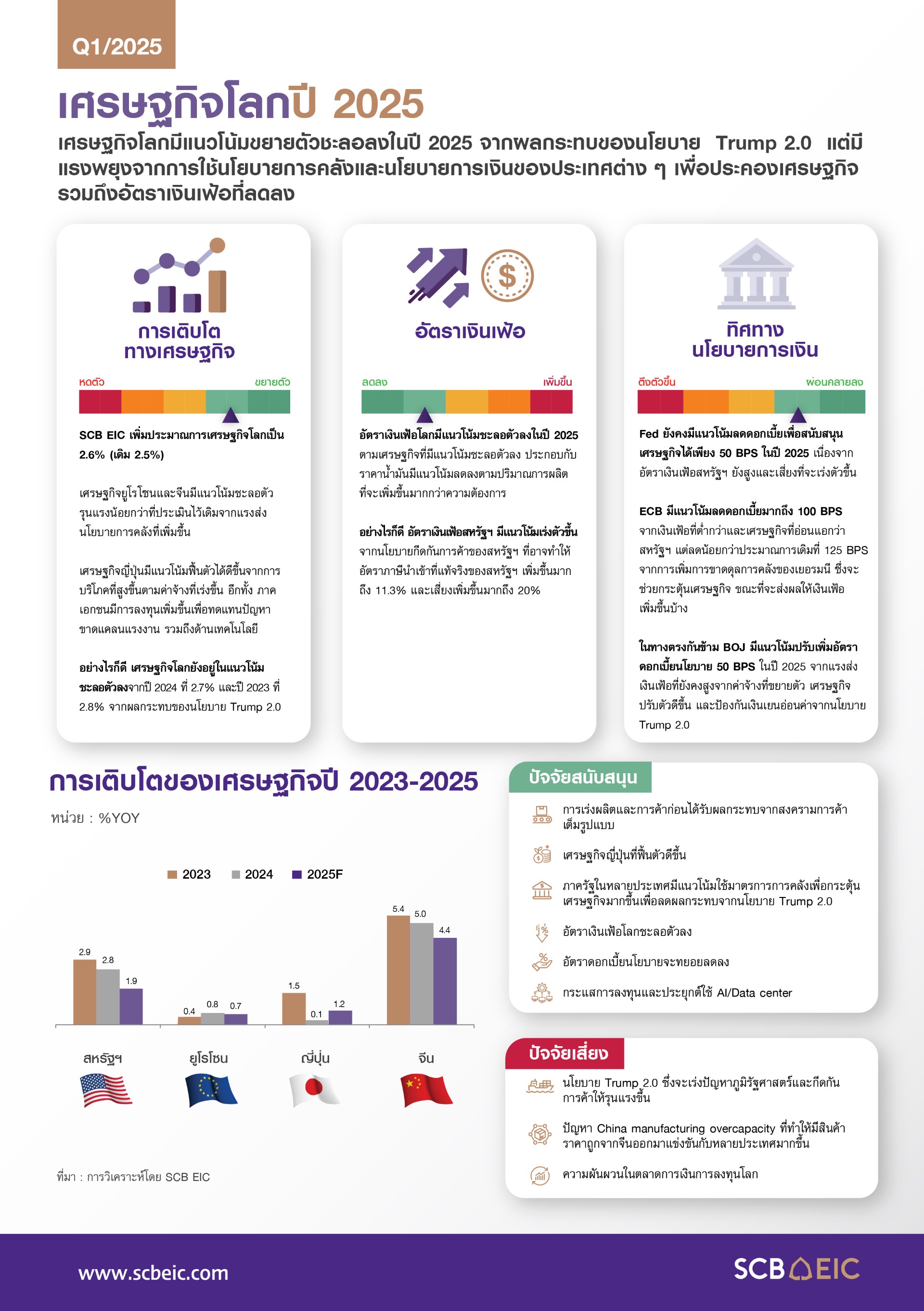

SCB EIC ประเมินว่าเศรษฐกิจโลกในปีนี้จะขยายตัวชะลอลงบ้างที่ 2.6% (เทียบกับ 2.7% ในปีก่อน) จากผลสงครามการค้าที่จะรุนแรงขึ้น ขณะที่ประเทศต่าง ๆ เริ่มออกนโยบายการกระตุ้นเศรษฐกิจช่วยลดผลกระทบจากภายนอกมากขึ้น เช่น ยุโรปและจีนวางแผนขาดดุลการคลังมากขึ้น โดยเยอรมนีมีแผนขยายกฎเกณฑ์การคลังด้านหนี้ (Debt Break) เพื่อเพิ่มงบประมาณป้องกันประเทศ พร้อมตั้งกองทุน 500,000 ล้านยูโรเพื่อลงทุนโครงสร้างพื้นฐานของรัฐตลอด 10 ปีข้างหน้า ด้านจีนวางแผนขาดดุลคลัง 4% ของ GDP สูงเป็นประวัติการณ์ อนุญาตให้รัฐบาลท้องถิ่นก่อหนี้มากขึ้น และจะกู้เงิน 5 แสนล้านหยวนเพื่อเพิ่มทุนให้ธนาคารของรัฐ

นโยบายการเงินประเทศเศรษฐกิจหลักจะแตกต่างกันและไม่แน่นอนสูง ธนาคารกลางสหรัฐฯ (Fed) มีแนวโน้มลดดอกเบี้ยอีก 50 BPS ในปีนี้ตามที่เคยประเมินไว้ แม้เงินเฟ้อสหรัฐฯ ยังสูงและเสี่ยงเร่งขึ้นจากนโยบายภาษีนำเข้าของตัวเอง แต่เศรษฐกิจสหรัฐฯ เริ่มมีสัญญาณชะลอลงจากผลกระทบนโยบาย Trump 2.0 และความไม่แน่นอนของนโยบายที่สูงขึ้น ธนาคารกลางยุโรป (ECB) มีแนวโน้มลดดอกเบี้ยต่อเนื่องมากกว่า Fed รวม 100 BPS ในปีนี้ เพราะเศรษฐกิจอ่อนแอกว่าและเงินเฟ้อต่ำกว่า ขณะที่ธนาคารกลางญี่ปุ่น (BOJ) มีแนวโน้มขึ้นดอกเบี้ยต่อเนื่องในปีนี้รวม 50 BPS เพื่อช่วยพยุงค่าเงินเยนอ่อน และเงินเฟ้อญี่ปุ่นทรงตัวสูงกว่ากรอบเงินเฟ้อได้อย่างยั่งยืนขึ้น

SCB EIC ยังคงมุมมองต่อประมาณการเศรษฐกิจไทยในปีนี้ที่ 2.4% เศรษฐกิจไทยยังได้แรงหนุนจากภาคการท่องเที่ยว มาตรการกระตุ้นเศรษฐกิจเพิ่มเติม โดยเฉพาะโครงการ 10,000 บาทเฟสที่เหลือ และการลงทุนภาครัฐที่จะขยายตัวต่อเนื่องจากมาตรการเร่งเบิกจ่าย อย่างไรก็ดี ผลกระตุ้นการบริโภคภาคเอกชนจะขึ้นอยู่กับเงื่อนไขการใช้เงินโครงการกระตุ้นเศรษฐกิจให้เต็มเม็ดเต็มหน่วย สำหรับนโยบายกีดกันการค้าของสหรัฐฯ จะเป็นปัจจัยกดดันการส่งออกและการลงทุนภาคเอกชนของไทย เศรษฐกิจไทยจึงมีแนวโน้มได้รับผลกระทบอย่างมากจากสงครามการค้าทั้งทางตรงและทางอ้อม เพราะหลายปีที่ผ่านมา การส่งออกของไทยพึ่งตลาดสหรัฐฯ มากขึ้น พร้อมกับการนำเข้าสินค้าจากจีนมากขึ้นด้วยหลังจากจีนมีแผนทยอยลดการพึ่งพาตลาดสหรัฐฯ กระจายไปตลาดอื่น

ท่ามกลางแรงกดดันจากภายนอกสูงขึ้น ภาคการผลิตไทยยังคงมีแนวโน้มฟื้นตัวช้าในปีนี้ ส่วนหนึ่งเพราะนำเข้าสินค้าจากจีนเพิ่มขึ้นมาก โดยเฉพาะสินค้าทุนและวัตถุดิบ ประกอบกับเทรนด์ธุรกิจจีนเข้ามาลงทุนในไทยเริ่มเปลี่ยนไป จากการย้ายฐานการผลิตเพื่อส่งออกไปสหรัฐฯ เปลี่ยนเป็นการเข้ามาแข่งขันกับตลาดในประเทศมากขึ้น ภาพการลงทุนภาคเอกชนแม้จะกลับมาขยายตัวในปีนี้จากที่หดตัวแรงในปีก่อน แต่เป็นผลจากการนำเข้าสินค้าทุนตามกระแสการลงทุนทางตรงจากต่างชาติเป็นหลัก ขณะที่การลงทุนในประเทศด้านอื่นยังฟื้นตัวได้ไม่มากนัก

SCB EIC ตั้งข้อสังเกตว่า เศรษฐกิจไทยฟื้นตัวช้าอยู่ในกลุ่มรั้งท้ายของโลก สะท้อนอาการแผลเป็นโควิดหลายมิติ ซ้ำเติมปัญหาเชิงโครงสร้างเดิมที่ยังไม่ได้แก้ไข ทั้งจาก (1) แผลเป็นภาคธุรกิจ : รายได้ธุรกิจฟื้นแบบ K-Shape สัดส่วนจำนวนบริษัทผีดิบ (Zombie firm) ยังสูงกว่าก่อนโควิด โดยเฉพาะบริษัทขนาดเล็ก (2) แผลเป็นตลาดแรงงาน : แม้ภาพรวมการจ้างงานดีขึ้นต่อเนื่อง แต่คุณภาพการเคลื่อนย้ายแรงงานกลับแย่ลง โดยแรงงานนอกระบบสัดส่วนเพิ่มขึ้นต่อเนื่อง แต่มีรายได้ต่ำกว่าแรงงานในระบบเกือบเท่าตัว มี (3) แผลเป็นภาคครัวเรือน : สะท้อนจากสัดส่วนหนี้ครัวเรือนไทยต่อ GDP ที่ยังสูงเกือบ 90% แม้จะทยอยลดลงบ้าง แต่ยังสูงกว่าช่วงก่อนโควิด สาเหตุหลักมาจากสินเชื่อใหม่หดตัว ทำให้แม้การบริโภคภาคเอกชนปีนี้จะมีปัจจัยบวกชั่วคราวจากโครงการเงินโอน 10,000 บาทเฟสที่เหลือ แต่ปัจจัยรายได้ฟื้นช้า หนี้สูง และการเข้าถึงสินเชื่อที่ลดลงจะยังคงกดดันการบริโภคอยู่ และ (4) แผลเป็นภาคการคลัง : เห็นได้จากหนี้สาธารณะสูงขึ้นมากเทียบก่อนโควิดและมีแนวโน้มเข้าใกล้เพดานหนี้ 70% ในอีกไม่กี่ปี แม้รัฐบาลจะขาดดุลสูงในปีงบประมาณ 2568 นี้ แต่กรอบงบประมาณจะสะท้อนข้อจำกัดการคลังในระยะปานกลางมากขึ้นเรื่อย ๆ จากปัจจัยพื้นฐานเชิงโครงสร้างของประเทศที่อ่อนแอเช่นนี้จะส่งผลให้เศรษฐกิจไทยยังฟื้นตัวแบบ K-Shape และมีแนวโน้มเติบโตต่ำในระยะข้างหน้า

SCB EIC ประเมิน กนง. มีโอกาสลดดอกเบี้ยอีก 2 ครั้งในปีนี้ไปอยู่ที่ 1.5% ณ สิ้นปี สาเหตุจาก 2 ปัจจัยหลัก คือ 1) ภาวะการเงินจะยังตึงตัวต่อเนื่อง โดยเฉพาะกลุ่มที่มีความเสี่ยงทางการเงินสูง สถาบันการเงินระมัดระวังการปล่อยสินเชื่อรายย่อย ขณะที่การขายหุ้นกู้ของธุรกิจที่มีอันดับเครดิตไม่สูงเริ่มมีต้นทุนทางการเงินสูงขึ้น และดัชนีค่าเงินบาทแข็งค่าขึ้นเร็วเทียบภูมิภาคในช่วงที่ผ่านมา และ 2) เศรษฐกิจไทยจะได้รับผลกระทบเพิ่มเติมจากนโยบายการค้าของสหรัฐฯ การผ่อนคลายนโยบายการเงินเพิ่มเติมจะช่วยสนับสนุนเศรษฐกิจท่ามกลางความท้าทายทั้งจากปัจจัยภายนอกและภายในประเทศเช่นนี้

ในระยะข้างหน้า SCB EIC มองว่า ไทยต้อง “เร่งสร้างความเข้มแข็งจากภายใน” ทั้งในระยะสั้นและยาวควบคู่กันไป พร้อมการสื่อสารสาธารณะ ในการผลักดันนโยบายเพื่อสร้างความเชื่อมั่นในการใช้ทรัพยากรภาครัฐให้ตอบโจทย์การปรับตัวของประเทศ โดยเร่งดำเนินการผ่านนโยบายระยะสั้น มุ่งลดผลกระทบจากความไม่แน่นอนภายนอก ปรับกรอบนโยบายมหภาคให้เอื้อต่อการปรับโครงสร้างทางเศรษฐกิจ และนโยบายระยะยาว มุ่งเพิ่มความสามารถในการแข่งขันของประเทศด้านต่าง ๆ และยกระดับขีดความสามารถภาครัฐ

มุมมองผลกระทบต่อธุรกิจไทยจะเผชิญความเสี่ยงมากขึ้น โดยเฉพาะจากนโยบาย Reciprocal Tariffs และ Specific Tariffs ของสหรัฐฯ ที่คาดว่าจะกระทบกลุ่มอุตสาหกรรมที่เน้นส่งออก เช่น อิเล็กทรอนิกส์ ยานยนต์และชิ้นส่วน ปิโตรเคมี นอกจากนี้ ยังต้องจับตาผลกระทบทางอ้อมผ่านคู่ค้าสำคัญ (เช่น จีน) ในอุตสาหกรรมที่มีความเชื่อมโยงกับห่วงโซ่อุปทานการผลิตเพื่อส่งออกไปยังตลาดสหรัฐฯ ในสัดส่วนสูง รวมถึงผลกระทบจากการชะลอตัวของเศรษฐกิจคู่ค้าสำคัญ นอกจากนี้ ปัญหาสินค้าจีนทะลักเข้ามาไทยอาจรุนแรงมากขึ้น รวมถึงสินค้าจากสหรัฐฯ ที่ไทยอาจต้องนำเข้าเพิ่มขึ้นหลังการเจรจาการค้า ซึ่งคาดว่าอาจเป็นความเสี่ยงที่ซ้ำเติมให้การผลิตในบางอุตสาหกรรมหดตัวต่อเนื่อง อย่างไรก็ดี ยังต้องจับตาผลกระทบเชิงบวกในบางธุรกิจที่ไทยอาจเข้าไปเจาะตลาดสหรัฐฯ แทนจีนหรือเม็กซิโกได้

ในสถานการณ์เช่นนี้ SCB EIC มองว่าผู้ประกอบการไทยสามารถใช้กลยุทธ์ 4P ในการปรับตัวเพื่อรับมือกับแรงกดดันจากนโยบายของ Trump 2.0 และจากปัญหาโครงสร้างการผลิตที่ยังอ่อนแอ ประกอบด้วย 1) Product : พัฒนาสินค้าให้ตอบโจทย์/แตกต่างและเพิ่มมูลค่า 2) Place : กระจายตลาด 3) Preparedness : บริหารความเสี่ยงทุกมิติ ทั้งห่วงโซ่อุปทานและงบการเงิน 4) Productivity : เพิ่มประสิทธิภาพการผลิต เพื่อเพิ่มความสามารถในการแข่งขันให้ธุรกิจเติบโตได้อย่างยั่งยืนในระยะยาว

การประกาศใช้ข้อกำหนดใหม่ของสหภาพยุโรป (EU) ในช่วงต้นปี 2567 ที่ผ่านมา ทั้ง Corporate Sustainability Reporting Directive (CSRD) ว่าด้วยการรายงานผลกระทบด้านสิ่งแวดล้อมและสังคม และ Corporate Sustainability Due Diligence Directive (CSDDD) ว่าด้วยการสอบทานด้านสิทธิมนุษยชนและสิ่งแวดล้อม โดยกำหนดให้ผู้บริโภคในยุโรปและผู้มีส่วนได้ส่วนเสียที่เกี่ยวข้องสามารถเข้าถึงรายงานด้านความยั่งยืนของบริษัทหรือองค์กรในยุโรปรวมถึงบริษัทต่างชาติที่อยู่ในห่วงโซ่อุปทานได้ภายในปี 2569 นั้นจะส่งผลกระทบต่อโรงแรมไทยอย่างหลีกเลี่ยงไม่ได้

โรงแรมไทยกำลังถูกผลักดันให้ยั่งยืนยิ่งขึ้นเพื่อรับกติการักษ์โลกของ EU ภายในปี 2569 เนื่องจากโรงแรมและที่พักของไทยกว่า 2 หมื่นแห่งขายห้องพักบน Booking.com ซึ่งเป็นบริษัทสัญชาติเนเธอร์แลนด์รวมถึง Agoda ซึ่งเป็นบริษัทภายใต้การบริหารของบริษัทแม่เดียวกัน (Booking Holdings) ที่ต้องปฏิบัติตามข้อกำหนด CSRD และ CSDDD โดยทาง Booking.com และ Agoda ได้ขานรับข้อกำหนดของ EU พร้อมส่งเสริมโรงแรมทั่วโลกที่ขายห้องพักบนแพลตฟอร์มให้ได้รับการรับรองมาตรฐานความยั่งยืนในระดับสากล อย่างเช่น Greenkey, Green Globe, Travelife, EarthCheck, GSTC และรวมถึง Green Hotel Plus ของไทยที่ได้รับ GSTC-Recognized Standard นอกจากนี้ ข้อกำหนดดังกล่าวยังรวมไปถึงบริษัททัวร์ในยุโรปที่ขายแพ็กเกจท่องเที่ยวไทยด้วย ทั้งนี้จากข้อมูลโครงการสำรวจเพื่อการวิเคราะห์พฤติกรรมนักท่องเที่ยวระหว่างประเทศในไตรมาส 3 ปี 2567 ของการท่องเที่ยวแห่งประเทศไทย พบว่า 56% ของนักท่องเที่ยวต่างชาติที่เดินทางมาไทยนิยมจองโรงแรมและที่พักผ่าน OTAs และ 35% ของนักท่องเที่ยวยุโรปจองโรงแรมและที่พักผ่านบริษัททัวร์ ซึ่งข้อมูลดังกล่าวบ่งชี้ได้ว่าข้อกำหนดใหม่นี้จะส่งผลกระทบกับธุรกิจโรงแรมไทยที่รับนักท่องเที่ยวต่างชาติไม่ต่ำกว่า 35 ล้านคนในแต่ละปี โดยราว 20% เป็นนักท่องเที่ยวจากยุโรป ขณะที่โรงแรมไทยในภาพรวมยังอยู่ในช่วงเริ่มต้นบนเส้นทางของความยั่งยืน จากการประเมินการปล่อยก๊าซเรือนกระจกของธุรกิจโรงแรมทั่วโลกของ The Department for Environment, Food & Rural Affairs (DEFRA) ของสหราชอาณาจักร พบว่า ในปี 2566 โรงแรมไทยยังปล่อยก๊าซเรือนกระจกในปริมาณที่ค่อนข้างสูงที่ 43.4 kgCO2e per occupied room เมื่อเทียบกับ เมืองท่องเที่ยวสำคัญของโลกอย่างญี่ปุ่น สิงคโปร์ อิตาลี และฝรั่งเศส

โรงแรมไทยในภาพรวมยังอยู่ในช่วงเริ่มต้นของการก้าวสู่ความยั่งยืน สะท้อนจากจำนวนโรงแรมที่ได้รับมาตรฐานด้านความยั่งยืนในระดับสากลทั้งหมดในปี 2567 อยู่ที่ราว 100 แห่งหรือมีสัดส่วนไม่ถึง 1% ของโรงแรมและที่พักในไทยทั้งหมด อีกทั้งยังกระจุกตัวอยู่ในพื้นที่กรุงเทพฯ และภูเก็ต โดยกว่า 60% เป็นโรงแรมเชนทั้งในเครือเชนต่างประเทศและเชนไทย ซึ่งเส้นทางสู่ความยั่งยืนของโรงแรมไทยยังมีข้อจำกัดอยู่หลายประการทั้ง 1) ธุรกิจโรงแรมส่วนใหญ่ยังขาดความเข้าใจถึงประโยชน์ในระยะยาวของการเป็นโรงแรมยั่งยืน 2) ความพร้อมในด้านเงินทุน บุคลากร ที่ปรึกษา และการเก็บข้อมูลด้านความยั่งยืนอย่างเป็นระบบเนื่องจากธุรกิจโรงแรมเพิ่งฟื้นตัวจากวิกฤตโควิด-19 ได้ไม่นาน และ 3) แรงกระตุ้นที่จะผลักดันให้ธุรกิจโรงแรมเปลี่ยนผ่านสู่ความยั่งยืนทั้งจากนโยบายภาครัฐและหน่วยงานที่เกี่ยวข้อง รวมถึงจากเทรนด์ของนักท่องเที่ยว

ก้าวสำคัญ (3T) ที่จะช่วยให้โรงแรมยั่งยืนเกิดขึ้นได้จริง

· Target : การกำหนดเป้าหมายสู่ความยั่งยืนภายใต้กรอบเวลาและแผนงานที่ชัดเจน รวมถึงกำหนดตัวชี้วัดเพื่อประเมินผลการดำเนินงาน ซึ่งธุรกิจโรงแรมอาจกำหนดเป้าหมายระยะสั้นควบคู่ไปกับเป้าหมายระยะยาว

· Teamwork : การสร้างความรู้ความเข้าใจในแนวทางการดำเนินงานด้านความยั่งยืนให้แก่พนักงาน Supplier ไปจนถึงผู้เข้าพัก ซึ่งรวมถึงการส่งเสริมให้มีส่วนร่วมในการก้าวสู่ความยั่งยืนร่วมกันด้วย

· Transform : ธุรกิจโรงแรมอาจเริ่มต้นจากการปรับลดการใช้พลังงานและทรัพยากร รวมถึงการเปลี่ยนมาใช้อุปกรณ์ที่มีประสิทธิภาพสูง แล้วจึงวางแผนเพิ่มการลงทุนในพลังงานทดแทนหรือปรับปรุงอาคารเขียวเมื่อมีความพร้อม

การก้าวข้ามข้อจำกัดและการเสริมความแข็งแกร่งด้านความยั่งยืนต้องอาศัยการสนับสนุนจากภาครัฐ

· การยกระดับเป้าหมายความยั่งยืนไทย ด้วยการผลักดันให้ความยั่งยืนเป็นเรื่องโจทย์ด่วนไม่ใช่เป็นเพียงทางเลือกของธุรกิจผ่านการออกข้อกำหนด/มาตรการการบังคับใช้เพื่อกระตุ้นให้ภาคธุรกิจเห็นความสำคัญในการก้าวสู่ความยั่งยืนอย่างจริงจัง รวมถึงการสร้างวัฒนธรรมด้านความยั่งยืนให้กับสังคม

· การพิจารณาจัดตั้งกองทุนความยั่งยืน ซึ่งรวมถึงการออกสินเชื่อดอกเบี้ยต่ำสำหรับการดำเนินการด้านความยั่งยืนเพื่อให้ธุรกิจเข้าถึงแหล่งเงินทุนได้ง่ายขึ้นโดยเฉพาะโรงแรมขนาดกลาง-เล็ก ซึ่งอาจครอบคลุมไปถึงการสนับสนุนเงินทุนในการยื่นขอรับใบรับรองมาตรฐานความยั่งยืนระดับสากล

· การออกมาตรการส่งเสริมการลงทุนด้านความยั่งยืน อย่างเช่นการออกสิทธิพิเศษทางภาษีสำหรับการลงทุนที่เกี่ยวข้องกับความยั่งยืน ไม่ว่าจะเป็นการเปลี่ยนไปใช้อุปกรณ์ประหยัดพลังงาน การฝึกอบรมบุคลากร หรือการขอใบรับรองมาตรฐานในระดับสากลเพื่อกระตุ้นให้โรงแรมไทยหันมาลงทุนด้านความยั่งยืนมากขึ้น

บทวิเคราะห์ : ดร. กมลมาลย์ แจ้งล้อม

นักวิเคราะห์อาวุโส ศูนย์วิจัยเศรษฐกิจและธุรกิจ ( SCB )

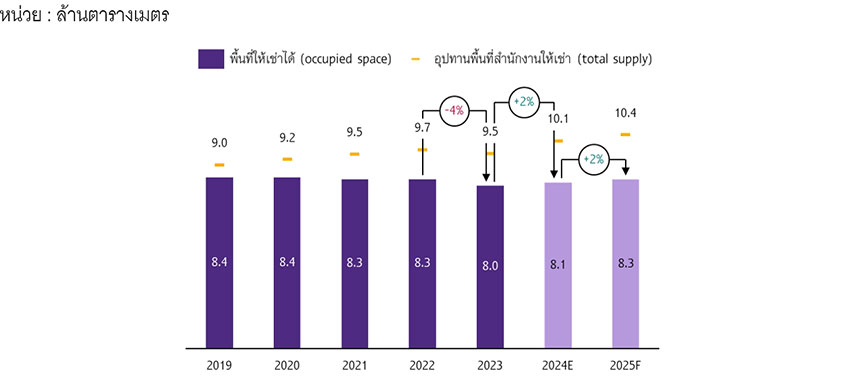

ตลาดพื้นที่สำนักงานให้เช่าเผชิญสถานการณ์ Oversupply และความต้องการพื้นที่ฟื้นตัวอย่างจำกัด โดยคาดว่าอุปสงค์พื้นที่สำนักงานให้เช่าในปี 2024-2025 จะกลับมาฟื้นตัวได้เล็กน้อยราว +1% ถึง +2%YOY ต่อปี จากอุปสงค์ของบริษัทในประเทศที่ฟื้นตัวช้าตามการฟื้นตัวของเศรษฐกิจ ประกอบกับการทำงานรูปแบบ Hybrid workplace และ Office-based hybrid workplace ที่ยังคงกดดันให้ความต้องการพื้นที่ใหม่มีแนวโน้มทรงตัว หรือเพิ่มขึ้นได้เพียงเล็กน้อย โดยคาดว่าความต้องการพื้นที่ใหม่จะมาจากบริษัทต่างชาติ โดยเฉพาะบริษัทขนาดใหญ่ ที่ทยอยกลับเข้ามาลงทุน ซึ่งมักสนใจพื้นที่ให้เช่าในโครงการขนาดใหญ่ของผู้ประกอบการรายใหญ่ซึ่งมีอยู่น้อยรายเป็นหลัก ขณะที่อุปทานใหม่ก็ยังมีแนวโน้มเพิ่มขึ้นในระดับที่มากกว่าอุปสงค์อย่างต่อเนื่อง โดยคาดว่าอุปทานใหม่ในปี 2024 และ 2025 ยังมีแนวโน้มขยายตัวต่อเนื่องราว +2.5% ถึง +4.5%YOY ต่อปี ซึ่งสถานการณ์ Oversupply และอุปสงค์ที่ฟื้นตัวอย่างจำกัดยังคงกดดันให้อัตราค่าเช่าในปี 2024-2025 มีแนวโน้มหดตัวต่อเนื่อง

ส่วนตลาดพื้นที่ค้าปลีกให้เช่า มีแนวโน้มขยายตัวอย่างค่อยเป็นค่อยไป โดยคาดว่าอุปสงค์พื้นที่ค้าปลีกให้เช่าในปี 2024-2025 จะขยายตัว +2.5% ถึง +3.5%YOY ต่อปี ตามการขยายตัวของอุปทานใหม่ โดยเฉพาะโครงการของผู้ประกอบการรายใหญ่ที่มักเป็นโครงการขนาดใหญ่ ซึ่งมีศักยภาพในการดึงดูดผู้เข้าใช้บริการ (Traffic) ทั้งชาวไทยและนักท่องเที่ยวต่างชาติสูง ประกอบกับกำลังซื้อในประเทศมีแนวโน้มฟื้นตัวอย่างค่อยเป็นค่อยไป และจำนวนนักท่องเที่ยวต่างชาติมีแนวโน้มเพิ่มขึ้นต่อเนื่อง ทำให้ยังคงมีความต้องการเช่าพื้นที่ค้าปลีกในโครงการของผู้ประกอบการรายใหญ่ที่มักเป็นโครงการขนาดใหญ่อย่างต่อเนื่อง อย่างไรก็ตาม อุปสงค์พื้นที่ค้าปลีกให้เช่าโดยรวมยังเผชิญความเสี่ยงจากเศรษฐกิจ ซึ่งอาจทำให้การขยายตัวในระยะต่อไปยังเป็นไปอย่างจำกัด ทั้งเศรษฐกิจในประเทศที่มีแนวโน้มฟื้นตัวช้า การกลับมาของนักท่องเที่ยวจีนซึ่งเป็นกลุ่มลูกค้าสำคัญของธุรกิจค้าปลีกยังมีแนวโน้มอยู่ในระดับต่ำกว่าช่วงก่อนเกิด COVID-19 และความเสี่ยงของการชะลอตัวของเศรษฐกิจโลก ส่วนอุปทานใหม่ในปี 2024-2025 มีแนวโน้มเพิ่มขึ้น +5% ถึง +8%YOY ต่อปี และคาดว่าอัตราค่าเช่าในปี 2024-2025 ยังมีแนวโน้มปรับตัวเพิ่มขึ้นไม่มากนัก อยู่ที่ราว +1% ถึง +2%YOY ต่อปี

การแข่งขันในตลาดยังมีแนวโน้มกระจุกตัวอยู่ที่กลุ่มผู้เล่นรายใหญ่เป็นหลัก โดยเฉพาะในพื้นที่กรุงเทพฯ ชั้นใน และกรุงเทพฯ ชั้นกลางบางพื้นที่ ที่มีความหนาแน่นของอุปทานสูง ส่งผลให้ผู้ประกอบการต้องปรับกลยุทธ์ ได้แก่ 1) พัฒนาโครงการใหม่อย่างระมัดระวัง 2) สร้างความแตกต่าง และยกระดับคุณภาพของพื้นที่ หรือโครงการ เช่น เพิ่มความหลากหลายของประเภทผู้เช่า หรือรูปแบบของพื้นที่เช่าในโครงการ ปรับปรุงพื้นที่ และการให้บริการ 3) บริหารจัดการต้นทุนอย่างมีประสิทธิภาพ โดยเฉพาะต้นทุนการพัฒนาโครงการ และ 4) ให้ความสำคัญกับเทรนด์ ESG โดยเฉพาะด้านสิ่งแวดล้อม เช่น การพัฒนาโครงการที่ได้รับการรับรองมาตรฐานที่เป็นมิตรต่อสิ่งแวดล้อมและความยั่งยืน

Industry overview

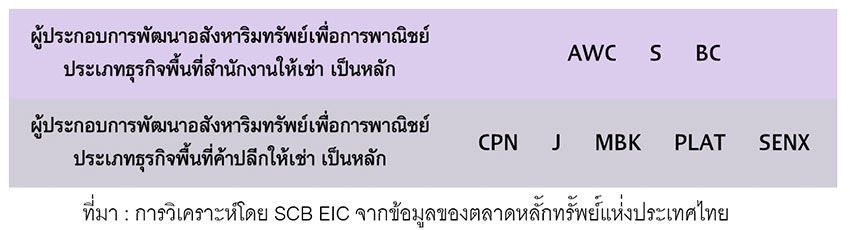

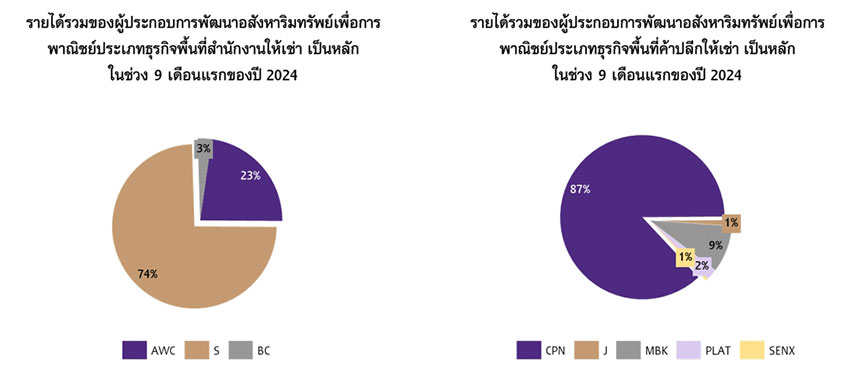

ธุรกิจอสังหาริมทรัพย์เพื่อการพาณิชย์ ซึ่งในรายงานฉบับนี้ครอบคลุมธุรกิจพื้นที่สำนักงานให้เช่า และธุรกิจพื้นที่ค้าปลีกให้เช่า ส่วนใหญ่ดำเนินการโดยผู้ประกอบการรายใหญ่เป็นหลัก เนื่องจากเป็นธุรกิจที่ใช้เงินลงทุนสูง โดยผู้ประกอบการพื้นที่ให้เช่ารายใหญ่มีความได้เปรียบในการพัฒนาโครงการขนาดใหญ่ รวมถึงการขยายสาขา ทำให้สามารถสร้างการรับรู้ของแบรนด์ไปในวงกว้าง จึงมีความสามารถในการแข่งขันดึงดูด Traffic และความต้องการพื้นที่เช่าได้มากตามมา ทำให้การแข่งขันในตลาดกระจุกตัวอยู่ที่กลุ่มผู้ประกอบการรายใหญ่ ซึ่งมีอยู่น้อยราย เช่น AWC, CPN, J, MBK, PLAT, S ขณะที่ผู้ประกอบการรายกลาง-เล็กส่วนใหญ่ยังเน้นพัฒนาโครงการขนาดกลาง-เล็ก และจำเป็นต้องสร้างความสามารถในการแข่งขันด้านอื่น ๆ ทดแทน

ธุรกิจพื้นที่สำนักงานให้เช่า และธุรกิจพื้นที่ค้าปลีกให้เช่า ได้รับผลกระทบในช่วงที่เกิดการแพร่ระบาดของ COVID-19 ทั้งการประกาศใช้มาตรการล็อกดาวน์, การจำกัดการเดินทางเข้า-ออกประเทศ, Work from home ไปจนถึง มาตรการ Social distancing ซึ่งส่งผลให้ความต้องการพื้นที่เช่าในช่วงเวลาดังกล่าวชะลอตัวลง และมีการทยอยยกเลิกสัญญาเช่าพื้นที่ ส่งผลให้ผู้ประกอบการพื้นที่ให้เช่ารายกลาง-เล็กที่ขาดสภาพคล่องทยอยเลิกกิจการไปในปีต่อ ๆ มา ขณะที่ผู้ประกอบการพื้นที่ให้เช่ารายใหญ่ รวมถึงผู้ประกอบการรายกลางบางส่วนที่ยังรักษากิจการไว้ได้ ส่วนใหญ่หันมาปรับลดอัตราค่าเช่า เพื่อรักษาผู้เช่าให้อยู่ในโครงการต่อไป โดยเป็นการทำสัญญาทั้งในระยะสั้นและระยะกลาง ตั้งแต่ 1-3 ปี อย่างไรก็ตาม เมื่อสถานการณ์การแพร่ระบาดของ COVID-19 บรรเทาความรุนแรงลง และผู้คนกลับมาใช้ชีวิตตามปกติมากขึ้นตั้งแต่ช่วงครึ่งหลังของปี 2022 ทำให้ผู้ประกอบการธุรกิจพื้นที่สำนักงานให้เช่า และธุรกิจพื้นที่ค้าปลีกให้เช่ารายใหญ่ ซึ่งมีอยู่น้อยรายเริ่มกลับมาฟื้นตัวได้อย่างค่อยเป็นค่อยไป โดยเฉพาะโครงการของผู้ประกอบการที่มีส่วนแบ่งทางการตลาดสูงอย่าง CPN และ S ที่สามารถกลับมาฟื้นตัวได้ในอัตราที่สูงกว่าผู้ประกอบการรายอื่น ๆ จนถึงปัจจุบัน ส่วนโครงการของผู้ประกอบการรายกลาง-เล็กยังคงเผชิญข้อจำกัดในการฟื้นตัวของธุรกิจ

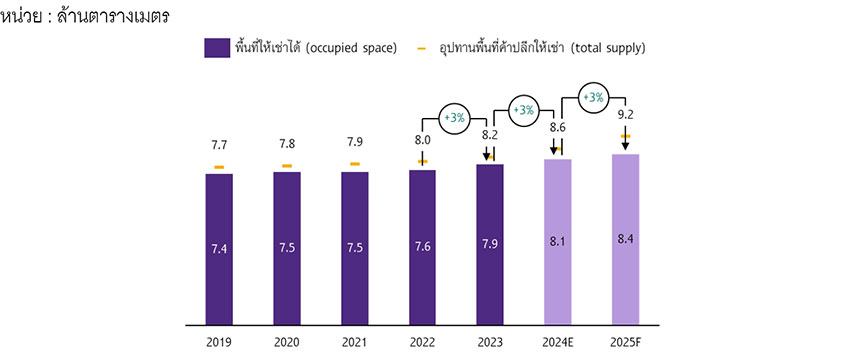

ธุรกิจพื้นที่สำนักงานให้เช่าได้รับผลกระทบจากการแพร่ระบาดของ COVID-19 เป็นอย่างมาก จากการปิดกิจการของบริษัทในช่วงดังกล่าว ประกอบกับรูปแบบการทำงานที่เปลี่ยนแปลงไปหลังเกิดการแพร่ระบาดของ COVID-19 จากเดิมที่เป็นการทำงานที่ออฟฟิศ มาเป็นรูปแบบการทำงานแบบ Hybrid workplace หรือการสลับเข้าทำงานที่ออฟฟิศและจากที่ไหนก็ได้ ส่งผลให้ความต้องการพื้นที่สำนักงานให้เช่าลดลง โดยพื้นที่สำนักงานให้เช่าได้ (Occupied space) ในกรุงเทพฯ และปริมณฑลในปี 2023 ลดลงมาอยู่ที่ระดับ 8.0 ล้านตารางเมตร จากระดับ 8.4 ล้านตารางเมตรในปี 2020 ซึ่งรูปแบบการทำงานแบบ Hybrid workplace รวมถึงในปัจจุบัน ที่ปรับรูปแบบมาเป็น Office-based hybrid workplace ซึ่งกำหนดให้มีสัดส่วนจำนวนวันที่ต้องเข้ามาทำงานที่ออฟฟิศมากกว่าจำนวนวันที่ทำงานจากที่ไหนก็ได้ ก็จะยังคงเป็นปัจจัยสำคัญที่ส่งผลต่อการฟื้นตัวของความต้องการพื้นที่สำนักงานให้เช่าในระยะต่อไป

สำหรับอุปทานใหม่ของพื้นที่สำนักงานให้เช่าเพิ่มขึ้นอย่างต่อเนื่อง โดยในช่วงปี 2020-2023 ยังขยายตัวต่อเนื่องเฉลี่ยราว +1.0% ต่อปี ขณะที่ในช่วงเวลาดังกล่าว พื้นที่สำนักงานให้เช่าได้กลับหดตัวเฉลี่ยราว -1.5% ต่อปี ทำให้เกิดสถานการณ์ Oversupply ในปัจจุบันสูงถึง 1.5 ถึง 2 ล้านตารางเมตร กดดันให้อัตราการปล่อยเช่า (Occupancy rate) ลดลงอย่างต่อเนื่อง และอัตราค่าเช่าไม่สามารถฟื้นตัวได้ โดยอัตราค่าเช่าในภาพรวมหดตัวลงอย่างต่อเนื่องตั้งแต่ปี 2020-2023 เฉลี่ย -6% ต่อปี

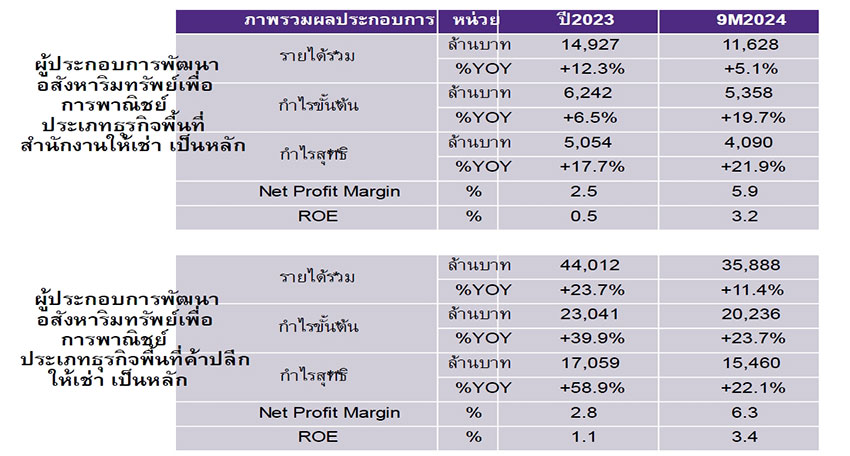

ธุรกิจพื้นที่ค้าปลีกให้เช่าสามารถฟื้นตัวจากการแพร่ระบาดของ COVID-19 ได้ แม้ได้รับผลกระทบอย่างรุนแรงในช่วงที่มีการประกาศใช้มาตรการล็อกดาวน์ ที่เป็นข้อจำกัดในการออกไปจับจ่ายใช้สอย หรือรับประทานอาหารนอกบ้าน รวมถึงการจำกัดการเดินทางเข้าประเทศจากนักท่องเที่ยวต่างชาติ ทำให้ Traffic ชะลอตัวในระยะสั้น แต่เมื่อสถานการณ์การแพร่ระบาดเริ่มคลี่คลาย Traffic ก็กลับมาฟื้นตัวได้มากขึ้นอย่างต่อเนื่อง โดยพื้นที่ค้าปลีกให้เช่าได้ (Occupied space) ในกรุงเทพฯ และปริมณฑลในปี 2020-2021 ทรงตัวอยู่ที่ระดับ 7.5 ล้านตารางเมตร และทยอยเพิ่มขึ้นเป็น 7.6 และ 7.9 ล้านตารางเมตรในปี 2022 และ 2023 ตามลำดับ ขณะที่อุปทานตลาดพื้นที่ค้าปลีกให้เช่ายังเผชิญสถานการณ์ Oversupply ในปัจจุบันอยู่ที่ราว 3-5 แสนตารางเมตร แม้ยังอยู่ในระดับไม่สูงมากนัก แต่ก็ยังต้องติดตามสถานการณ์อุปทานใหม่ที่ยังมีแนวโน้มเพิ่มขึ้นต่อเนื่องในระยะต่อไป ทั้งนี้อัตราค่าเช่าในภาพรวมแม้จะหดตัวลง -3%YOY ในปี 2021 แต่ในปี 2022-2023 สามารถกลับมาฟื้นตัวได้เฉลี่ย 4% ต่อปี

รูปที่ 1 : บริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย หมวดพัฒนาอสังหาริมทรัพย์ ที่ดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์เพื่อการพาณิชย์ ประเภทธุรกิจพื้นที่สำนักงานให้เช่า และธุรกิจพื้นที่ค้าปลีกให้เช่า เป็นหลัก

Industry outlook and trend

ธุรกิจพื้นที่สำนักงานให้เช่าในกรุงเทพฯ และปริมณฑลในปี 2024 และ 2025 ยังเผชิญแรงกดดันจากความต้องการพื้นที่เช่าที่ยังไม่สามารถฟื้นตัวได้เท่าที่ควร

SCB EIC คาดว่าพื้นที่สำนักงานให้เช่าได้ในกรุงเทพฯ และปริมณฑลในปี 2024-2025 จะกลับมาฟื้นตัวได้เพียงเล็กน้อยราว +1% ถึง +2%YOY ต่อปี มาอยู่ที่ระดับราว 8.1-8.3 ล้านตารางเมตร หลังจากหดตัว -4%YOY ในปี 2023 เนื่องจากความต้องการพื้นที่สำนักงานให้เช่าใหม่ที่ยังมีแนวโน้มไม่สามารถฟื้นตัวได้เท่าที่ควร โดยเฉพาะจากบริษัทในประเทศที่ฟื้นตัวช้าตามการฟื้นตัวของเศรษฐกิจ ประกอบกับการทำงานรูปแบบ Hybrid workplace และ Office-based hybrid workplace ที่ยังคงกดดันให้ความต้องการพื้นที่ใหม่ของทั้งบริษัทในประเทศและบริษัทต่างชาติยังมีแนวโน้มทรงตัว หรือเพิ่มขึ้นได้เพียงเล็กน้อย โดยคาดว่าความต้องการพื้นที่ใหม่จะมาจากบริษัทต่างชาติ โดยเฉพาะบริษัทขนาดใหญ่ที่ทยอยกลับเข้ามาลงทุนเป็นหลัก อย่างไรก็ตาม ความต้องการพื้นที่ใหม่จากบริษัทต่างชาติยังเผชิญความท้าทาย จากการแข่งขันดึงดูดการลงทุนที่เข้มข้นจากประเทศเพื่อนบ้านใน ASEAN โดยตัวเลขเม็ดเงินลงทุนโดยตรงจากต่างชาติ (Inflow FDI) ของไทยในช่วงปี 2021-2023 เฉลี่ยอยู่ที่ปีละราว 3.4 หมื่นล้านบาทต่อปี ซึ่งยังอยู่ในระดับที่ต่ำกว่าของอินโดนีเซีย เวียดนาม และมาเลเซีย ซึ่งเฉลี่ยอยู่ที่ปีละราว 4.3-6.8 หมื่นล้านบาทต่อปี ทั้งนี้บริษัทต่างชาติขนาดใหญ่ส่วนใหญ่สนใจทำเลใจกลางเมือง หรือไม่ไกลจากใจกลางเมืองมากนัก และนิยมพื้นที่ให้เช่ามาตรฐานสูงเกรด A และ A+ เป็นหลัก ซึ่งมักเป็นโครงการของผู้ประกอบการรายใหญ่บางราย เช่น AWC และ S

สำหรับความต้องการพื้นที่จากบริษัทในประเทศส่วนใหญ่คาดว่ายังมาจากการย้ายสำนักงาน ซึ่งมีทั้งการย้ายเข้าสู่พื้นที่ใหม่ในทำเลใจกลางเมืองของบริษัทขนาดกลาง-ขนาดใหญ่ และการย้ายออกจากทำเลใจกลางเมืองเพื่อลดค่าใช้จ่ายการเช่าพื้นที่ลงของบริษัทขนาดกลาง-ขนาดเล็ก รวมถึงบริษัทที่ยังคงรูปแบบการทำงานแบบ Hybrid workplace หรือ Work from anywhere

ทั้งนี้ยังต้องติดตามแนวทางการดำเนินนโยบายด้านเศรษฐกิจและการค้าระหว่างประเทศของรัฐบาลสหรัฐฯ ภายใต้การนำของโดนัลด์ ทรัมป์ ที่คาดว่าจะส่งผลกระทบต่อการค้าและการลงทุนระหว่างประเทศ ซึ่งมีความเชื่อมโยงกับความต้องการพื้นที่สำนักงานให้เช่า และอาจส่งผลให้ความต้องการพื้นที่สำนักงานให้เช่าในระยะต่อไป โดยเฉพาะจากบริษัทข้ามชาติ ยังมีความไม่แน่นอนสูง เช่น บริษัทข้ามชาติอาจชะลอแผนการลงทุนในบางอุตสาหกรรมเพื่อรอความชัดเจนของนโยบาย รวมถึงการลงทุนจากสหรัฐฯ ในไทยที่อาจมีความเสี่ยงชะลอตัวจากนโยบาย America First ที่จะทำให้มีการโยกย้ายการลงทุนหรือฐานการผลิตกลับไปสหรัฐฯ และส่งผลให้ความต้องการพื้นที่สำนักงานให้เช่าของบริษัทข้ามชาติลดลง อย่างไรก็ดี ในระยะข้างหน้า อาจมีโอกาสของการลงทุนย้ายฐานการผลิตของบริษัทข้ามชาติออกจากประเทศที่ถูกตั้งกำแพงภาษีสูง โดยเฉพาะจีน ที่อาจย้ายฐานการผลิตเข้ามาในไทยมากขึ้น และส่งผลให้ความต้องการพื้นที่สำนักงานให้เช่าจากบริษัทในกลุ่มดังกล่าวเพิ่มขึ้นเช่นกัน

ในด้านอุปทานตลาดพื้นที่สำนักงานให้เช่าในกรุงเทพฯ และปริมณฑลยังมีแนวโน้มเผชิญสถานการณ์ Oversupply จากอุปทานใหม่ที่ยังเพิ่มขึ้นในระดับที่มากกว่าอุปสงค์อย่างต่อเนื่อง โดยคาดว่าอุปทานใหม่ในปี 2024 และ 2025 ยังมีแนวโน้มขยายตัวต่อเนื่องราว +2.5% ถึง +4.5%YOY ต่อปี มาอยู่ที่ระดับราว 10.1-10.4 ล้านตารางเมตร โดยเฉพาะจากโครงการขนาดใหญ่เกรด A และ A+ ทำเลใจกลางเมือง ซึ่งแม้ผู้ประกอบการบางส่วนเริ่มชะลอแผนการเปิดโครงการใหม่ออกไปมากขึ้น แต่คาดว่าจะยังไม่สามารถทำให้สถานการณ์ Oversupply คลี่คลายลงได้ในระยะสั้น จากอุปทานสะสมเดิมที่อยู่ในระดับสูง จึงต้องติดตามสถานการณ์ Oversupply ต่อไป ทั้งในระยะสั้นและระยะกลาง

จากแนวโน้มความต้องการพื้นที่เช่าที่ยังไม่สามารถฟื้นตัวได้เท่าที่ควร และมีอยู่อย่างจำกัด ประกอบกับอุปทานใหม่เพิ่มขึ้นอย่างต่อเนื่อง ทำให้ตลาดพื้นที่สำนักงานให้เช่ายังมีการแข่งขันสูง ทำให้ผู้ประกอบการรายกลางและเล็กจำเป็นต้องใช้กลยุทธ์ด้านราคามากขึ้น ขณะที่อัตราค่าเช่าของผู้ประกอบการรายใหญ่ซึ่งมีอยู่น้อยรายมีแนวโน้มทรงตัวหรือขยายตัวเล็กน้อย กดดันอัตราค่าเช่าในภาพรวมของปี 2024-2025 ให้ยังมีแนวโน้มหดตัวต่อเนื่องราว -2% ถึง -4%YOY ต่อปี

รูปที่ 2 : อุปสงค์และอุปทานของพื้นที่สำนักงานให้เช่าในพื้นที่กรุงเทพฯ และปริมณฑล

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ CBRE

ศึกษาข้อมูลเพิ่มเติมได้จาก

CBRE : https://www.cbre.co.th/services/transform-business-outcomes/consulting/research-and-consulting

ธุรกิจพื้นที่ค้าปลีกให้เช่าในกรุงเทพฯ และปริมณฑลในปี 2024-2025 มีแนวโน้มขยายตัวอย่างค่อยเป็นค่อยไป ตามการเพิ่มขึ้นของอุปทานใหม่ที่เป็นโครงการขนาดใหญ่ กำลังซื้อในประเทศที่ฟื้นตัวอย่างค่อยเป็นค่อยไป และจำนวนนักท่องเที่ยวต่างชาติที่ฟื้นตัวดีต่อเนื่อง

SCB EIC คาดว่าพื้นที่ค้าปลีกให้เช่าได้ในกรุงเทพฯ และปริมณฑลในปี 2024 และ 2025 มีแนวโน้มขยายตัวต่อเนื่องอย่างค่อยเป็นค่อยไป ใกล้เคียงกับอัตราการขยายตัวในปี 2023 ราว +2.5% ถึง +3.5%YOY ต่อปี มาอยู่ที่ระดับราว 8.1-8.4 ล้านตารางเมตร โดยความต้องการพื้นที่ใหม่มีแนวโน้มเพิ่มขึ้นตามการขยายตัวของอุปทานใหม่เป็นหลัก โดยเฉพาะโครงการของผู้ประกอบการรายใหญ่ อย่าง CPN, MBK, บริษัท สยามพิวรรธน์ จำกัด, บริษัท ทีซีซี แอสเซ็ท (ประเทศไทย) จำกัด หรือกลุ่มบริษัทในเครือ เฟรเซอร์ พร็อพเพอร์ตี้ กรุ๊ป ที่มักจะเป็นโครงการขนาดใหญ่ ซึ่งสามารถดึงดูดผู้เช่าที่มีคุณภาพสูง และมีการบริหารจัดการความหลากหลายของประเภทผู้เช่าได้เป็นอย่างดี จึงมีศักยภาพในการดึงดูด Traffic ทั้งชาวไทยและนักท่องเที่ยวต่างชาติได้อย่างต่อเนื่อง โดยกำลังซื้อในประเทศที่มีแนวโน้มฟื้นตัวได้มากขึ้นไปตามการฟื้นตัวของเศรษฐกิจ และจำนวนนักท่องเที่ยวต่างชาติที่มีแนวโน้มเพิ่มขึ้น ยังเป็นปัจจัยหนุนให้เกิด Traffic และดึงดูดผู้เช่าเข้าสู่พื้นที่ โดยเฉพาะพื้นที่ในโครงการของผู้ประกอบการรายใหญ่กลุ่มดังกล่าว

อย่างไรก็ตาม ความต้องการพื้นที่ค้าปลีกให้เช่ายังเผชิญความเสี่ยงที่ทำให้อัตราการขยายตัวในระยะต่อไปยังเป็นไปอย่างจำกัด ได้แก่ 1) เศรษฐกิจในประเทศมีแนวโน้มฟื้นตัวช้า กดดันการฟื้นตัวของกำลังซื้อของผู้บริโภคทั้งในระยะสั้นและระยะกลาง โดยเฉพาะกลุ่มรายได้ปานกลาง-ล่าง 2) การกลับมาและการใช้จ่ายของนักท่องเที่ยวจีนยังมีแนวโน้มอยู่ในระดับต่ำกว่าช่วงก่อนเกิด COVID-19 และ 3) ความเสี่ยงต่อการชะลอตัวของเศรษฐกิจโลก ที่อาจกดดันจำนวนนักท่องเที่ยวต่างชาติ และการใช้จ่ายด้านการท่องเที่ยว

ในด้านอุปทาน ตลาดพื้นที่ค้าปลีกให้เช่าในกรุงเทพฯ และปริมณฑลยังมีแนวโน้มเผชิญสถานการณ์ Oversupply จากอุปทานใหม่ที่ยังเพิ่มขึ้นในระดับที่มากกว่าอุปสงค์ โดยอุปทานใหม่ที่คาดว่าจะเพิ่มขึ้นอีกราว +5% ถึง +8%YOY ต่อปี หรือกว่า 6-7 แสนตารางเมตรในช่วงปี 2024-2025 ยังคงทำให้สถานการณ์ Oversupply ไม่สามารถคลี่คลายลงได้ในระยะสั้น ทำให้คาดการณ์ว่าอัตราค่าเช่าในปี 2024-2025 ยังมีแนวโน้มปรับตัวเพิ่มขึ้นไม่มากนักเพียงราว +1% ถึง +2%YOY ต่อปี โดยมาจากการปรับขึ้นอัตราค่าเช่าโครงการขนาดใหญ่ของผู้เล่นรายใหญ่ในพื้นที่ใจกลางเมือง และกรุงเทพฯ ชั้นกลางที่ Traffic ยังหนาแน่นเป็นหลัก ขณะที่อัตราค่าเช่าของโครงการในพื้นที่รอบนอกของกรุงเทพฯ ในภาพรวมยังมีแนวโน้มทรงตัว จากความต้องการพื้นที่เช่า และต้นทุนการประกอบธุรกิจที่ต่ำกว่าในพื้นที่ใจกลางเมือง และกรุงเทพฯ ชั้นกลาง อย่างไรก็ตาม อัตราค่าเช่าในโครงการขนาดใหญ่ของผู้ประกอบการรายใหญ่ในพื้นที่รอบนอกของกรุงเทพฯ อาจมีแนวโน้มขยายตัวได้เล็กน้อย จากความต้องการพื้นที่เช่าที่สูงกว่าโครงการของผู้ประกอบการรายอื่น ๆ

รูปที่ 3 : อุปสงค์และอุปทานของพื้นที่ค้าปลีกให้เช่าในพื้นที่กรุงเทพฯ และปริมณฑล

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ CBRE

ศึกษาข้อมูลเพิ่มเติมได้จาก

CBRE : https://www.cbre.co.th/services/transform-business-outcomes/consulting/research-and-consulting

Competitive landscape

ในระยะต่อไป การแข่งขันในตลาดพื้นที่สำนักงานให้เช่า และพื้นที่ค้าปลีกให้เช่าในกรุงเทพฯ และปริมณฑล ยังมีแนวโน้มกระจุกตัวอยู่ที่กลุ่มผู้เล่นรายใหญ่เป็นหลัก โดยอุปทานใหม่ที่เพิ่มขึ้นอย่างต่อเนื่อง ท่ามกลางอุปสงค์ที่ยังมีอยู่อย่างจำกัด ทำให้การแข่งขันยังคงเป็นไปอย่างเข้มข้น โดยเฉพาะในพื้นที่กรุงเทพฯ ชั้นใน และกรุงเทพฯ ชั้นกลางบางพื้นที่ ที่มีความหนาแน่นของอุปทานสูง

ผู้ประกอบการพื้นที่ค้าปลีกให้เช่ารายใหญ่ ซึ่งมีจำนวนน้อยราย ยังคงความได้เปรียบในการพัฒนาโครงการขนาดใหญ่ หรือโครงการที่มีขนาดลดลงมาตามความเหมาะสมของพื้นที่ ประกอบกับจุดแข็งด้านแบรนด์ที่เป็นที่รู้จัก ทำให้ยังสามารถดึงดูด Traffic และความต้องการพื้นที่เช่าได้มาก ทำให้ผลประกอบการของผู้ประกอบการพื้นที่ค้าปลีกให้เช่ารายใหญ่ยังมีแนวโน้มขยายตัว ส่วนผู้ประกอบการพื้นที่ค้าปลีกขนาดรองลงมายิ่งจำเป็นต้องปรับกลยุทธ์เพื่อรักษาความสามารถในการแข่งขัน ขณะที่ผู้ประกอบการพื้นที่สำนักงานให้เช่ารายใหญ่ซึ่งมีอยู่น้อยราย ยังมีแนวโน้มเผชิญสถานการณ์ความต้องการพื้นที่เช่ามีแนวโน้มฟื้นตัวช้า และมีอยู่จำกัด ประกอบกับสถานการณ์ Oversupply ที่กดดันจากทั้งอุปทานใหม่ ซึ่งส่วนใหญ่เป็นโครงการขนาดใหญ่คุณภาพสูงเกรด A และ A+ ด้วยกันเอง ที่มีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง รวมถึงอุปทานเดิมที่ยังไม่สามารถปล่อยเช่าพื้นที่ได้ ทั้งที่เป็นโครงการขนาดใหญ่คุณภาพสูง และโครงการที่มีขนาดเล็กหรือมีคุณภาพต่ำกว่าซึ่งมีอัตราค่าเช่าที่ต่ำกว่า ทำให้ผลประกอบการยังมีแนวโน้มขยายตัวได้อย่างจำกัด และจำเป็นต้องปรับกลยุทธ์เพื่อรับมือกับปัจจัยกดดันรอบด้าน เช่นเดียวกับผู้ประกอบการพื้นที่สำนักงานให้เช่าขนาดรองลงมาที่ยิ่งจำเป็นต้องปรับกลยุทธ์เพื่อรักษาผลประกอบการ โดย SCB EIC มองว่า กลยุทธ์ที่ผู้ประกอบการรายใหญ่ในตลาดพื้นที่สำนักงานให้เช่า และพื้นที่ค้าปลีกให้เช่าควรเน้นให้ความสำคัญในระยะข้างหน้า ได้แก่

สำหรับผู้ประกอบการรายกลาง-เล็กจำเป็นต้องปรับกลยุทธ์เพื่อรักษาความสามารถในการแข่งขัน โดยนอกจากการพัฒนาโครงการใหม่อย่างระมัดระวัง และการบริหารจัดการต้นทุนอย่างมีประสิทธิภาพแล้ว ยังต้องสร้างความสามารถในการแข่งขัน ด้วยการสร้างความแตกต่างของโครงการ เช่น มีรูปแบบการทำสัญญาเช่าพื้นที่ที่ยืดหยุ่น เน้นเจาะกลุ่มผู้เช่าพื้นที่เฉพาะกลุ่ม อย่างพื้นที่สำนักงานให้เช่าขนาดกลาง-เล็กที่เจาะกลุ่มผู้ประกอบการ SMEs และผู้ประกอบอาชีพอิสระ หรือพื้นที่ค้าปลีกให้เช่าขนาดกลาง-เล็กที่เจาะกลุ่มผู้เช่าพื้นที่ที่สอดคล้องไปกับศักยภาพของทำเลนั้น ๆ เช่น ผู้ค้า Street food ในทำเลที่มีนักท่องเที่ยวสูง

ภาคผนวก

ภาพรวมผลประกอบการบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย หมวดพัฒนาอสังหาริมทรัพย์ ที่ดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์เพื่อการพาณิชย์ ประเภทธุรกิจพื้นที่สำนักงานให้เช่า และธุรกิจพื้นที่ค้าปลีกให้เช่า เป็นหลัก

หมายเหตุ : * รายได้รวม และกำไรขั้นต้น คำนวณจากรายได้ และต้นทุนจากการให้เช่าและให้บริการอาคารพาณิชยกรรม ของบริษัทเท่านั้น

** กำไรสุทธิ คำนวณจากรายได้ทั้งหมดของบริษัท ซึ่งรวมถึงรายได้อื่นนอกจากรายได้จากการให้เช่าและให้บริการอาคารพาณิชยกรรมของบริษัทด้วย

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของตลาดหลัักทรััพย์์แห่่งประเทศไทย

สัดส่วนรายได้รวมของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย หมวดพัฒนาอสังหาริมทรัพย์ ที่ดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์เพื่อการพาณิชย์ ประเภทธุรกิจพื้นที่สำนักงานให้เช่า และธุรกิจพื้นที่ค้าปลีกให้เช่าเป็นหลัก ในช่วง 9 เดือนแรกของปี 2024

หมายเหตุ : รายได้รวมคำนวณจากรายได้ และต้นทุนจากการให้เช่าและให้บริการอาคารพาณิชยกรรม ของบริษัทเท่านั้น

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของตลาดหลัักทรััพย์์แห่่งประเทศไทย

เชษฐวัฒก์ ทรงประเสริฐ

นักวิเคราะห์อาวุโส

ศูนย์วิจัยเศรษฐกิจและธุรกิจ (SCB EIC)