SCB WEALTH เผยตั้งแต่ต้นปี 2566 เงินลงทุนทั่วโลกไหลเข้าตลาดเงิน (money market) สกุลดอลลาร์สหรัฐสูงที่สุด ตามด้วย ตราสารหนี้ภาคเอกชน พันธบัตรรัฐบาล และหุ้น โดย money market สกุลดอลลาร์สหรัฐ 5 ปีที่ผ่านมา เงินไหลเข้าประมาณ 3.6 ล้านล้านดอลลาร์สหรัฐ หากเฟดลดดอกเบี้ย เม็ดเงินใน money market สกุลดอลลาร์สหรัฐจะเคลื่อนย้ายไปลงทุนในสินทรัพย์อื่นที่ให้ผลตอบแทนที่ดีกว่า แนะนักลงทุนหาจังหวะลงทุนในตราสารหนี้ต่างประเทศ ที่จะครบกำหนดไถ่ถอนในอีก 1-3 ปี เพื่อโอกาสรับผลตอบแทนที่ดีและอาจได้รับผลตอบแทนจากส่วนต่างราคาอีกด้วย ส่วนตลาดหุ้นแนะหาจังหวะช่วงปรับฐานทยอยสะสมหุ้นญี่ปุ่นและเกาหลีใต้ ด้านตลาดหุ้นสหรัฐและยุโรปสามารถลงทุนต่อได้แต่ผลตอบแทนอาจจะไม่สูงเหมือนปีที่ผ่านมา

นายศรชัย สุเนต์ตา, CFA รองผู้จัดการใหญ่ ผู้บริหารสายงาน Investment Office and Product กลุ่มธุรกิจ Wealth ธนาคารไทยพาณิชย์ เปิดเผยว่า ตัวเลขเงินเฟ้อสหรัฐฯ ปรับลดลงช้ากว่าที่นักลงทุนคาดการณ์ ขณะที่ อัตราดอกเบี้ยนโยบายสหรัฐฯ อยู่สูงกว่าอัตราเงินเฟ้อติดต่อกัน 6 เดือน คาดว่า เงินเฟ้อสหรัฐฯ จะค่อยๆ ลดลงและเมื่อธนาคารกลางสหรัฐฯ (Fed) มั่นใจว่าสามารถควบคุมเงินเฟ้อให้อยู่ในกรอบเป้าหมายที่ 2%ได้ หลังจากนั้น Fed จะกลับมาให้ความสำคัญกับการเติบโตทางเศรษฐกิจ และเริ่มปรับลดอัตราดอกเบี้ยครั้งแรก ซึ่งตลาดคาดว่าจะเกิดขึ้นในเดือน มิ.ย. 2567 และรวมทั้งปีนี้ คาดว่าจะมีการลดดอกเบี้ยประมาณ 3-4 ครั้ง โดยในช่วงที่ดอกเบี้ยเริ่มลดลง จะทำให้ผลตอบแทนของการถือครองเงินสดในสกุลดอลลาร์สหรัฐปรับลดลง และผลตอบแทนไม่ได้ดีกว่าสินทรัพย์อื่น

“ในปี 2566 ที่ผ่านมา การถือเงินสดในสกุลดอลลาร์สหรัฐให้ผลตอบแทนประมาณ 5.1% ดีกว่าการลงทุนในสินค้าโภคภัณฑ์ แต่อาจจะไม่ได้ให้ผลตอบแทนดีกว่าสินทรัพย์อื่นๆ ขณะที่ จากสถิติย้อนหลัง 30 ปี พบว่า เงินสดในสกุลดอลลาร์สหรัฐให้ผลตอบแทนได้ดีกว่าสินทรัพย์อื่นในปีที่เกิดวิกฤต แต่ในจังหวะที่เงินเฟ้อทรงตัว อัตราดอกเบี้ยมีทิศทางเป็นขาลง เศรษฐกิจยังขยายตัวได้ สินทรัพย์เสี่ยงจะให้ผลตอบแทนเป็นบวก ส่วนเงินสดในสกุลดอลลาร์สหรัฐจะไม่ได้ให้ผลตอบแทนที่ดีกว่าสินทรัพย์อื่น ดังนั้น เราจึงควรหาแนวทางไปลงทุนในสินทรัพย์อื่นก่อนจะตกรถ” นายศรชัย กล่าว

ทั้งนี้ นับตั้งแต่ต้นปีที่ผ่านมาจนถึงช่วงต้นเดือน มี.ค. 2567 เงินลงทุนทั่วโลกยังคงไหลเข้าไปในตลาดเงิน (money market) สกุลดอลลาร์สหรัฐสูงที่สุด ตามด้วย ตราสารหนี้ภาคเอกชน พันธบัตรรัฐบาล และหุ้น โดยในส่วนของ money market สกุลดอลลาร์สหรัฐ หากนับรวมตลอด 5 ปีที่ผ่านมา พบว่า มีเงินไหลเข้ามารวม 3.6 ล้านล้านดอลลาร์สหรัฐ แล้ว หมายความว่า เมื่อถึงช่วงเวลาที่อัตราดอกเบี้ยเริ่มปรับลดลง เม็ดเงินใน money market สกุลดอลลาร์สหรัฐ ส่วนนี้มีแนวโน้มที่จะเคลื่อนย้ายไปลงทุนในสินทรัพย์ต่างๆ

สำหรับผู้ลงทุนที่นำเงินส่วนใหญ่พักไว้ใน money market สกุลดอลลาร์สหรัฐ เนื่องจากมองว่าการลงทุนในตราสารการเงิน ซึ่งมีระยะเวลาสั้นๆ ยังให้ผลตอบแทนได้ดี ทำให้ไม่เคลื่อนย้ายเงินลงทุนไปยังสินทรัพย์ใดนั้น ในอนาคตผลตอบแทนระยะสั้นมีแนวโน้มปรับลดลงอย่างรวดเร็ว ในขณะที่สินทรัพย์อื่นเริ่มปรับตัวดีขึ้นไปก่อนแล้ว ดังนั้น เพื่อโอกาสในการสร้างผลตอบแทนที่ดี ผู้ลงทุนควรมองหาช่องทางไปลงทุนในสินทรัพย์อื่นๆ ที่น่าสนใจ ได้แก่ ตราสารหนี้อายุประมาณ 1-3 ปี รวมถึงการเพิ่มโอกาสลงทุนในตลาดหุ้นที่มีความน่าสนใจในเอเชีย เช่น ญี่ปุ่นและเกาหลีใต้

ทั้งนี้ การลงทุนในตราสารหนี้ต่างประเทศ มองว่า ตราสารหนี้ที่มีระยะเวลาครบกำหนดไถ่ถอนในอีก 1-3 ปีข้างหน้า ยังให้ผลตอบแทนสูง เป็นกลุ่มที่น่าสนใจ และอาจได้รับผลตอบแทนจากส่วนต่างราคาในช่วงที่ดอกเบี้ยปรับลดลงในช่วง ไตรมาส 2-3 นี้ด้วย ส่วนการลงทุนในหุ้น พบว่า ช่วง 1 ปีที่ผ่านมา ตลาดหุ้นพัฒนาแล้ว เช่น ตลาดหุ้นสหรัฐฯ และตลาดหุ้นยุโรป ล้วนมีผลการดำเนินงานที่ดี ด้วยอานิสงส์จากการปรับตัวขึ้นของหุ้นขนาดใหญ่ที่มีน้ำหนักในดัชนีค่อนข้างมาก เช่น ดัชนี S&P500 ของสหรัฐฯ นับตั้งแต่ต้นปี 2567 ( YTD) ปรับขึ้นมาประมาณ 7-8% ผลตอบแทนที่มาจากหุ้นขนาดใหญ่กลุ่ม 7 นางฟ้า ประมาณ 6% ส่วนที่เหลือไม่เกิน 2% เป็นผลตอบแทนของหุ้นอื่นๆ ในตลาด สะท้อนถึงการกระจุกตัวของผลตอบแทนที่มาจากหุ้นขนาดใหญ่ค่อนข้างชัดเจน ส่วนตลาดหุ้นยุโรป เมื่อดูจากดัชนี STOXX 600 พบว่า นับแต่ต้นปี 2567 (YTD) ปรับเพิ่มขึ้น 4.5% โดยเป็นผลการดำเนินงานจากหุ้นขนาดใหญ่ 7 ตัว เกือบ 4% มีเพียงส่วนน้อยที่เหลือที่มาจากหุ้นขนาดเล็ก

นายศรชัย กล่าวต่อไปว่า ที่ผ่านมาตลาดคาดหวังกับผลตอบแทนของหุ้นขนาดใหญ่ในตลาดหุ้นพัฒนาแล้วค่อนข้างมาก และให้ผลตอบแทนเป็นไปตามที่เป้าหมาย ซึ่งหุ้นเหล่านี้อาจมีการปรับฐาน จากการขายทำกำไร ขณะที่ปัจจัยพื้นฐานยังคงสนับสนุนให้เติบโตได้อีก และการปรับลดอัตราดอกเบี้ยยังเป็นผลบวกต่อหุ้นกลุ่มนี้ แม้นักลงทุนจะรับรู้ปัจจัยการลดดอกเบี้ยไปในราคาหุ้นแล้วก็ตาม ดังนั้น แนวโน้มในอนาคตอาจจะปรับขึ้นไม่มากอย่างที่ผ่านมา ทำให้มองว่า นักลงทุนสามารถถือลงทุนในตลาดหุ้นพัฒนาแล้วต่อไปได้ แต่ผลตอบแทนที่ได้รับอาจไม่สูงเช่นเดิม

สำหรับตลาดหุ้นในเอเชีย มองว่า ตลาดหุ้นญี่ปุ่น และตลาดหุ้นเกาหลีใต้ น่าสนใจ โดยตลาดหุ้นญี่ปุ่น นับแต่ต้นปี 2567 (YTD) ให้ผลตอบแทน 15-16% แต่ผลตอบแทนกระจุกตัวในหุ้นขนาดใหญ่กลุ่มสินค้าฟุ่มเฟือย และเทคโนโลยีเป็นหลัก ในส่วนของดัชนีตลาดหุ้นญี่ปุ่น แม้จะปรับตัวขึ้นมามาก แต่เมื่อเทียบกับการปรับขึ้นในรอบก่อนที่เคยทำสถิติสูงสุด พบว่า ราคาต่อกำไรต่อหุ้น (P/E) มีความแตกต่างกัน โดยในครั้งนี้มีระดับ P/E ที่ต่ำกว่า ขณะที่ ตลาดหุ้นญี่ปุ่นมีมาตรการในการปฏิรูปธรรมาภิบาล ส่งเสริมให้บริษัทนำเงินสดที่เก็บไว้จำนวนมากในงบดุล ออกไปซื้อหุ้นคืน ซึ่งจะช่วยให้ราคาหุ้นมีโอกาสปรับตัวสูงขึ้น หนุนให้ EPS สูงขึ้น และสามารถจ่ายผลตอบแทนให้ผู้ถือหุ้นได้สูงขึ้น ก็จะช่วยให้ผลตอบแทนต่อส่วนผู้ถือหุ้น (ROE) ของตลาดหุ้นญี่ปุ่นเพิ่มขึ้นได้ เมื่อเทียบกับปัจจุบันที่ยังอยู่ในระดับต่ำกว่าตลาดหุ้นสหรัฐฯ และยุโรป ที่มี ROE มากกว่า 20% ส่วนภาพรวมเศรษฐกิจญี่ปุ่น เงินเฟ้อเริ่มปรับเพิ่มขึ้น การจ้างงานดีขึ้น โดยเฉพาะในภาคบริการ ส่วนค่าแรงปรับตัวขึ้นตามเงินเฟ้อ ซึ่งช่วยให้การบริโภคในญี่ปุ่นดีขึ้น และจะส่งผลให้เกิดการลงทุนที่มาจากนักลงทุนญี่ปุ่นมากขึ้นตาม ดังนั้น เราจึงมองว่า ตลาดหุ้นญี่ปุ่นน่าสนใจในระยะกลางถึงยาว เพียงแต่ในระยะสั้น ตลาดหุ้นญี่ปุ่นปรับขึ้นมามาก อาจจะมีการปรับฐานบ้าง นักลงทุนอาจรอจังหวะที่ตลาดปรับฐานเพื่อกลับเข้าไปลงทุนอีกครั้ง

ส่วนตลาดหุ้นเกาหลีใต้ ปัจจุบันยังมีอัตราส่วนราคาหุ้นต่อมูลค่าทางบัญชี (P/BV) ที่ต่ำมากเกือบทุกกลุ่มธุรกิจและมีเงินสดมากในงบดุล ซึ่งตลาดหุ้นเกาหลีใต้กำลังพยายามผลักดันการเพิ่มมูลค่าบริษัทคล้ายกับตลาดหุ้นญี่ปุ่น ผ่านการซื้อหุ้นคืน และการจ่ายเงินปันผลให้นักลงทุน นอกจากนี้ ROE ของตลาดหุ้นเกาหลีใต้มักจะเคลื่อนไหวสอดคล้องกับวัฏจักรของการส่งออกสินค้าของเกาหลีใต้ ซึ่งส่วนใหญ่เป็นกลุ่ม อิเล็กทรอนิกส์ เซมิคอนดักเตอร์ ดังนั้น เมื่อเศรษฐกิจโลกฟื้นตัวดีขึ้น การส่งออกเกาหลีใต้ก็น่าจะฟื้นตัว ทำให้ ROE ของตลาดหุ้นเกาหลีใต้ดีขึ้น ส่วนกำไรต่อหุ้นก็

น่าจะมีแนวโน้มดีขึ้นตามการส่งออก นอกจากนี้ ราคาต่อกำไรต่อหุ้น (P/E) ก็ยังถูกอยู่ โดย P/E ในระยะ 12 เดือนข้างหน้า อยู่ที่ 10.6 เท่า หรือ -0.3 S.D. ต่ำกว่าค่าเฉลี่ย 5 ปี ทำให้ตลาดหุ้นเกาหลีใต้ เป็นตลาดที่น่าสนใจสำหรับการลงทุนใน Opportunistic Portfolio ซึ่งเป็นพอร์ตลงทุนส่วนเสริม สำหรับเพิ่มโอกาสรับผลตอบแทน ในไตรมาสที่ 2 นี้

การ์ทเนอร์คาดการณ์มูลค่าโอกาสในการสร้างรายได้ของเซมิคอนดักเตอร์ที่ออกแบบมาเพื่อรันเวิร์กโหลดปัญญาประดิษฐ์ (AI) ในอุตสาหกรรมเซมิคอนดักเตอร์ ปี 2566 จะเพิ่มขึ้น 20.9% จากปี 2565 หรือคิดเป็นมูลค่า 53.4 พันล้านดอลลาร์สหรัฐฯ

อลัน พรีสต์ลีย์ รองประธานฝ่ายวิจัยของการ์ทเนอร์ กล่าวว่า “การพัฒนา Generative AI และการใช้งานที่เพิ่มขึ้นของ AI-Based Applications ที่หลากหลายในดาต้าเซ็นเตอร์, โครงสร้างพื้นฐาน Edge และอุปกรณ์ปลายทาง จำเป็นต้องติดตั้งหน่วยประมวลผลกราฟิกประสิทธิภาพสูง (GPU) และอุปกรณ์เซมิคอนดักเตอร์ที่เหมาะสม ซึ่งสิ่งนี้กำลังขับเคลื่อนการผลิตและการใช้งานชิป AI”

การ์ทเนอร์พบว่าตลอดช่วงเวลาของการคาดการณ์ รายได้จากเซมิคอนดักเตอร์ AI จะยังเติบโตเป็นตัวเลขสองหลัก โดยในปี 2567 จะเพิ่มขึ้น 25.6% หรือคิดเป็นมูลค่า 67.1 พันล้านดอลลาร์สหรัฐฯ (ดูตารางที่ 1) และภายในปี 2570 รายได้ชิป AI คาดว่าจะเพิ่มขึ้นกว่าเท่าตัวของตลาดในปี 2566 โดยมีมูลค่าถึง 119.4 พันล้านดอลลาร์สหรัฐฯ

อุตสาหกรรมและองค์กรด้านไอทีจำนวนมากจะปรับใช้ระบบที่มีชิป AI ตามปริมาณเวิร์กโหลดงานที่ใช้ AI ในองค์กรที่เติบโตสูงขึ้น หากพิจารณาตลาดอุปกรณ์อิเล็กทรอนิกส์สำหรับผู้บริโภค นักวิเคราะห์การ์ทเนอร์ประเมินว่า ภายในสิ้นปี 2566 มูลค่าของชิปประมวลผลในแอปพลิเคชันที่ใช้งาน AI (AI-Enabled Application) ในอุปกรณ์ต่าง ๆ จะแตะ 1.2 พันล้านดอลลาร์สหรัฐฯ โดยเพิ่มขึ้นจาก 558 ล้านดอลลาร์สหรัฐฯ ในปี 2565

ความต้องการด้านการออกแบบที่มีประสิทธิภาพและเหมาะสมที่สุดสำหรับรองรับการดำเนินการปริมาณเวิร์กโหลดงานที่ใช้ AI อย่างคุ้มค่าส่งผลให้มีการใช้งานชิป AI ที่ออกแบบเองเพิ่มขึ้น พรีสต์ลีย์ กล่าวเพิ่มเติมว่า “สำหรับองค์กรหลาย ๆ แห่ง การปรับใช้ชิป AI ที่ออกแบบเองสำหรับใช้งานในสเกลใหญ่ ๆ จะเข้ามาแทนที่สถาปัตยกรรมชิปในปัจจุบัน รวมถึง discrete GPUs สำหรับใช้ในปริมาณเวิร์กโหลดงานที่ใช้ AI ที่หลากหลาย โดยเฉพาะอย่างยิ่งการใช้เทคนิค Generative AI”

Generative AI ยังกระตุ้นความต้องการระบบคอมพิวเตอร์ที่มีประสิทธิภาพสูงสำหรับการพัฒนาและการนำไปใช้ โดยมีผู้จำหน่ายหลายรายที่เสนอระบบ GPU ที่มีประสิทธิภาพสูง และอุปกรณ์เครือข่ายซึ่งมองว่าเป็นประโยชน์ระยะสั้น แต่ในระยะยาว การ์ทเนอร์คาดว่าจะมีการใช้ชิป AI ที่ออกแบบเองเพิ่มขึ้น

เมื่อผู้ให้บริการคลาวด์ขนาดใหญ่ (หรือ Hyperscaler) มองหาวิธีเพิ่มประสิทธิภาพและความคุ้มค่าในการปรับใช้แอปพลิเคชันเหล่านี้

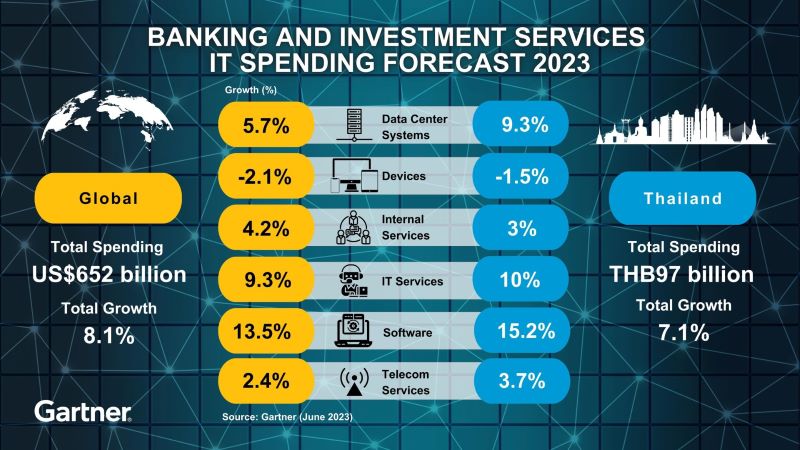

กรุงเทพฯ ประเทศไทย วันที่ 27 มิถุนายน 2566 — การ์ทเนอร์ อิงค์ คาดการณ์มูลค่าการใช้จ่ายด้านไอทีของบริการธนาคารและการลงทุนทั่วโลกจะสูงถึง 652.1 พันล้านดอลลาร์สหรัฐฯ ในปี 2566 เพิ่มขึ้น 8.1% จากปี 2565 โดยในหมวดซอฟต์แวร์จะมีอัตราการเติบโตมากที่สุด เพิ่มขึ้น 13.5% ในปีนี้

เดบบี้ บัคแลนด์ ผู้อำนวยการฝ่ายวิจัยของการ์ทเนอร์ กล่าวว่า "ภาวะเศรษฐกิจปัจจุบันเปลี่ยนบริบทการลงทุนในเทคโนโลยีของภาคการธนาคารและการลงทุนในปีนี้ แทนที่จะปรับลดงบประมาณไอที องค์กรกำลังใช้จ่ายมากขึ้นกับประเภทเทคโนโลยีที่สร้างผลลัพธ์ทางธุรกิจที่สูงขึ้นอย่างมีนัยสำคัญ ตัวอย่างเช่น การใช้จ่ายด้านซอฟต์แวร์ที่กำลังเปลี่ยนจากการพัฒนาซอฟต์แวร์ใช้เองไปเป็นการซื้อโซลูชันที่สร้างมูลค่าจากการลงทุนได้รวดเร็วยิ่งขึ้น”

การลงทุนในคลาวด์ยังคงสำคัญเหมือนเดิม จากการสำรวจ CIO and Technology Executive Survey ประจำปี 2566 ของการ์ทเนอร์ พบว่าในปี 2566 CIO ในกลุ่มบริการธนาคารและการลงทุนจะใช้เงินก้อนใหม่หรือเพิ่มการลงทุนจำนวนมากที่สุดไปกับความปลอดภัยทางไซเบอร์ ข้อมูลและการวิเคราะห์ เทคโนโลยีที่ใช้ร่วมกัน และคลาวด์

ผู้บริหารไอทีมากกว่าครึ่งวางแผนเพิ่มการลงทุนในคลาวด์และลดการใช้จ่ายด้านไอทีในดาต้าเซ็นเตอร์ของตนเอง สะท้อนให้เห็นจากยอดการเติบโตที่ช้าลงของการใช้จ่ายด้านระบบดาต้าเซ็นเตอร์ลดลงจาก 13.2% ในปี 2565 เป็น 5.7% ในปี 2566 (ดูตารางที่ 1) โดยธนาคารพาณิชย์ต่าง ๆ กำลังยกเลิกการลงทุนไปกับสินทรัพย์มีตัวตน (Tangible Assets) และการลงทุนในสินทรัพย์ถาวรขององค์กร (CAPEX) เพื่อหันมาใช้บริการและลงทุนกับสินทรัพย์ในรูปแบบค่าใช้จ่ายในการดำเนินการ (OPEX) เพื่อตอบสนองความคาดหวังของลูกค้าและตลาดที่เปลี่ยนแปลงไป

พีท เรดชอว์ รองประธานฝ่ายวิจัยของการ์ทเนอร์ ระบุว่า "เพื่อรับมือกับวิกฤติเศรษฐกิจในปัจจุบัน CIO ขององค์กรที่ให้บริการธนาคารและการลงทุนกำลังจัดลำดับความสำคัญของเป้าหมายอย่างรอบคอบมากยิ่งขึ้น เพื่อรองรับการเติบโตที่ยืดหยุ่นและยั่งยืน เช่น การมอบประสบการณ์ลูกค้าที่ดีขึ้น (CX) และการดำเนินงานที่มีประสิทธิภาพมากขึ้น ในขอบเขตพื้นที่ใหม่ ๆ กลุ่มลูกค้าใหม่ ๆ และสายงานธุรกิจใหม่ ๆ ที่ซึ่งเปลี่ยนไปจากเมื่อปีก่อนที่มีการเติบโตอย่างก้าวกระโดดและเคยเป็นเป้าหมายหลักของ CEO ของธุรกิจการเงินการธนาคาร”

บริการไอทียังเป็นกลุ่มที่มียอดการใช้จ่ายมากที่สุด

เนื่องจากการใช้บริการให้คำปรึกษาและการบริการ Infrastructure As A Service (IaaS) ที่เพิ่มขึ้น บริการไอทีจะเป็นกลุ่มที่มียอดการใช้จ่ายสูงที่สุด โดยคาดว่าจะสูงถึงเกือบ 270 พันล้านดอลลาร์สหรัฐฯ ในปี 2566 เพิ่มขึ้น 9.3% จากปี 2565 สะท้อนถึงบทบาทที่สำคัญของผู้ให้บริการด้านไอทีที่มากขึ้นและมีส่วนช่วยเหลือองค์กรในกลุ่มบริการธนาคารและการลงทุนเพื่อรับมือกับโอกาสและความท้าทายใหม่ ๆ ที่เกิดขึ้น

“ความไม่แน่นอนทางเศรษฐกิจทำให้องค์กรต่าง ๆ ต้องแบ่งสัญญาระยะยาวออกเป็นโปรเจกต์สั้น ๆ หลาย ๆ โปรเจกต์” บัคแลนด์ กล่าวเพิ่ม “นอกจากนั้นยังลังเลที่จะเซ็นสัญญาใหม่ ยึดอยู่กับการริเริ่มระยะยาว หรือรับพันธมิตรด้านเทคโนโลยีใหม่ ซึ่งเป็นการผลักดันให้มีการใช้บริการที่ปรึกษาด้านไอทีเพิ่มขึ้น”

ปัญหา Talent Shortage ก่อให้เกิดต้นทุนใช้จ่ายภายในองค์กร

การขาดแคลนบุคลากรที่มีทักษะความสามารถทั่วโลกส่งผลกระทบต่อองค์กรในกลุ่มบริการธนาคารและการลงทุน โดยทำให้มูลค่าการใช้จ่ายบริการภายในเพิ่มขึ้น 4.2% ในปี 2566 เนื่องจากมีต้นทุนการจ้างงานและการรักษาทีมงานที่มีทักษะความสามารถเพิ่มขึ้น

"แม้เมื่อเร็ว ๆ นี้ มีการปลดพนักงานของบริษัทเทคโนโลยีรายใหญ่หลายแห่งแต่บุคลากรที่มีทักษะความสามารถระดับสูงกลับไม่ได้มองว่าธนาคารเป็นจุดหมายปลายทางที่อยากมาทำงานด้วย หรือมอบรายได้ที่คุ้มค่า หรือน่าตื่นเต้นที่สุดที่ได้ทำงาน ดังนั้นองค์กรจำเป็นต้องมีโซลูชันที่เน้นนวัตกรรมเพื่อคัดสรรบุคลากรมากขึ้น อาทิ การลดข้อกำหนดของการศึกษาในมหาวิทยาลัย และเพิ่มสิทธิประโยชน์อื่นๆ มากขึ้น เช่น การฝึกอบรมเพื่อสร้างทักษะใหม่ ๆ ตลอดชีวิต การสร้างทีมไฮบริด การเพิ่มวิธีการที่เน้นความคล่องตัว และการร่วมมือด้านฟินเทค” เรดชอว์ กล่าวเพิ่ม

ติดตามข่าวสารและข้อมูลอัปเดตจาก Gartner for High Tech ได้ทาง Twitter และ LinkedIn หรือเยี่ยมชม IT Newsroom สำหรับข้อมูลเชิงลึกเพิ่มเติม

· ยูสเคส (Use Case) ใหม่ 63 แบบของGenerative AI สามารถเพิ่มผลผลิตให้กับเศรษฐกิจทั่วโลกได้ประมาณ 2.6 - 4.4 ล้านล้านดอลลาร์ต่อปี ซึ่งเทียบได้กับ GDP ของสหราชอาณาจักรในปี 2564

· เทคโนโลยี AI อื่นๆ อาจมีส่วนช่วยเพิ่มมูลค่าทางเศรษฐกิจได้มากถึง 40% จากการนำยูสเคสของ Generative AI ไปปรับใช้

· Generative AI สามารถเพิ่มประสิทธิภาพแรงงานได้กว่า 0.1 - 0.6% ทุกปี จนถึงปี 2586 ซึ่งช่วยชดเชยการเติบโตของการจ้างงานที่ลดลง เนื่องจากการเข้าสู่สังคมผู้สูงอายุได้

· ศักยภาพปัจจุบันของ Generative AI เมื่อใช้ร่วมกับเทคโนโลยีอื่นๆ สามารถทำให้กิจกรรมการทำงานต่างๆ เป็นไปโดยอัตโนมัติ ซึ่งช่วยลดเวลาการทำงานของพนักงานลงได้ 60 - 70 % จากเดิมอยู่ที่ 50%

กรุงเทพ 20 มิถุนายน 2566 — รายงานฉบับใหม่ที่เผยแพร่โดย McKinsey & Company เรื่อง The economic potential of generative AI: the next productivity frontier พบว่า Generative AI สามารถเพิ่มผลผลิตต่อปีได้ประมาณ 2.6 – 4.4 ล้านล้านดอลลาร์ทั่วโลก โดยรายงานดังกล่าวเป็นการวิเคราะห์ยูสเคสใหม่ 63 แบบใน 16 สายงานธุรกิจที่สามารถให้ผลตอบแทนเหล่านั้นได้ ซึ่งเทียบได้กับ GDP ของสหราชอาณาจักรในปี 2564 ที่ 3.1 ล้านล้านดอลลาร์

McKinsey ประมาณการว่าปัญญาประดิษฐ์ (Artificial Intelligence) และยูสเคสจาก analytics โดยไม่รวมผลลัพธ์ของ Generative AI นั้นจะสามารถสร้างมูลค่าให้กับเศรษฐกิจโลกได้ประมาณ 11 ล้านล้าน - 17.7 ล้านล้านดอลลาร์ต่อปี และการเพิ่ม Generative AI เข้ามาในยูสเคสเหล่านี้อาจเพิ่มตัวเลขดังกล่าวได้ประมาณ 15 - 40%

Generative AI กับอนาคตของการทำงาน: ผลกระทบต่อการทำงาน อาชีพ และผลผลิต

รายงานระบุว่าการช่วยให้พนักงานทั่วทั้งภาคเศรษฐกิจใช้งาน Generative AI ได้ แม้จะอยู่นอกเหนือยูสเคสทั้ง 63 แบบนั้นจะช่วยเพิ่มผลผลิตได้ประมาณ 0.1 - 0.6% ทุกปีจนถึงปี 2586 ซึ่งสามารถชดเชยการจ้างงานที่มีอัตราการเติบโตลดลง อันเนื่องมาจากการเข้าสู่สังคมผู้สูงอายุได้

มูลค่านี้เกิดขึ้นได้เมื่อ Generative AI พลิกโฉมการทำงานและเพิ่มขีดความสามารถให้กับพนักงานโดยการปรับเปลี่ยนบางกิจกรรมให้เป็นอัตโนมัติ ความสามารถของ Generative AI ในปัจจุบันเมื่อใช้ร่วมกับเทคโนโลยีอื่นๆ จะช่วยลดเวลาการทำงานของพนักงานในปัจจุบันได้ถึง 60 - 70% อันเนื่องมาจากการปรับการทำงานดังกล่าวเป็นอัตโนมัติ โดยก่อนหน้านี้ McKinsey Global Institute เคยคาดการณ์ไว้ว่าการปรับเปลี่ยนกิจกรรมทางเทคนิคต่างๆ ให้เป็นอัตโนมัตินี้จะสามารถลดระยะเวลาประมาณครึ่งหนึ่งในการทำงานของพนักงาน แต่ Generative AI ได้เร่งตัวเลขการคาดการณ์นั้นให้เร็วขึ้นอีก

ถึงแม้ว่าการนำ AI มาปรับใช้จะเป็นไปอย่างรวดเร็วยิ่งขึ้น แต่การปรับเปลี่ยนการทำงานเหล่านี้จะไม่สามารถเกิดขึ้นได้ในชั่วข้ามคืนในภาคเศรษฐกิจทั่วโลก อย่างไรก็ตาม บางองค์กรอาจสามารถปรับใช้ AI ได้เร็วกว่า ด้วยเหตุนี้ อัตราการเปลี่ยนแปลงของแรงงานจึงถูกเร่งเครื่องตามไปด้วย รายงานคาดการณ์ว่าครึ่งหนึ่งของกิจกรรมการทำงาน ในปัจจุบันอาจกลายเป็นระบบอัตโนมัติภายในปี 2573 - 2603 ซึ่งจุดกึ่งกลางของช่วงเวลาดังกล่าว (ปี 2588) จะมาถึงเร็วกว่าการคาดการณ์ครั้งก่อนของ McKinsey Global Institute ถึงหนึ่งทศวรรษ

ลารีนา ยี, Senior Partner และ Chair of McKinsey Technology Council ให้ความเห็นว่า “Generative AI ทำให้องค์กรต่างๆ ต้องพลิกโฉมการทำงานกันอย่างเร่งด่วน ตำแหน่งงานต่างๆ จะไม่เหมือนเดิมอีกต่อไป และการพลิกโฉมอุตสาหกรรมต่างๆ กลับใช้เวลาเพียงไม่กี่เดือนแทนที่จะนานนับปี Generative AI ทำให้มนุษย์มีพลังวิเศษในรูปแบบใหม่และอัดฉีดพลังการเพิ่มผลผลิตที่เศรษฐกิจของเรากำลังต้องการเป็นอย่างมาก”

ยูสเคสของ Generative AI และการสร้างมูลค่าในอุตสาหกรรมและสายงานต่างๆ

ประมาณ 75% ของศักยภาพเชิงมูลค่าทั้งหมดจากการนำมูลค่าของ Generative AI มาปรับใช้จะเกิดขึ้นจริงในสายงานธุรกิจ 4 สายงาน ได้แก่ การบริการลูกค้า การตลาดและการขาย วิศวกรรมซอฟต์แวร์ และฝ่ายวิจัยและพัฒนาหรือ R&D

· การบริการลูกค้าเพื่อมอบบริการที่เฉพาะตัวและเป็นอัตโนมัติ: Generative AI สามารถเพิ่มมูลค่าผลผลิตได้ถึง 30 – 45% ของต้นทุนสายงานในปัจจุบัน ยูสเคสนี้รวมถึงการเพิ่มประสิทธิภาพการบริการตนเองผ่านช่องทางอัตโนมัติ และการช่วยให้เจ้าหน้าที่ดูแลลูกค้าสามารถให้ข้อมูลแก่ลูกค้าได้ตรงจุดยิ่งขึ้น อันจะช่วยในการเพิ่มยอดขาย

· เพิ่มประสิทธิภาพด้านการตลาดและการขาย: ฝ่ายการตลาดสามารถเพิ่มมูลค่าผลผลิตได้ตั้งแต่ 5 -15% ของค่าใช้จ่ายด้านการตลาดทั้งหมด ในขณะที่ฝ่ายขายจะสามารถเพิ่มมูลค่าผลผลิตได้ตั้งแต่ 3 - 5% ยูสเคสตัวอย่างได้แก่ การหาไอเดียและร่างคอนเทนต์ได้รวดเร็วขึ้น ข้อมูลเชิงลึกที่มีคุณภาพสูงขึ้น การปรับแต่งการค้นหา และการจัดลำดับความสำคัญของลูกค้าเป้าหมาย

· วิศวกรรมซอฟต์แวร์จะสามารถประหยัดค่าใช้จ่ายในการสร้างผลิตภัณฑ์ได้: ผลลัพธ์โดยตรงของ Generative AI ต่อผลผลิตทางวิศวกรรมซอฟต์แวร์อาจอยู่ในช่วง 20 – 45% ของค่าใช้จ่ายประจำปีในปัจจุบัน โดยการเพิ่มผลผลิตอาจมาจากการใช้เวลาในการเขียนโค้ดที่ลดลง การแก้ไขโค้ด และการวิจัยตลาดสำหรับสร้างโซลูชั่น

· R&D จะสร้างผลิตภัณฑ์ได้มากขึ้น: ผลผลิตมูลค่าระหว่าง 10 - 15% ของต้นทุนของ R&D โดยรวมนั้นสามารถเกิดขึ้นได้ด้วยยูสเคสที่รวมถึงการปรับปรุงคุณภาพผลิตภัณฑ์โดยรวม การเพิ่มประสิทธิภาพดีไซน์สำหรับการผลิต และการลดต้นทุนด้านขนส่งและการผลิต

โฉมหน้าของอุตสาหกรรมต่างๆ กำลังเปลี่ยนแปลงไป เนื่องจากมีการนำ Generative AI ไปปรับใช้อย่างรวดเร็ว

Generative AI สามารถสร้างคุณค่าได้มหาศาล เมื่อมีการนำไปปรับใช้ในยูสเคสในบางอุตสาหกรรม เช่น

· ธนาคารสามารถใช้ประโยชน์สูงสุดจากคุณค่าที่ Generative AI มอบให้นอกเหนือจากเทคโนโลยีขั้นสูง ซึ่งรวมถึงการสร้างรายได้เพิ่มขึ้น 200 - 340 พันล้านดอลลาร์จากประสิทธิภาพการทำงานที่เพิ่มขึ้น ประโยชน์ต่างๆ ยังรวมถึงความพึงพอใจของลูกค้าที่เพิ่มขึ้น การปรับปรุงกระบวนการตัดสินใจและประสบการณ์ของพนักงานให้ดีขึ้น และอาจลดความเสี่ยงในการฉ้อโกงได้ด้วยการตรวจสอบที่ดีขึ้น

· ธุรกิจค้าปลีกสามารถสร้างรายได้ 240 - 390 พันล้านดอลลาร์จากการใช้งาน Generative AI โดยการทำงานที่เป็นอัตโนมัติของสายงานหลัก เช่น การบริการลูกค้า การตลาดและการขาย และการจัดการสินค้าคงคลัง และซัพพลายเชน การปรับปรุงโซลูชั่น AI ที่มีอยู่เดิมจะช่วยปรับปรุงการบริการลูกค้าให้มีความเฉพาะตัวมากขึ้น รวมถึงเพิ่มประสิทธิภาพให้กับการตลาดและการขาย

· อุตสาหกรรมยาและผลิตภัณฑ์ทางการแพทย์ สามารถปลดล็อครายได้ถึง 60 - 110 พันล้านดอลลาร์ต่อปีผ่านการใช้ Generative AI ที่มีศักยภาพในการเร่งวงจรการผลิตยาให้เร็วขึ้นถึง10-15 ปีก่อนที่ยาจะออกสู่ตลาด ทั้งยังช่วยปรับปรุงคุณภาพส่วนผสมของยา และลดต้นทุนของการวิจัยและพัฒนาได้ด้วย

“เครื่องมืออันทรงพลังเหล่านี้มีศักยภาพมหาศาลต่อเศรษฐกิจโลก โดยเฉพาะอย่างยิ่งเมื่อเผชิญกับความท้าทายด้านประชากร แต่ความสามารถด้านภาษาของ AI ก็มีความเสี่ยงเช่นกัน เพราะนอกจากจะมีปฏิสัมพันธ์กับมนุษย์ได้ดีขึ้นแล้ว ยังอาจก่อให้เกิดอันตรายจากความเข้าใจผิด การชักจูงควบคุม และสร้างความขัดแย้งได้ด้วย" ไมเคิล ชุย Partner ของ McKinsey Global Institute กล่าว

“ด้วยเทคโนโลยี Generative AI ที่พัฒนาอย่างรวดเร็ว ผู้นำทางธุรกิจจึงต้องเร่งดำเนินการอย่างรวดเร็วเพื่อใช้ประโยชน์จากคุณประโยชน์ต่างๆ และจัดการความเสี่ยงให้ได้ รัฐบาลยังควรติดตามความคืบหน้าของการพัฒนาเทคโนโลยีด้านนี้ เพื่อรับมือกับความท้าทาย และใช้ประโยชน์จากเทคโนโลยีดังกล่าว และด้วยผลกระทบที่มีนัยสำคัญต่อแรงงาน องค์กรต่างๆ จึงต้องเร่งการวางแผนกำลังคน และฝึกอบรมพนักงานด้วยความรู้ใหม่ๆ ในขณะที่พนักงานเองควรฝึกฝนการใช้งานเทคโนโลยีให้เชี่ยวชาญ และเรียนรู้ทักษะใหม่ๆด้วย” ชุยกล่าวสรุป

การศึกษานี้เป็นความร่วมมือระหว่าง McKinsey Global Institute (MGI), McKinsey Technology Council, McKinsey Growth Marketing & Sales และ QuantumBlack, AI โดย McKinsey

SCB CIO มองค่าเงินบาทไทย สิ้นปี 2566 น่าจะอยู่ที่ 33-34 บาท/ดอลลาร์สหรัฐฯ เน้นย้ำนักลงทุนต้องป้องกันความเสี่ยงอัตราแลกเปลี่ยนเมื่อลงทุนในต่างประเทศ คาดเฟดจะปรับขึ้นดอกเบี้ยครั้งละ 0.25% ในการประชุม 3 ครั้งของปีนี้ในเดือน ก.พ. มี.ค. และพ.ค.หลังจากนั้นจะค้างดอกเบี้ยกรอบบนไว้ที่ 5.25% ตลอดทั้งปี และมีแนวโน้มปรับลดอัตราดอกเบี้ยในช่วงครึ่งแรกของปี 2567

ดร.กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส และหัวหน้าทีม SCB Chief Investment Office (SCB CIO) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) เปิดเผยว่า SCB CIO ได้ปรับประมาณการค่าเงินบาท ณ สิ้นปี 2566 เป็น 33-34 บาท/ดอลลาร์สหรัฐฯ (จากเดิมประมาณการไว้ที่ 34-35 บาท/ดอลลาร์สหรัฐฯ) เนื่องจาก มองว่า เงินดอลลาร์สหรัฐฯ สะท้อนจาก US Dollar index จะอ่อนค่าลงตามทิศทางการขึ้นดอกเบี้ยที่ช้าลงของธนาคารกลางสหรัฐฯ (Fed) ประกอบกับการฟื้นตัวของนักท่องเที่ยวต่างชาติและดุลบัญชีเดินสะพัดของไทย

ขณะที่การเกินดุลการค้าแม้จะชะลอตัวลงตามมูลค่าการส่งออก ในภายหน้ามูลค่าการนำเข้าจะมีแนวโน้มที่ชะลอลง โดยเฉพาะการนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูป รวมถึงสินค้าเชื้อเพลิง คิดเป็น 42% และ 20% ของมูลค่านำเข้ารวมตามลำดับ และจะเป็นตัวปรับที่ทำให้ดุลการค้ากลับมาเกินดุลได้ โดย SCB CIO มองว่า หากผู้ลงทุนมีการลงทุนในสินทรัพย์ต่างประเทศ ขอแนะนำให้ป้องกันความเสี่ยงอัตราแลกเปลี่ยน สำหรับตัวเลขเศรษฐกิจและสัญญาณของธนาคารกลางหลักๆ นั้น เริ่มเห็นอัตราเงินเฟ้อในหลายประเทศชะลอลงแล้ว ตามราคาสินค้าและพลังงาน ส่วนเงินเฟ้อภาคบริการยังอยู่ในระดับสูง ทำให้อัตราเงินเฟ้อทั่วไป แม้จะชะลอตัวลง แต่ก็ยังอยู่ในระดับสูงกว่าเป้าหมายของธนาคารกลาง

ด้าน ตัวเลขเศรษฐกิจภาคการผลิตในสหรัฐฯ เริ่มส่งสัญญาณชะลอตัว ตลาดแรงงานยังแข็งแกร่งแต่เริ่มตึงตัวน้อยลง และค่าจ้างเริ่มมีสัญญาณชะลอลง ทำให้ความกังวลด้านการเติบโตของเศรษฐกิจเริ่มมีมากขึ้น จึงมีมุมมองว่า ธนาคารกลางหลักส่งสัญญาณปรับขึ้นดอกเบี้ยช้าลง แต่ยังคงปรับขึ้นดอกเบี้ยต่อ และจะค้างดอกเบี้ยไว้ในระดับสูง โดยในส่วนของ ธนาคารกลางสหรัฐฯ (Fed) คาดว่าจะปรับขึ้นดอกเบี้ยครั้งละ 0.25% ในการประชุม 3 ครั้งแรกของปี 2566 (ก.พ., มี.ค. และพ.ค.) จากนั้นจะค้างดอกเบี้ยกรอบบนไว้ที่ 5.25% ตลอดทั้งปี และมีแนวโน้มปรับลดอัตราดอกเบี้ยในช่วงครึ่งแรกของปี 2567

ดร.กำพล กล่าวว่า สำหรับปัจจัยเรื่องการเปิดเมืองและเปิดประเทศของจีนที่เร็วกว่าที่คาดไว้ และนโยบายเศรษฐกิจจีนที่ยังผ่อนคลาย เป็นปัจจัยสนับสนุนการฟื้นตัวของเศรษฐกิจจีน รวมถึงเศรษฐกิจของประเทศที่พึ่งพาการค้า การลงทุน และนักท่องเที่ยวจากจีนด้วย เช่น ฮ่องกง ยุโรป เกาหลีใต้ ไทย อินโดนีเซีย ฟิลิปปินส์ และเวียดนาม

สำหรับกลยุทธ์การลงทุนนั้น SCB CIO มองว่า จากความกังวลในประเด็นการเติบโตของเศรษฐกิจ บวกกับอัตราเงินเฟ้อที่เริ่มชะลอลง เรายังคงแนะนำลงทุนสินทรัพย์คุณภาพสูงเพื่อสร้างผลตอบแทนจากกระแสเงิน (Yield) โดยเฉพาะพันธบัตรและหุ้นกู้คุณภาพสูง และแม้โดยรวมจะยังคงมุมมอง Neutral (มุมมองเป็นกลาง) ต่อการลงทุนในหุ้น แต่การเปิดเมืองและเปิดประเทศของจีนที่เร็วกว่าที่เราคาดไว้ และนโยบายเศรษฐกิจที่ยังผ่อนคลาย เป็นปัจจัยสนับสนุนการฟื้นตัวของเศรษฐกิจจีนและผลประกอบการของบริษัทจดทะเบียนในระยะข้างหน้า รวมถึงมูลค่าของดัชนี CSI300 และ MSCI China ที่ยังน่าสนใจ จึงมีมุมมอง Positive (มีมุมมองเป็นบวก) กับตลาดหุ้นจีน A-Shares จากแรงหนุนการออกมาตรการกระตุ้นการบริโภค

นอกจากนี้ยังปรับมุมมอง H-shares เป็น Slightly Positive (มีมุมมองเป็นบวกเล็กน้อย) โดยความเสี่ยงเรื่องการถอดบริษัทจดทะเบียนจีนออกจากตลาดหุ้นสหรัฐฯ (ADRs Delisting) ลดลงมาก ความไม่แน่นอนด้านกฎระเบียบบนกลุ่มแพลตฟอร์มลดลง แต่ตลาดยังมีปัจจัยเสี่ยงและอาจได้รับผลกระทบจากความตึงเครียดระหว่างสหรัฐฯ และจีน โดยเฉพาะจากประเด็นการกีดกันด้านเทคโนโลยีอยู่

ขณะเดียวกันยัง คงมีมุมมอง Slightly positive ต่อตลาดหุ้นไทย โดยมองว่า ไทยเป็นหนึ่งในตลาดที่น่าจะได้อานิสงส์ จากการเปิดเมืองและเปิดประเทศของจีนผ่านการท่องเที่ยวและการค้าระหว่างประเทศ ซึ่งเมื่อมองไประยะข้างหน้า จากแรงสนับสนุนของภาคท่องเที่ยวในการขับเคลื่อนเศรษฐกิจ และเสถียรภาพเศรษฐกิจที่ดี จะช่วยหนุนให้ตลาดหุ้นไทยมีความน่าสนใจ