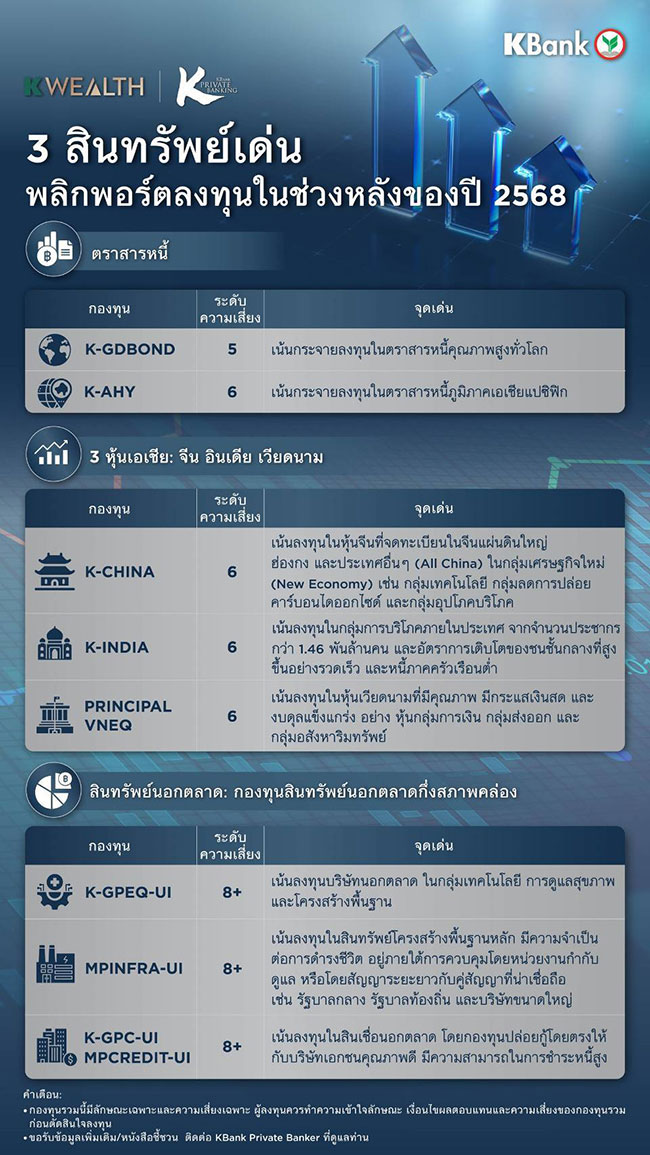

KBank Private Banking แนะนักลงทุนจับตา 3 สินทรัพย์เด่นที่จะนำพอร์ตลงทุนฝ่าวิกฤต และสร้างผลตอบแทนในช่วงหลังของปี 2568 ที่ตลาดลงทุนยังต้องเผชิญกับความผันผวนอย่างต่อเนื่อง เพราะกำลังเข้าสู่จุดเปลี่ยนสำคัญเชิงนโยบาย สะท้อนผ่านการปรับท่าทีของธนาคารกลางหลัก ๆ โดยเฉพาะสหรัฐฯ ที่มีแนวโน้มจะลดดอกเบี้ยลงได้ อีกทั้งยังมีการส่งสัญญาณผ่อนคลายเพิ่มเติมในปีหน้า ท่ามกลางเศรษฐกิจที่ชะลอตัว และความตึงเครียดด้านการค้ากับจีนและพันธมิตรอื่น ๆ ได้แก่

ตราสารหนี้: สร้างรายได้ที่มั่นคงจากสินทรัพย์ที่ให้ผลตอบแทนสม่ำเสมอ จากอัตราดอกเบี้ยที่ยังคงอยู่ในระดับสูงในปัจจุบันนี้ถือเป็น "โอกาสทอง" สำหรับการลงทุนในตราสารหนี้ เพื่อสร้างรายได้ และยังเป็นฐานที่แข็งแกร่งในการรับมือกับความผันผวนของตลาดโดยรวม อีกทั้งในอนาคตอันใกล้ที่อัตราดอกเบี้ยเป็นขาลง ก็ยังเป็นผลดีต่อราคาตราสารหนี้ โดยนักลงทุนที่ถืออยู่สามารถทำกำไรจากราคาที่เพิ่มขึ้นได้อีก โดยแนะนำให้ลงทุนในกองทุนตราสารหนี้ อย่างกองทุน K-GDBOND ที่เน้นกระจายลงทุนในตราสารหนี้คุณภาพสูงทั่วโลก และกองทุน K-AHY ที่เน้นกระจายลงทุนในตราสารหนี้ภูมิภาคเอเชียแปซิฟิก

หุ้นเอเชีย: จีน อินเดีย เวียดนาม โอกาสสำหรับนักลงทุนที่รับความเสี่ยงได้ การทยอยสะสมหุ้นจีน ถือเป็นโอกาสที่น่าสนใจ แม้เศรษฐกิจจีนจะยังเผชิญกับความท้าทาย อย่างไรก็ดี รัฐบาลจีนกำลังดำเนินนโยบายกระตุ้นเศรษฐกิจอย่างต่อเนื่อง ซึ่งอาจเป็นปัจจัยหนุนให้ตลาดหุ้นจีนฟื้นตัวในอนาคต ผลักดันการบริโภคในประเทศ และในระยะยาว จีนกำลังปรับโครงสร้างเศรษฐกิจ เน้นบริการ ดิจิทัล และเสริมระบบสวัสดิการเพื่อเพิ่มการบริโภคอย่างยั่งยืน โดยแนะนำให้ลงทุนในกองทุนรวมหุ้นอย่าง กองทุน K-CHINA ที่เน้นลงทุนในหุ้นจีนที่จดทะเบียนในจีนแผ่นดินใหญ่ ฮ่องกง และประเทศอื่น ๆ (All China) ที่มีคุณภาพดี เติบโตสูง เน้นหุ้นกลุ่มเศรษฐกิจใหม่ (New Economy) เช่น กลุ่มเทคโนโลยี กลุ่มลดการปล่อยคาร์บอนไดออกไซด์ และกลุ่มอุปโภคบริโภค เช่นเดียวกับหุ้นอินเดีย แนะนำให้ลงทุนในกองทุน K-INDIA ที่เน้นลงทุนในกลุ่มการบริโภคภายในประเทศ จากจำนวนประชากรกว่า 1.46 พันล้านคน รวมถึงอัตราการเติบโตของชนชั้นกลางก็สูงขึ้นอย่างรวดเร็ว ขณะที่หนี้ภาคครัวเรือนยังต่ำ รวมถึงหุ้นเวียดนามที่มีศักยภาพการเติบโตสูง ผ่านการลงทุนในกองทุน PRINCIPAL VNEQ ที่เน้นลงทุนในบริษัทที่มีคุณภาพ มีกระแสเงินสด และงบดุลที่แข็งแกร่ง เน้นลงทุนในหุ้นกลุ่มการเงิน กลุ่มส่งออก และ กลุ่มอสังหาริมทรัพย์

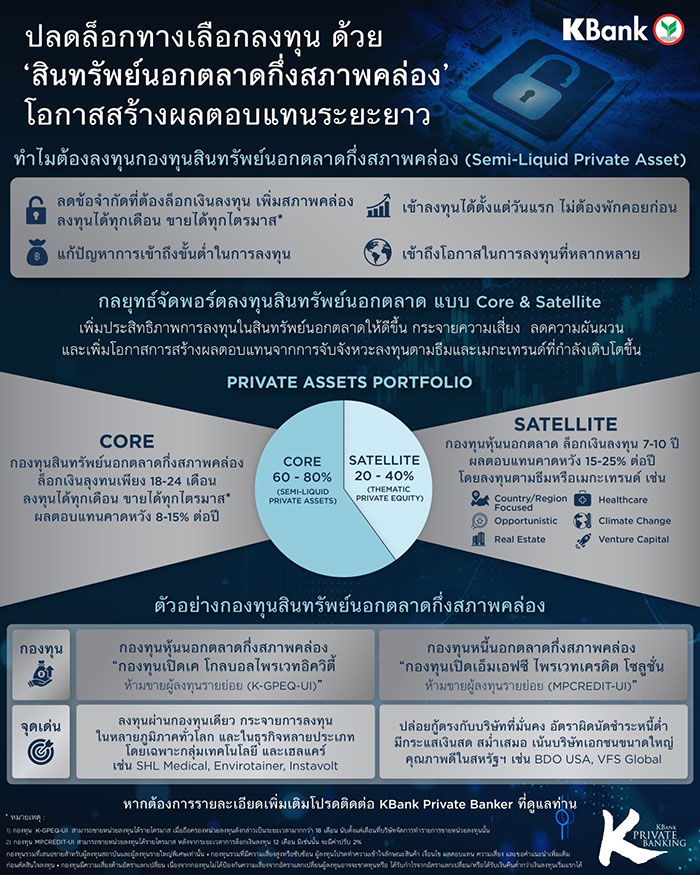

สินทรัพย์นอกตลาด: ทางเลือกใหม่เพื่อผลตอบแทนที่เหนือกว่า อย่างกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง (Semi Liquid Private Asset Fund) ช่วยลดข้อจำกัดเรื่องสภาพคล่องที่เป็นข้อจำกัดการลงทุนในกองทุนสินทรัพย์นอกตลาดแบบดั้งเดิม ต้องถูกล็อคเงินลงทุนยาวนานถึง 7-10 ปี เปิดโอกาสให้นักลงทุนสามารถลงทุนเพิ่มได้ทุกเดือน สามารถขายหน่วยลงทุนได้เป็นรายไตรมาสหรือในช่วงเวลาที่กำหนด ผลิตภัณฑ์กองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่องมีให้เลือกหลากหลาย ทั้งกองทุนหุ้นนอกผ่านการลงทุนในกองทุน K-GPEQ-UI เน้นลงทุนในธุรกิจนอกตลาดที่เป็นเมกะเทรนด์ของโลก เช่น การดูแลสุขภาพและเทคโนโลยี กองทุนสินเชื่อนอกตลาดซึ่งเป็นการปล่อยกู้โดยตรงให้กับบริษัทเอกชน ผ่านการลงทุนในกองทุน K-GPC-UI และกองทุน MPCREDIT-UI เน้นลงทุนในบริษัทที่มีความสามารถในการชำระหนี้สูง กองทุนโครงสร้างพื้นฐานนอกตลาด ผ่านการลงทุนใน MPINFRA-UI เน้นลงทุนในสินทรัพย์โครงสร้างพื้นฐานหลัก (core infrastructure assets) ที่อยู่ภายใต้การควบคุมอัตราโดยหน่วยงานกำกับดูแล หรือโดยสัญญาระยะยาวกับคู่สัญญาที่น่าเชื่อถือ เช่น รัฐบาลกลาง รัฐบาลถ้องถิ่น และบริษัทขนาดใหญ่

นอกเหนือจาก 3 สินทรัพย์เด่น กลยุทธ์การลงทุนหลักสำคัญสำหรับครึ่งหลังปี 2568 คือ วางแกนหลัก (Core Portfoilo) ให้มั่นคง แล้วเสริมโอกาส (Satellite Portfolio) ตามความเสี่ยงที่นักลงทุนรับได้ โดย KBank Private Banking ยังแนะนำให้พอร์ตการลงทุนหลักมีน้ำหนัก 50% ขึ้นไป โดยแนะนำให้ลงทุนใน “กองทุนผสมหลายสินทรัพย์ทั่วโลก” ที่มีผู้จัดการมืออาชีพคอยปรับพอร์ต เพื่อให้ความเสี่ยงกับโอกาสสมดุล โดยแนะนำให้ลงทุนในกองทุนอย่าง K-ALLROADS Series หรือ K-WEALTH PLUS Series

ในโลกการลงทุนที่ไม่เหมือนเดิมทั้งด้านเศรษฐกิจ ภูมิรัฐศาสตร์ และเทคโนโลยี ทุกอย่างเปลี่ยนเร็ว และคาดเดาไม่ได้ การสร้างพอร์ตการลงทุนที่จะตอบโจทย์ระยะยาวเป็นสิ่งจำเป็น ดังนั้น นักลงทุนควรกระจายพอร์ตการลงทุนไม่ควรลงทุนแค่หนึ่งสินทรัพย์ หนึ่งประเทศ หรือหนึ่งธีมการลงทุน วรจัดพอร์ตการลงทุนที่พร้อมรับทุกสถานการณ์

KBank Private Banking และ Lombard Odier ร่วมฉลองความสำเร็จครบรอบ 10 ปีการเป็นพันธมิตรทางธุรกิจที่ได้ลงนามร่วมกันตั้งแต่ปี 2557 โดยความร่วมมืออันแข็งแกร่งนี้ถือเป็นแรงผลักดันสำคัญในการยกระดับบริการบริหารความมั่งคั่งที่ครบวงจรในระดับสากลให้แก่ลูกค้าบุคคลสินทรัพย์สูงในประเทศไทย ภายใต้พันธกิจ “ส่งมอบความมั่งคั่งที่สมบูรณ์แบบ และอนาคตที่สมบูรณ์แบบ” (Perfect Wealth, Perfect Future) ที่ยึดมั่นลูกค้าเป็นศูนย์กลาง (Customer-Centricity) เพื่อมุ่งสร้างความมั่งคั่งอย่างยั่งยืนผ่าน กลยุทธ์โซลูชัน 4 เสาหลัก ประกอบด้วย การจัดสรรพอร์ตการลงทุนด้วยการให้ความสำคัญกับการจัดการความเสี่ยง (Risk-based Asset Allocation), การลงทุนในสินทรัพย์ทางเลือก (Alternative Investments), การลงทุนเพื่อความยั่งยืน (Sustainability Investment) และการบริหารจัดการทรัพย์สินครอบครัว (Family Wealth Planning Service) ด้วยการผสมผสานความเชี่ยวชาญระดับโลกของ Lombard Odier กับความรู้เชิงลึกภายในประเทศของ KBank Private Banking การเป็นพันธมิตรทางธุรกิจนี้ได้สร้างการเปลี่ยนผ่านที่สำคัญให้กับบริการบริหารความมั่งคั่งในประเทศไทย ซึ่งจะยังคงมุ่งมั่นในการพัฒนาบริการและนำเสนอนวัตกรรมเพื่อที่จะตอบโจทย์ความต้องการของลูกค้าในอนาคตให้ครอบคลุมทุกมิติอย่างยั่งยืนต่อไป

10 ปีแห่งความร่วมมือของ KBank Private Banking และ Lombard Odier ได้ยกระดับการบริหารความมั่งคั่งในประเทศไทยอย่างครบวงจร ผ่านกลยุทธ์โซลูชัน 4 เสาหลัก ได้แก่

นาย อดิศร เสริมชัยวงศ์, Executive Chairman, Private Banking Group ธนาคารกสิกรไทย กล่าวว่า “ความร่วมมืออันแน่นแฟ้นตลอด 10 ปีที่ผ่านมา ระหว่าง KBank Private Banking และ Lombard Odier สะท้อนถึงความมุ่งมั่นในการนำเสนอบริการบริหารทรัพย์สินที่ครบวงจรระดับสากลในประเทศไทย ภายใต้แนวทางที่มุ่งเน้นลูกค้าเป็นศูนย์กลาง และการนำเทคโนโลยีในการวิเคราะห์ข้อมูลเพื่อให้สามารถส่งมอบบริการและโซลูชันที่ตอบโจทย์ความต้องการของลูกค้ารายบุคคลได้อย่างแท้จริง เรามุ่งหวังที่จะส่งมอบความมั่งคั่งที่สมบูรณ์แบบ ทั้งการสร้างการเติบโต การเก็บรักษา และส่งต่อความมั่งคั่งจากรุ่นสู่รุ่น ให้เป็นไปดังที่ลูกค้ามอบความไว้วางใจให้กับเรา และเราจะยังคงร่วมมือกับ Lombard Odier อย่างต่อเนื่องเพื่อสร้างอนาคตกับผลตอบแทนที่ยั่งยืนให้กับลูกค้าให้ดีที่สุดต่อไป”

มร.วินเซนต์ มาเนียนาต์ Limited Partner, Asia Regional Head and Global Head of Strategic Alliances, Lombard Odier กล่าวว่า “Lombard Odier มุ่งเน้นการช่วยลูกค้ารักษาและบริหารความมั่งคั่งให้เติบโตในระยะยาว ในภูมิภาคเอเชีย เราเล็งเห็นถึงอนาคตการเติบโตของธุรกิจไพรเวทแบงก์กิ้ง ทั้งในประเทศไทยและต่างประเทศ โดยเราเชื่อมั่นว่าการผสานความแข็งแกร่งของ Lombard Odier และ KBank Private Banking จะช่วยส่งมอบคุณค่าแก่ลูกค้าของเราเพื่อเปิดโอกาสในการเข้าถึงโซลูชันการลงทุนระดับโลกผ่านแนวทางความเป็นพันธมิตรทางธุรกิจนี้”

10 ปีแห่งความสำเร็จ สู่การเดินหน้าร่วมกันเพื่อสร้างอนาคตที่ยั่งยืน

ท่ามกลางการเปลี่ยนแปลงของภูมิทัศน์ความมั่งคั่งในภูมิภาคเอเชีย Lombard Odier และ KBank Private Banking ยังคงมุ่งมั่นเดินหน้าพัฒนาโซลูชันการเงินแก่ลูกค้า ผ่านการผสานมุมมองระดับโลกเข้ากับความเชี่ยวชาญในประเทศไทยของ KBank Private Banking เพื่อส่งมอบบริการบริหารความมั่งคั่งที่ล้ำสมัยและสร้างคุณค่าแก่ลูกค้าอย่างต่อเนื่อง

ปี 2567 นับเป็นปีแห่งการเลือกตั้งที่สำคัญอย่างมากครั้งหนึ่งในประวัติศาสตร์ เนื่องจากมีการเลือกตั้งใหญ่เกิดขึ้นหลายประเทศในทุกภูมิภาคทั่วโลก ทั้งที่ผ่านไปแล้วอย่าง รัสเซีย อินเดีย เกาหลีใต้ ฝรั่งเศส อังกฤษ และที่ต้อง จับตาอย่างมากคือการเลือกตั้งประธานาธิบดีสหรัฐอเมริกาที่กำลังจะเกิดขึ้นในเดือนพฤศจิกายนนี้ ซึ่งการเปลี่ยนแปลงทางการเมืองที่เกิดขึ้นหลังการเลือกตั้ง ย่อมส่งผลกระทบต่อทิศทางเศรษฐกิจและกระทบต่อภูมิทัศน์การลงทุนทั่วโลกอย่างแน่นอน

การเลือกตั้งประธานาธิบดีของสหรัฐอเมริกา ถือเป็นการเลือกตั้งที่น่าจับตามองมากที่สุดด้วยหลายเหตุผลไม่ว่าจะเป็น อิทธิพลทางเศรษฐกิจของสหรัฐฯ ที่เป็นเศรษฐกิจที่ใหญ่ที่สุดในโลก ดังนั้น การเปลี่ยนแปลงด้านนโยบายจากผู้นำคนใหม่ย่อมจะส่งผลกระทบต่อเศรษฐกิจโลก ซึ่งความไม่แน่นอนทางการเมืองนี้สามารถนำไปสู่ผลลัพธ์ที่คาดไม่ถึงและอาจจะสร้างการเปลี่ยนแปลงครั้งใหญ่ เช่น ในด้านของเศรษฐกิจที่นโยบายของสองผู้สมัครที่มีวิสัยทัศน์ชัดเจน โดย โดนัลด์ ทรัมป์ เน้นนโยบายการลดภาษี การลดข้อบังคับทางธุรกิจ และเการเจรจาทางการค้าที่ยุติธรรมและเป็นมิตรต่อธุรกิจ ซึ่งนโยบายเหล่านี้อาจนำไปสู่การเติบโตของภาคธุรกิจในประเทศและการปรับตัวขึ้นของตลาดหุ้น ในขณะที่ ความตึงเครียดทางการค้ากับประเทศอื่นอาจส่งผลกระทบต่อการลงทุนระหว่างประเทศ ในขณะที่ คามาลา แฮร์ริส มีนโยบายไม่แตกต่างจาก ประธานาธิบดี โจ ไบเดน มากนัก โดยยังคงเน้นนโยบายการลงทุนในพลังงานสะอาด การเพิ่มภาษีคนรวย และการเสริมสร้างระบบสวัสดิการสังคม โดยนโยบายเหล่านี้อาจนำไปสู่การเติบโตที่ยั่งยืนและความเท่าเทียมทางเศรษฐกิจในระยะยาว แต่ในระยะสั้นอาจสร้างความไม่แน่นอนและความผันผวนในตลาดการลงทุน

เมื่อวิเคราะห์อย่างละเอียดถึงภาพรวมการลงทุนในตลาดช่วงระหว่างก่อนและหลังการเลือกตั้งประธานาธิบดีสหรัฐฯ สมัยที่ผ่านมา จะพบว่าตลาดหุ้นผันผวนสูงทั้งก่อนและหลังการเลือกตั้ง แต่การฟื้นตัวของตลาดหลังการเลือกตั้งมักเป็นไปในทิศทางที่ดี เนื่องจากมีปัจจัยจากนโยบายเศรษฐกิจที่ชัดเจน เช่น การเลือกตั้งในปี 2559 ที่โดนัลด์ ทรัมป์ ชนะการเลือกตั้ง ตลาดหุ้นตอบสนองในทางบวกช่วงหลังการเลือกตั้ง ตรงกันข้ามกับช่วงก่อนการเลือกตั้งที่ตลาดมีความผันผวนสูง และการเลือกตั้งในปี 2563 ที่โจ ไบเดน ชนะการเลือกตั้ง ตลาดหุ้นต่างมีความผันผวนทั้งก่อน และหลังการเลือกตั้งเช่นเดียวกัน และสำหรับการเลือกตั้งในครั้งนี้ คาดการณ์ว่าภาพรวมการลงทุนของตลาดจะอยู่ในทิศทางบวก โดยเฉพาะตลาดหุ้นสหรัฐฯ มีโอกาสปรับเพิ่มขึ้นต่อได้ เนื่องจากเศรษฐกิจในประเทศ ยังคงแข็งแกร่ง แม้ธนาคารกลางสหรัฐฯ (FED) ชะลอการลดอัตราดอกเบี้ยในช่วงแรก แต่หลังจากสถานการณ์เงินเฟ้ออ่อนตัวดีขึ้น พร้อมทั้งถ้อยแถลงจากประธาน FED ล่าสุดมีการส่งสัญญาณลดดอกเบี้ยครั้งแรกในเดือนกันยายนนี้ โดยที่ตลาดคาดการณ์ว่า FED มีโอกาสลดอัตราดอกเบี้ยลง 3 ครั้ง ครั้งละ 0.25% ในปีนี้

นอกจากนี้ การเลือกตั้งครั้งนี้เกิดเหตุการณ์ไม่คาดคิดขึ้น หลังจากที่มีการเปลี่ยนผู้ท้าชิงจากฝั่งเดโมแครต ส่งผลให้การแข่งขันของทั้งสองพรรคกลับมาสูสีกัน และยากที่จะคาดเดาว่าใครจะมาเป็นประธานาธิบดีคนต่อไป ทำให้เกิดความผันผวนสูงกว่าเมื่อเทียบกับในอดีต ดังนั้น การกระจายการลงทุนและจัดการด้านความเสี่ยงถือเป็นหลักสำคัญในสภาวะตลาดเช่นในปัจจุบัน

ในสภาวะเศรษฐกิจที่ไม่แน่นอนและคาดการณ์ได้ยากจากสถานการณ์เช่นนี้ KBank Private Banking แนะนำให้นักลงทุนจัดสรรเงินลงทุนตามหลักการ Risk-Based Asset Allocation โดย แบ่งเงินลงทุน 50-70% ของพอร์ตลงทุนในกองทุน ALL ROADS Series ไม่ว่าจะเป็น K-ALLRD-UI-A(A), K-ALLGR-UI-A(A) และ K-ALLEN-UI-A(A) ที่กระจายการลงทุนในสินทรัพย์หลายประเภททั่วโลก ช่วยให้พอร์ตการลงทุนสามารถสร้างผลตอบแทนพร้อมทั้งจำกัดความเสียหายในทุกสภาวะตลาด และยังมาพร้อมกลไกอัจฉริยะที่กำหนดสัดส่วนการลงทุนให้สมดุลโดยอัตโนมัติ ในสภาวะเศรษฐกิจที่แตกต่างกัน อาทิ ในช่วงตลาดปกติเพิ่มอัตราทดเพื่อเพิ่มผลตอบแทน ขณะเดียวกันในช่วงตลาดผันผวน ลดสัดส่วนการลงทุน ถือครองเงินสดมากขึ้นเพื่อลดความเสียหาย ที่ผ่านมาในช่วงวิกฤตเศรษฐกิจ กองทุนสามารถจัดการกับความเสียหายให้อยู่ในกรอบที่กำหนด สามารถสร้างผลตอบแทนได้ดีในสภาพตลาดที่หลากหลาย โดยผลการดำเนินงานย้อนหลังตั้งแต่จัดตั้งเมื่อ 10 ปีที่ผ่านมากองทุนหลัก LO FUNDS - ALL ROADS Series ในต่างประเทศสร้างผลตอบแทนและควบคุมความผันผวนได้ดีสมํ่าเสมอ และสามารถให้ผลตอบแทนเป็นบวกได้ ถ้าลงทุนอย่างน้อย 3 ปีขึ้นไป

นอกเหนือจากผลการเลือกตั้งประธานาธิบดีของสหรัฐฯ ที่นักลงทุนต้องติดตาม ยังมีสิ่งอื่นที่นักลงทุนต้องจับตาเพิ่มเติม ไม่ว่าเป็น ความกังวลต่อเรื่อง Recession ที่อาจจะเกิดขึ้นหรือไม่ หรือยังเป็น Soft Landing ตามที่เคยคาดไว้ การลดอัตราดอกเบี้ยของ FED ที่จะลดครั้งละ 0.25% ในเดือนกันยายน พฤศจิกายน และธันวาคมในปีนี้ โดยคาดว่าดอกเบี้ยจะลดลงไปอยู่ที่ 3.75% และคงอยู่ในระดับสูง (Higher for longer) ความเสี่ยงด้านภูมิรัฐศาสตร์ ซึ่งไม่มีทีท่าว่าจะจบลง ซึ่งล้วนแต่ส่งผลกระทบต่อภาพรวมการลงทุน ดังนั้น นักลงทุนต้องให้ความสำคัญกับการจัดพอร์ตการลงทุนให้เหมาะสมกับสภาวะเศรษฐกิจเป็นสิ่งสำคัญที่จะช่วยให้นักลงทุนสามารถสร้างผลตอบแทนที่มั่นคงได้ในทุกสถานการณ์

หากต้องการข้อมูลเพิ่มเติม สามารถดูรายละเอียดเพิ่มเติมทางเว็บไซต์ของ KBank Private Banking ได้ที่ https://kbank.co/3ETkS5v

คำเตือน

กองทุน ALL ROADS Series ประกอบด้วย กองทุน K-ALLRD-UI-A(A), K-ALLGR-UI-A(A) และ K-ALLEN-UI-A(A) (เป็นกองทุนรวมสำหรับผู้ลงทุนสถาบันและผู้ลงทุนรายใหญ่พิเศษ

จากสถิติผลตอบแทนย้อนหลังในช่วง 3-10 ปี พบว่าหุ้นนอกตลาด (Private Equity) ให้ผลตอบแทนเหนือกว่าหุ้นในตลาด (Public Market) ที่ 5-9% อีกทั้งท่ามกลางสภาพตลาดทุนที่ยังผันผวน การลงทุนในสินทรัพย์นอกตลาด (Private Asset) กำลังเป็นที่พูดถึงว่าจะสามารถสร้างผลตอบแทนที่น่าสนใจให้พอร์ตการลงทุนได้ ซึ่งการลงทุนในสินทรัพย์นอกตลาดอาจมีข้อจำกัดอยู่บ้าง เช่น เรื่องระยะเวลาที่นักลงทุนจะถูกล็อคเงินลงทุน (Lock-up Period) ทำให้ต้องถือครองสินทรัพย์ที่ลงทุนเป็นเวลาหลายปี ไม่สามารถซื้อขายได้ตามต้องการ แต่ในปัจจุบัน มีกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง หรือ Semi Liquid Private Asset Funds ที่มาช่วยลดข้อจำกัดเรื่องสภาพคล่อง ซึ่งนักลงทุนสามารถถอนเงินลงทุนบางส่วนได้ในช่วงเวลาที่กำหนด ทำให้นักลงทุนสามารถเข้าถึงผลตอบแทนสูงจากสินทรัพย์นอกตลาดได้โดยไม่ติดปัญหาเรื่องสภาพคล่อง

กลยุทธ์จัดพอร์ตลงทุนสินทรัพย์นอกตลาดแบบ Core & Satellite

KBank Private Banking มุ่งพัฒนาและหาโอกาสการลงทุนในสินทรัพย์ทางเลือกอย่างต่อเนื่อง ล่าสุดนำเสนอกลยุทธ์จัดพอร์ตลงทุนสินทรัพย์นอกตลาดในรูปแบบ Core & Satellite เพื่อเพิ่มประสิทธิภาพการลงทุนในสินทรัพย์นอกตลาด กระจายความเสี่ยงและลดความผันผวนของพอร์ต โดยนักลงทุนสามารถวางแผนการจัดพอร์ตตามสไตล์ที่ต้องการได้ โดยมีกองทุนให้เลือกหลากหลาย โดยในสัดส่วนหลักจะแนะนำให้ลงทุนในกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง (Semi Liquid Private Asset Funds) ที่มาพร้อมเงื่อนไขการลงทุนที่น่าสนใจ อาทิ ลดข้อจำกัดเรื่องสภาพคล่องด้วยระยะเวลาล็อคเงินลงทุนระหว่าง 12-18 เดือน สามารถเข้าลงทุนได้ตั้งแต่วันแรก ไม่ต้องนำเงินลงทุนไปพักคอยก่อน ช่วยเพิ่มประสิทธิภาพให้นักลงทุนมากยิ่งขึ้น นอกจากนี้ นักลงทุนยังสามารถซื้อหน่วยลงทุนได้ทุกเดือน ขายได้ทุกไตรมาส โดย KBank Private Banking ได้จับมือกับพันธมิตรที่เป็นผู้จัดการกองทุนสินทรัพย์นอกตลาดระดับโลก อย่าง EQT Nexus ที่ระดมทุนหุ้นนอกตลาดได้เป็นอันดับ 3 ของโลกและ Apollo ที่มียอดการปล่อยสินเชื่อนอกตลาดเป็นอันดับ 1 ของโลก ส่วนในสัดส่วนเสริม นักลงทุนสามารถเลือกลงทุนในกองทุนหุ้นนอกตลาด ที่บริหารกองทุนโดยหลากหลายผู้จัดการกองทุนที่มีความเชี่ยวชาญในการบริหารจัดการกองทุนโดยเน้นคัดสรรธุรกิจที่มีการเติบโตตามเมกะเทรนด์ และกระจายการลงทุนในบริษัทนอกตลาดทั่วโลก กลยุทธ์การจัดพอร์ตการลงทุนสินทรัพย์นอกตลาดนับเป็นอีกพัฒนาการที่สำคัญของ KBank Private Banking ที่ได้นำเสนอให้กับลูกค้าบุคคลสินทรัพย์สูง ซึ่งเป็นอีกหนึ่งทางเลือกการลงทุนที่เพิ่มโอกาสในการสร้างผลตอบแทนที่ดีท่ามกลางภาวะเศรษฐกิจที่ยังไม่แน่นอน

2 กองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่องที่น่าจับตา

KBank Private Banking นำเสนอสองกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง ได้แก่ กองทุนเปิดเค โกลบอลไพรเวทอิควิตี้ (K-GPEQ-UI) ที่บริหารงานโดย EQT Nexus ผู้จัดการกองทุนหุ้นนอกตลาดระดับโลกจากสวีเดนที่เน้นลงทุนในธุรกิจนอกตลาดที่เป็นเมกะเทรนด์ของโลก เช่น การดูแลสุขภาพและเทคโนโลยี นักลงทุนสามารถเริ่มลงทุนครั้งแรกที่จำนวนเงินขั้นต่ำ 500,000 บาท ซื้อหน่วยลงทุนเพิ่มได้ทุกเดือน และขายคืนหน่วยลงทุนได้เป็นรายไตรมาส โดยมีระยะเวลาการล็อคเงินลงทุนเพียง 18 เดือน

นอกจากการลงทุนในหุ้นนนอกตลาดแล้ว แล้วยังมีการลงทุนในรูปแบบของสินเชื่อนอกตลาดซึ่งเป็นการปล่อยกู้โดยตรงให้กับบริษัทเอกชน โดย KBank Private Banking ร่วมกับ Apollo นำเสนอกองทุนเปิดเอ็มเอฟซี ไพรเวท เครดิต โซลูชั่น (MPCREDIT-U1) ที่เน้นลงทุนในบริษัทที่มีความสามารถในการชำระหนี้สูง นักลงทุนสามารถเริ่มต้นขั้นต่ำที่ 500,000 บาท ซื้อหน่วยลงทุนได้ทุกเดือน ขายคืนหน่วยลงทุนได้เป็นรายไตรมาส ด้วยระยะเวลาการล็อคเงินลงทุนเพียง 12 เดือน

การลงทุนในกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่องของ KBank Private Banking ถือเป็นการเปิดโอกาสให้ลูกค้าบุคคลสินทรัพย์สูงสามารถเข้าถึงการลงทุนในสินทรัพย์ทางเลือกที่มีประสิทธิภาพมากและมีสภาพคล่องยิ่งขึ้น ทั้งนี้ KBank Private Banking มีทีมงานผู้เชี่ยวชาญที่พร้อมให้คำปรึกษาและแนะนำการลงทุนที่เหมาะสมกับความต้องการของนักลงทุน เพื่อให้สามารถสร้างผลตอบแทนที่ดีและสอดคล้องกับสภาวะเศรษฐกิจที่ไม่แน่นอนในปัจจุบัน สอบถามข้อมูลเพิ่มเติมโปรดติดต่อ KBank Private Banker ที่ดูแลท่าน หรือโทร 02-8888811 หรือ ข้อมูลเพิ่มเติมบริการของ KBank Private Banking ที่ https://kbank.co/3NrNbw9

หมายเหตุ: