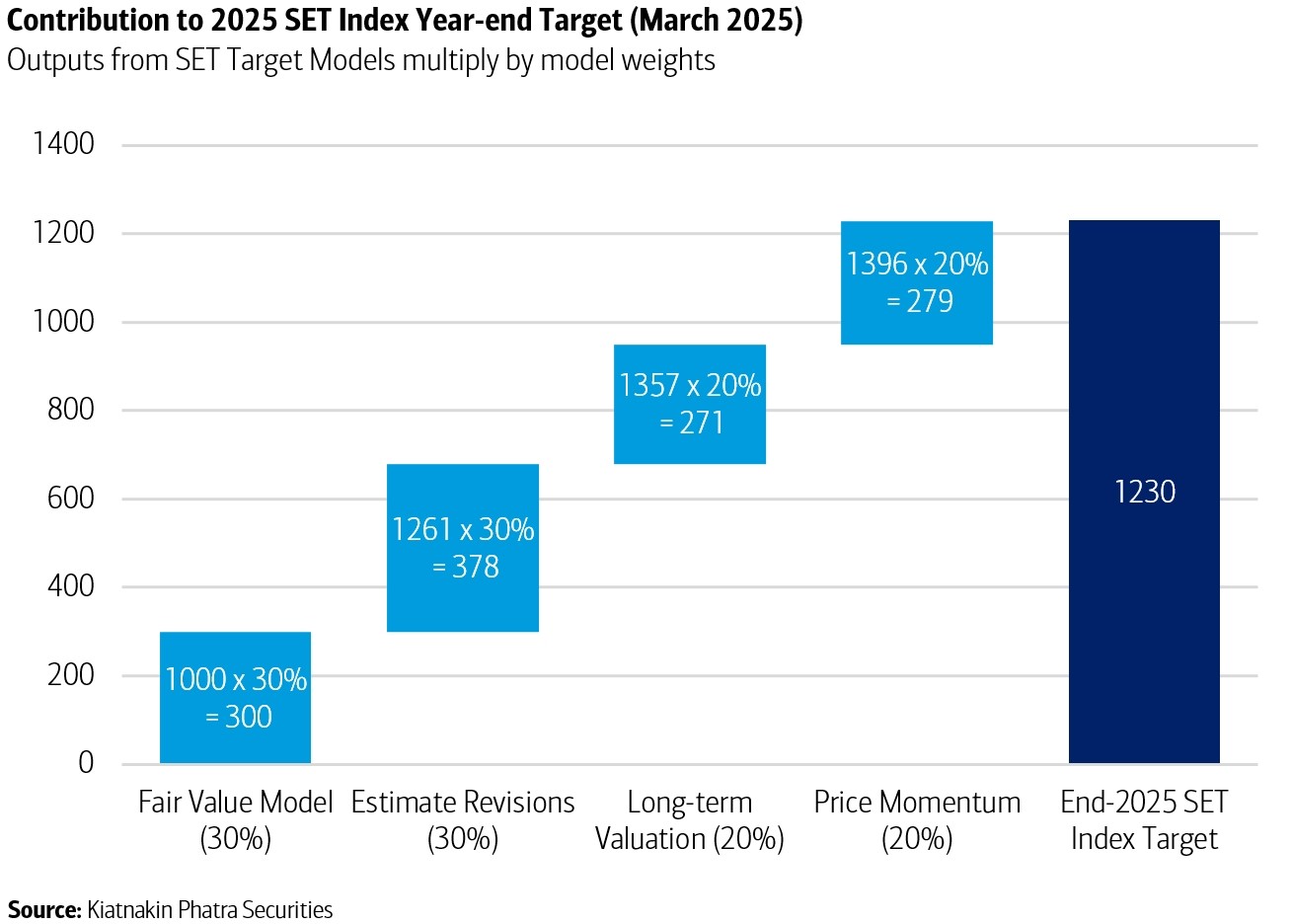

บริษัทหลักทรัพย์ เกียรตินาคินภัทร จำกัด (มหาชน) ออกรายงานกลยุทธ์การลงทุนประเมินว่าตลาดหุ้นไทยกำลังเผชิญแรงกดดันจากปัจจัยมหภาคหลายด้าน ทั้งเศรษฐกิจในประเทศที่ฟื้นตัวช้า นโยบายการเงินที่ยังคงตึงตัว และแรงกดดันจากมาตรการภาษีระหว่างประเทศ ส่งผลให้ปรับลดเป้าหมายดัชนี SET ปี 2025 ลงเหลือ 1,230 จุด จากเดิม 1,460 จุด ซึ่งสะท้อนอัพไซด์เพียง 5% จากระดับปัจจุบัน นอกจากนี้ ในระยะสั้นยังมีความเสี่ยงที่ดัชนีจะปรับระดับลงไปทดสอบ 1,000 จุด ซึ่งอาจกระตุ้นให้ภาครัฐต้องออกมาตรการพยุงเศรษฐกิจ (policy panic)

ตลาดหุ้นถูกปัจจัยมหภาคกดดันต่อเนื่อง โดยเศรษฐกิจไทยหากไม่นับภาคการท่องเที่ยว อยู่ในภาวะถดถอยติดต่อกัน 9 ไตรมาส EPS และ GDP ยังโตต่ำกว่าค่าเฉลี่ยการเติบโตระยะยาวตั้งแต่ช่วงโควิด นโยบายการเงินที่ตึงตัวและประสิทธิผลของนโยบายการคลังในการกระตุ้นเศรษฐกิจที่ลดลง เหล่านี้ล้วนเป็นปัจจัยหลักที่ทำให้ตลาดหุ้นไทยเป็นตลาดที่มีผลตอบแทนแย่ลงในปีนี้ ซึ่งเป็นผลจากปัจจัยภายในมากกว่าปัจจัยภายนอกอย่างเรื่องแรงกดดันด้านภาษีศุลกากรเหมือนที่ประเทศอื่น ๆ เช่น จีน แคนาดา สหภาพยุโรป และเวียดนามกำลังได้รับผลกระทบ

บล.เกียรตินาคินภัทรประเมินว่าดัชนี SET อาจร่วงลงไปที่ 1,000 จุด จากความเสี่ยงของการชะลอตัวทางเศรษฐกิจ (growth shock) ในไตรมาส 2/2025 อาทิ การท่องเที่ยวที่อ่อนแอ การส่งออกที่ถูกท้าทายจากแรงกดดันจากมาตรการภาษี ภาคการบริโภคที่อ่อนแอ และการลงทุนที่ซบเซา ในขณะที่แรงหนุนเดียวที่อาจช่วยพยุงตลาดได้คือ การที่นักลงทุนกลับเข้าซื้อเมื่อมูลค่าตลาด (valuation) อยู่ในระดับที่ถูกเกินไปหากเทียบกับมูลค่าพื้นฐานซึ่งประเมินว่าอยู่ที่ระดับ P/E 10-11 เท่า หรือที่ดัชนี SET 1,000 จุด หรือการที่ผู้กำหนดนโยบายออกมาตรการกระตุ้นอย่างเร่งด่วนและเร็วกว่าที่คาด

นอกจากนี้ บล.เกียรตินาคินภัทรคาดว่า การผ่อนคลายนโยบายการเงินในการประชุม กนง. ช่วงกลางปี อาจช่วยให้ส่วนต่างอัตราผลตอบแทนพันธบัตรขยายตัว (yield curve steepening) และหนุนดัชนี SET ได้ แต่จนกว่ามาตรการกระตุ้นเศรษฐกิจจะชัดเจน แนะนำให้เน้นลงทุนในกลุ่มหุ้นปลอดภัย ได้แก่

· โรงพยาบาล (BCH, PR9, BDMS, BH) ซึ่งมีการเติบโตที่แข็งแกร่งท่ามกลางภาวะเศรษฐกิจอ่อนแอ

· กลุ่มโทรคมนาคม (TRUE, ADVANC) ที่ได้รับประโยชน์จากปัจจัยสนับสนุนของการควบรวมในอุตสาหกรรม

· กลุ่มธนาคาร (KBANK, SCB) ซึ่งมีอัตราผลตอบแทนจากเงินปันผลและการบริหารเงินทุนที่ดี

อย่างไรก็ตาม วันที่ 30 เมษายน 2025 จะเป็นวันสำคัญสำหรับการประชุม กนง. ซึ่งอาจมีนโยบายเร่งด่วนออกมา หากเกิดขึ้นจริง อาจเกิดแรงหมุนเวียนจากหุ้นปลอดภัยไปสู่หุ้นกลุ่มเสี่ยงที่ได้รับประโยชน์ เช่น

· หุ้นที่มีภาระหนี้สูง (AWC, ERW, IRPC, GPSC) ซึ่งจะได้รับประโยชน์เป็นกลุ่มแรก

· กลุ่มธนาคารขนาดเล็ก อุตสาหกรรมที่อิงกับการบริโภค (รวมถึงสื่อ) สินเชื่อนอกระบบ และอสังหาริมทรัพย์

ดัชนี SET ยังมีโอกาสปรับตัวลงต่อ เนื่องจาก P/E ปัจจุบันที่ 12.2 เท่า ยังคงสูงกว่าระดับ 10-11 เท่าที่จะถือว่า “ถูกจริง” ดังนั้น บล.เกียรตินาคินภัทรคาดว่าความผันผวนจะยังสูง โดยเฉพาะในไตรมาส 2/2025 ซึ่งมีปัจจัยเสี่ยงสำคัญ เช่น การเจรจาภาษี ผลประกอบการบริษัทจดทะเบียน และตัวเลขการเติบโตของ GDP ที่อาจกดดันให้ภาครัฐออกนโยบายกระตุ้นเศรษฐกิจเพิ่มมากขึ้น

นักลงทุนควรติดตามปัจจัยมหภาคอย่างใกล้ชิด และปรับกลยุทธ์ตามภาวะตลาดเพื่อเพิ่มโอกาสสร้างผลตอบแทนในปี 2025

บมจ.หลักทรัพย์ธนชาต ชี้สิ้นปี 2568 นี้ มีโอกาสเห็นดัชนีตลาดหลักทรัพย์ไทยปิดตลาดที่ 1,580 จุด มองยังมีหลายอุตสาหกรรมที่ยังมีความสามารถทำกำไรได้ดี และมีแนวโน้มเติบโตได้ต่อเนื่อง ตามภาวะเศรษฐกิจไทยที่ค่อยๆ ฟื้นตัว แนะนำให้จัดพอร์ตลงทุนแบบเสี่ยงปานกลาง ( Moderate Risk Portfolio) พร้อมมองหุ้นที่คาดว่าจะให้ผลตอบแทนที่ดีกว่าตลาดประกอบด้วย SCB KTB MTC CPALL TRUE CKP ERW SPA MEGA และ DIF

จากเศรษฐกิจไทยที่ค่อยๆ ฟื้นตัว ในช่วงครึ่งหลังของปี 2567 หลังจากนโยบายเศรษฐกิจมีความชัดเจน และเสถียรภาพทางการเมืองนิ่งมากขึ้น แต่เนื่องด้วยความกังวลต่อภาวะเงินเฟ้อในสหรัฐฯ ที่อาจเร่งตัวขึ้นอีกครั้ง กรณีที่ประธานาธิบดีโดนัลด์ ทรัมป์ แห่งสหรัฐอเมริกา ใช้มาตรการภาษีนำเข้าที่แข็งกร้าวกับประเทศคู่ค้าหลัก โดยเฉพาะประเทศจีน ส่งผลให้กระแสเงินทุนไหลออกจากกลุ่มประเทศกำลังพัฒนา (Emerging Country) ไปที่กลุ่มประเทศพัฒนาแล้ว (Developed Country) และเป็นปัจจัยกดดันตลาดหุ้นไทย ในช่วงโค้งสุดท้ายของปี 2567 ทั้งๆ ที่มีแรงหนุนจากเม็ดเงินใหม่ผ่านกองทุนวายุภักษ์ และกองทุนประหยัดภาษี TESG ก็ตาม

นายอดิศักดิ์ ผู้พิพัฒน์หิรัญกุล Head of Retail Strategy และ Investment Strategist บริษัทหลักทรัพย์ ธนชาต จำกัด (มหาชน) เปิดเผยถึงปัญหาของตลาดหุ้นไทยที่ไม่สามารถสร้างผลตอบแทนได้ดีนัก ในช่วง 2-3 ปีที่ผ่านมา เป็นผลจากเศรษฐกิจที่ฟื้นตัวช้า และโครงสร้างตลาดหุ้นไทย ที่ถูกกดดันจากหลายอุตสาหกรรมที่มีการเปลี่ยนแปลงเชิงโครงสร้างในช่วงหลัง Covid ไม่ว่าจะเป็นกลุ่มพลังงาน ปิโตรเคมี ชิ้นส่วนยานยนต์ กลุ่มโรงไฟฟ้า และกลุ่มสื่อโฆษณาเป็นต้น อย่างไรก็ดี เรามองว่ายังมีหลายอุตสาหกรรม ที่ยังมีความสามารถทำกำไรได้ดี และมีแนวโน้มเติบโตได้ต่อเนื่อง ตามภาวะเศรษฐกิจไทยที่ค่อยๆ ฟื้นตัว ทำให้กลยุทธ์การลงทุนในช่วงหลายปีนี้ อยู่ในภาวะที่ “ต้องเลือก” ลงทุน โดยให้เป้าหมาย SET สิ้นปี 2568 ที่ 1,580 จุด

ทั้งนี้ในปี 2568 บล.ธนชาต แนะนำให้จัดพอร์ตลงทุนแบบ Moderate Risk Portfolio โดยให้น้ำหนักการลงทุนประกอบด้วย

1.ตราสารหนี้ระยะสั้นเพื่อรักษาสภาพคล่อง 15% ของพอร์ต

2.ตราสารหนี้คุณภาพสูงในสหรัฐฯ 30% ของพอร์ต ที่นอกจากจะให้ผลตอบแทนจากการถือสูง ยังมีโอกาสได้ส่วนต่างราคาในกรณีที่ Fed กลับมาลดดอกเบี้ยอีกครั้ง

3. ตลาดหุ้นต่างประเทศ 20% ของพอร์ต โดยเน้นไปที่ตลาดหุ้นสหรัฐฯ จีน และเวียดนาม

4.ตลาดหุ้นไทย 20% ของพอร์ต ซึ่งจำเป็นต้อง “เลือก” ซื้อในกลุ่มอุตสาหกรรมที่ยังมีความสามารถในการทำกำไรที่ดี

5.สินทรัพย์ทางเลือก อย่างทองคำ และกองทุนโครงสรางพื้นฐาน 15% ของพอร์ต

สำหรับกลุ่มหุ้นที่คาดว่าจะให้ผลตอบแทนที่ดีกว่าตลาด จะเป็นกลุ่มหุ้นที่มีความสามารถในการทำกำไรสูง สร้างกระแสเงินสดได้ดี สามารถจ่ายเงินปันผลได้สม่ำเสมอ และได้ผลดีจากแนวโน้มดอกเบี้ยขาลง “ชอบ” SCB KTB MTC CPALL TRUE CKP ERW SPA MEGA และ DIF

“KCG” บริษัท เคซีจี คอร์ปอเรชั่น จำกัด (มหาชน) ผู้นำผลิตภัณฑ์อาหารตะวันตกเพื่อโมเดิร์นไลฟ์สไตล์ คว้ารางวัล Investors’ Choice Award ครั้งที่ 5 ประจำปี 2567 ด้วยคะแนนประเมินคุณภาพการจัดประชุมสามัญผู้ถือหุ้นประจำปี (AGM) 100 คะแนนเต็ม ตั้งแต่ปีแรกที่เข้าตลาดหลักทรัพย์ฯ จากสมาคมส่งเสริมผู้ลงทุนไทย (Thai Investors Association) ที่สะท้อนให้เห็นถึงการเป็นบริษัทที่โปร่งใส และปฏิบัติต่อผู้ถือหุ้นและผู้มีส่วนได้เสียอย่างเท่าเทียม รวมถึงการสื่อสารข้อมูลที่ถูกต้องและครบถ้วน ซึ่งสอดคล้องกับหลักธรรมาภิบาลที่ได้รับการยอมรับในระดับสากล

นายดำรงชัย วิภาวัฒนกุล ประธานเจ้าหน้าที่บริหารและกรรมการผู้อำนวยการ บริษัท เคซีจี คอร์ปอเรชั่น จำกัด (มหาชน) หรือ KCG กล่าวในโอกาสที่เป็นตัวแทนผู้บริหาร และพนักงาน

บริษัทฯ รับรางวัล Investors’ Choice Award ครั้งที่ 5 ประจำปี 2567 ว่า

“ปีนี้เป็นปีแห่งความภาคภูมิใจของ KCG ทั้งในเชิงผลประกอบการที่เติบโตสวนกระแส และการได้รับรางวัลอย่างต่อเนื่อง การได้รับรางวัล Investors’ Choice Award ด้วยคะแนน 100 เต็ม สำหรับการจัดประชุมสามัญผู้ถือหุ้นประจำปี ตั้งแต่ปีแรกที่เข้าจดทะเบียนในตลาดหลักทรัพย์ฯ และเป็นเพียง 1 ใน 3 บริษัทเท่านั้นที่ผ่านการประเมินคุณภาพและสามารถได้รับรางวัลในปีนี้ ซึ่งสะท้อนให้เห็นถึงความมุ่งมั่นของ KCG ในการสร้างความโปร่งใสในการดำเนินงาน การปฏิบัติต่อผู้ถือหุ้นและผู้มีส่วนได้เสียอย่างเท่าเทียม และเป็นผลมาจากการที่บริษัทดำเนินการตามยุทธศาสตร์ทางธุรกิจ (7 Business Pillars) ที่ให้ความสำคัญทั้งเรื่องของคนและการเติบโตอย่างยั่งยืน ส่งผลให้ทั้งองค์กรเดินหน้าไปสู่เป้าหมายพร้อมกันทั้งในเชิงผลประกอบการและความเชื่อมั่นของนักลงทุน ซึ่งบริษัทจะตั้งใจดำเนินการตามยุทธศาสตร์ทางธุรกิจเช่นนี้ต่อไป”

นายดำรงชัย กล่าว รางวัล Investors’ Choice Award เป็นอีกหนึ่งรางวัลที่สะท้อนถึงความสำเร็จอย่างต่อเนื่องของ KCG หลังจากได้รับเลือกให้เป็น 1 ในหลักทรัพย์ที่น่าลงทุนกลุ่ม ESG Emerging

ปี 2567 จากสถาบันไทยพัฒน์ และการได้รับคัดเลือกให้เป็นหุ้นที่อยู่ในทำเนียบ ESG 100 ตั้งแต่ปีแรกที่หุ้น KCG เข้าซื้อขายในตลาดหลักทรัพย์ฯ จึงสะท้อนให้เห็นว่า KCG เป็นบริษัทจดทะเบียนที่น่าลงทุนและมีศักยภาพในการเติบโตอย่างยั่งยืน

คาดการณ์ธนาคารกลางสหรัฐฯ เริ่มลดดอกเบี้ยในการประชุมรอบนี้ ส่งผลบวกต่อทุกสินทรัพย์ในระยะยาว มองเดือนกันยายนเป็นจังหวะทยอยสะสม “หุ้นเทคโนโลยี – หุ้นไทย – บิทคอยน์” โดยเฉพาะหุ้นกลุ่มเอไอที่ผลประกอบการไตรมาสล่าสุดเติบโตแทบทุกราย ส่วนบิทคอยน์มีสัญญาณบวกจากสถิติเดิม ปีที่เกิด Halving ราคาจะสิ้นสุดการพักฐานในเดือนกันยายนก่อนจะสร้างผลตอบแทนเป็นบวกสามเดือนติดต่อกัน ขณะที่หุ้นไทยเริ่มมีปัจจัยบวกหนุน

นายณพวีร์ พุกกะมาน นักลงทุนและผู้ก่อตั้ง Creative Investment Space (CIS) สถาบันให้ความรู้ด้านนวัตกรรมการลงทุนรูปแบบใหม่ เปิดเผยว่า ปัจจัยสำคัญที่นักลงทุนต้องจับตาในเดือนกันยายนนี้ คือการประชุมของคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐอเมริกาที่จะมีขึ้นในวันที่ 18 -19 กันยายนนี้ โดยประธานธนาคารกลางสหรัฐฯ ได้ส่งสัญญาณมาก่อนหน้านี้แล้วที่การประชุมแจ็คสันโฮลว่านโยบายการเงินมีโอกาสที่จะเปลี่ยนทิศทางมาเป็นการลดดอกเบี้ยถ้าหากตัวเลขเศรษฐกิจอ่อนแอลง

ทั้งนี้ การประกาศตัวเลขการจ้างงานนอกภาคการเกษตร (Non-Farm Payroll) สัปดาห์ที่ผ่านมาออกมาต่ำกว่าที่คาดค่อนข้างมาก ทำให้ตลาดมีความกังวลว่าเศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยจนต้องลดดอกเบี้ยในอัตรา 0.5% ในการประชุมเดือนนี้ทันที จึงเกิดแรงเทขายในตลาดหุ้นและสินทรัพย์อื่น ๆ

อย่างไรก็ตามคาดว่าตลาดได้ซึมซับกับข่าวและความน่าจะเป็นที่จะใช้ยาแรงด้วยการลดดอกเบี้ย 0.5% ไปแล้ว ถ้าหากการประกาศตัวเลขเงินเฟ้อ หรือ CPI Index ในสัปดาห์นี้ออกมาต่ำกว่าที่คาดมากก็ไม่น่าจะสร้างความตกใจให้กับตลาดได้มากกว่านี้

“ในระยะกลาง การที่ธนาคารกลางสหรัฐฯ เริ่มที่จะลดดอกเบี้ยลงจะเป็นผลดีต่อตลาดการลงทุนทั้งหมด แต่ในระยะสั้นอาจยังมีความผันผวน ถึงอย่างไรการที่ตลาดหุ้นและสินทรัพย์การลงทุนอื่นปรับฐานลงมาในช่วงเดือนกันยายน ถือเป็นโอกาสในการทยอยเข้าสะสม เพราะจากสถิติทุกปี เดือนกันยายนตลาดหุ้นสหรัฐฯ จะให้ผลตอบแทนต่ำที่สุด แต่หลังจากนั้นในไตรมาสที่สี่จะสามารถสร้างผลตอบแทนได้เป็นอย่างดี”

โดยเฉพาะดัชนี Nasdaq หากมีการปรับฐานลงมา มองเป็นโอกาสในการเข้าลงทุนในหุ้นเทคโนโลยีไม่ว่าจะเป็นกลุ่มหุ้นขนาดใหญ่ทั้ง 7 ตัว รวมถึงหุ้นที่เกี่ยวข้องกับเอไออื่น ๆ เพราะภาพรวมของการประกาศผลประกอบการของหุ้นที่เกี่ยวข้อง

กับเอไอ ยังคงทำได้ดีกว่าที่นักวิเคราะห์คาดทั้งหมด รวมทั้งยังมองการเติบโตต่อในไตรมาสต่อไป แต่ราคาหุ้นปรับตัวลงมาเป็นไปตามภาวะตลาด

อาทิ หุ้น Nvidia ที่มีรายได้เพิ่มขึ้น 122% เมื่อเทียบกับช่วงเดียวกันของไตรมาสที่ผ่านมา กำไรสุทธิเพิ่มขึ้นมากกว่าสองเท่า และรายได้จากธุรกิจศูนย์ข้อมูลของ Nvidia ซึ่งรวมถึงโปรเซสเซอร์ AI เพิ่มขึ้น 154% จากปีที่ผ่านมา เป็นแรงหนุนสำคัญให้กับหุ้นเทคโนโลยีอื่น ๆ

ขณะที่หุ้น Tesla นักลงทุนกำลังมองข้ามยอดขายของรถยนต์ไฟฟ้าที่เติบโตลดลง และให้ความสำคัญกับการเปิดตัวธุรกิจใหม่ คือ Robotaxi หรือ แท็กซี่แบบไร้คนขับ ซึ่งถูกคาดหมายว่าจะเป็นธุรกิจที่สร้างรายได้และทำกำไรให้กับ Tesla ในยุคต่อไป

ด้านสินทรัพย์อื่น ๆ ที่จะได้ประโยชน์จากการที่ธนาคารกลางสหรัฐฯ จะเริ่มลดดอกเบี้ยในช่วงเดือนกันยายนสามารถที่จะทยอยเข้าลงทุนได้ เช่น ทองคำ และบิทคอยน์ จากสถิติที่ผ่านมา ปีที่เกิดการ Halving และมีการเลือกตั้งประธานาธิบดีสหรัฐฯ ราคาบิทคอยน์จะจบการปรับฐานในเดือนกันยายนและจะให้ผลตอบแทนเป็นบวกตลอดสามดือนสุดท้ายของปี และยังมีโอกาสที่จะเป็นขาขึ้นต่อเนื่องในปี 2025 จึงสามารถทยอยเข้าสะสมได้ โดยมีแนวรับไม่ต่ำกว่า 49,000 ดอลลาร์

ทางด้านตลาดหุ้นไทย เริ่มมีปัจจัยบวกเข้ามาไม่ว่าจะเป็นการได้รัฐบาลใหม่ การตั้งกองทุนวายุภักษ์ จนทำให้ดัชนี SET Index ปรับตัวขึ้นค่อนข้างแรงในสัปดาห์ที่ผ่านมา ในแง่ทางเทคนิคมีโอกาสที่จะปรับตัวขึ้นแตะ 1,500 จุด ในปีนี้ เพราะมีแรงซื้อเข้ามาในหุ้นขนาดใหญ่เป็นหลัก มองว่าเป็นโอกาสในการเข้าลงทุนในรูปแบบของการเก็งกำไรไปจนถึงสิ้นปีนี้ได้ แต่หลังจากนั้นต้องจับตาการปรับโครงสร้างทางเศรษฐกิจใหม่ว่าจะทำให้จีดีพีสามารถเติบโตได้ต่อเนื่อง หรือไม่

“คาดว่าช่วงไตรมาสสุดท้ายของปีนี้ ตลาดการลงทุนมีโมเมนตัมที่ดีจากการที่ธนาคารกลางสหรัฐฯ มีโอกาสสูงที่จะเริ่มต้นลดดอกเบี้ย หลังจากนั้นต้องมาติดตามผลการเลือกตั้งประธานาธิบดีสหรัฐฯ ว่าจะมีผลต่อสินทรัพย์ใดต่อไป”

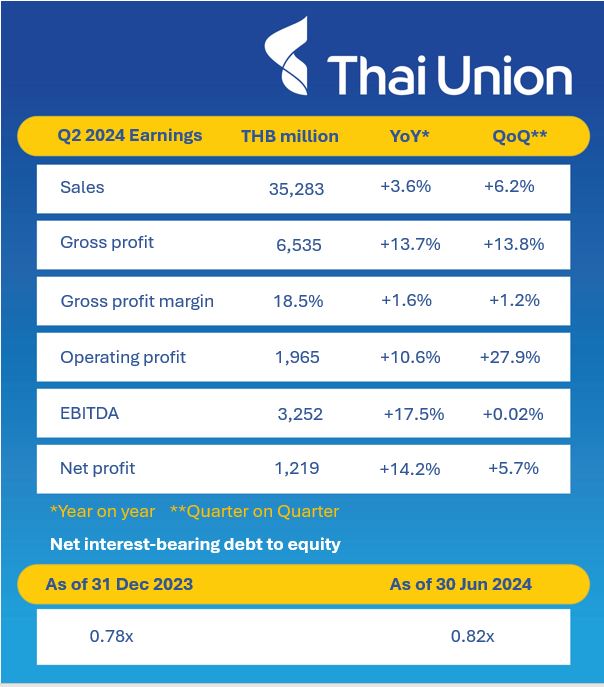

บริษัท ไทยยูเนี่ยน กรุ๊ป จำกัด (มหาชน) รายงานผลกำไรสุทธิในไตรมาสที่สองของปี 2567 ที่ระดับ 1,219 พันล้านบาท เพิ่มขึ้น 14.2 เปอร์เซ็นต์ เมื่อเทียบกับไตรมาสเดียวกันของปีก่อน โดยได้รับแรงหนุนจากการฟื้นตัวต่อเนื่องของกลุ่มธุรกิจอาหารกระป๋องอาหารสัตว์เลี้ยง และสินค้าเพิ่มมูลค่าและอื่น ๆ ขณะที่อัตราส่วนกำไรขั้นต้นปรับตัวขึ้นมาอยู่ที่ 18.5 เปอร์เซ็นต์ นับเป็นอัตราเติบโตสูงที่สุดอันดับสองในรอบ 3 ปี และทำยอดขายได้ถึง 35,283 ล้านบาท เพิ่มขึ้น 3.6 เปอร์เซ็นต์ เมื่อเทียบกับช่วงเดียวกันปีก่อน โดยเฉพาะการเติบโตของกลุ่มอาหารสัตว์เลี้ยง ที่มียอดขายสูงถึง 40.6 เปอร์เซ็นต์ เช่นเดียวกันกับอัตราส่วนกำไรขั้นต้นที่ขยายตัวแตะ 31.3 เปอร์เซ็นต์ นอกจากนี้ ยังเดินหน้าจ่ายปันผลต่อเนื่อง ตอกย้ำสถานะทางการเงินแข็งแกร่งของบริษัท

นายธีรพงศ์ จันศิริ ประธานเจ้าหน้าที่บริหาร บริษัท ไทยยูเนี่ยน กรุ๊ป กล่าวว่า ภาพรวมธุรกิจไทยยูเนี่ยนในไตรมาสสองปี 2567 ยังคงขยายตัวดีอย่างต่อเนื่อง โดยสามารถทำยอดขายได้ดีถึง 35,283 ล้านบาท เพิ่มขึ้น 3.6 เปอร์เซ็นต์ เมื่อเทียบกับช่วงเดียวกันปีก่อน ขณะที่อัตราส่วนกำไรขั้นต้นของบริษัท ขึ้นมาแตะที่ระดับ 18.5 เปอร์เซ็นต์ ซึ่งเป็นตัวเลขอัตราการเติบโตสูงสุดเป็นอันดับสองในรอบ 3 ปี ซึ่งปัจจัยสนับสนุนการฟื้นตัวในไตรมาสนี้มาจากกลุ่มธุรกิจอาหารสัตว์เลี้ยง ที่นำกลยุทธ์เพิ่มสัดส่วนการขายสินค้าพรีเมียมและการปรับปรุงราคาสินค้า และการปรับปรุงประสิทธิภาพของกลุ่มธุรกิจสินค้ามูลค่าเพิ่มและธุรกิจอื่น ๆ รวมถึง การปรับโครงสร้างทางกลุ่มธุรกิจอาหารทะเลแช่แข็งให้คงเฉพาะธุรกิจหลักที่สร้างรายได้และผลกำไร

ขณะที่อัตราส่วนหนี้สินต่อทุนอยู่ในเกณฑ์ที่ดี 0.82 เท่า ณ สิ้นไตรมาสสองปี 2567 ซึ่งดีกว่าเกณฑ์ของทั่วไปที่กำหนดไว้ 1.0 – 1.1 เท่า นอกจากนี้ บริษัทยังประกาศจ่ายเงินปันผลระหว่างกาลสำหรับงวดครึ่งปีแรก 2567 ในอัตราหุ้นละ 0.31 บาท คิดเป็นอัตราการจ่ายเงินปันผล 59 เปอร์เซ็นต์ โดยบริษัทได้กำหนดวันกำหนดรายชื่อผู้ถือหุ้นที่มีสิทธิรับเงินปันผลในวันที่ 22 สิงหาคม 2567 และมีกำหนดจ่ายเงินปันผลในวันที่ 4 กันยายน 2567 สะท้อนให้เห็นถึงสถานะทางการเงินที่แข็งแกร่งของบริษัท

“ไทยยูเนี่ยนได้แสดงให้เห็นว่าเราสามารถรับมือและปรับตัวให้เข้ากับสถานการณ์ทางเศรษฐกิจที่ท้าทายตั้งแต่ปี 2566 ได้อย่างรวดเร็ว และการที่บริษัทให้ความสำคัญกับธุรกิจหลักมากขึ้นจึงทำให้กลุ่มธุรกิจอาหารกระป๋อง กลุ่มธุรกิจอาหารสัตว์เลี้ยง และกลุ่มธุรกิจสินค้าเพิ่มมูลค่าและอื่น ๆ ฟื้นตัวดีขึ้น จนสามารถขับเคลื่อนการเติบโตทางธุรกิจจากไตรมาสแรกได้เป็นอย่างดี ส่งผลให้บริษัทมีผลการดำเนินงานที่แข็งแกร่ง มั่นคง พร้อมก้าวสู่การเติบโตอย่างยั่งยืนในที่สุด” นายธีรพงศ์ กล่าว

สำหรับผลประกอบการตามกลุ่มธุรกิจในไตรมาสสอง พบว่า กลุ่มธุรกิจอาหารกระป๋อง มียอดขายอยู่ที่ 17,376 ล้านบาท เพิ่มขึ้น 1.4 เปอร์เซ็นต์ เมื่อเทียบกับช่วงเดียวกันปีก่อน จากความต้องการที่เพิ่มขึ้นในสหรัฐอเมริกา แคนาดา และตะวันออกกลาง ขณะที่อัตราส่วนกำไรขั้นต้นอยู่ที่ 18.9 เปอร์เซ็นต์ เนื่องจากต้นทุนวัตถุดิบที่มีอยู่ในสต็อกต่ำลง และราคาทูน่าที่ปรับตัวสูงขึ้น กลุ่มธุรกิจอาหารสัตว์เลี้ยง มียอดขายอยู่ที่ 4,456 ล้านบาท เพิ่มขึ้นสูงถึง 40.6 เปอร์เซ็นต์ เมื่อเทียบกับไตรมาสที่สองของปีที่ผ่านมา โดยได้ปัจจัยสนับสนุนจากกลยุทธ์เพิ่มสัดส่วนการขายสินค้าพรีเมียม การปรับปรุงราคาสินค้า รวมถึง ปริมาณความต้องการสินค้าในตลาดยุโรปและสหรัฐอเมริกาที่ดีต่อเนื่อง ทำให้ในไตรมาสนี้กลุ่มอาหารสัตว์เลี้ยงมีอัตรากำไรขั้นต้นขยายตัวสูงสุดเป็นประวัติการณ์ที่ 31.3 เปอร์เซ็นต์

ขณะที่กลุ่มธุรกิจสินค้ามูลค่าเพิ่มและธุรกิจอื่น ๆ สามารถขับเคลื่อนยอดขายในไตรมาสที่สองได้ 2,609 ล้านบาท เพิ่มขึ้นถึง 15.5 เปอร์เซ็นต์ คิดเป็นอัตราส่วนกำไรขั้นต้นถึง 26.5 เปอร์เซ็นต์ เมื่อเทียบกับไตรมาสเดียวกันปีก่อน อย่างไรก็ดี กลุ่มธุรกิจอาหารทะเลแช่แข็ง ยอดขายอยู่ที่ 10,842 ล้านบาท โดยปรับตัวลดลงราว 5.7 เปอร์เซ็นต์ เมื่อเทียบกับช่วงเดียวกันปีก่อน เนื่องจากปริมาณความต้องการที่ลดลงในสหรัฐอเมริกา แต่เมื่อพิจารณาอัตราส่วนกำไรขั้นต้นของกลุ่มธุรกิจอาหารทะเลแช่แข็งพบว่ามีการฟื้นตัว 10.7 เปอร์เซ็นต์ เมื่อเทียบกับช่วงเดียวกันปีก่อน เนื่องจากราคาต้นทุนวัตถุดิบที่ลดลงและธุรกิจอาหารสัตว์น้ำอาหารสัตว์เศรษฐกิจมีการปรับปรุงโครงสร้างมุ่งสร้างประสิทธิภาพในการดำเนินธุรกิจได้ดีขึ้นต่อเนื่อง

ทั้งนี้ สัดส่วนยอดขายของไทยยูเนี่ยนตามภูมิภาค มาจากประเทศสหรัฐอเมริกาและแคนาดา คิดเป็นอัตรา 40.0 เปอร์เซ็นต์ของรายได้รวมทั้งหมด รองลงมาเป็น ยุโรป 32.3 เปอร์เซ็นต์ ไทย 10.3 เปอร์เซ็นต์ และ อื่นๆ อีก 17.3 เปอร์เซ็นต์

นอกจากนี้ ในครึ่งแรกของปี 2567 บริษัทยังประสบความสำเร็จในโครงการซื้อหุ้นคืนเพื่อบริหารทางการเงิน จำนวน 200 ล้านหุ้นเป็นที่เรียบร้อย พร้อมทั้งดำเนินการจดทะเบียนลดทุนจากการตัดหุ้นที่ซื้อคืนและจำหน่ายไม่ได้ในโครงการดังกล่าวที่เกิดขึ้นเมื่อปี 2566 ได้แล้วเสร็จเมื่อวันที่ 25 กรกฏาคม 2567 ทั้งนี้ เพื่อแสดงสถานะทางการเงินที่แข็งแกร่งของบริษัทสร้างความมั่นใจให้แก่ผู้ถือหุ้น รวมถึงช่วยเพิ่มกำไรต่อหุ้นให้ดีขึ้น

นอกจากนี้ ไทยยูเนี่ยนยังมีได้รับปัจจัยบวกจากการที่บริษัท ไอ-เทล คอร์ปอเรชั่น จำกัด (มหาชน) หรือ ITC ได้รับการคัดเลือกให้เป็น 1 ใน 50 บริษัทในดัชนี SET 50 ของตลาดหลักทรัพย์แห่งประเทศไทย (ตลท.) เป็นครั้งแรก นับตั้งแต่เข้าจดทะเบียนเมื่อเดือนธันวาคม 2565 และยังเป็นบริษัทใหม่เพียงรายเดียวจากกลุ่มอุตสาหกรรมอาหารและเครื่องดื่มในดัชนีดังกล่าวอีกด้วย

ขณะเดียวกัน บริษัทยังคงเดินหน้าวิจัยและพัฒนานวัตกรรมใหม่ ๆ ต่อเนื่อง เพราะเป็นกุญแจสำคัญต่อการเติบโตในระยะยาวของธุรกิจ โดยในไตรมาสที่ผ่านมาแบรนด์ จอห์น เวสต์ (John West) ของไทยยูเนี่ยนประกาศเปิดตัว ECOTWIST® ซึ่งเป็นบรรจุภัณฑ์ที่ปฏิวัติวงการออกแบบ เพื่อให้ใช้งานง่าย ใส่ใจสิ่งแวดล้อมอย่างยั่งยืน และลดจำนวนขยะบรรจุภัณฑ์ให้มากที่สุด โดย ECOTWIST® เป็นการเดินหน้าสร้างนวัตกรรมบรรจุภัณฑ์ครั้งใหญ่สำหรับกลุ่มผลิตภัณฑ์ปลาทูน่ากระป๋องของ สหราชอาณาจักร ในช่วง 20 ปีที่ผ่านมา

เพราะความยั่งยืนนับเป็นหัวใจสำคัญในการดำเนินธุรกิจของไทยยูเนี่ยนมาโดยตลอด ทำให้บริษัทเดินหน้าทำกิจกรรมอย่างต่อเนื่อง โดยในวันมหาสมุทรโลกที่ผ่านมา อาสาสมัครไทยยูเนี่ยนได้ร่วมกันเก็บขยะทะเลในชุมชนท้องถิ่นในประเทศไทย สหรัฐอเมริกา แอฟริกา และยุโรป นอกจากนี้ ไทยยูเนี่ยนยังได้รับการคัดเลือกให้เป็นสมาชิกของดัชนี FTSE4Good Emerging Index เป็นปีที่ 9 ติดต่อกัน พร้อมออกรายงานความยั่งยืนประจำปี 2566 เพื่อรายงานถึงความก้าวหน้าในการดำเนินงานตามกลยุทธ์ SeaChange® 2030 ของไทยยูเนี่ยนอีกด้วย

“ผมมั่นใจว่าแผนยุทธศาสตร์องค์กรเพื่อมุ่งสู่ปี 2573 จะช่วยเตรียมความพร้อม สร้างนวัตกรรม เพื่อการเติบโตอย่างยั่งยืนในระยะยาว ให้เราสามารถดูแลสุขภาพที่ดีของผู้คน สัตว์เลี้ยง ควบคู่กับการดูแลโลกใบนี้ และสามารถบรรลุเป้าหมายในการเป็นผู้นำการเปลี่ยนแปลงเชิงบวกด้านสุขภาพและโภชนาการเพื่อความอุดมสมบูรณ์ของท้องทะเลอย่างยั่งยืน” นายธีรพงศ์ กล่าว