โรงพยาบาลบำรุงราษฎร์ ได้รับการยกย่องให้เป็น Thailand’s Top Corporate Brands 2024 ต่อเนื่องเป็นปีที่ 2 จากภาควิชาการตลาด คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย ร่วมกับตลาดหลักทรัพย์แห่งประเทศไทย และผู้จัดการออนไลน์ โดยโรงพยาบาลบำรุงราษฎร์เป็นบริษัทที่มีมูลค่าแบรนด์องค์กรสูงสุดในหมวดธุรกิจการแพทย์ ประจำปี 2567 ด้วยมูลค่าแบรนด์ 123,342 ล้านบาท และมีมูลค่าแบรนด์สูงสุดเป็นอันดับ 3 จาก 15 องค์กรชั้นนำที่ได้รับรางวัลในหมวด Thailand’s Top Corporate Brands 2024

ภายในงาน ศ. (พิเศษ) ดร.สุรเกียรติ์ เสถียรไทย นายกสภาจุฬาลงกรณ์มหาวิทยาลัย และ ศ.ดร.วิเลิศ ภูริวัชร อธิการบดีจุฬาลงกรณ์มหาวิทยาลัย เป็นผู้มอบรางวัลเกียรติยศภายในงาน “ASEAN and Thailand’s Top Corporate Brands 2024” โดยทีมผู้บริหารของโรงพยาบาลบำรุงราษฎร์ นำโดย ดร.อาทิรัตน์ จารุกิจพิพัฒน์ ประธานเจ้าหน้าที่บริหาร โรงพยาบาลบำรุงราษฎร์ เข้ารับรางวัล และร่วมเสวนาพิเศษในหัวข้อ “What Actions Can Leaders Take to Achieve the Corporate Brand Sustainability?” พร้อมด้วย ศ. (กิตติคุณ) ดร.กุณฑลี รื่นรมย์ และ ผศ.ดร.เอกก์ ภทรธนกุล หลักสูตรปริญญาโทด้านการจัดการแบรนด์และการตลาด ภาควิชาการตลาด คณะพาณิชยศาสตร์และการบัญชี จุฬาฯ ร่วมแสดงความยินดี

สำหรับ ASEAN and Thailand’s Top Corporate Brands 2024 คืองานประกาศผลมูลค่าแบรนด์องค์กรแห่งปี ซึ่งจัดโดยหลักสูตรปริญญาโทด้านการจัดการแบรนด์และการตลาด ภาควิชาการตลาด คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย ร่วมกับตลาดหลักทรัพย์แห่งประเทศไทย และผู้จัดการออนไลน์ เพื่อมอบรางวัลให้แก่องค์กรที่มีมูลค่าแบรนด์สูงสุดของประเทศไทยและในอาเซียน ประจำปี 2567 ซึ่งนับเป็นปีที่ 15 ของการเผยแพร่ผลงานวิจัยการประเมินมูลค่าแบรนด์องค์กร ซึ่งคณะผู้วิจัยได้ใช้เครื่องมือ CBS Valuation เพื่อวัดมูลค่าแบรนด์องค์กรในปี 2567 ของบริษัทในตลาดหลักทรัพย์ของไทยและของประเทศใน ASEAN 6 ประเทศ โดยนำตัวเลขจากงบการเงินของบริษัทที่ผ่านเกณฑ์มาคำนวณมูลค่าโดยสูตร CBS Valuation ที่พัฒนาขึ้นจากการบูรณาการด้านการตลาด การเงิน และการบัญชี

ดร.อาทิรัตน์ จารุกิจพิพัฒน์ กล่าวว่า โรงพยาบาลบำรุงราษฎร์ มุ่งหวังที่จะเป็นจุดหมายแห่งการดูแลสุขภาพและสุขภาวะที่น่าเชื่อถือที่สุด โดยการส่งมอบประสบการณ์การรักษาที่มีคุณภาพและความปลอดภัยสูงสุดตามมาตรฐานสากล ก้าวถึงความเป็นเลิศในการปฏิบัติการ ด้วยการพัฒนาและต่อยอดนวัตกรรมและเทคโนโลยีที่ทันสมัย ตลอดจนการเพิ่มขีดความสามารถของทีมงานสหสาขาวิชาอย่างต่อเนื่อง เพื่อผลลัพธ์ในการรักษาที่ดียิ่งขึ้น รวมถึงสร้างรากฐานองค์กรอันแข็งแกร่ง นำไปสู่การเติบโตอย่างยั่งยืนในระยะยาว

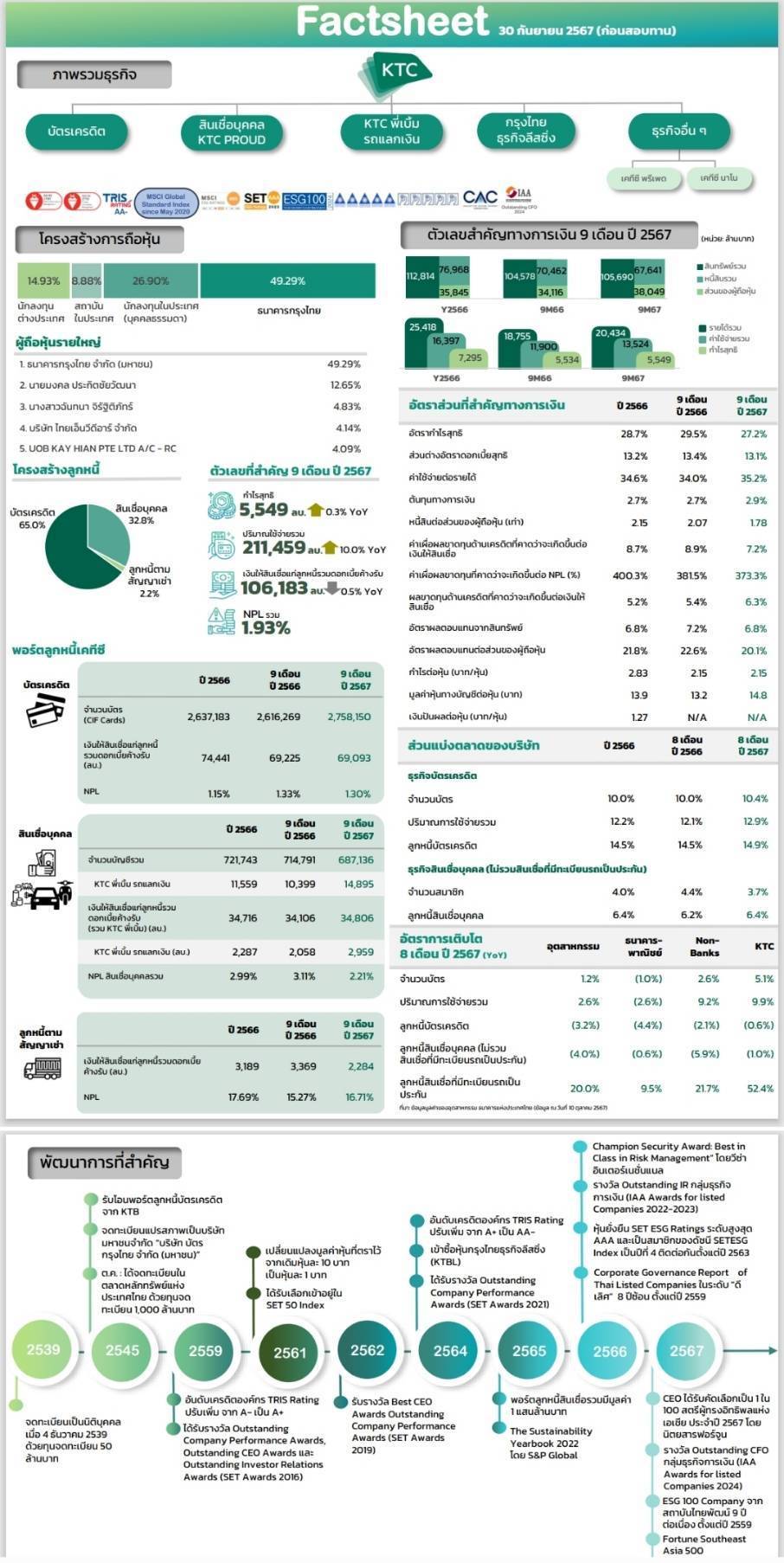

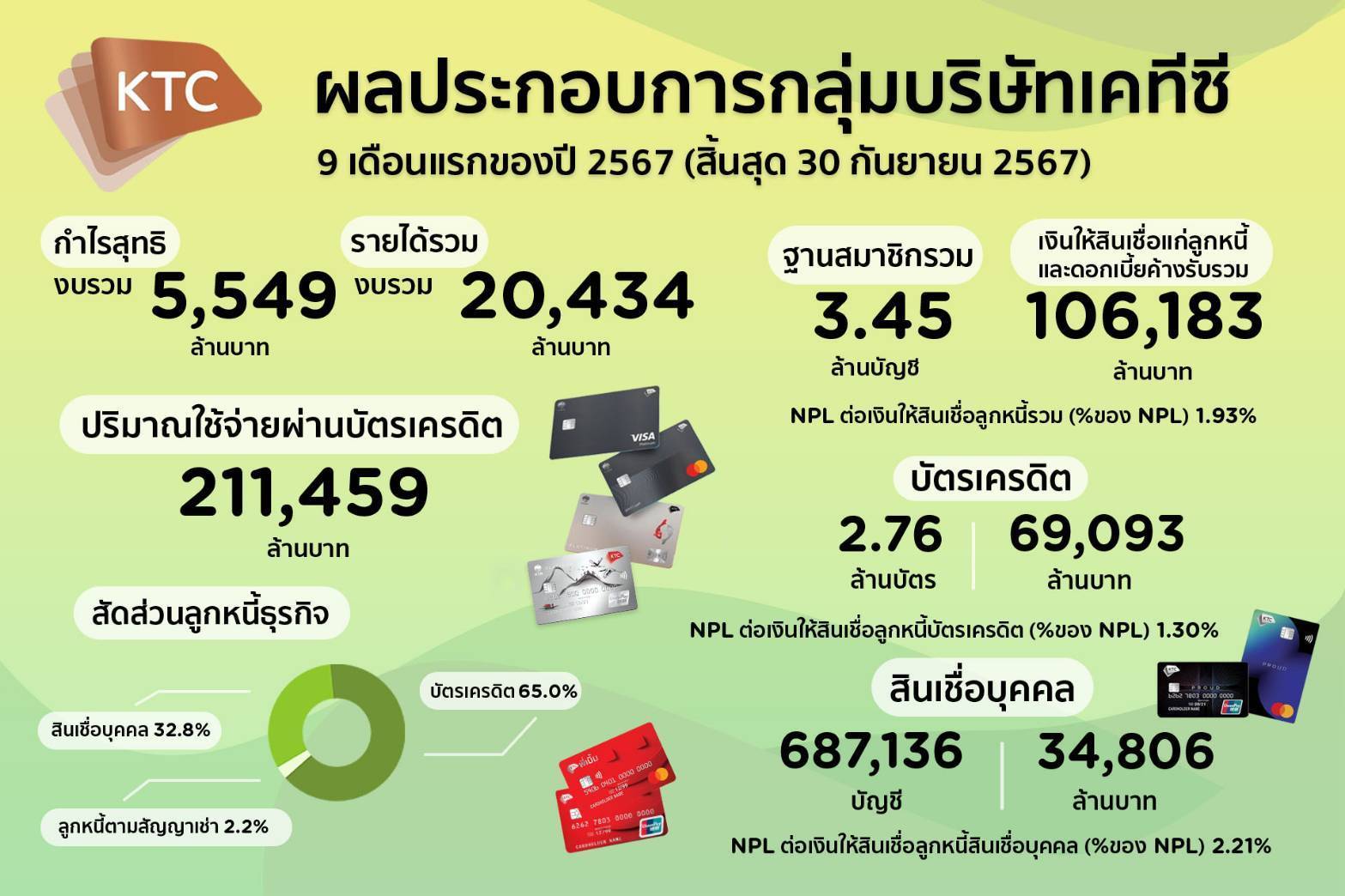

เคทีซีเผยสภาพเศรษฐกิจและสถานการณ์หนี้ครัวเรือนที่เปราะบาง ยังคงกดดันการปล่อยสินเชื่อโดยภาพรวม จึงได้ปรับกระบวนการทำงานหลายมิติเพื่อเสริมประสิทธิภาพ ทำให้พอร์ตสินเชื่อเคทีซียังคงรักษาคุณภาพ และมีส่วนแบ่งตลาดที่สูงขึ้น โดยในช่วง 9 เดือน เคทีซีและกลุ่มบริษัทฯ สามารถทำกำไรสุทธิได้ 5,549 ล้านบาท เดินหน้ารักษาคุณภาพพอร์ตสินเชื่อ ร่วมมือภาครัฐออกมาตรการช่วยเหลือลูกหนี้ต่อเนื่องถึงผู้ได้รับผลกระทบจากเหตุการณ์น้ำท่วม

นางพิทยา วรปัญญาสกุล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) กล่าวว่า “จากสภาพเศรษฐกิจที่ยังมีความไม่แน่นอน ทำให้การบริโภคภาคเอกชนชะลอตัว อีกทั้งความสามารถในการชำระหนี้ของครัวเรือนกลุ่มเปราะบางที่ปรับลดลงจากรายได้ที่ฟื้นตัวช้า ล้วนส่งผลกระทบต่อเนื่องถึงอุตสาหกรรมสินเชื่อผู้บริโภคโดยภาพรวม อย่างไรก็ตาม เคทีซียังคงรักษาคุณภาพพอร์ตสินเชื่อให้อยู่ภายใต้กรอบเป้าหมายที่วางไว้ได้ พอร์ตลูกหนี้บัตรเครดิตจะชะลอตัวลงบ้าง ส่วนหนึ่งจากผลของการปรับอัตราการผ่อนชำระขั้นต่ำเพิ่มขึ้น แต่ปริมาณการใช้จ่ายผ่านบัตรยังเติบโตดีต่อเนื่อง สำหรับพอร์ตสินเชื่อบุคคลยังขยายตัวแบบค่อยเป็นค่อยไป ในขณะที่ NPL Coverage Ratio อยู่ในระดับที่แข็งแกร่ง โดยเคทีซีได้ปรับกระบวนการทำงานให้ยืดหยุ่นพร้อมรับมือกับสภาพตลาดที่เปลี่ยนแปลง และมุ่งรักษาคุณภาพพอร์ตสินเชื่อที่ดีเสมอ ซึ่งเป็นรากฐานในการทำธุรกิจของเคทีซีมาโดยตลอด ทำให้สามารถสร้างผลการดำเนินงานให้ดีขึ้นอย่างต่อเนื่อง สะท้อนได้จากอัตราส่วนของหนี้ด้อยคุณภาพต่อเงินให้สินเชื่อยังอยู่ภายใต้กรอบเป้าหมายที่กำหนด และเชื่อมั่นว่าจะสามารถทำกำไรเพิ่มขึ้นอย่างต่อเนื่อง”

“เคทีซียังร่วมมือกับภาครัฐ ออกมาตรการช่วยเหลือลูกหนี้อย่างต่อเนื่อง ตามประกาศของธนาคารแห่งประเทศไทย ทั้งหลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending: RL) โดยการพิจารณาให้สินเชื่อสอดคล้องกับความสามารถในการชำระหนี้ของลูกหนี้ และต้องไม่ทำให้ลูกหนี้มีภาระหนี้เพิ่มขึ้นจากภาระหนี้เดิมเกินสมควร รวมทั้งการให้ความช่วยเหลือลูกหนี้ที่เป็นหนี้เรื้อรัง (Severe Persistent Debt: SPD) ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2567 จนถึงปัจจุบันมีลูกหนี้เคทีซีสมัครเข้าร่วมโครงการฯ คิดเป็นผลกระทบต่อรายได้ดอกเบี้ยจริงที่ 1.7% ของผลกระทบที่เคยประมาณการไว้ 18 ล้านบาทต่อเดือน หากลูกหนี้ที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการฯ นอกจากนี้ ยังได้เพิ่มมาตรการช่วยเหลือลูกหนี้ที่ได้รับผลกระทบจากสถานการณ์น้ำท่วม ซึ่งอยู่ในพื้นที่ที่ประกาศเป็นเขตประสบสาธารณภัย โดยกลุ่มลูกหนี้ที่มีสถานะปกติ หรือไม่ค้างชำระเงินต้นหรือดอกเบี้ยเกินกว่า 30 วัน นับแต่วันที่แจ้งความประสงค์เข้าร่วมมาตรการ สามารถแจ้งความประสงค์ได้ถึงวันที่ 30 พฤศจิกายน 2567 โดยเคทีซีคาดว่าการช่วยเหลือลูกหนี้ตามมาตรการข้างต้น จะ ไม่มีผลกระทบอย่างมีนัยสำคัญต่อภาพรวมการดำเนินงานของกลุ่มบริษัท”

ผลการดำเนินงานของเคทีซีและกลุ่มบริษัทเทียบจากงวดเดียวกันของปี 2566 มีกำไรสุทธิในไตรมาส 3 ปี 2567 เท่ากับ 1,919 ล้านบาท (เพิ่มขึ้น 3.4%) รายได้รวมเท่ากับ 6,890 ล้านบาท เติบโต 6.6% จากรายได้ค่าธรรมเนียมและบริการ และหนี้สูญได้รับคืนที่เพิ่มขึ้นจากการตัดหนี้สูญได้เร็วขึ้น ขณะที่ค่าใช้จ่ายรวมอยู่ที่ 4,524 ล้านบาท เพิ่มขึ้น 8.5% ส่วนใหญ่จากค่าธรรมเนียมและบริการจ่ายที่สูงขึ้นตามปริมาณการใช้จ่ายผ่านบัตรที่เพิ่มขึ้น และค่าใช้จ่ายด้านการตลาดที่เพิ่มขึ้นจากการจัดโปรโมชันส่งเสริมการใช้จ่ายผ่านบัตรเครดิต รวมถึงผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (ECL) สูงขึ้น จากการตั้งสำรองตามคุณภาพของลูกหนี้ และการตัดหนี้สูญเร็วขึ้นตามการปรับใช้นโยบายหนี้สูญใหม่ตั้งแต่วันที่ 1 มกราคม 2567 อีกทั้งต้นทุนทางการเงินที่เพิ่มขึ้นตามอัตราดอกเบี้ยในตลาดเงินที่ปรับสูงขึ้น

ทั้งนี้ ข้อมูล ณ วันที่ 30 กันยายน 2567 เทียบกับช่วงเดียวกันของปี 2566 เคทีซีมีฐานสมาชิกรวม 3,445,286 บัญชี เงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 106,183 ล้านบาท (ลดลง 0.5%) อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวม (NPL) 1.93% แบ่งเป็นสมาชิกบัตรเครดิต 2,758,150 บัตร (เพิ่มขึ้น 5.4%) เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 69,093 ล้านบาท (ลดลง 0.2%) NPL บัตรเครดิตอยู่ที่ 1.30% ปริมาณการใช้จ่ายผ่านบัตร 9 เดือนของปี 2567 เท่ากับ 211,459 ล้านบาท (เพิ่มขึ้น 10.0%) สมาชิกสินเชื่อบุคคลเคทีซี 687,136 บัญชี (ลดลง 3.9%) เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคลและดอกเบี้ยค้างรับรวม 34,806 ล้านบาท (เพิ่มขึ้น 2.1%) NPL สินเชื่อบุคคลอยู่ที่ 2.21% โดยเป็นยอดสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” จำนวน 2,959 ล้านบาท ในส่วนของลูกหนี้ตามสัญญาเช่าในบริษัท กรุงไทยธุรกิจลีสซิ่ง จำกัด (KTBL) มีมูลค่า 2,284 ล้านบาท (ลดลง 32.2%) ซึ่งเคทีซีได้หยุดปล่อยสินเชื่อประเภทนี้ตั้งแต่เดือนสิงหาคม 2566 และปัจจุบันมุ่งเน้นการติดตามหนี้และบริหารจัดการคุณภาพพอร์ตสินเชื่อที่มีอยู่

ในส่วนของแหล่งเงินทุน กลุ่มบริษัทมีเงินกู้ยืมทั้งสิ้น 60,054 ล้านบาท แบ่งเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายใน 1 ปี) 35% และเงินกู้ยืมระยะยาว 65% อัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 1.78 เท่า ลดลงเมื่อเทียบกับงวดเดียวกันของปีก่อนหน้าที่ 2.07 เท่า ซึ่งต่ำกว่าภาระผูกพัน (Debt Covenants) ที่กำหนดไว้ 10 เท่า และมีวงเงินกู้ยืมคงเหลือ (Available Credit Line) 28,201 ล้านบาท (ระยะสั้น 23,201 ล้านบาท และระยะยาว 5,000 ล้านบาท) โดยกลุ่มบริษัทมีหุ้นกู้และเงินกู้ยืมระยะยาวที่จะครบกำหนดในไตรมาส 4/2567 ทั้งสิ้น 5,245 ล้านบาท สำหรับงวด 9 เดือนของปี 2567 ต้นทุนการเงินอยู่ที่ 2.9% เพิ่มขึ้นตามอัตราดอกเบี้ยในตลาดเงินที่สูงขึ้น เมื่อเทียบกับช่วงเดียวกันของปี 2566 ซึ่งอยู่ที่ 2.7%

นายสุรพงษ์ สาเรชพันธุ์ ประธานเจ้าหน้าที่บริหาร บริษัท บีพีเอส เทคโนโลยี จำกัด (มหาชน) หรือ BPS พร้อมคณะผู้บริหาร ให้การต้อนรับ คุณภัทรมน พิธุพันธ์ ผู้อำนวยการฝ่ายสรรหาและพัฒนาบริษัทจดทะเบียน เอ็ม เอ ไอ พร้อมทีมงานฝ่ายผู้ออกหลักทรัพย์ เอ็ม เอ ไอ ในโอกาสมาแนะนำข้อปฏิบัติต่างๆและกิจกรรมใหม่ๆ เพิ่มเติมของตลาด mai พร้อมเยี่ยมชมกิจการของบริษัท เมื่อเร็วๆนี้

SCB CIO พร้อมสนับสนุนมาตรการรัฐ กระตุ้นตลาดทุนไทย ปรับเกณฑ์เพิ่มวงเงินลงทุนกองทุน ThaiESG ไม่เกิน 30% ของเงินได้พึงประเมิน และไม่เกิน 300,000 บาท ลดระยะเวลาลงทุนเหลือเพียง 5ปี นับจากวันที่ลงทุน พร้อมดึง 6 กองทุน 3 รูปแบบ 2 ทางเลือก ได้แก่ SCBTM(ThaiESG) SCBTM(ThaiESGA) SCBTA(ThaiESG) SCBTA(ThaiESGA) SCBTP(ThaiESG) และ SCBTP(ThaiESGA) เป็นทางเลือกการออม

ที่ผ่านการคัดสรรมาอย่างดีให้กับผู้ลงทุน เพื่อตอบโจทย์ตามเป้าหมายความต้องการของลูกค้า แนะสะสมหุ้นไทยไว้ใน Core port จาก 5 ปัจจัยหลัก ที่หนุนดัชนีหุ้นไทยปีนี้ ได้แก่ 1) การเบิกจ่ายงบประมาณภาครัฐในปี 2567 ที่เร่งตัวขึ้น และมีแนวโน้มปรับเพิ่มขึ้นต่อเนื่อง 2) Valuation ของตลาดหุ้นไทยยังอยู่ในระดับที่ไม่แพง 3) ผลประกอบการของบริษัทจดทะเบียนในปี 2567 ที่คาดว่าจะขยายตัวประมาณ 14% 4) ค่าเงินบาทที่มีแนวโน้มแข็งค่าขึ้น หาก Fed ปรับลดอัตราดอกเบี้ย และ 5) การประกาศใช้มาตรการ Uptick Rule หรือ ให้ Short Sales หุ้นได้เฉพาะราคาที่สูงกว่าราคาตลาด

นายศรชัย สุเนต์ตา, CFA รองผู้จัดการใหญ่ ผู้บริหารสายงาน Investment Office and Product กลุ่มธุรกิจ Wealth ธนาคารไทยพาณิชย์ เปิดเผยว่า SCB CIO พร้อมสนับสนุนมาตรการส่งเสริมการออมการลงทุน ภายหลังจากที่ 3 หน่วยงาน ได้แก่ กระทรวงการคลัง สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) และตลาดหลักทรัพย์แห่งประเทศไทย (ตลท.) ได้สรุปแนวทางและพร้อมเสนอคณะรัฐมนตรี (ครม.) ภายใน2 สัปดาห์นี้ ในการปรับเงื่อนไขกองทุนรวมไทยเพื่อความยั่งยืน (Thailand ESG Fund : ThaiESG) โดย SCB CIO มองว่า การขยายวงเงินลงทุนจากไม่เกิน 30% ของเงินได้พึงประเมิน ที่ซื้อได้ไม่เกิน 100,000 บาท เพิ่มขึ้นเป็น ไม่เกิน300,000 บาท และลดระยะเวลาการถือครองจาก 8 ปี เป็น 5 ปี นับจากวันที่ลงทุน จะช่วยดึงดูดเม็ดเงินลงทุนเข้ามาในตลาดหุ้นไทยได้มากขึ้น จากกลุ่มผู้ลงทุนที่ต้องการรับสิทธิประโยชน์ทางภาษี และลงทุนเพื่อการออมระยะยาว โดยเฉพาะกลุ่มนักลงทุนรุ่นใหม่ กลุ่มคนที่มีรายได้ประจำ รวมถึงผู้ประกอบอาชีพอิสระ ที่ต้องการสร้างวินัยในการออม เพื่อเป้าหมายในอนาคต โดยเลือกลงทุนตามความเสี่ยงที่รับได้

นอกจากนี้ การขยายนโยบายการลงทุนให้ครอบคลุมด้านธรรมาภิบาล (Governance) ส่งเสริมความโปร่งใส จากเดิมเน้นด้านสิ่งแวดล้อม (Environment) ซึ่งจะทำให้ครอบคลุมจำนวนบริษัทจดทะเบียนใน SET และ mai เพิ่มขึ้น จาก 128 บริษัท เป็น 200 บริษัทนั้น SCB CIO มองว่า จะทำให้การลงทุนในหุ้นไทยผ่าน ThaiESG มีความครอบคลุมครบทุกมิติของ ESG และมีความหลากหลายในการเลือกลงทุนเพิ่มมากขึ้น ซึ่งเป็นโอกาสในการสร้างผลตอบแทนที่ดีให้กับนักลงทุนได้มากขึ้น และสร้างความเชื่อมั่นที่ดีให้กับนักลงทุนเพราะเงื่อนไขการลงทุนของบริษัทต่างๆ จะต้องเป็นไปตามเกณฑ์ที่ก.ล.ต. กำหนด

ทั้งนี้ SCB CIO แนะนำให้ผู้ลงทุน พิจารณาลงทุนในตลาดหุ้นไทยบนพอร์ตลงทุนหลัก (Core port) ที่เป็นพอร์ตการลงทุนระยะยาว โดยเรามองว่า ดัชนีตลาดหุ้นไทยมีปัจจัยสนับสนุนระยะยาว 5 ประเด็นหลักที่หนุนดัชนีหุ้นไทย ได้แก่ 1) การเบิกจ่ายงบประมาณภาครัฐในปี 2567 ที่เร่งตัวขึ้นประมาณ 39% ในช่วงต้นเดือน มิ.ย. 2567 และยังมีแนวโน้มปรับเพิ่มขึ้นต่อเนื่อง ช่วยสนับสนุนการขยายตัวของเศรษฐกิจไทยในระยะต่อไป 2) Valuation ของตลาดหุ้นไทยยังอยู่ในระดับที่ไม่แพง ใกล้เคียงกับช่วงโควิด-19 3) ผลประกอบการของบริษัทจดทะเบียนในปี 2567 ที่คาดว่าจะขยายตัวประมาณ 14% เมื่อเทียบกับช่วงเดียวกันของปีที่ผ่านมา 4) ค่าเงินบาทที่มีแนวโน้มแข็งค่าขึ้นในช่วงครึ่งหลังของปี 2567 หลังจากที่ธนาคารกลางสหรัฐฯ (Fed) ปรับลดอัตราดอกเบี้ยนโยบายลง จะช่วยสนับสนุนเงินทุนไหลกลับเข้าไทยมากขึ้น และ 5) การประกาศเริ่มใช้มาตรการ Uptick Rule หรือ ให้ Short Sales หุ้นได้เฉพาะราคาที่สูงกว่าราคาตลาด ล่าสุด (uptick) ตั้งแต่วันที่ 1 ก.ค. เป็นต้นไป ซึ่งคาดว่าจะช่วยลดความผันผวนของตลาดลงได้ จากการที่ทำธุรกรรม Short Sales ได้ยากขึ้นในช่วงตลาดขาลง

สำหรับ ผู้ลงทุนที่สนใจลงทุนระยะยาว พร้อมรับสิทธิประโยชน์ทางภาษี ผ่านกองทุนรวม ThaiESG นั้น ปัจจุบัน SCB มีกองทุน ThaiESG ให้เลือก 3 รูปแบบที่ผ่านการคัดสรรมาอย่างดี และตอบโจทย์ตามความต้องการของลูกค้า โดยในแต่ละรูปแบบมี 2 ทางเลือก คือ แบบปันผล และสะสมมูลค่า ได้แก่ กองทุน SCBTM(ThaiESG) และ SCBTM(ThaiESGA) ที่ลงทุนแบบผสมหุ้นไทยและตราสารหนี้ ESG กองทุน SCBTA(ThaiESG) และ SCBTA(ThaiESGA) ที่ลงทุนหุ้นไทย ESG ด้วยกลยุทธ์บริหารเชิงรุก และกองทุน SCBTP(ThaiESG) และ SCBTP(ThaiESGA) ลงทุนหุ้นไทย ESG ที่ผลตอบแทนอิงตามดัชนี SET ESG รวมทางเลือกมากที่สุดในตลาดทั้งหมด 6 กองทุน โดยผู้ลงทุนสามารถเลือกตามความเหมาะสม และเป้าหมายของแต่ละท่านที่ตั้งไว้ รวมทั้งความเสี่ยงที่สามารถรับได้

TWZ ประกาศความพร้อม! เตรียมเงินไถ่ถอนหุ้นกู้แปลงสภาพฯ ที่จะครบกำหนดทั้งจำนวน ในวันที่ 21 มิ.ย.2567 วงเงิน 208.88 ล้านบาทเรียบร้อยแล้ว ตอกย้ำความมั่นใจผู้ลงทุน พร้อมเดินหน้าสร้างโอกาสในการเติบโตของธุรกิจ ด้วยการรุกขยายสู่โครงการพัฒนาอสังหาริมทรัพย์ขนาดใหญ่ รวมถึงธุรกิจคลังสินค้า ขนส่ง และโลจิสติกส์

หลังจากประสบความสำเร็จจากการจัดตั้งและบริหารศูนย์ทดสอบความรู้ ที่สร้างรายได้อย่างต่อเนื่อง ขณะที่ธุรกิจสื่อสารโทรคมนาคม ยังคงได้รับความไว้วางใจจากผู้ให้บริการเครือข่ายอันดับหนึ่งอย่าง “เอไอเอส” ที่ให้การสนับสนุนอย่างเหนียวแน่น

นายพุทธชาติ รังคสิริ ประธานกรรมการบริหาร บริษัท ทีดับบลิวแซด คอร์ปอเรชั่น จำกัด (มหาชน) หรือ TWZ เปิดเผยว่า หลังจากที่บริษัทฯ ได้ออกและเสนอขายหุ้นกู้แปลงสภาพครั้งที่ 1/2564 โดยจัดสรรให้แก่ผู้ถือหุ้นเดิมของบริษัทฯ ทั้งจำนวนตามสัดสัดส่วนการถือหุ้น (Right Offering) นั้น บริษัทฯ ขอแจ้งให้ทราบว่า หุ้นกู้แปลงสภาพชุดดังกล่าวจะครบกำหนดไถ่ถอนในวันที่ 21 มิถุนายน 2567 ซึ่งบริษัทฯ ได้เตรียมเงินสำหรับการไถ่ถอนทั้งจำนวนเป็นวงเงิน 208.88 ล้านบาทไว้เป็นที่เรียบร้อยแล้ว

“ผู้ลงทุนหุ้นกู้แปลงสภาพของ TWZ สามารถมั่นใจได้ว่า บริษัทฯ จะดำเนินการไถ่ถอนหุ้นกู้ที่ครบกำหนดทั้งจำนวนอย่างแน่นอน โดยบริษัทฯ ได้เตรียมวงเงินสำหรับการไถ่ถอนไว้เรียบร้อยแล้ว ทั้งนี้ ที่ผ่านมา บริษัทฯ เดินหน้าขยายธุรกิจและมองหาโอกาสที่จะสร้างการเติบโต เพื่อความแข็งแกร่งให้กับธุรกิจ พร้อมๆ ไปกับความแข็งแกร่งทางการเงิน แม้ว่า จะมีปัจจัยท้าทายหลายประการ แต่ TWZ ยังคงรักษาความสามารถในการเติบโตทั้งในธุรกิจสื่อสารโทรคมนาคม รวมถึงธุรกิจอื่นๆ ที่เราเชื่อว่า มีศักยภาพในการเติบโตไว้ได้” นายพุทธชาติกล่าว

ก่อนหน้านี้ TWZ ได้ขยายธุรกิจไปสู่ธุรกิจจัดตั้งและบริหารจัดการศูนย์เรียนรู้และทดสอบด้วยระบบดิจิทัลและ AI เต็มรูปแบบ โดยร่วมกับ “ดิจิตอล เอ็ดดูเคชั่น” หรือ DE ผู้เชี่ยวชาญในการจัดการเรียนรู้ การจัดสอบรูปแบบดิจิทัลและระบบ AI จัดตั้งและบริหาร “ศูนย์การเรียนรู้และการทดสอบดิจิทัล สำนักวิทยบริการและเทคโนโลยีสารสนเทศ มหาวิทยาลัยราชภัฏพระนคร” หรือ PNRU DLEx Center ซึ่งเป็นศูนย์ปัญญาประดิษฐ์ (AI) ด้านการเรียนรู้และการทดสอบที่ทันสมัยและใหญ่ที่สุดแห่งแรกในประเทศไทย ซึ่งได้รับการตอบรับที่ดีจากหน่วยงานรัฐและเอกชนในการใช้บริการศูนย์สอบ ที่สามารถสร้างรายได้อย่างต่อเนื่อง

ล่าสุด TWZ กำลังเตรียมขยายสู่ธุรกิจอสังหาริมทรัพย์กับการลงทุนพัฒนาโครงการ “เจ็ท วิลล่า เรสซิเด้นซ์” (Jet Villa Residence) ซึ่งเป็นโครงการเจ็ท วิลล่า ส่วนตัว (Private Jet) บนเนื้อที่ 1,000 ไร่ มูลค่าโครงการ 2,000-3,000 ล้านบาท โดยได้ลงนามในบันทึกความเข้าใจ (เอ็มโอยู) กับผู้ร่วมทุนเรียบร้อยแล้ว พร้อมทั้งกำลังศึกษาการขยายสู่ธุรกิจคลังสินค้า ขนส่ง และโลจิสติกส์ ในอนาคต

ขณะที่ธุรกิจสื่อสารโทรคมนาคม ซึ่งเป็นธุรกิจหลักของ TWZ ยังคงสร้างการเติบโตได้อย่างต่อเนื่อง เพราะเป็นธุรกิจที่อยู่ในกระแส โดยที่บริษัทฯ ยังคงได้รับความไว้วางใจจากผู้ให้บริการเครือข่ายอันดับหนึ่งอย่างบริษัท แอดวานซ์ อินโฟ เซอร์วิส จำกัด (มหาชน) หรือ “เอไอเอส” ที่ให้การสนับสนุนในฐานะพันธมิตรที่สำคัญอย่างเหนียวแน่น