BINANCE TH by Gulf BINANCE ผู้นำแพลตฟอร์มซื้อขายสินทรัพย์ดิจิทัลที่ได้รับการกำกับดูแลภายใต้ สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ฉลองครบรอบความสำเร็จการดำเนินงานในปีที่ผ่านมา เผยจำนวนบัญชีผู้ใช้บนกระดานเทรดของ BINANCE TH เพิ่มขึ้น 10 เท่า [1] ในขณะที่มูลค่าการซื้อขายในตลาดสินทรัพย์ดิจิทัลในประเทศไทยเติบโตอย่างแข็งแกร่งตลอดปี 2567 โดยมีมูลค่าซื้อ-ขายเติบโตกว่า 30 เท่า [1] นอกจากนั้นยังตอกย้ำการสร้างระบบนิเวศสินทรัพย์ดิจิทัลในประเทศไทยให้เติบโตและแข็งแกร่ง โดยล่าสุดประกาศจัดงานใหญ่ภายใต้ชื่อ "Street of the Future" Presented by BINANCE TH by Gulf BINANCE เนรมิตสยามสแควร์เป็นพื้นที่ให้คนรุ่นใหม่และประชาชนที่สนใจได้เรียนรู้และสัมผัสประสบการณ์เกี่ยวกับสินทรัพย์ดิจิทัล

คุณนิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด กล่าวว่า “เป้าหมายของ Binance TH ในปี 2025 ยังคงให้ความสำคัญกับ 3 เรื่องหลัก ได้แก่ การดูแลด้านความปลอดภัย ความโปร่งใส และคุณภาพการให้บริการ ซึ่งเป็นปัจจัยสำคัญในการเสริมสร้างอุตสาหกรรมสินทรัพย์ดิจิทัลในไทยให้เติบโตอย่างมั่นคง ปีที่ผ่านมาเราเห็นการเปลี่ยนแปลงอย่างมีนัยมากมายที่หลายประเทศต่างให้การยอมรับสินทรัพย์ดิจิทัลมากขึ้น และวันนี้บิตคอยน์สินทรัพย์ดิจิทัลแรกของโลกก็ได้ไต่ขึ้นอันดับ 6 สินทรัพย์การเงินโลกไปแล้ว โดยมีมูลค่ารวมสูงกว่า $1.95 ล้านล้านดอลลาร์สหรัฐ [2] แซงหน้าสกุลเงินของทั้งสหราชอาณาจักรและสวิตเซอร์แลนด์ สะท้อนให้เห็นเทรนด์การเปลี่ยนแปลงในโลกการเงินการลงทุนที่จะเต็มไปด้วยโอกาสในปีนี้”

สำหรับภาพรวมการให้บริการของ BINANCE TH ในปีที่ผ่านมา มีจำนวนผู้ใช้งานไทยลงทะเบียนเปิดบัญชีสินทรัพย์ดิจิทัลเพิ่มขึ้นกว่า 10 เท่า และมียอดเทรดเพิ่มขึ้นถึง 30 เท่า โดยผู้ใช้งานประเภทบุคคลทั่วไปในประเทศคือกลุ่มที่มีสัดส่วนการลงทุนมากที่สุด และช่วงบิตคอยน์เข้าสู่ All-Time High เมื่อเดือนพฤศจิกายน 2567 แตะที่มูลค่ากว่า 1 แสนดอลลาร์สหรัฐฯ ต่อ 1 บิตคอยน์ ส่งผลให้มูลค่าตลาดสกุลเงินดิจิทัลเองก็ปรับตัวเพิ่มขึ้นถึง 39.9% มีมูลค่ากว่า 3 ล้านล้านดอลลาร์สหรัฐฯ นับเป็นหมุดหมายการเติบโตสำคัญของอุตสาหกรรมสินทรัพย์ดิจิทัลที่จะเป็นโอกาสด้านการเงินให้กับทุกคน

ฉลองครบรอบ 1 ปีกับความสำเร็จของ BINANCE TH:

· จำนวนผู้ใช้งาน BINANCE TH เติบโตขึ้นต่อเนื่องนับจากวันที่เปิดให้บริการ สะท้อนศักยภาพตลาดไทยทั้งด้านการเติบโตและปริมาณการซื้อขาย โดยมุ่งมั่นยกระดับอัตราการเข้าถึงสินทรัพย์ดิจิทัลในกลุ่มคนไทยเพิ่มจาก 12% ในปี 2567 [5] และเทรนด์ PayFi [6] เป็นกุญแจสำคัญของการเกิด RWA ที่จะเข้ามาผลักดันการลงทุนในสินทรัพย์ดิจิทัล โดยนวัตกรรมในระดับ Application Layer มุ่งเน้นที่การปรับแต่ง AI และการสมัครใช้งานที่ง่ายขึ้น เพื่อเข้าถึงผู้ใช้งานในวงกว้าง ขณะที่ในระดับ Financial Layer จะเห็นการมาของ สเตเบิลคอยน์และการปรับสภาพคล่องอัตโนมัติเพื่อลดความผันผวนและเพิ่มประสิทธิภาพ ทำให้การเชื่อมต่อระหว่างระบบเงินปกติและคริปโตเป็นไปอย่างไร้รอยต่อ

· แพลตฟอร์มที่มีเหรียญให้บริการมากที่สุดในประเทศไทยกว่า 350 [1] เหรียญ ครอบคลุมทุกหมวดหมู่ สกุลเงินดิจิทัลต่าง ๆ เข้าไปเป็นส่วนหนึ่งของกิจกรรมต่าง ๆ เป็นต้นว่า เราจะเห็นการพัฒนาเกมที่วางอยู่บนรากฐานของคริปโต หรือ Crypo-Based In-Game Economies [7] มากขึ้น

· สร้างบุคลากรเข้าสู่อีโคซิสเต็ม BINANCE TH Academy ร่วมมือกับมหาวิทยาลัยชั้นนำของประเทศในการให้ความรู้เรื่องบล็อกเชนและสินทรัพย์ดิจิทัลมาไว้ในห้องเรียน ตลอดปี 2567 สามารถอบรมคนรุ่นใหม่ผ่านสถาบันการศึกษา เป็นจำนวนกว่า 50,000 ราย [1] เพื่อสร้างนักลงทุนรุ่นใหม่ที่มีศักยภาพและนักพัฒนาเทคโนโลยีต้นน้ำ ที่มีบทบาทสำคัญต่อการพัฒนา Digital Economy ในประเทศ

· พัฒนาเทคโนโลยีและแพลตฟอร์มให้มีความทันสมัย พร้อมรองรับนักลงทุนสถาบันไทยด้วยการพัฒนาฟีเจอร์การซื้อขาย Easy/Buy Sell ที่ช่วยให้นักลงทุนสามารถทำการซื้อขายคริปโต หรือดิจิทัลโทเคนต่าง ๆ โดยตรง

· ยกระดับความปลอดภัยแพลตฟอร์มและเพิ่มมาตรการคุ้มครองผู้ใช้ BINANCE TH มีนโยบายและยกระดับการดูแลผู้ใช้งานบนแพลตฟอร์มเทียบเท่า BINANCE แพลตฟอร์มซื้อขายสินทรัพย์ดิจิทัลระดับโลก โดยเปิดตัวระบบยืนยันตัวตนด้วยใบหน้า หรือ Face Verification ซึ่งเป็นเทคโนโลยีล้ำสมัยที่ออกแบบมาเพื่อยกระดับความปลอดภัยและป้องกันการกระทำผิดทางการเงิน ไปจนถึงร่วมมือกับตำรวจไทยในการสอดส่องและให้ความร่วมมือกรณีเกิดความไม่โปร่งใสทางการเงินดิจิทัล

โอกาสนี้ BINANCE TH ประเดิมจัดงานใหญ่รับปี 2025 ต้อนรับตลาดกระทิงกับงาน "Street of the Future" Presented by BINANCE TH by Gulf BINANCE เพื่อให้ทุกคนได้เข้าถึงโปรเจกต์ Crypto Currency ระดับโลก สร้าง Networking สัมผัสเทคโนโลยีมากมายในวงการ Web3 ผ่านการแลกเปลี่ยนความคิดเห็น สาธิต และจำลองประสบการณ์จากพันธมิตรต่าง ๆ มากมาย

“แน่นอนว่า 2025 จะเป็นปีแห่งโอกาสที่น่าตื่นเต้นสำหรับตลาดสินทรัพย์ดิจิทัลของไทย เราไม่อยากให้เป็นแค่การเติบโตของตลาด แต่อยากจะทำให้ช่วงเวลานี้เป็นโอกาสสำหรับทุกคน โดยงาน "Street of the Future" Presented by BINANCE TH by Gulf BINANCE จะเป็นจุดเริ่มต้นในการเตรียมความพร้อมของสังคมไทยในการก้าวไปสู่ระบบการเงินยุคใหม่ ที่สินทรัพย์ดิจิทัลจะกลายเป็น ‘กระแสหลักของโลก’ ที่ผู้ใช้งานสามารถเป็นเจ้าของมูลค่าสินทรัพย์ได้อย่างอิสระและโปร่งใส รวมถึงการเปลี่ยนผ่านไปสู่ Web3 อย่างเต็มรูปแบบ” คุณนิรันดร์ กล่าวเพิ่มเติมถึงงาน "Street of the Future" Presented by BINANCE TH by Gulf BINANCE

"Street of the Future" Presented by BINANCE TH by Gulf BINANCE: ถนนสู่ฉากทัศน์การเงินยุคใหม่ ที่ใคร ๆ ก็เข้าถึงและเข้าใจได้

กิจกรรมจัดเต็มทั้งสาระและไลฟ์สไตล์ความบันเทิงตลอด 2 วัน ไม่ว่าจะเป็นโปรเจกต์ต่างประเทศที่น่าสนใจอย่างMoodengsol, Memeland, Lumia ฯลฯ, โซน game พร้อมทั้งกิจกรรมให้ร่วมสนุก รับของรางวัลมากมาย ฯลฯ ร่วมอัพเดทเทรนด์ลงทุนรับต้นปีบนเวทีเสวนาพิเศษ และแขกคนพิเศษ พร้อมการจับมือทำเวิร์คช็อปสำหรับผู้ที่สนใจอยากเริ่มเทรด โดย BINANCE TH Academy และยังมีโซน Meetup space ที่จำลองบรรยากาศการใช้จ่ายด้วยคริปโต เปิดโอกาสให้ผู้เข้าร่วมงานได้เปิดโลกและสัมผัสประสบการณ์การเงินดิจิทัลบนเทคโนโลยีบล็อกเชนด้วยตนเอง

ติดตามข่าวสารงาน Street of the Future เพิ่มเติมได้ที่ Official Facebook: BINANCE TH by Gulf BINANCE

BINANCE TH by Gulf BINANCE แพลตฟอร์มซื้อขายสินทรัพย์ดิจิทัลที่ได้รับการกำกับดูแลภายใต้สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ตอกย้ำสัญญาณบวกในตลาด ประกาศจัดอิเวนต์ใหญ่รับเปิดปี 2025 ภายใต้ชื่อ "Street of the Future" Presented by BINANCE TH by Gulf BINANCE พื้นที่เรียนรู้และเปิดรับประสบการณ์ “สินทรัพย์ดิจิทัล” เต็มรูปแบบเพื่อถ่ายทอดประสบการณ์ มุมมอง และกระแสคริปโทฯ ที่จับต้องได้สำหรับทุกคน และยังเป็นการรวมตัวชุมชนชาวคริปโทฯ จากทั่วโลกในประเทศไทย ณ ใจกลางสยามสแควร์ ระหว่างวันเสาร์ที่ 18 และวันอาทิตย์ที่ 19 มกราคม ศกนี้

กิจกรรมใหญ่ในงาน

*เรียนรู้การลงทุนแบบจับมือทำกับทีม BINANCE TH Academy และวิทยากรระดับโลก

*คริปโทกับโปรเจกต์ระดับโลก และโปรเจกต์ชั้นนำ ได้แก่ MOODENG SOL, MEMELAND, EDU & MOCA, PNUT, MANTA, LUMIA, PIXEL, ONE KEY และอีกมากมาย

*ลุ้นรับรางวัลรวมกว่า 2 ล้านบาท จากกิจกรรม Token Reward และกิจกรรมในโซนต่าง ๆ จากทาง BINANCE TH และ Sponsors ที่มีให้สะสมแสตมป์ใน Passport card เพื่อรับ SWAG ที่บอกเลยว่าเป็น rare item (คนในวงการคริปโทฯ รู้กันดี) มีแจกเฉพาะที่งานนี้เท่านั้น!!!

*T-Pop stage ทัพศิลปินชั้นนำพร้อมสาดความมันส์กลางสยามสแควร์ ได้แก่ ต้าห์อู๋-ออฟโรด, PROXIE, PERSES, BNK48, วี ไวโอเล็ต, และโบกี้ไลอ้อน

8 โซน ภายในงาน ประกอบด้วย

· Zone 1: BINANCE TH ENTRANCE & REGISTRATION (สยามสแควร์ ซอย 7) จุดลงทะเบียน Walk-In และรับ Wristband และ Passport เพื่อเข้าร่วมงานและสำหรับทำกิจกรรมรับของรางวัลภายในงานมากมาย

· Zone 2: BINANCE TH SQUARE (สยามสแควร์ ซอย 7 บล็อก I ) หากกำลังถามหาทีมผู้เชี่ยวชาญและเวิร์คช็อปติว Crypto 101 ตัองมาลงที่ลานนี้

· Zone 3: MEMELAND CAFE (สยามสแควร์ ซอย 3) โซนคาเฟ่ co-working space เพลิดเพลินกับอาหารและเครื่องดื่มที่จัดเตรียมมาภายในงาน

· Zone 4: BINANCE TH CREATOR ZONE (สยามสแควร์ ซอย 3) โซนถ่ายภาพ และพบปะครีเอเตอร์คริปโทตัวท็อปในวงการ รวมถึงเนรมิตพื้นที่สำหรับทำอินเตอร์แอคทีฟคอนเทนต์ สร้างสีสันในงาน

· Zone 5: BINANCE TH BINANCE ACTIVITIES (สยามสแควร์ ซอย 7) ร่วมสนุกกับปาร์ตี้แบบชาวคริปโทที่ทาง BINANCE TH เตรียมไว้ให้ พร้อมร่วมสนุก สะสมรางวัลกับเกมบันไดงู และเกมเจงก้าขนาดบิ๊ก

· Zone 6: BINANCE TH FUTURE STAGE (ลานอัฒจันทร์ ชั้น LG ตึกสยามสแควร์ วัน) เวทีแห่งการเรียนรู้และแบ่งปันประสบการณ์โดยผู้เชี่ยวชาญ คนในวงการ ถ่ายทอดในรูปแบบที่เข้าใจง่ายสำหรับทุกคน

o หัวข้อแนะนำ

§ วันเสาร์ที่ 18 มกราคม - BINANCE TH driving the next 1M crypto adoption in Thailand

§ วันอาทิตย์ที่ 19 มกราคม - Building a career in Web3 and Crypto: Opportunities, Skills, and the Future

· Zone 7: BINANCE TH TUK TUK (สยามสแควร์ บล็อก K) จุดถ่ายภาพสุด Chic ที่เป็น Landmark สำคัญภายในงาน นำเสนอเอกลักษณ์ความเป็นไทยผสมผสานเข้ากับความเป็นผู้นำระดับโลกของ BINANCE

· Zone 8: BINANCE TH FUTURE BEATS STAGE (สยามสแควร์ บล็อก K) หรือ Moo Deng Stage จัดเต็มคอนเสิร์ต เพิ่มความสนุกกับเหล่า T-Pop ภายในงาน ตั้งแต่ 17:00 น. เป็นต้นไป

o เสาร์ที่ 18 มกราคม พบกับ CU band, BNK48, ต้าห์อู๋-ออฟโรด และ วี ไวโอเล็ต วอเทียร์

o อาทิตย์ที่ 19 มกราคม พบกับ CU band, PERSES, PROXIE และ โบกี้ไลอ้อน

ผู้สนใจสามารถลงทะเบียนเข้าร่วมงานได้ฟรี! ตั้งแต่วันนี้ ที่ ้https://lu.ma/883jke53 หรือติดตามข่าวสารงาน Street of the Future Presented by BINANCE TH by Gulf BINANCE ได้ที่ Official Facebook: BINANCE TH by Gulf BINANCE พร้อมร่วมสนุกในโซนต่าง ๆ ได้ตั้งแต่เวลา 11:00 น. - 21:00 น. ที่สยามสแควร์

ไบแนนซ์ ทีเอช บาย กัลฟ์ ไบแนนซ์ (BINANCE TH by Gulf Binance) บริษัทร่วมทุนระหว่าง ไบแนนซ์ แคปปิตอล แมเนจเมนท์ จำกัด บริษัทภายในเครือของไบแนนซ์ แพลตฟอร์มที่มีปริมาณการแลกเปลี่ยนสินทรัพย์ดิจิทัลที่ใหญ่ที่สุดในโลก และ บริษัท กัลฟ์ อินโนวา จำกัด พาส่องเทรนด์โลกสินทรัพย์ดิจิทัล โดยนายนิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด ในหัวข้อ ‘คว้าโอกาสในโลกบิทคอยน์ ไปทางไหน’ ในงาน The Secret Sauce Summit 2024 มุ่งเจาะลึก 3 สัญญาณการเติบโตของบิทคอยน์ ทั้งในกลุ่มนักลงทุนระดับย่อยและนักลงทุนสถาบัน พร้อมเผยเทคนิคการเลือกแพลตฟอร์มซื้อขายสินทรัพย์ดิจิทัลที่มีความปลอดภัย เพื่อสร้างความมั่นใจในการลงทุนที่มีความผันผวนและเปลี่ยนแปลงอย่างรวดเร็ว

3 สัญญาณการเติบโตของบิทคอยน์

1. การยอมรับการใช้งานสินทรัพย์ดิจิทัล

เทรนด์การลงทุนในยุคปัจจุบัน มีการเปลี่ยนแปลงไปจากเมื่อก่อน จากเดิมที่เป็นการลงทุนในสินทรัพย์ที่จับต้องได้ อาทิ อสังหาริมทรัพย์ ทองคำ กระเป๋า หรือนาฬิกา แต่ตอนนี้ผู้คนทั่วโลกหันมานิยมลงทุนใน ‘สินทรัพย์ดิจิทัล’ โดยเฉพาะ บิทคอยน์ มากยิ่งขึ้น ซึ่งสะท้อนให้เห็นอย่างชัดเจนผ่านมูลค่าตลาดของบิทคอยน์ที่เพิ่มสูงขึ้นอย่างต่อเนื่อง จนแตะระดับสูงสุด

(All Time High - ATH) ที่ 73,750 ดอลลาร์สหรัฐ ต่อบิทคอยน์ เมื่อวันที่ 14 มีนาคมที่ผ่านมา รวมถึงยังเป็นสินทรัพย์ที่มีมูลค่าหลักทรัพย์ตามราคาตลาดสูงสุดติด 10 อันดับแรกของโลกอีกด้วย

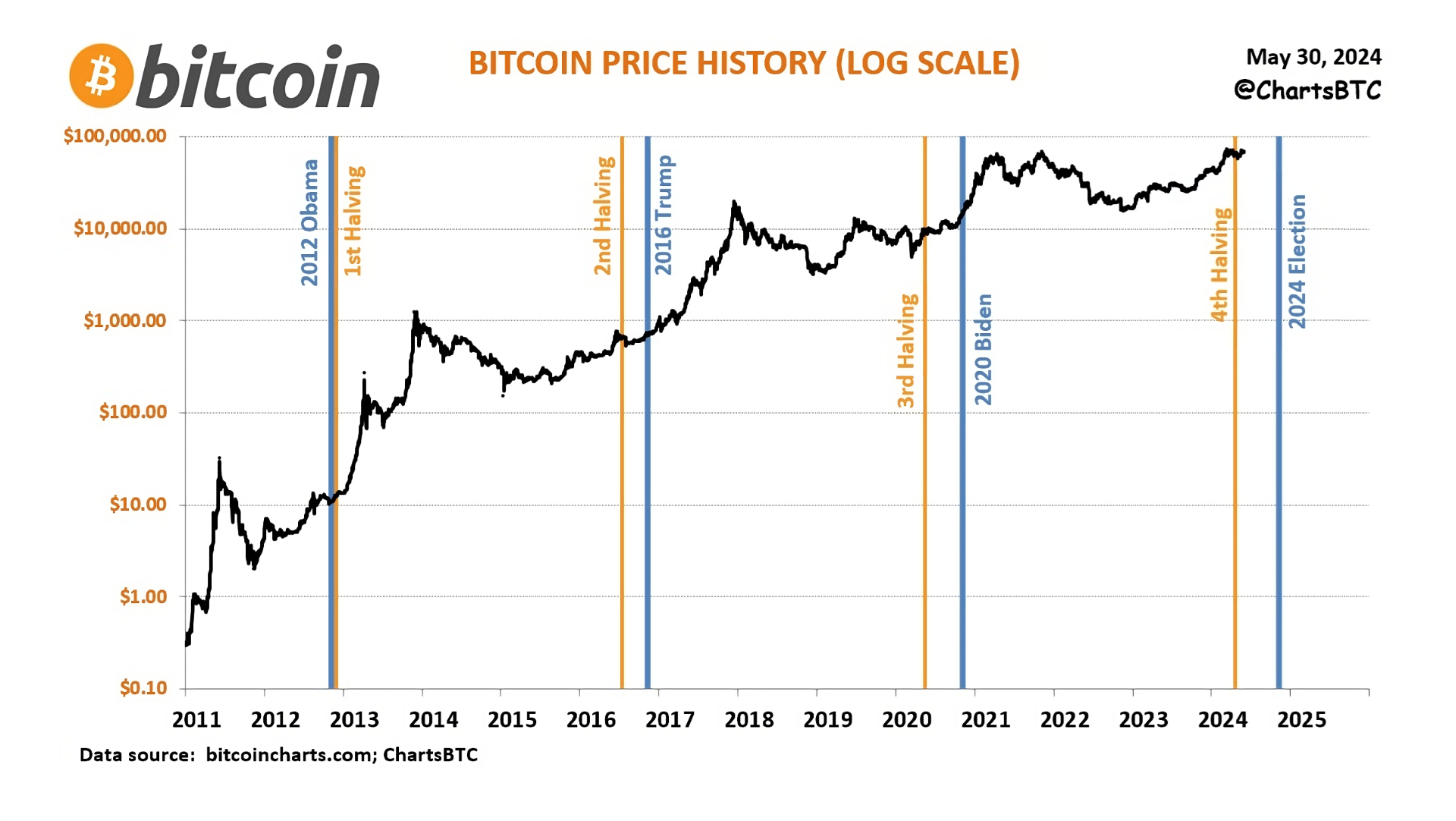

ทั้งนี้ หากมองย้อนกลับไปช่วงที่มีการเลือกตั้งประธานาธิบดีของสหรัฐอเมริกาตั้งแต่ปี 2555 สมัยบารัก โอบามา ดำรงตำแหน่งเป็นประธานาธิบดีในขณะนั้น ต่อเนื่องมาจนถึงสมัยของ โจ ไบเดน ประธานาธิบดีคนปัจจุบัน จะเห็นได้ว่าบิทคอยน์มีมูลค่าเพิ่มขึ้นในทุกๆ 4 ปี ช่วงเวลาเดียวกับการเลือกตั้งประธานาธิบดีของสหรัฐฯ คนใหม่ ซึ่งสำหรับการเลือกตั้งในปีนี้เอง ยังคงต้องจับตาดูอีกครั้งว่าแนวโน้มมูลค่าของบิทคอยน์จะเป็นอย่างไรต่อไป

กราฟแสดงมูลค่าของบิทคอยน์ (ดอลลาร์สหรัฐ) ระหว่างปี 2554 ถึง กลางไตรมาสที่ 2 ปี 2567 โดย ChartsBTC

2. สินทรัพย์ดิจิทัลกับการใช้งานในชีวิตจริง

นาย นิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด แสดงเส้นทางการใช้งานบิทคอยน์ในชีวิตจริงนับตั้งแต่ปี 2553 เป็นต้นมา

บิทคอยน์ ถูกใช้งานจริงครั้งแรกในวันที่ 22 พฤษภาคม 2553 เพื่อใช้ซื้อพิซซ่า ซึ่งทำให้ทุกวันที่ 22 พฤษภาคมของทุกปี ได้ถูกเรียกว่าเป็น ‘Bitcoin Pizza Day’ เพื่อตอกย้ำให้เห็นว่าเราสามารถนำบิทคอยน์มาซื้อสินค้าในชีวิตประจำวันได้ ซึ่งหลังจากนั้นปรากฎการณ์การยอมรับบิทคอยน์ได้มีให้เห็นมาอย่างต่อเนื่อง ทั้งการเปิดตัว Bitcoin ATM เครื่องแรกต่อสาธารณะ ในปี 2556 ณ ร้านกาแฟในเมืองแวนคูเวอร์ ประเทศแคนาดา รวมถึงการที่หลากหลายแบรนด์ชั้นนำยอมรับให้ซื้อสินค้าด้วยบิทคอยน์ ไม่ว่าจะเป็น Microsoft Dell และ PayPal รวมถึงแบรนด์หรู อย่าง Hublot เป็นต้น นอกจากนี้ ในปี 2564 เอลซัลวาดอร์ ยังถือเป็นประเทศแรกที่ยอมรับบิทคอยน์เป็นสกุลเงินที่สามารถนำมาชำระหนี้ (Legal Tender) และใช้แทนเงินสดได้ถูกต้องตามกฎหมายอีกด้วย

ล่าสุดในปี 2567 บิทคอยน์ยังคงเดินหน้าสู่การยอมรับในวงกว้างมากขึ้น เห็นได้ชัดจากที่หลายประเทศ เริ่มเล็งเห็นบิทคอยน์เป็นปัจจัยที่สำคัญต่อนโยบายเศรษฐกิจและสังคมของชาติ ยกตัวอย่างเช่น

· ฮ่องกง เป็นประเทศที่ทางรัฐบาลตั้งเป้าผลักดันให้เป็นประเทศ ‘ศูนย์กลางคริปโตเคอร์เรนซีแห่งเอเชีย’ เชื่อมต่อระหว่างโลกเกมเข้ากับบิทคอยน์ พร้อมชูให้เป็นหนึ่งในนโยบายเพื่อฟื้นฟูเศรษฐกิจ

· รัสเซีย ประกาศทดลองใช้บิทคอยน์เป็นสกุลเงินที่สามารถนำมาชำระหนี้ และใช้แทนเงินสดได้ถูกต้องตามกฎหมาย เพื่อประยุกต์ใช้ในระบบการเงินของประเทศ มีผลตั้งแต่วันที่ 1 กันยายน 2567 เป็นต้นไป

· สหภาพยุโรป เริ่มยอมรับการใช้บิทคอยน์ภายในประเทศสมาชิกทั้ง 28 ประเทศ โดยมีผลบังคับใช้กฎระเบียบ MiCA (Markets in Crypto-Assets Regulation) เพื่อรับประกันเสถียรภาพทางการเงินในกลุ่มประเทศสมาชิกทั้งในแง่ของการเป็นเจ้าของ การซื้อขาย และการนำเสนอบริการที่เกี่ยวข้องกับสินทรัพย์ดิจิทัล

3. การมาถึงของ Spot Bitcoin ETFs สู่การยอมรับของนักลงทุนสถาบัน

นาย นิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด เผยให้เห็นรายชื่อกลุ่มนักลงทุนสถาบันที่สนใจเข้ามาสู่ตลาดสินทรัพย์ดิจิทัล

นับตั้งแต่การเปิดตัว Spot Bitcoin ETFs เมื่อเดือนมกราคมที่ผ่านมา จนถึงปัจจุบัน Spot Bitcoin ETFs ได้มีมูลค่าการทำธุรกรรมมากถึง 55 พันล้านดอลลาร์สหรัฐ และส่งผลให้ตอนนี้ การลงทุนในบิทคอยน์ ไม่ได้จำกัดอยู่เฉพาะกลุ่มนักลงทุนรายย่อยเท่านั้น แต่ได้มีผู้เล่นกลุ่มนักลงทุนสถาบันสนใจเข้ามาสู่ตลาดสินทรัพย์ดิจิทัลเป็นจำนวนมาก อาทิ Morgan Stanley JPMorgan Chase & Co CitiBank Goldman Sachs และ Wells Fargo เป็นต้น

เริ่มต้นลงทุนสินทรัพย์ดิจิทัล แพลตฟอร์มแบบไหน ใช่ที่สุด

ในประเทศไทย มีแพลตฟอร์มซื้อขายแลกเปลี่ยนสกุลเงินดิจิทัลมากมายให้เลือกลงทุน ดังนั้น สิ่งที่สำคัญสำหรับการตัดสินใจว่าจะเลือกลงทุนในแพลตฟอร์มใด ผู้ลงทุนจึงควรต้องศึกษารายละเอียดและฟีเจอร์ที่ให้บริการอย่างรอบคอบ แพลตฟอร์ม BINANCE TH by Gulf Binance ที่ให้ความสำคัญกับเทคโนโลยีและการปฏิบัติตามกฎข้อบังคับในประเทศ ให้บริการลูกค้าตลอด 24 ชั่วโมงทุกวัน และรองรับการใช้งานให้แก่ผู้ใช้งานคนไทยโดยเฉพาะ โดยผู้ใช้สามารถมีอิสระในการซื้อ-ขายสินทรัพย์ดิจิทัล ด้วยการดำเนินงานที่รวดเร็ว สะดวก ค่าธรรมเนียมต่ำ อีกทั้ง ผู้เริ่มต้นลงทุนด้านสินทรัพย์ดิจิทัลรายใหม่ยังสามารถทำความเข้าใจ และใช้งานแพลตฟอร์มได้โดยง่าย ที่สำคัญแพลตฟอร์ม BINANCE TH by Gulf Binance ยังรองรับการลงทุนของคนทุกกลุ่มทั้งนักลงทุนนิติบุคคล และนักลงทุนต่างชาติในประเทศไทย เพื่อมอบประสบการณ์ด้านการลงทุนในสินทรัพย์ดิจิทัลแบบครบวงจร สอดคล้องกับวิสัยทัศน์ของบริษัทฯ ที่มุ่งหวังส่งเสริมความเท่าเทียมทางการเงินให้แก่ทุกคน

กัลฟ์ ไบแนนซ์ (Gulf Binance) บริษัทร่วมทุนระหว่าง ไบแนนซ์ แคปปิตอล แมเนจเมนท์ จำกัด บริษัทภายในเครือของไบแนนซ์ แพลตฟอร์มที่มีปริมาณการแลกเปลี่ยนสินทรัพย์ดิจิทัลที่มากที่สุดในโลก และ บริษัท กัลฟ์ อินโนวา จำกัด ผนึกกำลัง โรงเรียนนายร้อยตำรวจ อ.สามพราน จ.นครปฐม จัดเวิร์คช็อปมอบความรู้ให้กับนักเรียนนายร้อยตำรวจ เพื่อเตรียมรับมือกับอาชญากรรมไซเบอร์ พร้อมส่งเสริมการใช้งานบล็อกเชนเทคโนโลยี ผ่านโปรแกรมการฝึกอบรมด้านการบังคับใช้กฎหมาย โดยมี นายยาเร็ก ยาคุบเช็ค (Jarek Jakubcek) หัวหน้าฝ่ายฝึกอบรมการบังคับใช้กฎหมายของไบแนนซ์ และ ดร.กร พูนศิริวงศ์ ประธานเจ้าหน้าที่ฝ่ายกลยุทธ์และผู้อำนวยการโครงการ Binance TH Academy (ไบแนนซ์ ทีเอช อะแคดิมี) บริษัท กัลฟ์ ไบแนนซ์ จำกัด ร่วมเป็นวิทยากร

ในปัจจุบัน โลกของเราได้ก้าวเข้าสู่ยุคแห่งดิจิทัลอย่างเต็มรูปแบบ ผู้คนทั่วโลกต่างสามารถเข้าถึงเทคโนโลยีต่างๆ ที่ต้องการได้อย่างง่ายดาย ไม่ว่าจะเป็นเทคโนโลยีทางด้านการสื่อสาร หรือแม้กระทั่งเทคโนโลยีด้านการลงทุน อย่างไรก็ตาม ถึงแม้ความก้าวหน้าทางเทคโนโลยีจะเต็มไปด้วยข้อดีเนื่องจากสามารถช่วยอำนวยความสะดวกให้กับผู้คนได้อย่างรอบด้าน แต่ก็ยังถือเป็นดาบสองคมที่สามารถสร้างความเสียหายให้กับผู้ใช้งานเทคโนโลยีได้เช่นกัน ไม่ว่าจะเป็นในรูปแบบของการถูกนักต้มตุ๋นหรือสแกมเมอร์ (Scammers) หลอกล่อให้เหยื่อทำธุรกรรมทั้งจากการเงินแบบดั้งเดิม หรือว่าสินทรัพย์ดิจิทัลก็ตาม

ด้วยความมุ่งมั่นของ กัลฟ์ ไบแนนซ์ ด้านการเสริมสร้างระบบนิเวศสินทรัพย์ดิจิทัลที่ปลอดภัย เราจึงได้ร่วมมือกับโรงเรียนนายร้อยตำรวจ เพื่อจัดกิจกรรมฝึกอบรมด้านการต่อต้านอาชญากรรมไซเบอร์ขึ้น โดยเนื้อหาโปรแกรมการฝึกอบรมแบบมาตรฐานในหนึ่งวัน ประกอบด้วย การช่วยเหลือเชิงปฏิบัติการด้านการบังคับใช้กฎหมาย (Practical Assistance to Law Enforcement) บรรยายโดย นายยาเร็ก ยาคุบเช็ค (Jarek Jakubcek) หัวหน้าฝ่ายฝึกอบรมการบังคับใช้กฎหมายของไบแนนซ์ และการอบรมในหัวข้อเทคโนโลยีบล็อกเชนขั้นพื้นฐาน โดย ดร.กร พูนศิริวงศ์ ประธานเจ้าหน้าที่ฝ่ายกลยุทธ์และผู้อำนวยการโครงการ Binance TH Academy (ไบแนนซ์ ทีเอช อะแคดิมี) บริษัท กัลฟ์ ไบแนนซ์ จำกัด เพื่อเตรียมพร้อมรับมือกับการเติบโตของอุตสาหกรรมสินทรัพย์ดิจิทัลที่เป็นไปอย่างรวดเร็วในประเทศไทย ตลอดจนส่งเสริมให้หน่วยงานที่เกี่ยวข้องในประเทศไทย รู้เท่าทันมิจฉาชีพ และสามารถรับมือกับอาชญากรรมไซเบอร์ได้อย่างมีประสิทธิภาพ โดยการฝึกอบรมในครั้งนี้ มีนักเรียนนายร้อยตำรวจชั้นปีที่ 1 ถึงชั้นปีที่ 4 ให้ความสนใจเข้าร่วมจำนวนกว่า 60 นาย

ทั้งนี้ ในปี 2023 ไบแนนซ์ยังได้จัดเวิร์คช็อปและการฝึกอบรมกว่า 120 รายการ เพื่อมอบข่าวกรองที่สำคัญ มอบความรู้ และทักษะที่จำเป็นซึ่งเป็นรากฐานความสำเร็จของการสืบสวนและการบังคับใช้กฎหมายที่สำคัญให้กับนักต่อสู้กับอาชญากรรมทั่วโลก โดยการจัดฝึกอบรมในปีดังกล่าว เพิ่มขึ้นกว่าปีก่อนหน้าที่มีการจัดฝึกอบรม 50 รายการ หรือคิดเป็นอัตราที่สูงขึ้นกว่า 140% ซึ่งแสดงให้เห็นถึงการยอมรับในสินทรัพย์ดิจิทัลที่ขยายวงกว้างมากขึ้น รวมถึงความตระหนักถึงความใส่ใจด้านความปลอดภัยของผู้บังคับใช้กฎหมายทั่วโลกด้วยเช่นกัน

กัลฟ์ ไบแนนซ์ (Gulf Binance ) ผู้นำแพลตฟอร์มสินทรัพย์ดิจิทัลในประเทศไทย มอบเซสชั่น อัปเดทเทรนด์การลงทุน และการจัดบริหารจัดการพอร์ตโฟลิโออย่างมีประสิทธิภาพในครึ่งปีหลัง โดยเหล่าผู้บริหารจากแพลตฟอร์มการลงทุนชั้นนำและนักลงทุนมืออาชีพ ผ่านงาน Binance TH Super Meetup: BULLiever ที่จัดขึ้น ณ Q Stadium ชั้น M ศูนย์การค้า EmQuartier เมื่อวันที่ 24 กรกฎาคม ที่ผ่านมา

ช่วงเวลาแห่งการเริ่มต้นลงทุนในสินทรัพย์ทางเลือก

ในช่วงครึ่งปีที่ผ่านมา มีเหตุการณ์มากมายที่ส่งผลกระทบต่อตลาดสินทรัพย์ดิจิทัล ไม่ว่าจะเป็นการอนุมัติ Spot Bitcoin ETFs โดยสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) แห่งประเทศสหรัฐอเมริกา ที่ส่งผลให้ราคาสินทรัพย์ดิจิทัลอย่างบิทคอยน์ (BTC) พุ่งสูงเป็นประวัติการณ์ หรือการเกิดปรากฏการณ์ Bitcoin Halving ขึ้นในรอบ 4 ปี ที่ทำให้ราคาบิทคอยน์ลดลงมาเป็นอย่างมากเช่นเดียวกัน

ดร.กร พูนศิริวงศ์ ประธานเจ้าหน้าที่ฝ่ายกลยุทธ์และผู้อำนวยการโครงการ Binance TH Academy (ไบแนนซ์ ทีเอช อะแคดิมี) บริษัท กัลฟ์ ไบแนนซ์ จำกัด อธิบายถึงวงจรของตลาดสินทรัพย์ดิจิทัลว่า เมื่ออ้างอิงจากประวัติศาสตร์ของตลาดคริปโตเคอร์เรนซีในอดีต สภาพคล่องของราคาการซื้อขายสินทรัพย์ดิจิทัล ซึ่งรวมถึงราคาบิทคอยน์จะเป็นไปตามวัฏจักร โดยช่วงเวลาที่เกิดปรากฎการณ์ Bitcoin Halving มักจะเป็นช่วงเวลาที่เงินในตลาดสะพัดและขึ้นสู่จุดสูงสุดซึ่งเป็นวงจรที่เกิดขึ้นในทุกๆ 4 ปี โดย ดร.กร มองว่าการเกิด Halving ในครั้งนี้ ส่งผลให้ราคาบิทคอยน์อยู่ในระดับที่สามารถจับต้องได้ ซึ่งถือเป็นจุดเริ่มต้นที่ดีของนักลงทุนที่กำลังมองหาสินทรัพย์ทางเลือก

ในขณะที่ คุณบุริศร์ จีระมะกร จาก Enter to Start กล่าวว่า การที่สถาบันการเงินขนาดใหญ่ระดับโลกเข้ามามีบทบาทในตลาดสินทรัพย์ดิจิทัลมากขึ้น เกิดจากการอนุมัติ Spot Bitcoin ETFs ซึ่งส่งผลให้เกิดการยอมรับการใช้งานสินทรัพย์ดิจิทัลเป็นวงกว้าง เนื่องจากมีความน่าเชื่อถือและมีกรอบการกำกับดูแลที่ชัดเจน นอกจากนี้ด้วยสถานการณ์โลก อย่างเช่น ภูมิศาสตร์การเมือง ยังส่งผลให้ผู้คนจำเป็นต้องกระจายความเสี่ยงจากการถือครองสินทรัพย์แบบดั้งเดิม สู่การถือครองสินทรัพย์ทางเลือกมากขึ้น ซึ่งสินทรัพย์ดิจิทัลถือเป็นหนึ่งตัวเลือกที่น่าสนใจ ทั้งจากปัจจัยในด้านการเติบโตของสินทรัพย์ดิจิทัล การอนุมัติ Spot Ethereum ETFs โดย ก.ล.ต.สหรัฐ และการเลือกตั้งประธานาธิบดีสหรัฐอเมริกาที่กำลังจะเกิดขึ้นในเดือนพฤศจิกายนนี้

การเติบโตของ Memecoin

นอกจากเหรียญยอดนิยมอย่างบิทคอยน์แล้ว คุณพีรพัฒน์ หาญคงแก้ว จาก Cryptomind Advisory ยังได้แบ่งปันความคิดเห็นที่มีต่อการเติบโตของเหรียญมีม หรือ Memecoin ว่าเป็นหนึ่งในนวัตกรรมที่ดีที่สุดในวงการ คริปโตเคอร์เรนซี เนื่องจากเป็นการนำเอาความรู้สึกของผู้คนในคอมมูนิตี้สินทรัพย์ดิจิทัลมาแปลงเป็นสินทรัพย์ที่มีมูลค่าและสามารถจับต้องได้ในชีวิตจริง

“อย่างไรก็ตามหากจะเลือกลงทุนใน Memecoin การศึกษาคอมมูนิตี้ของเหรียญเป็นสิ่งสำคัญสำหรับนักลงทุน นอกเหนือจากความเข้าใจในตลาดและการจัดการการเงินที่ดี เนื่องจากมูลค่าและความผันผวนของราคาเหรียญจะขึ้นอยู่กับความแข็งแกร่งของชุมชน” คุณพีรพัฒน์ กล่าว

ทั้งนี้ นอกจากเหรียญยอดนิยมอย่าง Bitcoin และ Memecoin แล้ว สินทรัพย์ดิจิทัลประเภทอื่นๆ อย่าง Real Word Asset (RWA) ที่ถึงแม้ว่าในแง่ของการพัฒนาจะยังอยู่ในช่วง Left Curve แต่มูลค่าตลาดของสินทรัพย์ดิจิทัลในประเภทนี้กลับเติบโตจนเกือบจะก้าวเข้าสู่ระยะ Mid Curve แล้วในปัจจุบัน นอกจากนี้ SocialFi และ GameFi ก็ยังถือเป็นกลุ่มโทเค็นที่น่าจับตามองเช่นเดียวกัน เนื่องจากเป็นประเภทเหรียญที่สามารถจับต้องได้ ทำให้มีโอกาสที่จะกลายมาเป็นคลื่นลูกใหญ่ที่ได้รับความนิยมในอนาคต

คริปโตเคอร์เรนซีและการจัดการพอร์ตการลงทุนอย่างมีประสิทธิภาพ

ถึงแม้ในปัจจุบันจะมีหลากหลายปัจจัยที่ช่วยส่งเสริมให้เกิดการยอมรับการใช้งานในสินทรัพย์ดิจิทัลมากขึ้น แต่ปฏิเสธไม่ได้เลยว่า สินทรัพย์ดิจิทัลก็ยังเป็นเรื่องใหม่ของนักลงทุนหลายท่าน โดยเฉพาะนักลงทุนที่เคยถือครองสินทรัพย์ดั้งเดิมและไม่เคยลงทุนในสินทรัพย์ดิจิทัลมาก่อน ด้วยเหตุนี้ การบริหารจัดการพอร์ตโฟลิโอเพื่อจัดการกับความเสี่ยง จึงเป็นสิ่งที่จำเป็นที่นักลงทุนทุกท่านควรตระหนักถึง

คุณกวิน สุวรรณตระกูล เจ้าของเพจ TarKawin และคุณยศสรัล พิเชียรสุนทร เจ้าของเพจเด็กการเงิน DekFinance ได้แบ่งปันทริคด้านการลงทุนในแบบฉบับของตนเองว่า การ DCA หรือ Dollar-Cost Averaging เป็นหนึ่งในวิธีที่สามารถทำให้พอร์ตการลงทุนสามารถเติบโตขึ้นได้อย่างแข็งแกร่ง หากนักลงทุนมองว่าเหรียญที่ตนเองต้องการลงทุนมีศักยภาพมากพอที่จะเติบโตขึ้นได้ในอนาคต การทยอยซื้อเก็บเป็นประจำก็ถือเป็นอีกหนึ่งวิธีเพื่อสร้างความมั่งคั่งและความมั่นคงในระยะยาว

ในขณะที่คุณจิรภัทร โบสุวรรณ เจ้าของเพจ Fun Manager มองว่า สินทรัพย์ดิจิทัลเป็นสินทรัพย์ที่มีการพัฒนาอย่างต่อเนื่อง และเมื่อมีสถาบันการเงินขนาดใหญ่ร่วมลงเล่นในตลาดจากการอนุมัติ Spot Bitcoin ETFs และ Spot Ethereum ETFs ยิ่งทำให้ตลาดสินทรัพย์ดิจิทัลมีแนวโน้มที่จะเติบโตขึ้นอย่างยั่งยืน ซึ่งตัวเลขที่เหมาะสมสำหรับการถือครองสินทรัพย์ดิจิทัล ที่จัดเป็นสินทรัพย์ความเสี่ยงสูง คือ จำนวน 3-5% ของพอร์ตโฟลิโอ

อย่างไรก็ตาม การบริหารจัดการการเงินที่ดี และการศึกษาเพื่อทำความเข้าใจเกี่ยวกับการลงทุนในสินทรัพย์ประเภทต่างๆ ถือเป็นสิ่งที่สำคัญที่สุดสำหรับนักลงทุนในการบริหารจัดการความเสี่ยงให้เหมาะสมกับตนเองมากที่สุด

ฟีเจอร์ใหม่บน Binance TH

ภายในงาน นาย นิรันดร์ ฟูวัฒนานุกูล ประธานเจ้าหน้าที่บริหาร บริษัท กัลฟ์ ไบแนนซ์ จำกัด ยังได้ทำการเปิดตัวฟีเจอร์ใหม่ที่ช่วยอำนวยความสะดวกให้กับเหล่านักลงทุนที่ใช้งานแพลตฟอร์ม ไบแนนซ์ ทีเอช บาย กัลฟ์ ไบแนนซ์ (Binance TH by Gulf Binance) ถึง 4 ฟีเจอร์ด้วยกัน ประกอบด้วยฟีเจอร์ Easy Buy/Sell ที่จะมาช่วยให้นักลงทุนชาวไทยสามารถซื้อเหรียญได้ง่ายภายใน 4 ขั้นตอน ซึ่งมาพร้อมแคมเปญพิเศษ ค่าธรรมเนียม 0% ฟีเจอร์ Small Convert ที่จะทำให้นักลงทุนสามารถเปลี่ยนเศษเหรียญต่างๆ เป็นเหรียญ BNB ได้อย่างง่ายดาย ฟีเจอร์ Graph with Transaction History ที่ทำให้นักลงทุนทราบราคาการซื้อขายสินทรัพย์ของตนเองได้ทันทีผ่านหน้ากราฟการซื้อขาย และฟีเจอร์ KYC Foreigner ที่ช่วยมอบการเข้าถึงทางการเงินและการลงทุนให้กับนักลงทุนชาวต่างชาติในประเทศไทย ให้สามารถใช้งานแพลตฟอร์ม Binance TH by Gulf Binance ได้อย่างมีประสิทธิภาพ

ทั้งนี้ กัลฟ์ ไบแนนซ์ จะยังคงสานต่อความมุ่งมั่นด้านการเสริมสร้างคริปโตคอมมูนิตี้ที่แข็งแกร่ง โดยการมอบโอกาสในการเข้าถึงการศึกษาด้านสินทรัพย์ดิจิทัลและการลงทุน ผ่านเซสชั่นมอบความรู้ในงาน Binance TH Super Meetup ตลอดจนโครงการริเริ่มด้านการศึกษาอย่าง Binance Academy เพื่อส่งเสริมให้เกิดการยอมรับการใช้งานสินทรัพย์ดิจิทัลในประเทศไทยต่อไป