บริเวณตอนกลางของประเทศเมียนมาเกิดแผ่นดินไหวขนาด 8.2 แมกนิจูด แรงสั่นสะเทือนกระจายไปในหลายประเทศ รวมถึงไทย สร้างความเสียหายต่ออาคารจำนวนมาก โดยเฉพาะพื้นที่กรุงเทพฯ นับเป็นความเสียหายจากเหตุแผ่นดินไหวครั้งรุนแรงที่สุดครั้งหนึ่งที่ไทยเคยเผชิญมา ทาง SCB EIC ได้ทำการประเมินผลกระทบเบื้องต้นจากเหตุการณ์ที่เกิดขึ้นต่อภาคธุรกิจและเศรษฐกิจภาพรวม

SCB EIC ประเมิน ณ วันที่ 1 เมษายน 2025 โดยแผ่นดินไหวที่เกิดขึ้นในวันที่ 28 มีนาคม 2025 มีผลกระทบเบื้องต้นต่อเศรษฐกิจไทยจำกัดประมาณ 3 หมื่นล้านบาท โดยผลกระทบจะกระจุกตัวอยู่ในภาคการท่องเที่ยว ธุรกิจอสังหาริมทรัพย์ และธุรกิจก่อสร้าง แต่ยังต้องติดตามการฟื้นความเชื่อมั่นของประชาชนและความเชื่อมั่นของนักท่องเที่ยวต่างชาติในระยะต่อไป

* ภาคการท่องเที่ยวจะได้รับผลกระทบค่อนข้างเร็วในระยะสั้น จากความเชื่อมั่นของนักท่องเที่ยวต่างชาติต่อสถานการณ์ความปลอดภัยในประเทศไทย หลังข่าวแผ่นดินไหวได้แพร่กระจายออกไปทั่วโลก โดยประเมินในกรณีฐานว่านักท่องเที่ยวต่างชาติจะปรับลดลง 4 แสนคน ภายใต้สมมติฐานผลกระทบจะรุนแรงในเดือนเมษายน และจะใช้เวลาฟื้นตัวให้กลับมาเติบโตได้ตามปกติราว 3 เดือน จากการยกเลิกทริปในระยะสั้นที่สถานการณ์จะยังไม่กลับสู่ภาวะปกติอย่างสมบูรณ์

* ภาคอสังหาริมทรัพย์ โดยเฉพาะคอนโดมิเนียม จะได้รับผลกระทบจากการปรับเปลี่ยนพฤติกรรมของผู้ที่กำลังจะโอนหรือซื้อ โดยอาจชะลอการโอนหรือซื้อออกไป ซึ่งจะทำให้หน่วยโอนกรรมสิทธิ์คอนโดมิเนียมหดตัว รวมถึงการเปิดโครงการคอนโดมิเนียมใหม่ในปีนี้จะหดตัวต่อเนื่อง

* การก่อสร้างส่วนใหญ่ไม่หยุดชะงัก ประกอบกับธุรกิจรับเหมาก่อสร้าง และวัสดุก่อสร้างจะได้รับอานิสงส์จากการซ่อมแซมสิ่งปลูกสร้าง ทั้งนี้ความสามารถในการรองรับภัยพิบัติของสิ่งปลูกสร้าง จะเป็นปัจจัยที่ผู้ว่าจ้างให้ความสำคัญ รวมถึงบริษัทรับเหมาก่อสร้าง มีแนวโน้มเผชิญความเข้มงวดจากผู้ว่าจ้างมากขึ้น ตั้งแต่การเข้าประมูล การก่อสร้าง จนถึงขั้นตอนตรวจรับงาน ส่งผลดีต่อภาพรวมของภาคก่อสร้างตามมา

* ในภาพรวม ผลต่อเศรษฐกิจยังอาจเปลี่ยนแปลงได้ ขึ้นอยู่กับระยะเวลาที่ใช้ในการฟื้นฟูความเชื่อมั่นของทุกภาคส่วน ซึ่งจะเป็นปัจจัยสำคัญที่จะช่วยทำให้มูลค่าความเสียหายทางเศรษฐกิจไม่รุนแรงเพิ่มเติมไปกว่านี้ ดังนั้น ภาครัฐต้องรีบให้ความช่วยเหลือผู้ได้รับผลกระทบ ตลอดจนเรียกความเชื่อมั่นของสาธารณะกลับมาด้วยการเร่งตรวจสอบความปลอดภัยของอาคารอย่างเป็นระบบ พัฒนาระบบแจ้งเตือนภัยฉุกเฉินในพื้นที่เสี่ยงภัยได้ทันท่วงที พร้อมทั้งการสื่อสารที่ชัดเจนรวดเร็ว มีประสิทธิภาพ และทำงานเป็นองค์รวม

ประเมินความเสียหายต่อภาคท่องเที่ยวและภาคอสังหาริมทรัพย์

1. ภาคท่องเที่ยว

เหตุแผ่นดินไหวเริ่มส่งผลกระทบต่อภาคการท่องเที่ยวไทย สะท้อนจากตัวเลขการยกเลิกห้องพักในช่วง 2 วันที่ผ่านมาของสมาคมโรงแรมไทยที่มีการยกเลิกห้องแล้วประมาณ 1,100 บุกกิงทั่วประเทศ และจากข้อมูลของผู้ประกอบการโรงแรมห้องพักที่ถูกยกเลิกส่วนใหญ่อยู่ในพื้นที่กรุงเทพฯ ขณะที่ด้านสมาคมสายการบินประเทศไทยระบุว่า ในช่วง 2 วันที่ผ่านมา ตัวเลขการจองที่นั่งโดยสารรายวันลดลงเฉลี่ย 40%-60% นักท่องเที่ยวต่างชาติส่วนหนึ่งยังเฝ้าระวังสถานการณ์ในไทยอย่างใกล้ชิด เนื่องจากรัฐบาลหลายประเทศออกประกาศเตือนด้านความปลอดภัยกับพลเมืองที่จะเดินทางมาไทย ไม่ว่าจะเป็นรัฐบาลของสหราชอาณาจักร สิงคโปร์ และแคนาดา

SCB EIC ประเมินเหตุแผ่นดินไหวจะส่งผลกระทบต่อภาคการท่องเที่ยวในระยะสั้น ในการประเมินผลกระทบเบื้องต้นคาดว่านักท่องเที่ยวต่างชาติในเดือนเมษายนจะลดลงราว -12%MOM ซึ่งลดลงมากกว่าการลดลงเฉลี่ยตามฤดูกาลท่องเที่ยวของนักท่องเที่ยวต่างชาติในเดือนเมษายนของช่วงปี 2017-2019 ซึ่งอยู่ที่ราว -6%MOM และจะใช้เวลาฟื้นตัวให้กลับมาเติบโตได้ตามปกติราว 3 เดือน ส่งผลให้นักท่องเที่ยวต่างชาติในปีนี้มีโอกาสลดลงจากประมาณการเดิมราว 4 แสนคน และสูญเสียรายได้จากค่าใช้จ่ายของนักท่องเที่ยวต่างชาติราว 2.1 หมื่นล้านบาท อย่างไรก็ดี ภาคการท่องเที่ยวไทยยังมีโอกาสฟื้นตัวได้เร็วขึ้น หากภาครัฐเร่งออกมาตรการเรียกความเชื่อมั่นของนักท่องเที่ยวต่างชาติให้กลับคืนมาได้เร็ว ประมาณการนักท่องเที่ยวต่างชาติของ SCB EIC ในปีนี้เดิมที่ 38.2 ล้านคนจะถูกปรับหลังสถานการณ์ท่องเที่ยวมีความชัดเจนมากขึ้น

2. ภาคอสังหาริมทรัพย์

2.1 ตลาดที่อยู่อาศัยคอนโดมิเนียม

ตลาดคอนโดมิเนียมได้รับผลกระทบโดยตรงจากเหตุการณ์แผ่นดินไหวครั้งนี้ แม้จะไม่ได้เกิดความเสียหายในระดับอาคารถล่ม แต่การฟื้นตัวของตลาดฯ ยังขึ้นอยู่กับการกลับมาของความเชื่อมั่นผู้บริโภค SCB EIC คาดว่า หน่วยโอนกรรมสิทธิ์ในกรุงเทพฯ และปริมณฑลในปี 2025 มีแนวโน้มอยู่ที่ 8.5 หมื่นหน่วย หดตัว -0.8%YOY ต่ำกว่ามุมมองเดิมที่คาดว่าจะขยายตัว 2.6%YOY สาเหตุหลักเพราะ 1) กลุ่มที่มีแผนจะโอนกรรมสิทธิ์/มีแผนจะซื้อคอนโดมิเนียม มีแนวโน้มจะชะลอการโอนหรือการตัดสินใจซื้อออกไป เนื่องจากยังต้องการความเชื่อมั่นด้านความปลอดภัย รวมถึงการซ่อมแซมความเสียหายเชิงสถาปัตยกรรมของห้องพัก พื้นที่ส่วนกลาง และตัวอาคาร ก่อนการตัดสินใจโอนกรรมสิทธิ์ หรือซื้อ และ 2) กลุ่มผู้ลงทุนในคอนโดมิเนียมมีแนวโน้มชะลอการลงทุนจากความไม่แน่นอนต่าง ๆ เช่น ราคาขายต่อของคอนโดมิเนียม การย้ายออกของผู้เช่ากลุ่มที่มีความกังวลอาจหันไปเช่าที่อยู่อาศัยแนวราบแทน แม้อัตราค่าเช่าจะสูงกว่าคอนโดในทำเลเดียวกัน หรือเลือกเช่าที่อยู่อาศัยแนวราบที่อัตราค่าเช่าไม่ต่างจากคอนโดมิเนียมมากนักในทำเลที่ไกลออกไป

สำหรับผู้ที่อยู่อาศัยในคอนโดมิเนียม และกำลังผ่อนชำระค่างวด โดยเฉพาะกลุ่มรายได้ปานกลาง-ล่างจะยังมีแนวโน้มอยู่อาศัยในคอนโดมิเนียม และผ่อนชำระค่างวดต่อไป เนื่องจากยังมีข้อจำกัดด้านการเงินในการย้ายที่อยู่อาศัย หรือซื้อที่อยู่อาศัยเพิ่ม ทั้งนี้การที่ผู้ประกอบการเร่งตรวจสอบความปลอดภัยของโครงสร้างอาคาร และมีมาตรการเยียวยาช่วยเหลือลูกบ้านทันท่วงที ช่วยคลายความตื่นตระหนกสำหรับลูกบ้านได้ส่วนหนึ่ง ประกอบกับมาตรการช่วยเหลือจากสถาบันการเงิน เช่น การลดค่างวดหรือพักชำระเงินต้นสินเชื่อเพื่อซื้อที่อยู่อาศัย และการออกสินเชื่อเพื่อซ่อมแซมที่อยู่อาศัย จะช่วยประคับประคองไม่ให้เกิดการหยุดชะงักของการผ่อนชำระค่างวด รวมถึงสามารถดำเนินการซ่อมแซมห้องพักให้สามารถกลับมาอยู่อาศัยได้ตามปกติ ทั้งนี้ตลาดที่อยู่อาศัยแนวราบมีแนวโน้มได้อานิสงส์บางส่วนจากกลุ่มที่มีความกังวลในการอยู่อาศัยในคอนโดมิเนียม และมีความพร้อมทางการเงินในการย้ายไปที่อยู่อาศัยแนวราบ หรือสามารถซื้อที่อยู่อาศัยแนวราบเพิ่มเติม

การเปิดโครงการคอนโดมิเนียมใหม่ในปี 2025 จะยังมีแนวโน้มหดตัวต่อเนื่อง โดยเผชิญแรงกดดันหลักจากกำลังซื้อกลุ่มรายได้ปานกลาง-ล่างที่ยังไม่ฟื้นตัว และมีข้อจำกัดในการเข้าถึงสินเชื่อเพื่อที่อยู่อาศัย ขณะที่แนวโน้มการชะลอการโอนกรรมสิทธิ์ หรือการตัดสินใจซื้อคอนโดมิเนียมจากแผ่นดินไหว เป็นแรงกดดันให้หน่วยเหลือขายสะสมคอนโดมิเนียมในกรุงเทพฯ และปริมณฑลในปี 2025 ยังอยู่ในระดับสูงราว 74,000 หน่วย อย่างไรก็ตาม ยังต้องจับตาการปรับแผน กลยุทธ์ของผู้ประกอบการในช่วงที่เหลือของปีที่อาจชะลอการเปิดโครงการใหม่ รวมถึงทำการตลาดแข่งขันชูจุดขายด้านความปลอดภัยในการอยู่อาศัยมากขึ้น เช่น ความน่าเชื่อถือของบริษัทรับเหมาก่อสร้าง มาตรการรับมือภัยพิบัติ การตอบสนองความต้องการหรือให้ความช่วยเหลือลูกบ้านได้ทันท่วงที

2.2 ตลาดรับเหมาก่อสร้าง

พื้นที่ก่อสร้างส่วนใหญ่ไม่ได้รับผลกระทบรุนแรงในระดับที่ทำให้การก่อสร้างหยุดชะงักหลังเกิดแผ่นดินไหว ส่งผลให้กิจกรรมก่อสร้างทั้งของภาครัฐและภาคเอกชนในปี 2025 จะยังสามารถดำเนินการได้ต่อเนื่อง ประกอบกับธุรกิจรับเหมาก่อสร้าง รวมถึงผู้ผลิตและค้าวัสดุก่อสร้างจะได้รับอานิสงส์จากความต้องการซ่อมแซมอาคาร และสิ่งปลูกสร้างที่ได้รับความเสียหาย

SCB EIC มองว่า การปรับแผนกลยุทธ์ของผู้ประกอบการอสังหาริมทรัพย์ในช่วงที่เหลือของปี ที่อาจชะลอการเปิดโครงการคอนโดมิเนียมใหม่มากขึ้น มีแนวโน้มส่งผลกระทบต่อเนื่องให้กิจกรรมก่อสร้างอาคารคอนโดมิเนียม มูลค่าราว 86,000-100,000 ล้านบาทต่อปี (ราว 15%-17% ของมูลค่าการก่อสร้างภาคเอกชนโดยรวม) เติบโตชะลอลงตามความสามารถในการรองรับภัยพิบัติต่าง ๆ ของสิ่งปลูกสร้าง จะกลายเป็นปัจจัยสำคัญที่ผู้ว่าจ้าง ทั้งภาครัฐและภาคเอกชนให้ความสำคัญ รวมถึงบริษัทรับเหมาก่อสร้าง มีแนวโน้มจะเผชิญความเข้มงวดจากผู้ว่าจ้างมากขึ้น ตั้งแต่ขั้นตอนการเข้าประมูลงาน ทั้งคุณสมบัติและประสบการณ์ของผู้รับเหมาหลัก พันธมิตร และผู้รับเหมาช่วง ขั้นตอนการก่อสร้างที่จะต้องมีความปลอดภัย และใช้วัสดุก่อสร้างที่ได้มาตรฐาน จนถึงขั้นตอนตรวจรับงานที่ผู้ว่าจ้างจะเข้มงวดมากขึ้น ทั้งความตรงเวลาและคุณภาพของงานที่ส่งมอบ ทั้งนี้ความเข้มงวดในขั้นตอนต่าง ๆ ที่สูงขึ้นนี้จะเป็นแรงกดดันให้ผู้รับเหมาก่อสร้างเกิดการแข่งขันด้านคุณภาพ ซึ่งจะส่งผลดีต่อภาพรวมของภาคก่อสร้างตามมาในระยะข้างหน้า

SCB EIC ประเมินผลกระทบเบื้องต้นจากแผ่นดินไหวราว 3 หมื่นล้านบาท แต่ตัวเลขจริงจะขึ้นอยู่กับความสำเร็จในการฟื้นความเชื่อมั่น

ในระยะสั้น เหตุการณ์แผ่นดินไหวครั้งนี้มีแนวโน้มสร้างผลกระทบต่อความกังวลด้านความปลอดภัยและการใช้จ่ายที่เกี่ยวข้อง โดยเฉพาะความกังวลที่เกี่ยวกับโครงสร้างพื้นฐานอาคาร จนอาจทำให้กิจกรรมบางส่วนหยุดชะงักเพื่อรอตรวจสอบ รวมถึงประชาชนอาจชะลอการใช้จ่ายบริการ ช็อปปิง และการท่องเที่ยวหลังเกิดเหตุครั้งนี้ อย่างไรก็ดี รายจ่ายที่หายไปบางส่วนอาจได้รับการชดเชยจากรายจ่ายซ่อมแซมที่อยู่อาศัย และการใช้จ่ายภาครัฐที่อาจเพิ่มขึ้น จากการออกมาตรการบรรเทาผลกระทบและฟื้นฟูหลังภัยพิบัติ ผ่านการจัดสรรงบฉุกเฉินเพื่อช่วยเหลือผู้ประสบภัยและซ่อมแซมโครงสร้างพื้นฐานที่เสียหาย ทำให้ขนาดผลกระทบอาจลดความรุนแรงลงได้

SCB EIC ประเมินผลกระทบเบื้องต้นจากเหตุแผ่นดินไหวต่อภาพรวมเศรษฐกิจไทยปี 2025 ราว 3 หมื่นล้านบาท จากนักท่องเที่ยวต่างชาติที่อาจมีแนวโน้มลดลงจากความเชื่อมั่นด้านความปลอดภัย และการชะลอตัวของภาคอสังหาริมทรัพย์ ทั้งนี้ผลกระทบสุทธิต่อเศรษฐกิจอาจยังไม่แน่นอน ส่วนหนึ่งขึ้นอยู่กับระยะเวลาความเชื่อมั่นจะฟื้นฟูกลับมาได้ทั้งของคนในประเทศ นักท่องเที่ยว และนักลงทุนต่างชาติ

SCB EIC มองว่า ปัจจัยสำคัญที่จะช่วยให้มูลค่าความเสียหายทางเศรษฐกิจไม่รุนแรงมากและมีผลชั่วคราวคือการที่ภาครัฐเร่งช่วยเหลือผู้ได้รับผลกระทบ และเรียกความเชื่อมั่นสาธารณะกลับมาผ่านการออกแนวนโยบายเร่งช่วยเหลือ – เร่งประสานความร่วมมือด้านประกันภัยเพื่อเร่งรัดการชดเชยความเสียหายแก่ประชาชนและภาคธุรกิจ ตลอดจนการออกมาตรการช่วยเหลือทางการเงินให้ลูกหนี้ที่ได้รับผลกระทบ เพื่อบรรเทาผลกระทบเฉพาะหน้าและเพื่อรักษาสภาพคล่อง พร้อมออกมาตรการกระตุ้นการท่องเที่ยวในประเทศ เพื่อช่วยลดผลกระทบต่อภาคการท่องเที่ยวจากการชะลอตัวของนักท่องเที่ยวต่างชาติ

เรียกเชื่อมั่น – เร่งตรวจสอบความปลอดภัยของโรงแรม ที่อยู่อาศัยและแหล่งท่องเที่ยวที่เป็นอาคารสูงอย่างละเอียด จากหน่วยงานภายนอกที่มีความน่าเชื่อถือ พร้อมประชาสัมพันธ์เชิงรุกให้ประชาชนเข้าถึงข้อมูลที่เกี่ยวข้องได้ง่าย โดยเฉพาะกลุ่มนักท่องเที่ยวต่างชาติและสื่อต่างประเทศ รวมถึงการเร่งพัฒนาระบบแจ้งเตือนภัยฉุกเฉินที่สามารถแจ้งเตือนเหตุให้ประชาชน/นักท่องเที่ยวต่างชาติที่อยู่ในพื้นที่เสี่ยงภัยได้ทันท่วงที ที่สำคัญภาครัฐต้องสื่อสารอย่างมีประสิทธิภาพรวดเร็ว โปร่งใสและเชื่อถือได้

แม้เราจะควบคุม After shock ของเหตุการณ์แผ่นดินไหวไม่ได้ แต่นโยบายสื่อสารที่ชัดเจนจะช่วยลด After shock ทางความรู้สึกของประชาชน และช่วยลดผลกระทบต่อเศรษฐกิจที่อาจตามมาได้

บทวิเคราะห์ : SCG EIC

SCB EIC ประเมินเศรษฐกิจ CLMV มีแนวโน้มขยายตัวสูงขึ้นในปี 2567 ตามการฟื้นตัวของการส่งออกสินค้าและการท่องเที่ยว ซึ่งจะสนับสนุนให้อุปสงค์ในประเทศปรับดีขึ้นผ่านการฟื้นตัวของตลาดแรงงาน ในระยะปานกลางเศรษฐกิจ CLMV มีแนวโน้มได้อานิสงส์จากการย้ายฐานการผลิตของธุรกิจข้ามชาติออกไปลงทุนในประเทศอื่น ๆ ในภูมิภาคตามยุทธศาสตร์ “China +1” เพื่อลดความเสี่ยงด้านภูมิรัฐศาสตร์ที่สูงขึ้น ซึ่งจะเป็นปัจจัยบวกต่อการลงทุนโดยตรงจากต่างประเทศในระยะต่อไป ในปีนี้ SCB EIC ประเมินว่า เศรษฐกิจกัมพูชาจะขยายตัวต่อเนื่อง 6.0% (จาก 5.6% ในปี 2566) สปป.ลาว 4.7% (จาก 4.5%) เมียนมา 3.0% (จาก 2.5%) และเวียดนาม 6.3% (จาก 5.1%)

อัตราการขยายตัวของแต่ละประเทศใน CLMV ยังคงต่ำกว่าค่าเฉลี่ยช่วงก่อน COVID-19 จากปัจจัยกดดันต่าง ๆ อาทิ การชะลอตัวของเศรษฐกิจจีน ซึ่งเศรษฐกิจภูมิภาค CLMV มีความสัมพันธ์สูงทั้งด้านการค้าและการลงทุนระหว่างประเทศ รวมถึงการท่องเที่ยวและภาคอสังหาริมทรัพย์ ขณะเดียวกัน บางประเทศ เช่น กัมพูชาและเวียดนามมีอัตราส่วนหนี้เสีย (Non-performing loans ratio) สูงขึ้นหลังมาตรการช่วยเหลือในช่วง COVID-19 สิ้นสุดลง ประกอบกับภาวะการเงินในประเทศที่ตึงตัวขึ้น อาจกระทบการปล่อยสินเชื่อของสถาบันการเงินและการเข้าถึงสภาพคล่องของธุรกิจได้ นอกจากนี้ ความขัดแย้งทางภูมิรัฐศาสตร์เป็นปัจจัยที่ต้องจับตาต่อเนื่อง ในระยะสั้นการค้าโลกอาจได้รับผลกระทบจากปัญหาการขนส่งบริเวณทะเลแดงและคลองปานามาที่แห้งแล้งและอาจส่งผลกระทบต่อต้นทุนการขนส่งสินค้าส่งออกของภูมิภาค CLMV ได้ ในระยะยาวเศรษฐกิจ CLMV จะต้องเตรียมความพร้อมรับมือกับโลกที่มีแนวโน้มจะกีดกันการค้าและตั้งกำแพงภาษีมากขึ้น

ความเร็วในการฟื้นตัวของเศรษฐกิจ CLMV แตกต่างกัน ขึ้นกับปัจจัยเฉพาะประเทศ โดยเฉพาะในสปป.ลาวที่เผชิญความเสี่ยงจากระดับหนี้สาธารณะซึ่งส่วนใหญ่อยู่ในรูปสกุลเงินต่างประเทศที่อยู่ในระดับสูงเทียบกับเงินทุนสำรองระหว่างประเทศที่อยู่ในระดับต่ำ ท่ามกลางภาวะการเงินโลกตึงตัว ทำให้เงินกีบอ่อนค่ารวดเร็ว ซ้ำเติมภาระการชำระหนี้ต่างประเทศ และทำให้เงินเฟ้อในประเทศพุ่งสูงขึ้นมากและปรับตัวลดลงได้ช้าในปีนี้ ปัจจัยเหล่านี้กดดันศักยภาพการขยายตัวของเศรษฐกิจในระยะปานกลาง โดยสปป.ลาวกำลังดำเนินการรัดเข็มขัดทางการคลัง ควบคู่กับการเจรจาปรับโครงสร้างหนี้และการหาแหล่งระดมทุนใหม่เพื่อรักษาเสถียรภาพการคลังไว้ ขณะที่เมียนมาเป็นอีกประเทศที่กำลังเผชิญปัจจัยกดดันเชิงโครงสร้าง ซึ่งได้รับผลกระทบจากความไม่สงบทางการเมืองตั้งแต่ปี 2564 และทวีความรุนแรงขึ้นในช่วงปลายปี 2566 ส่งผลให้กิจกรรมทางเศรษฐกิจและอุปสงค์ในประเทศซบเซา ขณะที่มาตรการคว่ำบาตรจากชาติตะวันตกมีส่วนทำให้อุปสงค์ต่างประเทศอ่อนแอลงมาก ประกอบกับปัญหาอื่น ๆ เช่น การขาดแคลนเงินดอลลาร์สหรัฐ ส่งผลให้เงินจัตอ่อนค่าและเงินเฟ้อเร่งตัว ตลอดจนปัญหาระบบขนส่งและโครงข่ายไฟฟ้าหยุดชะงัก การแก้ไขปัญหาเหล่านี้ยังดูเป็นไปได้ยากในระยะสั้น เนื่องจากจำเป็นต้องอาศัยปัจจัยทางการเมืองที่มีเสถียรภาพ

ค่าเงินของกลุ่มประเทศ CLMV จะเผชิญแรงกดดันด้านอ่อนค่าลดลง ตามธนาคารกลางประเทศเศรษฐกิจหลักที่มีแนวโน้มเริ่มปรับลดอัตราดอกเบี้ยนโยบายตั้งแต่กลางปีนี้ ซึ่งคาดว่าจะช่วยให้เงินทุนเคลื่อนย้ายไหลกลับเข้าประเทศกำลังพัฒนา รวมถึง CLMV มากขึ้น และจะกระตุ้นการลงทุนโดยตรงจากต่างประเทศตามต้นทุนการระดมทุนที่ลดลง อย่างไรก็ตาม ปัจจัยเฉพาะประเทศยังคงเป็นปัจจัยหลักที่มีผลต่อแนวโน้มค่าเงิน ส่งผลให้ค่าเงินบางประเทศอาจยังอ่อนค่าต่อ

การค้าและการลงทุนระหว่างไทยกับ CLMV มีแนวโน้มดีขึ้นในปีนี้ หลังจากค่อนข้างซบเซาในปี 2566 โดยมีปัจจัยสนับสนุนจากการค้าโลกที่ปรับดีขึ้น โดยเฉพาะในภาคการผลิต และเศรษฐกิจประเทศในภูมิภาคที่ฟื้นตัว นอกจากนี้ ภาวะการเงินโลกและไทยที่คาดว่าจะผ่อนคลายลงบ้างในปีนี้จะเป็นปัจจัยช่วยสนับสนุนให้บริษัทไทยลงทุนใน CLMV ได้มากขึ้น อย่างไรก็ตาม การฟื้นตัวจะเป็นไปอย่างค่อยเป็นค่อยไป ตามเสถียรภาพเศรษฐกิจของ CLMV บางประเทศที่ยังไม่เอื้อต่อการลงทุนมากนัก ทั้งนี้ในระยะยาว SCB EIC ยังมีมุมมองบวกต่อเศรษฐกิจ CLMV และคาดว่าจะเป็นหนึ่งในภูมิภาคของโลกที่เติบโตสูง และยังได้รับความสนใจจากนักลงทุนไทยและต่างชาติ จากปัจจัยประชากรที่มีอายุเฉลี่ยน้อย การมีข้อตกลงสนธิสัญญาการค้าเสรีต่าง ๆ และแหล่งที่ตั้งที่มีความได้เปรียบทางยุทธศาสตร์ ติดตลาดใหญ่ เช่น จีนและอินเดีย

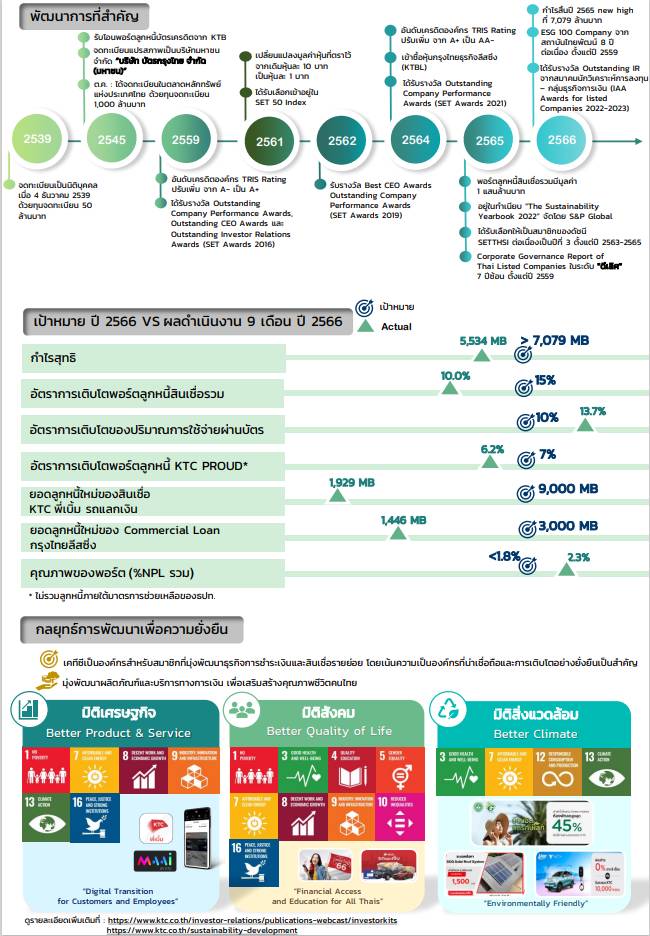

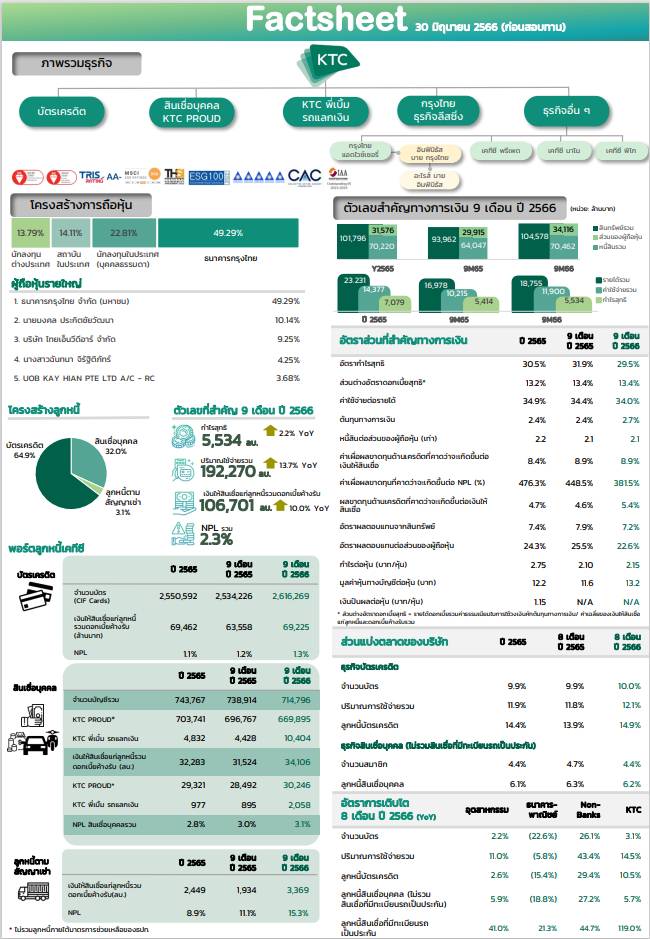

เคทีซีแจ้งงบการเงินรวมของบริษัทฯ และบริษัทย่อยในช่วง 9 เดือนที่ผ่านมา กำไรสุทธิ 5,534 ล้านบาท เพิ่มขึ้น 2.2% โดยกำไรสุทธิไตรมาส 3/2566 เท่ากับ 1,857 ล้านบาท เพิ่มขึ้น 4.7% พอร์ตสินเชื่อรวมขยายตัว 10% อยู่ที่ 106,701 ล้านบาท จากปัจจัยสนับสนุนของการบริโภคภาคเอกชน เดินหน้าผลักดันทุกพอร์ตผลิตภัณฑ์เติบโตควบคู่การคัดกรองคุณภาพในระดับความเสี่ยงที่เหมาะสมและยอมรับได้ คาดทำกำไรทั้งปีได้ตามเป้าหมาย

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) เผยว่า “ในช่วง 8 เดือนที่ผ่านมา ความต้องการใช้จ่ายเพื่อการบริโภคและความเชื่อมั่นของผู้บริโภคที่ดีต่อเนื่อง ได้ส่งผลให้อุตสาหกรรมสินเชื่อผู้บริโภคขยายตัวมากขึ้น รวมถึงเป็นปัจจัยบวกให้ผลการดำเนินงานของเคทีซีเติบโตต่อเนื่อง โดยมีสัดส่วนของลูกหนี้บัตรเครดิตเทียบกับอุตสาหกรรมอยู่ที่ 14.9% และมีส่วนแบ่งตลาดของปริมาณการใช้จ่ายผ่านบัตรเท่ากับ 12.1% ขยายตัวจากช่วงเดียวกันของปี 2565 ในขณะที่สัดส่วนของลูกหนี้สินเชื่อบุคคล (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) อยู่ที่ 6.2% เมื่อเทียบกับอุตสาหกรรม”

“ในส่วนของธุรกิจเคทีซีตลอด 9 เดือนที่ผ่านมา พอร์ตบัตรเครดิตและสินเชื่อบุคคลขยายตัวตามเป้าหมายที่วางไว้ โดยมีมูลค่าพอร์ตรวมเท่ากับ 106,701 ล้านบาท เติบโต 10% อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวมของกลุ่มบริษัท (NPL) รวมเท่ากับ 2.3% ซึ่งอยู่ในระดับที่บริหารจัดการได้ โดยพอร์ตบัตรเครดิตยังขยายตัวได้ดีตามปริมาณการใช้จ่ายผ่านบัตรที่เพิ่มขึ้นจากอุปสงค์การใช้จ่ายเพื่อการบริโภค รวมทั้งพอร์ตสินเชื่อบัตรกดเงินสด “เคทีซี พราว” ที่เติบโตสูงขึ้นต่อเนื่องเช่นกัน โดยเน้นให้พอร์ตเติบโตคู่ไปกับการคัดกรองคุณภาพลูกหนี้ในระดับความเสี่ยงที่เหมาะสม ด้านสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” มียอดสินเชื่อใหม่มูลค่า 1,929 ล้านบาท”

ผลการดำเนินงานของเคทีซี ณ วันที่ 30 กันยายน 2566 เปรียบเทียบกับช่วงเดียวกันของปี 2565 งบการเงินรวมมีกำไรสุทธิในช่วง 9 เดือน และไตรมาส 3/2566 เท่ากับ 5,534 ล้านบาท (เพิ่มขึ้น 2.2%) และ 1,857 ล้านบาท (เพิ่มขึ้น 4.7%) ตามลำดับ ฐานสมาชิกรวม 3,331,065 บัญชี แบ่งเป็นพอร์ตสมาชิกบัตรเครดิต 2,616,269 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 69,225 ล้านบาท ปริมาณการใช้จ่ายผ่านบัตรรวม 9 เดือนเท่ากับ 192,270 ล้านบาท เพิ่มขึ้น 13.7% NPL บัตรเครดิตอยู่ที่ 1.3% พอร์ตสมาชิกสินเชื่อบุคคลเคทีซี 714,796 บัญชี เงินให้สินเชื่อแก่ลูกหนี้บัตร กดเงินสด “เคทีซี พราว” และดอกเบี้ยค้างรับ 30,246 ล้านบาท เงินให้สินเชื่อแก่ลูกหนี้ “เคทีซี พี่เบิ้ม รถแลกเงิน” เท่ากับ 2,058 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 3.1% ยอดสินเชื่อลูกหนี้ใหม่ (New Booking) ของ “เคทีซี พี่เบิ้ม รถแลกเงิน” ในไตรมาส 3/2566 เท่ากับ 794 ล้านบาท และรอบเก้าเดือนของปี 2566 มีมูลค่า 1,929 ล้านบาท สำหรับสินเชื่อลูกหนี้ตามสัญญาเช่าซื้อมีมูลค่า 3,369 ล้านบาท โดยมียอดปล่อยสินเชื่อใหม่ของรถขนาดใหญ่ที่ใช้ในอุตสาหกรรม (Commercial Loan) ในรอบ 9 เดือนของปี 2566 ที่ 1,446 ล้านบาท ทั้งนี้ เคทีซียังคงชะลอการปล่อยสินเชื่อประเภทนี้ หลังจากที่เห็นสัญญาณของหนี้เสียที่เพิ่มขึ้น

“สำหรับไตรมาส 3/2566 เทียบกับช่วงเดียวกันของปี 2565 รายได้รวมเพิ่มขึ้น 9.8% เท่ากับ 6,461 ล้านบาท จากรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียม ขณะที่ค่าใช้จ่ายรวมเพิ่มขึ้น 13.4% เท่ากับ 4,170 ล้านบาท จากการที่พอร์ตสินเชื่อขยายตัว ทำให้มีการตั้งสำรองมากขึ้น เป็นผลให้ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected Credit Losses - ECL)

จำนวน 1,477 ล้านบาท เพิ่มขึ้น 15.7% ประกอบกับค่าใช้จ่ายในการดำเนินงานที่สูงขึ้น ขณะที่ต้นทุนทางการเงินปรับขึ้นตามการเพิ่มขึ้นของอัตราดอกเบี้ยในตลาดการเงิน”

ทั้งนี้ ข้อมูลวันที่ 30 กันยายน 2566 เคทีซีมีเงินกู้ยืมทั้งสิ้นเท่ากับ 62,730 ล้านบาท เพิ่มขึ้น 9.8% โดยมีสัดส่วนโครงสร้างแหล่งเงินทุนเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายในหนึ่งปี) 23% และเงินกู้ยืมระยะยาว 77% มีวงเงินกู้ยืมระยะสั้นจากสถาบันการเงินรวม (Total Short -Term Credit Line) 29,371 ล้านบาท (รวมวงเงินจากธนาคารกรุงไทย 19,061 ล้านบาท) ใช้วงเงินระยะสั้นไป 5,221 ล้านบาท และมีวงเงินคงเหลือ (Available Credit Line) จำนวน 24,150 ล้านบาท ต้นทุนการเงิน 2.7% และอัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.07 เท่า ลดลงจากงวดเดียวกันของปี 2565 ที่ 2.14 เท่า และต่ำกว่าภาระผูกพันที่ 10 เท่า

“เคทีซียังดำเนินโครงการต่างๆ เพื่อช่วยเหลือลูกหนี้ตามแนวทางการบริหารจัดการด้านการให้สินเชื่ออย่างเป็นธรรมของธนาคารแห่งประเทศไทย โดย ณ วันที่ 30 กันยายน 2566 บริษัทฯ ได้ให้ความช่วยเหลือลูกหนี้ในทุกสถานะจำนวน 1,802 ล้านบาท คิดเป็นสัดส่วน 1.8% ของพอร์ตลูกหนี้รวม”

“สำหรับความคืบหน้าด้านมาตรการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืนของธนาคารแห่งประเทศไทย ซึ่งได้มีการเปิดรับฟังความคิดเห็น (Consultation Paper) เกี่ยวกับร่าง “หลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม” (Responsible Lending: RL) และร่าง “กลไกการกำหนดอัตราดอกเบี้ยตามความเสี่ยงสำหรับสินเชื่อรายย่อย” (Risk-Based Pricing :RBP) ไปเมื่อเร็วๆ นี้ เพื่อเป็นแนวทางในการปรับพฤติกรรมเจ้าหนี้และลูกหนี้ ผ่านการยกระดับมาตรฐานกระบวนการให้สินเชื่ออย่างรับผิดชอบตลอดวงจรหนี้นั้น แนวทางการปฏิบัติของเคทีซีเองมีความชัดเจน โดยให้บริการสินเชื่อด้วยความรับผิดชอบเสมอมา และมีหลักเกณฑ์การโฆษณาและเสนอขายที่เป็นแนวทางเดียวกับธนาคารแห่งประเทศไทยเป็นส่วนใหญ่ จึงมั่นใจว่าหลักเกณฑ์ที่จะออกมาบังคับใช้ จะไม่มีผลกระทบอย่างมีนัยสำคัญใดๆ ต่อการดำเนินงานของเคทีซี”

“ในส่วนของการให้ความช่วยเหลือลูกหนี้ที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) ที่จะบังคับใช้เดือนเมษายน 2567 เป็นต้นไป เคทีซีจะให้ทางเลือกแก่ลูกหนี้ที่สนใจ โดยสำหรับลูกหนี้ที่เข้าข่ายเป็นหนี้เรื้อรัง (Severe Persistent Debt) สามารถเปลี่ยนสินเชื่อหมุนเวียนเป็นแบบมีระยะเวลา (Term Loan) และคิดอัตราดอกเบี้ยไม่เกิน 15% ต่อปี โดยกำหนดให้การผ่อนชำระสามารถปิดจบใน 5 ปี ซึ่งแนวทางนี้ลูกหนี้ต้องสมัครใจเข้าร่วมโครงการด้วยตนเองและปิดวงเงินเดิมที่มี โดยหากลูกหนี้เคทีซีที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการฯ จะมีผลกระทบต่อรายได้ดอกเบี้ยลดลงประมาณ 18 ล้านบาทต่อเดือน”

“ในปี 2567 เคทีซีวางเป้าเติบโตใน 3 ธุรกิจหลัก ได้แก่ ธุรกิจบัตรเครดิต สินเชื่อบัตรกดเงินสด “เคทีซี พราว” และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ด้วยเชื่อว่าสินเชื่อแต่ละประเภทยังเป็นที่ต้องการในตลาด อีกทั้งจะส่งเสริมธุรกิจ MAAI by KTC (มายบายเคทีซี) ธุรกิจบริการระบบบริหารจัดการความสัมพันธ์กับลูกค้าให้เติบโตมากขึ้น รวมทั้งหลอมรวม 3 องค์ประกอบหลักคือ คน-กระบวนการ-เทคโนโลยี เข้าด้วยกันเป็นหนึ่งเดียว เพื่อขับเคลื่อนเคทีซีให้เติบโตมีประสิทธิภาพอย่างยั่งยืน โดยมีเป้าหมายการทำธุรกิจปี 2567 ให้มีกำไรสูงขึ้นกว่าปี 2566 พอร์ตสินเชื่อรวมขยายตัว 10% ภายใต้การบริหารความเสี่ยงที่ยอมรับได้อย่างเหมาะสม NPL รวมอยู่ในระดับเดียวกับปี 2566 ยอดใช้จ่ายผ่านบัตรเครดิตเคทีซีเติบโต 15% จากปี 2566 สินเชื่อบัตรกดเงินสด “เคทีซี พราว” ตั้งเป้าเติบโต 5% และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ตั้งเป้ายอดอนุมัติสินเชื่อใหม่ปี 2567 ที่ 6,000 ล้านบาท

ศูนย์การประชุมแห่งชาติสิริกิติ์ สานต่อบันทึกข้อตกลงความร่วมมือ ของกรมการเปลี่ยนแปลงสภาพภูมิอากาศและสิ่งแวดล้อม (สส.) กระทรวงทรัพยากรธรรมชาติและสิ่งแวดล้อม ลงพื้นที่ส่งต่อคุณค่าขยะอินทรีย์อบแห้งกว่า 10,000 กิโลกรัม สนับสนุนเศรษฐกิจหมุนเวียนในชุมชน พัฒนาคุณภาพชีวิต สร้างมูลค่าทางเศรษฐกิจสู่การพัฒนาอย่างยั่งยืน

การส่งมอบขยะอินทรีย์อบแห้งในครั้งนี้ เป็นหนึ่งในกิจกรรมที่ทางศูนย์ฯ สิริกิติ์ ได้มีการลงนามบันทึกข้อตกลงความร่วมมือกับ สส. โดยมีวัตถุประสงค์เพื่อส่งเสริมและสนับสนุนการจัดการขยะ ตั้งแต่ต้นทางด้วยการนำขยะอินทรีย์อบแห้งภายในพื้นที่ของศูนย์ฯ สิริกิติ์ ผ่านกระบวนการแปรรูปแล้วนำไปใช้ประโยชน์ในการศึกษาวิจัย และส่งเสริมการเผยแพร่องค์ความรู้ให้กับวิสาหกิจชุมชน เพื่ออนุรักษ์สิ่งแวดล้อมให้ยั่งยืนในระยะยาวต่อไป

ม.ร.ว.สวัสดิวุฒิ สวัสดิวัตน์ รองกรรมการผู้จัดการ บริษัท เอ็น.ซี.ซี. แมนเนจเม้นท์ แอนด์ ดิเวลลอปเม้นท์ จํากัด ผู้บริหารศูนย์การประชุมแห่งชาติสิริกิติ์ กล่าวว่า “ศูนย์ฯ สิริกิติ์ มีความยินดีที่ได้สานต่อข้อตกลงร่วมกับ สส. ในการส่งเสริม และสนับสนุนการจัดการขยะอาหารจากการจัดอิเวนต์ โดยการนำแนวคิดเศรษฐกิจหมุนเวียนมาปรับใช้สร้างคุณค่าให้กับเศษอาหาร โดยนำกลับมาหมุนเวียน ทำเป็นขยะอินทรีย์อบแห้ง ซึ่งเป็นการใช้ทรัพยากรให้เกิดประโยชน์สูงสุด ส่งต่อสู่ชุมชนในการนำไปเลี้ยงหนอนแมลงวันลาย เพื่อกำจัดขยะอินทรีย์ ทำเป็นปุ๋ยสำหรับปลูกต้นไม้ และพืชผัก และยังสร้างรายได้ให้กับชุมชนควบคู่ไปกับการช่วยลดก๊าซเรือนกระจก อันเนื่องมาจากขยะ เพื่อสร้างความยั่งยืนให้กับสิ่งแวดล้อม ชุมชน และสังคมต่อไป

“ระยะ 1 ปีที่ผ่านมา ศูนย์ฯ สิริกิติ์ ได้นำขยะอาหารมาแปรรูปด้วยการอบแห้ง เพื่อเพิ่มมูลค่าและสร้างประโยชน์สูงสุดให้กับวิสาหกิจชุมชน ซึ่งศูนย์ฯ สิริกิติ์สามารถส่งต่อขยะอบแห้งให้กับสส. และวิสาหกิจชุมชนกว่า 10,000 กิโลกรัม ทำให้เกิดการหมุนเวียน และลดของเสียได้อย่างมีประสิทธิภาพมากขึ้น จนนำไปสู่การไม่มีของเสีย เป็นการเพิ่มรายได้ ลดรายจ่ายให้กับวิสาหกิจชุมชน รวมถึงยังช่วยลดขยะอาหารของศูนย์ฯ สิริกิติ์ได้ถึง 55,797 กิโลกรัม เทียบเท่าการปลูกต้นไม้มากกว่า 15,686 ต้นต่อปี และช่วยลดการปล่อยก๊าซเรือนกระจกได้มากกว่า 141,174 กิโลกรัมคาร์บอนไดออกไซด์เทียบเท่าต่อปี (kgCO2e/yr)”

ปัญญา วรเพชรายุทธ ผู้อำนวยการศูนย์วิจัยการเปลี่ยนแปลงสภาพภูมิอากาศและสิ่งแวดล้อม กล่าวว่า “ทางกรมฯ ได้ดำเนินการตามนโยบายขององค์กรสหประชาชาติที่กำหนดเป้าหมายการพัฒนาที่ยั่งยืน (Sustainable Development Goals : SDGs) ว่าด้วยเรื่องของขยะอาหารที่ขอให้แต่ละประเทศร่วมกันลดปริมาณขยะอาหารลงครึ่งหนึ่งภายในปี 2573 ซึ่งนับเป็นโอกาสอันดีที่กรมฯ และศูนย์ฯ สิริกิติ์ได้ดำเนินความร่วมมือสอดรับกับนโยบายของ UN ในการลดขยะอาหารเพื่อลดภาวะโลกร้อน ซึ่งเป็นหนึ่งในการดำเนินงานที่นำไปสู่ความสำเร็จในเป้าหมายของการพัฒนาอย่างยั่งยืน”

ศูนย์ฯ สิริกิติ์ในฐานะผู้นำอิเวนต์ด้านความยั่งยืน ยังคงมุ่งมั่นเดินหน้าสู่การเป็นสถานที่จัดงานที่คำนึงถึงชุมชน สังคม และสิ่งแวดล้อม และพร้อมผลักดันธุรกิจอิเวนต์ของไทยให้เติบโตอย่างยั่งยืน

ม.ร.ว. สวัสดิวุฒิ สวัสดิวัตน์ (ซ้าย) รองกรรมการผู้จัดการ บริษัท เอ็น.ซี.ซี. แมนเนจเม้นท์ แอนด์ ดิเวลลอปเม้นท์ ผู้บริหารศูนย์การประชุมแห่งชาติสิริกิติ์ และนายปัญญา วรเพชรายุทธ (ขวา) ผู้อำนวยการศูนย์วิจัยการเปลี่ยนแปลงสภาพภูมิอากาศและสิ่งแวดล้อม สานต่อบันทึกข้อตกลงความร่วมมือในการอนุรักษ์สิ่งแวดล้อมให้ยั่งยืน ลงพื้นที่ส่งต่อคุณค่าขยะอินทรีย์อบแห้งกว่า 10,000 กิโลกรัม สนับสนุนเศรษฐกิจหมุนเวียนในชุมชน พร้อมขับเคลื่อนธุรกิจอิเวนต์ไทยให้เติบโต อย่างยั่งยืน ณ ออแกนิสต้า ฟาร์ม จ.ปทุมธานี

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics มองว่า ผลจากอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์ในรอบหลายปี ทำให้การขึ้นอัตราดอกเบี้ยของธนาคารกลางที่มีอย่างต่อเนื่องในช่วงที่ผ่านมายังคงต่ำกว่าตัวเลขอัตราเงินเฟ้อ ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) อยู่ในระดับต่ำจนอาจติดลบได้ในหลายประเทศ รวมถึงไทยด้วย อย่างไรก็ดี การเร่งขึ้นดอกเบี้ยเพื่อให้เพียงพอที่อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นบวกได้นั้น อาจจำเป็นต้องพิจารณาตัวแปรหรือองค์ประกอบด้านเศรษฐกิจและสังคมอื่นร่วมด้วย เพื่อรักษาสมดุลระหว่างระดับราคา เสถียรภาพทางการเงิน และการขยายตัวทางเศรษฐกิจในระยะยาว

ทั่วโลกขึ้นอัตราดอกเบี้ยไม่ทันเงินเฟ้อ ฉุดดอกเบี้ยที่แท้จริงต่ำถึงติดลบ

หลังจากเศรษฐกิจทั่วโลกส่งสัญญาณฟื้นตัวอีกครั้งจากภาวะอุปทานชะงักงัน (Supply Constraint) ของห่วงโซ่ผลิตหลักเริ่มคลี่คลาย ตลาดแรงงานฟื้นตัวอย่างรวดเร็ว ขณะที่ราคาสินค้าโภคภัณฑ์ยังทรงตัวสูงต่อไปจากผลพวงความขัดแย้งระหว่างรัสเซีย-ยูเครน เหล่านี้มีส่วนสนับสนุนให้อัตราเงินเฟ้อสูงกว่ากรอบเป้าหมายของธนาคารกลางทั่วโลก ส่งผลให้การดำเนินนโยบายจำเป็นต้องกลับทิศอย่างรวดเร็วหลังผ่านพ้นวิกฤตโควิด-19 ไปได้ไม่นาน

นับแต่ต้นปี 2565 ธนาคารกลางหลายแห่งมีความพยายามใช้นโยบายการเงินที่เข้มงวดต่อเนื่องเพื่อหยุดยั้งความร้อนแรงของเงินเฟ้อ แต่ผลจากอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์ในรอบทศวรรษ ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (อัตราดอกเบี้ยหักลบอัตราเงินเฟ้อ) หรือ Real Interest Rate ยังอยู่ในระดับต่ำ เห็นได้จากอัตราดอกเบี้ยนโยบายปัจจุบันเทียบกับอัตราเงินเฟ้อคาดการณ์ทั้งปี 2566 พบว่า อัตราดอกเบี้ยที่แท้จริงในหลายประเทศต่ำจนติดลบ เช่น ญี่ปุ่น (-3.1%) เยอรมนี (-2.2%) อังกฤษ (-1.8%) และไทย (-0.5%) เป็นต้น

สำหรับประเทศไทย ล่าสุดคณะกรรมการนโยบายการเงิน (กนง.) มีมติขึ้นอัตราดอกเบี้ยอีก 0.25% ซึ่งเป็นการขึ้นติดต่อกันเป็นครั้งที่ 6 สู่ระดับ 2.00% ในรอบการประชุมเดือนพฤษภาคม 2566 อีกทั้งยังส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 0.25% ในรอบการประชุมที่เหลืออีก 3 ครั้งในปีนี้ เพื่อให้เพียงพอที่อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นศูนย์ (Neutral Rate) หรือเป็นบวก (Positive Rate) ได้อีกครั้ง

การเร่งขึ้นดอกเบี้ยเพื่อให้ Real Rate กลับมาเป็นบวก จะช่วยลดความเสี่ยงด้านเสถียรภาพทางการเงินจริงหรือ?

แท้ที่จริงแล้ว ไทยเคยประสบปัญหาอัตราดอกเบี้ยที่แท้จริงติดลบมาแล้วไม่ต่ำกว่า 5-6 ครั้งในรอบสิบกว่าปีที่ผ่านมา เช่นเดียวกับหลาย ๆ ประเทศที่พัฒนาแล้วที่มีอัตราดอกเบี้ยที่แท้จริงปรับตัวลดลงอย่างต่อเนื่องหลังปี 2523 และเริ่มติดลบมาตั้งแต่ปี 2553 เป็นต้นมา สอดคล้องกับอัตราผลตอบแทนที่แท้จริงของพันธบัตร

รัฐบาลระยะยาวสหรัฐฯ ที่เฉลี่ยอยู่ที่ประมาณ 0% ขณะที่อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลระยะสั้นกลับติดลบอย่างมาก ส่วนในเยอรมนีและอังกฤษ อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลยังคงติดลบในทุกช่วงอายุที่ครบกำหนดไถ่ถอน (Maturity)

ทั้งนี้ โดยปกติแล้ว สินทรัพย์ที่มีคุณภาพหรือมีความเสี่ยงต่ำอย่างพันธบัตรรัฐบาลสหรัฐฯ มักให้อัตราผลตอบแทนที่แท้จริงเฉลี่ยติดลบอยู่แล้วราว 0.5-2.0% ส่วนอัตราผลตอบแทนที่แท้จริงของสินทรัพย์ที่มีความเสี่ยงสูงอย่างกองทุนที่ลงทุนในตลาดเกิดใหม่ (Emerging Markets) จะอยู่ที่ราว 1.0 -2.0% จึงไม่แปลกที่นักลงทุนจะมีพฤติกรรมแสวงหาผลตอบแทน (Search for Yield) ในภาวะตลาดการเงินตึงตัว จนอาจนำไปสู่ความกังวลที่จะเกิด “ความเสี่ยงด้านเสถียรภาพทางการเงิน” หรือ Financial Stability Risk

อย่างไรก็ดี อัตราดอกเบี้ยนโยบายที่อยู่ในระดับสูงก็อาจทำให้สินทรัพย์เสี่ยงน่าสนใจขึ้นได้เช่นกัน ซึ่งในช่วงที่ผ่านมา ราคาสินทรัพย์เสี่ยงปรับตัวสูงขึ้นมากจากสภาพคล่องล้นระบบ ก่อนจะผันผวนและปรับตัวลดลงอย่างรวดเร็ว หลังแนวโน้มดอกเบี้ยขาขึ้นเพิ่มความน่าสนใจให้กับผลิตภัณฑ์ตราสารหนี้ แต่ในทางกลับกัน อัตราดอกเบี้ยที่อยู่ในระดับสูงก็อาจทำให้ราคาต่อกำไรที่แท้จริงของหุ้นมีแนวโน้มต่ำกว่าปัจจัยพื้นฐานที่ควรจะเป็น (Undervalued) อันเนื่องจากมูลค่าที่แท้จริงของรายได้บริษัทจดทะเบียนจะลดลงตามการนำอัตราดอกเบี้ยมาเป็นตัวคิดลด (Discount) เพื่อทอนการเติบโตของรายได้และกระแสเงินสดในอนาคต บวกกับราคาหุ้นที่ปรับฐานลงไปมาก โดยเฉพาะหุ้นเทคโนโลยีที่เจอแรงเทขายอย่างหนักก่อนหน้านี้ ยิ่งทำให้สินทรัพย์เสี่ยงน่าสนใจมากขึ้น

นอกจากนี้ ภาวะการเงินโลกที่ตึงตัวขึ้นก็กลายเป็นความเสี่ยงต่อตลาดเกิดใหม่จากการไหลออกของเงินทุนต่างชาติ (Outflow) โดยเงินทุนเคลื่อนย้ายมักแสวงหาผลตอบแทนที่ดีขึ้นจากการลงทุนในตลาดเกิดใหม่ แต่การขึ้นอัตราดอกเบี้ยนโยบายอย่างรวดเร็ว ท่ามกลางข้อจำกัดทางเศรษฐกิจของตลาดเกิดใหม่หรือประเทศกำลังพัฒนาที่อาจยังไม่พร้อมจะปรับขึ้นอัตราดอกเบี้ยได้ทันตามกลุ่มประเทศพัฒนาแล้ว ส่งผลให้ส่วนต่างอัตราดอกเบี้ยยังค่อนข้างกว้าง จึงอาจเห็นเงินทุนไหลออกทั้งจากตราสารหนี้และแรงเทขายหุ้น จากความเปราะบางทางการเงินที่ยังคงเพิ่มขึ้นในหลายภาคส่วน โดยเฉพาะอย่างยิ่งตลาดเกิดใหม่ที่มีปัจจัยพื้นฐานอ่อนแอ เช่น เศรษฐกิจฟื้นช้า หนี้ต่างประเทศสูง ดุลบัญชีเดินสะพัดติดลบต่อเนื่อง หรือ ทุนสำรองระหว่างประเทศต่ำ เป็นต้น

ttb analytics ประเมินว่า เงินเฟ้อไทยได้ผ่านจุดสูงสุดไปแล้วเมื่อช่วงปลายปีที่ผ่านมา และเริ่มลดลงต่อเนื่องจนเข้าสู่กรอบเป้าหมายได้ตั้งแต่ไตรมาสแรกของปี 2566 นี้ ซึ่งล่าสุดในเดือนมิถุนายนที่ผ่านมา อัตราเงินเฟ้อทั่วไปและเงินเฟ้อพื้นฐานก็ปรับลดลงมาอยู่ที่ 0.23% และ 1.32% ตามลำดับ ทั้งนี้ คาดว่าอัตราดอกเบี้ยที่แท้จริงของไทยในระยะต่อไปจะมีแนวโน้มเพิ่มขึ้นอย่างรวดเร็วจากเงินเฟ้อที่ปรับตัวลดลงมากในไตรมาสที่ 3 ตามผลของฐานสูงในปีก่อนหน้า (แม้มีแรงกดดันจากความเสี่ยง

ปรากฎการณ์เอลนีโญ) รวมไปถึงการผ่อนมาตรการดูแลค่าครองชีพของภาครัฐ และกิจกรรมทางเศรษฐกิจที่มีแนวโน้มชะลอตัวลงจากทั้งปัจจัยภายในและนอกประเทศ ทำให้มีการส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 0.25% ในปีนี้ ซึ่งอาจดึงให้เศรษฐกิจไทยทั้งปีมีแนวโน้มขยายตัวต่ำกว่าที่คาดไว้ก่อนหน้าที่ 3.4%

มอง 3 ประเด็นความเสี่ยงเศรษฐกิจไทย ท่ามกลางการส่งสัญญาณขึ้นของอัตราดอกเบี้ย

ประเด็นที่ 1 : เศรษฐกิจไทยฟื้นตัวช้า และยังไม่กลับมาเท่ากับระดับศักยภาพ (เดิม) โดยเศรษฐกิจไทยกลับมาอยู่ในช่วงก่อนวิกฤตโควิด-19 แล้วตั้งแต่ปลายปีที่ผ่านมา แต่ยังไม่กลับเข้าสู่ระดับศักยภาพเดิมในอดีตจากแผลเป็นทางเศรษฐกิจที่เกิดจากผลกระทบของโรคระบาด โดยปัจจุบัน เศรษฐกิจไทยฟื้นตัวได้อย่างช้า ๆ จากอานิสงส์ของภาคบริการที่ฟื้นตัวได้ตามการท่องเที่ยว ซึ่งส่วนหนึ่งถูกสนับสนุนด้วยปัจจัยด้านราคาจากการปรับขึ้นค่าพักแรมไปแล้วกว่า 10-30% จากปีก่อน ขณะที่ความหวังจากนักท่องเที่ยวจีนที่จะกลับมาฟื้นภาคท่องเที่ยวก็ต่ำกว่าเป้าค่อนข้างมาก ส่วนการบริโภคสินค้าคงทนที่ยังฟื้นตัวได้มาจากอุปสงค์คงค้าง (Pent-up Demand) แต่ก็เริ่มเห็นสัญญาณชะลอตัวลงบ้าง และอีกส่วนจากกระแสความนิยมรถไฟฟ้า (EV) ซึ่งไม่ได้ก่อให้เกิดผลต่อเศรษฐกิจเพิ่มเติมเนื่องจากส่วนใหญ่เป็นการนำเข้าจากจีน นอกจากนี้ การส่งออกไทยยังชะลอตัวต่อเนื่องตามทิศทางเศรษฐกิจโลกและประเทศคู่ค้า โดยเฉพาะโมเมนตัมจากอุปสงค์จีนที่ค่อนข้างแผ่ว ตลอดจนปัจจัยหนุนด้านราคาพลังงานที่น้อยลง ทำให้การส่งออกเผชิญแรงกดดันทั้งปัจจัยด้านปริมาณ (Quantity Effect) จากกำลังซื้อที่ชะลอตัวและด้านราคา (Price Effect) จากราคาสินค้าที่เกี่ยวเนื่องกับพลังงานปรับตัวลดลง

ประเด็นที่ 2 : หนี้เสียพุ่ง-หนี้ครัวเรือนสูงเรื้อรัง โดยล่าสุดหนี้ครัวเรือนไทยในไตรมาส 1 ปี 2566 แตะ 16 ล้านล้านบาท หรือ 90.6% ของจีดีพี ซึ่งแม้ว่าจะลดลงจากจุดสูงสุดในไตรมาส 1 ปี 2564 ที่ระดับ 95.5% ของจีดีพี แต่หนี้ที่อยู่ในระดับสูงเกิน 70% ต่อจีดีพีก็เป็นตัวบั่นทอนความสามารถในการจับจ่ายของครัวเรือนอยู่ไม่น้อย นอกจากนี้ คุณภาพหนี้ก็มีแนวโน้มแย่ลงและเป็นอุปสรรคต่อการก่อหนี้ใหม่ โดยสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) ต่อสินเชื่อรวมของครัวเรือนในไตรมาส 1 ปี 2566 อยู่ที่ 2.68% เร่งขึ้นจากไตรมาสก่อนหน้าที่ 2.62% และสิ่งที่ต้องจับตาเพิ่มเติมคือ ยอดหนี้ที่ยังไม่ใช่หนี้เสีย แต่ค้างชำระไม่เกิน 90 วัน (หนี้ที่กล่าวถึงเป็นพิเศษ) ที่มีแนวโน้มเพิ่มสูงขึ้น ทำให้มูลหนี้ครัวเรือนที่ขยายตัวปีละ 3-4% อาจต้องใช้เวลาไม่ต่ำกว่า 10 ปีในการปรับลดให้อยู่ในระดับเหมาะสม

ประเด็นที่ 3 : ต้นทุนการกู้ยืมที่ปรับสูงขึ้นเริ่มเป็นอุปสรรคต่อการระดมทุนของภาคเอกชน จากข้อมูลไตรมาส 1 ปี 2566 พบว่า ภาพรวมสินเชื่อธนาคารพาณิชย์ขยายตัวได้เพียง 0.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) ชะลอลงจากไตรมาสก่อนหน้าที่ 2.1%YoY ด้านสินเชื่อภาคธุรกิจก็เติบโตชะลอลง ขณะที่สินเชื่อ SMEs หดตัวต่อเนื่องติดต่อกัน 3 ไตรมาส อีกทั้งธนาคารพาณิชย์ยังมีความเข้มงวดในการปล่อยสินเชื่อจากภาวะการเงินตึงตัวและความเสี่ยงที่จะผิดนัดชำระหนี้ที่จะมีแนวโน้มเพิ่มสูงขึ้นตาม ยิ่งกว่านั้น สภาพคล่อง

ธนาคารพาณิชย์ยังถูกดึงออกไปบางส่วนจากอัตราดอกเบี้ยเงินฝากที่ปรับตัวสูงขึ้น เห็นได้จากปริมาณเงินฝากจากภาคธุรกิจและบุคคลธรรมดาในระบบธนาคารพาณิชย์ที่สูงถึง 14.2 ล้านล้านบาท โดยเฉพาะยอดเงินฝากในบัญชีฝากประจำที่ขยายตัวถึง 13.0%YoY ซึ่งส่วนหนึ่งมาจากการที่ธุรกิจขนาดใหญ่ดึงสภาพคล่องส่วนเกินมาพักไว้กับธนาคารพาณิชย์ หลังเร่งระดมทุนผ่านการออกหุ้นกู้อย่างต่อเนื่อง (ทั้งออกหุ้นกู้ใหม่และต่ออายุหุ้นกู้เดิม) เพื่อล็อกต้นทุนทางการเงินในช่วงที่ดอกเบี้ยยังเป็นขาขึ้นเช่นนี้

ttb analytics มองว่า ปัจจุบันทั่วโลกกำลังเผชิญบริบทของเงินเฟ้อสูงเรื้อรัง แน่นอนว่า Policymaker จำเป็นต้องดำเนินนโยบายทางการเงินที่เข้มงวดขึ้นเพื่อสกัดการเร่งขึ้นของเงินเฟ้อ แต่การปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องเพื่อตระหนักว่าอัตราเงินเฟ้อ "ชั่วคราว" มีแนวโน้มเรื้อรังกว่าที่คาดไว้มากนั้น จำเป็นต้องพิจารณาร่วมกับตัวแปรทางเศรษฐกิจและสังคมอื่นๆ (อาทิ ผลิตภาพทางเศรษฐกิจ โครงสร้างประชากร การลงทุน) ฉะนั้นแล้ว ท่ามกลางความหวังที่เศรษฐกิจจะกลับมาขยายตัวได้ในระดับศักยภาพต่อไป อัตราดอกเบี้ยที่แท้จริงจึงเป็นเครื่องสะท้อนระหว่างสมดุลในการรักษาระดับราคา เสถียรภาพทางการเงิน และการขยายตัวทางเศรษฐกิจในระยะยาว