ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics คงประมาณการเศรษฐกิจไทยปีนี้ที่ 2.6% แม้ตัวเลขในไตรมาส 2/2567 ออกมาสูงกว่าที่คาดไว้อยู่ที่ 2.3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) หรือ 0.8% เทียบกับไตรมาสก่อนหน้าปรับฤดูกาล (QoQsa) ตามการเร่งเบิกจ่ายรายจ่ายภาครัฐ ตลอดจนการส่งออกสินค้าและบริการ (ท่องเที่ยว) ส่งผลให้จีดีพีครึ่งแรกของปี 2567 ขยายตัว 1.9% โดย ttb analytics ประเมินเศรษฐกิจไทยในช่วงครึ่งหลังของปี 2567 ยังได้รับปัจจัยสนับสนุนจาก (1) การบริโภคภาคเอกชนตามแรงส่งของการท่องเที่ยวและภาคบริการ โดยประเมินจำนวนนักท่องเที่ยวต่างชาติทั้งปีจะเพิ่มขึ้นเป็น 35 ล้านคน หรือขยายตัวจากปีก่อนถึง 24.6% หลังนักท่องเที่ยวในกลุ่มอาเซียนและยุโรปที่เข้ามาเพิ่มขึ้นจนกลับเข้าสู่ระดับก่อนโควิด-19 ในปี 2562 ขณะที่ค่าใช้จ่ายเฉลี่ยต่อหัวของนักท่องเที่ยวต่างชาติกลับมาใกล้เคียงกับปกติมากขึ้น และ (2) การเร่งเบิกจ่ายงบลงทุนภาครัฐ ในช่วงท้ายของปีงบประมาณ (กรกฎาคม-กันยายน) รวมถึงผลของฐานต่ำจากไตรมาสที่ 4 ของปี 2566 แต่คาดว่าอัตราการเร่งเบิกจ่ายงบลงทุนสะสม ณ สิ้นปีงบประมาณปี 2567 จะยังต่ำกว่าสิ้นปีงบประมาณปี 2566

อย่างไรก็ดี การลงทุนภาคเอกชนมีแนวโน้มฟื้นตัวจำกัด ตามยอดจดทะเบียนรถบรรทุกเชิงพาณิชย์และยอดขายเครื่องจักรที่ชะลอตัวลงในหลายภาคส่วน สอดคล้องกับการลดลงอย่างมากของอัตราการใช้กำลังการผลิต (Capacity Utilization) ในภาคอุตสาหกรรม เช่นเดียวกับมูลค่าการส่งออกสินค้าปีนี้ที่คาดว่าจะขยายตัวได้เพียง 1.7% ลดลงจากประมาณการเดิม 2.0% (ฐานศุลกากรในรูปของดอลลาร์สหรัฐ) แม้การฟื้นตัวของวัฎจักรการผลิตในหลายกลุ่มสินค้าจะมีทิศทางดีขึ้นตามปริมาณสินค้าคงคลัง (Inventory) ที่ทยอยปรับลดลง แต่ด้วย อุปสงค์จากต่างประเทศที่ส่งสัญญาณชะลอตัว รวมถึงการฟื้นตัวของภาคการผลิตไทยค่อนข้างจำกัด จากปัญหาเชิงโครงสร้างเรื้อรัง สถานการณ์สินค้านำเข้าจากจีนที่รุนแรงขึ้น ตลอดจนประเด็นด้านภูมิรัฐศาสตร์ทั่วโลก ซึ่งล้วนส่งผลกระทบต่อความสามารถในการแข่งขันของผู้ส่งออกไทย

สำหรับเสถียรภาพด้านนโยบายทางการเงินของไทย ttb analytics ยังคงคาดการณ์อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานทั้งปีจะอยู่ที่ 0.8% และ 0.5% ตามลำดับ ท่ามกลางแรงกดดันเงินเฟ้อจากการเพิ่มขึ้นของราคาพลังงานและมาตรการพยุงเศรษฐกิจในประเทศ ขณะที่มุมมองต่อเศรษฐกิจที่จะขยายตัวดีขึ้นในช่วงที่เหลือของปี มองว่าคณะกรรมการนโยบายการเงิน (กนง.) จะยังคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.5% ตลอดทั้งปี 2567 เพื่อรักษาขีดความสามารถในการดำเนินนโยบายการเงิน (Policy Space) แต่มีโอกาสที่จะลดดอกเบี้ย 0.25% หากมีปัจจัยเสี่ยงที่จะกระทบต่อเศรษฐกิจและอัตราเงินเฟ้ออย่างมีนัย ส่วนการคาดการณ์การดำเนินนโยบายการเงินของธนาคารกลางสหรัฐฯ (Fed) ประเมินว่า Fed จะลดอัตราดอกเบี้ยลง 0.75% สู่ระดับ 4.50-4.75% ณ สิ้นปี 2567 สะท้อนช่องว่างระหว่างดอกเบี้ยนโยบายของสหรัฐฯ และ

ไทยจะแคบลงที่ประมาณ 2.25% (ขอบบน) เมื่อเทียบกับสิ้นปี 2566 ที่ระดับ 3% ซึ่งมีส่วนให้ค่าเงินบาทมีแนวโน้มผันผวนสูงในระยะสั้น ก่อนจะทยอยแข็งค่าขึ้นในกรอบ 34-35 บาทต่อดอลลาร์สหรัฐ ณ สิ้นปี 2567

จากปัจจัยข้างต้น ttb analytics มองว่า แม้ภาพรวมเศรษฐกิจไทยจะมีแนวโน้มฟื้นตัวดีขึ้นเป็นลำดับตลอดทั้งปี 2567 แต่ส่วนหนึ่งเป็นผลจากฐานต่ำในปีก่อนตามตัวเลขการเติบโตของจำนวนนักท่องเที่ยวต่างชาติหลังโควิด-19 และความล่าช้าในการเบิกจ่ายภาครัฐในปีงบประมาณ 2567 แต่ภาพรวมเศรษฐกิจไทยยังเปราะบางสูง จากโมเมนตัมการขยายตัวทางเศรษฐกิจรายไตรมาสที่เห็นสัญญาณแผ่วลงต่อเนื่อง รวมถึงการขยายตัวทางเศรษฐกิจของไทยที่ยังรั้งท้ายประเทศใกล้เคียงในภูมิภาค ขณะเดียวกันการเติบโตของเศรษฐกิจไทยในระยะข้างหน้าจะเผชิญ “4 ข้อจำกัด” ที่รุนแรงและชัดเจนขึ้น ไม่ว่าจะเป็น

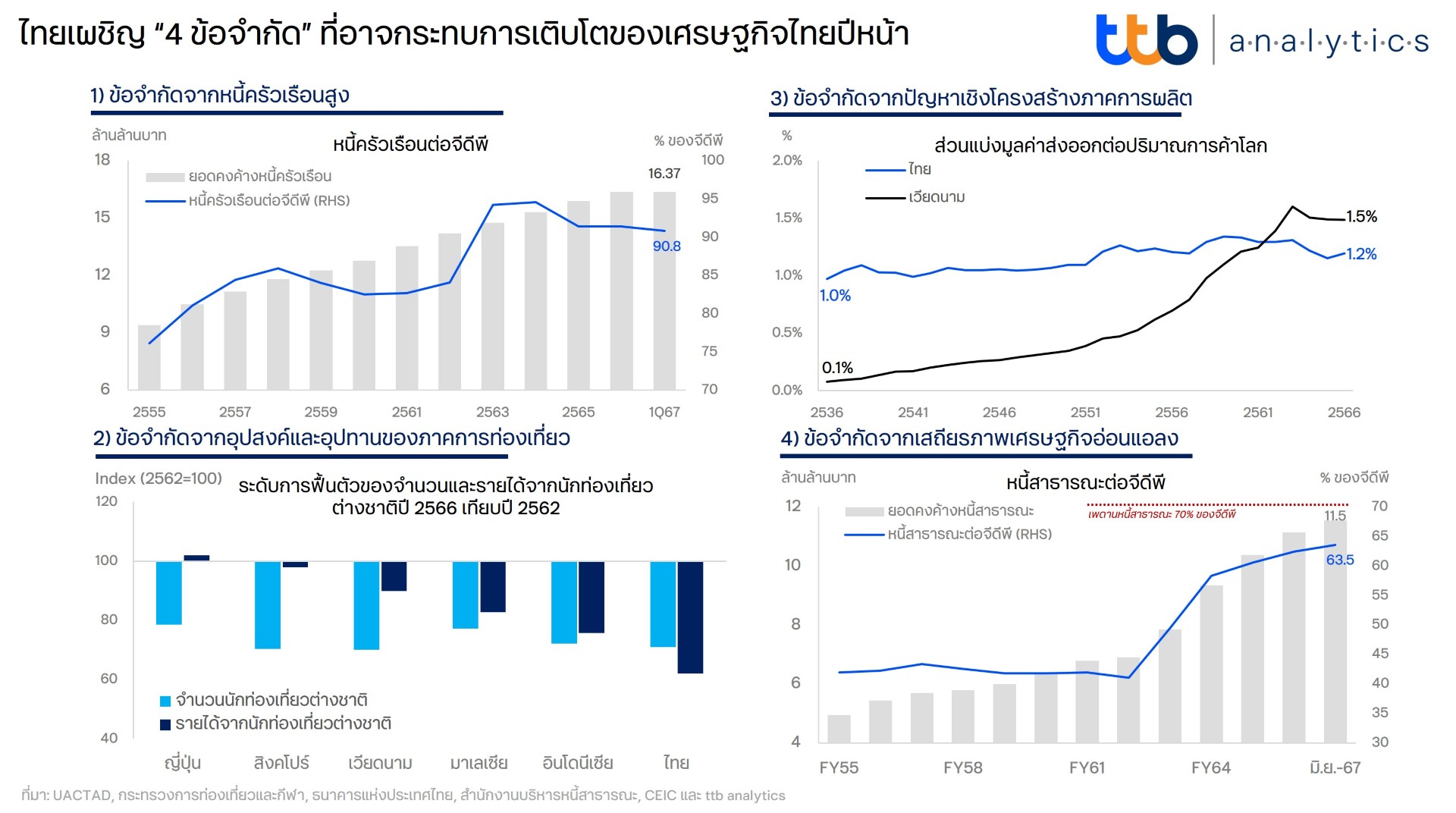

1) การบริโภคมีข้อจำกัดจากหนี้ครัวเรือนสูง โดยตัวเลขการบริโภคในประเทศในระยะต่อไปจะกลับเข้าสู่ระดับปกติมากขึ้นตามทิศทางของภาคการท่องเที่ยว ขณะที่การฟื้นตัวของรายได้ครัวเรือนระดับฐานรากยังค่อนข้างต่ำ และมีอุปสรรคในการก่อหนี้ใหม่จากหนี้ครัวเรือนสูงเรื้อรังและคุณภาพหนี้โดยรวมย่ำแย่ลง ทำให้หนี้ครัวเรือนไทยในปัจจุบันที่สูงเกินระดับเหมาะสมที่เอื้อต่อการเติบโตของเศรษฐกิจ จะยิ่งส่งผลกระทบย้อนกลับมากดดันกำลังซื้อของครัวเรือนชัดเจนขึ้น

2) ท่องเที่ยวมีข้อจำกัดจากด้านอุปสงค์และอุปทาน เนื่องจากตัวเลขนักท่องเที่ยวต่างชาติปัจจุบันกำลังเข้าใกล้เพดานสูงสุดที่ไทยเคยรับได้เกือบ 40 ล้านคน สามารถสร้างรายได้สูงถึง 2 ล้านล้านบาท ทำให้ภาคท่องเที่ยวจะมีข้อจำกัดในการเติบโตมากขึ้นในระยะต่อไป จากการเพิ่มขึ้นของ “จำนวน” นักท่องเที่ยว

ต่างชาติ ซึ่งส่วนหนึ่งขึ้นอยู่กับการเพิ่มจำนวนเที่ยวบินระหว่างประเทศของแต่ละสายการบิน ในทางกลับกัน การเพิ่มขึ้นในมิติของ “คุณภาพ” ซึ่งสะท้อนผ่านรายจ่ายต่อหัวของนักท่องเที่ยวก็เป็นสิ่งสำคัญที่จะช่วยเสริมศักยภาพของอุตสาหกรรมท่องเที่ยว โดยไทยยังขาดการสร้างแม่เหล็กดึงดูดนักท่องเที่ยวต่างชาติที่มีกำลังซื้อสูง ซึ่งมีสัดส่วนเพียง 25% ของจำนวนนักท่องเที่ยวต่างชาติทั้งหมด ทำให้ระดับการฟื้นตัวของรายได้จากการท่องเที่ยวของไทยในปี 2566 ยังต่ำกว่าหลายประเทศในเอเชีย อาทิ ญี่ปุ่นและสิงคโปร์

3) ส่งออกมีข้อจำกัดจากปัญหาเชิงโครงสร้างในภาคการผลิต จากส่วนแบ่งมูลค่าส่งออกไทยในตลาดโลกที่แทบจะไม่เปลี่ยนแปลงเลยตลอด 30 ปีที่ผ่านมา จากประมาณ 1% ในปี 2536 เป็น 1.3% ในปี 2566 สวนทางกับเวียดนามที่เพิ่มขึ้นเกือบ 15 เท่า จาก 0.1% เป็น 1.5% และทำให้มูลค่าการส่งออกของเวียดนามแซงหน้าไทยไปแล้วตั้งแต่ปี 2562 ทั้งนี้ เนื่องจากผู้ผลิตไทยส่วนใหญ่ทำหน้าที่เป็นเพียง “ผู้รับจ้างผลิตและประกอบ” กระจุกตัวอยู่ในกลุ่มสินค้าที่มีมูลค่าเพิ่มต่ำและมีโอกาสถูกทดแทนได้ง่าย ส่งผลให้มูลค่าส่งออกของไทยมีทิศทางลดลงทั้งในมิติของราคาต่อหน่วยและปริมาณการส่งออก ขณะเดียวกัน ปัญหาเชิงโครงสร้างในภาคอุตสาหกรรมของไทยที่ทวีความรุนแรงขึ้นในระยะหลัง ก็ยิ่งทำให้ผู้ประกอบการไทยแข่งขันยากขึ้น

4) เสถียรภาพเศรษฐกิจมีข้อจำกัดในหลายมิติ จากข้อมูล 6 เดือนแรกของปี 2567 ไทยเกินดุลบัญชีเดินสะพัดสะสมเพียง 5.2 พันล้านดอลลาร์สหรัฐ เทียบกับที่ผ่านมาที่เคยเกินดุลประมาณ 3-4 หมื่นล้านดอลลาร์สหรัฐต่อปี ซึ่ง ttb analytics มองว่าไทยอาจไม่สามารถกลับมาเกินดุลบัญชีเดินสะพัดได้เหมือนในอดีต จากแนวโน้มเกินดุลการค้าลดลงตามการพึ่งพาการนำเข้าสินค้าราคาถูกจากจีนมากขึ้น อีกทั้งไทยยังเป็นประเทศที่นำเข้าพลังงานสูงถึงเกือบ 18% ของมูลค่านำเข้าทั้งหมด นอกจากนี้ เสถียรภาพด้านการคลังในระยะหลังเปราะบางขึ้น จากการขาดดุลการคลังเพิ่มขึ้นและข้อจำกัดจากเพดานหนี้สาธารณะต่อจีดีพี ประกอบกับความกังวลต่อเสถียรภาพด้านการเมืองที่อาจยึดโยงไปสู่การบริหารจัดการและการดำเนินนโยบายการคลังให้สอดคล้องกับบริบทของเศรษฐกิจ ส่งผลให้ค่าเงินบาทในระยะข้างหน้าอาจไม่สามารถกลับมาแข็งค่าได้รวดเร็วเหมือนในอดีต