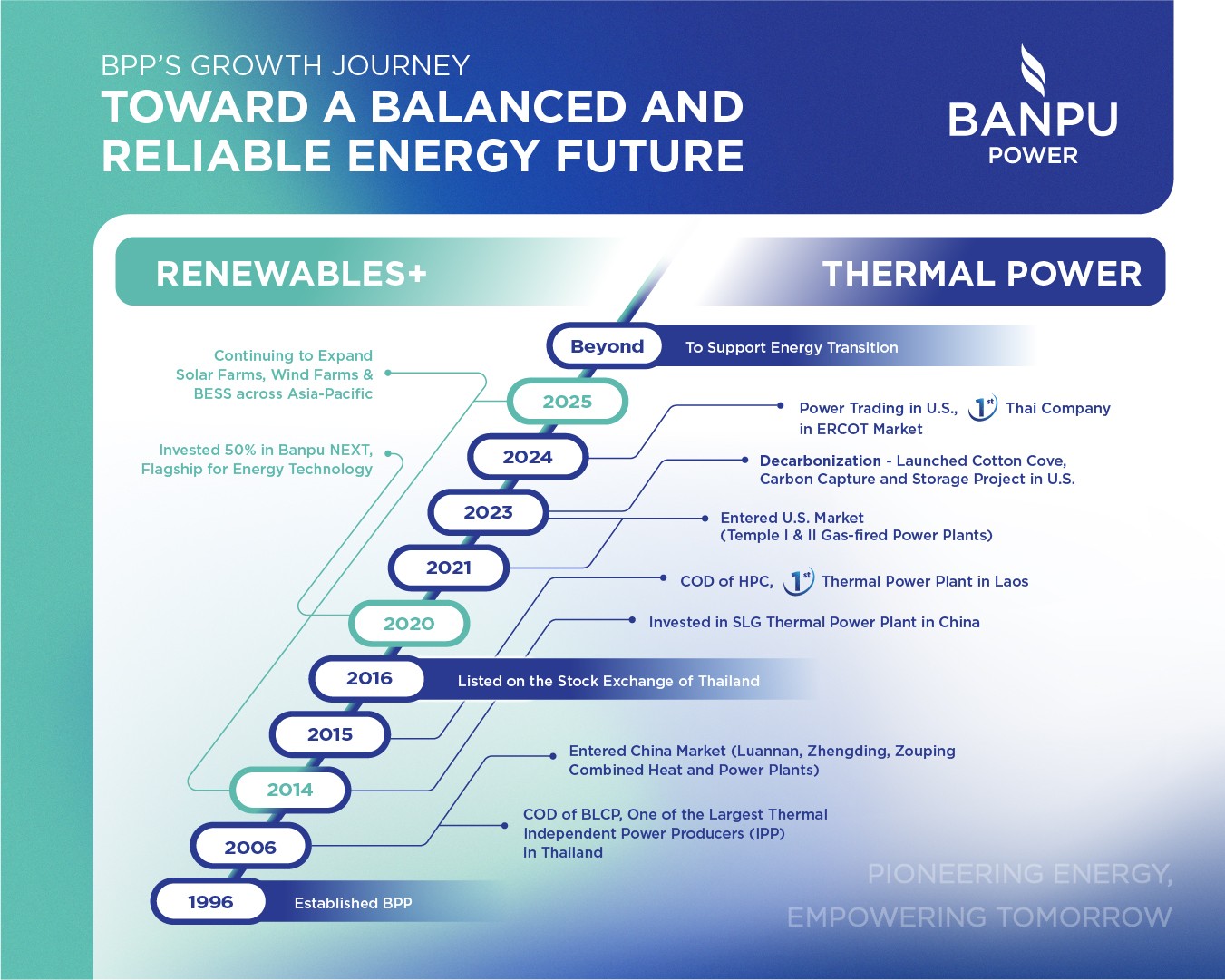

บริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) หรือ BPP ผู้ผลิตพลังงานระดับสากล เดินหน้าต่อยอดพอร์ตธุรกิจอย่างต่อเนื่อง โดยเป็นบริษัทไทยรายแรกที่เข้าสู่ธุรกิจซื้อขายพลังงานไฟฟ้า (Power Trading) ในตลาดไฟฟ้าเสรี ERCOT สหรัฐฯ การเติบโตเชิงกลยุทธ์นี้สะท้อนถึงความสามารถในการบริหารจัดการธุรกิจผลิตไฟฟ้าที่ครอบคลุมตั้งแต่ต้นน้ำ – การผลิตไฟฟ้า, กลางน้ำ – การซื้อขายไฟฟ้า, ไปจนถึงปลายน้ำ - ธุรกิจค้าปลีกไฟฟ้า (Power Retail) เพื่อเพิ่มมูลค่าและรายได้อย่างยั่งยืน แนวทางดังกล่าวสอดคล้องกับจุดยืน “บุกเบิกนวัตกรรมพลังงาน เพื่ออนาคตที่ยั่งยืน (Pioneer Energy, Empowering Tomorrow)” และพันธกิจใหม่ในการยกระดับขีดความสามารถ พร้อมเปิดรับโอกาสที่รองรับทิศทางพลังงานโลกที่เปลี่ยนแปลงอย่างรวดเร็ว ทั้งนี้ BPP รายงาน ผลประกอบการครึ่งแรกของปี 2568 เติบโตแข็งแกร่ง จากการดำเนินงานของโรงไฟฟ้าในสหรัฐฯ จีน และรายได้จากการขายสิทธิการปล่อยก๊าซคาร์บอน (Carbon Emission Allowances: CEAs)

นายอิศรา นิโรภาส ประธานเจ้าหน้าที่บริหาร บริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) หรือ BPP กล่าวว่า “ในยุคที่ความมั่นคงด้านพลังงานเป็นปัจจัยสำคัญของเสถียรภาพเศรษฐกิจและความมั่นคงของทุกประเทศทั่วโลก BPP มุ่งเป็นผู้นำและพัฒนาพลังงานที่ไม่หยุดแค่การผลิตไฟฟ้า แต่ยังต่อยอดสร้างมูลค่าเพิ่มด้วยธุรกิจ Power Trading ในตลาดสหรัฐฯ ผ่านบริษัทลูก BPPUS โดยใช้ความเชี่ยวชาญด้านดิจิทัล ข้อมูล และทีมงานมืออาชีพ ถือเป็นก้าวสำคัญที่เราสามารถสร้างรายได้จากธุรกิจซื้อขายสิทธิรายได้จากความแออัดของระบบสายส่งไฟฟ้า หรือ Congestion Revenue Rights (CRR) รวมรายได้ตั้งแต่เริ่มดำเนินธุรกิจ CRR ในไตรมาส 4 ของปีที่ผ่านมา จนถึงครึ่งปีแรก 2568 กว่า 133 ล้านบาท และเตรียมขยายสู่ตลาด Intercontinental Exchange (ICE) เพื่อทำกำไรจากตลาดซื้อขายไฟล่วงหน้าจากการคาดการณ์ราคาพลังงาน (Proprietary Trade) ซึ่งจะเป็นแรงขับเคลื่อนควบคู่กับธุรกิจผลิตไฟฟ้าอันเป็นธุรกิจหลักของบริษัทที่ยังคงสร้างกระแสเงินสดที่แข็งแกร่ง นอกจากนี้ เรายังดำเนินธุรกิจค้าปลีกไฟฟ้าในสหรัฐฯ ผ่าน BKV Energy บริษัทย่อยภายใต้ความร่วมมือระหว่าง BPPUS และ BKV Corporation ซึ่งล่าสุดได้รับรางวัล “Best Electricity Company” จากเวที Best of the Best 2025 ของ Houston Chronicle ผ่านการโหวตของผู้บริโภคในรัฐเท็กซัส สะท้อนถึง ความเชื่อมั่นต่อคุณภาพและการส่งมอบไฟฟ้าที่ต่อเนื่องในราคาที่เหมาะสม”

สำหรับไฮไลท์ผลการดำเนินงานในครึ่งปีแรก 2568 มีรายละเอียดดังต่อไปนี้

BPP มีกำไรสุทธิ 1,846 ล้านบาท เพิ่มขึ้นร้อยละ 11 เมื่อเทียบกับช่วงเดียวกันของปีก่อน และมีกำไรก่อนหักดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย (EBITDA) รวม 4,486 ล้านบาท ปัจจัยหลักมาจากการดำเนินงานของโรงไฟฟ้าก๊าซธรรมชาติในสหรัฐฯ Temple I และ II ปรับตัวดีขึ้น และมีกำไรจากการวัดมูลค่าเครื่องมือทางการเงิน (Change in Fair Value of Financial Instrument) อันเป็นผลจากการทำสัญญาป้องกันความเสี่ยงในราคาที่ดี โรงไฟฟ้าพลังความร้อนร่วม (CHPs) ในจีนที่บริหารต้นทุนถ่านหินได้มีประสิทธิภาพ และรายได้จากการขายสิทธิการปล่อยก๊าซคาร์บอนที่เพิ่มขึ้น

ธุรกิจพลังงานความร้อน (Thermal Energy): โรงไฟฟ้าเจิ้งติ้งในจีน เริ่มเดินเครื่องเชิงพาณิชย์เมื่อเดือนมิถุนายนที่ผ่านมา โดยใช้ชีวมวลร่วมกับเชื้อเพลิงหลักในสัดส่วนร้อยละ 10 ซึ่งคาดว่าจะช่วยลดการปล่อยคาร์บอนไดออกไซด์ (CO2) ได้ราว 70,000 ตันต่อปี ส่วนโรงไฟฟ้าโจวผิงได้เริ่มก่อสร้างระบบท่อส่งไอน้ำฝั่งเหนือในเดือนกรกฎาคมและกำลังศึกษาการขยายท่อเพิ่มเติมไปยังฝั่งตะวันตกและตะวันออกเพื่อส่งมอบไอน้ำที่มีความเสถียรและคุ้มค่าให้แก่ภาคอุตสาหกรรมได้มากขึ้น ขณะที่โรงไฟฟ้า HPC ในสปป. ลาว และ BLCP ในไทย ยังคงรักษาค่าความพร้อมจ่ายไฟ (EAF) ในระดับสูงที่ร้อยละ 89 และ 90 ตามลำดับ

ธุรกิจ Renewables+: โครงการอิวาเตะ โตโนะ (Iwate Tono) แบตเตอรี่ฟาร์มในญี่ปุ่น กำลังไฟฟ้า 14.5 เมกะวัตต์ ความจุพลังงาน 58 เมกะวัตต์ชั่วโมง ได้เริ่มดำเนินการเชิงพาณิชย์แล้วเมื่อเดือนมิถุนายนที่ผ่านมา โดย BPP ยังเดินหน้าขยายธุรกิจระบบกักเก็บพลังงานด้วยแบตเตอรี่ (Battery Energy Storage System: BESS) ที่ญี่ปุ่น ผ่าน Banpu NEXT ซึ่ง BPP ถือหุ้นร้อยละ 50 โดยตั้งเป้าสู่การเป็นผู้เล่นหลักในธุรกิจ BESS ของญี่ปุ่น พร้อมทั้งอยู่ระหว่างการศึกษาความเป็นไปได้ในการขยายการลงทุน BESS สู่ตลาดสหรัฐฯ ในอนาคต

ทั้งนี้ BPP ยังได้ประกาศพันธกิจใหม่ 3 ด้าน เพื่อสร้างการเติบโตที่ยั่งยืนและสอดรับกับพลวัตของอุตสาหกรรมพลังงานโลก ได้แก่:

1. ผลักดันการเติบโตด้วยนวัตกรรมดิจิทัล ความเชี่ยวชาญระดับสากล และการลงทุนเชิงกลยุทธ์ในโครงการระดับโลก

2. ขับเคลื่อนการเปลี่ยนผ่านพลังงานที่ยั่งยืน ด้วยเทคโนโลยีและนวัตกรรมเพื่อลดการปล่อย CO2 และเสริมสร้างความมั่นคงด้านพลังงานเพื่ออนาคต

3.ยกระดับคุณภาพชีวิตผ่านการพัฒนาชุมชน ทั้งในด้านการศึกษา การดูแลสุขภาพ และการฟื้นฟูหลังภัยพิบัติ ฯลฯ เพื่อสร้าง การเปลี่ยนแปลงที่ยั่งยืน

“ตลอดเกือบ 30 ปีที่ผ่านมา BPP ดำเนินธุรกิจใน 8 ประเทศยุทธศาสตร์ในฐานะผู้นำและผู้บุกเบิกด้านพลังงาน สะท้อนศักยภาพในการสร้างสมดุลด้านพลังงาน ผ่านการกระจายพอร์ตธุรกิจ การเพิ่มประสิทธิภาพสินทรัพย์เดิม และการลดการปล่อย CO2 อย่างต่อเนื่อง

เพื่อส่งมอบพลังงานคุณภาพสูงควบคู่กับผลตอบแทนที่มั่นคงให้กับผู้มีส่วนได้ส่วนเสียทุกกลุ่ม” นายอิศรา นิโรภาส กล่าวทิ้งท้าย

ศึกษาข้อมูลเพิ่มเติมเกี่ยวกับธุรกิจ BPP ได้ที่ www.banpupower.com

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินว่า ไทยมีความเสี่ยงจะถูกเพ่งเล็งจากมาตรการกีดกันทางการค้าของสหรัฐฯ ภายใต้นโยบาย Trump 2.0 สูงเป็นอันดับที่ 2 ของอาเซียน จากการที่สหรัฐฯ เสียเปรียบทางการค้ากับไทยในหลายมิติ ไม่ว่าจะเป็นการเกินดุลการค้าของไทยสูง ข้อได้เปรียบด้านต้นทุนจากการอ่อนค่าของค่าเงินบาท จำนวนคำสั่งมาตรการ AD และ CVD ในหลายประเภทสินค้าสูงกว่าคู่เทียบ โดยเฉพาะการจัดเก็บภาษีนำเข้าสินค้าเกษตรของไทยในอัตราที่ค่อนข้างสูงเมื่อเทียบกับคู่ค้ารายอื่น ซึ่งอาจทำให้สหรัฐฯ นำมาเป็นข้อต่อรองในการพิจารณาขึ้นกำแพงภาษีนำเข้าระลอกใหม่ ส่งผลให้ไทยมีความเสี่ยงที่จะถูกกดดันให้เปิดตลาดนำเข้าสินค้าเกษตรที่สำคัญเพิ่มเติม อาทิ เนื้อสัตว์และเครื่องในสัตว์ ถั่วเหลือง และข้าวโพดเลี้ยงสัตว์

ชี้ไทยอาจถูกเพ่งเล็งจากสหรัฐฯ หลังได้เปรียบการค้าสูงเป็นอันดับสองของอาเซียน

นับตั้งแต่สงครามการค้าระลอกแรก (Trump 1.0) ในปี 2561 อาเซียนกลายเป็นภูมิภาคที่น่าจับตามองอย่างมาก หลังได้อานิสงส์จากการที่จีนใช้อาเซียนเป็นฐานในการเปลี่ยนเส้นทางการค้า รวมถึงย้ายฐานการผลิตเพื่อส่งออกไปยังสหรัฐฯ มากขึ้น จึงทำให้หลายประเทศเกินดุลการค้ากับสหรัฐฯ เพิ่มขึ้น 1-2 เท่า เมื่อเทียบกับก่อนสงครามการค้าในปี 2560 โดยเฉพาะเวียดนามที่เกินดุลการค้ากับสหรัฐฯ มากกว่า 1 แสนล้านดอลลาร์สหรัฐในปี 2566 หรือเพิ่มขึ้นถึงเกือบ 3 เท่า

สำหรับปี 2568 สงครามการค้าครั้งใหม่ที่กำลังจะมาถึงภายใต้ผู้นำสหรัฐฯ คนเดิมสมัยที่ 2 อย่างโดนัลด์ ทรัมป์ (นโยบาย Trump 2.0) คาดว่าจะสร้างความปั่นป่วนแก่ตลาดการเงินและการค้าโลกอีกระลอก โดยทรัมป์มีความมุ่งมั่นที่จะผลักดันเศรษฐกิจสหรัฐฯ ในทุกมิติ ไม่ว่าจะเป็น การแก้ไขกฎหมายให้เอื้อต่อการแข่งขัน การลดภาษีบุคคลธรรมดาและภาษีนิติบุคคล การจัดการปัญหาแรงงานผิดกฎหมาย การกระตุ้นการลงทุนในอุตสาหกรรมหลักของประเทศ และที่สำคัญคือ การประกาศกีดกันทางการค้าผ่านการตั้งกำแพงภาษีนำเข้าสินค้าจากจีน 60-100% เมื่อเทียบกับสงครามการค้าระลอกแรกที่อัตราภาษีนำเข้าสินค้าจากจีนเฉลี่ย 21.5% อีกทั้งยังมีแผนจะขึ้นภาษีนำเข้าสินค้าที่มาจากประเทศอื่น ๆ เพิ่มเติมอีก 10-20% จากเดิมที่เก็บในอัตราภาษีนำเข้าเฉลี่ยเพียง 3%

ttb analytics มองว่า การที่ทรัมป์ยังไม่ได้ส่งสัญญาณชัดเจนเกี่ยวกับมาตรการขึ้นภาษีสินค้านำเข้าในพิธีสาบานตนเป็นประธานาธิบดีสหรัฐฯ เมื่อวันที่ 20 มกราคม 2568 ที่ผ่านมา ส่วนหนึ่งสหรัฐฯ อยู่ระหว่างแต่งตั้งคณะผู้แทนการค้าสหรัฐฯ (The United States Trade Representative : USTR) แต่ก็สะท้อนท่าทีของทรัมป์ต่อมาตรการทางการค้า Trump 2.0 ว่าจะมีความแตกต่างจาก Trump 1.0 โดยสิ้นเชิง กล่าวคือ การที่ทรัมป์หยิบยกนโยบายขึ้นภาษีนำเข้าสินค้าครอบคลุมทุกประเทศในช่วงหาเสียงเลือกตั้งประธานาธิบดีสหรัฐฯ มีวัตถุประสงค์เพื่อปูทางไปสู่ “การเจรจาต่อรองทางการค้าแบบเจาะจงเป็นรายประเทศและรายกลุ่มสินค้า” (Bilateral Agreement) เมื่อเทียบกับนโยบาย Trump 1.0 ที่พุ่งเป้าลดการขาดดุลการค้ากับจีนเป็นหลัก (เนื่องจากสหรัฐฯ ขาดดุลการค้ากับจีนมากที่สุด สูงถึง 4.2 แสนล้านดอลลาร์สหรัฐ ณ ขณะนั้น (ปี 2561))

ทั้งนี้ ระดับความเข้มข้นของกรอบการเจรจาการค้าภายใต้นโยบาย Trump 2.0 ที่มีต่อประเทศคู่ค้าของสหรัฐฯ จะมีความแตกต่างกันไปตามความได้เปรียบทางการค้ากับสหรัฐฯ โดย ttb analytics ประเมินจาก 5 ด้านหลัก ได้แก่ 1) ระดับการเกินดุลการค้ากับสหรัฐฯ (Bilateral Trade Surplus) 2) ข้อได้เปรียบด้านต้นทุนจากอัตราแลกเปลี่ยนเทียบดอลลาร์สหรัฐ (Exchange Rate Adjusted Cost Advantage) 3) ส่วนต่างอัตราภาษีนำเข้าสินค้าของสหรัฐฯ กับประเทศคู่ค้าปลายทางในกลุ่มสินค้าเกษตร (MFN Tariff Excess on Agricultural Products) 4) ส่วนต่างอัตราภาษีนำเข้าสินค้าของสหรัฐฯ กับประเทศคู่ค้าปลายทางในกลุ่มสินค้าอื่น ๆ ที่ไม่ใช่สินค้าเกษตร (MFN Tariff Excess on Non-agricultural Products) และ 5) ระดับการปกป้องอุตสาหกรรมในประเทศของสหรัฐฯ ผ่านจำนวนคำสั่งที่เกี่ยวข้องกับมาตรการทุ่มตลาด (Anti-dumping : AD) และมาตรการตอบโต้การอุดหนุน (Countervailing Duty : CVD) ที่ได้รับรายงานจากคณะกรรมาธิการการค้าระหว่างประเทศของสหรัฐฯ (US International Trade Commission : USITC)

ttb analytics ประเมินว่า ไทยมีแนวโน้มถูกเพ่งเล็งจากนโยบายการค้าของสหรัฐฯ ภายใต้ Trump 2.0 สูงเป็นอันดับที่ 2 ของกลุ่มประเทศอาเซียนรองจากเวียดนาม เนื่องจากสหรัฐฯ เสียเปรียบทางการค้ากับไทยในหลายมิติ ไม่ว่าจะเป็น การเกินดุลการค้าของไทยสูงและเพิ่มขึ้นอย่างมีนัย ข้อได้เปรียบด้านต้นทุนจากการอ่อนค่าของค่าเงินบาทระยะหลัง จำนวนคำสั่งมาตรการ AD และ CVD ในหลายประเภทสินค้า (เช่น เหล็กและโลหะ แผงโซลาร์ และเคมีภัณฑ์) สูงกว่าคู่เทียบ รวมถึงการจัดเก็บภาษีนำเข้าสินค้าเกษตรของไทยในอัตราที่ค่อนข้างสูงเมื่อเทียบกับคู่ค้ารายอื่น นอกจากนี้ สหรัฐฯ ยังเป็นคู่ค้าอันดับ 1 ของไทย ด้วยมูลค่าการส่งออกสูงถึง 4.8 หมื่นล้านดอลลาร์สหรัฐ หรือ 17% ของมูลค่าส่งออกทั้งหมด คิดเป็นกว่า 9.4% ของจีดีพีไทย ทำให้การยกมาตรการขึ้นภาษีนำเข้าสินค้าสูงสุดถึง 20% ในระลอกนี้จะสร้างผลกระทบต่อภาคส่งออกของไทยอย่างมหาศาล ซึ่งจะเป็นการง่ายกับสหรัฐฯ ในการเรียกร้องสิทธิประโยชน์ทางการค้ากับไทย

คาดสหรัฐฯ อาจกดดันให้ไทยเปิดตลาดสินค้าเกษตรเพิ่มเติม หลังไทยพยายามลดการนำเข้ามาโดยตลอด

ที่ผ่านมา ไทยเป็นคู่ค้าในการส่งออกสินค้าเกษตรที่สำคัญของสหรัฐฯ เป็นอันดับที่ 16 เทียบกับคู่ค้าทั้งหมดกว่า 200 ประเทศ ด้วยมูลค่าส่งออกราว 1.8 พันล้านดอลลาร์สหรัฐในปี 2560 แต่ปัจจุบันมูลค่าส่งออกสินค้าเกษตรกลับเหลือเพียง 1.2 พันล้านดอลลาร์สหรัฐ หรือลดลงเฉลี่ยปีละ 6.8% จนทำให้อันดับของไทยในฐานะคู่ค้าสำคัญในหมวดสินค้าเกษตรตกลงมาอยู่ที่อันดับที่ 25 ซึ่งแม้ส่วนหนึ่งจากการที่บริษัทสัญชาติสหรัฐฯ หันมาตั้งโรงงานผลิตสินค้าเกษตรในไทยมากขึ้นแล้ว ยังมาจากการที่ไทยมีกลไกการปกป้องภาคการเกษตรซึ่งเป็นหัวใจสำคัญของอุตสาหกรรมในประเทศ โดยกระทรวงพาณิชย์กำหนดมาตรการควบคุมการนำเข้าสินค้า ซึ่งมีผลบังคับใช้อยู่จนถึงปัจจุบัน 23 รายการ เช่น นม ครีม และเครื่องดื่มประเภทนมปรุงแต่ง ผักและผลไม้ ข้าวโพดเลี้ยงสัตว์ ข้าว ถั่วเหลือง น้ำมันปาล์ม น้ำมันมะพร้าว กาแฟ และ ยาสูบ (ซึ่งอยู่ภายใต้การกำกับดูแลของกระทรวงการคลัง)

การถูกเพ่งเล็งจากสหรัฐฯ เรื่องการจัดเก็บอัตราภาษีนำเข้าสูงและจำกัดโควตาสินค้าเกษตรไม่ใช่เรื่องใหม่สำหรับไทย ยกตัวอย่างเช่น ในเดือนพฤศจิกายน 2563 ทรัมป์ได้ลงนามยกเลิกการให้สิทธิพิเศษทางภาษีศุลกากรเป็นการทั่วไป (GSP) เป็นครั้งที่ 2 กับสินค้าไทย 231 รายการ คิดเป็นมูลค่า 817 ล้านดอลลาร์สหรัฐ โดยให้เหตุผลว่าไทยเปิดตลาดสินค้าและผลิตภัณฑ์เกี่ยวกับหมูอย่างไม่เป็นธรรม (โดยสหรัฐฯ เคยตัดสิทธิ GSP ไทยครั้งแรกเมื่อเดือนเมษายน 2563 จากการที่ไทยล้มเหลวเรื่องการคุ้มครองสิทธิแรงงานตามหลักสากลในอุตสาหกรรมประมง) ด้าน USITC ยังชี้ว่าไทยมีการบริหารจัดการอัตราภาษีในและนอกโควตาที่ไม่โปร่งใส การควบคุมใบอนุญาตนำเข้าโดยพลการ และมาตรฐานอาหารที่ไม่สอดคล้องกับมาตรฐานสากล นอกจากนี้ ไทยยังคิดอัตราภาษีนำเข้าสินค้าเกษตรเฉลี่ยค่อนข้างสูงอยู่ที่ 42% เมื่อเทียบกับการจัดเก็บภาษีนำเข้าสินค้าประเภทอื่น โดยเฉพาะอย่างยิ่งในหมวดสินค้าอาหารที่ไม่ผ่านการแปรรูป (Unprocessed Food) อาทิ ผลิตภัณฑ์นม เนื้อสัตว์ ผักและผลไม้สด ซึ่งทำให้

สหรัฐฯ เสียอัตราภาษีนำเข้าสูงสุดถึง 216% เทียบกับประเทศอื่นที่ไทยมีข้อตกลงการค้าระหว่างประเทศซึ่งทำให้อัตราภาษีนำเข้าสินค้าเกษตรส่วนใหญ่ลดลงเหลือ 0% ส่งผลให้อัตราภาษีนำเข้าสินค้าเกษตรที่มาจากสหรัฐฯ ค่อนข้างสูง

คาดสหรัฐฯ อาจกดดันไทยให้เปิดตลาดนำเข้าสินค้าเกษตรที่สำคัญเพิ่มเติม เพื่อต่อรองกับการขึ้นภาษีนำเข้าสินค้าที่มาจากประเทศไทยในกลุ่มอื่น ๆ ซึ่งตลอดหลายปีที่ผ่านมา สหรัฐฯ พยายามเจรจาขอให้ไทย รวมถึงประเทศคู่ค้าอื่นนำเข้าสินค้าเกษตรหลายประเภท รวมถึงกดดันผ่านการตัดสิทธิประโยชน์ด้านการค้า การเรียกร้องให้แก้ไขกฎระเบียบการค้าขององค์การการค้าโลก ซึ่งคาดว่าแรงกดดันจาก Trump 2.0 จะส่งผลต่อท่าทีของไทยเกี่ยวกับการนำเข้าสินค้าเกษตรหลายประเภท อาทิ เนื้อสัตว์และเครื่องในสัตว์ ถั่วเหลือง และข้าวโพดเลี้ยงสัตว์ ที่สุดแล้ว ttb analytics มองว่า ไทยอาจจำเป็นต้องผ่อนปรนมาตรการทางการค้ากับสหรัฐฯ ในบางข้อ เพื่อช่วยบรรเทาผลกระทบจากมาตรการขึ้นกำแพงภาษีนำเข้าในครั้งนี้

โดยสรุป ท่ามกลางกติกาการค้าโลกที่ยังมีความไม่แน่นอนสูง ผู้ประกอบการไทยควรกระจายความเสี่ยงผ่านการขยายช่องทางตลาดไปยังภูมิภาคอาเซียนมากขึ้น โดยเฉพาะสินค้าเกษตรและเกษตรแปรรูป ซึ่งถือเป็นสินค้าที่ไทยมีศักยภาพในการผลิตและการส่งออกสูง ประกอบกับไทยมีสิทธิประโยชน์ทางการค้า FTA กับอาเซียน ซึ่งจะช่วยสร้างแต้มต่อทางการแข่งขันให้กับสินค้าเกษตรของไทยในตลาดโลก

สภาทองคำโลก (World Gold Council) เผยแพร่บทวิเคราะห์แนวโน้มของทองคำตามกรอบแนวทางการประเมินมูลค่าของ QaurumSM และสภาทองคำโลก โดยได้วิเคราะห์ว่าหากทิศทางเศรษฐกิจโลกและอัตราดอกเบี้ยยังคงสอดคล้องกับการคาดการณ์ของตลาดในปัจจุบัน ทองคำอาจจะยังคงได้รับแรงหนุนจากการลงทุนต่อไป

รายงานภาพรวมของทองคำช่วงกลางปีที่สภาทองคำโลกได้เผยแพร่ยังชี้ให้เห็นว่าทองคำมีผลตอบแทนดีกว่าสินทรัพย์หลักส่วนใหญ่ในครึ่งแรกของปี 2567 ที่ผ่านมา โดยในช่วงสิ้นเดือนมิถุนายน 2567 ทองคำพุ่งขึ้นสูงถึง 12% และเกือบแตะ 15% ในช่วงปลายเดือนสิงหาคม ผลตอบแทนของทองคำในครึ่งแรกของช่วงครึ่งปีหลังนี้มีความแข็งแกร่ง แม้ว่าอัตราดอกเบี้ยทั่วโลกอยู่ในระดับสูงและเงินดอลลาร์สหรัฐแข็งค่า ซึ่งมักจะเป็นสภาพแวดล้อมที่ไม่เอื้ออำนวยต่อทองคำ มีสาเหตุหลายประการด้วยกันที่จะทำให้ทองคำมีผลตอบแทนที่ดีอย่างต่อเนื่อง สภาทองคำโลกได้เริ่มเห็นว่านักลงทุนได้หันกลับมาสนใจในทองคำอีกครั้ง จากกระแสการลงทุนที่ไหลเข้าสู่กองทุนซื้อขายแลกเปลี่ยน (ETF) ทองคำสำหรับนักลงทุนในภูมิภาคยุโรปตั้งแต่ช่วงเดือนพฤษภาคม และในสหรัฐอเมริกาตั้งแต่เดือนกรกฎาคมที่ผ่านมา โดยการลดลงของอัตราดอกเบี้ยควบคู่กับความเสี่ยงทางภูมิรัฐศาสตร์ที่ยังคงมีอยู่ อาจช่วยสนับสนุนแนวโน้มนี้ต่อไป

คุณฮวน คาร์ลอส อาร์ทิกัส (Juan Carlos Artigas) หัวหน้าฝ่ายวิจัยระดับโลกของสภาทองคำโลก กล่าวว่า “เช่นเดียวกับในเศรษฐกิจระดับโลก ดูเหมือนว่าทองคำกำลังรอปัจจัยที่จะเข้ามากระตุ้นให้เกิดการเปลี่ยนแปลง ซึ่งอาจเกิดขึ้นในรูปแบบของกระแสการลงทุนจากทางตะวันตกในขณะที่อัตราดอกเบี้ยลดลง หรือตัวชี้วัดระดับความเสี่ยงต่าง ๆ ที่สูงขึ้น ถึงแม้ว่าแนวโน้มของทองคำในอนาคตอาจจะยังมีความท้าทายอยู่บ้าง แต่ความต้องการทองคำเพื่อใช้เป็นกลยุทธ์ในการจัดสรรสินทรัพย์นั้นกำลังเพิ่มสูงขึ้น”

คุณฮวน กล่าวเสริมว่า “ในขณะที่เศรษฐกิจโลกอยู่ในช่วงของการเปลี่ยนผ่าน นักลงทุนจึงต้องการรู้ว่าแนวโน้มของทองคำที่ผ่านมาจะยังสามารถดำเนินต่อไปหรือจะลดความร้อนแรงลง ในอดีตตลาดมักมองเฉพาะที่อัตราดอกเบี้ยและค่าเงินดอลลาร์สหรัฐเท่านั้นในการกำหนดมุมมองเกี่ยวกับทองคำ ซึ่งหากมองจากแนวทางดังกล่าว การเปลี่ยนแปลงที่เกิดขึ้นในช่วงครึ่งแรกของปี 2567 นั้นน่าจะส่งผลเชิงลบต่อทองคำ แต่ราคาทองกลับพุ่งขึ้นสู่จุดสูงสุดเป็นประวัติการณ์หลายครั้ง และมีผลการดำเนินงานที่แข็งแกร่งในตลอดทั้งไตรมาสที่ 2”

สภาทองคำโลกคาดว่าความต้องการทองคำของธนาคารกลางในปีนี้จะยังคงสูงกว่าแนวโน้มที่ผ่านมา ซึ่งเป็นมุมมองที่สอดคล้องกับ Metals Focus โดยการคาดการณ์นี้ได้รับการสนับสนุนจากรายงานผลการสำรวจจากธนาคารกลางของสภาทองคำโลกที่ได้แสดงให้เห็นว่าผู้จัดการด้านทุนสำรองทองคำยังคงมีมุมมองเชิงบวกต่อทองคำต่อไป อย่างไรก็ตามมีรายงานว่าธนาคารกลางบางแห่งซึ่งรวมถึงธนาคารประชาชนจีน (PBoC) นั้นได้ปรับลดปริมาณการซื้อทองคำลง นักลงทุนชาวเอเชียยังได้มีบทบาทสำคัญต่อผลการดำเนินงานของทองคำในช่วงที่ผ่านมา ซึ่งเห็นได้ชัดจากความต้องการในทองคำแท่งและเหรียญทองคำ รวมถึงการไหลเข้าของกระแสการลงทุนใน ETF ทองคำในไตรมาสที่ 2 ของปี 2567

คุณเซาไก ฟาน (Shaokai Fan) หัวหน้าภูมิภาคเอเชียแปซิฟิก (ไม่รวมประเทศจีน) และหัวหน้าธนาคารกลางระดับโลกของสภาทองคำโลก กล่าวว่า “ความต้องการทองคำผู้บริโภคของประเทศไทยในไตรมาสที่ 2 ของปี 2567 ได้เพิ่มขึ้นถึง 20% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า อยู่ที่ระดับจำนวน 9 ตัน ซึ่งถือว่าเป็นการเติบโตคิดเป็น % ที่สูงที่สุดในกลุ่มประเทศเอเชียตะวันออกเฉียงใต้สำหรับไตรมาสที่ 2 และแม้ว่าราคาทองคำได้พุ่งสูงขึ้น ความต้องการทองคำทั่วโลกก็ยังคงเพิ่มขึ้น 4% เมื่อเทียบกับปีที่ผ่านมา อยู่ที่ระดับ 1,258 ตัน และถือเป็นไตรมาสที่ 2 ของปีที่แข็งแกร่งที่สุดเท่าที่เราได้เก็บรวบรวมข้อมูลมา เมื่อมองไปในอนาคต คำถามคือมีปัจจัยอะไรบ้างที่จะผลักดันให้ทองคำยังคงมีความน่าสนใจเป็นอันดับต้น ๆ ในกลยุทธ์การลงทุนต่อไป จากการคาดการณ์และรอคอยมาเป็นระยะยาวนานว่าธนาคารกลางสหรัฐ ฯ อาจปรับลดอัตราดอกเบี้ยในอีกไม่นานนี้ ทำให้กระแสการลงทุนได้ไหลเข้ากองทุน ETF ทองคำเพิ่มขึ้น เนื่องจากนักลงทุนจากตะวันตกหันกลับมาให้ความสนใจอีกครั้ง การฟื้นตัวของการลงทุนจากกลุ่มนี้อย่างต่อเนื่อง อาจเปลี่ยนแนวโน้มการเคลื่อนไหวของความต้องการทองคำในช่วงครึ่งหลังของปี 2567”

ผลการดำเนินงานของทองคำในสถานการณ์เศรษฐกิจต่างๆ ถูกขับเคลื่อนด้วยความสัมพันธ์ระหว่างปัจจัยหลักสี่ประการ

โดยสรุปแล้วทองคำอาจยังคงเคลื่อนไหวอยู่ในกรอบที่จำกัด (Rangebound) หากธนาคารกลางสหรัฐใช้เวลานานกว่าที่คาดการณ์ในการปรับลดอัตราดอกเบี้ย อย่างไรก็ตาม มีแนวโน้มที่ทองคำจะมีผลตอบแทนสูงกว่าจากจุดนี้ โดยอาจเกิดจากแรงหนุนของกระแสการลงทุนในฝั่งตะวันตก ในทางกลับกันหากความต้องการทองคำของธนาคารกลางลดลงอย่างมาก และอัตราดอกเบี้ยยังคงอยู่ในระดับสูงเป็นระยะเวลานานกว่าที่คาดการณ์ไว้ และความเชื่อมั่นของนักลงทุนเอเชียเปลี่ยนไป นักลงทุนอาจเห็นการปรับฐานในช่วงครึ่งปีหลัง ทั้งนี้การวิเคราะห์ของสภาทองคำโลกได้แสดงให้เห็นว่าทองคำมีบทบาทสำคัญในการกระจายความเสี่ยง และเป็นแหล่งสภาพคล่องทางการเงิน ควบคู่ไปกับการให้ผลตอบแทนระยะยาวในเชิงบวก

บริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) หรือ BPP ผู้ผลิตพลังงานไฟฟ้าระดับสากล เผยผลการดำเนินงานครึ่งปีแรก ปี 2567 เป็นที่น่าพอใจ โดยบริษัทฯ มีกำไรสุทธิ 1,659 ล้านบาท และมีกำไรก่อนหักดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย (EBITDA) รวม 4,030 ล้านบาท เพิ่มขึ้น 995 ล้านบาท เมื่อเทียบกับช่วงเดียวกันของปีก่อน* พร้อมเริ่มต้นธุรกิจพลังงานหมุนเวียนในสหรัฐฯ ด้วยโครงการโรงไฟฟ้าพลังงานแสงอาทิตย์ Ponder Solar มีกำหนดเริ่มดำเนินการเดือนสิงหาคมนี้ ทั้งยังลงนามบันทึกข้อตกลงความร่วมมือกับ Gemeng International Energy เพื่อขยายการเติบโตของพลังงานสะอาดในจีน

นายอิศรา นิโรภาส ประธานเจ้าหน้าที่บริหาร บริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) หรือ BPP กล่าวว่า “โรงไฟฟ้าของ BPP สามารถรักษาเสถียรภาพการผลิตและประสิทธิภาพในการบริหารจัดการต้นทุนการผลิต จึงสามารถสร้างกระแสเงินสดได้อย่างมั่นคง ทั้งนี้ บริษัทฯ ยังคงมุ่งมั่นเปลี่ยนผ่านธุรกิจสู่การเป็นบริษัทผู้ผลิตพลังงานที่ยั่งยืน ผ่านการขยายพอร์ตให้ครอบคลุมมากไปกว่าการเพิ่มกำลังผลิตไฟฟ้า ตามแนวทาง ‘Beyond Megawatts Portfolio’ ทั้งการขยายกำลังผลิตจากโรงไฟฟ้าก๊าซธรรมชาติ การพัฒนาโครงสร้างพื้นฐานด้านพลังงาน (Energy Infrastructure) และการพัฒนาธุรกิจแบตเตอรี่และระบบกักเก็บพลังงาน (Battery & Energy Storage System: BESS)”

ภาพรวมครึ่งปีแรก BPP มีผลการดำเนินงานที่ดี ส่วนสำคัญเกิดจากปริมาณการขายไฟฟ้าที่เพิ่มมากขึ้นของโรงไฟฟ้าแฝด Temple l และ Temple ll ในสหรัฐอเมริกา รวมถึงการรับรู้รายได้จากการเดินเครื่องที่มีประสิทธิภาพและมีค่าความพร้อมจ่ายไฟ (Equivalent Availability Factor: EAF) ในระดับสูงอย่างต่อเนื่องของโรงไฟฟ้าเอชพีซี (HPC) ใน สปป.ลาว และโรงไฟฟ้าบีแอลซีพี (BLCP) ในไทย อีกทั้งโรงไฟฟ้าพลังความร้อนร่วมในจีนยังรายงานผลการดำเนินงานที่ดีจากการบริหารต้นทุนเชื้อเพลิงอย่างมีประสิทธิภาพ

*หมายเหตุ: เทียบกับ EBITDA ที่ไม่รวมกำไรจากการวัดมูลค่าเงินลงทุนใหม่ในปี 2566

นอกจากนี้ บริษัทฯ ยังเดินหน้าขยายการลงทุนในธุรกิจพลังงานหมุนเวียนในประเทศยุทธศาสตร์อย่างต่อเนื่อง โดยล่าสุด ได้ติดตั้งโครงการโรงไฟฟ้าพลังงานแสงอาทิตย์ Ponder Solar ขนาด 2.5 เมกะวัตต์ ตั้งอยู่ในพื้นที่แหล่งก๊าซธรรมชาติ บาร์เนตต์ในรัฐเท็กซัส สหรัฐอเมริกา มีกำหนดเริ่มดำเนินการเชิงพาณิชย์ในเดือนสิงหาคม 2567 นับเป็นก้าวแรกที่สำคัญในการขยายธุรกิจพลังงานหมุนเวียนของ BPP ในสหรัฐฯ เพื่อการเติบโตอย่างยั่งยืน นอกจากนี้ BPP ยังได้ลงนามบันทึกข้อตกลงความร่วมมือ (MOU) กับ Gemeng International Energy ในการร่วมพัฒนาธุรกิจพลังงานในรูปแบบใหม่ ธุรกิจระบบจัดเก็บพลังงาน และธุรกิจที่เกี่ยวข้องกับพลังงานสะอาด เพื่อขยายโอกาสการเติบโตของธุรกิจพลังงานหมุนเวียนในประเทศจีน

ด้านธุรกิจเทคโนโลยีพลังงานซึ่ง BPP ได้ลงทุนผ่านบ้านปู เน็กซ์ ในสัดส่วนร้อยละ 50 มีความคืบหน้าในช่วงครึ่งปีแรกที่ผ่านมา โดยธุรกิจผลิตไฟฟ้าพลังงานแสงอาทิตย์บนหลังคา ได้ลงนามสัญญาเพื่อผลิตและจ่ายกระแสไฟฟ้าให้กับพันธมิตรในประเทศต่าง ๆ อย่างต่อเนื่อง ปัจจุบันมีกำลังผลิตตามสัดส่วนการลงทุนรวม 100 เมกะวัตต์ ธุรกิจแบตเตอรี่และระบบกักเก็บพลังงาน เริ่มสายการผลิตแบตเตอรี่ลิเธียมไอออนของโรงงาน SVOLT Thailand และส่งมอบแบตเตอรี่ลิเธียมนิกเกิลแมงกานีสโคบอลต์ออกไซด์ (NMC) ชุดแรกให้กับผู้ให้บริการรถบัสรายใหญ่ที่สุดในไทย ขณะที่โครงการแบตเตอรี่ฟาร์มอิวาเตะ โตโนะ (Iwate Tono) ในญี่ปุ่น มีความคืบหน้าในการก่อสร้างถึง 97% ธุรกิจอีโมบิลิตี้ รถตุ๊กตุ๊กไฟฟ้า MuvMi เดินหน้าขยายเส้นทางการให้บริการอย่างต่อเนื่อง ปัจจุบันได้ให้บริการรับส่งแล้วมากกว่า 13 ล้านเที่ยว ธุรกิจการบริหารจัดการพลังงาน ได้ลงนามในสัญญาบริการจำนวน 25 สัญญาให้แก่ SB Design Square ในจังหวัดภูเก็ต และ SB Design Square CDC ในกรุงเทพฯ นอกจากนี้ หน่วยงาน Corporate Venture Capital ยังได้ลงทุนใน enspired ผู้นำในการพัฒนาแพลตฟอร์มให้บริการซื้อ-ขายพลังงานไฟฟ้าแบบเรียลไทม์ ซึ่งจะช่วยพัฒนาศักยภาพด้านเทคโนโลยี AI ที่จะยกระดับการดำเนินงานในธุรกิจแบตเตอรี่และการซื้อขายพลังงานของบ้านปู เน็กซ์

“BPP จะยังคงเดินหน้าขยายกำลังผลิตไฟฟ้าคุณภาพจากโรงไฟฟ้าที่มีก๊าซธรรมชาติที่มีประสิทธิภาพสูงในการผลิตและลดการปล่อยก๊าซคาร์บอนไดออกไซด์ เพื่อสร้างกระแสเงินสดที่มั่นคง และพัฒนาเทคโนโลยีและนวัตกรรมใหม่ ๆ ให้ตอบสนองต่อความต้องการไฟฟ้าที่เพิ่มสูงขึ้นและรูปแบบการใช้พลังงานในอนาคต สะท้อนให้เห็นว่า เราคือพันธมิตรที่แข็งแกร่งในการเปลี่ยนผ่านพลังงาน ควบคู่ไปกับการดำเนินธุรกิจโดยยึดหลัก ESG ให้ความสำคัญกับสิ่งแวดล้อม สังคม และการกำกับดูแลกิจการ ที่มุ่งส่งมอบคุณค่าที่ยั่งยืนแก่ผู้ถือหุ้นและผู้มีส่วนได้เสียทุกกลุ่ม” นายอิศรา กล่าวปิดท้าย

ศึกษาข้อมูลเพิ่มเติมเกี่ยวกับธุรกิจ BPP ได้ที่ www.banpupower.com

SCB CIO มองเฟดส่งสัญญาณคงดอกเบี้ยไว้ในระดับสูง อาจปรับลดลงไตรมาส 3/2567 ส่งผลกดดันกลุ่มประเทศหรือธุรกิจที่มีหนี้สูง อาจมีปัญหาสภาพคล่องหรือถูกลดอันดับความน่าเชื่อถือ คาดเศรษฐกิจสหรัฐฯ ปี 2567 โต 1.5% ชะลอลงจากปีนี้ ที่คาดว่าจะเติบโต 2.1%แนะหลีกเลี่ยงลงทุนในหุ้นกู้หรือหุ้นกลุ่มนื้ เน้นลงทุนผลิตภัณฑ์ที่อ้างอิงผลตอบแทนจากอัตราดอกเบี้ยในต่างประเทศ ซึ่งออกโดยสถาบันการเงินในไทย รวมถึงลงทุนหุ้นกู้ Investment grade เนื่องจากส่วนต่างระหว่างอัตราดอกเบี้ยของสหรัฐฯและไทย ยังกว้าง หลีกเลี่ยงหุ้นกู้ High yield กลุ่มธุรกิจที่ก่อหนี้สูง เช่น กลุ่มอสังหาฯ จีน พร้อมปรับมุมมองหุ้นจีน A-share และ EM REITs เป็น Neutral (ถือ) และแนะรอจังหวะสะสมหุ้นสหรัฐฯ

ดร.กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส และหัวหน้าทีม SCB Chief Investment Office (SCB CIO) ธนาคารไทยพาณิชย์ เปิดเผยว่า การประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (Fed) ครั้งล่าสุด ได้ส่งสัญญาณการคงดอกเบี้ยไว้ในระดับสูง และปรับลดลงช้า โดยอาจจะต้องรอจนถึงไตรมาส 3 ปี 2567 ขณะที่ เศรษฐกิจสหรัฐฯ ในปี 2567 ยังมีแนวโน้มชะลอตัว แต่น่าจะเป็นแบบจัดการได้ (Soft Landing) โดยล่าสุด Fedคาดการณ์ว่าเศรษฐกิจสหรัฐฯ ในปี 2567 จะเติบโต 1.5% ชะลอลงจากปี 2566 ที่คาดว่าจะเติบโต 2.1% ส่วนเศรษฐกิจในภูมิภาคอื่นๆ เช่น ญี่ปุ่น จีน อินเดีย รวมถึงเศรษฐกิจในอาเซียน และไทย ที่พึ่งพาอุปสงค์ต่างประเทศ ในด้านการส่งออกและการท่องเที่ยว ค่อนข้างมาก ขณะที่ เศรษฐกิจยุโรปแม้มีแนวโน้มฟื้นตัว แต่ก็มาจากฐานต่ำ จึงทำให้เศรษฐกิจโลกในปี 2567 ไม่ได้ฟื้นตัวอย่างชัดเจน

ทั้งนี้ จากแนวโน้มดอกเบี้ยในประเทศพัฒนาแล้ว โดยเฉพาะสหรัฐฯ ที่คงอยู่ในระดับสูงและลดลงช้า ขณะที่ดอกเบี้ยในประเทศตลาดเกิดใหม่ (Emerging markets) มีแนวโน้มลดลงได้เร็วมากกว่า ทำให้ส่วนต่างของอัตราดอกเบี้ย (Rate differentials) มีแนวโน้มดำเนินต่อไป และเป็นแรงกดดันทำให้ค่าเงิน Emerging markets อาจอ่อนค่า โดยเฉพาะประเทศที่ดุลบัญชีเดินสะพัดฟื้นตัวช้า และยังมีแนวโน้มขาดดุลการคลังเพิ่มสูงขึ้น เช่น ไทย โดย SCB CIO เชื่อว่า ค่าเงินบาทจะยังมีแรงกดดันอ่อนค่าในช่วงที่ยังมีความกังวลเรื่องการขาดดุลการคลังในระยะข้างหน้า แต่ค่าเงินบาทน่าจะกลับมาแข็งค่าขึ้นได้เล็กน้อยช่วงปลายปี ซึ่งเป็นฤดูกาลท่องเที่ยว (high season) โดยเราปรับมุมมองค่าเงินบาทเป็น 34.5-35.5 บาท/ดอลลาร์ สรอ. ณ สิ้นปี 2566

ขณะที่เรายังคงแนะนำให้ระมัดระวังการลงทุนในกลุ่มประเทศ/ธุรกิจที่มีหนี้สูง ซึ่งอาจเกิดปัญหาสภาพคล่องในช่วงที่อัตราดอกเบี้ยสูง และเศรษฐกิจชะลอตัว รวมถึงอาจถูกบริษัทจัดอันดับความน่าเชื่อถือ ลดอันดับลง(downgrade) ได้ โดยประเทศส่วนใหญ่ยังมีหนี้สาธารณะต่อ GDP ในระดับสูงและลดลงช้า เป็นผลจากการออกมาตรการประคับประคองเศรษฐกิจขนาดใหญ่ในช่วง COVID-19 ขณะที่เมื่อพิจารณาหนี้ครัวเรือนต่อ GDP พบว่า จีน อยู่ที่ 64% และไทย 91% ซึ่งเพิ่มขึ้นค่อนข้างเร็ว โดยเฉพาะไทย ที่มีหนี้ครัวเรือนต่อ GDP สูง เมื่อเทียบกับประเทศอื่นๆ ในตลาดเกิดใหม่ด้วยกัน สำหรับหนี้ภาคธุรกิจต่อ GDP พบว่า จีน อยู่ที่ 132% และ เวียดนาม 128% โดยหนี้ภาคธุรกิจเพิ่มขึ้นเร็วและอยู่ในระดับสูงเช่นกัน ขณะที่หนี้ภาคธุรกิจของไทย อยู่ที่ 80% เริ่มมีแนวโน้มชะลอตัวลง จากที่เคยเพิ่มขึ้นในช่วงวิกฤต COVID-19

นอกจากนี้ จากส่วนต่างอัตราดอกเบี้ยสหรัฐฯ และไทย ที่ยังมีแนวโน้มสูงในช่วง 6-12 เดือนข้างหน้า เรายังคงแนะนำการลงทุนในผลิตภัณฑ์ที่อ้างอิงผลตอบแทนจากอัตราดอกเบี้ยในต่างประเทศ หรืออัตราแลกเปลี่ยนดอลลาร์ สรอ.- บาท ซึ่งออกโดยสถาบันการเงินในไทย เนื่องจากในช่วงที่ตลาดยังมีความผันผวนจากการลดดอกเบี้ยช้าของ Fed เราเชื่อว่าสินทรัพย์เสี่ยงยังคงมีความผันผวนสูง ในขณะที่ส่วนต่างระหว่างอัตราดอกเบี้ยของสหรัฐฯ และไทย ยังมีแนวโน้มอยู่ในลักษณะกว้างต่อไป

ในส่วนของการลงทุนในพันธบัตร/หุ้นกู้ เรายังคงเน้นการลงทุนในหุ้นกู้คุณภาพสูง (Investment grade) และเชื่อว่าอัตราเงินเฟ้อที่มีแนวโน้มชะลอลงบวกกับท่าทีของ Fed ในการหยุดขึ้นดอกเบี้ย จะส่งผลให้อัตราผลตอบแทนพันธบัตรทั้งระยะสั้นและยาว ทยอยลดลงในช่วง 6-12 เดือนข้างหน้า อย่างไรก็ตาม เราเชื่อว่าอัตราดอกเบี้ยที่ค้างในระดับสูงในช่วงที่เหลือของปี มีแนวโน้มทำให้ความเสี่ยงด้านเครดิตของหุ้นกู้กลุ่มที่ให้ผลตอบแทนสูงแต่มีความเสี่ยงสูง (High yield) ยังมีโอกาสขยับสูงขึ้นอีก จึงแนะนำหลีกเลี่ยงหุ้นกู้ High yield ในกลุ่มธุรกิจที่มีการก่อหนี้สูง เช่น กลุ่มอสังหาริมทรัพย์ในจีน

อย่างไรก็ตาม เราได้ปรับมุมมองการลงทุนบนหุ้นจีน A-share เป็น Neutral โดยเรามองว่า ถึงแม้ดัชนีหุ้น A-share จะมีมูลค่า (Valuation) ค่อนข้างถูก (forward P/E อยู่ที่ 10.9x, -1 s.d. เมื่อเทียบค่าเฉลี่ย 5 ปี) และมีแนวโน้มได้แรงหนุนจากการที่ทางการจีนมีแนวโน้มออกมาตรการฝั่งการเงิน การคลัง ภาคอสังหาฯ และค่าเงินหยวน แต่ดัชนีมีแนวโน้มเคลื่อนไหวกรอบจำกัด ในระยะ 3-6 เดือนค่อนข้างจำกัด จาก sentiment ของนักลงทุนจีนที่ยังซบเซา และแรงขายสุทธิหุ้นจีนของต่างชาติ ประกอบกับความตึงเครียดภูมิรัฐศาสตร์ที่มีอยู่ ทั้งกับสหรัฐฯ และยุโรป โดยเราประเมินว่าหุ้นจีน A-share มีแนวโน้มผ่านจุดต่ำสุดไปแล้ว แต่ฟื้นตัวได้ในกรอบจำกัด จนกว่าจะเห็นมาตรการกระตุ้นอย่างมีนัยยะสำคัญ

นอกจากนี้ ยังปรับมุมมอง ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ในตลาดเกิดใหม่ หรือ EM REITs เป็น Neutral เช่นกัน โดยแนะนำให้เลือกลงทุนรายตัว (selective buy) เป็นหลัก เนื่องจากกลุ่ม REITs เอเชีย หรือ Asian REITs เผชิญแรงกดดันจากอัตราดอกเบี้ยและอัตราผลตอบแทนพันธบัตร (Bond yield) ที่ยังอยู่ในระดับสูง ประกอบกับ REITs ไทยยังเผชิญแรงขายจากกองทุนที่ลงทุนในกองทุนรวมอสังหาริมทรัพย์ (Fund of property funds) อย่างไรก็ดี Valuation ยังอยู่ในระดับน่าสนใจทั้งในแง่ของ ราคาต่อมูลค่าหุ้นตามบัญชี (PBV), อัตราการจ่ายเงินปันผล (Dividend yield) และส่วนต่างของผลตอบแทนเมื่อเทียบกับพันธบัตรรัฐบาล (Yield Spread) ด้าน REITs ของ สิงคโปร์ พบว่า Yield Spread อยู่ในระดับที่ไม่น่าสนใจ

SCB CIO แนะนำให้รอจังหวะสะสมหุ้นสหรัฐฯ โดย หุ้น Big-Tech ขนาดใหญ่ ที่มีมูลค่าตามราคาตลาด (market cap) มากที่สุด 7 ตัวแรกในดัชนี S&P 500 และเป็นตัวชี้นำผลตอบแทนการลงทุนในปี 2566 เพิ่มขึ้นมากกว่า 50% นับตั้งแต่ต้นปี ขณะที่หุ้นที่เหลือของดัชนีเพิ่มขึ้นเพียงประมาณ 5% เท่านั้น เราจึงมองว่า Valuation ของหุ้น Big-Tech 7 ตัว ได้สะท้อนกำไรที่ดีกว่าคาดไปพอสมควรแล้ว และมีโอกาสที่จะปรับฐานเข้าสู่ค่าเฉลี่ยของตลาด โดยล่าสุด Trailing P/E และ Forward P/E ของ Big Tech 7 ตัว อยู่ที่ 60.1x และ 36.1x ขณะที Trailing P/E และ Forward P/E ของ S&P500 อยู่ที่ 24.7x และ 19.5x ตามลำดับ โดยเราประเมินว่าแม้ตลาดหุ้นสหรัฐฯ จะปรับตัวลงในช่วงที่ผ่านมา แต่ยังอยู่ในระดับที่ Valuation ค่อนข้างตึงตัว จึงแนะนำให้รอ Valuation ถูกลงมากกว่านี้ค่อยเข้าทยอยสะสม