ธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) (KKP) ได้รับรางวัล “องค์กรต้นแบบด้านสิทธิมนุษยชน” (Human Rights Award) ประจำปี 2568 ระดับดีเด่น จากกรมคุ้มครองสิทธิและเสรีภาพ กระทรวงยุติธรรม โดยมี นายพุฒิ เด่นสมพรพันธ์ ประธานสายบริหารทรัพยากรบุคคล เป็นผู้แทนรับรางวัล ณ โรงแรมอัศวิน แกรนด์ คอนเวนชัน กรุงเทพมหานคร เมื่อวันที่ 22 กันยายน 2568

รางวัลที่สะท้อนการขับเคลื่อนสิทธิมนุยชนอย่างเป็นรูปธรรม

โครงการนี้คัดเลือกองค์กรจากทุกภาคส่วนที่สามารถบูรณาการสิทธิมนุษยชนเข้ากับการดำเนินงานอย่างเป็นระบบ โดย KKP เข้าร่วมโครงการเป็นปีแรก และผ่านการประเมินที่ครอบคลุมตั้งแต่การส่งข้อมูลตามแบบประเมิน ไปจนถึงการตรวจสอบการดำเนินงานเชิงประจักษ์หรือการปฏิบัติจริง (site visit) ก่อนจะได้รับรางวัลในระดับ “ดีเด่น” ซึ่งเป็นหนึ่งในระดับสูงสุดของโครงการ

KKP ดำเนินโครงการและกิจกรรมที่สร้างผลลัพธ์อย่างเป็นรูปธรรม อาทิ การถ่ายทอดความรู้ด้านการเงินแก่เยาวชนและประชาชนกว่า 3,800 คนผ่านโครงการ KKP FinLit การระดมทุนกว่า 1.75 ล้านบาทเพื่อสนับสนุนการศึกษาเยาวชนกลุ่มเปราะบางในจังหวัดชายแดนใต้ รวมถึงการเสริมสร้างคุณภาพชีวิตของพนักงานผ่านโครงการด้านสุขภาพกายใจ และโครงการ “KKP ปลดหนี้ มีออม” ที่ช่วยปลดหนี้กว่า 6.3 ล้านบาทและสร้างเงินออมใหม่กว่า 313,400 บาท

การเคารพสิทธิมนุษยชนเป็น “หลักองค์กร” ของ KKP

นายอภินันท์ เกลียวปฏินนท์ ประธานเจ้าหน้าที่บริหาร ธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) กล่าวว่า “ด้วยความเชื่อที่ว่า ทรัพยากรบุคคลคือหัวใจของธุรกิจการเงิน KKP จึงยึดมั่นในการเคารพสิทธิมนุษยชน และบูรณาการหลักการเข้ากับวิธีคิดและการดำเนินธุรกิจขององค์กร เพื่อร่วมสร้างการเติบโตที่มั่นคงและยั่งยืนเคียงข้างสังคมไทย”

KKP กำหนดนโยบายสิทธิมนุษยชนที่สอดคล้องกับหลักการชี้แนะของสหประชาชาติว่าด้วยธุรกิจกับสิทธิมนุษยชน (UNGPs) และดำเนินการ Human Rights Due Diligence (HRDD) ครอบคลุมพนักงาน ลูกค้า และคู่ค้า พร้อมกลไกรับเรื่องร้องเรียนและมาตรการเยียวยาที่โปร่งใสและเป็นธรรม นอกจากนี้ KKP ยังส่งเสริมความหลากหลาย ความเสมอภาค การผนวกรวม และการมีส่วนร่วม (DEIB) ภายใต้แนวคิด “อยู่อย่างคนเท่ากัน” เพื่อสร้างสภาพแวดล้อมการทำงานที่ทุกคนได้รับการยอมรับอย่างเท่าเทียม

การได้รับรางวัลองค์กรต้นแบบด้านสิทธิมนุษยชนระดับดีเด่นครั้งนี้ เป็นการยืนยันถึงความมุ่งมั่นของ KKP ในการสร้างการเติบโตทางธุรกิจที่ควบคู่ไปกับผู้คนและสังคม โดยใช้สิทธิมนุษยชนเป็นรากฐานของความสำเร็จที่ยั่งยืน

“ธนาคารเกียรตินาคินภัทร” ผนึกกำลัง “เจนเนอราลี่ ประกันชีวิต (ไทยแลนด์)” ออกประกันชีวิตควบการลงทุน (ยูนิต ลิงค์) แบบใหม่ ชูจุดเด่นเลือกความคุ้มครองชีวิตได้สูงสุดถึง 30 เท่าของเบี้ยประกันภัยหลักรายปี คุ้มครองชีวิตยาวสูงสุด 12 ปี ชำระเบี้ยระยะสั้นเพียง 5 ปี มาพร้อมกับทางเลือกที่ยืดหยุ่นให้ลูกค้าขยายความคุ้มครองได้ถึงอายุ 99 ปี ปรับเปลี่ยนความคุ้มครองตามต้องการ และสับเปลี่ยนกองทุนได้ไม่จำกัดจำนวนครั้งโดยไม่มีค่าธรรมเนียม เพื่อเป้าหมายทางการเงินที่แตกต่างในแบบประกันเดียว

นางเกษรา เลียงชเยศ ประธานสายธนบดีธนกิจและหัวหน้าฝ่ายตลาดผลิตภัณฑ์การเงิน ธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) กล่าวว่า “ปัจจุบันผู้บริโภคให้ความสำคัญกับสินค้าและบริการที่ออกแบบมาอย่างเข้าใจความต้องการเฉพาะบุคคล ไม่ว่าด้านสุขภาพ ที่อยู่อาศัย หรือการเงิน ผลิตภัณฑ์ KKPGEN WEALTH PRIVÉ LINK 12/5 จึงถูกพัฒนาขึ้นมาด้วยความเข้าใจความต้องการและเป้าหมายทางการเงินที่หลากหลายของลูกค้า เช่น กลุ่มลูกค้าที่วางแผนอนาคตสำหรับครอบครัว ไม่ว่าจะเป็นแผนการศึกษาของลูก หรือการสะสมความมั่งคั่งสำหรับลูกหลาน หรือกลุ่มลูกค้าที่ไม่มีครอบครัวแต่ต้องการเตรียมพร้อมสำหรับการดูแลตัวเองในอนาคต หรือแม้แต่กลุ่มคนทำงานที่มีแผนเกษียณเร็ว คือหยุดทำงานเมื่ออายุไม่มากและออกไปใช้ชีวิตอย่างอิสระโดยยังมีเงินออมเอาไว้ดูแลตัวเองเมื่ออายุมาก

เนื่องจากผลิตภัณฑ์นี้เป็นยูนิต ลิงค์ จึงมีจุดเด่นอยู่ที่การให้ทั้งความคุ้มครองและผลตอบแทนจากการลงทุน ทำให้มีโอกาสรับผลตอบแทนจากการเติบโตของกรมธรรม์ที่มากกว่าประกันชีวิตทั่วไป และยังสามารถเลือกปรับเปลี่ยนความคุ้มครองและจัดสัดส่วนด้านการลงทุนได้ตามความต้องการ จึงเอื้อต่อการออกแบบแผนการเงินตามวัตถุประสงค์ในแต่ละจังหวะของชีวิตเพื่อให้บรรลุเป้าหมาย โดยโอกาสการเติบโตขึ้นอยู่กับผลตอบแทนในสินทรัพย์ที่ลูกค้าเลือกลงทุน โดยลูกค้าสามารถสับเปลี่ยนกองทุนได้โดยไม่มีค่าใช้จ่าย และเพิ่มเงินลงทุนได้ตามจังหวะที่เหมาะสม สำหรับลูกค้าที่ไม่เคยมีประกันรูปแบบนี้ ธนาคารมีผู้เชี่ยวชาญที่พร้อมให้คำปรึกษาเกี่ยวกับการวางแผนทางการเงินเพื่อให้เกิดประโยชน์สูงสุดกับลูกค้า” คุณเกษรา กล่าว

นางยุวดี งานทวีกิจ ประธานเจ้าหน้าที่ฝ่ายธุรกิจ บริษัท เจนเนอราลี่ ประกันชีวิต (ไทยแลนด์) จำกัด (มหาชน) กล่าวว่า “ประกันชีวิตควบการลงทุน หรือ ยูนิต ลิงค์ ยังคงเป็นเครื่องมือทางการเงินที่ลูกค้าให้ความสนใจ จะเห็นได้จากการเติบโตในภาพรวมของยูนิต ลิงค์ของปี 2567 เติบโตถึง 7.8% สำหรับผลิตภัณฑ์ในกลุ่มยูนิต ลิงค์ที่ขายผ่านธนาคารเกียรตินาคินภัทรมีอัตราการเติบโตอย่างต่อเนื่อง ล่าสุดในปี 2567 เติบโตถึง 86% จากปีก่อนหน้า และมียอดขายเบี้ยประกันเป็นอันดับ 5 เมื่อเทียบกับตลาดประกันชีวิต ตามข้อมูลจากสมาคมประกันชีวิตไทยซึ่งปัจจัยสำคัญที่ทำให้เกิดการเติบโตอย่างต่อเนื่อง คือผลประโยชน์ที่ตอบโจทย์ทั้งด้านความคุ้มครองและการลงทุน และการร่วมกันพัฒนาผลิตภัณฑ์เพื่อตอบโจทย์ความต้องการของลูกค้าเป้าหมายกลุ่มต่าง ๆ ของธนาคารเกียรตินาคินภัทร ตั้งแต่กลุ่มคนรุ่นใหม่ที่เพิ่งเริ่มต้นวางแผนทางการเงินไปจนถึงลูกค้าสินทรัพย์สูง ทำให้ปัจจุบันเรามี ยูนิต ลิงค์ หลายรูปแบบให้ลูกค้าได้เลือก ประกอบกับการมอบประสบการณ์ที่สะดวกสบายและทันสมัยผ่านแอปพลิเคชัน GEN 365 ที่ลูกค้าสามารถเข้าถึงบริการแบบออนไลน์ได้ด้วยตัวเองทุกที่ทุกเวลา ไม่ว่าจะเป็นการดูข้อมูลความคุ้มครองและรายละเอียดการลงทุน การสับเปลี่ยนกองทุน และดาวน์โหลดใบแจ้งรายงานสถานะทางการเงินของกรมธรรม์ นอกจากนี้ลูกค้ายังสามารถรับสิทธิประโยชน์ต่าง ๆ ผ่านการร่วมกิจกรรมสะสมคะแนน สะท้อนให้เห็นว่าเจนเนอราลี่ให้ความใส่ใจในความต้องของลูกค้าในทุกมิติในฐานะลูกค้าคนสำคัญเรา” นางยุวดีกล่าว

จุดเด่นของผลิตภัณฑ์ KKPGEN WEALTH PRIVÉ LINK 12/5

*มูลค่ารับซื้อคืนหน่วยลงทุนต้องเพียงพอสำหรับชำระค่าใช้จ่ายกรมธรรม์อย่างต่อเนื่องและมีสุขภาพเป็นไปตามเกณฑ์ที่บริษัทฯ กำหนด

**แม้มูลค่ารับซื้อคืนหน่วยลงทุนมีไม่เพียงพอต่อการชําระค่าใช้จ่ายกรมธรรม์ ทั้งนี้ต้องชำระเบี้ยประกันภัยหลักครบตามกำหนดทุกงวดโดยไม่มีการหยุดพักชำระเบี้ย (Premium Holiday) ไม่เคยมีการถอนเงินจากกรมธรรม์บางส่วนจากการขายคืนหน่วยลงทุนของเบี้ยประกันภัยหลัก และไม่เคยลดเบี้ยประกันภัยหลัก

***เป็นไปตามตารางค่าธรรมเนียมในการถอนเงินจากกรมธรรม์

ผู้ที่สนใจสามารถขอคำปรึกษาแผนประกันควบการลงทุนได้ที่ ธนาคารเกียรตินาคินภัทรทุกสาขา หรือโทร. 0 2165 5555 รายละเอียดเพิ่มเติมเกี่ยวกับผลิตภัณฑ์ KKPGEN WEALTH PRIVÉ LINK 12/5 คลิก https://link.kkpfg.com/cN53D

หมายเหตุ:

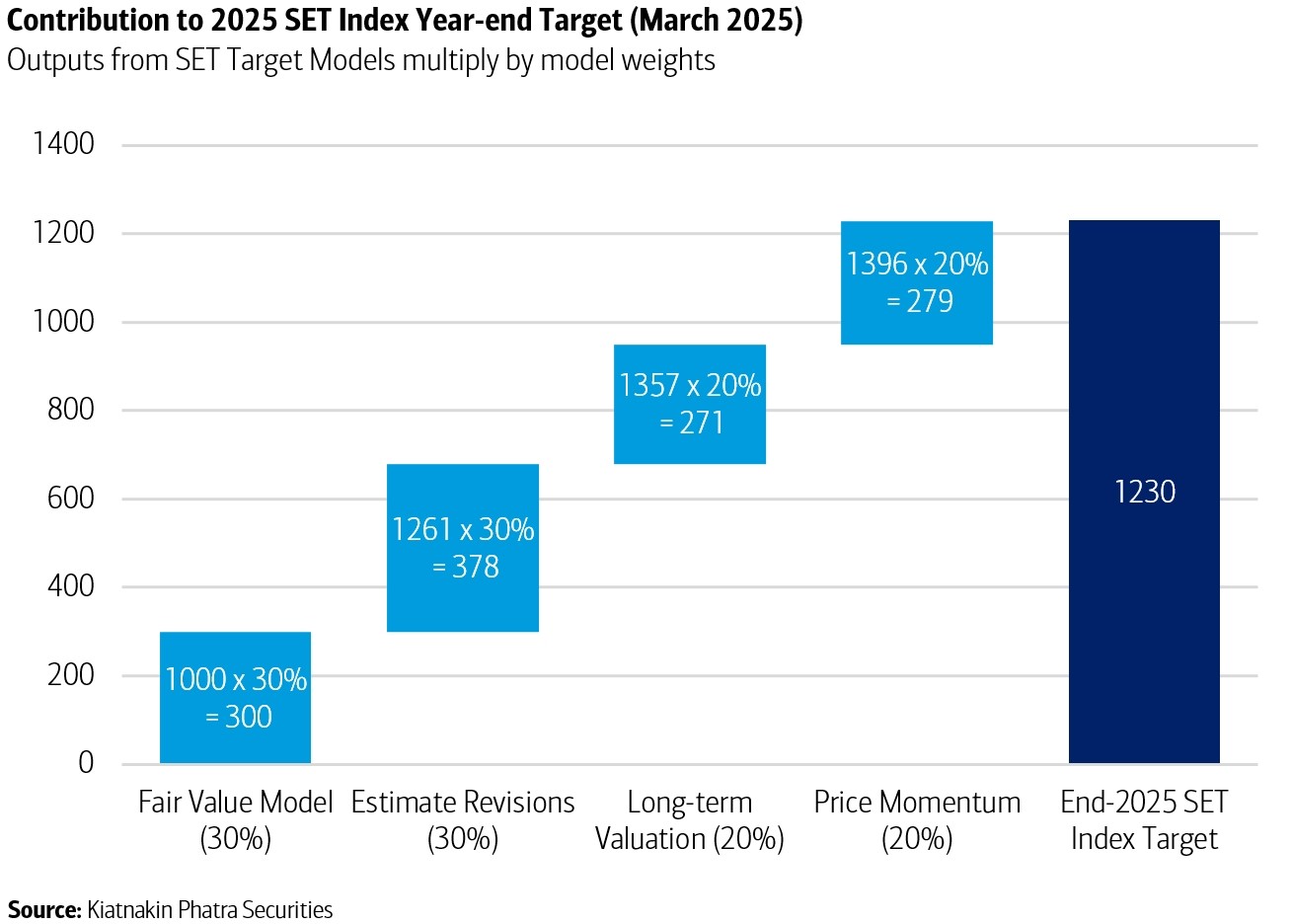

บริษัทหลักทรัพย์ เกียรตินาคินภัทร จำกัด (มหาชน) ออกรายงานกลยุทธ์การลงทุนประเมินว่าตลาดหุ้นไทยกำลังเผชิญแรงกดดันจากปัจจัยมหภาคหลายด้าน ทั้งเศรษฐกิจในประเทศที่ฟื้นตัวช้า นโยบายการเงินที่ยังคงตึงตัว และแรงกดดันจากมาตรการภาษีระหว่างประเทศ ส่งผลให้ปรับลดเป้าหมายดัชนี SET ปี 2025 ลงเหลือ 1,230 จุด จากเดิม 1,460 จุด ซึ่งสะท้อนอัพไซด์เพียง 5% จากระดับปัจจุบัน นอกจากนี้ ในระยะสั้นยังมีความเสี่ยงที่ดัชนีจะปรับระดับลงไปทดสอบ 1,000 จุด ซึ่งอาจกระตุ้นให้ภาครัฐต้องออกมาตรการพยุงเศรษฐกิจ (policy panic)

ตลาดหุ้นถูกปัจจัยมหภาคกดดันต่อเนื่อง โดยเศรษฐกิจไทยหากไม่นับภาคการท่องเที่ยว อยู่ในภาวะถดถอยติดต่อกัน 9 ไตรมาส EPS และ GDP ยังโตต่ำกว่าค่าเฉลี่ยการเติบโตระยะยาวตั้งแต่ช่วงโควิด นโยบายการเงินที่ตึงตัวและประสิทธิผลของนโยบายการคลังในการกระตุ้นเศรษฐกิจที่ลดลง เหล่านี้ล้วนเป็นปัจจัยหลักที่ทำให้ตลาดหุ้นไทยเป็นตลาดที่มีผลตอบแทนแย่ลงในปีนี้ ซึ่งเป็นผลจากปัจจัยภายในมากกว่าปัจจัยภายนอกอย่างเรื่องแรงกดดันด้านภาษีศุลกากรเหมือนที่ประเทศอื่น ๆ เช่น จีน แคนาดา สหภาพยุโรป และเวียดนามกำลังได้รับผลกระทบ

บล.เกียรตินาคินภัทรประเมินว่าดัชนี SET อาจร่วงลงไปที่ 1,000 จุด จากความเสี่ยงของการชะลอตัวทางเศรษฐกิจ (growth shock) ในไตรมาส 2/2025 อาทิ การท่องเที่ยวที่อ่อนแอ การส่งออกที่ถูกท้าทายจากแรงกดดันจากมาตรการภาษี ภาคการบริโภคที่อ่อนแอ และการลงทุนที่ซบเซา ในขณะที่แรงหนุนเดียวที่อาจช่วยพยุงตลาดได้คือ การที่นักลงทุนกลับเข้าซื้อเมื่อมูลค่าตลาด (valuation) อยู่ในระดับที่ถูกเกินไปหากเทียบกับมูลค่าพื้นฐานซึ่งประเมินว่าอยู่ที่ระดับ P/E 10-11 เท่า หรือที่ดัชนี SET 1,000 จุด หรือการที่ผู้กำหนดนโยบายออกมาตรการกระตุ้นอย่างเร่งด่วนและเร็วกว่าที่คาด

นอกจากนี้ บล.เกียรตินาคินภัทรคาดว่า การผ่อนคลายนโยบายการเงินในการประชุม กนง. ช่วงกลางปี อาจช่วยให้ส่วนต่างอัตราผลตอบแทนพันธบัตรขยายตัว (yield curve steepening) และหนุนดัชนี SET ได้ แต่จนกว่ามาตรการกระตุ้นเศรษฐกิจจะชัดเจน แนะนำให้เน้นลงทุนในกลุ่มหุ้นปลอดภัย ได้แก่

· โรงพยาบาล (BCH, PR9, BDMS, BH) ซึ่งมีการเติบโตที่แข็งแกร่งท่ามกลางภาวะเศรษฐกิจอ่อนแอ

· กลุ่มโทรคมนาคม (TRUE, ADVANC) ที่ได้รับประโยชน์จากปัจจัยสนับสนุนของการควบรวมในอุตสาหกรรม

· กลุ่มธนาคาร (KBANK, SCB) ซึ่งมีอัตราผลตอบแทนจากเงินปันผลและการบริหารเงินทุนที่ดี

อย่างไรก็ตาม วันที่ 30 เมษายน 2025 จะเป็นวันสำคัญสำหรับการประชุม กนง. ซึ่งอาจมีนโยบายเร่งด่วนออกมา หากเกิดขึ้นจริง อาจเกิดแรงหมุนเวียนจากหุ้นปลอดภัยไปสู่หุ้นกลุ่มเสี่ยงที่ได้รับประโยชน์ เช่น

· หุ้นที่มีภาระหนี้สูง (AWC, ERW, IRPC, GPSC) ซึ่งจะได้รับประโยชน์เป็นกลุ่มแรก

· กลุ่มธนาคารขนาดเล็ก อุตสาหกรรมที่อิงกับการบริโภค (รวมถึงสื่อ) สินเชื่อนอกระบบ และอสังหาริมทรัพย์

ดัชนี SET ยังมีโอกาสปรับตัวลงต่อ เนื่องจาก P/E ปัจจุบันที่ 12.2 เท่า ยังคงสูงกว่าระดับ 10-11 เท่าที่จะถือว่า “ถูกจริง” ดังนั้น บล.เกียรตินาคินภัทรคาดว่าความผันผวนจะยังสูง โดยเฉพาะในไตรมาส 2/2025 ซึ่งมีปัจจัยเสี่ยงสำคัญ เช่น การเจรจาภาษี ผลประกอบการบริษัทจดทะเบียน และตัวเลขการเติบโตของ GDP ที่อาจกดดันให้ภาครัฐออกนโยบายกระตุ้นเศรษฐกิจเพิ่มมากขึ้น

นักลงทุนควรติดตามปัจจัยมหภาคอย่างใกล้ชิด และปรับกลยุทธ์ตามภาวะตลาดเพื่อเพิ่มโอกาสสร้างผลตอบแทนในปี 2025

กลุ่มธุรกิจการเงินเกียรตินาคินภัทร (KKP) ก้าวขึ้นระดับ AA ในฐานะองค์กรที่ดำเนินธุรกิจด้วยความยั่งยืน จากการจัดอันดับหุ้นยั่งยืน SET ESG Ratings ประจำปี 2567 โดยตลาดหลักทรัพย์แห่งประเทศไทย ซึ่ง KKP ได้รับคัดเลือกให้เป็นหนึ่งใน 80 บริษัทจดทะเบียนที่ได้รับการยอมรับในระดับ AA และยังคงสถานะหุ้นยั่งยืนต่อเนื่องเป็นปีที่ 10 นับเป็นอีกหนึ่งก้าวสำคัญในการแสดงความมุ่งมั่นในการดำเนินธุรกิจอย่างรับผิดชอบ เพื่อประโยชน์ของผู้มีส่วนได้เสียทุกกลุ่มอย่างสมดุลและยั่งยืน

นอกจากนั้น ความโปร่งใสของ KKP ยังได้รับการยอมรับในระดับประเทศ โดยได้รับรางวัล Sustainability Disclosure Award ประจำปี 2567 ต่อเนื่องเป็นปีที่ 9 จากการเปิดเผยข้อมูลความยั่งยืนที่โปร่งใสและเป็นประโยชน์ต่อผู้มีส่วนได้เสียอีกด้วย

นางสาวพัทนัย เหลืองตระกูล ผู้ช่วยกรรมการผู้จัดการใหญ่ หัวหน้าสำนักสื่อสารองค์กรและการตลาด กล่าวว่าการขึ้นสู่ระดับ AA คือผลลัพธ์จากความมุ่งมั่นต่อเนื่องขององค์กร ในการบูรณาการความยั่งยืนเข้าเป็นส่วนหนึ่งของยุทธศาสตร์องค์กร ภายใต้เจตนารมณ์ ‘มุ่งมั่นขับเคลื่อนเศรษฐกิจเพื่อประโยชน์ของผู้มีส่วนได้เสียอย่างยั่งยืน’ โดยพัฒนาธุรกิจด้วยนวัตกรรมและธรรมาภิบาลที่เป็นไปเพื่อสร้างผลกระทบเชิงบวก ภายใต้ 3 มิติ ESG ดังนี้

เพื่อให้การดำเนินธุรกิจมีความยั่งยืนในระยะยาว KKP ได้วางกรอบการทำงานอย่างเข้มงวดและชัดเจน เช่น ESG Lending Policy หรือนโยบายการปล่อยสินเชื่อที่คำนึงถึงผลกระทบต่อสิ่งแวดล้อมและสังคม และจรรยาบรรณคู่ค้า (Supplier Code of Conduct) เพื่อให้คู่ค้าปฏิบัติตามหลักธรรมาภิบาลที่สอดคล้องกับแนวทางของ KKP

ทั้งนี้ การประเมินหุ้นยั่งยืน SET ESG Ratings ประจำปี 2567 โดยตลาดหลักทรัพย์แห่งประเทศไทย แสดงให้เห็นถึงความสามารถขององค์กรไทยในการพัฒนาธุรกิจที่สมดุลระหว่างผลกำไรและความรับผิดชอบต่อโลก โดยการยกระดับก้าวขึ้นสู่ระดับ AA ครั้งนี้ได้ทำให้ KKP เป็นส่วนหนึ่งของการสร้างมาตรฐานให้กับการดำเนินธุรกิจในยุคที่โลกให้ความสำคัญกับ ESG และการพัฒนาอย่างยั่งยืนในฐานะความจำเป็นสำหรับอนาคต

“ความยั่งยืนไม่ใช่แค่เป้าหมาย แต่เป็นเส้นทางที่เราต้องเดินด้วยความตั้งใจและความรับผิดชอบ KKP พร้อมเดินหน้าสู่ปีแห่งการเปลี่ยนผ่าน สู่การพัฒนาที่ก้าวไกลและยั่งยืนยิ่งขึ้น เพื่อสร้างผลกระทบเชิงบวกในระยะยาว ทั้งต่อสังคม สิ่งแวดล้อม และเศรษฐกิจไทย” นางสาวพัทนัยกล่าว

สินค้าจีนทะลักเข้ามาตีตลาดในไทยเป็นประเด็นที่ถูกพูดถึงอย่างต่อเนื่องในสื่อ ซึ่งเริ่มเห็นสินค้าจีนหลากหลายประเภทหลั่งไหลเข้ามาในไทยมากขึ้นเรื่อย ๆ KKP Research ประเมินว่าแนวโน้มดังกล่าว ไม่เพียงแต่จะกระทบต่อผู้ประกอบธุรกิจที่ต้องแข่งขันกับจีนโดยตรงเท่านั้น แต่ยังจะกระทบเศรษฐกิจไทยในภาพรวม ทั้งรายได้ธุรกิจและแรงงาน การขาดดุลทางการค้า ซึ่งเป็นประเด็นที่ภาครัฐจำเป็นต้องพิจารณามาตรการในการช่วยดูแลผลกระทบอย่างเหมาะสม

จีนก้าวขึ้นเป็นมหาอำนาจในการผลิตสินค้าอุตสาหกรรมและกำลังรุกคืบเข้ามาไทย จีนก้าวขึ้นเป็นมหาอำนาจในภาคการผลิตโลกอย่างรวดเร็วนับตั้งแต่ประเทศจีนเข้าร่วมองค์กรการค้าโลก (World Trade Organization : WTO) ในปี 2001 อย่างไรก็ตามในช่วงวิกฤตโควิด มีหลายการเปลี่ยนแปลงที่เร่งให้สินค้าจากจีนสามารถส่งออกไปยังโลกและไทยได้เร็วมากขึ้น โดยแบ่งออกเป็นสองปัจจัยผลักจากจีน คือ (1) พัฒนาการการเติบโตที่รวดเร็วของแพลตฟอร์ม e-Commerce ในจีนโดยและธุรกรรมในประเทศจีนมีขนาดใหญ่กว่า 50% ของมูลค่าการซื้อขายทั้งโลก และยังขยายธุรกิจส่งออกโดยอาศัย e-Commerce ข้ามประเทศ (Cross-border e-Commerce) ซึ่งเติบโตขึ้นถึง 15% ในปี 2021 โดยประเทศไทยมีสัดส่วนจากการส่งสินค้าข้ามประเทศจากจีนขนาดประมาณ 24% ของมูลค่า e-Commerce ทั้งหมด (2) เศรษฐกิจภายในประเทศของจีนที่ชะลอตัวลงจากปัญหาในภาคอสังหาริมทรัพย์ ทำให้จีนต้องหันมาพึ่งพาภาคการส่งออกสินค้าอุตสาหกรรมเป็นแรงขับเคลื่อนหลักของเศรษฐกิจ

อย่างไรก็ตาม KKP Research ประเมินว่ามี 4 ปัจจัยในไทยเอง ที่มีส่วนดึงดูดสินค้าจากจีนให้เร่งเข้ามามากกว่าในหลายประเทศ คือ

1) ประเทศไทยมีกฎระเบียบที่เอื้อต่อการนำเข้าสินค้าจากจีน ตัวอย่างเช่น การคิดอัตราภาษีจากสินค้าจีนในระดับต่ำ

2) การเปลี่ยนแปลงทางเทคโนโลยีที่จีนเป็นผู้นำ เช่น รถยนต์ไฟฟ้า

3) การเกิดขึ้นของ e-Commerce ในประเทศไทย โดยคนไทยมีความคุ้นเคยและนิยมซื้อสินค้าออนไลน์มากขึ้นเรื่อย ๆ โดยพิจารณาจากราคา ไม่ยึดติดกับแบรนด์

4) การให้ Free visa กับนักท่องเที่ยวจากจีน ทำให้ไม่มีการตรวจสอบการเข้าออกประเทศอย่างเข้มงวด เปิดช่องทางให้คนจีนเข้ามาทำการค้าทำธุรกิจในไทยได้โดยง่าย

ปัจจัยทั้งหมดส่งผลให้ไทยเป็นหนึ่งในเป้าหมายการส่งออกสินค้าจากจีน ไทยถือเป็นหนึ่งในประเทศที่มีการเร่งตัวของการขาดดุลการค้ากับจีนเร็วมากที่สุดเมื่อเทียบกับประเทศอื่น ๆ โดยเพิ่มขึ้นจาก 2.5% ของ GDP ในปี 2012 เป็น 7.5% ของ GDP ในปี 2022 หรือเพิ่มขึ้นกว่า 5 p.p. ซึ่งเกิดจากทั้งการนำเข้ามาเพื่อบริโภคในประเทศเอง และการนำเข้าเพื่อส่งออกสินค้าต่อไปยังต่างประเทศ

สินค้าที่ทะลักเข้าไทยมากที่สุด

KKP Research ประเมินว่าหากพิจารณาพัฒนาการของการค้าระหว่างไทยกับจีนในรายละเอียดอาจสามารถแบ่งได้เป็น 5 กลุ่มสินค้าสำคัญที่น่าสนใจ คือ

1) กลุ่มสินค้าอิเล็กทรอนิกส์ จะเป็นกลุ่มที่ส่งผลให้มีการขาดดุลมากที่สุด โดยสินค้าที่สำคัญที่ไทยนำเข้าจากจีนค่อนข้างมาก คือ สินค้าในกลุ่ม smartphone ซึ่งเป็นสินค้าที่สามารถซื้อขายได้ผ่าน e-Commerce Platform ทำให้เห็นภาพว่า e-Commerce มีบทบาทสำคัญเช่นกันในการส่งผ่านสินค้าจากจีนมายังไทยมากขึ้นในช่วงไม่กี่ปีที่ผ่านมา

2) สินค้าในกลุ่มเครื่องจักร เคยเป็นหนึ่งในประเภทสินค้าที่ไทยเกินดุลการค้ากับจีนจากสินค้าอย่าง Hard Disk Drive อย่างไรก็ดี ในภายหลังสินค้าเครื่องจักรจากจีนเริ่มเข้ามาในตลาดไทยมากขึ้น นำโดย Laptop และเครื่องใช้ไฟฟ้า

3) สินค้าในกลุ่มยานยนต์ สินค้าที่ขาดดุลกับจีนเป็นอันดับต้น ๆ ส่วนใหญ่เป็นชิ้นส่วนรถยนต์ ขณะที่สินค้าที่เกินดุลการค้ากับจีนเป็นสินค้ารถยนต์ที่ประกอบสำเร็จแล้ว โดยในปี 2022 เริ่มเห็นสัญญาณความเสี่ยงจากการที่ไทยเริ่มขาดดุลการค้ากับจีนในสินค้ารถยนต์ไฟฟ้า หรือ EV โดยมีการขาดดุลเพิ่มขึ้นแซงหน้าชิ้นส่วนยานยนต์ทุกประเภท

4) เหล็กกล้าและอะลูมิเนียม พบว่าเหล็กและอะลูมิเนียมขาดดุลการค้ามากขึ้นทุกปีกับจีน โดยมีสาเหตุจากกำลังการผลิตที่เกินอุปสงค์ภายในประเทศจีนที่ชะลอตัวลงตามภาวะเศรษฐกิจ สุดท้ายจึงต้องส่งออกเหล็กสำเร็จรูปเหล่านั้นมาที่ประเทศอื่น ๆ รวมถึงประเทศไทย

5) เคมีภัณฑ์และพลาสติก เปลี่ยนจากการเกินดุลการค้าเป็นขาดดุลการค้าในช่วงที่ผ่านมา โดยข้อมูลจากองค์กรพลังงานระหว่างประเทศ (IEA) ระบุว่าในปัจจุบันจีนมีการพัฒนาเพื่อรองรับการขยายตัวของเศรษฐกิจและภาคอุตสาหกรรม โดยมีกำลังผลิตรวมมากกว่ายุโรป ญี่ปุ่น และเกาหลีใต้รวมกันเสียอีก จีนจึงไม่จำเป็นต้องพึ่งพาการนำเข้าอีกต่อไป

e-Commerce platform คลื่นยักษ์ลูกใหม่ที่เร่งการทะลักของสินค้าจีนมาไทย

KKP Research ประเมินว่าหนึ่งในปัจจัยเร่งการส่งสินค้าจีนมายังไทย คือ การเติบโตของ e-Commerce platform โดยข้อมูลชี้ว่ามูลค่า e-Commerce เติบโตเฉลี่ยถึงปีละ 10.5% ในช่วง 5 ปีที่ผ่านมา โดยการเติบโตเร่งขึ้นมากในช่วงโควิดส่งผลให้ในปี 2023 ตลาด e-Commerce มีมูลค่าโดยรวมอยู่ที่ราว 5.96 ล้านล้านบาท โดยสัดส่วนกว่า 50% เป็นธุรกิจประเภท Business-to-Consumer (B2C) คือการขายของออนไลน์จากธุรกิจไปยังผู้บริโภคโดยตรง ในด้านช่องทางการซื้อขายออนไลน์ที่ได้รับความนิยมมากที่สุดอันดับแรก คือ e-Marketplace

สาเหตุที่ทำให้ e-Commerce ในประเทศไทยเติบโตอย่างรวดเร็วและยังมีโอกาสเติบโตต่อไปได้สูงจากหลายปัจจัย ได้แก่

(1) การเข้าถึงอินเทอร์เน็ตที่อยู่ในระดับสูง โดยสัดส่วนประชากรที่เข้าถึงอินเทอร์เน็ตสูงถึง 88% จัดอยู่ในอันดับต้น ๆ ของโลก เทียบกับค่าเฉลี่ยโลกที่ 66%

(2) สัดส่วนการเข้าถึง smart phone สูงถึง 77.2% เทียบกับค่าเฉลี่ยโลกที่ 69%

(3) การเข้าถึงข่องทางการชำระเงินออนไลน์ (online payments) ที่หลากหลาย ช่วยสนับสนุนการค้าปลีกออนไลน์ให้มีความสะดวกในต้นทุนที่ต่ำ ติดอันดับต้น ๆ ของโลก ในระยะข้างหน้าการแข่งขันในสมรภูมิ e-Commerce กำลังจะเข้มข้นขึ้นอีก เมื่อ มี e-Marketplace platform เจ้าใหม่ที่เจาะตลาดไปแล้วถึง 51 ประเทศทั่วโลกและได้รุกก้าวเข้ามาบุกตลาดในประเทศไทยเมื่อไม่นานมานี้

เศรษฐกิจไทยภายใต้แรงกดดันจากสินค้าจีน

ในกรณีของประเทศไทยการเติบโตของ e-Commerce มีแนวโน้มส่งผลกระทบทางลบต่อเศรษฐกิจไทยในระยะยาว โดยผลจะแตกต่างกันในแต่ละกลุ่มผู้เล่นในระบบเศรษฐกิจ 1) ผู้บริโภคมีแนวโน้มได้ประโยชน์ เพราะสามารถซื้อสินค้าได้ในราคาถูกลง 2) ผู้ผลิตในกลุ่มธุรกิจที่ได้ประโยชน์จากการใช้วัตถุดิบราคาถูก หรือธุรกิจที่โตไปพร้อมกับ e-Commerce 3) ผู้ผลิตในกลุ่มสินค้าเดียวกับสินค้าที่นำเข้าผ่าน e-Commerce มีแนวโน้มได้รับผลกระทบทางลบจากการเข้ามาทดแทนของสินค้าจีน ตัวอย่างเช่น สินค้าในกลุ่มเครื่องใช้ไฟฟ้า

เมื่อพิจารณาสินค้าในกลุ่มที่มีแนวโน้มส่งออกผ่านแพลตฟอร์ม e-Commerce มายังประเทศไทย กลุ่มสินค้าที่ไทยมีแนวโน้มขาดดุลกับจีนมากขึ้นและมีแนวโน้มเกี่ยวข้องกับ e-Commerce คือ คอมพิวเตอร์และอิเล็กทรอนิกส์ซึ่งมีมูลค่าเพิ่มมากถึง 8.8% ของภาคการผลิตไทย เครื่องใช้ไฟฟ้ามีมูลค่าเพิ่ม 3.5 % และอุตสาหกรรมสิ่งทอและเสื้อผ้ามีมูลค่าประมาณ 3 % โดยนับรวมเป็นมูลค่าเพิ่มในภาคการผลิตในกลุ่มที่มีความเสี่ยงนี้คิดเป็นประมาณ 18% ของ มูลค่าการผลิตทั้งหมดของประเทศ โดยเริ่มเห็นทิศทางการผลิตที่ชะลอลงแล้วในช่วงที่ผ่านมา นอกจากนี้การเข้ามาของ e-Commerce ยังมีแนวโน้มส่งผลกระทบต่อ ภาคบริการแบบเก่า คือ กลุ่มค้าปลีกมีโอกาสได้รับผลกระทบ ซึ่งคิดเป็นสัดส่วนใหญ่ถึงประมาณ 16% ของ GDP

KKP Research ประเมินว่าอาจมีผลกระทบสำคัญตามมาอีกอย่างน้อย 5 เรื่อง คือ 1) รายได้ของธุรกิจมีแนวโน้มถูกกระทบรุนแรงขึ้น โดยเฉพาะผู้ประกอบการขนาดเล็กที่ปรับตัวได้ยากกว่า 2) หนี้เสียมีแนวโน้มปรับตัวสูงขึ้น โดยในปัจจุบันเริ่มเห็นสัญญาณการเพิ่มขึ้นของหนี้เสียของธุรกิจในภาคอุตสาหกรรม ซึ่งมีแนวโน้มเป็นกลุ่มสินค้าเดียวกันกับสินค้าที่ไทยขาดดุลกับจีนมากขึ้น เช่น สิ่งทอและเสื้อผ้า เหล็ก 3) ดุลการค้ามีแนวโน้มพลิกเป็นขาดดุลในระยะยาวและกดดันค่าเงินบาทจากการนำเข้าสินค้าจีนทดแทนการผลิต 4) เงินเฟ้อไทยมีแนวโน้มอยู่ในระดับต่ำต่อเนื่อง จากสินค้าราคาถูกจากจีน 5) รัฐบาลไทยสูญเสียรายได้ภาษี จากการที่การชำระเงินให้กับการซื้อสินค้าออนไลน์บนแพลตฟอร์มข้ามชาติเหล่านี้ ถูกจ่ายตรงไปยังธุรกิจในต่างประเทศ

ไทยควรรับมืออย่างไร ?

การเข้ามาบุกตลาดของสินค้าจีนอาจมีข้อดีทำให้ซื้อสินค้าในราคาถูกลง แต่ตามมาด้วยผลกระทบด้านลบต่อผู้ประกอบการไทย ทั้งนี้การออกมาตรการสกัดกั้นหรือตอบโต้สินค้าจากจีนอาจเป็นประเด็นที่ละเอียดอ่อนในทางการเมืองและความสัมพันธ์ระหว่างประเทศ KKP Research ประเมินว่าภาครัฐไม่จำเป็นต้องกีดกันสินค้าจากจีนในวงกว้าง หากแต่ควรพิจารณาออกแบบมาตรการรับมือ ที่เหมาะสมกับสถานการณ์และหลักการในมิติดังต่อไปนี้

1) Fair competition: สินค้านำเข้าเป็นการนำเข้าที่เข้าข่ายผิดกฎหมาย มีการลักลอบ หรือใช้ช่องว่างทางกฎหมายต่าง ๆ เพื่อหลบเลี่ยงภาษี หรือเป็นการทุ่มตลาด ทำให้ผู้ประกอบการไทยเสียผลประโยชน์จากการแข่งขันที่ไม่เท่าเทียม

2) Quality and standards: สินค้านำเข้าเป็นการนำเข้าสินค้าที่ไม่ได้คุณภาพมาตรฐานตามที่กำหนดโดยมาตรฐานสินค้าและอาหารของหน่วยงานภาครัฐไทยหรือไม่?

3) Strategic industry: สินค้านำเข้าเป็นการนำเข้าที่มาแข่งขันกับการผลิตในประเทศในอุตสาหกรรมสำคัญที่มีความสำคัญเชิงยุทธศาสตร์สำหรับเศรษฐกิจไทย และการจ้างงานในภาพรวมหรือไม่?

ในกรณีที่สินค้ามีลักษณะที่ตรงตามเกณฑ์ต่าง ๆ ภาครัฐควรให้ความช่วยเหลือธุรกิจไทยในกรณีที่มีการแข่งขันที่ไม่เป็นธรรม หรือเป็นการช่วยให้อุตสาหกรรมที่มีความสำคัญกับเศรษฐกิจมีเวลาปรับตัวมากเพื่อรักษาผลประโยชน์สูงสุดต่อเศรษฐกิจ

อย่างไรก็ตาม ไม่ว่าจะเป็นมาตรการใดที่จะใช้ในการตั้งรับกับการแข่งขันในสมรภูมิสินค้าที่ดุเดือดมากขึ้นนี้ก็อาจเป็นเพียงการซื้อเวลาให้ผู้ประกอบการได้พอมีเวลาปรับตัว แต่สุดท้ายแล้วผู้ชนะในตลาดนี้จำเป็นต้องแข่งกันด้วยคุณภาพของสินค้า ประสิทธิภาพในการผลิต ความคุ้มค่า รวมไปถึงการบริการที่ตอบโจทย์และได้ความพึงพอใจจากผู้บริโภค นับเป็นโอกาสที่ดีที่ภาคการผลิตไทยจำเป็นต้องปรับเปลี่ยนรูปแบบการทำธุรกิจ พัฒนาประสิทธิภาพการผลิต สร้างนวัตกรรม สร้างแบรนด์ที่มีความแตกต่าง เพื่อสร้างมูลค่าเพิ่มที่สูงขึ้น โดยภาครัฐอาจต้องช่วยส่งเสริมด้วยการสนับสนุนการลงทุนในเทคโนโลยีและนวัตกรรม การพัฒนาปรับปรุงการผลิต รวมถึงการบุกเบิกตลาดใหม่