การ์ทเนอร์คาดการณ์ว่าสิ้นปีหน้า (2568) จะมีปริมาณรถยนต์ไฟฟ้า (EVs) จำนวน 85 ล้านคัน วิ่งบนท้องถนน ครอบคลุมประเภทต่าง ๆ อาทิ รถยนต์, รถบัส, รถตู้ และรถบรรทุกขนาดใหญ่

โจนาธาน ดาเวนพอร์ท ผู้อำนวยการอาวุโสฝ่ายวิจัยของการ์ทเนอร์ กล่าวว่า "แม้จะมีอุปสรรคหลายอย่างส่งผลกระทบต่อตลาดรถยนต์ไฟฟ้าในช่วงไม่กี่เดือนที่ผ่านมา แต่เรายังคาดการณ์ว่าในปีนี้ยอดรวมของรถยนต์ไฟฟ้าทั่วโลกจะอยู่ที่ 64 ล้านคัน และจะเพิ่มขึ้น 33% ในปี 2568 ซึ่งผลจากการที่บริษัทหลายแห่งต่างประเมินสูงเกินจริงไปว่าการเปลี่ยนไปใช้รถยนต์ไฟฟ้าจะเกิดขึ้นรวดเร็ว นั่นส่งผลให้ต้องเลื่อนการเปิดตัวรถยนต์ไฟฟ้ารุ่นใหม่ ๆ ออกไป โดยปัจจัยขับเคลื่อนการเติบโตของตลาดรถยนต์ไฟฟ้าในปีหน้านั้น หลัก ๆ มาจากยอดขายที่เพิ่มสูงขึ้นในจีน (58%) และยุโรป (24%) ซึ่งเมื่อนับรวมกันแล้วคิดเป็น 82% ของจำนวนรถยนต์ไฟฟ้าทั้งหมดทั่วโลก"

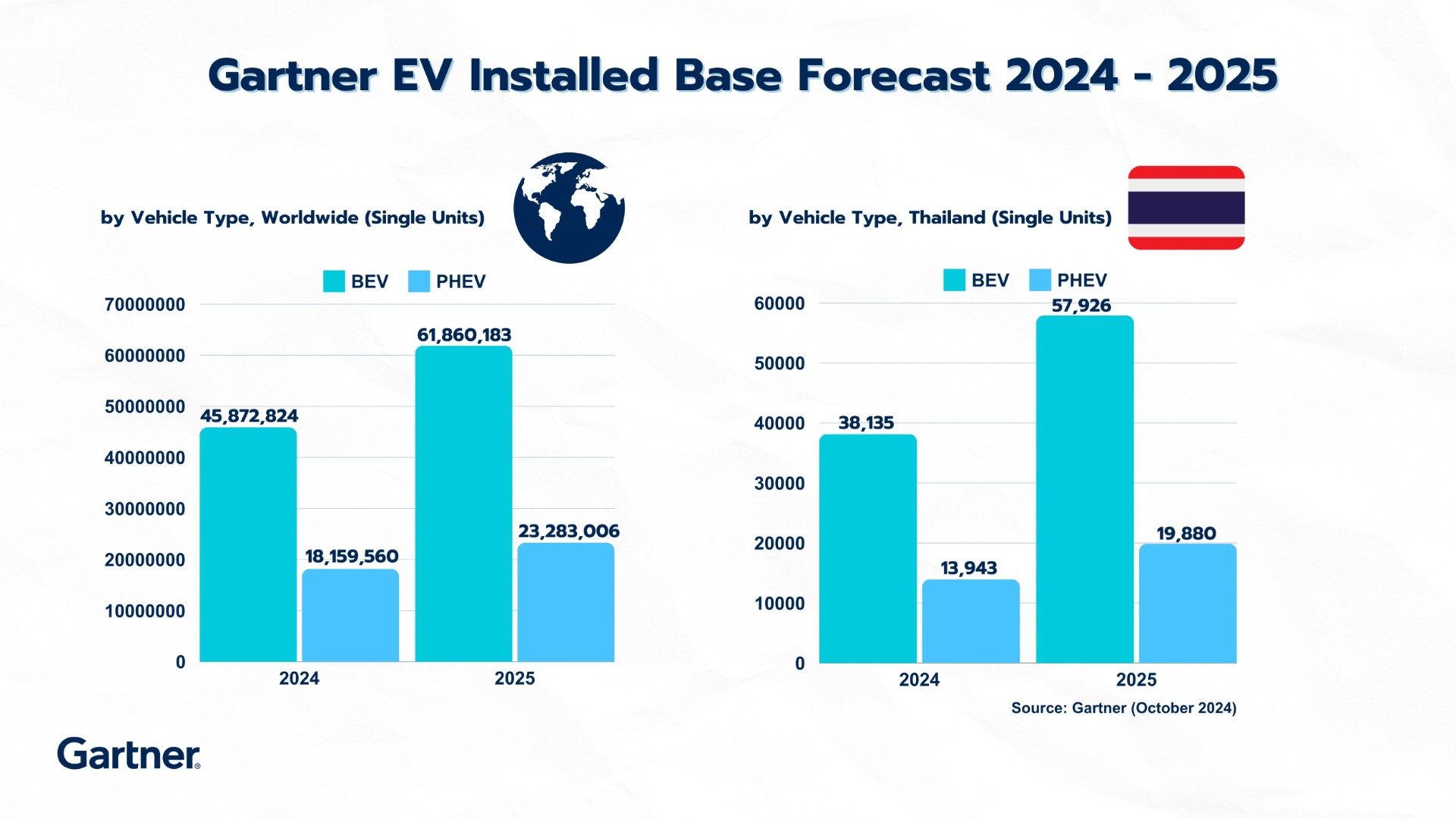

การ์ทเนอร์คาดว่า สิ้นปี 2568 ปริมาณรถยนต์ไฟฟ้าแบตเตอรี่ (BEVs) จะมีจำนวนเกือบ 62 ล้านคัน เพิ่มขึ้น 35% จากปี 2567 ส่วนรถยนต์ไฟฟ้าปลั๊กอินไฮบริด (PHEVs) คาดว่าจะเติบโตในอัตราที่ช้ากว่าเล็กน้อยและปีหน้าจะมีปริมาณอยู่ที่ 23 ล้านคัน เพิ่มขึ้น 28% จากปี 2567

สำหรับประเทศไทย การ์ทเนอร์คาดว่าในปี 2568 จะมีรถยนต์ไฟฟ้า (EVs) มากกว่า 77,800 คัน เพิ่มขึ้น 49% จากปี 2567 โดยรถยนต์ไฟฟ้าแบตเตอรี่จะมีสัดส่วน 74% และมียอดรวมทั้งหมดกว่า 57,900 คัน

สำหรับในระดับภูมิภาค การ์ทเนอร์คาดว่าความต้องการเป็นเจ้าของรถยนต์ไฟฟ้าในจีนจะยังคงมีปริมาณมากกว่าจำนวนรถยนต์ไฟฟ้าส่วนที่เหลือของโลกรวมกันยาวไปจนถึงปีหน้า และอาจเป็นเช่นนี้ต่อไปอีกทศวรรษ โดยความต้องการรถยนต์ไฟฟ้าจะเติบโตอย่างต่อเนื่องในยุโรปและอเมริกาเหนือ คาดว่าจะคิดเป็น 36% ของยอดรวมรถยนต์ไฟฟ้าทั่วโลกในปีนี้ (2567) การ์ทเนอร์ประมาณการว่าในปีหน้า (2568) จะมีรถยนต์ไฟฟ้า 49 ล้านคัน วิ่งอยู่ตามท้องถนนในจีน 20.6 ล้านคันในยุโรป และ 10.4 ล้านคันในอเมริกาเหนือ

ภายในอีกหกปี (2573) ผู้ผลิตรถยนต์จะสามารถรีไซเคิลแบตเตอรี่รถ EVs ได้สูง 95% ช่วยลดปัญหาขาดแคลนวัตถุดิบ

ตามที่คาดการณ์ว่ายอดจำหน่ายรถยนต์ไฟฟ้าจะเพิ่มสูงขึ้นทุกปี และการแก้ไขปัญหาขาดแคลนวัตถุดิบถือเป็นเรื่องท้าทาย ดังนั้น "ความพยายามในการรีไซเคิลอย่างจริงจังเพื่อใช้ประโยชน์จากแบตเตอรี่ที่ผ่านการใช้งานรวมถึงเศษวัสดุจากกระบวนการผลิต ผนวกเข้ากับความพยายามของสหภาพยุโรปเพื่อบังคับให้มีการรีไซเคิลแบตเตอรี่ ก็อาจช่วยลดความจำเป็นในการขุดแร่เพิ่มเติมได้" ดาเวนพอร์ตกล่าวเพิ่มเติม

“เนื่องจากความเข้มข้นของโลหะหายากในแบตเตอรี่มีสูงกว่าแร่ธรรมชาติ ดังนั้นแบตเตอรี่ที่ใช้งานแล้วจึงอาจถือเป็นแร่ที่มีความเข้มข้นสูง หากสามารถนำกลับมาใช้ใหม่ได้ในปริมาณมาก ๆ อาจช่วยเพิ่มโอกาสทางการค้าในภาพรวมของตลาดรถยนต์ไฟฟ้า ด้วยการลดราคาแบตเตอรี่ลง นอกจากนี้ยังมีประโยชน์เพิ่มเติมคือ แบตเตอรี่จะไม่ถูกกำจัดด้วยวิธีที่ผิดจริยธรรมหรือถูกนำไปทิ้งในหลุมฝังกลบ" ดาเวนพอร์ตกล่าวสรุป

KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร ประเมินว่าการเข้ามาของ EV จากการเปลี่ยนแปลงทางเทคโนโลยีในอุตสาหกรรมยานยนต์ ไม่ใช่สาเหตุเดียวของการเปลี่ยนแปลงที่จะกระทบต่ออุตสาหกรรมยานยนต์ไทย แต่สาเหตุที่สำคัญกว่า คือ การรุกคืบในการชิงส่วนแบ่งตลาดรถยนต์ของผู้ประกอบการจากประเทศจีนที่มีกำลังการผลิตส่วนเกิน และมีความสามารถในการแข่งขันด้านราคา ซึ่งผลักดันให้ยานยนต์จีนมีบทบาทเพิ่มขึ้นอย่างรวดเร็วในเวทีโลก โดย EV เป็นเพียงหนึ่งในจุดเปลี่ยนที่เร่งแนวโน้มดังกล่าว การก้าวขึ้นมาเป็นผู้นำตลาดของอุตสาหกรรมรถยนต์จีนจะสร้างแรงกระเพื่อมมายังเศรษฐกิจและยานยนต์ไทยมากขึ้น

โดยผลกระทบต่อตลาดรถยนต์จะไม่ได้จำกัดอยู่เพียงแค่กลุ่มรถยนต์นั่งส่วนบุคคลที่ได้รับผลกระทบโดยตรงจาก EV แต่จะขยายวงกว้างไปยังตลาดรถ “ปิกอัพ” ซึ่งเป็นหัวใจหลักของธุรกิจยานยนต์ไทยและตลาดส่งออกของไทยอีกด้วย

EV เป็นเพียงจุดเริ่มต้น ปิกอัพไทยเสี่ยงถูกชิงตลาดเช่นกัน

เมื่อพิจารณาโครงสร้างการส่งออกรถยนต์ของจีนไปทั่วโลกจะพบว่า จีนส่งออกทั้ง EV และรถยนต์สันดาปภายใน (ICE) โดย EV คิดเป็นสัดส่วนเพียงประมาณ 30% ของการส่งออกรถยนต์ทั้งหมดจากจีนเท่านั้น ในขณะที่อีก 70% ที่เหลือเป็นรถยนต์สันดาปภายในที่มีการส่งออก “ปิกอัพ” รวมอยู่ด้วย ซึ่งคาดว่าในอนาคตจะเป็นคู่แข่งโดยตรงในตลาดส่งออกปิกอัพสำคัญของยานยนต์ไทย โดยเริ่มที่จะเห็นสัญญาณชัดเจนขึ้นในตลาดออสเตรเลียในปี 2023 ที่ปิกอัพของจีนสามารถแย่งส่วนแบ่งตลาดได้มากถึง 8% ของยอดขายกลุ่มรถยนต์เชิงพาณิชย์ทั้งหมดของออสเตรเลียภายในเวลาเพียง 2-3 ปี ดังนั้น ผลกระทบต่อการส่งออกปิกอัพไทยจึงมีแนวโน้มเกิดขึ้นได้เร็วแม้ยังไม่มีการเปิดตัวปิกอัพ EV

ครั้งนี้ไม่เหมือน 1980s…การลงทุนจีนอาจไม่ช่วยต่อยอดยานยนต์ไทย

การเข้ามาของทุนจีนในปัจจุบันเป็นไปเพื่อใช้กำลังการผลิตส่วนเกินในจีนมาเจาะตลาดภายในประเทศมากกว่าการมาใช้ไทยเป็นฐานการผลิตเพื่อการส่งออกแบบญี่ปุ่นในช่วงทศวรรษ 1980s โดยยอดขายรถยนต์ในประเทศจีนมีแนวโน้มที่จะชะลอตัวลงตามภาวะเศรษฐกิจที่ยังไม่มีสัญญาณฟื้นตัว ซึ่งจะกดดันให้มีกำลังการผลิตส่วนเกินเพิ่มมากขึ้น ตลาดส่งออกจึงเป็นทางออกที่สำคัญสำหรับยานยนต์จีนในการระบายสต็อกรถยนต์ อย่างไรก็ตาม จีนไม่สามารถส่งออกรถยนต์ไปทั่วโลกได้ง่ายนัก ท่ามกลางการแบ่งขั้วมหาอำนาจระหว่างจีนและสหรัฐอเมริกาที่ส่งผลให้มีการกีดกันสินค้าจากจีนรุนแรงมากขึ้น อีกทั้งยุโรปยังมีแนวโน้มที่จะเพิ่มภาษีการนำเข้ารถยนต์จีนมากขึ้นเพื่อปกป้องอุตสาหกรรมยานยนต์ของยุโรป ส่งผลให้ภูมิภาคอาเซียนกลายเป็นเป้าหมายหลักถัดไปสำหรับการระบายรถยนต์จีน โดยเฉพาะประเทศไทยที่มีมาตรการให้เงินสนับสนุนการซื้อ EV และยังยกเว้นภาษีนำเข้ารถยนต์จีนผ่านสิทธิประโยชน์ทางภาษีจาก China-ASEAN FTA ซึ่งไทยเป็นเพียงไม่กี่ประเทศที่เปิดให้นำเข้ารถไฟฟ้า นอกจากนี้การลงทุนของจีนอาจสร้างความน่ากังวลต่ออุตสาหกรรมยานยนต์ไทยมากขึ้นด้วยปัจจัยภายใต้ภาวะอุปสงค์และอุปทานตลาดรถยนต์ของไทยที่ปรับแย่ลง ได้แก่

(1) ตลาดรถยนต์ในประเทศของไทยได้ผ่านจุดสูงสุดและเริ่มเข้าสู่ภาวะชะลอตัวนับตั้งแต่ปี 2018 ซึ่งส่งผลให้ยอดขายรถยนต์ภายในประเทศจะเปลี่ยนเป็นทิศทางขาลงต่อเนื่อง และในอนาคตมีแนวโน้มไม่สามารถรองรับ EV จีนที่จะทะลักเข้า

มาในตลาดและที่กำลังจะมีการผลิตภายในประเทศได้ทั้งหมด ทางออกที่สำคัญ คือ ความสามารถในการส่งออก EV จากไทยไปยังประเทศอื่นที่จะช่วยพยุงอุตสาหกรรมยานยนต์ไทยต่อไปได้

(2) อย่างไรก็ตาม ไทยต้องแข่งกับจีนโดยตรงในตลาดส่งออกรถยนต์ในต่างประเทศ จากการที่ผู้ประกอบการจีนมีการส่งออกและเข้าไปลงทุนในอุตสาหกรรมยานยนต์ในประเทศต่าง ๆ โดยตรง จะกดดันให้ส่วนแบ่งตลาดการส่งออกรถยนต์ของไทยมีขนาดเล็กลง ทำให้โอกาสสำหรับไทยในการเป็นผู้นำส่งออกรถยนต์ EV มีความท้าทายมากขึ้น

(3) มูลค่าเพิ่มภายในประเทศ (domestic value add) ที่ไทยจะได้รับจากการผลิตรถยนต์ EV 1 คัน ต่ำกว่าการผลิตรถยนต์ ICE อย่างมาก จากการที่ต้องพึ่งพาการนำเข้าชิ้นส่วนสำคัญจากต่างประเทศ ในขณะที่ในกลุ่มสินค้าเดิมที่ไทยสามารถผลิตได้มีแนวโน้มต้องลดราคาเพื่อแข่งกับผู้ประกอบการจีน เพราะบริษัทจีนสามารถนำเข้าโดยตรงจากจีนด้วยต้นทุนที่ถูกกว่าไทยมาก ทำให้ถึงแม้จะมีการตั้งโรงงานผลิตรถยนต์ EV ในไทย แต่ประโยชน์ที่ไทยจะได้รับจากการผลิตรถยนต์จะน้อยกว่าในอดีต

วิกฤตยานยนต์...สายเกินแก้แล้วหรือยัง?

การเปลี่ยนผ่านของตลาดรถยนต์ทั่วโลกยังคงมีความไม่แน่นอนสูง นั่นอาจจะหมายถึงโอกาสสำหรับไทยในการปรับตัวต่อการเปลี่ยนแปลง โดยยอดขายรถยนต์ไฟฟ้า (Battery Electric Vehicle: BEV) เริ่มชะลอตัวลงทั่วโลก แต่ยอดขายรถยนต์ไฮบริด (Hybrid Vehicles) กลับขยายตัวได้มากขึ้น สาเหตุหลักมาจากข้อจำกัดหลายด้านทั้งความขัดแย้งทางภูมิรัฐศาสตร์ และความไม่แน่นอนของเทคโนโลยี ทำให้ยังไม่สามารถชี้ชัดได้ว่าใครจะเป็นผู้นำตลาดรถยนต์ยุคใหม่ที่แท้จริง และอาจช่วยยืดเวลาสำหรับรถยนต์สันดาปภายในได้อีกระยะหนึ่ง นอกจากนี้ มีความเป็นไปได้สูงว่าค่ายรถจีนจะเข้ามาลงทุนในไทยต่อเนื่องเพื่อดันไทยเป็นหนึ่งในฐานการส่งออกหากการกีดกันสินค้าจากสหรัฐอเมริกาและประเทศตะวันตกรุนแรงมากขึ้น ซึ่งถือเป็นโอกาสที่อาจเอื้อให้เกิดการโอนถ่ายความรู้เทคโนโลยีให้กับไทยได้

อย่างไรก็ตาม นโยบายสนับสนุน EV ในปัจจุบันเอื้อต่อการเน้นการนำเข้าชิ้นส่วนเข้ามาประกอบภายในประเทศมากกว่า ซึ่งจะส่งผลให้มูลค่าเพิ่มที่ไทยได้รับจากการผลิต EV ลดลงมากกว่าครึ่งเมื่อเทียบกับการผลิตรถยนต์สันดาปภายใน ภาครัฐจึงควรให้ความสำคัญกับการพัฒนาศักยภาพด้านเทคโนโลยีของผู้ประกอบการไทยอย่างเร่งด่วน ซึ่งเป็นรากฐานที่สำคัญที่สุดในการแข่งขันของอุตสาหกรรมยานยนต์ในปัจจุบันและอนาคตหากต้องการที่จะรักษาความเป็นผู้นำในภาคยานยนต์ไว้ และอาจจำเป็นต้องมีการทบทวนมาตรการด้านการให้เงินอุดหนุน EV เพื่อลดการบิดเบือนโครงสร้างและราคาในตลาดรถยนต์ รวมถึงการเพิ่มความเข้มงวดในการกำหนดและตรวจวัดสัดส่วนการใช้วัตถุดิบภายในประเทศ (Local content ratio) เพื่อซื้อเวลาให้ภาคยานยนต์ในระยะสั้น และเพื่อสนับสนุนอุตสาหกรรมชิ้นส่วนยานยนต์ไทยให้ยังคงได้รับประโยชน์และมีเวลาปรับตัวรับมือกับการเปลี่ยนแปลงนี้ได้ในระยะยาว

โรงงานรถยนต์และชิ้นส่วนเสี่ยงปิดตัวสูงหากปล่อยตามกลไกตลาด

สถานการณ์ปัจจุบันมีโอกาสสูงที่จะนำไปสู่การปิดโรงงานผลิตรถยนต์ของบางรายที่ไม่สามารถอยู่รอดได้ในสมรภูมิใหม่หากภาครัฐปล่อยไปตามกลไกการแข่งขันในปัจจุบัน ค่ายรถยนต์ญี่ปุ่นหลายค่ายได้เสียส่วนแบ่งตลาดในไทยให้กับ EV จีนมากกว่า 10% ภายในระยะเวลา 1 ปีที่ผ่านมา ส่งผลให้สต็อกรถยนต์ ICE เพิ่มขึ้นอย่างรวดเร็ว และกำลังการผลิตรถยนต์ ICE เริ่มปรับลดลง แต่โดยรวมยังไม่สามารถลดกำลังการผลิตได้มากนักจากข้อจำกัดเรื่องต้นทุนคงที่ (Fixed cost) ซึ่งมีขนาดใหญ่ ซึ่งส่งผลให้เกิดการแข่งขันด้านราคาเพื่อระบายสินค้าและกดดันอัตรากำไรของบริษัทยานยนต์ในประเทศ อย่างไรก็ดี ค่ายรถยนต์บางรายอาจไม่สามารถสู้การตัดราคาขายแข่งได้และมีแนวโน้มขาดทุน ซึ่งมีความเสี่ยงมากขึ้นที่จะเกิดการปิดตัวของโรงงานผลิตรถยนต์บางแห่ง คล้ายกับสถานการณ์ที่ค่ายรถญี่ปุ่นต้องเผชิญในประเทศจีน ซึ่งหากมีบริษัทจำเป็นต้องปิดตัวก็จะส่งผลเพิ่มเติมต่อการจ้างงานและเศรษฐกิจไทยในวงกว้างมากขึ้น

[]

ปัจจุบันเทรนด์ด้านยนตรกรรมไฟฟ้าได้รับความสนใจเพิ่มขึ้นอย่างต่อเนื่องทั่วโลกรวมถึงประเทศไทย

ศูนย์วิเคราะห์เศรษฐกิจทีทีบี หรือ ttb analytics ประเมินว่า อุตสาหกรรมยานยนต์ทั่วโลกจะเติบโตอย่างก้าวกระโดดตามการเปลี่ยนผ่านไปสู่การใช้รถยนต์นั่งไฟฟ้า (Electric Vehicle : EV) ที่เพิ่มขึ้นอย่างรวดเร็ว

หลังค่ายผู้ผลิตเร่งปรับแผนธุรกิจครั้งใหญ่เพื่อมุ่งสู่ยานยนต์พลังงานสะอาด (Zero Emission Vehicle : ZEV) เร็วกว่าที่คาดไว้มาก ทำให้ตัวเลือกรถยนต์นั่งไฟฟ้าทั่วโลก รวมถึงประเทศไทยมีแนวโน้มเพิ่มขึ้นเกือบเท่าตัวเมื่อเทียบกับปัจจุบัน ส่งผลให้ปริมาณรถยนต์นั่งมือสองถูกผลักออกสู่ตลาดเพิ่มขึ้นอย่างมากตามวัฏจักรการใช้รถที่สั้นลงจากอัตราการยอมรับของผู้บริโภคต่อรถยนต์ไฟฟ้าที่เพิ่มขึ้น และมีผลต่อราคาขายต่อที่ตกลงอย่างรวดเร็ว เหล่านี้จึงส่งผลกระทบต่อธุรกิจเต็นท์รถยนต์นั่งมือสองที่ถือสต็อกรถในมือสูง สวนทางกับต้นทุนการถือครองรถที่เพิ่มขึ้นในแต่ละปี โดยเฉพาะรถยนต์นั่งเครื่องยนต์สันดาปและไฮบริดที่จะถูกลดบทบาทลงในไม่ช้า

ผู้ผลิตรุกคืบ-มาตรการรัฐอุดหนุน ปลุกตลาดรถยนต์นั่งไฟฟ้าในประเทศคึกคัก

ปัจจุบัน ตลาดรถยนต์นั่ง EV ทั่วโลกเติบโตอย่างก้าวกระโดด ส่วนหนึ่งได้แรงขับเคลื่อนจากดีมานด์ของฝั่งผู้บริโภค (Demand-Driven) ตามกระแสความกังวลต่อประเด็นด้านสิ่งแวดล้อมที่เด่นชัดขึ้น ซึ่งแตกต่างจากพัฒนาการยานยนต์โลกในช่วง 2 ทศวรรษที่ผ่านมาที่ได้แรงขับเคลื่อนจากกลยุทธ์ของฝั่งผู้ผลิต (Supply-Driven) เป็นหลัก ทำให้อุตสาหกรรมยานยนต์ไฟฟ้าทั่วโลกมีแนวโน้มเปลี่ยนผ่านจากระยะบุกเบิก (Introduction Stage) ไปสู่ระยะขยายตัว (Expansion Stage) อย่างรวดเร็ว จึงทำให้เราน่าจะเห็นความเคลื่อนไหวจากฝั่งของผู้ผลิตอย่างมากนับจากนี้ และมองว่าในอนาคตจำนวนรุ่นยานยนต์ไฟฟ้าที่จะออกสู่ท้องตลาดอาจมากถึง 500 รุ่น เมื่อเทียบกับปัจจุบันอยู่ที่ราว 300 รุ่น ส่งผลให้ส่วนแบ่งยอดขายรถยนต์นั่งไฟฟ้าทั่วโลกในปี 2578 คาดว่าจะสูงถึงเกือบ 60% ของยอดขายรถยนต์นั่งทั้งหมด เช่นเดียวกับตลาดรถยนต์นั่งไฟฟ้าในไทยที่เติบโตสูง หลังค่ายผู้ผลิตรถยนต์ยักษ์ใหญ่ระดับโลกจากทั้งสัญชาติจีน ยุโรป และญี่ปุ่นต่างเปิดตัวรถยนต์นั่งไฟฟ้าในไทยพร้อมแผนเดินหน้าลงทุนผลิตในประเทศเพื่อขานรับมาตรการส่งเสริมการลงทุนของภาครัฐ ส่งผลให้รถยนต์นั่งไฟฟ้าในประเทศมีให้เลือกหลากรุ่นหลายยี่ห้อ โดยเฉพาะกลุ่ม SUV ที่แข่งขันกันอย่างดุเดือด และด้วยสมรรถนะของรถที่สามารถวิ่งด้วยไฟฟ้าได้ไกลขึ้น การใส่เทคโนโลยีความปลอดภัยเชิงรุก (Active Safety) และออปชันเสริมที่สดใหม่กว่า ทำให้ยอดขายรถยนต์ไฟฟ้าในปีที่ผ่านมาเพิ่มขึ้นอย่างก้าวกระโดด ดังตัวเลขยอดจดทะเบียนรถยนต์นั่งไฟฟ้าป้ายแดงทั้งปี 25665 ที่สูงถึง 9,678 คัน หรือเพิ่มขึ้น 400.2% เมื่อเทียบกับช่วงเดียวกันของปี 2564 (YoY) ใกล้เคียงกับ ttb analytics ได้ประเมินไว้ขณะที่ยอดจองรถยนต์นั่งไฟฟ้าในงานมหกรรมมอเตอร์เอ็กซ์โปที่เพิ่งสิ้นสุดไปเมื่อเดือนธันวาคมที่ผ่านมาก็สูงถึง 5,800 คัน เช่นเดียวกับยอดจองโดยตรงผ่านค่ายรถทางฝั่งจีนและสหรัฐอเมริกาที่หันมาบุกทำตลาดเองอีกไม่ต่ำกว่า 1.5 หมื่นคัน

ค่าครองชีพเพิ่ม-ดอกเบี้ยขาขึ้น กดดันลิสซิ่งปล่อยสินเชื่อเช่าซื้อยากขึ้น

แม้ความต้องการรถยนต์นั่งโดยรวมจะเพิ่มขึ้นตามเทรนด์โลกและไลฟ์สไตล์ที่เปลี่ยนไป แต่การปล่อยสินเชื่อเช่าซื้อรถอาจไม่ได้ง่ายอย่างที่คิด โดย ttb analytics ประเมินสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPLs) กลุ่มสินเชื่อเช่าซื้อรถยนต์ในระบบธนาคารพาณิชย์ปี 2566 จะมีแนวโน้มเร่งตัวขึ้น ภายหลังจากมาตรการช่วยเหลือลูกหนี้ทยอยสิ้นสุดลง (ข้อมูล ณ ไตรมาส 3/2565 สัดส่วน NPLs ของกลุ่มนี้อยู่ที่ 1.7% ของยอดสินเชื่อรวม หรือราว 2 หมื่นล้านบาท) โดยเฉพาะกลุ่มลูกหนี้ที่ค้างชำระค่างวด 1-2 เดือน ที่อาจเปลี่ยนมาเป็นหนี้เสียเพิ่มเติม ท่ามกลางแรงกดดันจากหนี้ครัวเรือนที่อยู่ในระดับสูง ภาระค่าครองชีพที่เพิ่มขึ้น สวนทางกับการฟื้นตัวทางเศรษฐกิจของแต่ละภาคส่วนที่ไม่เท่ากัน (Uneven Recovery)

ยิ่งไปกว่านั้น อัตราดอกเบี้ยสินเชื่อเช่าซื้อรถยนต์ที่จะทยอยปรับขึ้น ทำให้ลิสซิ่งต้องเพิ่มความเข้มงวดในการปล่อยสินเชื่อเช่าซื้อกลุ่มสัญญาใหม่ ซึ่งโดยปกติแล้ว อัตราดอกเบี้ยสินเชื่อเช่าซื้อจะเป็นอัตราคงที่ตลอดอายุสัญญา (Flat Rate) ส่งผลให้ผู้ปล่อยกู้ (Leasing) จำเป็นต้องทบทวนเกณฑ์การปล่อยสินเชื่อเช่าซื้อให้มีความรัดกุมขึ้น ไม่ว่าจะเป็นการเน้นปรับลดพอร์ตความเสี่ยงในกลุ่มรถแบรนด์รองที่ไม่เป็นที่นิยมหรือรถมือสองที่มีอายุมาก การเรียกวงเงินดาวน์เพิ่มขึ้นเป็น 10-30% จากต้นทุนทางการเงินที่เพิ่มขึ้นตามแนวโน้มการปรับขึ้นอัตราดอกเบี้ยนโยบาย โดยเฉพาะกลุ่มที่ไม่ใช่สถาบันการเงิน (Non-Bank) ที่มีต้นทุนทางการเงินสูงกว่าธนาคารพาณิชย์ เพื่อให้เป็นไปตามกำหนดเพดานดอกเบี้ยใหม่ที่ไม่เกิน 10% สำหรับรถยนต์ใหม่ และไม่เกิน 15% ต่อปี สำหรับรถยนต์มือสอง

ชี้ตลาดรถยนต์ไฟฟ้าบูม-ดันอุปทานรถมือสองบวม

ttb analytics มองว่าการเร่งปรับตัวของบริษัทผู้ผลิตจะดันตลาดรถยนต์ไฟฟ้าทั่วโลกให้เติบโตเต็มที่ในปี 2573 หรือในอีก 7 ปีข้างหน้า หลังจากที่การผลักดันมาตรการภาครัฐเพื่อลดการปล่อยก๊าซเรือนกระจกในกลุ่มเศรษฐกิจหลักเดินหน้าบังคับใช้ไปบ้างแล้วตั้งแต่ปี 2558 ทำให้ในปัจจุบันจะเห็นในหลายประเทศต่างออกมาตรการสนับสนุนการใช้รถยนต์ไฟฟ้า ซึ่งกระตุ้นให้ค่ายผู้ผลิตดั้งเดิมต่างเร่งปรับแผนธุรกิจครั้งใหญ่เพื่อมุ่งสู่ยานยนต์ ZEV ได้เร็วขึ้นกว่าที่คาดไว้ รวมไปถึงการเปลี่ยนแปลงเชิงโครงสร้างของห่วงโซ่การผลิตยานยนต์ไฟฟ้าสั้นลงมาก เมื่อเทียบกับการผลิตยานยนต์เครื่องยนต์สันดาป โดยชิ้นส่วนการผลิตรถยนต์นั่งไฟฟ้าหลักจะเกี่ยวข้องกับระบบส่งกำลังที่มีเพียงงานผลิตและประกอบแบตเตอรี่ ทำให้รถยนต์นั่งไฟฟ้าพึ่งพาชิ้นส่วนเฉลี่ยเพียง 2,000 ชิ้น เมื่อเทียบกับรถยนต์ที่ใช้เครื่องยนต์สันดาปที่อาจต้องใช้มากถึง 30,000 ชิ้น จึงทำให้ผู้ผลิตสามารถควบคุมสายพานการผลิตในระดับ Mass Production ได้ไม่ยากนัก เหล่านี้เลยทำให้บริษัทผู้ผลิตน้องใหม่มีอุปสรรคในการเข้าสู่ตลาด (Barrier to Entry) น้อยลงกว่าในอดีตมาก และทำให้เกิดการผลิตยานยนต์ไฟฟ้าจากผู้ผลิตรายใหม่หรือรถไฟฟ้ารุ่นใหม่ ๆ ออกมาอย่างต่อเนื่อง

ฉะนั้นแล้ว การทยอยเปิดตัวรถยนต์นั่งไฟฟ้ารุ่นใหม่ ๆ จะยิ่งทำให้รถยนต์นั่งรุ่นเก่ามีโอกาสตกรุ่นเร็วขึ้น โดยรถยนต์นั่งไฟฟ้ารุ่นใหม่มักจะนำเสนอสมรรถนะและความปลอดภัยที่ดีกว่า ที่สำคัญราคามือหนึ่งยังมีแนวโน้มถูกลงตามพัฒนาการของแบตเตอรี่ไฟฟ้า ซึ่งคิดเป็นต้นทุนเกิน 50% ของราคารถ จนอาจทำให้รถยนต์ไฟฟ้าบางรุ่นใกล้เคียงกับรถยนต์เครื่องยนต์สันดาปหรือไฮบริดรุ่นใหม่ใน Segment ระดับบน ซึ่งจะกดดันให้ความต้องการซื้อรถยนต์มือสองชะลอตัว โดยเฉพาะรถยนต์นั่งหรูมือสองจากฝั่งยุโรปที่ราคาตกลงมากกว่าค่าเฉลี่ยอยู่แล้ว

นอกจากนี้ ต้นทุนการถือครองรถยนต์เครื่องยนต์สันดาปและไฮบริดที่สูงกว่ารถยนต์ไฟฟ้ากว่าเท่าตัวก็เป็นปัจจัยสำคัญที่ทำให้ผู้บริโภคหันมาพิจารณาใช้รถยนต์ไฟฟ้าเร็วขึ้น เนื่องจากต้นทุนการถือครองรถ (Total Cost of Ownership) ซึ่งหมายรวมถึงราคารถ ค่าเชื้อเพลิง และค่าบำรุงรักษาระบบเครื่องยนต์สันดาปที่สูงกว่าระบบแบตเตอรี่ไฟฟ้าล้วนถึง 2-3 เท่า สวนทางกับราคาขายต่อ (Resale) ที่อาจลดลงเฉลี่ยสูงถึงปีละ 10-15% อย่างไรก็ดี แม้ว่าปัจจุบัน ผู้บริโภคส่วนหนึ่งอาจมองว่ารถยนต์ไฟฟ้ายังเป็นเพียงตัวเลือกลำดับรอง เนื่องจากความกังวลเรื่องระยะในการวิ่ง (Range Anxiety) และความพร้อมด้านโครงสร้างพื้นฐานในประเทศ แต่หากตลาดรถยนต์นั่งไฟฟ้าในประเทศเข้าสู่ช่วงที่เติบโตเต็มที่ (Maturity Stage) ก็จะทำให้การยอมรับ (Adoption) ของผู้บริโภคต่อการพิจารณาใช้รถยนต์นั่งไฟฟ้าเร็วขึ้น และจะทำให้ยานยนต์เครื่องยนต์สันดาปและไฮบริดถูกลดบทบาทลงในที่สุด

แนะผู้ประกอบการเต็นท์รถมือสองลดสต็อก-ทำตลาดออนไลน์ เพื่อสร้างการรับรู้และเสริมสภาพคล่อง

เมื่ออุตสาหกรรมรถยนต์นั่งไฟฟ้าทั่วโลกยังมีแนวโน้มเติบโตได้อีกมาก แน่นอนว่าในระยะต่อไป ปริมาณรถยนต์มือสองในตลาดจะมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง ซึ่งจะส่งผลให้ธุรกิจซื้อขายรถยนต์มือสอง (เต็นท์รถ) ที่สต็อกรถไว้เป็นจำนวนมากได้รับผลกระทบจากอุปทานรถที่เพิ่มสูงขึ้นและจะกดราคา Resale ให้ตกเร็วขึ้น

ยิ่งกว่านั้น ผู้ประกอบการเต็นท์รถมือสองยังเจอคู่แข่งจากค่ายผู้ผลิตเองที่ผันตัวไปเป็นดีลเลอร์ซื้อขายรถยนต์มือสอง ตลอดจนการเข้ามาของธุรกิจรูปแบบใหม่ๆ ที่นำเสนอบริการแบบ Subscription ซึ่งเป็นที่นิยมในปัจจุบัน ทำให้ความต้องการซื้อรถยนต์นั่งมือสองจากเต็นท์รถลดลง โดยเฉพาะการให้บริการแบบ Subscription หรือ “การเช่าใช้รถ” ที่ครอบคลุมไปถึงการบำรุงรักษา การประกันภัย บริการรถทดแทนระหว่างซ่อม และหากต้องการเปลี่ยนรุ่นรถ หรือแม้แต่เปลี่ยนจากสัญญาเช่าเป็นสัญญาเช่าซื้อก็สามารถทำได้เช่นกัน ทำให้ผู้บริโภคสามารถทดลองขับรถได้อย่างอิสระจนกว่าจะพอใจในยุคที่มีรถยนต์นั่งรุ่นใหม่ ๆ เข้ามาในตลาดอย่างไม่ขาดสาย

ด้วยเหตุนี้เอง ผู้ประกอบการเต็นท์รถในประเทศจึงต้องปรับตัวเพื่อรับมือกับอุปทานรถยนต์นั่งมือสองที่จะเข้ามาในตลาดมากขึ้นด้วยการทยอยลดการสต็อกรถยนต์จำนวนมาก โดยเฉพาะรถยนต์นั่งมือสองที่ผ่านการใช้งานหนัก รวมไปถึงแบรนด์รถหรือรุ่นนอกกระแสที่ราคาตกเร็ว เพื่อลดความเสี่ยงที่จะขาดสภาพคล่องของผู้ประกอบการ นอกเหนือจากนั้น การหันมาขายรถบนช่องทางออนไลน์ที่ได้มาตรฐานก็ถือเป็นกลยุทธ์ที่น่าสนใจ ซึ่งแม้ว่าการทำตลาดบนแพลตฟอร์มออนไลน์ของเต็นท์รถมือสองจะไม่ใช่เรื่องแปลกใหม่ แต่ด้วยภาวะการแข่งขันในปัจจุบันที่รุนแรงขึ้นจากการรุกคืบของแพลตฟอร์มซื้อขายรถมือสองออนไลน์จากต่างประเทศ เช่น CAR24 (อินเดีย) CARSOME (มาเลเซีย) และ Carro (สิงคโปร์) ฉะนั้นแล้ว การเพิ่มช่องทางขายบนสื่อสังคมออนไลน์หรือการฝากขายบนแพลตฟอร์มออนไลน์ซื้อขายรถมือสองจะช่วยเพิ่มการเข้าถึงกลุ่มลูกค้าที่มีความต้องการรถ และสร้างความน่าเชื่อถือให้กับสินค้า ซึ่งช่วยลดช่องโหว่จากการรับรู้ข้อมูลที่ไม่เท่าเทียมกัน (Asymmetric Information) ระหว่างสองฝ่ายได้อีกด้วย