ในระยะที่ผ่านมาธุรกิจร้านอาหารมีการเติบโตที่มั่นคง เมื่อพิจารณาผ่านมิติของรายได้จากคุณลักษณะสินค้าของธุรกิจที่เป็นสินค้าจำเป็นและมีความยืดหยุ่นของอุปสงค์ต่อรายได้ที่ต่ำ นอกจากนี้ ด้วยคุณลักษณะเฉพาะตัวของธุรกิจร้านอาหารเป็นกิจการที่เกี่ยวข้องกับสินค้าบริโภคขั้นสุดท้าย (Final Product) ที่สามารถส่งผ่านต้นทุนที่เพิ่มขึ้นไปยังผู้บริโภคได้ง่ายกว่ากลุ่มอุตสาหกรรมอื่นโดยเปรียบเทียบ ส่งผลให้ในภาวะที่ต้นทุนเพิ่มขึ้นธุรกิจร้านอาหารยังรักษาโมเมนตัมการเติบโตได้ รวมถึงในปี 2567 ที่แม้ปัญหาเรื่องต้นทุนอาจคลี่คลายแต่ด้วยลักษณะสินค้าบริโภคขั้นสุดท้าย ราคามีความหนืดในการปรับราคาลง (Price Rigidity) ส่งผลให้ระดับราคาขายไม่ปรับตัวตามทำให้ตลาดธุรกิจร้านอาหารยังโตต่อเนื่องเป็นปีที่ 3 ที่มูลค่า 5.82 แสนล้านบาท และคาดว่าโมเมนตัมการเติบโตยังไม่มีปัจจัยลบ โดยในช่วงปี 2568 คาดว่ามูลค่าตลาดธุรกิจร้านอาหารขยับแตะ 6.12 แสนล้านบาท ขยายตัวต่อเนื่อง เป็นปีที่ 4 ติดต่อกัน

แต่อย่างไรก็ตาม เหรียญมักมี 2 ด้าน มูลค่าธุรกิจร้านอาหารที่โตอาจไม่ใช่ภาพที่สวยงามสำหรับผู้ประกอบการ จากสภาวะการแข่งขันที่รุนแรงจนอาจถึงขีดสุดที่ผู้ประกอบการหลายรายดำเนินธุรกิจแบบเชิงรุก ทั้งสร้างกระแสและตามกระแส อันหนุนให้การแข่งขันทวีความรุนแรงและสร้างแรงบีบคั้นให้การแข่งขันทางธุรกิจในอุตสาหกรรมเข้าสู่ยุคใหม่

ปัญหาพื้นฐานที่ธุรกิจร้านอาหารต้องเผชิญในแบบที่อุปทานเพิ่มอย่างไม่มีข้อจำกัด และอุปสงค์ถูกจำกัดจากปัจจัยพื้นฐาน โดยมุมมองของคนทั่วไปอาจเชื่อว่าธุรกิจร้านอาหารสามารถเติบโตได้อย่างต่อเนื่อง แต่จากคุณลักษณะที่มีความยืดหยุ่นของอุปสงค์ต่อรายได้ที่ต่ำ (Low Income Elasticity of Demand) ส่งผลให้แม้ช่วงเศรษฐกิจตกต่ำธุรกิจอาจได้รับผลกระทบน้อยกว่าอุตสาหกรรมอื่น และเมื่อพิจารณาทางฝั่งอุปทาน พบว่า ธุรกิจร้านอาหารเป็นธุรกิจที่มีความสามารถในการส่งผ่านราคาที่สูง ส่งผลให้ในช่วงที่ประสบปัญหาด้านต้นทุน ผู้ประกอบการสามารถส่งผ่านต้นทุนการผลิตที่สูงขึ้นผ่านการขึ้นราคาสินค้า แต่เนื่องจากราคาวัตถุดิบเป็นกลุ่มสินค้าโภคภัณฑ์ที่ราคาสามารถปรับลดลงได้ ในขณะที่ราคาขายกลับมีความหนืดในการปรับราคาลง ส่งผลต่อพื้นที่กำไรที่มากขึ้นที่อาจดึงดูดให้มีผู้ประกอบการรายใหม่สนใจเข้ามาประกอบธุรกิจ กอปรกับธุรกิจร้านอาหารซึ่งเป็นกิจการที่ไม่มีข้อจำกัดในการเข้ามาของผู้ประกอบการรายใหม่ (No Barrier to Entry) ส่งผลให้มีผู้ประกอบการหน้าใหม่ทยอยเข้ามาแข่งขันมากขึ้น สะท้อนผ่านจำนวนผู้ประกอบการที่เพิ่มขึ้นจาก 3.33 แสนรายในปี 2562 เป็น 4.05 แสนรายในปี 2567

อย่างไรก็ดีในขณะที่ฝั่งอุปทานมีทิศทางเพิ่มขึ้นอย่างต่อเนื่อง อุปสงค์กลับเผชิญข้อจำกัดในการขยายตัวโดยเฉพาะในเชิงของบริบทข้อจำกัดทางกายภาพที่ไม่ว่าจะมีรายได้มากขึ้นบนวิถีวัฒนธรรม หรือความเคยชิน ผู้คนก็ยังบริโภคจำนวนใกล้เคียงเดิม รวมถึงข้อจำกัดที่อาหารแต่ละประเภทสามารถทดแทนกันได้ โดยเฉพาะในความจำเป็นแต่ละมื้อ ส่งผลให้การเพิ่มขึ้นของผู้ประกอบการร้านอาหารไม่ว่าจะเป็นอาหารประเภทใดก็มีโอกาสที่จะเป็นสินค้าทดแทนกับร้านอาหารอื่นได้เช่นเดียวกัน

บทบาทธุรกิจรายใหญ่ที่หายไปในตลาด Premium ส่งผลต่อการกระจายรายได้ที่ต่างไปจากเดิม

ปัจจุบันมีการประยุกต์ทฤษฎีการตลาด หรือเศรษฐศาสตร์เข้ามาใช้ในธุรกิจร้านอาหารมากขึ้น โดยเฉพาะกลุ่มผู้ประกอบการรายเล็กและรายกลางที่สามารถจับกลยุทธ์ Premium Mass & Niche Market ได้คล่องตัวกว่ารายใหญ่ เนื่องจากสามารถเน้นกลุ่มเป้าหมายให้เหมาะสมกับรูปแบบอาหารของตนเองได้มากกว่า ในขณะที่กลุ่มผู้ประกอบการรายใหญ่ที่ในอดีตถูกจัดอยู่ในกลุ่ม Premium ด้วยภาพลักษณ์ที่ตั้งอยู่ตามห้างสรรพสินค้า แต่เมื่อกระแสของเทคโนโลยีเริ่มเข้ามา ทำให้การสั่งอาหารผ่านแพลตฟอร์มเดลิเวอรี ส่งผลให้ธุรกิจร้านอาหารสามารถขยายพื้นที่บริการได้มากขึ้นกว่าเดิมโดยไม่จำกัดเฉพาะหน้าร้าน แม้ร้านอาหารจะตั้งอยู่นอกพื้นที่การค้าก็สามารถส่งผ่านเอกลักษณ์ของตนเองผ่านสื่อประชาสัมพันธ์ออนไลน์ และด้วยการเน้นกลุ่มเป้าหมายส่งผลให้ร้านอาหารขนาดเล็กและขนาดกลางบางส่วนสามารถใช้กลยุทธ์ในการตั้งราคาตามความเต็มใจจ่ายที่ถูกผลักดันให้สูงขึ้นผ่านการกระแสโซเชียลในรูปแบบต่าง ๆ เช่น การรีวิวผ่านอินฟลูเอนเซอร์ การสร้างสตอรีของร้าน ซึ่งสิ่งเหล่านี้ช่วยยกระดับความเต็มใจจ่ายที่ทำให้ราคาสูงขึ้นได้อย่างมีนัยสำคัญ

ในขณะที่กลยุทธ์ในการตั้งราคาของกลุ่มผู้ประกอบการรายใหญ่ตามความเต็มใจจ่ายของผู้ซื้อ อาจทำได้ไม่ง่ายนักทั้งกลุ่มเป้าหมายที่ใหญ่เกินกว่าการทำเป็น Segment และรวมถึงการรีวิวผ่านอินฟูลเอนเซอร์ การสร้างสตอรีของกิจการร้านอาหาร ทำได้ยากจากปัญหาความไม่สมมาตรในการสร้างเรื่องราว (Narrative Asymmetry) จากหลายเหตุผล เช่น 1) ความคุ้นชินในภาพลักษณ์ (Brand Familiarity) การที่แบรนด์มีภาพลักษณ์และจุดยืนอยู่แล้ว การเพิ่มเติมเรื่องราวใหม่อาจขัดกับการรับรู้เดิมของผู้บริโภค 2) ความเป็นไปได้ในการถูกตรวจสอบ (Scrutiny) จากการอยู่ในจุดที่มีคนรู้จักแล้ว การสร้างเรื่องราวใหม่อาจทำให้ถูกตรวจสอบได้มากขึ้นและง่ายขึ้น และ 3) ความเสี่ยงของการได้รับผลกระทบของภาพลักษณ์ (Reputation Risk) จากต้นทุนความน่าเชื่อถือของกิจการอาจไม่คุ้มค่ากับความเสี่ยงในการสร้างเรื่องราวที่อาจกระทบกับภาพลักษณ์ ด้วยเหตุดังกล่าวส่งผลให้ธุรกิจร้านอาหารในปัจจุบันมีการแข่งขันสูงโดยเฉพาะในมิติของการตลาดที่ส่งผลให้ Segment ที่เคยได้เป็นพื้นที่ของผู้ประกอบการกลุ่มเดิม ถูกปรับเปลี่ยนให้กลายเป็นพื้นที่ของผู้ประกอบการกลุ่มใหม่ อาทิ ธุรกิจร้านอาหารรายใหญ่ที่รายได้เมื่อเทียบกับปี 2562 พบว่าเติบโตเฉลี่ยเพียง 4.0% โดยในปี 2567 กลุ่มผู้ประกอบการรายกลางและรายเล็กมีรายได้เพิ่มขึ้นถึง 7.0% และ 7.5% ตามลำดับ

จากธุรกิจแบบ Traditional Location-Based Advantage สู่ Democratizing Food Delivery

ความก้าวหน้าทางเทคโนโลยีส่งผลต่อรูปแบบการดำเนินธุรกิจ หรือ Digital Disruption แบ่งออกเป็น 6 ระยะ ประกอบด้วย

1) Digitization หรือ ธุรกรรมเข้าสู่รูปแบบดิจิทัล

2) Deception หรือ ภาวะก่อนเปลี่ยนแปลง

3) Disruption หรือ ภาวะเปลี่ยนแปลง

4) Dematerialization หรือ การควบรวมกับสิ่งใหม่

5) Demonetization หรือ การหายไปของบางสิ่ง และ

6) Democratization หรือ ภาวะเปลี่ยนแปลงขั้นสมบูรณ์

ซึ่งจากสถานการณ์โควิด-19 ธุรกิจร้านอาหารประสบข้อจำกัดในการให้บริการจากมาตรการควบคุมการแพร่ระบาดและประชาชนถูกจำกัดการเดินทาง เทคโนโลยีจึงเข้ามามีบทบาทเพื่อเป็นข้อต่อให้กิจกรรมทางธุรกิจของร้านอาหารยังไปต่อได้ผ่านแพลตฟอร์มเดลิเวอรี ส่งผลให้ธุรกิจร้านอาหารเข้าสู่ระยะที่ 1 หรือ การทำธุรกรรมเปลี่ยนจากช่องทางหน้าร้านเข้าสู่ช่องทางแพลตฟอร์มเดลิเวอรีในรูปแบบดิจิทัล (Digitization) และเริ่มมีการปรับตัวของผู้บริโภคที่หันมาใช้รูปแบบการสั่งอาหารผ่านช่องทางออนไลน์จนส่งผลให้ธุรกิจร้านอาหารอาจเป็นธุรกิจแรก ๆ ที่มีวิวัฒนาการจาก Digital Disruption เข้าสู่ระดับสูงสุดคือ Democratization หรือภาวะการใช้งานกลายไปเป็นส่วนหนึ่งในชีวิตประจำวันของผู้คนไปแล้ว

ดังนั้น การที่แพลตฟอร์มเดลิเวอรีเข้ามามีบทบาทในระดับที่ผู้บริโภคใช้จนกลายเป็นเรื่องปกติวิสัย และขอบเขตการให้บริการมีความทับซ้อนกันสูงมากส่งผลให้แต่เดิมธุรกิจร้านอาหารมักได้เปรียบในเรื่องทำเลที่ตั้ง กลับถูกผู้ประกอบการต่างพื้นที่เข้ามารับอุปสงค์ได้ผ่านระบบการให้บริการของแพลตฟอร์มเดลิเวอรี นอกจากนี้ ผู้ประกอบการหลายรายก็ลดขนาดพื้นที่หน้าร้านและเน้นให้บริการในรูปแบบเดลิเวอรีแทน หรืออาจเป็นผู้ประกอบการรายที่ไม่ใช่ร้านอาหาร ที่เริ่มเข้ามาจับตลาดผ่านระบบ Cloud Kitchen มากขึ้น และด้วยบน Democratizing Food Delivery ทั้งร้านอาหารที่มีอยู่รวมถึงการขยายตัวในรูปแบบของ Cloud Kitchen ที่มีต้นทุนในการตั้งหรือประกอบธุรกิจต่ำกว่าก็สามารถเข้ามาแย่งพื้นที่อุปสงค์ของเจ้าของทำเลเดิมได้อย่างไม่มีข้อจำกัดเช่นในอดีต

ttb analytics มองธุรกิจร้านอาหารกำลังเข้าสู่ Next Era ที่การแข่งขันจะไม่เหมือนเดิมอีกต่อไป

จากภาวะการแข่งขันที่รุนแรงของธุรกิจร้านอาหารไม่ว่าจะมาจากในรูปแบบของความไม่สมมาตรที่อุปสงค์มีข้อจำกัดการขยายตัวในขณะที่อุปทานสามารถเพิ่มได้ตลอดเวลาจากการไม่มีอุปสรรคในการเข้ามาประกอบธุรกิจ ดังนั้น บทบาทของผู้ประกอบการแต่ละกลุ่มที่มีความได้เปรียบในการทำตลาดจึงแตกต่างไปจากเดิม โดยผู้ประกอบการรายใหญ่ในอดีตเน้นจับตลาดกลุ่มบน แต่ด้วยการสร้างสตอรีที่ทำได้ง่ายกว่าสำหรับผู้ประกอบการรายกลางและรายเล็กเพื่อเพิ่มความเต็มใจจ่ายอันส่งผลต่อราคาที่เพิ่มขึ้นและสามารถเข้าไปรองรับอุปสงค์ของลูกค้ากลุ่มบนในตลาด Niche หรือ กลุ่มกลางบน เช่น Premium Mass ได้ง่าย ในขณะที่รายใหญ่ขยับตัวได้ยากกว่าจากขนาดของกิจการและข้อจำกัดในการสร้างสตอรีจากปัจจัยที่กล่าวไปข้างต้น อาจส่งผลให้เกิดข้อจำกัดในการจับตลาดพรีเมียมได้

ทั้งนี้ กลุ่มธุรกิจรายใหญ่บางรายเริ่มปรับกลยุทธ์เข้ามาจับกลุ่ม Mass จากการปรับเมนูที่ง่ายต่อการรับประทาน และทานคนเดียวได้ให้กลายเป็นมื้อทางเลือกหนึ่งในชีวิตประจำวัน (Everyday Integration Strategy) และอาศัย

แพลตฟอร์มเดลิเวอรีที่กลายเป็นวิถีชีวิตปกติ ส่งมื้ออาหารที่ได้รับการพัฒนาให้กลายเป็นมื้อทางเลือกประจำวันให้กับผู้บริโภค ส่งผลให้แม้กลุ่มธุรกิจร้านอาหารรายใหญ่จะเสียพื้นที่ตลาดบนให้กับผู้ประกอบการขนาดกลางและขนาดเล็ก แต่กลับได้พื้นที่ในกลุ่มของตลาด Mass ที่เป็นพื้นที่ในการประกอบธุรกิจของรายย่อย

นอกจากนี้สถานการณ์การแข่งขันในยุคปัจจุบัน ธุรกิจร้านอาหารรายใหม่เริ่มมีความนิยมดำเนินกลยุทธ์เปิดกิจการโดยเน้นสร้างกระแสหรืออิงตามกระแส เน้นรูปแบบการลงทุนระยะสั้นที่สามารถสร้างกำไรให้กับผู้ประกอบการในระยะหนึ่ง และพร้อมปิดตัวเมื่อกระแสดังกล่าวเริ่มเสื่อมความนิยมเพื่อไปสร้างกระแสหรืออิงตามกระแสใหม่ ๆ ซึ่งการประกอบธุรกิจแบบนี้ก็นับเป็นปัจจัยรบกวนกับร้านอาหารในทำเลใกล้เคียงเนื่องจากช่วงเวลาที่มีกระแสจะเกิดสิ่งที่เรียกว่าการบริโภคตามกัน (Herding Behavior) เนื่องจากผู้คนมักกลัวการตกกระแส ส่งผลให้ร้านอาหารเหล่านั้นเข้ามาแย่งอุปสงค์จากร้านอาหารเดิมในพื้นที่ได้ และแม้กระแสจะเบาบางลง ก็จะมีผู้ประกอบการรายใหม่เข้ามาสร้างกระแสเพื่อแย่งชิงพื้นที่ให้บริการเป็นวัฎจักรอย่างไม่สิ้นสุด

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ปรับลดประมาณการตัวเลขเศรษฐกิจในปี 2566 ลงจาก 3.2% เป็น 2.8% และปี 2567 จาก 3.6% เป็น 3.2% ตามลำดับ หลังแรงสนับสนุนจากอุปสงค์ต่างประเทศมีความเปราะบางขึ้น โดยเฉพาะโมเมนตัมส่งออกที่ชะลอตัวลงอย่างต่อเนื่องจากเศรษฐกิจคู่ค้าหลักอ่อนแอ เช่นเดียวกับการฟื้นตัวของภาคท่องเที่ยวที่แผ่วลงกว่าคาด นอกจากนี้ เศรษฐกิจจีนที่อาจแผ่วกว่าที่คาด แรงกดดันด้านลบต่ออุปสงค์ในประเทศที่เพิ่มสูงขึ้น ผลกระทบจากปรากฎการณ์เอลนีโญต่อผลผลิตการเกษตร ตลอดจนความไม่แน่นอนด้านนโยบายและมาตรการด้านเศรษฐกิจหลังจัดตั้งรัฐบาล ล้วนเป็นความเสี่ยงด้านต่ำที่อาจกดดันการฟื้นตัวของเศรษฐกิจไทยได้ในระยะต่อไปแม้เศรษฐกิจไทยครึ่งหลังของปี 2566 มีแนวโน้มขยายตัวดีกว่าช่วงครึ่งปีแรก แต่ยังมีความเสี่ยงด้านต่ำรออยู่ข้างหน้า

ttb analytics ประเมินว่าการฟื้นตัวของเศรษฐกิจไทยในช่วงที่ผ่านมาแผ่วลงอย่างเห็นได้ชัด สะท้อนจากตัวเลขเศรษฐกิจไตรมาส 2 ที่ขยายตัวเพียง 1.8% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า (YoY) ซึ่งต่ำกว่าที่หลายฝ่ายประเมินไว้มาก ส่งผลให้เศรษฐกิจไทยตลอดครึ่งแรกของปี 2566 ขยายตัวได้ 2.2%YoY และมีความเสี่ยงที่เศรษฐกิจทั้งปีจะขยายตัวต่ำกว่าที่ประเมินไว้ก่อนหน้า ทำให้ ttb analytics ปรับลดประมาณการตัวเลขการขยายตัวทางเศรษฐกิจในปี 2566 ลงจาก 3.2% เป็น 2.8% และในปี 2567 จาก 3.6% เป็น 3.2% ตามลำดับ

สำหรับเศรษฐกิจไทยในช่วงครึ่งปีหลังมีแนวโน้มขยายตัวได้ดีกว่าช่วงครึ่งปีแรก โดยประเมินว่าเศรษฐกิจในช่วงครึ่งหลังจะขยายตัว 3.4%YoY นำโดยแรงสนับสนุนจากตัวเลขนักท่องเที่ยวต่างชาติที่เข้ามาเที่ยวไทยคาดว่าจะปรับตัวดีขึ้นหลังเข้าสู่ฤดูกาลท่องเที่ยวและแรงกระตุ้นบางส่วนผ่านการยกเว้นค่าธรรมเนียมวีซ่า (Free Visa) ให้แก่นักท่องเที่ยวจีน เช่นเดียวกับภาคการส่งออกที่จะทยอยปรับดีขึ้นจากแรงส่งด้านราคาของสินค้ากลุ่มพลังงานและอาหาร รวมถึงผลของฐานต่ำในปีก่อนหน้า

อย่างไรก็ดี มองไปข้างหน้าเศรษฐกิจไทยยังเผชิญความเสี่ยงด้านต่ำจากหลายปัจจัย ได้แก่ 1) แรงส่งจากเศรษฐกิจจีนที่แผ่วกว่าที่คาด ตลอดจนปัญหาภูมิรัฐศาสตร์ที่มีความไม่แน่นอนสูง ซึ่งอาจทำให้ภาคส่งออกฟื้นตัวได้ล่าช้าและไม่ทั่วถึง รวมถึงการฟื้นตัวจากนักท่องเที่ยวจีนที่เดินทางเข้ามาท่องเที่ยวไทยอาจน้อยกว่าที่ประเมินไว้ 2) แรงกดดันด้านลบต่ออุปสงค์ในประเทศเพิ่มสูงขึ้น จากการฟื้นตัวของการจ้างงานในภาคการผลิตและท่องเที่ยวที่แผ่วลง ท่ามกลางภาระหนี้สูง และแรงกดดันเงินเฟ้อที่อาจกลับมาเร่งตัว 3) ผลกระทบจากปรากฎการณ์เอลนีโญที่จะเห็นสัญญาณชัดเจนในช่วงต้นปีหน้า ซึ่งกระทบต่อผลผลิตการเกษตรที่สำคัญ และ 4) ความไม่แน่นอนด้านนโยบายและมาตรการด้านเศรษฐกิจหลังการจัดตั้งรัฐบาล ที่อาจกระทบต่อการเบิกจ่ายงบประมาณโครงการลงทุนขนาดใหญ่ของภาครัฐและการออกมาตรการกระตุ้นเศรษฐกิจในปีงบประมาณ 2567 ตลอดจนความเชื่อมั่นของนักลงทุนในภาพรวมอีกด้วย

ด้านเสถียรภาพทางการเงิน แม้อัตราเงินเฟ้อในปัจจุบันกลับเข้าสู่กรอบเป้าหมายแล้ว แต่ยังมีความเสี่ยงที่เงินเฟ้อจะกลับมาเร่งขึ้นในระยะต่อไป จากราคาน้ำมันดิบที่เริ่มทยอยเพิ่มขึ้นตามการควบคุมกลไกด้านราคาในตลาดโลก สวนทางกับข้อจำกัดในการใช้นโยบายพยุงราคาพลังงานในประเทศ อีกทั้งแรงกดดันด้านราคาอาหารที่อาจกลับมาเร่งตัวอีกครั้งจากผลพวงของเอลนีโญ ttb analytics จึงประเมินว่า อัตราดอกเบี้ยนโยบายจะปรับขึ้นอีกครั้งในไตรมาส 3 สู่ระดับสูงสุดของวัฎจักร (Terminal rate) ที่ 2.5% ก่อนจะคงที่ในระดับดังกล่าวต่อเนื่องไปจนถึงกลางปี 2567 เป็นอย่างน้อย เพื่อให้อัตราดอกเบี้ยที่แท้จริงยังคงเป็นบวก และรักษาขีดความสามารถในการดำเนินนโยบายการเงิน (Policy Space) รองรับกับความไม่แน่นอนที่จะเกิดขึ้นในอนาคต

สำหรับเสถียรภาพเศรษฐกิจต่างประเทศมีแนวโน้มเปราะบางขึ้น โดยในปี 2566 คาดว่าดุลบัญชีเดินสะพัดจะมีแนวโน้มเกินดุลลดลงมาก หรืออยู่ที่ราว 0.1-0.6% ของจีดีพี จากการเกินดุลการค้าลดลงตามมูลค่าส่งออกสินค้าที่ลดลงเร็วกว่ามูลค่านำเข้า เช่นเดียวกับแรงกดดันจากดุลบริการตามรายได้จากการท่องเที่ยวยังต่ำกว่าก่อนช่วงสถานการณ์โควิด-19 จากทั้งในมิติของจำนวนและกำลังซื้อ รวมถึงการนำเงินออกไปลงทุนยังต่างประเทศที่เพิ่มขึ้นมากในระยะหลัง เหล่านี้จะเป็นแรงกดดันต่อค่าเงินบาทไม่ให้กลับไปแข็งค่าเร็วเหมือนในอดีต

ส่วนค่าเงินบาทในระยะต่อไปมีแนวโน้มผันผวนสูงและอ่อนค่าได้ในระยะสั้น ตามการแข็งค่าของดอลลาร์สหรัฐเป็นสำคัญ จากจังหวะการฟื้นตัวทางเศรษฐกิจที่แตกต่างกันของประเทศเศรษฐกิจหลัก และภาวะการเงินโลกที่ยังคงตึงตัวต่อไป อย่างไรก็ดี เงินบาทยังมีโอกาสแข็งค่าขึ้นได้บ้างหลังเศรษฐกิจในประเทศมีแนวโน้มฟื้นตัวดีขึ้น ความชัดเจนทางการเมือง รวมถึงแรงซื้อสุทธิที่จะกลับเข้ามาจากนักลงทุนสถาบันและนักลงทุนต่างชาติในช่วงปลายปี โดยคาดว่าค่าเงินบาทจะเคลื่อนไหวในกรอบ 34.5-35.5 บาทต่อดอลลาร์สหรัฐ ณ สิ้นปี 2566

ttb analytics ห่วงประเด็น “หนี้” หวั่นกระทบเสถียรภาพเศรษฐกิจไทยระยะยาว

ttb analytics มองว่า แม้ว่ายอดคงค้างหนี้ครัวเรือนเริ่มขยายตัวชะลอลงอย่างช้า ๆ (Deleveraging) แต่สัดส่วนหนี้ครัวเรือนที่สูงถึง 90.6% ของจีดีพี ซึ่งสูงเป็นอันดับ 3 ของเอเชีย รองจากออสเตรเลียและเกาหลีใต้ ท่ามกลางรายจ่ายที่เพิ่มสูงขึ้นอย่างรวดเร็ว แต่รายได้กลับทรงตัวในระดับต่ำยาวนาน ส่งผลให้ครัวเรือนจำเป็นต้องกู้ยืมเพิ่มเติมเพื่อรักษาระดับการบริโภค ทำให้หนี้ครัวเรือนที่ค่อนข้างสูงของไทยกลายเป็นปัญหาเรื้อรังและกำลังบั่นทอนการบริโภคของภาคประชาชน โดยเฉพาะกลุ่มครัวเรือนที่มีรายได้น้อย ฉะนั้นแล้ว หากหนี้ครัวเรือนยังคงขยายตัวปีละ 3-4% เช่นนี้ต่อไป ก็อาจเป็นการยากที่จะปรับลดให้อยู่ในระดับเหมาะสมที่ไม่เกิน 80% ต่อจีดีพีได้

นอกจากปัญหาหนี้ครัวเรือนแล้ว บริบทหนี้สาธารณะที่เพิ่มขึ้นมาโดยตลอดก็เป็นอุปสรรคต่อการดำเนินนโยบายการคลังเช่นกัน โดยแม้หนี้สาธารณะคงค้างของไทยยังต่ำกว่ากรอบเพดานหนี้สาธารณะ หรืออยู่ที่ 61.7% ต่อจีดีพีในเดือนกรกฎาคมที่ผ่านมาแต่การขาดดุลการคลังต่อเนื่องมาตลอดหลายสิบปี จากโครงสร้างการจัดเก็บรายได้ที่ค่อนข้างต่ำ สวนทางกับภาระรายจ่ายที่เพิ่มสูงขึ้นมาโดยตลอด ส่งผลให้รัฐจะต้องกู้เงินเพื่อชดเชยการขาดดุลงบประมาณเป็นประจำราว 3-5% ของจีดีพี และดันให้ยอดหนี้สาธารณะคงค้างเพิ่มขึ้นปีละ 6-8% ซึ่งหากไม่มีการปฏิรูปเชิงโครงสร้างอย่างจริงจัง จะทำให้หนี้สาธารณะ

ไทยเสี่ยงแตะกรอบเพดานหนี้ที่ 70% ต่อจีดีพีภายในปี 2570 ซึ่งนั่นหมายความว่าภาระการคลังจะเพิ่มสูงขึ้น และส่งผลให้มีข้อจำกัดในการออกมาตรการช่วยเหลือต่าง ๆ มากขึ้นในอนาคต

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมิน ส่งออกไทยตลอดปี 2566 จะพลิกหดตัว 1.1%YoY เมื่อเทียบกับปี 2565 ที่ขยายตัว 5.7%YoY โดยการส่งออกในช่วงครึ่งปีหลังจะมีแนวโน้มดีขึ้นจากปัจจัยฐานต่ำเป็นสำคัญ ประกอบกับอุปสงค์สินค้าอุตสาหกรรมที่จะปรับดีขึ้นตามวัฎจักรเศรษฐกิจแบบค่อยเป็นค่อยไป รวมถึงสินค้าเกษตรและอาหารที่จะได้แรงหนุนจากประเด็นความมั่นคงทางอาหาร อย่างไรก็ดี การชะลอตัวของเศรษฐกิจคู่ค้าที่อาจลุกลามไปสู่ภาวะเศรษฐกิจถดถอย ความไม่แน่นอนจากปัญหาภูมิรัฐศาสตร์และมาตรการกีดกันทางการค้าที่เข้มข้นขึ้น ตลอดจนสภาพอากาศแปรปรวนที่อาจส่งผลต่อผลผลิตสินค้าเกษตร ยังคงเป็นปัจจัยสำคัญที่จะกดดันภาพรวมการส่งออกของไทยในระยะต่อไป

เศรษฐกิจสหรัฐฯ-ยุโรปชะลอ แรงหนุนจากจีนแผ่วกว่าที่คาด

แม้เศรษฐกิจโลกผ่านพ้นจุดต่ำสุดไปแล้วในช่วงครึ่งแรกของปี 2566 แต่ล่าสุดธนาคารโลกได้ปรับคาดการณ์เศรษฐกิจโลกปี 2566 ให้เติบโตช้าลงจากปีก่อน ขณะที่การประชุมสหประชาชาติว่าด้วยการค้าและการพัฒนา (UNCTAD) ชี้ว่าตัวเลขการค้าโลกในไตรมาส 2 ปี 2566 หดตัวราว 0.4% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) และเมื่อเทียบกับไตรมาสก่อนหน้าที่ขยายตัว 1.9%YoY สอดคล้องกับรายงานล่าสุดขององค์การการค้าโลก (WTO) ที่ประเมินว่า ปริมาณการค้าโลก (World Merchandise Trade Volume) ตลอดทั้งปี 2566 จะขยายตัวได้เพียง 1.7%YoY ซึ่งชะลอตัวลงจากตัวเลขในปี 2565 ที่ขยายตัว 2.7%YoY

ความเสี่ยงที่เศรษฐกิจคู่ค้าหลักจะชะลอลงมีแนวโน้มเพิ่มสูงขึ้น เห็นจากกิจกรรมภาคการผลิต (Manufacturing PMI) ของสหรัฐอเมริกา ในเดือนกรกฎาคม 2566 ที่อยู่ในเกณฑ์หดตัวอย่างต่อเนื่องเป็นเดือนที่ 3 ขณะที่มูลค่านำเข้าสินค้าอุปโภคบริโภค (ไม่นับยานยนต์) ก็ชะลอตัวลงอย่างเห็นได้ชัด เช่นเดียวกับเศรษฐกิจฝั่งยุโรปที่หลายประเทศกำลังเข้าสู่เศรษฐกิจถดถอยเชิงเทคนิค (Technical Recession) ตั้งแต่ช่วงไตรมาสแรกของปี จากกำลังซื้อในประเทศที่ชะลอตัวลงมาก สวนทางกับเงินเฟ้อที่ยังทรงตัวในระดับสูง

สำหรับจีนที่เคยมองว่าเป็นความหวังที่จะช่วยดึงโมเมนตัมโลกดูแผ่วกว่าที่ตลาดประเมินไว้มาก จากดัชนียอดค้าปลีก (Retail Sale Index) ของจีนที่เติบโตชะลอลงต่อเนื่องและต่ำสุดในรอบปีเมื่อเดือนกรกฎาคม ขณะที่ดัชนีภาคการผลิตก็ลดลงต่อเนื่องเป็นเดือนที่ 5 เช่นเดียวกับยอดคำสั่งซื้อสินค้าส่งออกใหม่ (New Export Order) ที่เข้าสู่ภาวะหดตัวอย่างต่อเนื่อง ทำให้ล่าสุดธนาคารกลางของจีน (PBOC) ปรับลดดอกเบี้ย Reverse Repo ลงอีก 0.1% จากระดับ 1.9% เป็น 1.8% และหั่นดอกเบี้ยเงินกู้ระยะกลาง (MLF) ลงเป็นครั้งที่ 2 ในรอบ 3 เดือนสู่ระดับ 2.50% พร้อมส่งสัญญาณเตรียมกระตุ้นเศรษฐกิจขนานใหญ่ เพื่อเร่งสนับสนุนการจับจ่าย

ภายในประเทศ ท่ามกลางความเสี่ยงจากการผิดนัดชำระหนี้ของผู้พัฒนาอสังหาริมทรัพย์หลายรายในจีนหลังเผชิญผลพวงจากวิกฤตหนี้เสียเอเวอร์แกรนด์ในช่วงที่ผ่านมา

ส่งออกไทยครึ่งปีแรกติดลบ 5.4% ชี้ครึ่งปีหลังบวกแรงจากฐานต่ำเป็นสำคัญ

บรรยากาศเศรษฐกิจโลกที่ชะลอตัวลงอย่างเห็นได้ชัดส่งผลกระทบต่อการค้าโลกอย่างมาก อีกทั้งแรงส่งจากอุปสงค์คงค้าง (Pent-Up Demand) ก็แผ่วลงอย่างเห็นได้ชัด ขณะที่มูลค่าสินค้าที่เกี่ยวเนื่องกับน้ำมันปรับลดลงจากการย่อตัวลงของราคาพลังงาน ตลอดจนสินค้าที่เคยได้อานิสงส์จากการระบาดของโรคโควิด-19 เช่น สินค้าอิเล็กทรอนิกส์และเวชภัณฑ์ยาก็เริ่มเข้าสู่วัฎจักรขาลง ส่งผลให้ส่งออกครึ่งแรกของปีในหลายประเทศหดตัวอย่างหนัก อาทิ เกาหลีใต้ (-12.4%) เวียดนาม (-12.0%) อินเดีย (-8.7%) อินโดนีเซีย (-8.0%) และไทย (-5.4%) ตามลำดับ

สำหรับครึ่งปีหลังเชื่อว่าส่งออกไทยจะมีแนวโน้มดีขึ้นจากปัจจัยฐานต่ำเป็นสำคัญ โดยเฉพาะในช่วงไตรมาสสุดท้ายของปี ประกอบกับอุปสงค์สินค้าอุตสาหกรรมที่จะฟื้นตัวได้บ้างตามวัฎจักรเศรษฐกิจแบบค่อยเป็นค่อยไป รวมถึงความต้องการสินค้ากลุ่มยานยนต์และส่วนประกอบ และยานยนต์ไฟฟ้า (EV) ที่คาดว่าจะขยายตัวต่อเนื่องหลังสถานการณ์อุปทานชะงักงันคลี่คลาย นอกจากนี้ สินค้าเกษตรและอาหารจะได้ปัจจัยสนับสนุนจากประเด็นความมั่นคงทางอาหาร (Food Security) ซึ่งจะช่วยให้การส่งออกพลิกขยายตัวได้ในช่วงที่เหลือของปี

อย่างไรก็ดี การชะลอตัวของเศรษฐกิจคู่ค้าที่อาจลุกลามไปสู่ภาวะเศรษฐกิจถดถอยจากแรงกดดันของอัตราดอกเบี้ยและอัตราเงินเฟ้อที่ส่งผลกระทบต่อการบริโภค โดยเฉพาะตลาดยุโรป ความไม่แน่นอนจากปัญหาภูมิรัฐศาสตร์ที่จะนำไปสู่การปรับเปลี่ยนแนวนโยบายและการกีดกันทางการค้าที่ชัดเจนขึ้น (Trade Barrier) ตลอดจนสภาพอากาศที่แปรปรวนอาจส่งผลต่อปริมาณสินค้าเกษตรที่ผลิตได้ในช่วงปลายปี โดยยังคงเป็นปัจจัยสำคัญที่จะเข้ามากดดันภาพรวมการส่งออกของไทยในระยะข้างหน้า ทั้งนี้ ttb analytics จึงประเมินว่า มูลค่าส่งออกไทยตลอดทั้งปี 2566 จะอยู่ที่ 283,970 ล้านดอลลาร์สหรัฐ หรือหดตัว 1.1%YoY หรือ เทียบกับปีก่อนที่ขยายตัว 5.7%YoY

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics มองว่า ผลจากอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์ในรอบหลายปี ทำให้การขึ้นอัตราดอกเบี้ยของธนาคารกลางที่มีอย่างต่อเนื่องในช่วงที่ผ่านมายังคงต่ำกว่าตัวเลขอัตราเงินเฟ้อ ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) อยู่ในระดับต่ำจนอาจติดลบได้ในหลายประเทศ รวมถึงไทยด้วย อย่างไรก็ดี การเร่งขึ้นดอกเบี้ยเพื่อให้เพียงพอที่อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นบวกได้นั้น อาจจำเป็นต้องพิจารณาตัวแปรหรือองค์ประกอบด้านเศรษฐกิจและสังคมอื่นร่วมด้วย เพื่อรักษาสมดุลระหว่างระดับราคา เสถียรภาพทางการเงิน และการขยายตัวทางเศรษฐกิจในระยะยาว

ทั่วโลกขึ้นอัตราดอกเบี้ยไม่ทันเงินเฟ้อ ฉุดดอกเบี้ยที่แท้จริงต่ำถึงติดลบ

หลังจากเศรษฐกิจทั่วโลกส่งสัญญาณฟื้นตัวอีกครั้งจากภาวะอุปทานชะงักงัน (Supply Constraint) ของห่วงโซ่ผลิตหลักเริ่มคลี่คลาย ตลาดแรงงานฟื้นตัวอย่างรวดเร็ว ขณะที่ราคาสินค้าโภคภัณฑ์ยังทรงตัวสูงต่อไปจากผลพวงความขัดแย้งระหว่างรัสเซีย-ยูเครน เหล่านี้มีส่วนสนับสนุนให้อัตราเงินเฟ้อสูงกว่ากรอบเป้าหมายของธนาคารกลางทั่วโลก ส่งผลให้การดำเนินนโยบายจำเป็นต้องกลับทิศอย่างรวดเร็วหลังผ่านพ้นวิกฤตโควิด-19 ไปได้ไม่นาน

นับแต่ต้นปี 2565 ธนาคารกลางหลายแห่งมีความพยายามใช้นโยบายการเงินที่เข้มงวดต่อเนื่องเพื่อหยุดยั้งความร้อนแรงของเงินเฟ้อ แต่ผลจากอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์ในรอบทศวรรษ ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (อัตราดอกเบี้ยหักลบอัตราเงินเฟ้อ) หรือ Real Interest Rate ยังอยู่ในระดับต่ำ เห็นได้จากอัตราดอกเบี้ยนโยบายปัจจุบันเทียบกับอัตราเงินเฟ้อคาดการณ์ทั้งปี 2566 พบว่า อัตราดอกเบี้ยที่แท้จริงในหลายประเทศต่ำจนติดลบ เช่น ญี่ปุ่น (-3.1%) เยอรมนี (-2.2%) อังกฤษ (-1.8%) และไทย (-0.5%) เป็นต้น

สำหรับประเทศไทย ล่าสุดคณะกรรมการนโยบายการเงิน (กนง.) มีมติขึ้นอัตราดอกเบี้ยอีก 0.25% ซึ่งเป็นการขึ้นติดต่อกันเป็นครั้งที่ 6 สู่ระดับ 2.00% ในรอบการประชุมเดือนพฤษภาคม 2566 อีกทั้งยังส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 0.25% ในรอบการประชุมที่เหลืออีก 3 ครั้งในปีนี้ เพื่อให้เพียงพอที่อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นศูนย์ (Neutral Rate) หรือเป็นบวก (Positive Rate) ได้อีกครั้ง

การเร่งขึ้นดอกเบี้ยเพื่อให้ Real Rate กลับมาเป็นบวก จะช่วยลดความเสี่ยงด้านเสถียรภาพทางการเงินจริงหรือ?

แท้ที่จริงแล้ว ไทยเคยประสบปัญหาอัตราดอกเบี้ยที่แท้จริงติดลบมาแล้วไม่ต่ำกว่า 5-6 ครั้งในรอบสิบกว่าปีที่ผ่านมา เช่นเดียวกับหลาย ๆ ประเทศที่พัฒนาแล้วที่มีอัตราดอกเบี้ยที่แท้จริงปรับตัวลดลงอย่างต่อเนื่องหลังปี 2523 และเริ่มติดลบมาตั้งแต่ปี 2553 เป็นต้นมา สอดคล้องกับอัตราผลตอบแทนที่แท้จริงของพันธบัตร

รัฐบาลระยะยาวสหรัฐฯ ที่เฉลี่ยอยู่ที่ประมาณ 0% ขณะที่อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลระยะสั้นกลับติดลบอย่างมาก ส่วนในเยอรมนีและอังกฤษ อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลยังคงติดลบในทุกช่วงอายุที่ครบกำหนดไถ่ถอน (Maturity)

ทั้งนี้ โดยปกติแล้ว สินทรัพย์ที่มีคุณภาพหรือมีความเสี่ยงต่ำอย่างพันธบัตรรัฐบาลสหรัฐฯ มักให้อัตราผลตอบแทนที่แท้จริงเฉลี่ยติดลบอยู่แล้วราว 0.5-2.0% ส่วนอัตราผลตอบแทนที่แท้จริงของสินทรัพย์ที่มีความเสี่ยงสูงอย่างกองทุนที่ลงทุนในตลาดเกิดใหม่ (Emerging Markets) จะอยู่ที่ราว 1.0 -2.0% จึงไม่แปลกที่นักลงทุนจะมีพฤติกรรมแสวงหาผลตอบแทน (Search for Yield) ในภาวะตลาดการเงินตึงตัว จนอาจนำไปสู่ความกังวลที่จะเกิด “ความเสี่ยงด้านเสถียรภาพทางการเงิน” หรือ Financial Stability Risk

อย่างไรก็ดี อัตราดอกเบี้ยนโยบายที่อยู่ในระดับสูงก็อาจทำให้สินทรัพย์เสี่ยงน่าสนใจขึ้นได้เช่นกัน ซึ่งในช่วงที่ผ่านมา ราคาสินทรัพย์เสี่ยงปรับตัวสูงขึ้นมากจากสภาพคล่องล้นระบบ ก่อนจะผันผวนและปรับตัวลดลงอย่างรวดเร็ว หลังแนวโน้มดอกเบี้ยขาขึ้นเพิ่มความน่าสนใจให้กับผลิตภัณฑ์ตราสารหนี้ แต่ในทางกลับกัน อัตราดอกเบี้ยที่อยู่ในระดับสูงก็อาจทำให้ราคาต่อกำไรที่แท้จริงของหุ้นมีแนวโน้มต่ำกว่าปัจจัยพื้นฐานที่ควรจะเป็น (Undervalued) อันเนื่องจากมูลค่าที่แท้จริงของรายได้บริษัทจดทะเบียนจะลดลงตามการนำอัตราดอกเบี้ยมาเป็นตัวคิดลด (Discount) เพื่อทอนการเติบโตของรายได้และกระแสเงินสดในอนาคต บวกกับราคาหุ้นที่ปรับฐานลงไปมาก โดยเฉพาะหุ้นเทคโนโลยีที่เจอแรงเทขายอย่างหนักก่อนหน้านี้ ยิ่งทำให้สินทรัพย์เสี่ยงน่าสนใจมากขึ้น

นอกจากนี้ ภาวะการเงินโลกที่ตึงตัวขึ้นก็กลายเป็นความเสี่ยงต่อตลาดเกิดใหม่จากการไหลออกของเงินทุนต่างชาติ (Outflow) โดยเงินทุนเคลื่อนย้ายมักแสวงหาผลตอบแทนที่ดีขึ้นจากการลงทุนในตลาดเกิดใหม่ แต่การขึ้นอัตราดอกเบี้ยนโยบายอย่างรวดเร็ว ท่ามกลางข้อจำกัดทางเศรษฐกิจของตลาดเกิดใหม่หรือประเทศกำลังพัฒนาที่อาจยังไม่พร้อมจะปรับขึ้นอัตราดอกเบี้ยได้ทันตามกลุ่มประเทศพัฒนาแล้ว ส่งผลให้ส่วนต่างอัตราดอกเบี้ยยังค่อนข้างกว้าง จึงอาจเห็นเงินทุนไหลออกทั้งจากตราสารหนี้และแรงเทขายหุ้น จากความเปราะบางทางการเงินที่ยังคงเพิ่มขึ้นในหลายภาคส่วน โดยเฉพาะอย่างยิ่งตลาดเกิดใหม่ที่มีปัจจัยพื้นฐานอ่อนแอ เช่น เศรษฐกิจฟื้นช้า หนี้ต่างประเทศสูง ดุลบัญชีเดินสะพัดติดลบต่อเนื่อง หรือ ทุนสำรองระหว่างประเทศต่ำ เป็นต้น

ttb analytics ประเมินว่า เงินเฟ้อไทยได้ผ่านจุดสูงสุดไปแล้วเมื่อช่วงปลายปีที่ผ่านมา และเริ่มลดลงต่อเนื่องจนเข้าสู่กรอบเป้าหมายได้ตั้งแต่ไตรมาสแรกของปี 2566 นี้ ซึ่งล่าสุดในเดือนมิถุนายนที่ผ่านมา อัตราเงินเฟ้อทั่วไปและเงินเฟ้อพื้นฐานก็ปรับลดลงมาอยู่ที่ 0.23% และ 1.32% ตามลำดับ ทั้งนี้ คาดว่าอัตราดอกเบี้ยที่แท้จริงของไทยในระยะต่อไปจะมีแนวโน้มเพิ่มขึ้นอย่างรวดเร็วจากเงินเฟ้อที่ปรับตัวลดลงมากในไตรมาสที่ 3 ตามผลของฐานสูงในปีก่อนหน้า (แม้มีแรงกดดันจากความเสี่ยง

ปรากฎการณ์เอลนีโญ) รวมไปถึงการผ่อนมาตรการดูแลค่าครองชีพของภาครัฐ และกิจกรรมทางเศรษฐกิจที่มีแนวโน้มชะลอตัวลงจากทั้งปัจจัยภายในและนอกประเทศ ทำให้มีการส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 0.25% ในปีนี้ ซึ่งอาจดึงให้เศรษฐกิจไทยทั้งปีมีแนวโน้มขยายตัวต่ำกว่าที่คาดไว้ก่อนหน้าที่ 3.4%

มอง 3 ประเด็นความเสี่ยงเศรษฐกิจไทย ท่ามกลางการส่งสัญญาณขึ้นของอัตราดอกเบี้ย

ประเด็นที่ 1 : เศรษฐกิจไทยฟื้นตัวช้า และยังไม่กลับมาเท่ากับระดับศักยภาพ (เดิม) โดยเศรษฐกิจไทยกลับมาอยู่ในช่วงก่อนวิกฤตโควิด-19 แล้วตั้งแต่ปลายปีที่ผ่านมา แต่ยังไม่กลับเข้าสู่ระดับศักยภาพเดิมในอดีตจากแผลเป็นทางเศรษฐกิจที่เกิดจากผลกระทบของโรคระบาด โดยปัจจุบัน เศรษฐกิจไทยฟื้นตัวได้อย่างช้า ๆ จากอานิสงส์ของภาคบริการที่ฟื้นตัวได้ตามการท่องเที่ยว ซึ่งส่วนหนึ่งถูกสนับสนุนด้วยปัจจัยด้านราคาจากการปรับขึ้นค่าพักแรมไปแล้วกว่า 10-30% จากปีก่อน ขณะที่ความหวังจากนักท่องเที่ยวจีนที่จะกลับมาฟื้นภาคท่องเที่ยวก็ต่ำกว่าเป้าค่อนข้างมาก ส่วนการบริโภคสินค้าคงทนที่ยังฟื้นตัวได้มาจากอุปสงค์คงค้าง (Pent-up Demand) แต่ก็เริ่มเห็นสัญญาณชะลอตัวลงบ้าง และอีกส่วนจากกระแสความนิยมรถไฟฟ้า (EV) ซึ่งไม่ได้ก่อให้เกิดผลต่อเศรษฐกิจเพิ่มเติมเนื่องจากส่วนใหญ่เป็นการนำเข้าจากจีน นอกจากนี้ การส่งออกไทยยังชะลอตัวต่อเนื่องตามทิศทางเศรษฐกิจโลกและประเทศคู่ค้า โดยเฉพาะโมเมนตัมจากอุปสงค์จีนที่ค่อนข้างแผ่ว ตลอดจนปัจจัยหนุนด้านราคาพลังงานที่น้อยลง ทำให้การส่งออกเผชิญแรงกดดันทั้งปัจจัยด้านปริมาณ (Quantity Effect) จากกำลังซื้อที่ชะลอตัวและด้านราคา (Price Effect) จากราคาสินค้าที่เกี่ยวเนื่องกับพลังงานปรับตัวลดลง

ประเด็นที่ 2 : หนี้เสียพุ่ง-หนี้ครัวเรือนสูงเรื้อรัง โดยล่าสุดหนี้ครัวเรือนไทยในไตรมาส 1 ปี 2566 แตะ 16 ล้านล้านบาท หรือ 90.6% ของจีดีพี ซึ่งแม้ว่าจะลดลงจากจุดสูงสุดในไตรมาส 1 ปี 2564 ที่ระดับ 95.5% ของจีดีพี แต่หนี้ที่อยู่ในระดับสูงเกิน 70% ต่อจีดีพีก็เป็นตัวบั่นทอนความสามารถในการจับจ่ายของครัวเรือนอยู่ไม่น้อย นอกจากนี้ คุณภาพหนี้ก็มีแนวโน้มแย่ลงและเป็นอุปสรรคต่อการก่อหนี้ใหม่ โดยสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) ต่อสินเชื่อรวมของครัวเรือนในไตรมาส 1 ปี 2566 อยู่ที่ 2.68% เร่งขึ้นจากไตรมาสก่อนหน้าที่ 2.62% และสิ่งที่ต้องจับตาเพิ่มเติมคือ ยอดหนี้ที่ยังไม่ใช่หนี้เสีย แต่ค้างชำระไม่เกิน 90 วัน (หนี้ที่กล่าวถึงเป็นพิเศษ) ที่มีแนวโน้มเพิ่มสูงขึ้น ทำให้มูลหนี้ครัวเรือนที่ขยายตัวปีละ 3-4% อาจต้องใช้เวลาไม่ต่ำกว่า 10 ปีในการปรับลดให้อยู่ในระดับเหมาะสม

ประเด็นที่ 3 : ต้นทุนการกู้ยืมที่ปรับสูงขึ้นเริ่มเป็นอุปสรรคต่อการระดมทุนของภาคเอกชน จากข้อมูลไตรมาส 1 ปี 2566 พบว่า ภาพรวมสินเชื่อธนาคารพาณิชย์ขยายตัวได้เพียง 0.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) ชะลอลงจากไตรมาสก่อนหน้าที่ 2.1%YoY ด้านสินเชื่อภาคธุรกิจก็เติบโตชะลอลง ขณะที่สินเชื่อ SMEs หดตัวต่อเนื่องติดต่อกัน 3 ไตรมาส อีกทั้งธนาคารพาณิชย์ยังมีความเข้มงวดในการปล่อยสินเชื่อจากภาวะการเงินตึงตัวและความเสี่ยงที่จะผิดนัดชำระหนี้ที่จะมีแนวโน้มเพิ่มสูงขึ้นตาม ยิ่งกว่านั้น สภาพคล่อง

ธนาคารพาณิชย์ยังถูกดึงออกไปบางส่วนจากอัตราดอกเบี้ยเงินฝากที่ปรับตัวสูงขึ้น เห็นได้จากปริมาณเงินฝากจากภาคธุรกิจและบุคคลธรรมดาในระบบธนาคารพาณิชย์ที่สูงถึง 14.2 ล้านล้านบาท โดยเฉพาะยอดเงินฝากในบัญชีฝากประจำที่ขยายตัวถึง 13.0%YoY ซึ่งส่วนหนึ่งมาจากการที่ธุรกิจขนาดใหญ่ดึงสภาพคล่องส่วนเกินมาพักไว้กับธนาคารพาณิชย์ หลังเร่งระดมทุนผ่านการออกหุ้นกู้อย่างต่อเนื่อง (ทั้งออกหุ้นกู้ใหม่และต่ออายุหุ้นกู้เดิม) เพื่อล็อกต้นทุนทางการเงินในช่วงที่ดอกเบี้ยยังเป็นขาขึ้นเช่นนี้

ttb analytics มองว่า ปัจจุบันทั่วโลกกำลังเผชิญบริบทของเงินเฟ้อสูงเรื้อรัง แน่นอนว่า Policymaker จำเป็นต้องดำเนินนโยบายทางการเงินที่เข้มงวดขึ้นเพื่อสกัดการเร่งขึ้นของเงินเฟ้อ แต่การปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องเพื่อตระหนักว่าอัตราเงินเฟ้อ "ชั่วคราว" มีแนวโน้มเรื้อรังกว่าที่คาดไว้มากนั้น จำเป็นต้องพิจารณาร่วมกับตัวแปรทางเศรษฐกิจและสังคมอื่นๆ (อาทิ ผลิตภาพทางเศรษฐกิจ โครงสร้างประชากร การลงทุน) ฉะนั้นแล้ว ท่ามกลางความหวังที่เศรษฐกิจจะกลับมาขยายตัวได้ในระดับศักยภาพต่อไป อัตราดอกเบี้ยที่แท้จริงจึงเป็นเครื่องสะท้อนระหว่างสมดุลในการรักษาระดับราคา เสถียรภาพทางการเงิน และการขยายตัวทางเศรษฐกิจในระยะยาว

การตัดสินใจทางธุรกิจไม่ว่าจะเป็นทางด้านการตลาด การขาย การเงิน หรือว่าการผลิตให้ประสบความสำเร็จจะต้องมีข้อมูลเพื่อใช้ประกอบในการตัดสินใจเพื่อให้เป็นไปตามวัตถุประสงค์และบรรลุวิสัยทัศน์ขององค์กรได้อย่างถูกต้องและทันต่อเวลา อย่างไรก็ตาม การตัดสินใจทางธุรกิจนั้นเป็นทั้งศาสตร์และศิลป์ในการดำเนินงานของผู้บริหารทั้งในด้านการวางแผนเชิงกลยุทธ์ การกำหนดแผนงาน และการแก้ไขปัญหาต่างๆ ในองค์กร กล่าวคือ การตัดสินใจที่ดีนอกจากจะต้องอาศัยความรู้ ความสามารถ ความคิดสร้างสรรค์ ประสบการณ์ และทักษะของผู้บริหารแต่ละคนแล้วนั้น ยังต้องมีกระบวนการตัดสินใจที่เป็นระบบ มีหลักเกณฑ์และทฤษฎีตามหลักของวิทยาศาสตร์ เพื่อที่จะลดข้อผิดพลาดจากปัจจัยที่เกิดจากสภาพแวดล้อมทั้งภายในและภายนอกองค์กร และทำให้ผลของการตัดสินใจมีความน่าเชื่อถือเพิ่มมากขึ้น ผู้บริหารจำเป็นต้องเข้าใจอาการของปัญหาว่ามีประเด็นอะไรที่จำเป็นต้องตัดสินใจแก้ไข อะไรเป็นปัจจัยแวดล้อมของปัญหาและทำการวินิจฉัยสาเหตุของปัญหาที่เกิดขึ้น ขั้นตอนนี้เป็นขั้นตอนที่สำคัญที่สุดในกระบวนการตัดสินใจของผู้บริหาร นักวิเคราะห์คงเคยได้ยินสำนวนที่ว่า “เกาไม่ถูกที่คัน” ที่องค์กรส่วนใหญ่มักประสบความล้มเหลวในการแก้ปัญหาที่เกิดขึ้นในองค์กร ทั้งๆ ที่วิธีการแก้ปัญหาก็ถูกต้องตามหลักทฤษฎีและวิธีปฏิบัติที่มีมาตรฐาน ปัญหาหลักๆ ที่ถูกมองข้ามก็คือ การแก้ปัญหาไม่ตรงจุดและตรงประเด็น

การตัดสินใจให้ประสบความสำเร็จได้นั้นต้องคำนึงถึงตัวชี้วัดทั้ง 2 ตัว คือ ประสิทธิภาพ (Efficiency) และประสิทธิผล (Effectiveness) ของการตัดสินใจ ประสิทธิผลจะเป็นตัวชี้วัดว่าผู้บริหารตัดสินใจในเรื่องที่ถูกต้องหรือไม่ (Doing the Right Things) ในขณะที่ประสิทธิภาพจะเป็นตัวสะท้อนให้เห็นว่าผู้บริหารตัดสินใจด้วยวิธีการที่ถูกต้องเหมาะสมหรือไม่ (Doing the Things Right) นอกจากนี้ การตัดสินใจระดับผู้บริหารก็ยังแบ่งออกเป็น 3 ระดับ1 ได้แก่

1.การตัดสินใจเชิงกลยุทธ์ (Strategic Decision Making) จะเป็นเรื่องของการกำหนดทิศทางและนโยบายขององค์กรในระยะยาวทั้งในเรื่องของการวางแผนเชิงกลยุทธ์ การจัดสรรทรัพยากรด้านการเงินและบุคลากร เป็นต้น

2.การตัดสินใจในระดับการบริหารงาน (Managerial Decision Making) จะเป็นหน้าที่หลักของผู้บริหารระดับกลาง ในการวางแผนปฏิบัติงานตามทิศทางและนโยบายขององค์กร รวมถึงการติดตามการทำงาน การตรวจสอบและการประเมินผลงานตามแผนปฏิบัติงาน และการตรวจสอบการใช้ทรัพยากรที่มีอยู่ว่ามีประสิทธิภาพตามแผนงานหรือไม่ เป็นต้น

3.การตัดสินใจในระดับการปฏิบัติงาน (Operational Decision Making) จะเป็นหน้าที่ของผู้บริหารระดับล่างซึ่งจะเกี่ยวข้องกับการตัดสินใจตามระเบียบ กฎเกณฑ์และแบบแผนที่ผู้บริหารระดับสูงกำหนดไว้ให้ได้ประสิทธิภาพและประสิทธิผลมากที่สุด

ในยุคที่เต็มไปด้วยข้อมูลมหาศาล มีการเปลี่ยนแปลงตลอดเวลา ข้อมูลมีความหลากหลายและมาจากหลายช่องทาง หรือ Big Data หลายๆ องค์กรจำเป็นต้องปรับตัวนำระบบเทคโนโลยีสารสนเทศเข้ามาช่วยในการตัดสินใจขององค์กรทั้งในระดับการตัดสินใจเชิงกลยุทธ์ ระดับการบริหารงาน และระดับปฏิบัติงาน ระบบธุรกิจอัจฉริยะ (Business Intelligence) และการวิเคราะห์ข้อมูลทางธุรกิจ (Business Analytics) จึงถูกพัฒนาขึ้นและเข้ามามีบทบาทสำคัญเพื่อช่วยให้การตัดสินใจขององค์กรเป็นไปอย่างมีระบบและเป็นแบบอัตโนมัติเพิ่มมากขึ้น อย่างไรก็ตาม วิวัฒนาการของเทคโนโลยีในปัจจุบันมีการพัฒนาและเปลี่ยนแปลงไปอย่างรวดเร็ว โดยเฉพาะอย่างยิ่งเมื่อปัญญาประดิษฐ์ (Artificial Intelligence) หรือที่เรียกสั้นๆ ว่า AI สามารถเพิ่มศักยภาพในการเรียนรู้และการประมวลผลข้อมูล รวมถึงการสร้างแบบจำลองเพื่อการทำนายข้อมูลที่มีความแม่นยำมากขึ้น ซึ่งจะทำให้ระบบการตัดสินใจในยุคใหม่ขององค์กรเปลี่ยนไปอย่างสิ้นเชิง

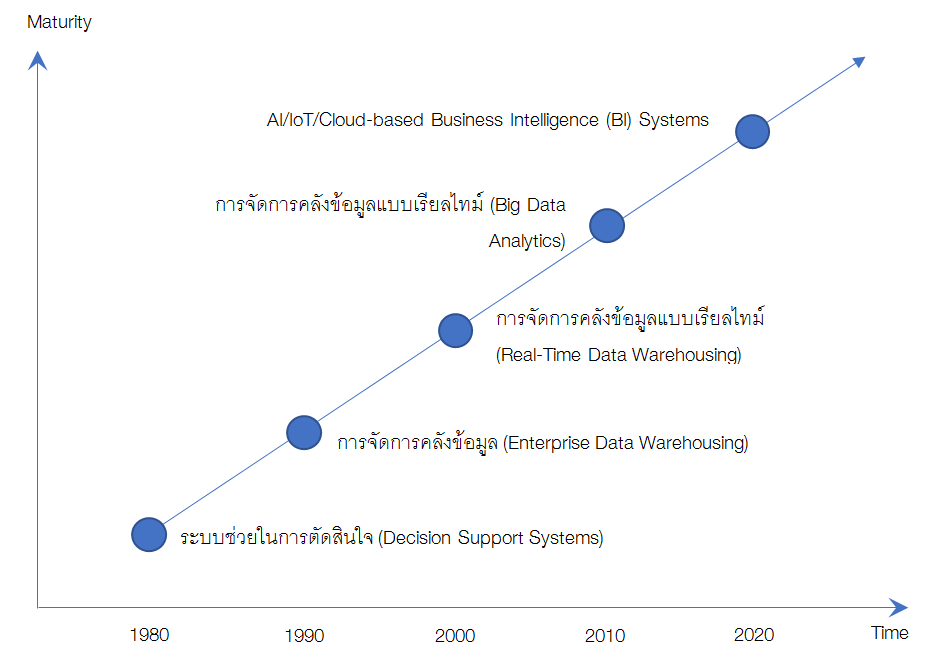

โดยปกติแล้วทุกๆ 10 ปี เราจะได้เห็นการพัฒนาและความก้าวหน้าของเทคโนโลยีที่เข้ามามีบทบาทสำคัญในการพัฒนาระบบช่วยในการตัดสินใจของหลายๆ ภาคธุรกิจและอุตสาหกรรม (จากภาพที่ 1)

ในยุค 1980’ s หลายๆ บริษัทเริ่มมีการพัฒนาระบบสารสนเทศหรือซอฟต์แวร์เพื่อช่วยสนับสนุนการตัดสินใจ (Decision Support System) ของผู้บริหารให้มีประสิทธิภาพเพิ่มมากขึ้น โดยให้ความสำคัญกับการจัดการฐานข้อมูล (Database Management) การสร้างแบบจำลองเพื่อการวิเคราะห์ข้อมูล (Model Management) และการพัฒนาส่วนเชื่อมต่อประสานงานของผู้ใช้งานกับระบบสารสนเทศ (User Interface Management)

ในยุค 1990’ s เมื่อข้อมูลขององค์กรมีขนาดใหญ่มากขึ้น ระบบการจัดการฐานข้อมูล (Database Management) เริ่มมีการพัฒนามากขึ้น จากการจัดเก็บข้อมูลทั่วไปขององค์กรแบบแยกตามประเภท เช่น ข้อมูลรายละเอียดของสินค้า ข้อมูลการซื้อขาย หรือข้อมูลของลูกค้าและพนักงาน เป็นต้น มาเป็นการจัดการคลังข้อมูล (Data Warehousing) ซึ่งจะเป็นการเก็บข้อมูลในหลายมิติ และถูกออกแบบมาให้เหมาะแก่การนำข้อมูล (Query) ไปใช้ในการวิเคราะห์ได้รวดเร็วและง่ายขึ้น ในขณะที่คำสั่งที่ใช้ในการจัดการข้อมูลจะมีความยาวและซับซ้อนน้อยลง

ในยุค 2000’ s การจัดการคลังข้อมูลถูกพัฒนาเพื่อตอบโจทย์ผู้บริหารมากขึ้น มีการอัปเดตข้อมูลทั้งในปัจจุบันและข้อมูลย้อนหลังซึ่งทำให้ผู้ใช้งานสามารถเข้าถึงข้อมูลในระบบได้โดยตรง หลายมุมมอง และทันท่วงที สามารถวิเคราะห์และดำเนินการเรียกข้อมูลตามระยะเวลาที่ต้องการ และสามารถรองรับการใช้งาน Workload ระดับองค์กรใหญ่ๆ ได้รวดเร็ว นอกจากนี้ระบบคลังข้อมูลยังมีความยืดหยุ่นในการตอบโต้กับผู้ใช้งาน การตรวจสอบคุณภาพของข้อมูลและการสร้างแบบจำลองข้อมูลเพื่อสนับสนุนการตัดสินใจสามารถทำได้อย่างรวดเร็วมากยิ่งขึ้น

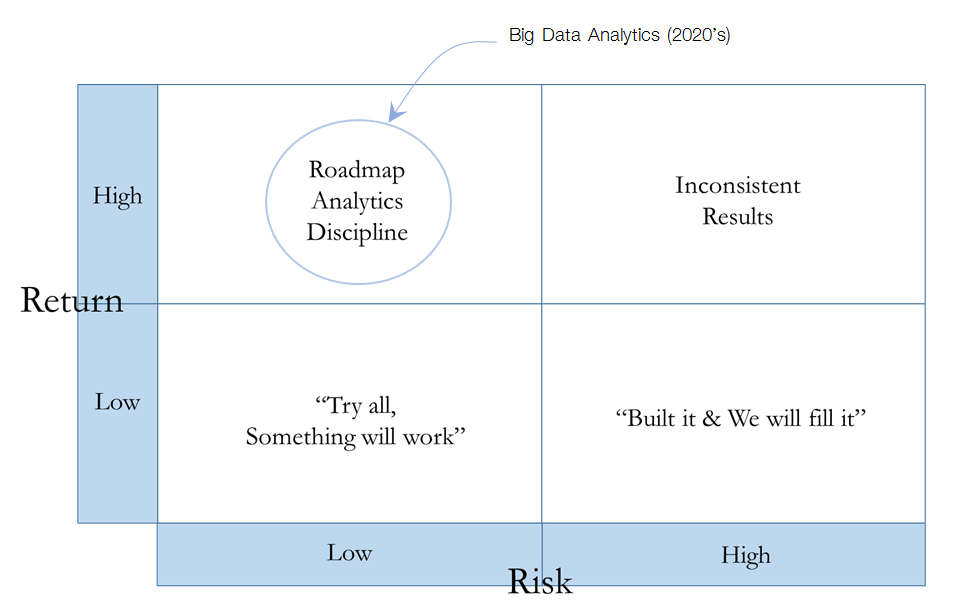

ในยุคปัจจุบัน 2010’ s เป็นยุคของการวิเคราะห์ข้อมูลขนาดใหญ่ (Big Data Analytics) เน้นในเรื่องของการพัฒนาระบบการตัดสินใจในการใช้ประโยชน์จากข้อมูลดิบในการหาความรู้ใหม่ๆ และสามารถนำความรู้เหล่านั้นมาประยุกต์ให้เกิดเป็นแผนงานที่เป็นรูปธรรม หลายๆ บริษัทซอฟต์แวร์ขนาดใหญ่มีการพัฒนาระบบ Data Warehouse และ Big Data บน Cloud เพื่อลดต้นทุนในการลงทุนโครงสร้างพื้นฐาน สามารถเชื่อมต่อกับเครื่องมือ แอปพลิเคชัน หรือระบบที่ใช้ในการวิเคราะห์ข้อมูล (Real-Time Data Analytics) หรือการทำ Data Visualization ซึ่งสามารถรองรับข้อมูลที่มหาศาลและข้อมูลที่เป็นแบบโครงสร้าง (Structured Data) และไม่มีโครงสร้าง (Unstructured Data) ได้อย่างมีประสิทธิภาพ ภาพที่ 2 แสดงตารางความเสี่ยงและผลตอบแทนของการลงทุนระบบการวิเคราะห์ข้อมูล (Big Data Analytics) ในอดีตที่ผ่านมา การลงทุน Big Data Projects ใช้เงินลงทุนค่อนข้างสูงและมีความเสี่ยงสูงมากที่จะประสบความล้มเหลวเนื่องจากข้อจำกัดทางด้านเทคโนโลยี การสร้างคน และการปรับเปลี่ยนวัฒนธรรมองค์กร แต่ในปัจจุบันมีกรณีศึกษาและงานวิจัยมากมายที่แสดงให้เห็นแล้วว่า Big Data Projects สามารถสร้างความได้เปรียบในการแข่งขันและนำไปสู่ความยั่งยืนให้กับองค์กรในระยะยาวได้ ดังนั้นในยุค 2010’ s จึงถือได้ว่าการประยุกต์นำแนวคิดของการวิเคราะห์ข้อมูลทางธุรกิจ ระบบธุรกิจอัจฉริยะ และ Big Data เข้ามาใช้เพื่อสนับสนุนการตัดสินใจเชิงกลยุทธ์ของผู้บริหารสามารถให้ผลตอบแทนที่สูงและความเสี่ยงของการลงทุนที่ต่ำลง (Low-Risk/High-Return)

พร้อมหรือยังกับระบบการตัดสินใจในยุค 2020’ s

ในอนาคต สิ่งหนึ่งที่ผู้บริหารจำเป็นจะต้องคำนึงถึงก็คือ การเปลี่ยนแปลงที่เกิดจากเทคโนโลยีดิจิทัล (Digital/Technology Disruption) ที่ทำให้เกิดนวัตกรรมและรูปแบบธุรกิจใหม่ๆ ทำให้สภาพการแข่งขันเข้มข้นมากขึ้น และพฤติกรรมของผู้บริโภคเปลี่ยนแปลงไปอย่างรวดเร็ว ซึ่งส่งผลกระทบต่ออุตสาหกรรมหรือรูปแบบการทำธุรกิจแบบเดิมๆ อย่างหลีกเลี่ยงไม่ได้เลย หลายๆ องค์กรต้องประสบปัญหาทางด้านการเงิน เกิดการควบรวมกิจการ หรือประสบกับภาวะล้มละลาย โดยที่ปัญหาส่วนใหญ่เกิดเนื่องจากผู้บริหารเหล่านั้นมีการตอบสนองต่อการเปลี่ยนแปลงที่ล่าช้า ยึดติดกับการตัดสินใจในรูปแบบเดิมๆ และไม่ได้มีการเตรียมทรัพยากรขององค์กรให้พร้อมต่อโอกาสหรือความท้าทายในการตอบสนองต่อ Technology Disruptions ดังกล่าว

เทคโนโลยีทางด้าน Cloud Computing วิทยาการด้านระบบหุ่นยนต์ (Robotics) ปัญญาประดิษฐ์ (Artificial Intelligence) ระบบ Sensor Network และ Internet of Thins (IoT) เป็นตัวอย่างของ Technology ที่ถูกนำมาพัฒนาและประยุกต์ใช้งานเพื่อให้เป็นส่วนหนึ่งของระบบการตัดสินใจยุคใหม่ เช่น

- การเปลี่ยนรูปแบบการเก็บข้อมูลและการวิเคราะห์ข้อมูลให้อยู่ในรูปแบบของระบบ Cloud มากขึ้น เพื่อให้องค์กรมีความยืดหยุ่นในการใช้งาน ลดความเสี่ยงของการลงทุนระบบ และเป็นการใช้ทรัพยากรที่มีขององค์กรได้อย่างเหมาะสม รวมทั้งสามารถควบคุมต้นทุนได้ง่าย เช่น การจ่ายเงินตามลักษณะการใช้งานจริง (Pay-As-You-Go) เป็นต้น ซึ่งในปัจจุบันการใช้งานของระบบ Cloud สามารถแบ่งออกเป็น 3 ระบบหลักๆ คือ 1. Infrastructure as a Service (IaaS) 2. Platform as a Service (PaaS) และ 3. Software as a Service (SaaS) เป็นต้น

- การเก็บรวบรวมและการวิเคราะห์ข้อมูลของลูกค้าผ่านระบบ Robotics Sensor Network และ IoT แบบ Real-Time ผ่านทางอุปกรณ์ต่างๆ เช่น โทรศัพท์มือถือ สมาร์ตโฟน นาฬิกา แท็บเล็ต ยานพาหนะ หรือแม้แต่เครื่องใช้ไฟฟ้าภายในบ้านที่ถูกเชื่อมต่อและสื่อสารถึงกันได้ผ่านเครือข่ายอินเทอร์เน็ต ซึ่งจะช่วยให้องค์กรสามารถเข้าใจพฤติกรรมของผู้บริโภคได้ดียิ่งขึ้น ลดขั้นตอนในการทำงาน หรือลดต้นทุนในการผลิต

- การนำ AI มาเป็นส่วนหนึ่งในการสร้างแบบจำลองเพื่อการทำนาย (Predictive Modeling) เพื่อแยกแยะข้อมูลที่ซับซ้อน เพิ่มศักยภาพในการประมวลผล เรียนรู้ ลดอุปสรรคของการวิเคราะห์ข้อมูลเชิงลึก และข้อผิดพลาดในการทำนาย โดยเฉพาะอย่างยิ่งข้อมูลที่เป็นลักษณะแบบไม่มีโครงสร้าง (Unstructured Data) เช่น การวิเคราะห์ข้อมูลที่ไม่ใช่ตัวเลข ประเภท ภาพ เสียง ข้อความ หรือข้อมูลที่มาจากระบบ Sensor Network และ IoT เป็นต้น การพัฒนาระบบ AI เพื่อให้สามารถตอบคำถามหรือโต้ตอบกับลูกค้าที่โทรเข้ามาที่ Call Center การประยุกต์นำศาสตร์ของวิทยาศาสตร์คอมพิวเตอร์ เช่น Machine Learning มาใช้ในการวิเคราะห์ภาพ เสียง ภาพเคลื่อนไหว และภาษามนุษย์ เช่น การพัฒนาระบบตรวจจับใบหน้าของกล้อง CCTV แบบ Real-Time โดยการนำ Graphics Processing Units (GPU) เข้ามาใช้ โดยกระบวนการสอนและอัลกอริทึมที่ใช้ในการสอน AI จะช่วยเรียนรู้ ตรวจจับ และทำนายใบหน้าได้อย่างถูกต้องและแม่นยำมากขึ้น การนำระบบ AI มาช่วยพัฒนาระบบประมวลภาษาธรรมชาติ (Natural Language Processing) เช่น ระบบแชตบอต (Chatbot) เพื่อใช้ตอบสนองผู้ใช้งาน รวมถึงการตอบโต้ด้วยเสียง (Speech Recognition) หรือแม้กระทั่งการวิเคราะห์แนวโน้มของการลงทุน การทำนายราคาที่เหมาะสมของหุ้นรายวัน การจัดอันดับความเสี่ยงของลูกค้าธนาคาร หรือการประมาณแนวโน้มยอดขายและความต้องการของสินค้า เป็นต้น ซึ่งจะช่วยให้การตัดสินใจของผู้บริหารทำได้ง่ายขึ้นอีกด้วย

ดังนั้นระบบช่วยในการตัดสินใจของผู้บริหารในอนาคตก็จะต้องมีการปรับเปลี่ยนรูปแบบทั้งในด้านการลงทุนระบบ Platform ในการเข้าถึงข้อมูล ความรวดเร็วในการเข้าถึงข้อมูล รูปแบบและความรวดเร็วในการวิเคราะห์ข้อมูล และความแม่นยำในการวิเคราะห์ข้อมูล

References:

1. Turban, E., Sharda, R., & Delen, D. (2011) . Business Intelligence: A Managerial Approach. Upper Saddle River, NJ: Pearson Prentice Hall.

2. Watson, HJ (2017) . Preparing for the cognitive generation of decision support. MIS Q Exec 16 (13) : 153–169

3. Lund, V (2017) . Teradata Partners Conference, Anaheim, CA Oct 23-26, 2017

รศ.ดร.จงสวัสดิ์ จงวัฒน์ผล