เขียนโดย ผศ.ดร. ณัฐวุฒิ เจนวิทยาโรจน์ CFA คณะบริหารธุรกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์

ในคลาสวิชา Behavioral Finance and Value Investing ที่ผมสอนที่คณะบริหารธุรกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์ ผมจะพูดถึงเรื่อง Value Investing อยู่หลายคาบ โดย Value Investing เป็นหนึ่งใน “สไตล์” การลงทุน (Style Investing) ที่มีความนิยมทั้งในหมู่นักลงทุน รายบุคคลและระดับกองทุน

อย่างไรก็ตาม สไตล์หรือแนวทางการ ลงทุนส่วนใหญ่ที่นิยมมักจะมีต้นกำ เนิดมา จากการค้นพบ “อโนมาลี่ (Anomalies)” ต่างๆ ที่ขัดกับทฤษฎีตลาดมีประสิทธิภาพ (Efficient Market Hypothesis/EMH) เช่น Value Effect ก่อให้เกิด Value Funds, Momentum Effect ก่อให้เกิด Momentum Funds, หรือ Size Effect ก่อให้เกิด Mid/ Small Cap Funds เป็นต้น โดยจะสังเกต ได้จากหนังสือชี้ชวน (Prospectus) ของกองทุนรวมตราสารทุนต่างๆ ที่มักจะ ระบุว่า กองทุนมีนโยบายการลงทุนสไตล์ Cover Story VALUE INVESTING ไหน เช่น Value Funds เป็นกองทุนที่เน้น การลงทุนใน “หุ้นคุณค่า” (Value Stocks), Growth Funds เป็นกองทุนที่เน้นการ ลงทุนใน “หุ้นเติบโต” (Growth or Glamor Stocks), Small-Cap Funds เป็นกองทุน ที่เน้นการลงทุนในหุ้นขนาดเล็ก หรือ Large-Cap Funds เป็นกองทุนที่เน้น ลงทุนหุ้นขนาดใหญ่ เป็นต้น โดยนโยบาย การลงทุนต่างๆ ที่กล่าวไปแล้วนั้น จะมี การแข่งขันกันและมักให้ผลลัพธ์ที่สวนทาง กัน เช่น ในบางช่วงเวลา หุ้น Value ก็ให้ ผลตอบแทนที่ดีกว่าหุ้น Growth และใน บางช่วงเวลาก็เกิดผลตรงข้าม ดังนั้น การ เลือกลงทุนโดยยึดติดกับสไตล์ใดสไตล์ หนึ่งอาจไม่ใช่กลยุทธ์การลงทุนที่ดีที่สุด เมื่อเทียบกับกลยุทธ์การลงทุนแบบ หมุนเวียนไปแต่ละสไตล์

อย่างไรก็ตาม บทความนี้จะพูดเรื่อง Value Investing กล่าวคือ การลงทุนใน สไตล์ Value กับ Growth เพราะเป็นหัวข้อ ทางการเงินที่ได้รับความสนใจทั้งจากทาง วิชาการและในทางปฏิบัติ (Chan and Lakonishok 2004)1 และมีการแลกเปลี่ยน ข้อคิดเห็นที่มีประโยชน์ระหว่างกันอย่าง ต่อเนื่อง กล่าวคือ ผลการศึกษาทาง วิชาการในเรื่อง การลงทุนแบบ Value กับ แบบ Growth ได้นำ ไปสู่การพัฒนากลยุทธ์ การลงทุนต่างๆ ที่นิยมใช้ในการเงินการลงทุนภาคปฏิบัติ โดยสังเกตได้จากการที่ กองทุนรวมหุ้นต่างๆ มักจะมีสไตล์การ ลงทุนที่ชัดเจนในนโยบายการลงทุนว่า กองทุนรวมนั้นใช้สไตล์การลงทุนเป็นแบบ Value หรือแบบ Growth ดังกล่าวข้างต้น อีกทั้งมีหลักฐานเชิงประจักษ์มากมาย (ที่ไม่สอดคล้องกับทฤษฎีตลาดมี ประสิทธิภาพ) ที่พบในหลายๆ ตลาดหุ้น และในหลายๆ ช่วงเวลา ที่แสดงให้เห็นว่า “หุ้นคุณค่า” (Value Stocks) ให้ผล ตอบแทนโดยเฉลี่ยที่สูงกว่า“หุ้นเติบโต” (Growth Stocks หรือ Glamour Stocks) อย่างมีนัยสำ คัญ ซึ่งนำ ไปสู่กลยุทธ์การ ลงทุนแบบเน้นคุณค่า (Value Investing) ที่เน้นการเลือกหุ้นคุณค่าเข้ามาไว้ในพอร์ต โฟลิโอการลงทุน

โดยทั่วไปในการศึกษาทางวิชาการ ด้านการลงทุน มักจะให้คำ นิยาม “หุ้น Value” หรือ “หุ้นคุณค่า” (Value Stocks) และ “หุ้น Growth” หรือ “หุ้นเติบโต” (Growth Stocks) ดังนี้ หุ้นคุณค่า (Value Stocks) คือ หุ้นที่มีราคาต่ำ เมื่อเทียบกับ กำ ไรต่อหุ้น (Earnings Per Share หรือ EPS) หรือเทียบกับมูลค่าทางบัญชีต่อหุ้น (Book Value Per Share) กล่าวคือ เป็น หุ้นที่มีค่าอัตราส่วนกำ ไรต่อหุ้นต่อราคา ตลาดของหุ้น (E/P หรือ Earnings Yield) หรือมีค่าอัตราส่วนมูลค่าทางบัญชีต่อราคาตลาดของหุ้น (B/P หรือ B/M) ที่สูง หรือถ้ากล่าวในรูปแบบอัตราส่วนที่นิยมใช้ กันในอุตสาหกรรมการลงทุนก็คือ หุ้นคุณค่า (Value Stocks) คือ หุ้นที่มีค่า อัตราส่วนราคาตลาดต่อกำ ไรต่อหุ้น (Price-Earnings Ratios หรือ P/E) หรือมี ค่าอัตราส่วนราคาตลาดต่อมูลค่าทางบัญชี (Price-to-Book-Value Ratios หรือ P/B หรือ M/B) ที่ต่ำ นั่นเอง

ส่วนหุ้นเติบโต (Growth Stocks หรือ Glamour Stocks) เป็นหุ้นที่มีราคาสูงเมื่อ เทียบกับกำไรต่อหุ้น หรือเทียบกับมูลค่า ทางบัญชีต่อหุ้น ดังนั้น หุ้นเติบโต จึงเป็น หุ้นที่มีค่าอัตราส่วน E/P หรือมีค่า อัตราส่วน B/P หรือ B/M ที่ต่ำ หรือกล่าว ในรูปแบบที่นิยมก็คือ หุ้นเติบโต คือหุ้นที่มีค่าอัตราส่วน P/E หรือมีค่าอัตราส่วน P/B หรือ M/B ที่สูง

นอกจากนี้ ยังอาจจะมีการนิยามหุ้น คุณค่าและหุ้นเติบโตด้วยตัวแปรอื่นๆ อีก เช่น การใช้ราคาตลาดของหุ้นเทียบกับ กระแสเงินสดจากการดำ เนินการต่อหุ้น (Cash Flow from Operation Per Share) ดังนั้นหุ้นคุณค่า (Value Stocks) จะเป็น หุ้นที่มีค่าอัตราส่วนกระแสเงินสดจากการ ดำ เนินงานต่อราคาตลาด (C/P Ratios หรือ Cash Flow Yield) ที่สูง2 ส่วนหุ้น เติบโต (Growth Stocks) จะมีค่าอัตราส่วน C/P ที่ต่ำ นอกจากนี้ อัตราการเติบโตของ ยอดขาย (Growth of Sales) ก็สามารถนำ มาใช้ในการแบ่งแยกหุ้นคุณค่ากับหุ้น เติบโตได้เช่นกัน โดยหุ้นคุณค่า คือหุ้นที่มี อัตราการเติบโตของยอดขายในช่วงที่ผ่าน มาที่ต่ำ ส่วนหุ้นเติบโต คือหุ้นที่มีอัตราการ เติบโตของยอดขายในอดีตที่สูง อย่างไร ก็ตาม ในหลายๆ การศึกษา ได้แสดงให้ เห็นถึงว่าไม่ว่าจะใช้วิธีการหลากหลาย เพียงไรในการแบ่งหุ้น Value และหุ้น Growth ก็ตาม ก็ยังมักจะได้ผลการศึกษา หลักๆ ที่สอดคล้องกันเสมอ

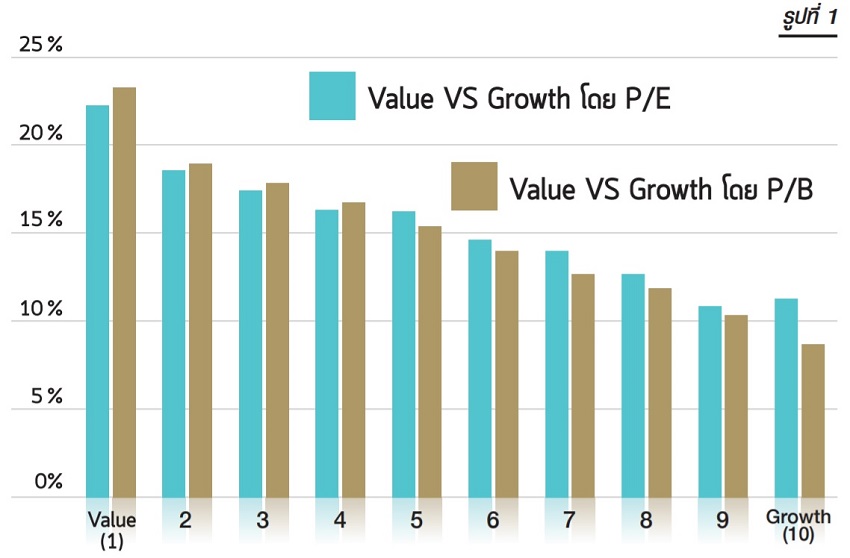

การศึกษาทางวิชาการเรื่องกลยุทธ์ การลงทุนสไตล์ Value vs Growth เริ่มจาก งานเหล่านี้เป็นสำ คัญ ได้แก่ Fama and French (1992)3, Lakonishok, Shleifer, and Vishny (1994)4, และ Fama and French (1998)5 โดย Fama and French (1992) ศึกษาถึงบทบาทความสำ คัญของ อัตราส่วน P/E และอัตราส่วน P/B ที่มีผล ต่อผลตอบแทนของหุ้นในตลาด NYSE, AMEX และ Nasdaq ของประเทศ สหรัฐอเมริกาตั้งแต่ปี 1963-1990 โดย แบ่งหุ้นทั้งหมดออกเป็น 10 กลุ่มด้วยกัน ตามค่าอัตราส่วน P/E หรือค่าอัตราส่วน P/B จากน้อยไปมาก (กลุ่ม1-กลุ่ม10) และ คำ นวณหาค่าผลตอบแทนในอนาคตของ กลุ่มหุ้นทั้ง 10 กลุ่มดังกล่าว โดยกลุ่มหุ้น ที่มีค่าอัตราส่วน P/E หรือ P/B ที่ต่ำ ที่สุด (กลุ่ม1) คือหุ้น Value และกลุ่มหุ้นที่มีค่าอัตราส่วน P/E หรือ P/B ที่มากที่สุด (กลุ่ม10) จะเรียกว่าหุ้น Growth ผลการ วิเคราะห์ในรูปที่ 1 แสดงให้เห็นว่า กลุ่มหุ้น ที่มีค่าอัตราส่วน P/E หรือ P/B ที่ยิ่งมาก (1 ถึง 10) ผลตอบแทนก็ยิ่งต่ำ โดยหุ้น Value (กลุ่ม1) ให้ผลตอบแทนเฉลี่ยต่อปีถึง 21%- 23% ต่อปี ในขณะที่หุ้น Growth (กลุ่ม10) ให้ผลตอบแทนเฉลี่ยเพียง 7%-12% ต่อปี เท่านั้น

Lakonishok, Shleifer, and Vishny (1994) หรือ LSV (1994) ได้ศึกษาผล ตอบแทนจากกลยุทธ์การลงทุนในหุ้น Growth เทียบกับกลยุทธ์การลงทุนในหุ้น Value โดยศึกษาจากกลุ่มตัวอย่างหุ้น ทั้งหมดในตลาด NYSE และ AMEX ของ ประเทศสหรัฐอเมริกา ตั้งแต่ปี 1963 ถึง 1990 โดยตัวแปรทางด้านปัจจัยพื้นฐาน ของหุ้นที่นำ ใช้ในการแบ่งแยกประเภทของ หุ้นว่าเป็นหุ้น Growth หรือ Value ทั้งหมด 4 ตัวดังนี้ ค่าอัตราส่วน B/M (Book-To-Market Ratio) ค่าอัตราส่วน C/P (CashFlow-To-Price Ratio หรือ Cash Flow Yield) ค่าอัตราส่วน E/P (Earning-To-Price Ratio หรือ Earnings Yield) และ อัตราการเติบโตของยอดขายในอดีตของ บริษัท (growth of sales หรือ GS) โดยค่า B/M C/P และ E/P เป็นค่าที่สะท้อนความ คาดหวังของนักลงทุนที่มีต่อการเติบโต ของยอดขายและกำ ไรในอนาคตของบริษัท ดังนั้น หุ้นที่มีค่า B/M C/P และ E/P ที่ต่ำ (หรือมีค่า M/B หรือ P/B, ค่า P/C, ค่า P/E ที่สูง) หรือเป็นหุ้นที่มีอัตราการเติบโต ของยอดขายในอดีตที่สูง จึงถือเป็นหุ้น Growth เพราะค่าอัตราส่วนเหล่านั้น สะท้อนความหวังของนักลงทุน(ผ่านราคา ตลาดของหุ้นที่สูง) ที่มีต่อการเติบโตของ ยอดขายและกำ ไรที่สูงต่อเนื่องไปใน อนาคต ส่วนหุ้น Value เป็นหุ้นที่นักลงทุน คาดหวังการเติบโตของยอดขายและกำ ไร ในอนาคตที่ต่ำ (ผ่านราคาตลาดของหุ้นที่ ต่ำ ) จึงมีค่า B/M C/P และ E/P ที่สูง (หรือ มีค่า M/B หรือ P/B, ค่า P/C, ค่า P/E ที่ ต่ำ ) หรือเป็นหุ้นที่มีอัตราการเติบโตของ ยอดขายในอดีตที่ต่ำ

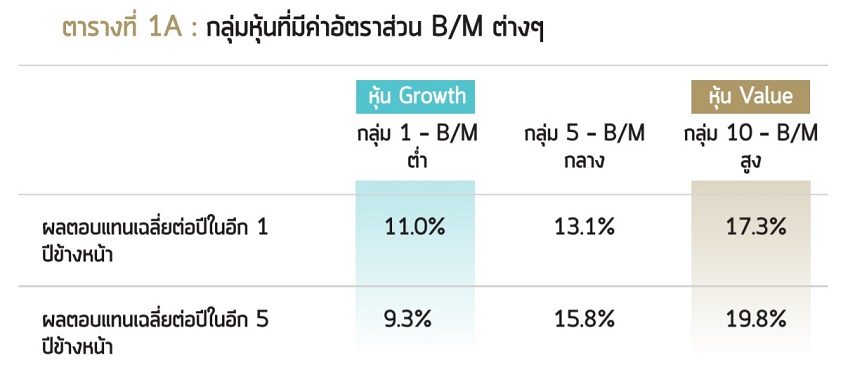

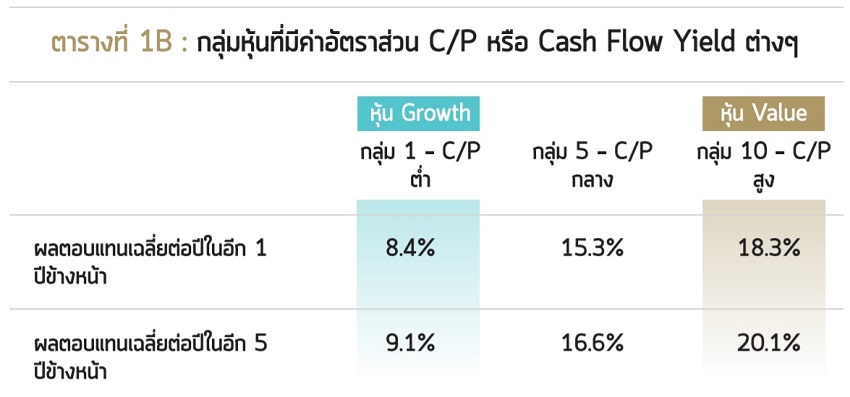

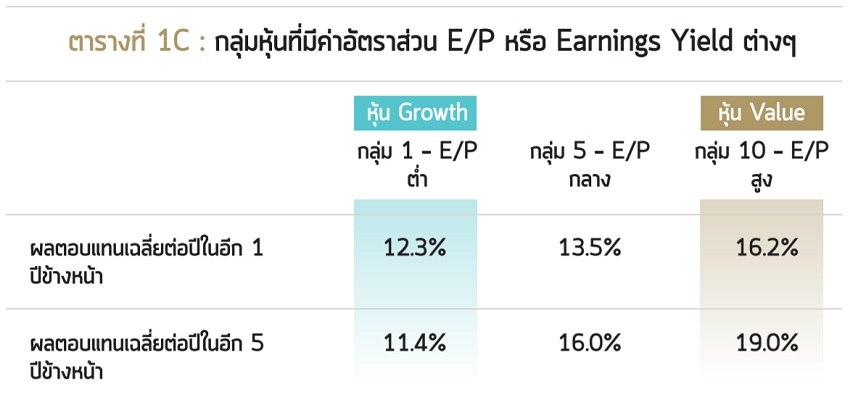

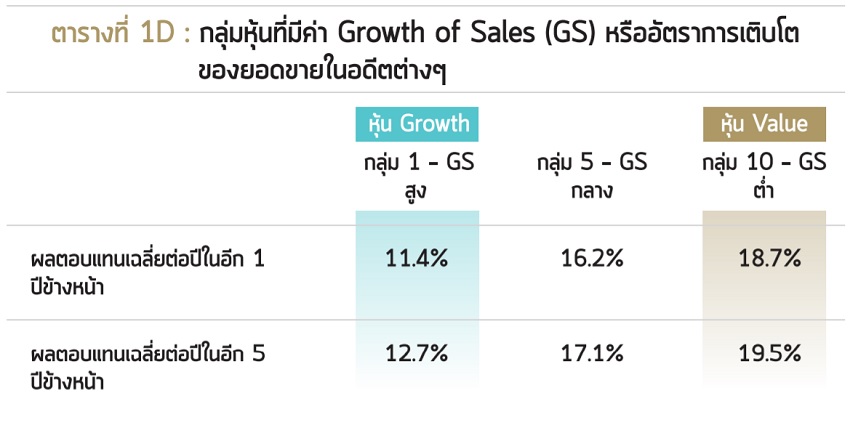

ผลการศึกษาของ LSV (1994) ซึ่งมี การแบ่งหุ้นทั้งหมดเป็น 10 กลุ่มตามค่าตัว แปรทางด้านปัจจัยพื้นฐานทั้ง 4 ทีละ ตัวแปร จากการแบ่งหุ้นตามค่าอัตราส่วน B/M ออกเป็น 10 กลุ่มจากต่ำ ไปสูงใน ตารางที่ 1A พบว่าหุ้น B/M ต่ำ สุด (หรือ กลุ่ม1) หรือหุ้น Growth ให้ผลตอบแทน โดยเฉลี่ยในอีก 1 ปีข้างหน้าเพียง 11.0% เท่านั้น ในขณะที่หุ้น B/M สูงสุด (หรือ กลุ่ม10) หรือหุ้น Value ให้ผลตอบแทน โดยเฉลี่ยในอีก 1 ปีข้างหน้าถึง 17.3% คิด เป็นส่วนต่างถึง 7.3% ต่อปีทีเดียว แม้ว่า จะมองผลตอบแทนเฉลี่ยต่อปีไปในอีก 5 ปีข้างหน้า ผลการศึกษาก็ยังคงเหมือนเดิม กล่าวคือ หุ้น Growth ให้ผลตอบแทนโดย เฉลี่ยต่อปีเพียง 9.3 % ต่อปี เมื่อเทียบกับ หุ้น Value ที่ได้ถึง 19.8% ต่อปี ซึ่งการแบ่ง หุ้นโดยใช้ตัวแปรทางด้านปัจจัยพื้นฐาน อื่นๆ อีกสามตัวในตารางที่ 1B ตารางที่ 1C และตารางที่ 1D ก็ให้ผลการศึกษา ที่คล้ายกันว่า หุ้น Value (หรือหุ้นที่มีค่า อัตราส่วน C/P หรือค่าอัตราส่วน E/P ที่สูง หรือเป็นหุ้นที่มีอัตราการเติบโตของยอด ขายในอดีตที่ต่ำ ) ให้ผลตอบแทนโดยเฉลี่ย ต่อปีที่สูงกว่าหุ้น Growth (หรือหุ้นที่มีค่า อัตราส่วน C/P หรือค่าอัตราส่วน E/P ที่ต่ำ หรือเป็นหุ้นที่มีอัตราการเติบโตของยอด ขายในอดีตที่สูง)

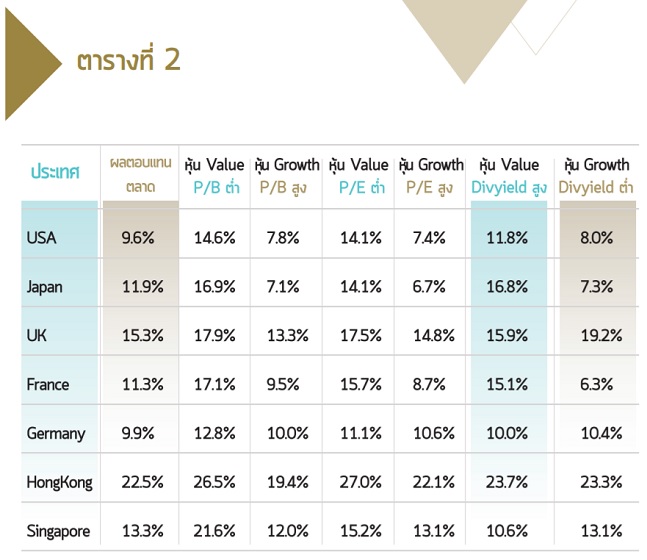

อย่างไรก็ตาม เพื่อยืนยันผลการ ศึกษาเรื่องหุ้นคุณค่าและหุ้นเติบโต ซึ่ง ส่วนใหญ่เป็นการศึกษาในตลาดหุ้นของ ประเทศสหรัฐอเมริกา Fama and French (1998) ได้ทำ การศึกษาผลตอบแทนของ การลงทุนในกลุ่มหุ้น Value vs Growth ใน ตลาดหุ้นของ USA และอีก 12 ประเทศ เช่น UK ฝรั่งเศส เยอรมัน ญี่ปุ่น ฮ่องกง และสิงคโปร์ เป็นต้น ในช่วงปีค.ศ. 1975 - 1995 โดยใช้ 3 อัตราส่วนที่แตกต่างกัน ไปในการแยกหุ้น Value กับ Growth โดย จะจำ แนกจากค่าอัตราส่วนนั้นๆ ในช่วง ต้นปี อัตราส่วนทั้ง 3 มีดังนี้ อัตราส่วน P/B อัตราส่วน P/E และอัตราส่วน D/P (Dividend Yield) ตารางที่ 2 แสดงผล ตอบแทน (ส่วนเกินจากผลตอบแทนแบบ ไร้ความเสี่ยง) ของตลาด ของกลุ่มหุ้น Value และของกลุ่มหุ้น Growth ของแต่ละ ประเทศ จะเห็นได้ว่าในทุกๆ ประเทศ หุ้น Value ให้ผลตอบแทนที่ดีกว่าหุ้น Growth และดีกว่าผลตอบแทนตลาดในเกือบทุก ประเทศ

จากที่กล่าวมาทั้ง 3 งานวิจัย ได้แสดง ให้เห็นถึงหลักฐานที่ขัดกับสมมุติฐาน ตลาดมีประสิทธิภาพ โดยตัวแปรทางด้าน ปัจจัยพื้นฐานต่างๆ ของหุ้นที่ใช้ทั้งหมด 4 ตัวมีลักษณะทั่วไปที่คล้ายคลึงกัน กล่าวคือ ตัวแปรทั้งสี่ตั้งอยู่บนพื้นฐานของอัตราส่วน ที่เปรียบเทียบมูลค่าตลาด (Market Values) ต่อหุ้นหรือราคาตลาดของหุ้นกับ 1) ผล กำ ไรต่อหุ้น (Earnings Per Share) 2) มูลค่า ตามบัญชีต่อหุ้น (Book Value Per Share) 3) กระแสเงินสดต่อหุ้น (Cash Flows Per Share) และ 4) เงินปันผลต่อหุ้น (Dividend Per Share) ดังนั้น การที่หุ้นมีราคาตลาด ที่ต่ำ ลงนั้น ย่อมจะส่งผลกระทบต่อ อัตราส่วนทั้งสี่ค่าไปในทางเดียวกันที่ต่ำ ลง และสัมพันธ์กับผลตอบแทนในอนาคตที่ สูงกว่า เช่นที่แสดงในผลการศึกษาที่ได้ กล่าวไว้ข้างต้น ในทางกลับกัน หุ้นที่มี ราคาตลาดที่สูงขึ้นก็จะสัมพันธ์กับผล ตอบแทนในอนาคตที่ต่ำ ลง ดังนั้น จะเห็น ได้ว่าตัวแปรพื้นฐานทั้งสี่ตัวนี้มีความ สัมพันธ์กัน ดังนั้นความสามารถของแต่ละ ตัวแปรพื้นฐานในการอธิบายผลตอบแทน ในอนาคตของหุ้นย่อมมีความทับซ้อนกัน ในระดับหนึ่ง ท้ายที่สุดนี้ ถึงแม้ว่าผลการ ศึกษาจะเห็นตรงกันว่าหุ้น Value ให้ผล ตอบแทนที่สูงกว่าหุ้น Growth แต่สาเหตุ หรือคำ อธิบายของผลการศึกษากลับมี ความหลากหลายและแตกต่างกัน มาว่า กันต่อในฉบับหน้าครับ

หมายเหตุ

1 Chan and Lakonishok, 2004, Value and growth investing: Review and update, Financial Analysts Journal, 60, 71-86.

2 นอกจากนี้ อาจใช้ตัวแปรมากกว่าหนึ่งตัวในการจัดประเภทของหุ้นว่าเป็นหุ้นคุณค่าหรือหุ้นเติบโตก็ได้ เช่น หุ้นคุณค่าอาจถูกกำหนดว่าเป็นหุ้นที่มีค่าอัตราส่วน P/E ที่ต่ำและมีอัตราการเติบโตของยอดขายที่ต่ำด้วย เป็นต้น

3 Fama and French, 1992, The cross-section of expected stock returns, Journal of Finance 47, 427-465.

4 Lakonishok, Shleifer, and Vishny, 1994, Contrarian investment, extrapolation, and risk, Journal of Finance 49, 1541-1578

5 Fama and French 1998, Value vs Growth: The international evidence, Journal of Finance 53, 1975-1999.