รศ.ดร.พสุ เดชะรินทร์ คณบดี คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย เปิดเผยในงาน The Flagship Summit : Future Fast – Forward ว่า ปี 2561 จะเป็นปีแห่งการเปลี่ยนแปลงและเป็นปีแห่งโอกาส เพราะการเปลี่ยนแปลงเท่ากับโอกาสทางธุรกิจ ซึ่งคาดการณ์ว่าภาพรวม GDP เศรษฐกิจไทยในปีหน้าน่าจะเติบโตที่ 4.5% ขึ้นอยู่กับสถานการณ์เศรษฐกิจโลก ค่าเงินบาท และการเลือกตั้ง

โดยอุตสาหกรรมที่ได้รับอานิสงส์จากการเติบโตของเศรษฐกิจ และการสนับสนุนจากรัฐบาล ได้แก่ ธุรกิจท่องเที่ยว ธุรกิจส่งออกด้านเกษตร อาหาร ชิ้นส่วนอิเล็คทรอนิกส์ ธุรกิจรับเหมาก่อสร้าง ธุรกิจอสังหาริมทรัพย์ โดยเฉพาะคอนโดมิเนียมที่อยู่ตามแนวโครงการรถไฟฟ้า

ในขณะที่อุตสาหกรรมสื่อสารบันเทิง ธุรกิจการเงิน ธุรกิจการสื่อสารโทรคมนาคม ธุรกิจค้าปลีก จะได้รับผลกระทบมากที่สุดจากการก้าวล้ำของเทคโนโลยี AI, Fintech, Algorithmic Trading, Blockchain, Smart Data ข้อมูลที่แปลงสภาพมาจาก Big Data ที่พร้อมสำหรับนำไปใช้งาน นอกเหนือจากนี้ยังมี ช่องว่างระหว่างวัยในองค์กร, เทรนด์ธุรกิจ และพฤติกรรมผู้บริโภค เป็นต้น

การเปลี่ยนแปลงเหล่านี้ถือเป็นโอกาสทางธุรกิจ ดังนั้นองค์กรธุรกิจจึงต้องมีการปรับตัว ด้วยการเรียนรู้เทรนด์ทางกลยุทธ์ เช่น การสร้างตลาดใหม่ โดยที่ตลาดเดิมยังคงอยู่ สร้างความต้องการใหม่ๆ และการเพิ่มศักยภาพและผสมผสานการใช้งานเทคโนโลยี Digital Transformation หรือกลยุทธ์ในการสร้าง Shared Value รวมถึงการนำเอา Smart Data มาช่วยวางแผนกลยุทธ์ด้วยการวิเคราะห์ข้อมูล ในขณะที่ต้องศึกษา Business Model ใหม่ๆ เช่น 020 (online to offline) ที่กำลังมาแรง ซึ่งการเรียนรู้เป็นเรื่องที่สำคัญที่สุด ไม่ว่าจะเป็นผู้นำ หรือพนักงานในองค์กรก็ตาม ต้องพร้อมที่จะเรียนรู้ตลอดเวลา ต้องปรับตัว รวมถึงเร่งการลงทุนในด้านเทคโนโลยี และมองหาโอกาสการเติบโตให้กับธุรกิจ

ผู้นำองค์กรในปี 2561 จะต้องเป็นคนถ่อมตัวทางปัญญา พร้อมที่จะเรียนรู้ตลอดเวลา และยังต้องทันสมัย รู้ทันไม่หยุดนิ่งที่จะติดตามการเปลี่ยนแปลงต่างๆ รวมถึงเปิดใจยอมรับ เรียนรู้ต่อความแตกต่าง วิธีการใหม่ๆ หรือความล้มเหลว และยังต้องตัดสินใจจากข้อมูล ข้อเท็จจริง พร้อมที่จะปรับตัวต่อการเปลี่ยนแปลงต่างๆ ข้อมูลใหม่ๆ ทำงานเป็นทีม ไม่จำเป็นต้องรู้ทุกอย่าง และต้องมีการเคลื่อนไหว หรือมีการตัดสินใจที่รวดเร็ว

รศ.ดร.พสุ ให้สัมภาษณ์กับ MBA เพิ่มเติมเกี่ยวกับแนวทางการจัดการเรียนการสอนของคณะพาณิชยศาสตร์และการบัญชี ในปี 2561ว่า จะเน้นด้านนวัตกรรมทางด้านการเรียนการสอน ปรับปรุงสื่อออนไลน์ของคณะเพื่อให้บริการกับประชาชนทั่วไปและหน่วยงานธุรกิจเพิ่มเติมจากที่ให้ความรู้กับนิสิตของคณะ

ทางด้านการวิจัยจะเน้นงานวิจัยที่สามารถนำไปใช้งานได้จริงมากขึ้น เป็นงานวิจัยที่มีผลต่อการพัฒนาอุตสาหกรรมและธุรกิจ เช่น ผู้นำในยุคดิจิทัลจะมีวิธีการปรับตัวอย่างไร เป็นต้น

ในส่วนของหลักสูตร คณบดีคณะพาณิชยศาสตร์และการบัญชียกตัวอย่างว่า จะเห็นการปรับตัวครั้งใหญ่ของหลักสูตร MBA โดยจะร่วมมือกับมหาวิทยาลัย Victoria ประเทศแคนานา มหาวิทยาลัย Glasgow ประเทศสก็อตแลนด์ เปิดหลักสูตร Master of Global Business (MGB) ที่เปิดโอกาสให้ผู้เรียนได้รับความรู้ในระดับสากลเพิ่มมากขึ้น

จากรายงาน EIC Research Series “แม่ค้าขยับ รับลูกค้าพร้อมเปย์ ด้วย e-Payment” รวมรวมแนวโน้มการจับจ่ายแบบไร้เงินสดของประเทศไทย ประโยชน์ และรูปแบบที่กำลังจะมาของ e-Payment หลังจากที่ภาครัฐและเอกชนต่างพุ่งเป้าไปที่การสนับสนุนให้ร้านค้าและประชาชนหันมาใช้ e-Payment ไม่ว่าจะเป็น บัตรเครดิต/เดบิต Mobile Banking หรือ e-Wallet แทนการใช้เงินสด เนื่องจากการเป็นสังคมไร้เงินสดจะเกิดประโยชน์มากมาย เช่น การช่วยลดต้นทุนในการทำธุรกรรมและการบริหารจัดการเงินสด อีกทั้งยังสามารถต่อยอดนวัตกรรมทางการเงินได้หลากหลายในอนาคต ทั้งนี้ จากการประเมิน

ของ VISA พบว่า หากกรุงเทพมหานครสามารถก้าวเข้าสู่สังคมไร้เงินสดได้จะเกิดประโยชน์เป็นมูลค่ากว่า 1.25 แสนล้านบาทต่อปี โดยประโยชน์ส่วนใหญ่ตกอยู่กับภาคธุรกิจ

หมายเหตุ: มูลค่าอานิสงส์ที่จะได้รับ หากประชาชนทั้งหมดสามารถใช้ e-Payment ได้ในระดับเดียวกันกับกลุ่มที่มีการใช้ e-Payment มากที่สุด 10% แรกในกรุงเทพฯ

ที่มา: รายงาน Cashless Cities โดย VISA

ตัวอย่างการรับ-จ่ายเงินในรูปแบบ QR Code

ธนาคารและผู้ให้บริการอื่นๆ ต่างจัดโปรโมชั่นหนัก เพื่อผลักดันให้มีผู้ใช้บริการ e-Payment ของตนมากขึ้น

e-Payment ช่วยธุรกิจเพิ่มยอดขาย-ลดต้นทุน

จากการศึกษาของ Roubini ThoughtLab พบว่าการรับเงินผ่าน e-Payment สามารถช่วยเพิ่มยอดขายให้กับธุรกิจได้ ซึ่งโดยเฉลี่ยแล้วธุรกิจขนาดเล็กจะมียอดขายเพิ่มขึ้นกว่า 17% หลังจากเริ่มรับชำระเงินผ่าน e-Payment เนื่องจากธุรกิจเหล่านั้นจะไม่พลาดโอกาสในการขาย หากผู้บริโภคไม่ได้พกเงินสดไว้เพียงพอต่อการซื้อสินค้า อีกทั้งธุรกิจบางส่วนยังสามารถขยายตลาดไปยังลูกค้าออนไลน์เพื่อเพิ่มยอดขายให้กับธุรกิจของตน สำหรับธุรกิจขนาดใหญ่จะมียอดขายเพิ่มขึ้นกว่า 22% เนื่องจากธุรกิจขนาดใหญ่สามารถต่อยอดข้อมูล e-Payment เพื่อทำความเข้าใจพฤติกรรมผู้บริโภค เพื่อนำเสนอราคาและโปรโมชั่นได้อย่างตรงกลุ่ม อีกทั้งยังสามารถเสนอกลยุทธ์ loyalty program เพื่อสนับสนุนให้ผู้บริโภคกลับมาใช้บริการของตนอีก อย่างไรก็ดี การต่อยอด e-Payment เพื่อทำการตลาดนั้นไม่จำกัดอยู่เพียงธุรกิจขนาดใหญ่เท่านั้น ตัวอย่างเช่น ร้านค้าในจีนที่นิยมให้บริการรับชำระเงินผ่านมือถือ เพราะร้านค้าเหล่านั้นสามารถสร้างความสัมพันธ์กับลูกค้า (customer engagement) ได้โดยการแนะนำให้ลูกค้ากดติดตาม page ของร้านค้า เพื่อให้ร้านค้าสามารถส่งคูปองส่วนลด และโปรโมชั่นต่างๆ ให้กับลูกค้าได้

e-Payment ช่วยเพิ่มยอดขายให้ร้านค้าอย่างไร?

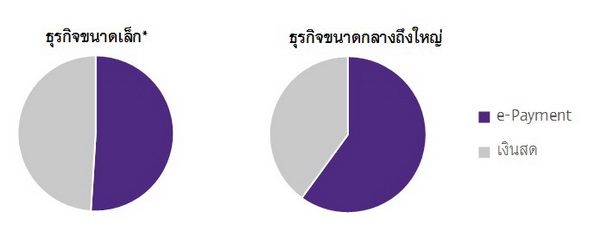

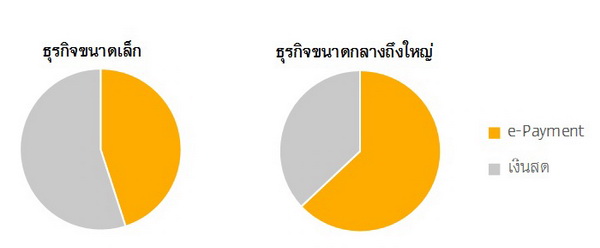

นอกจากนี้ การใช้ e-Payment แทนเงินสด จะช่วยให้ธุรกิจประหยัดเวลาในการดำเนินการรับ-จ่ายเงิน และประหยัดต้นทุนโดยตรงที่ธุรกิจต้องใช้ในการบริหารเงินสด ไม่ว่าจะเป็นการจ้างพนักงานให้ไปขึ้นเช็ค เฝ้าเงินสดที่ร้าน ตรวจสอบเงินสด หรือแม้กระทั่งการป้องกันการโจรกรรม ทั้งนี้ จากการศึกษาของ VISA พบว่า ในกรุงเทพฯ ธุรกิจขนาดกลางถึงใหญ่มีแนวโน้มที่จะใช้ e-Payment ในการรับ-จ่ายเงินมากกว่าธุรกิจขนาดเล็ก โดยเฉพาะในส่วนของการจ่ายเงินที่ธุรกิจขนาดเล็กมากกว่าครึ่งยังใช้เงินสด ซึ่งอาจเป็นเพราะธุรกิจเหล่านั้นมีลูกจ้างเพียงไม่กี่ราย และส่วนใหญ่เป็นลูกจ้างรายวัน ซึ่งคุ้นชินกับการได้รับค่าจ้างเป็นเงินสดมากกว่า อย่างไรก็ดี หากการดำเนินการดังกล่าวใช้ระบบ e-Payment ก็จะช่วยประหยัดทั้งเวลา และต้นทุนของธุรกิจในการดูแลเงินสดให้กับธุรกิจได้

สัดส่วนของการ “รับ” เงินผ่าน e-Payment เทียบกับเงินสดของธุรกิจในกรุงเทพมหานคร (มูลค่า)

สัดส่วนของการ “จ่าย” เงินผ่าน e-Payment เทียบกับเงินสด (มูลค่า)

หมายเหตุ: นิยามขนาดธุรกิจ ดังนี้ ธุรกิจขนาดเล็กมีการจ้างงานน้อยกว่า 20 คน ธุรกิจขนาดกลางมีการจ้างงาน 20-50 คน ธุรกิจขนาดใหญ่มีการจ้างงาน 50-200 คน

ที่มา: รายงาน Cashless Cities โดย VISA

การชำระเงินด้วย QR Code มีต้นทุนต่ำ และจะได้รับความนิยมในหมู่ผู้บริโภค

สำหรับร้านค้า การรับชำระเงินด้วย QR Code มีต้นทุนที่ต่ำกว่าเครื่อง EDC ที่ใช้รับบัตรเครดิต/เดบิต เนื่องจากการใช้เครื่อง EDC จะต้องมีการติดตั้งเครื่องและระบบ อีกทั้งยังมีค่าธรรมเนียม 1.5-3.5% ที่จะคิดในฝั่งผู้ขาย ขณะที่การรับเงินผ่าน QR Code นั้นเป็นการชำระเงินผ่านสมาร์ทโฟน โดยผูกกับระบบ PromptPay ซึ่งจะไม่มีค่าธรรมเนียมหากโอนเงินไม่เกิน 5,000 บาท อีกทั้งเหล่าธนาคารและผู้ให้บริการอื่นๆ ต่างแข่งขันเพื่อให้บัญชีของตนเป็นบัญชีหลักของร้านค้า ผู้ให้บริการส่วนใหญ่จึงยังไม่คิดค่าธรรมเนียมกับร้านค้า และทำให้ร้านค้าไม่จำเป็นต้องกำหนดจำนวนเงินขั้นต่ำกับผู้บริโภคอย่างในกรณีของบัตรเครดิต นอกจากนี้ ผู้ให้บริการยังมีบริการแจ้งเตือนร้านค้าเมื่อมีเงินเข้ามาในบัญชี โดยไม่คิดค่าใช้จ่ายรายเดือน ซึ่งช่วยสร้างความสะดวกสบายให้กับการรับเงินผ่าน QR Code ด้านผู้บริโภคก็มีแนวโน้มจะใช้ QR Code มากขึ้น ตามจำนวนการผูกบัญชี PromptPay ที่มีมากขึ้น และแนวโน้มการใช้สมาร์ทโฟนที่แพร่หลายมากขึ้น อีกทั้งผู้ให้บริการทั้งธนาคารและ non-bank ต่างผลักดันให้ผู้บริโภคใช้บริการของตนอย่างเต็มที่ ด้วยโปรโมชั่น และสิทธิประโยชน์ต่างๆ เช่น การได้รับเงินคืนเมื่อจ่ายผ่าน QR Code หรือส่วนลดต่าง ๆ

การเติบโตของ e-Commerce เป็นอีกแรงสนับสนุนให้

กับการใช้ e-Payment ของผู้บริโภค

การใช้ e-Payment เป็นสิ่งที่มักจะเติบโตควบคู่ไปกับ e-Commerce เพราะ e-Payment ทำให้การซื้อสินค้าเป็นไปอย่างรวดเร็ว และสะดวกสบาย อย่างเช่น ในกรณีของจีนที่สามารถเปลี่ยนเป็นสังคมไร้เงินสดได้ภายใน 2 ปี โดยมีจุดเริ่มต้นจากความนิยมในการใช้ e-Wallet อย่าง Alipay และ Wechatpay เพื่อซื้อสินค้าออนไลน์ โดยหลังจากที่ผู้บริโภคมี e-Wallet อย่างแพร่หลายก็ส่งผลให้ร้านค้าออฟไลน์จำนวนมากหันมารองรับการใช้จ่ายผ่าน QR Code เพื่อเพิ่มยอดขาย สำหรับประเทศไทยมูลค่าตลาด e-Commerce ที่มีแนวโน้มเติบโตได้กว่า 13% ต่อปี ในช่วง 4 ปีข้างหน้า จากระดับ 6 หมื่นล้านบาทในปี 2017 สู่มูลค่าตลาดราว 1 แสนล้านบาทภายในปี 2021 ก็จะเป็นส่วนสำคัญที่ทำให้ผู้บริโภคมีความคุ้นชินกับ e-Payment มากขึ้น

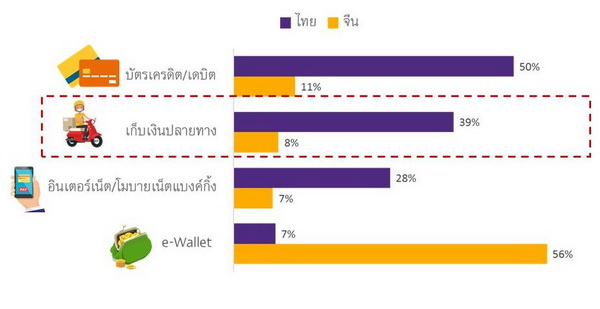

อย่างไรก็ดี ผู้บริโภคออนไลน์ชาวไทยกว่า 39% ยังนิยมการชำระเงินแบบเก็บเงินปลายทาง (Cash on Delivery: COD) เทียบกับในประเทศจีนที่มีเพียง 8% ลักษณะเฉพาะดังกล่าวนี้เป็นความท้าทายสำคัญต่อการเติบโตของ e-Payment ผ่าน e-Commerce ของไทย ทั้งนี้ หากในอนาคตผู้บริโภคสามารถชำระเงินปลายทาง (COD) ด้วย QR code ได้ ก็จะช่วยลดต้นทุนให้กับธุรกิจ e-Commerce เนื่องจากความปลอดภัยที่มากกว่าการเก็บเงินสด อีกทั้งยังไม่ต้องจำกัดจำนวนเงินเมื่อพนักงานมาส่งสินค้า เพียงแค่สแกน QR รับชำระเงินตรงไปที่บริษัทได้เลย

การชำระเงินเพื่อซื้อของออนไลน์ในไทยส่วนใหญ่ทำผ่านบัตรเดบิต/เครดิต และการชำระเงินปลายทาง

หน่วย: % ของผู้ตอบแบบสอบถามที่ซื้อสินค้าผ่านช่องทางออนไลน์ทั้งหมด

ที่มา: ผลสำรวจของ EIC ณ เดือนกุมภาพันธ์ 2017 และ Worldpay

สังคมไร้เงินสดจะเป็นจุดเริ่มต้นให้เกิดการพัฒนาฟินเทคด้านอื่นๆ ต่อไป

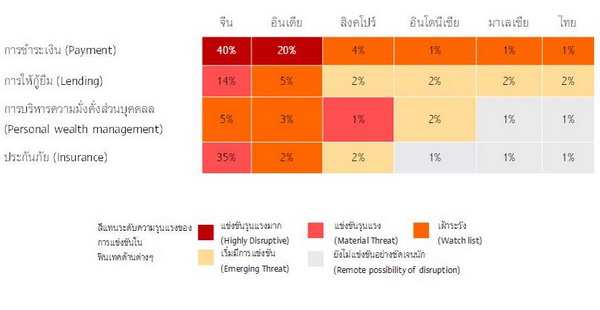

จากกรณีศึกษาของจีนและอินเดีย พบว่าการที่ผู้คนหันมาใช้ e-Payment มากขึ้นจะเป็นการสร้างฐานข้อมูลด้านการเงินของเหล่า SMEs และบุคคลทั่วไป ทั้งข้อมูลด้านจำนวนเงินที่หมุนเวียนในบัญชี ประเภทของการใช้จ่าย ช่วงเวลาที่มีเงินเข้า-ออก และอื่นๆ ซึ่งสามารถพัฒนาต่อยอดได้เป็น credit scoring หรือข้อมูลด้านเครดิตที่สถาบันการเงินสามารถนำมาประกอบการพิจารณาให้สินเชื่อ nano-finance ได้ อีกทั้งยังนำไปสู่การนำเสนอบริการทางการเงินรูปแบบอื่นๆ เช่น การบริการความมั่งคั่งส่วนบุคคล (Private Wealth Management) และการประกันภัย (insurance) ทั้งนี้ หากบริการทางการเงินในรูปแบบต่างๆ สามารถเข้าถึงประชาชนและธุรกิจได้เป็นวงกว้าง ก็จะเป็นการช่วยพัฒนา SMEs ไทย ช่วยการวางแผนทางการเงินของประชาชน รวมถึงการเข้าถึงข้อมูลของประชาชนของรัฐบาลเพื่อการกำหนดนโยบายช่วยเหลือที่ถูกต้องและตรงจุดในระยะต่อไปอีกด้วย

E-Payment ที่พัฒนาขึ้นจะนำไปสู่การพัฒนาฟินเทคด้านอื่นๆ ด้วย

หน่วย: % ของบริการด้านการเงินและการธนาคารที่มีการใช้ฟินเทค

ที่มา: DBS Bank, 2016