ต้นตอของวิกฤตในปัจจุบันมาจากปัญหาโครงสร้างเศรษฐกิจที่มีความเปราะบางพัฒนาการของเศรษฐกิจโลกในช่วงที่ผ่านมา เช่น การดำเนินนโยบายการเงินที่ตึงตัวในประเทศเศรษฐกิจหลัก ได้ส่งผลกระทบอย่างหนักต่อสปป.ลาวที่มีภาระหนี้สาธารณะสูงจากการร่วมลงทุนในโครงสร้างพื้นฐานขนาดใหญ่เพื่อขับเคลื่อนเศรษฐกิจ ท่ามกลางการขาดดุลการคลังต่อเนื่อง ขณะที่ช่องทางการระดมทุนของสปป.ลาวเริ่มมีจำกัดและมีต้นทุนสูงขึ้น หลังถูกปรับลดอันดับความน่าเชื่อถือลงสู่ระดับเก็งกำไร (Speculative grade) นอกจากนี้ สปป.ลาวมีระดับเงินทุนสำรองระหว่างประเทศที่ต่ำท่ามกลางการขาดดุลบัญชีเดินสะพัดต่อเนื่อง ซึ่งเป็นอีกหนึ่งปัจจัยที่ส่งผลให้เงินกีบอ่อนค่าและเป็นความเสี่ยงต่อการชำระหนี้ระหว่างประเทศและการนำเข้าสินค้าจำเป็นต่อไป

EIC มองว่าสถานการณ์ในสปป.ลาวยังไม่รุนแรงเท่าศรีลังกา เนื่องจากปัจจุบันยังสามารถระดมทุนผ่านช่องทางต่าง ๆ และเจรจาปรับโครงสร้างหนี้ได้ณ ปัจจุบัน แม้ระดับหนี้สาธารณะของสปป.ลาวจะเร่งตัวสูงขึ้นมากแต่ยังต่ำกว่าศรีลังกา และระดับเงินทุนสำรองระหว่างประเทศเทียบมูลค่านำเข้าและหนี้ต่างประเทศระยะสั้นยังสูงกว่า นอกจากนี้ สปป.ลาวยังมีช่องทางการระดมทุนที่สามารถเข้าถึงได้ ทั้งจากการกู้ยืมเงินในตลาดพันธบัตรต่างประเทศ เช่น ตลาดไทย ซึ่งล่าสุดสปป.ลาวได้เปิดขายพันธบัตรวงเงินไม่เงิน 5,000 ล้านบาทในเดือนมีนาคมที่ผ่านมา หรือหน่วยงานระหว่างประเทศ และการปรับโครงสร้างเศรษฐกิจผ่านการแปรรูปรัฐวิสาหกิจที่ไม่ทำกำไร และการส่งเสริมการลงทุนและการมีส่วนร่วมของภาคเอกชนเพื่อดึงดูดเม็ดเงินลงทุนจากต่างชาติและผลักดันการส่งออก ทั้งนี้นโยบายการคลังและการเงินในสปป.ลาวในช่วงที่ผ่านมา ได้เน้นการประคองเศรษฐกิจเป็นหลัก แต่เป็นการแก้ปัญหาที่ปลายเหตุและอาจทำให้เสถียรภาพในประเทศอ่อนแอลงอีก ในระยะต่อไป EIC ประเมินว่า สปป.ลาวควรเร่งเจรจาปรับโครงสร้างหนี้ โดยเฉพาะกับจีน ซึ่งมีแนวโน้มเข้ามาช่วยเหลือ

เนื่องจากสปป.ลาวเป็นประเทศสำคัญสำหรับโครงการ Belt and Road Initiative ในภูมิภาคอาเซียน ผลกระทบต่อไทยคาดว่าจะมีจำกัด แต่จะเป็นความเสี่ยงที่ควรเฝ้าระวังต่อไป EIC คาดว่าผลกระทบต่อไทยจะมีผ่าน 4 ช่องทาง ได้แก่ ภาคการส่งออก การท่องเที่ยว การลงทุนโดยตรงจากไทย และภาคการเงิน สำหรับภาคการส่งออกไทย ผลกระทบหลักจะมาจากการชะลอตัวของเศรษฐกิจสปป.ลาวและอุปสงค์ที่ลดลง แต่ในภาพรวมคาดว่าจะยังขยายตัวได้ โดยได้รับปัจจัยสนับสนุนจากราคาน้ำมันสำเร็จรูปที่สูงขึ้นซึ่งเป็นสินค้าส่งออกหลัก สำหรับนักท่องเที่ยวจากสปป.ลาว ความเสี่ยงหลักมาจากกำลังซื้อที่ลดลงตามเงินกีบที่อ่อนค่า แต่จำนวนนักท่องเที่ยวคาดว่าจะเพิ่มขึ้นหลังเปิดประเทศอย่างเต็มรูปแบบ ขณะที่การลงทุนโดยตรงจากไทยสู่สปป.ลาวในโครงการเขื่อนไฟฟ้าพลังงานน้ำนั้น ต้องเฝ้าระวังความเสี่ยงการชำระค่าไฟจากสปป.ลาวที่อาจถูกเลื่อนออกไปซึ่งอาจกระทบต่อความเชื่อมั่นในอนาคต ตลอดจนความเสี่ยงด้านเสถียรภาพการเงินในประเทศ

ที่ถึงแม้ว่าจะอยู่ในระดับที่ค่อนข้างแข็งแกร่ง แต่อาจมีความเปราะบางมากขึ้นในช่วงต่อไป อย่างไรก็ดี ในภาพรวมคาดว่าจะได้รับผลกระทบจำกัด เนื่องจากมีผู้ซื้อไฟฟ้าหลักคือไทย และมีการเซ็นสัญญา PPA เรียบร้อยแล้ว

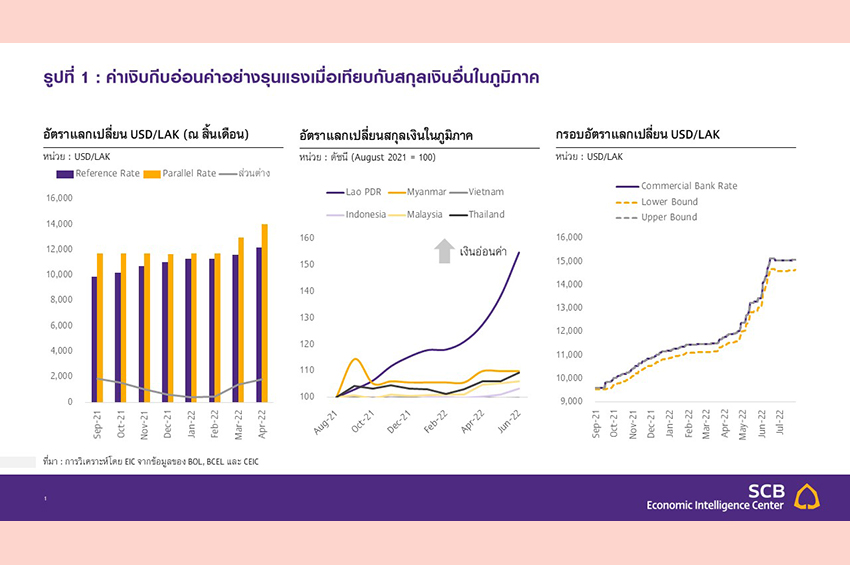

สปป.ลาวเผชิญกับการอ่อนค่าของเงินกีบอย่างรุนแรงตั้งแต่ช่วงเดือนกันยายน 2021 เป็นต้นมา

โดย ณ วันที่ 8 สิงหาคม 2022 ค่าเงินกีบต่อดอลลาร์สหรัฐและบาท ตามอัตราแลกเปลี่ยนอ้างอิงของธนาคารกลางสปป.ลาว (BOL) อ่อนค่าลง 57% และ 44% จากวันที่ 1 กันยายน 2021 ตามลำดับ ขณะที่อัตราแลกเปลี่ยนในตลาดทั่วไป (Parallel market) มีส่วนต่างกับอัตราแลกเปลี่ยนอ้างอิงสูงขึ้น (รูปที่ 1 ซ้ายมือ) ซึ่งแม้ว่าเงินกีบจะอ่อนค่าตามทิศทางเดียวกันกับสกุลเงินอื่นในภูมิภาค แต่เป็นอัตราที่เร็วกว่ามาก โดยเฉพาะเมื่อเทียบกับแนวโน้มในอดีต (รูปที่ 1 กลาง) การอ่อนค่าอย่างรวดเร็วนี้ สอดคล้องกับการประกาศของ BOL เมื่อวันที่ 15 กันยายน 2021 ที่อนุญาตให้ธนาคารพาณิชย์และร้านแลกเงินขยายกรอบการตั้งอัตราแลกเปลี่ยนได้เป็นไม่เกิน ± 1.5% จากอัตราแลกเปลี่ยนอ้างอิง จากเดิมกำหนดไว้ที่± 0.25% ทั้งนี้ EIC พบว่าอัตราแลกเปลี่ยนในตลาด (อ้างอิงข้อมูลจาก Banque Pour Le Commerce Exterieur Lao Public ซึ่งเป็นธนาคารของรัฐ) ชนกับกรอบบนมาโดยตลอด (รูปที่ 1 )

รูปที่ 1 : ค่าเงิบกีบอ่อนค่าอย่างรุนแรงเมื่อเทียบกับสกุลเงินอื่นในภูมิภาค

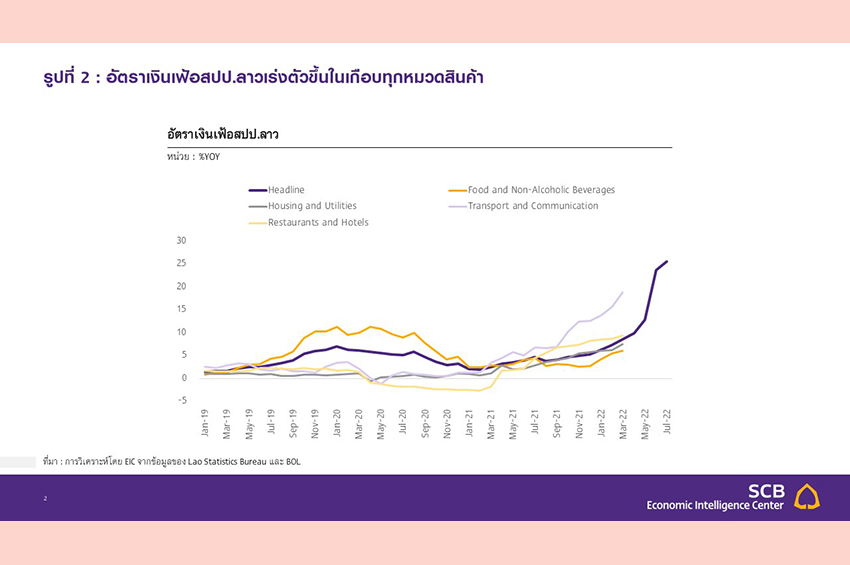

เงินกีบที่อ่อนค่าลงมากเป็นปัจจัยสำคัญที่ทำให้อัตราเงินเฟ้อในสปป.ลาวเร่งตัว และเกิดปัญหาการขาดแคลนสินค้าขึ้น ในเดือนกรกฎาคมอัตราเงินเฟ้อทั่วไปได้เร่งตัวขึ้นแตะ 25.6%YOY สูงสุดในรอบ 22 ปี (รูปที่ 2) โดยปรับเพิ่มขึ้นในเกือบทุกหมวดสินค้า เช่น ราคาน้ำมัน อาหาร และสาธารณูปโภค สาเหตุหลักมาจากราคาสินค้าโภคภัณฑ์ในตลาดโลกที่พุ่งสูงขึ้นหลังเกิดสงครามรัสเซีย-ยูเครนและปัญหาอุปทานคอขวดโลก ควบคู่กับการอ่อนค่าของเงินกีบซึ่งทำให้ราคาสินค้านำเข้าในสกุลเงินท้องถิ่นสูงขึ้นไปอีก นอกจากนี้ เมื่อมีความต้องการเงินสกุลต่างประเทศที่สูงขึ้นเพื่อนำเข้าสินค้า จึงเกิดปัญหาการขาดแคลนสกุลเงินต่างประเทศและการขาดแคลนสินค้าในที่สุด ซึ่งหนึ่งในสินค้าที่เกิดการขาดแคลนอย่างมากคือน้ำมัน โดยปั๊มน้ำมันหลายแห่งในสปป.ลาวได้เริ่มทยอยปิดให้บริการตั้งแต่ช่วงปลายปี 2021 เป็นต้นมา และสถานการณ์ได้แย่ลงต่อเนื่อง ล่าสุดปั๊มน้ำมันในกรุงเวียงจันทน์ได้เริ่มจำกัดโควตาการเติมน้ำมันแล้ว ทางการสปป.ลาวเผยว่า การขาดแคลนสกุลเงินต่างประเทศและจำนวนผู้นำเข้าน้ำมันที่น้อยลงหลังแบกรับภาระไม่ไหว ส่งผลให้สปป.ลาวนำเข้าน้ำมันได้เพียง 20 ล้านลิตร จากความต้องการต่อเดือน 120 ล้านลิตรซึ่งปัญหาการขาดแคลนน้ำมันได้ก่อให้เกิดการหยุดชะงักของกิจกรรมทางเศรษฐกิจในหลายภาคส่วน

เนื่องจากเศรษฐกิจสปป.ลาวมีความเชื่อมโยงกับเศรษฐกิจไทยในหลาย ๆ ด้าน EIC จึงได้ทำการศึกษาเจาะลึกต้นตอวิกฤตเศรษฐกิจในสปป.ลาว พร้อมกับวิเคราะห์ทางออกที่เป็นไปได้สำหรับสปป.ลาวในระยะข้างหน้า และนัยที่สำคัญต่อเศรษฐกิจและธุรกิจไทย

เจาะลึกต้นตอวิกฤตค่าเงินในสปป.ลาว

สาเหตุของวิกฤตค่าเงินในสปป.ลาวเกิดจากทั้งภาวะเศรษฐกิจโลกและประเด็นเชิงโครงสร้างภายในเศรษฐกิจสปป.ลาวเอง กล่าวคือ 1) พัฒนาการของเศรษฐกิจโลก ทั้งจากการระบาดของ COVID-19 ราคาสินค้าโภคภัณฑ์ที่พุ่งสูงขึ้นจากปัญหาอุปทานคอขวดและสงครามรัสเซีย-ยูเครน และนโยบายการเงินโลกที่ตึงตัวขึ้น ซึ่งส่งผลให้เงินกีบอ่อนค่าและเงินเฟ้อเร่งตัว และ 2) ประเด็นเชิงโครงสร้างเศรษฐกิจจากระดับหนี้สาธารณะที่สูง การขาดดุลการคลังและดุลบัญชีเดินสะพัดต่อเนื่อง และระดับเงินทุนสำรองระหว่างประเทศที่ต่ำ

1.พัฒนาการของเศรษฐกิจโลก

ในช่วง 3 ปีที่ผ่านมา เศรษฐกิจโลกเผชิญกับอุปสรรคหลายปัจจัยซึ่งส่งผลกระทบต่อเสถียรภาพของสปป.ลาว วิกฤต COVID-19 และมาตรการล็อกดาวน์ระหว่างปี 2020-2021 ได้ซ้ำเติมความเสี่ยงด้านเสถียรภาพทางการคลังของสปป.ลาวยิ่งขึ้นไปอีก จากเศรษฐกิจที่ชะลอตัวลงและมีแนวโน้มฟื้นตัวช้า การจัดเก็บรายได้ภาครัฐที่ลดลงตามมาตรการลดภาษีต่าง ๆ เพื่อกระตุ้นเศรษฐกิจ สวนทางกับรายจ่ายที่สูงขึ้น และรายได้สกุลเงินต่างประเทศจากนักท่องเที่ยวที่หายไป นอกจากนี้ การระบาดของ COVID-19 ได้ส่งผลให้เกิดปัญหาอุปทานคอขวดในหลายอุตสาหกรรมและผลักดันให้อัตราเงินเฟ้อเร่งตัวขึ้น โดยแม้สถานการณ์จะเริ่มปรับดีขึ้นในต้นปี 2022 แต่สงครามรัสเซีย-ยูเครนได้ทำให้ปัญหาด้านอุปทานยืดเยื้อกว่าคาด ตลอดจนราคาสินค้าโภคภันฑ์ในตลาดโลกพุ่งสูงขึ้น โดยเฉพาะน้ำมัน ซึ่งสปป.ลาวจำเป็นต้องนำเข้าทั้งหมด ด้วยอัตราเงินเฟ้อโลกที่สูงขึ้นมาก ธนาคารกลางสหรัฐฯ ได้ปรับเพิ่มอัตราดอกเบี้ยนโยบายอย่างรวดเร็วซึ่งส่งผลให้ค่าเงินดอลลาร์สหรัฐแข็งค่าสุดในรอบ 20 ปี เงินทุนไหลออกจากสปป.ลาว และเงินกีบอ่อนค่าอย่างมากซึ่งเป็นหนึ่งปัจจัยที่ทวีความรุนแรงของการอ่อนค่าของเงินกีบและเป็นความเสี่ยงต่อการชำระหนี้ต่างประเทศอีกด้วย

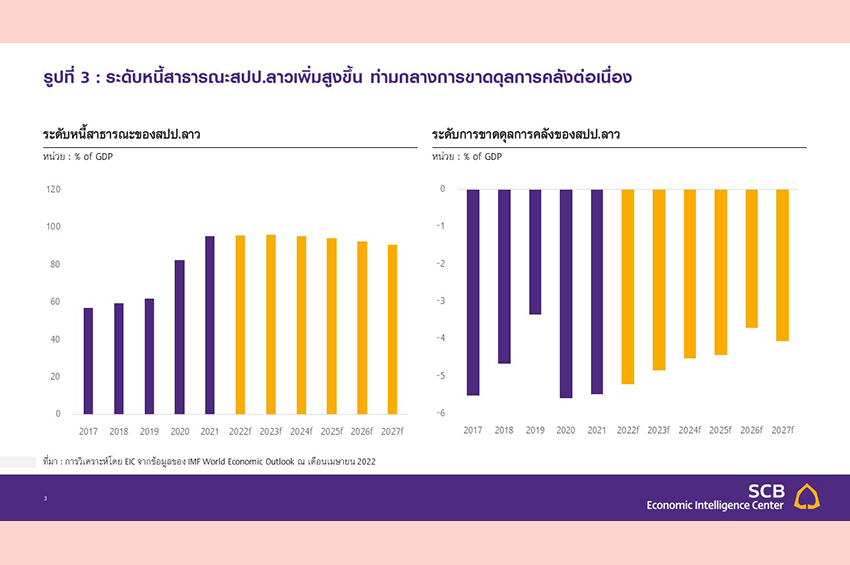

2.ระดับหนี้สาธารณะที่สูงและการขาดดุลการคลังต่อเนื่อง

สาเหตุหลักของวิกฤตค่าเงินในปัจจุบันคือระดับหนี้สาธารณะของสปป.ลาวที่เพิ่มสูงขึ้น ท่ามกลางการขาดดุลการคลังต่อเนื่อง (รูปที่ 3) จากเป้าหมายของรัฐบาลสปป.ลาวที่มุ่งพัฒนาประเทศเป็น “Battery of southeast asia” หรือแหล่งพลังงานไฟฟ้าแห่งภูมิภาคเอเชียตะวันออกเฉียงใต้ และ “Land-linked country” หรือศูนย์กลางโลจิสติกส์ในภูมิภาค รัฐบาลสปป.ลาวจึงได้ร่วมลงทุนในโครงการโครงสร้างพื้นฐานขนาดใหญ่หลายโครงการ เช่น เขื่อนและโรงไฟฟ้าพลังงานน้ำ ระบบส่งไฟฟ้า และทางรถไฟความเร็วสูงจีน-สปป.ลาว เป็นต้น ทั้งนี้เนื่องจากฐานะการคลังของสปป.ลาวมีค่อนข้างจำกัดหลังขาดดุลการคลังต่อเนื่อง ภาครัฐจึงต้องพึ่งเงินทุนจากต่างชาติและก่อให้เกิดภาระหนี้สาธารณะที่เร่งสูงขึ้น โดยสปป.ลาวมีจำนวนเขื่อนไฟฟ้าพลังงานน้ำที่เริ่มจ่ายไฟฟ้าเข้าระบบเชิงพาณิชย์ (Commercial operation date) เพิ่มขึ้นถึง 75 เขื่อนระหว่างปี 2010-2019 (รวมโรงไฟฟ้าที่ EDL[1]-Generation ถือหุ้นและโรงไฟฟ้า IPP, SPP) คิดเป็นเกือบ 80% ของกำลังการติดตั้งทั้งหมดที่มี ขณะที่ AidData ซึ่งเป็นศูนย์วิจัยด้านเงินทุนเพื่อการพัฒนาเผยว่า สปป.ลาวมีภาระหนี้สาธารณะประมาณ 1.9 พันล้านดอลลาร์สหรัฐจากทางรถไฟความเร็วสูงจีน-สปป.ลาว

[1] รัฐวิสาหกิจไฟฟ้าสปป.ลาว (Electricite du Laos: EDL)

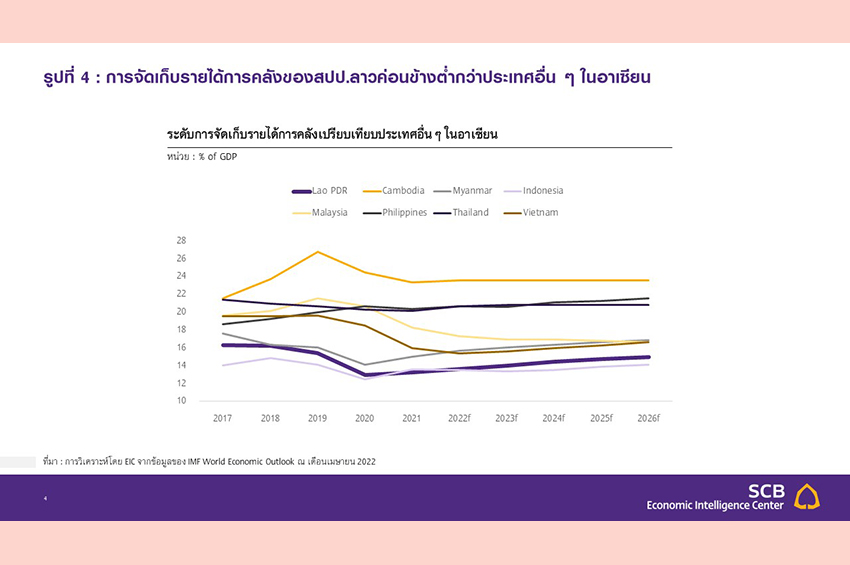

การลงทุนในโครงสร้างพื้นฐานเหล่านี้แม้จะเป็นปัจจัยที่ช่วยผลักดันเศรษฐกิจสปป.ลาว แต่ในระยะสั้นยังไม่ได้ให้ผลตอบแทนที่คุ้มค่าต่อเศรษฐกิจสปป.ลาวในภาพรวม สะท้อนจากอัตราการเติบโตทางเศรษฐกิจที่ชะลอตัวตั้งแต่ปี 2013 เป็นต้นมา โดยหลายโครงการยังไม่สามารถทำกำไรได้ และยังประสบปัญหาในระยะที่ผ่านมา เช่น ภัยแล้งและอุทกภัยที่ส่งผลกระทบต่อภาคการเกษตรและโรงไฟฟ้าพลังงานน้ำ และเหตุการณ์เขื่อนแตกในปี 2018 ที่นำไปสู่การหยุดการก่อสร้างเขื่อนชั่วคราว นอกจากนี้ การลงทุนในโครงสร้างพื้นฐานเหล่านี้ยังไม่สามารถดึงดูดการลงทุนโดยตรงจากต่างประเทศในภาคเศรษฐกิจอื่น ๆ ได้มากเท่าที่ควร ขณะเดียวกัน การจัดเก็บรายได้ภาครัฐต่อ GDP มีแนวโน้มลดลง (รูปที่ 4) โดยเมื่อเปรียบเทียบกับประเทศอื่น ๆ ในอาเซียน พบว่าการจัดเก็บรายได้ของสปป.ลาวเทียบต่อ GDP อยู่ในระดับค่อนข้างต่ำอยู่แล้ว ซึ่งส่วนหนึ่งเป็นผลจากเศรษฐกิจนอกระบบ (Informal economy) ที่มีขนาดใหญ่และระบบการจัดเก็บภาษีที่ไม่คลอบคลุมเพียงพอ

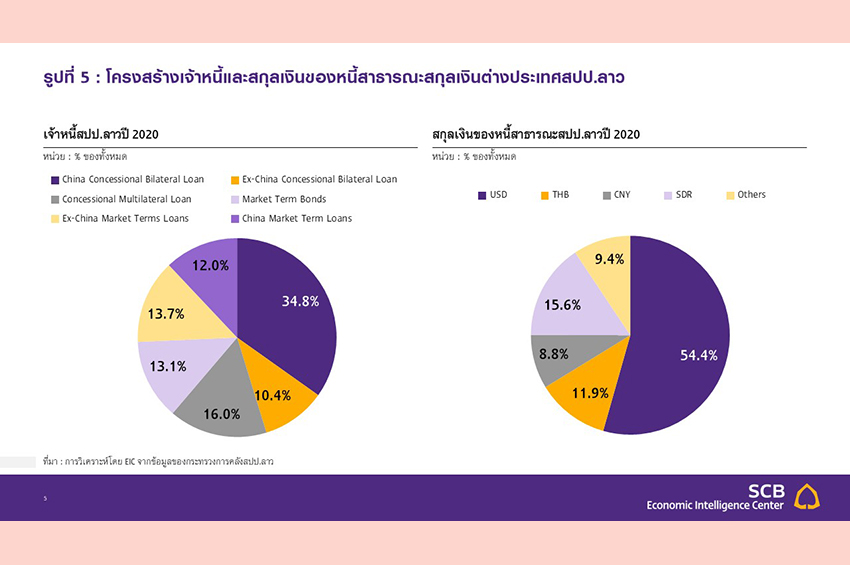

สาธารณะทั้งหมดของสปป.ลาว โดยส่วนใหญ่เป็นหนี้ในสกุลเงินดอลลาร์สหรัฐ ตามด้วยสิทธิพิเศษถอนเงิน (Special Drawing Rights: SDR หรือสกุลเงินที่ตั้งขึ้นมาโดย IMF และมีมูลค่าตามตะกร้าค่าเงินหลักของโลก) บาท และหยวน ตามลำดับ ขณะที่เจ้าหนี้หลักคือจีน ตามมาด้วยเจ้าหนี้พหุภาคี และไทย (รูปที่ 5)

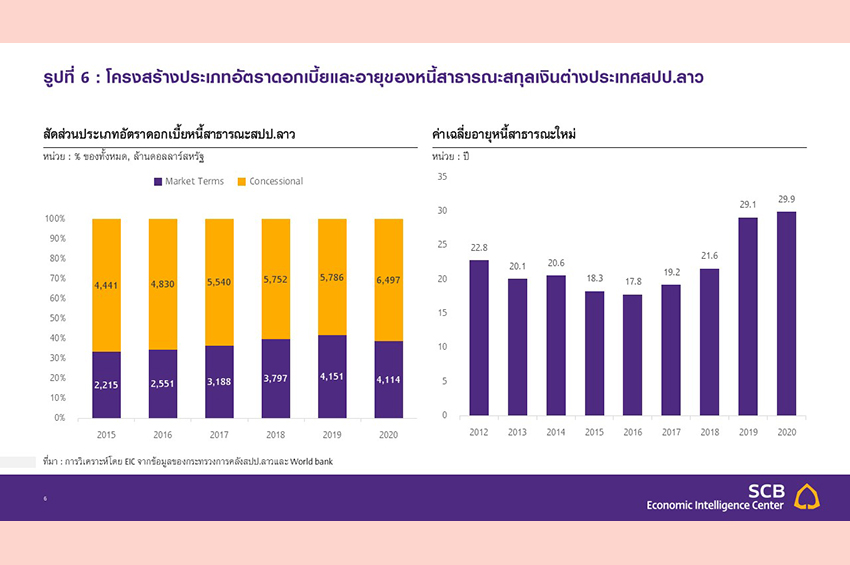

สปป.ลาวได้พึ่งพาการกู้ยืมตามอัตราตลาด (Market terms) ที่สูงขึ้นเมื่อเทียบกับเงินกู้อัตราผ่อนปรน (Concessional loans) ในระยะหลัง จากสัดส่วน 33% ในปี 2015 เพิ่มขึ้นเป็นสัดส่วน 39% ในปี 2020 (รูปที่ 6 ซ้ายมือ) ซึ่งหนี้ Market terms นั้น จะมีอัตราดอกเบี้ยที่สูงกว่าและสามารถปรับโครงสร้างหนี้ได้ยากกว่า จึงเป็นความเสี่ยงต่อการชำระหนี้ในภาวะดอกเบี้ยขาขึ้น นอกจากนี้ อีกสองปัจจัยเสี่ยงสำคัญต่อการชำระหนี้คืออัตราส่วนหนี้ที่มีอัตราดอกเบี้ยผันแปร (Variable rate) ซึ่งจะมีความอ่อนไหวต่ออัตราดอกเบี้ยที่สูงขึ้นในตลาด เทียบกับอัตราดอกเบี้ยคงที่ (Fixed rate) และระยะเวลาถึงวันครบกำหนดชำระหนี้ (Maturity) ซึ่งหากมีระยะสั้นก็จะเป็นความเสี่ยงต่อการชำระหนี้ อย่างไรก็ดี สปป.ลาวยังสามารถบริหารความเสี่ยงสองประเด็นนี้ได้ โดยมีอัตราส่วนหนี้ดอกเบี้ยผันแปรในปี 2020 ที่ 17.4% และมีค่าเฉลี่ยระยะเวลาก่อนถึงวันครบกำหนดที่ประมาณ 22 ปีสำหรับหนี้ใหม่ระหว่างปี 2012-2020 (อ้างอิงข้อมูลจาก World bank) (รูปที่ 6)

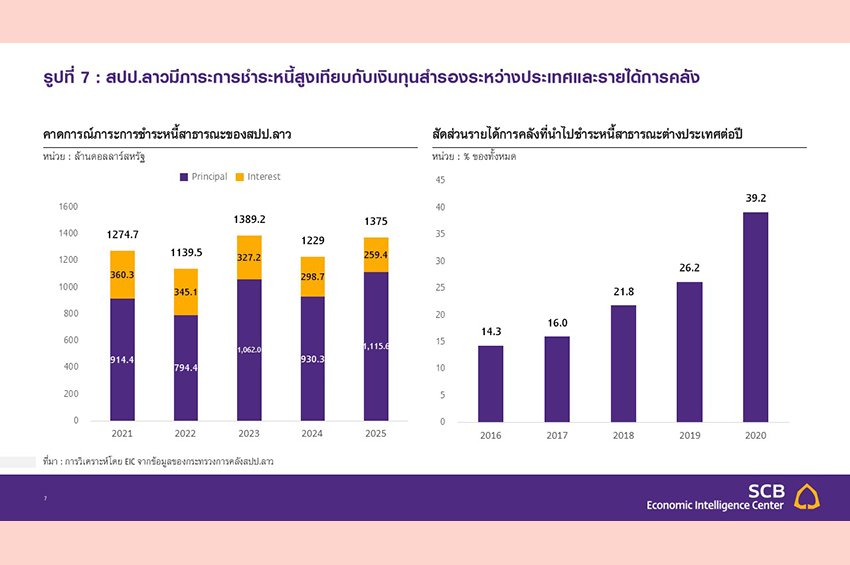

จากปัจจุบันจนถึงปี 2025 สปป.ลาวจะมีภาระการชำระหนี้เกินปีละ 1 พันล้านดอลลาร์สหรัฐ ซึ่งค่อนข้างสูงเมื่อเทียบกับระดับเงินทุนสำรองระหว่างประเทศ ขณะที่สัดส่วนรายได้ภาครัฐที่นำไปชำระหนี้เพิ่มสูงขึ้นต่อเนื่อง (รูปที่ 7)

จากข้อมูลล่าสุด ระดับเงินทุนสำรองระหว่างประเทศของสปป.ลาว ณ เดือนมีนาคม 2022 อยู่ที่ 1.29 พันล้านดอลลาร์สหรัฐ เทียบการคาดการณ์ภาระการชำระหนี้ 1.14 พันล้านดอลลาร์สหรัฐในปีนี้ (การคาดการณ์จัดทำในปี 2020 โดยกระทรวงการคลังสปป.ลาว) และเทียบเท่ามูลค่าการนำเข้าเพียง 1.9 เดือน (ค่ามาตรฐานอยู่ที่ 3 เดือน) ทั้งนี้มูลค่าเงินทุนฯ 1.29 พันล้านดอลลาร์สหรัฐนี้ ได้รวมการทำธุรกรรมแลกเปลี่ยนเงินตราต่างประเทศ (Currency swap agreement) กับธนาคารกลางจีนประมาณ 300 ล้านดอลลาร์สหรัฐไปแล้ว ซึ่งจำนวนนี้ตั้งไว้เพื่อการนำเข้าสินค้าจากจีนเท่านั้นและไม่สามารถนำไปชำระหนี้ได้ จึงทำให้เงินทุนฯ ที่แท้จริงต่ำกว่าตัวเลขที่รายงาน ขณะเดียวกัน ด้วยระดับหนี้สาธารณะที่สูงขึ้นต่อเนื่อง ประกอบกับการจัดเก็บรายได้ภาครัฐที่ทรงตัว ทำให้สัดส่วนรายได้ภาครัฐที่นำไปชำระหนี้เพิ่มขึ้นแตะระดับ 39% ในปี 2020 จากเพียง 14.3% ในปี 2016 และเป็นความเสี่ยงต่อความสามารถการชำระหนี้ต่อไป

3.ช่องทางการระดมทุนที่มีจำกัดท่ามกลางภาวะการเงินโลกที่ตึงตัวขึ้น

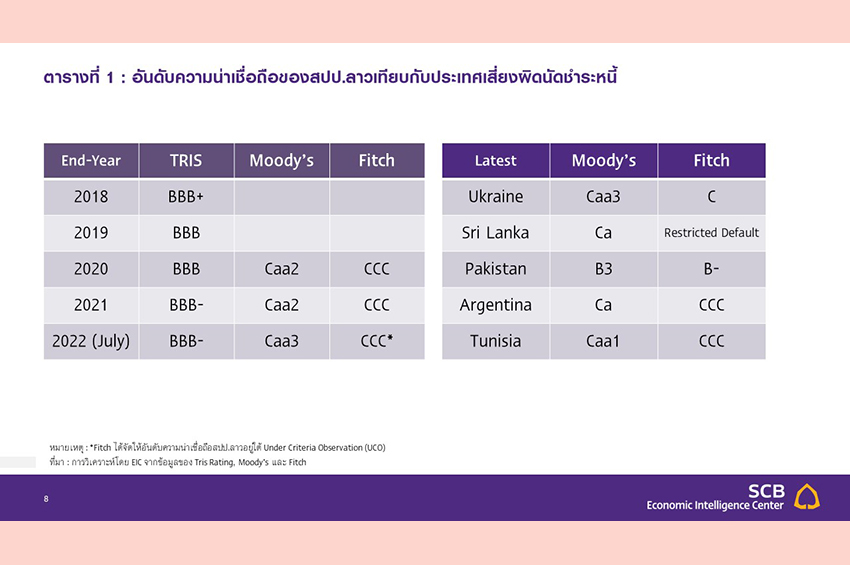

จากหลายปัจจัยเสี่ยงตามที่กล่าวมาข้างต้น บริษัทจัดอันดับความน่าเชื่อถือต่าง ๆ (Credit rating agencies)

ได้ลดอันดับความน่าเชื่อถือสปป.ลาวสู่ระดับเก็งกำไร (Speculative grade) หรือ Junk bond โดย Moody’s

และ Fitch Ratings จัดให้สปป.ลาวอยู่ที่ Caa3 และ CCC ตามลำดับ ซึ่งหมายความว่ามีระดับความเสี่ยงต่อการผิดนัดชำระหนี้ที่สูง (ตารางที่ 1) อันดับความน่าเชื่อถือของสปป.ลาวที่อยู่ในระดับเก็งกำไรส่งผลให้สปป.ลาวจำเป็นต้องกู้ยืมโดยให้อัตราผลตอบแทน (Yield) ที่สูงขึ้นหากจะระดมทุนในตลาดเงิน โดยล่าสุด BOL ได้เสนอขายตั๋วเงิน (BOL Bills) วงเงินไม่เกิน 5 ล้านล้านกีบ ด้วยอัตราดอกเบี้ยถึง 20% ต่อปี อายุตั๋วเงิน 6 เดือน ขณะที่ความสนใจจากนักลงทุนอาจลดลงเนื่องจากความเสี่ยงการผิดนัดชำระหนี้ที่สูง โดยเฉพาะในภาวะการเงินโลกที่ตึงตัวและมีสภาพคล่องลดลง เห็นได้จากจากการออกพันธบัตรสกุลดอลลาร์สหรัฐที่ถูกเลื่อนออกไปต่อเนื่องจากสภาพแวดล้อมของตลาดที่ไม่อำนวย ปัจจัยนี้ทำให้ช่องทางการระดมทุนของสปป.ลาวเพื่อการชำระหนี้เก่า (Rollover) มีจำกัดลงและมีต้นทุนที่สูงขึ้นมาก

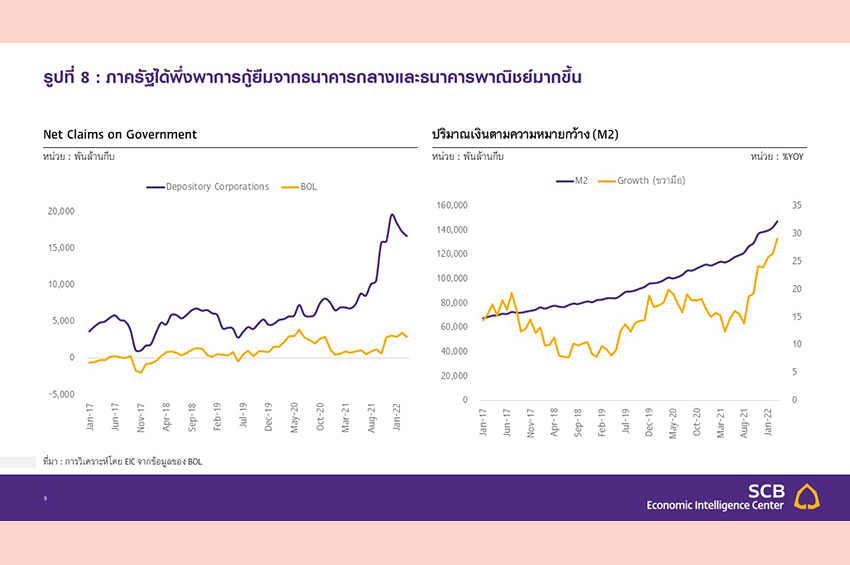

หลังช่องทางการระดมทุนในตลาดต่างประเทศมีจำกัดสปป.ลาวหันมาพึ่งพาการกู้ยืมจากธนาคารพาณิชย์ในประเทศและธนาคารกลางมากขึ้น (Monetary financing) ซึ่งเป็นหนึ่งปัจจัยที่ทำให้อัตราเงินเฟ้อเร่งตัวขึ้นและค่าเงินอ่อนลง สะท้อนจากมูลค่าสินเชื่อให้รัฐบาลสุทธิ (Net credit to government) ของธนาคารพาณิชย์และสิทธิเรียกร้องจากรัฐบาลสุทธิ (Net claims on government) ของธนาคารกลางที่เพิ่มสูงขึ้นอย่างรวดเร็วในปี 2021 การระดมทุนช่องทางนี้แม้จะมีข้อดีจากการไม่เพิ่มการขาดดุลการคลัง แต่จะมีความเสี่ยงในด้านการเพิ่มปริมาณเงิน (Money supply) ในระบบ (รูปที่ 8) ซึ่งนำไปสู่อัตราเงินเฟ้อที่สูงขึ้นและค่าเงินที่อ่อนลง นอกจากนี้ หากรัฐบาลเผชิญปัญหา

ไม่สามารถชำระหนี้ได้ ธนาคารพาณิชย์ที่เป็นเจ้าหนี้ของรัฐบาล จะเผชิญความเสี่ยงด้านเครดิตที่สูงขึ้นและอาจนำไปสู่เสถียรภาพทางการเงินที่อ่อนแอลงในระยะยาว หากรัฐบาลจำเป็นต้องกู้ยืมเงินจากธนาคารกลางต่อเนื่อง จะมีความเสี่ยงที่จะเกิด Fiscal dominance หรือการที่ธนาคารกลางไม่สามารถปรับขึ้นอัตราดอกเบี้ยเพื่อควบคุมอัตราเงินเฟ้อได้เนื่องจากจะส่งผลกระทบต่อภาระการชำระหนี้สาธารณะของรัฐบาล และอาจนำไปสู่ปัญหาเงินเฟ้อที่ฝังลึกในระบบได้

ทั้งนี้อีกช่องทางการระดมทุนที่สปป.ลาวได้เข้าถึงในช่วงที่ผ่านมา ได้แก่ ตลาดตราสารหนี้ไทย แต่มีต้นทุนกู้ยืมสูงกว่าหุ้นกู้เอกชนไทยที่มีอันดับความน่าเชื่อถือเท่ากัน บริษัท Tris Rating ซึ่งเป็นบริษัทจัดอันดับความน่าเชื่อถือหลักในไทยได้คงอันดับความน่าเชื่อถือสปป.ลาว อยู่ที่ BBB- พร้อมกับปรับแนวโน้ม (Outlook) เป็น Stable จาก Negative ในเดือน พฤษภาคม 2022 ซึ่งเป็นอันดับที่สูงกว่า Moody’s และ Fitch Ratings และทำให้ต้นทุนการระดมทุนในตลาดไทยไม่สูงเท่าตลาดอื่น ๆ โดยเมื่อเดือนมีนาคมที่ผ่านมา กระทรวงการคลังของสปป.ลาวได้ออกพันธบัตรสกุลบาทในตลาดไทยมูลค่ารวม 5,000 ล้านบาท ที่อัตราดอกเบี้ย 5.8% และ 6.4% สำหรับพันธบัตรอายุ 3 และ 4 ปีตามลำดับ โดยหากเทียบกับหุ้นกู้เอกชนนอกภาคการเงินไทยที่มีอันดับความน่าเชื่อถือและอายุเท่ากัน (3 ปี) พบว่าพันธบัตรสปป.ลาวจำเป็นต้องให้อัตราผลตอบแทนที่สูงค่ากว่าค่าเฉลี่ยของหุ้นกู้ภาคเอกชนไทย ซึ่งอยู่ที่ 5.4% และอาจสะท้อนถึงมุมมองของนักลงทุนไทยต่อความเสี่ยงการผิดชำระหนี้ของสปป.ลาวที่สูงขึ้น

4.การขาดดุลบัญชีเดินสะพัดและเงินทุนสำรองระหว่างประเทศที่อยู่ในระดับต่ำ

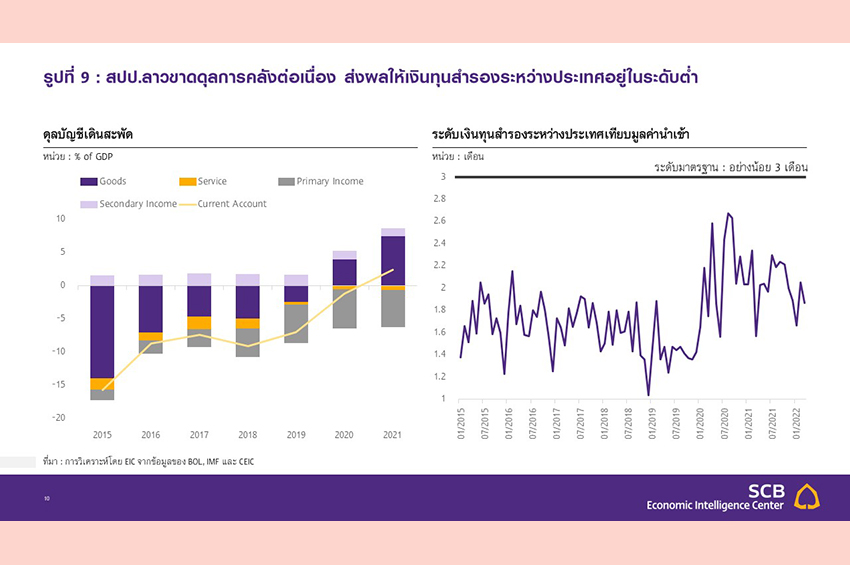

อีกหนึ่งปัจจัยที่ทำให้เงินกีบอ่อนค่าคือการขาดดุลบัญชีเดินสะพัดต่อเนื่อง (รูปที่ 9) ซึ่งเป็นผลมาจากสองปัจจัยหลักได้แก่ 1) การขาดดุลการค้า เนื่องจากสปป.ลาวจำเป็นต้องนำเข้าสินค้าอุปโภคบริโภคหลายอย่าง เช่น น้ำมันสำเร็จรูป เครื่องดื่ม ปศุสัตว์ รถยนต์และชิ้นส่วน เป็นต้น ซึ่งส่วนใหญ่เป็นสินค้าสำเร็จรูปที่มีราคาสูงกว่า ขณะที่สินค้าส่งออกของสปป.ลาว นอกจากไฟฟ้า คือวัตถุดิบเป็นหลัก เช่น แร่ทองแดง สินค้าเกษตร และเยื่อไม้ ซึ่งมีราคาที่ต่ำกว่า เกิดอัตราการค้า (Terms of trade) ที่แย่ลงและกดดันให้เงินกีบอ่อนค่า นอกจากนี้ ราคาน้ำมันสำเร็จรูปที่สูงขึ้นในตลาดโลกในช่วงที่ผ่านมา ท่ามกลางเศรษฐกิจประเทศคู่ค้าที่ชะลอตัวจะยิ่งกดดันอัตราการค้าของสปป.ลาวในปีนี้อีกด้วย

ทั้งนี้แม้ว่าสปป.ลาวจะพลิกมาเป็นผู้ส่งออกสุทธิระหว่างปี 2020-2021 จากอุปสงค์ต่างประเทศที่สูงขึ้น ขณะที่อุปสงค์ในประเทศฟื้นตัวช้ากว่า แต่จากการแถลงของอดีตผู้ว่า BOL เผยว่ารายได้จากการส่งออกเพียงแค่ 33% ไหลกลับเข้าสู่ประเทศในช่วง 4 เดือนแรกของปี 2022 ส่วนที่เหลือจะฝากไว้ในบัญชีในต่างประเทศ ซึ่งกระทบรายได้เงินสกุลต่างประเทศของ สปป.ลาว 2) การขาดดุลรายได้ขั้นปฐมสุทธิ (Net primary income) ซึ่งเกิดจากการจ่ายค่าจ้างแรงงานต่างชาติที่มาทำงานในสปป.ลาว เช่น แรงงานจีนที่สร้างทางรถไฟความเร็วสูง และการจ่ายกำไรและปันผลแก่นักลงทุนต่างชาติที่เข้ามาลงทุนในสปป.ลาว เช่น ในโครงสร้างพื้นฐานต่าง ๆ ซึ่งสองปัจจัยนี้ได้กดดันการสะสมเงินทุนสำรองระหว่างประเทศของสปป.ลาว กระทบต่อความเชื่อมั่นต่อเศรษฐกิจ และทำให้เงินกีบอ่อนค่าต่อเนื่อง

จากปัจจัยเชิงโครงสร้างที่มีความเปราะบางตามที่กล่าวข้างต้น ส่งผลให้เศรษฐกิจสปป.ลาวเผชิญภาวะวิกฤตค่าเงินและเงินเฟ้อในปัจจุบัน นัยต่อนโยบายการคลังและการเงินสปป.ลาวในระยะต่อไป

ด้านนโยบายการคลัง ภาครัฐได้ออกมาตรการลดค่าครองชีพต่าง ๆ เพื่อเยียวยาประชาชนจากภาวะเงินเฟ้อเร่งตัวสูง โดยมาตรการที่ได้รับการอนุมัติแล้ว ได้แก่ :

- มาตรการลดภาษีสรรพสามิตสำหรับน้ำมันดีเซลลงเหลือ 0% จากเดิม 21% และสำหรับน้ำมันเบนซินลงเหลือ 5% จากเดิม 31% เป็นระยะเวลา 3 เดือนตั้งแต่เดือนพฤษภาคม

- มาตรการช่วยสภาพคล่องผู้นำเข้าน้ำมันด้วยการให้สกุลเงินต่างประเทศผ่านตราสารเครดิต (Letter of credit) ซึ่งคาดว่าจะเพียงพอต่อการนำเข้าน้ำมันสำหรับเดือนกรกฎาคมและสิงหาคม พร้อมทั้งเริ่มเจรจานำเข้าน้ำมันกับประเทศรัสเซีย ซึ่งมีราคาที่ถูกกว่าในตลาดโลกเนื่องจากมาตรการคว่ำบาตรจากชาติตะวันตก เพื่อเพิ่มอุปทานน้ำมันในประเทศ

- มาตรการลดภาษีมูลค่าเพิ่ม (VAT) ลงเหลือ 7% จากเดิม 10% (ตั้งแต่ต้นปี 2022 เพื่อกระตุ้นเศรษฐกิจ)

- การประกาศขึ้นค่าจ้างขั้นต่ำเป็น 2 ล้านกีบต่อเดือน (ประมาณ 80 ดอลลาร์สหรัฐหรือ 2,900 บาท)

เริ่มตั้งแต่เดือนสิงหาคม จากเดิม 1.1 ล้านกีบต่อเดือน (ประมาณ 73 ดอลลาร์สหรัฐหรือ 2,700 บาท)

อย่างไรก็ตาม มาตรการเหล่านี้เป็นการแก้ปัญหาที่ปลายเหตุซึ่ง EIC คาดว่าจะช่วยบรรเทาสถานการณ์ได้จำกัด

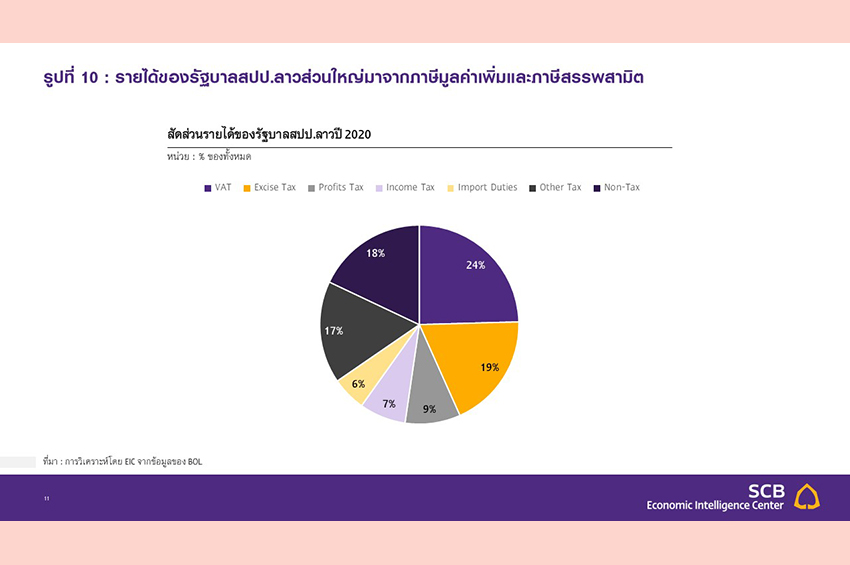

และอาจทำให้เสถียรภาพทางการคลังอ่อนแอลง ในปี 2020 รายได้จากภาษีสรรพสามิตและภาษีมูลค่าเพิ่ม คิดเป็นสัดส่วนถึง 43.9% ของรายได้รัฐบาลสปป.ลาวทั้งหมด (หักเงินอุดหนุนจากต่างประเทศ) ซึ่งหากจัดเก็บรายได้เหล่านี้ลดลงเนื่องจากมาตรการลดภาษี จะทำให้สปป.ลาวต้องหาช่องทางการระดมทุนเพิ่มเติม และเพิ่มภาระด้านหนี้สาธารณะของประเทศท่ามกลางภาวะการเงินโลกที่ตึงตัวและต้นทุนการกู้ยืมที่สูงขึ้น (รูปที่ 10)

ด้านนโยบายการเงินสปป.ลาวได้เพิ่มความเข้มงวดสำหรับมาตรการบริหารจัดการอัตราแลกเปลี่ยน ขณะที่ธนาคารกลางสปป.ลาวได้เริ่มปรับเพิ่มอัตราดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไป ในปี 2021 ธนาคารกลางสปป.ลาวได้ออกมาตรการบังคับให้ร้านแลกเปลี่ยนเงินลงทะเบียนกับธนาคารพาณิชย์เพื่อทำหน้าที่เป็นตัวแทนแลกเงินของธนาคาร

เพื่อลดส่วนต่างระหว่างอัตราแลกเปลี่ยนอ้างอิงและอัตราแลกเปลี่ยนในตลาด เนื่องจากอัตราแลกเปลี่ยนของธนาคารพาณิชย์จะมีความใกล้เคียงกับอัตราแลกเปลี่ยนอ้างอิง หลังจากนั้น ในเดือนมิถุนายน 2022 ธนาคารกลางสปป.ลาวได้เริ่มใช้มาตรการควบคุมเงินทุนเคลื่อนย้าย (Capital controls) เพื่อรักษาเสถียรภาพของค่าเงิน ผ่านการตั้งเพดานมูลค่าการแลกเปลี่ยนเงินต่อวัน ที่ 15 ล้านกีบ (ประมาณ 1,000 ดอลลาร์สหรัฐ) สำหรับลูกค้ารายบุคคล และบังคับให้ลูกค้านิติบุคคลแลกเปลี่ยนเงินกับธนาคารพาณิชย์เท่านั้น โดยธนาคารพาณิชย์จะต้องให้ลำดับความสำคัญต่อธุรกิจที่นำเข้าสินค้าจำเป็นก่อน ซึ่งมาตรการนี้ได้ช่วยให้ค่าเงินกีบเริ่มทรงตัวตั้งแต่ปลายเดือนมิถุนายนเป็นต้นมา นอกจากนี้ ธนาคารกลางสปป.ลาวได้ปรับเพิ่มอัตราดอกเบี้ยนโยบาย[1] เป็น 3.1% จากเดิม 3.0% ในเดือนพฤษภาคม พร้อมกับปรับเพิ่มอัตราส่วนสำรองขั้นต่ำสำหรับเงินฝากในรูปเงินกีบเป็น 5% จาก 3% เพื่อควบคุมอัตราเงินเฟ้อและอัตราแลกเปลี่ยน

ในระยะสั้นนโยบายการคลังและการเงินจะต้องแลกระหว่างเสถียรภาพภายในประเทศและการเติบโตของเศรษฐกิจ ขณะที่หนทางสู่ทางออกที่ยั่งยืนจะขึ้นอยู่กับการปฏิรูปโครงสร้างเศรษฐกิจเพื่อเพิ่มรายได้การคลังและศักยภาพของประเทศ ถึงแม้ว่านโยบายการรัดเข็มขัดทางการคลัง (Fiscal austerity) หรือการลดค่าใช้จ่ายภาครัฐพร้อมกับเพิ่มการจัดเก็บภาษีจะเหมือนเป็นนโยบายที่สมเหตุสมผลในช่วงวิกฤต ประสิทธิภาพของนโยบายดังกล่าวยังคงเป็นประเด็นที่ถกเถียงกันอย่างหนักในเชิงวิชาการ เนื่องจากจะทำให้เศรษฐกิจชะลอตัวอย่างมากและส่งผลต่อการจัดเก็บรายได้ของภาครัฐในที่สุด ขณะที่แผลเป็นทางเศรษฐกิจ เช่น ความยากจนและความเหลื่อมล้ำทางเศรษฐกิจ มีแนวโน้มลึกขึ้นและจะเป็นปัจจัยกดดันต่อศักยภาพการขยายตัวของเศรษฐกิจในอนาคต และอาจนำไปสู่ความเสี่ยงทางการเมืองและสังคม

ที่สูงขึ้นอีกด้วย เช่นเดียวกับ มาตรการการเงินซึ่งถ้าหากตึงตัวเกินไป จะส่งผลให้เศรษฐกิจที่มีความเปราะบางอยู่แล้วชะลอตัวขึ้นอีกและเพิ่มภาระด้านดอกเบี้ยของครัวเรือนและธุรกิจอีกด้วย ทั้งนี้ในระยะสั้นสปป.ลาวอาจจะต้องยอมรับอัตราการเติบโตที่ชะลอลงเพื่อประคองเศรษฐกิจในประเทศระหว่างเจรจาปรับโครงสร้างหนี้กับเจ้าหนี้หลัก ขณะที่ในระยะยาวสปป.ลาวควรเร่งปรับโครงสร้างเศรษฐกิจและเสริมความแข็งแกร่งของสถาบันในประเทศเพื่อดึงดูดการลงทุนจากต่างชาติในอุตสาหกรรมที่สปป.ลาวมีศักยภาพสูง เช่น พลังงานไฟฟ้า เหมืองแร่ และโลจิสติกส์ เพื่อเป็นการเพิ่มรายได้สกุลเงินต่างประเทศอย่างยั่งยืนต่อไป

ช่องทางการระดมทุนในอนาคตและหนทางสู่การชำระหนี้

การเพิ่มช่องทางการระดมทุนจะเป็นปัจจัยสำคัญที่ทำให้สปป.ลาวสามารถผ่านวิกฤตนี้ไปได้ โดย EIC ได้วิเคราะห์

ช่องทางการระดมทุนของสปป.ลาวที่มีความเป็นไปได้ ตามนี้

- การปรับโครงสร้างหนี้จีน : เนื่องจากจีนเป็นเจ้าหนี้หลักของสปป.ลาว หนทางสู่ทางออกของวิกฤตแน่นอนว่าย่อมจำเป็นต้องพึ่งความช่วยเหลือจากจีน อ้างอิงจากบทวิเคราะห์ของ Overseas Development Institute ซึ่งเป็นสถาบันวิจัยด้านการต่างประเทศ[2] พบว่า สำหรับเงินกู้ผ่อนปรนจากจีน มาตรการความช่วยเหลือ

ที่เป็นไปได้มากที่สุดคือการปรับโครงสร้างหนี้ผ่านการผ่อนผันและขยายเวลาการชำระหนี้ ขณะที่การปรับลดอัตราดอกเบี้ยจะเป็นไปได้ค่อนข้างยาก สำหรับเงินกู้ตามอัตราตลาดจากจีน อาจจะสามารถผ่อนผันการชำระหนี้ได้แต่การขยายเวลาการชำระหนี้และลดดอกเบี้ยมีโอกาสเป็นไปได้ที่ต่ำ ทั้งนี้ EIC คาดว่าจีนจะยื่นมือเข้ามาช่วยเหลือสปป.ลาว เนื่องจากสปป.ลาวมีความสำคัญต่อโครงการ Belt and Road Initiative (BRI) ของจีนและต่อความเชื่อมั่นของประเทศอื่น ๆ ในอาเซียนด้วย แต่อาจจะเป็นในรูปแบบผสมผสานระหว่างการปรับโครงสร้างหนี้ การทำกิจการร่วมค้า (Joint venture) และการเข้าถือหุ้นในบริษัท ซึ่งจีนได้ทำไปในปี 2021 ผ่านการจัดตั้งบริษัท Electricite Du Laos Transmisison (EDL-T) ร่วมกับ EDL และการทำธุรกรรมแลกเปลี่ยนเงินตราระหว่างประเทศเพื่อให้สปป.ลาวสามารถชำระหนี้ในสกุลต่างประเทศได้ - ตลาดการเงินไทย : ตลาดการเงินไทยยังเป็นหนึ่งในช่องทางการระดมทุนที่สปป.ลาวสามารถเข้าถึงได้ เนื่องจากมีต้นทุนที่ไม่สูงเทียบเท่าตลาดการเงินโลก โดย Tris Rating มองว่าการขาดดุลการคลังและดุลบัญชีเดินสะพัดที่ลดลง เศรษฐกิจที่ขยายตัวดีขึ้น และช่องทางการระดมทุนต่าง ๆ ที่ยังคงเข้าถึงได้ เช่น ตลาดการเงินในประเทศและการปรับโครงสร้างหนี้ จะทำให้สปป.ลาวมีศักยภาพการชำระหนี้ที่ดีขึ้น ซึ่งเป็นเหตุผลหลักในการปรับแนวโน้มเป็น Stable จาก Negative ล่าสุด ในเดือนพฤษภาคมที่ผ่านมา กระทรวงการคลังไทยได้อนุญาตให้ EDL-Gen ออกตราสารหนี้สกุลเงินบาทภายในวันที่ 31 มกราคม 2023 ซึ่งแสดงถึงอีกช่องทางการระดมทุนที่สปป.ลาวเข้าถึงได้ อย่างไรก็ดี ความสนใจจากนักลงทุนอาจลดลงเนื่องจากความเสี่ยงการผิดนัดชำระหนี้ที่สูงขึ้น

- การแปรรูปรัฐวิสาหกิจ : หนึ่งในนโยบายที่รัฐบาลปป.ลาวกำลังเร่งดำเนินการเพื่อเพิ่มรายได้และลดภาระหนี้สาธารณะคือการแปรรูปรัฐวิสาหกิจเป็นบริษัทเอกชน โดยสำนักข่าว Vientiane Times รายงานว่าสปป.ลาวมีรัฐวิสาหกิจทั้งหมด 178 องค์กร ซึ่งเกือบทั้งหมดขาดทุนเนื่องจากการบริหารจัดการที่ไม่มีประสิทธิภาพ

การแปรรูปรัฐวิสาหกิจนอกจากจะสร้างรายได้ผ่านการขายสินทรัพย์แล้ว แต่ภาคเอกชนจะมีความเชี่ยวชาญ

ในการทำธุรกิจกว่าและอาจสามารถบริหารธุรกิจจนพลิกกลับมาทำกำไรได้ ซึ่งจะส่งผลดีต่อเศรษฐกิจของประเทศ การจ้างงาน และการจัดเก็บภาษีในที่สุด - การกู้ยืมทางพหุภาคี : องค์กรระหว่างประเทศเช่น IMF ธนาคารโลก และธนาคารพัฒนาเอเชีย ยังเป็นช่องทางที่สปป.ลาวสามารถพึ่งพาได้หากเศรษฐกิจเข้าขั้นวิกฤต อย่างไรก็ดี EIC มองว่าความน่าจะเป็นที่รัฐบาลสปป.ลาว จะขอรับความช่วยเหลือจากองค์กรเหล่านี้ยังค่อนข้างน้อยเนื่องจากการกู้ยืมทางพหุภาคีจะตามมาด้วยเงื่อนไขการปฏิรูปประเทศต่าง ๆ ซึ่งรัฐบาลสปป.ลาวไม่น่าตกลงยอมรับได้ สะท้อนจากการที่สปป.ลาวไม่สมัครเข้าร่วมโครงการ G20 Debt Service Suspension Initiative หรือโครงการพักหนี้จากกลุ่มประเทศ G20 นอกจากนี้ การกู้ยืมทางพหุภาคีอาจบั่นทอนความสัมพันธ์ระหว่างประเทศกับจีนอีกด้วย

- การปฏิรูปโครงสร้างเศรษฐกิจเพื่อสร้างรายได้จากต่างประเทศ : ในระยะสั้นสปป.ลาวควรส่งเสริมศักยภาพในภาคการส่งออกและการท่องเที่ยว ซึ่งจะเป็นแหล่งรายได้สกุลเงินต่างประเทศที่สำคัญ เช่น เร่งการขนส่งสินค้าผ่านทางรถไฟความเร็วสูงจีน-สปป.ลาว และการจัดแคมเปญดึงดูดนักท่องเที่ยวจากประเทศเพื่อนบ้าน นอกจากนี้ รายได้จากการโอนเงินกลับประเทศของแรงงานสปป.ลาวที่ไปทำงานในประเทศเพื่อนบ้าน (Remittances) คาดว่าจะเพิ่มขึ้นในปีนี้ตามเศรษฐกิจไทยที่ขยายตัวดีขึ้น ซึ่งจะเป็นอีกหนึ่งช่องทางการหารายได้สกุลเงินต่างประเทศอีกด้วย ในระยะยาว สปป.ลาวควรขยายฐานการจัดเก็บภาษีให้คลอบคลุมมากขึ้นเพื่อเพิ่มรายได้ภาครัฐ พร้อมทั้งควบคุมการใช้จ่ายภาครัฐในโครงการที่มีศักยภาพการทำกำไรสูงเท่านั้น ขณะเดียวกัน สปป.ลาวควรลดขั้นตอนการทำธุรกิจเพื่อดึงดูดเม็ดเงินจากนักลงทุนต่างชาติ ซึ่งสปป.ลาวมีความน่าสนใจในหลายอุตสาหกรรมอยู่แล้ว

สปป.ลาวมีแนวโน้มผิดนัดชำระหนี้เหมือนศรีลังกาหรือไม่

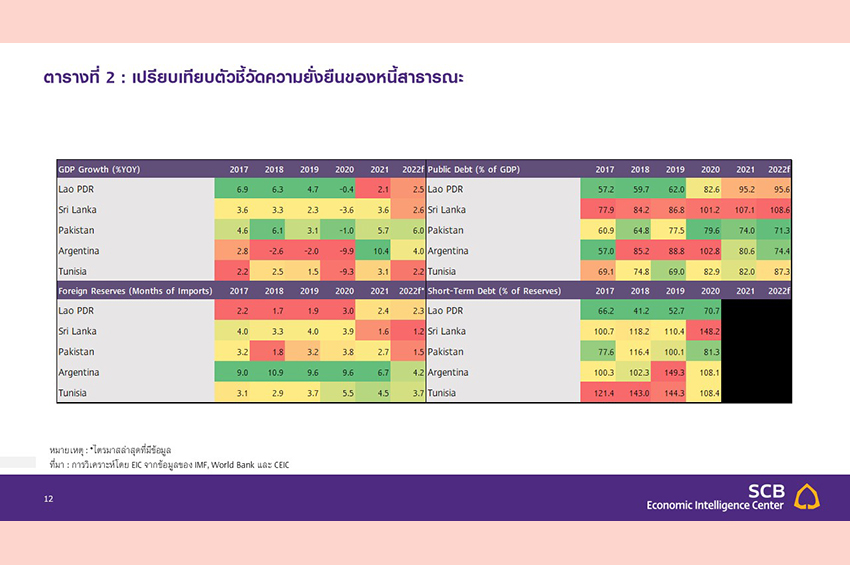

EIC มองว่าวิกฤตในสปป.ลาวยังไม่รุนแรงเท่าวิกฤตในศรีลังกาเนื่องจากสปป.ลาวยังมีช่องทางการระดมทุน นอกจากนี้ เศรษฐกิจสปป.ลาวยังมีข้อแตกต่างจากเศรษฐกิจศรีลังกาสองด้านหลัก ได้แก่

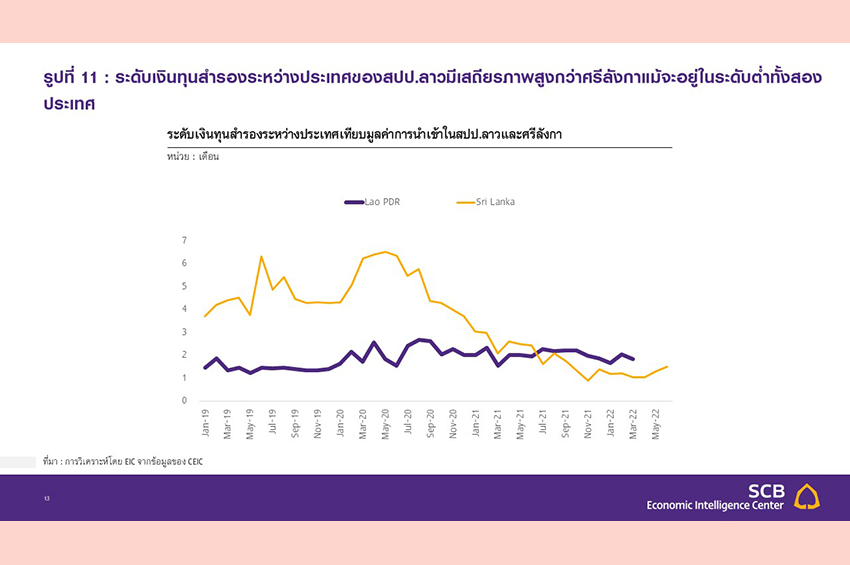

- แม้ระดับหนี้สาธารณะของสปป.ลาวไม่ได้ต่ำกว่าศรีลังกาเท่าใดนัก แต่ระดับเงินทุนสำรองระหว่างประเทศเทียบมูลค่านำเข้ายังสูงกว่าค่อนช้างมาก (ตารางที่ 2) จากคาดการณ์ของ IMF ณ เดือนเมษายน 2022 สปป.ลาวมีระดับหนี้สาธารณะที่ 6% ต่อ GDP ในปี 2022 ขณะที่ศรีลังกามีระดับหนี้สาธารณะที่ 109% ต่อ GDP สะท้อนให้เห็นถึงภาระหนี้สาธารณะของศรีลังกาที่สูงกว่า นอกจากนี้ อ้างอิงข้อมูลจาก World Bank สำหรับปี 2020 สปป.ลาวมีศักยภาพการชำระหนี้สกุลต่างประเทศในระยะสั้นที่สูงกว่า เนื่องจากระดับหนี้สกุลเงินต่างประเทศระยะสั้นคิดเป็นเพียง 70.7% ต่อระดับเงินทุนสำรองระหว่างประเทศ ขณะที่ศรีลังกาอยู่ที่ 148.2% ซึ่งสะท้อนว่าเงินทุนสำรองระหว่างประเทศของศรีลังกาไม่เพียงพอต่อการชำระหนี้ระยะสั้น นอกจากนี้

เมื่อเทียบกับมูลค่าการนำเข้ารายเดือนแล้ว ข้อมูลล่าสุดชี้ให้เห็นว่าศรีลังกามีเงินทุนสำรองระหว่างประเทศเทียบเท่ามูลค่าการนำเข้าเพียง 1.3 เดือน ซึ่งต่ำกว่าสปป.ลาวซึ่งอยู่ที่ 1.9 เท่า อีกหนึ่งดัชนีชี้วัด ได้แก่ External Vulnerability Indicator[3] ที่คำนวณโดย Moody’s ซึ่งดัชนีที่สูงขึ้นจะสะท้อนถึงความเปราะบาง

ที่เพิ่มขึ้น โดยสปป.ลาวมีค่าคาดการณ์อยู่ที่ 229.4 และ 246.8 ในปี 2022 และ 2023 ตามลำดับ ขณะที่ศรีลังกามีค่าอยู่ที่ 503.4 และ 567.4 ตามลำดับ สะท้อนถึงความเปราะบางที่สูงกว่ามาก ซึ่งปัจจัยหลักมาจากระดับเงินทุนสำรองระหว่างประเทศที่ลดลงอย่างรวดเร็ว (รูปที่ 11)

- หนี้ส่วนใหญ่ของสปป.ลาวเป็นหนี้จากจีนจึงมีโอกาสที่จะเจรจาการปรับโครงสร้างหนี้ได้สำเร็จสูงกว่าเมื่อเทียบกับโครงสร้างหนี้ศรีลังกาที่มีเจ้าหนี้หลากหลาย EIC คาดว่าจีนมีแนวโน้มที่จะลดภาระการชำระหนี้ของสปป.ลาว ผ่านการขยายเวลาชำระหนี้หรือการเข้ามาถือหุ้นในบริษัทในสปป.ลาว เนื่องจากสปป.ลาวมีพรมแดนที่ติดกับจีน จึงอาจทำให้เกิดผลลุกลามของวิกฤตทางการเงินสู่จีนหากสปป.ลาวไม่สามารถชำระหนี้ได้ นอกจากนี้ หากจีนไม่ยื่นมือเข้าช่วยเหลือจะเป็นการลดความเชื่อมั่นของประเทศอื่น ๆ ในภูมิภาคอาเซียนต่อการกู้ยืมจากจีนเพื่อพัฒนาประเทศด้วย ซึ่งอาเซียนเป็นภูมิภาคที่จีนและสหรัฐฯ กำลังพยายามแข่งขันกันด้านอิทธิพลอยู่แล้ว ขณะเดียวกัน จีนมีการลงทุนที่สำคัญในสปป.ลาว เช่น ทางรถไฟความเร็วสูงซึ่งเพิ่งเปิดดำเนินการไปในช่วงปลายปีที่แล้ว ซึ่งหากสปป.ลาวไม่สามารถชำระหนี้ได้ โครงการ BRI อื่น ๆ ในภูมิภาค เช่น แผนรถไฟความเร็วสูงกรุงเทพ-นครราชสีมา-หนองคาย ที่จะไปเชื่อมกับทางรถไฟในสปป.ลาวและจีน ก็จะได้รับผลกระทบตามไปด้วย

นัยต่อเศรษฐกิจและธุรกิจไทย

ผลกระทบของวิกฤตค่าเงินคือความเสี่ยงการผิดนัดชำระหนี้ที่เพิ่มสูงขึ้น เนื่องจากสปป.ลาวมีระดับหนี้สาธารณะต่อ GDP ที่สูงและส่วนใหญ่เป็นหนี้ในสกุลเงินต่างประเทศ การอ่อนค่าของเงินกีบจึงทำให้ภาระการชำระหนี้

ในระยะข้างหน้าเพิ่มสูงขึ้นตามไปด้วย เมื่อประกอบกับความเปราะบางเชิงโครงสร้างของเศรษฐกิจที่มีมาก่อนอยู่แล้ว เช่น ระดับเงินทุนสำรองระหว่างประเทศที่อยู่ในระดับต่ำ การขาดดุลการคลังและดุลบัญชีเดินสะพัดต่อเนื่อง

และช่องทางการระดมทุนที่มีจำกัดขึ้นหรือมีต้นทุนสูง จึงอาจทำให้ความเสี่ยงการผิดนัดชำระหนี้เพิ่มสูงขึ้น อย่างไรก็ตาม EIC คาดว่าสปป.ลาวจะได้รับความช่วยเหลือจากจีนบางส่วน และยังสามารถเข้าถึงช่องทางการระดมทุนได้บ้าง

ซึ่งจะเป็นทางออกจากวิกฤตนี้ในระยะสั้น ทั้งนี้แนวโน้มสถานการณ์ในอนาคตจะขึ้นอยู่กับพัฒนาการของเศรษฐกิจโลก เช่น ราคาน้ำมันและสินค้าโภคภัณฑ์ในตลาดโลก สถานการณ์สงครามรัสเซีย-ยูเครน มาตรการ Zero COVID ในจีน มาตรการช่วยเหลือและผ่อนผันการชำระหนี้จากประเทศต่าง ๆ และแนวโน้มเศรษฐกิจในภูมิภาค

เศรษฐกิจกิจสปป.ลาวมีแนวโน้มเติบโตต่ำกว่าคาดในปีนี้ EIC ปรับลดคาดการณ์การขยายตัวของเศรษฐกิจสปป.ลาวในปีนี้เหลือ 2.5% จากเดิมคาด 4.0% จากการบริโภคภาคเอกชนที่ได้รับผลกระทบจากอัตราเงินเฟ้อที่พุ่งสูงขึ้นและการขาดแคลนสินค้า ขณะที่การบริโภคและการลงทุนภาครัฐถูกจำกัดจากพื้นที่การทำนโยบายการคลัง (Fiscal space) ที่มีไม่มาก นอกจากนี้ ความเสี่ยงการผิดชำระหนี้ที่สูงขึ้น อาจทำให้นักลงทุนต่างชาติชะลอการลงทุนออกไปก่อนจนกว่าเศรษฐกิจจะมีเสถียรภาพมากขึ้น อย่างไรก็ดี เศรษฐกิจสปป.ลาวยังมีปัจจัยบวกจากการเปิดประเทศต้อนรับนักท่องเที่ยวและภาคการส่งออก ซึ่งได้อานิสงส์จากรถไฟความเร็วสูงจีน-สปป.ลาว และการอ่อนค่าของเงินกีบ นอกจากความเสี่ยงทางเศรษฐกิจแล้ว ความเสี่ยงที่อาจตามมาคือความไม่แน่นอนทางการเมืองที่เพิ่มสูงขึ้นตามสภาวะเศรษฐกิจที่ซบเซา โดยรัฐบาลสปป.ลาวได้แต่งตั้งผู้ว่าธนาคารกลางคนใหม่ขึ้นมาในเดือนในช่วงปลายเดือนมิถุนายน พร้อมกับปรับคณะรัฐมนตรีเพื่อเร่งแก้ปัญหาสถานการณ์เศรษฐกิจในประเทศ

ภาคการส่งออกไทยและจำนวนนักท่องเที่ยวจากสปป.ลาวคาดว่าจะได้รับผลกระทบที่จำกัด แต่มีความเสี่ยงด้านต่ำสูงขึ้น ในภาคการส่งออก อุปสงค์ในประเทศสปป.ลาวที่ชะลอตัวจากอัตราเงินเฟ้อที่สูงขึ้นอาจกระทบต่อสินค้าส่งออกไทย โดยเฉพาะสินค้าคงทนที่มีราคาสูง เช่น รถยนต์และชิ้นส่วน อย่างไรก็ดี คาดว่าผลกระทบในภาพรวมจะมีจำกัดโดยจะมีแรงผลักดันจากการส่งออกน้ำมันสำเร็จรูป ซึ่งคิดเป็นสัดส่วน 26.5% ของการส่งออกทั้งหมดในปี 2021 ที่ได้รับอานิสงส์จากราคาน้ำมันที่สูงขึ้นในตลาดโลกและอุปสงค์ในสปป.ลาวที่สูงต่อเนื่อง นอกจากนี้ การส่งออกไปสปป.ลาวบางส่วนจะใช้สกุลเงินบาทในการค้า ซึ่งจะลดผลกระทบจากการขาดแคลนเงินสกุลดอลลาร์สหรัฐในสปป.ลาว ขณะเดียวกัน จำนวนนักท่องเที่ยวจากสปป.ลาวเข้าไทยมีแนวโน้มเพิ่มขึ้นอย่างค่อยเป็นค่อยไป หลังการเปิดประเทศอย่างเต็มรูปแบบ และอาจได้อานิสงส์จากการเดินทางข้ามพรมแดนเพื่อซื้อสินค้าที่มีราคาต่ำกว่าในประเทศสปป.ลาวอีกด้วย อย่างไรก็ดี รายได้จากนักท่องเที่ยวสปป.ลาวต่อหัวนั้น อาจได้รับผลกระทบจากค่าเงินกีบที่อ่อนค่ามาก ซึ่งทำให้กำลังซื้อลดลง

การลงทุนโดยตรงจากไทยไปสปป.ลาวคาดว่าจะได้รับผลกระทบที่จำกัดในระยะสั้นเช่นกัน แต่ควรเฝ้าระวังความไม่แน่นอนทางเศรษฐกิจที่สูงขึ้น แม้การลงทุนจากไทยไปสปป.ลาวอาจชะลอตัวบ้างจากความเสี่ยงทางเศรษฐกิจที่สูงขึ้นและกิจกรรมทางเศรษฐกิจที่ชะงักในบางภาคส่วนจากการขาดแคลนสินค้า แต่ในภาพรวมคาดว่า

จะยังคงไหลเข้าต่อเนื่อง โดยภาคอุตสาหกรรมการผลิตไฟฟ้า ซึ่งเป็นอุตสาหกรรมหลักของนักลงทุนไทยในสปป.ลาว คาดว่าจะได้รับผลกระทบที่จำกัด เนื่องจากสัดส่วนการขายไฟฟ้าของธุรกิจไทยมีผู้ซื้อหลักคือการไฟฟ้าฝ่ายผลิตไทย (EGAT) ซึ่งได้รับผลกระทบจากวิกฤตในสปป.ลาวที่จำกัด ขณะเดียวกัน สัญญาซื้อขายไฟฟ้า (PPA) ที่เซ็นไว้กับผู้ซื้อไฟฟ้าจะระบุปริมาณการรับซื้อ ค่าพลังงานไฟฟ้า และสกุลเงินที่ใช้ชำระไว้แล้ว โครงการจึงจะได้รับผลกระทบไม่มากนัก นอกจากนี้ อุตสาหกรรมการผลิตไฟฟ้าเป็นช่องทางการจัดเก็บรายได้สำคัญของภาครัฐสปป.ลาว ผ่านค่าสัมปทาน

และภาษีเงินได้นิติบุคคล EIC จึงคาดว่า สปป.ลาวมีแนวโน้มสนับสนุนอุตสาหกรรมนี้ต่อไป ทั้งนี้ความเสี่ยงที่ต้องเฝ้าระวังคือการชำระเงินสำหรับโครงการที่ขายไฟฟ้าให้สปป.ลาวผ่าน EDL ซึ่งอาจล่าช้าหรือไม่ครบเนื่องจากปัญหาการขาดแคลนเงินสกุลดอลลาร์สหรัฐ และความเสี่ยงความผันผวนของอัตราแลกเปลี่ยน โดยเฉพาะบริษัทที่มีสินทรัพย์ในรูปกีบ อย่างไรก็ดี ในภาพรวมการถือครองเงินกีบของบริษัทไทยมีสัดส่วนต่ำมาก จึงจะเป็นผลกระทบที่จำกัด

อีกประเด็นความเสี่ยงที่ต้องเฝ้าระวังคือเสถียรภาพระบบการเงิน EIC ได้อ้างอิงงานวิจัยจาก European Stability Mechanism[4] เรื่องความสัมพันธ์ระหว่างการผิดชำระหนี้สาธารณะและวิกฤตการเงินในประเทศเพื่อวิเคราะห์ผลกระทบต่อสปป.ลาวและไทยผ่าน 4 ช่องทางได้แก่ :

- ช่องทางงบดุล : ตามที่กล่าวข้างต้น รัฐบาลสปป.ลาวได้พึ่งพาการกู้ยืมจากธนาคารกลางและธนาคารพาณิชย์ที่สูงขึ้นซึ่งหากผิดนัดชำระหนี้จะกระทบต่อคุณภาพสินทรัพย์ของธนาคารและการทำกำไรได้ในที่สุด

- ช่องทางเศรษฐกิจมหภาค : กิจกรรมทางเศรษฐกิจที่ลดลงจากวิกฤตในประเทศอาจส่งผลให้ธนาคารในสปป.ลาวมีรายได้และกำไรที่ลดลงและเผชิญความเสี่ยงมากขึ้น ซึ่งปัจจัยนี้อาจนำไปสู่การปล่อยสินเชื่อภายในประเทศที่ลดลง ซึ่งจะกระทบต่อบริษัทและครัวเรือนและอาจนำไปสู่ปัญหาสินเชื่อ

ตึงตัว (Credit crunch) ได้ - ช่องทางภาคต่างประเทศ : อันดับความน่าเชื่อถือของรัฐบาลที่ลดลงอาจทำให้เงินทุนไหลออก

ทวีความรุนแรงขึ้นและการระดมทุนในตลาดต่างประเทศเป็นไปได้ยากขึ้น - ช่องทางความเสี่ยง : ธนาคารอาจเผชิญกับอัตราหนี้เสียที่สูงขึ้นในช่วงวิกฤตเศรษฐกิจ อีกทั้ง หากความเชื่อมั่นในระบบการเงินลดลงอาจนำไปสู่การแห่ถอนเงินได้

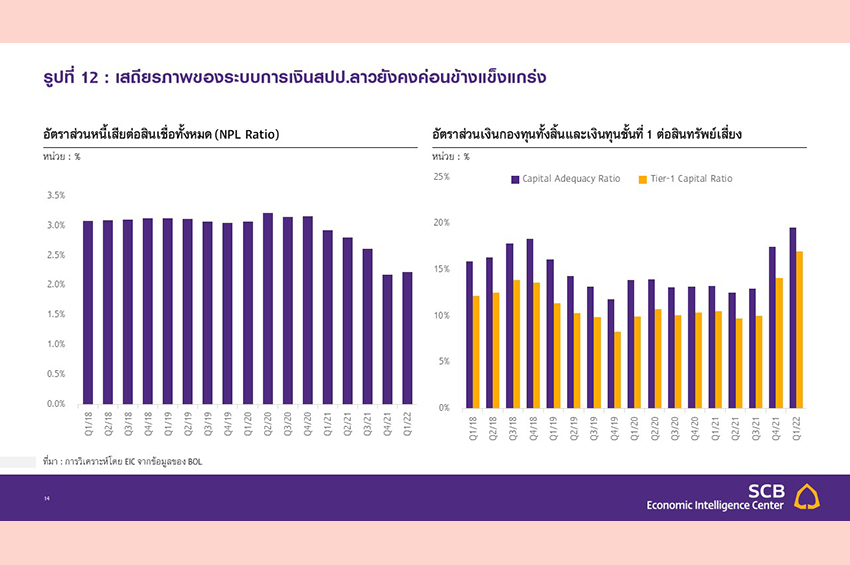

ทั้งนี้เสถียรภาพของระบบการเงินสปป.ลาวยังคงค่อนข้างแข็งแกร่ง ณ ไตรมาส 1 โดยมีอัตราหนี้เสียที่ต่ำและอัตราส่วนความเพียงพอของเงินทุนและ Tier-1 Ratio ที่สูงกว่าค่ามาตรฐาน (รูปที่ 12) แต่หากรัฐบาลผิดนัดชำระหนี้ อัตราส่วนเหล่านี้ก็จะลดลงและระดับหนี้เสียก็จะเพิ่มสูงขึ้นตามไปด้วย จึงทำให้เป็นประเด็นที่ต้องเฝ้าระวังในปีนี้

บทวิเคราะห์โดย... https://www.scbeic.com/th/detail/product/clmv_090822

[1] อัตราดอกเบี้ยสำหรับเงินกู้ระยะเวลาไม่เกิน 1 สัปดาห์ ที่ธนาคารกลางสปป.ลาวให้กับธนาคารพาณิชย์ที่มีสภาพคล่องไม่เพียงพอ

โดยสปป.ลาวได้ยกเลิกอัตราดอกเบี้ยนโยบายระยะเวลามากกว่า 1 สัปดาห์และระยะเวลา 2 สัปดาห์ถึง 1 ปี ตั้งแต่เดือนพฤษภาคมเป็นต้นมา

[2] Rudyak, M. and Chen, Y. (2021) China’s lending landscape, approach to debt and the Common Framework. ODI emerging analysis. London: ODI (www.odi.org/en/publications/chinas-lending-landscape-andapproach-to-debt-relief)

[3] สูตรคำนวณคือ (Short-Term External Debt + Currently Maturing Long-Term External Debt + Total Nonresident Deposits Over One Year)/Official Foreign Exchange Reserves

[4] Balteanu, I. and Erce, A. (2017) Linking Bank Crises and Sovereign Defaults: Evidence from Emerging Markets. Working Paper Series 22. European Stability Mechanism (https://www.esm.europa.eu/sites/default/files/wp_22.pdf)