ไทยพาณิชย์จับจังหวะเทรนด์การซื้อขายตราสารหนี้ภาคเอกชนในตลาดรองฉายแววเด่น เพราะมีสภาพคล่องสูง เพิ่มโอกาสรับผลตอบแทนที่สูงขึ้นตามเป้าหมายของผู้ลงทุน เปิดตัวบริการใหม่ “ซื้อ-ขายหุ้นกู้ตลาดรองผ่านบัญชีหุ้นกู้ EASY-D” คัดสรรหุ้นกู้คุณภาพดี (Investment Grade) ให้ผู้ลงทุนรายย่อยช้อปหุ้นกู้มากมาย บน SCB EASY เพียงมีบัญชีหุ้นกู้ EASY-D สามารถซื้อขายได้ตลอด 24 ชั่วโมง ตอบโจทย์ไลฟ์สไตล์การลงทุนยุคดิจิทัลที่ต้องการความสะดวก รวดเร็ว และปลอดภัย สอดคล้องกลยุทธ์ “Digital Bank with Human Touch” ดิจิทัลแบงก์อันดับหนึ่งด้านการบริหารความมั่งคั่ง พร้อมมอบประสบการณ์การให้บริการที่เชื่อมถึงกันอย่างไร้รอยต่อในทุกช่องทางให้กับลูกค้า

นายแพททริก ปูเลีย ผู้ช่วยผู้จัดการใหญ่ ผู้บริหารสายงานตลาดการเงิน ธนาคารไทยพาณิชย์ กล่าวว่า ปัจจุบัน นักลงทุนรายย่อยเริ่มให้ความสำคัญกับการลงทุนในหุ้นกู้ เนื่องจากเป็นการลงทุนที่มีความเสี่ยงต่ำ และยังได้รับผลตอบแทนสูงกว่าเงินฝาก และพันธบัตรรัฐบาล โดยในปี 2566 ที่ผ่านมา ผู้ลงทุนรายย่อยเป็นผู้ถือหุ้นกู้เอกชนในสัดส่วนสูงที่สุดที่ประมาณ 39% ของตลาด ด้วยมูลค่าการซื้อขายอยู่ที่ประมาณ 626,000 ล้านบาท

ปีที่ผ่านมา ธนาคารได้เปิดบริการบัญชีหุ้นกู้ EASY-D โดยผู้ลงทุนสามารถรวมหุ้นกู้ทั้งในรูปแบบใบหุ้นกู้และไร้ใบ และรับโอนหุ้นกู้จากที่อื่นมาฝากในบัญชีหุ้นกู้ EASY-D ไว้ในที่เดียว โดยได้รับการตอบรับที่ดีจากกลุ่มนักลงทุนรายย่อยในการลงทุนผ่าน SCB EASY เพื่อเป็นการอำนวยความสะดวกทางด้านซื้อ-ขาย หุ้นกู้ให้ครอบคลุมมากยิ่งขึ้น ธนาคารจึงได้เปิดตัวบริการใหม่ “ซื้อ-ขายหุ้นกู้ตลาดรองผ่านบัญชีหุ้นกู้ EASY-D” เพื่อเพิ่มทางเลือกการลงทุนให้แก่ผู้ลงทุนรายย่อยเปลี่ยนเงินออมมาเป็นการลงทุนที่ให้ผลตอบแทนสูงขึ้น โดยคัดสรรหุ้นกู้คุณภาพดี (Investment grade) ให้แก่ลูกค้า และเพิ่มสภาพคล่องในการลงทุนให้แก่ลูกค้าที่เป็นผู้ถือหุ้นกู้ อีกทั้งตอบรับผู้ลงทุนรายย่อยที่ให้ความสนใจซื้อขายหุ้นกู้เอกชนในตลาดรองมากขึ้นด้วยเช่นกัน เพราะซื้อขายเปลี่ยนมือได้ตลอดเวลา นอกจากนี้ ยังช่วยให้ผู้ลงทุนที่มีความต้องการหุ้นกู้ แต่ในเวลานั้นยังไม่มีเสนอขายในตลาดแรก สามารถเข้าถึงหุ้นกู้ได้อย่างง่ายดาย รวดเร็ว และปลอดภัย ซึ่งธนาคารคาดหวังว่าบริการ “ซื้อ-ขายหุ้นกู้ตลาดรองผ่านบัญชีหุ้นกู้ EASY-D” จะมีส่วนในการขยายจำนวนลูกค้าผู้ลงทุนรายย่อยใน SCB EASY ให้เติบโตต่อเนื่อง และสนับสนุนรายได้ดิจิทัลรวมของธนาคารตามเป้าหมายที่วางไว้ 25% ในปี 2568

ลูกค้าที่ต้องการซื้อขายหุ้นกู้ตลาดรองที่มีบัญชีหุ้นกู้ EASY-D สามารถทำรายการได้ทันทีผ่านทาง SCB EASY และสำหรับลูกค้าที่ยังไม่มีบัญชีหุ้นกู้ EASY-D สามารถลงทะเบียนเปิดบัญชีหุ้นกู้ EASY-D ทาง SCB EASY จากนั้นทำรายการซื้อขายได้ทันทีเช่นเดียวกัน โดยซื้อ-ขายได้ทุกวันตลอด 24 ชั่วโมง ซึ่งหลังจากที่ลูกค้าทำรายการซื้อหรือขายด้วยตัวเองบน SCB EASY ระบบจะตัดเงินจากบัญชีที่ลูกค้าเลือกเพื่อชำระค่าซื้อ หรือโอนเงินค่าขายเข้าบัญชีลูกค้า โดยลูกค้าจะได้รับอัพเดตหุ้นกู้ และได้รับแจ้งเตือนทางอีเมล ตอบโจทย์ไลฟ์สไตล์นักลงทุนในยุคดิจิทัล และสอดคล้องกลยุทธ์ “Digital Bank with Human Touch” ดิจิทัลแบงก์อันดับหนึ่งด้านการบริหารความมั่งคั่ง พร้อมมอบประสบการณ์การให้บริการที่เชื่อมถึงกันอย่างไร้รอยต่อในทุกช่องทางให้กับลูกค้า

ดั๊บเบิ้ล เอ ปิดการจำหน่ายหุ้นกู้มูลค่ารวม 2,500 ล้านบาทได้ภายในเวลาอันรวดเร็ว สะท้อนความเชื่อมั่นของนักลงทุนต่อความแข็งแกร่งและศักยภาพการเติบโตของ ดั๊บเบิ้ล เอ และที่มีต่อตลาดทุนของประเทศไทย

บริษัท ดั๊บเบิ้ล เอ (1991) จำกัด (มหาชน) ประสบความสำเร็จในการออกและเสนอขายหุ้นกู้ของบริษัทฯ ระหว่างวันที่ 1-4 กรกฎาคม 2567 ที่ผ่านมา มียอดจองซื้อหุ้นกู้เกินกว่าจำนวนที่เสนอขายที่ตั้งไว้ 2,500 ล้านบาท ส่งผลให้หุ้นกู้ทั้ง 2 ชุด ได้แก่ หุ้นกู้ชุดที่ 1 อายุ 3 ปี 9 เดือน อัตราดอกเบี้ยคงที่ร้อยละ 4.95 ต่อปี และหุ้นกู้ชุดที่ 2 อายุ 7 ปี อัตราดอกเบี้ยคงที่ร้อยละ 5.80 จำหน่ายหมดภายในเวลาอันรวดเร็ว

นายโยธิน ดำเนินชาญวนิชย์ ประธานคณะกรรมการบริหาร บริษัท ดั๊บเบิ้ล เอ (1991) จำกัด (มหาชน)

กล่าวว่า การเสนอขายหุ้นกู้ครั้งนี้ ให้กับนักลงทุนรายย่อยและนักลงทุนสถาบัน ได้รับความสนใจซื้อจากนักลงทุนทั้งจากรายเดิมและรายใหม่เกินจำนวนที่ออกจำหน่าย สะท้อนให้เห็นถึงความเชื่อมั่นของนักลงทุนที่มีต่อความแข็งแกร่งของบริษัทฯ และศักยภาพในการเติบโตของธุรกิจ ดั๊บเบิ้ล เอ

“ในนามตัวแทนของ ดั๊บเบิ้ล เอ ขอขอบคุณนักลงทุนทุกท่านที่ได้รับการจัดสรร และผู้ที่แสดงความจำนงเป็นจำนวนมาก ที่เชื่อมั่นและให้ความไว้วางใจ เรายังคงมุ่งมั่นในการดำเนินธุรกิจที่สอดคล้องกับแนวทาง ESG ทั้งด้านสิ่งแวดล้อม สังคม และหลักธรรมาภิบาล เพื่อให้ ดั๊บเบิ้ล เอ เป็นแบรนด์คุณภาพชั้นนำที่ครองใจผู้บริโภคทั่วโลกอย่างต่อเนื่อง” นายโยธินกล่าว

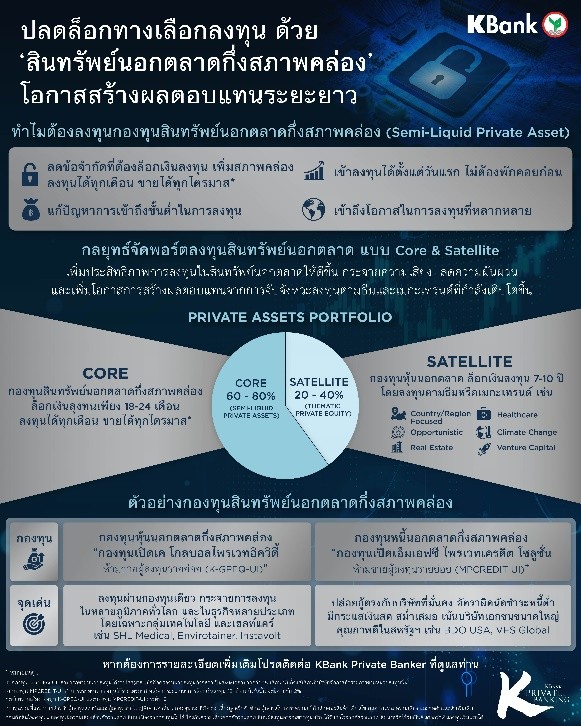

จากสถิติผลตอบแทนย้อนหลังในช่วง 3-10 ปี พบว่าหุ้นนอกตลาด (Private Equity) ให้ผลตอบแทนเหนือกว่าหุ้นในตลาด (Public Market) ที่ 5-9% อีกทั้งท่ามกลางสภาพตลาดทุนที่ยังผันผวน การลงทุนในสินทรัพย์นอกตลาด (Private Asset) กำลังเป็นที่พูดถึงว่าจะสามารถสร้างผลตอบแทนที่น่าสนใจให้พอร์ตการลงทุนได้

อย่างไรก็ดีการลงทุนในสินทรัพย์นอกตลาดอาจมีข้อจำกัด เช่น เรื่องระยะเวลาที่นักลงทุนจะถูกล็อคเงินลงทุน (Lock-up Period) ทำให้ต้องถือครองสินทรัพย์ที่ลงทุนเป็นเวลาหลายปี ไม่สามารถซื้อขายได้ตามต้องการ แต่ในปัจจุบัน มีกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง หรือ Semi Liquid Private Asset Funds ที่มาช่วยลดข้อจำกัดเรื่องสภาพคล่อง ซึ่งนักลงทุนสามารถถอนเงินลงทุนบางส่วนได้ในช่วงเวลาที่กำหนด ทำให้นักลงทุนสามารถเข้าถึงผลตอบแทนสูงจากสินทรัพย์นอกตลาดได้โดยไม่ติดปัญหาเรื่องสภาพคล่อง

กลยุทธ์จัดพอร์ตลงทุนสินทรัพย์นอกตลาดแบบ Core & Satellite

KBank Private Banking ต้องการพัฒนาและหาโอกาสการลงทุนในสินทรัพย์ทางเลือกอย่างต่อเนื่อง ล่าสุดนำเสนอกลยุทธ์จัดพอร์ตลงทุนสินทรัพย์นอกตลาดในรูปแบบ Core & Satellite เพื่อเพิ่มประสิทธิภาพการลงทุนในสินทรัพย์นอกตลาด กระจายความเสี่ยงและลดความผันผวนของพอร์ต โดยนักลงทุนสามารถวางแผนการจัดพอร์ตตามสไตล์ที่ต้องการได้ โดยมีกองทุนให้เลือกหลากหลาย โดยในสัดส่วนหลักจะแนะนำให้ลงทุนในกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง (Semi Liquid Private Asset Funds) ที่มาพร้อมเงื่อนไขการลงทุนที่น่าสนใจ อาทิ ลดข้อจำกัดเรื่องสภาพคล่องด้วยระยะเวลาล็อคเงินลงทุนระหว่าง 12-18 เดือน สามารถเข้าลงทุนได้ตั้งแต่วันแรก ไม่ต้องนำเงินลงทุนไปพักคอยก่อน ช่วยเพิ่มประสิทธิภาพให้นักลงทุนมากยิ่งขึ้น นอกจากนี้ นักลงทุนยังสามารถซื้อหน่วยลงทุนได้ทุกเดือน ขายได้ทุก ไตรมาส โดย KBank Private Banking ได้จับมือกับพันธมิตรที่เป็นผู้จัดการกองทุนสินทรัพย์นอกตลาดระดับโลก อย่าง EQT Nexus ที่ระดมทุนหุ้นนอกตลาดได้เป็นอันดับ 3 ของโลกและ Apollo ที่มียอดการปล่อยสินเชื่อนอกตลาดเป็นอันดับ 1 ของโลก ส่วนในสัดส่วนเสริม นักลงทุนสามารถเลือกลงทุนในกองทุนหุ้นนอกตลาด ที่บริหารกองทุนโดยหลากหลายผู้จัดการกองทุนที่มีความเชี่ยวชาญในการบริหารจัดการกองทุนโดยเน้นคัดสรรธุรกิจที่มีการเติบโตตามเมกะเทรนด์ และกระจายการลงทุนในบริษัทนอกตลาดทั่วโลก กลยุทธ์การจัดพอร์ตการลงทุนสินทรัพย์นอกตลาดนับเป็นอีกพัฒนาการที่สำคัญของ KBank Private Banking ที่ได้นำเสนอให้กับลูกค้าบุคคลสินทรัพย์สูง ซึ่งเป็นอีกหนึ่งทางเลือกการลงทุนที่เพิ่มโอกาสในการสร้างผลตอบแทนที่ดีท่ามกลางภาวะเศรษฐกิจที่ยังไม่แน่นอน

2 กองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่องที่น่าจับตา

KBank Private Banking นำเสนอสองกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง ได้แก่ กองทุนเปิดเค โกลบอลไพรเวทอิควิตี้ (K-GPEQ-UI) ที่บริหารงานโดย EQT Nexus ผู้จัดการกองทุนหุ้นนอกตลาดระดับโลกจากสวีเดนที่เน้นลงทุนในธุรกิจนอกตลาดที่เป็นเมกะเทรนด์ของโลก เช่น การดูแลสุขภาพและเทคโนโลยี นักลงทุนสามารถเริ่มลงทุนครั้งแรกที่จำนวนเงินขั้นต่ำ 500,000 บาท ซื้อหน่วยลงทุนเพิ่มได้ทุกเดือน และขายคืนหน่วยลงทุนได้เป็นรายไตรมาส โดยมีระยะเวลาการล็อคเงินลงทุนเพียง 18 เดือน

นอกจากการลงทุนในหุ้นนนอกตลาดแล้ว

แล้วยังมีการลงทุนในรูปแบบของสินเชื่อนอกตลาดซึ่งเป็นการปล่อยกู้โดยตรงให้กับบริษัทเอกชน โดย KBank Private Banking ร่วมกับ Apollo นำเสนอกองทุนเปิดเอ็มเอฟซี ไพรเวท เครดิต โซลูชั่น (MPCREDIT-U1) ที่เน้นลงทุนในบริษัทที่มีความสามารถในการชำระหนี้สูง นักลงทุนสามารถเริ่มต้นขั้นต่ำที่ 500,000 บาท ซื้อหน่วยลงทุนได้ทุกเดือน ขายคืนหน่วยลงทุนได้เป็นรายไตรมาส ด้วยระยะเวลาการล็อคเงินลงทุนเพียง 12 เดือน

การลงทุนในกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่องของ KBank Private Banking ถือเป็นการเปิดโอกาสให้ลูกค้าบุคคลสินทรัพย์สูงสามารถเข้าถึงการลงทุนในสินทรัพย์ทางเลือกที่มีประสิทธิภาพมากและมีสภาพคล่องยิ่งขึ้น ทั้งนี้ KBank Private Banking มีทีมงานผู้เชี่ยวชาญที่พร้อมให้คำปรึกษาและแนะนำการลงทุนที่เหมาะสมกับความต้องการของนักลงทุน เพื่อให้สามารถสร้างผลตอบแทนที่ดีและสอดคล้องกับสภาวะเศรษฐกิจที่ไม่แน่นอนในปัจจุบัน สอบถามข้อมูลเพิ่มเติมโปรดติดต่อ KBank Private Banker ที่ดูแลท่าน หรือโทร 02-8888811 หรือ ข้อมูลเพิ่มเติมบริการของ KBank Private Banking ที่ https://kbank.co/3NrNbw9

Investic หนึ่งในผู้ให้บริการด้านการลงทุนด้วย Quant ที่ใช้หลักคณิตศาสตร์และสถิติ ชูโรงใช้ General AI เสริมแกร่งข้อมูลด้านการลงทุนในให้นักลงทุนไทย ด้วยเทคโนโลยีขั้นกว่าของปัญญาประดิษฐ์พร้อมติดอาวุธนักลงทุนไทย เปิดโลกการลงทุนให้ทุกคนสามารถเข้าถึงได้ง่ายและล้ำลึกกว่าเดิม มุ่งเป็น AI Application ด้านการลงทุนเบอร์หนึ่งของไทยทั้งในตลาด ทอง หุ้น และสินทรัพย์ดิจิทัล

ในโลกของการลงทุนวันนี้เทคโนโลยีได้เข้ามามีบทบาทที่ทำให้การเข้าถึงข้อมูลด้านการลงทุนมีความหลากหลาย รวดเร็ว และกระชับมากขึ้น Investic ในฐานะผู้นำด้านการลงทุนที่มุ่งใช้ General AI เกิดจากการความตั้งใจในการผสมผสานระหว่างคำว่า Investment (การลงทุน) กับ Data Analytics (การวิเคราะห์ข้อมูล) ซึ่งทั้งสองส่วน ถือเป็นสิ่งสำคัญในการวิเคราะห์ข้อมูลเพื่อการลงทุน ภายใต้การนำทัพของ “วิธาน มีนาภินันท์” ผู้ก่อตั้ง Investic ที่มีความเชี่ยวชาญด้าน Quant และ AI ที่มุ่งนำประสบการณ์ด้านการลงทุนมาผสานกับความแข็งแกร่งของทีมงานทั้งด้าน Quant และ AI เพื่อพัฒนาโซลูชันที่ง่ายต่อการใช้งาน เพิ่มโอกาสการทำกำไรและลดความเสี่ยงให้นักลงทุนรายย่อย ด้วยข้อมูลในระดับเดียวกับนักลงทุนรายใหญ่และสถาบัน รวมถึงนักลงทุนต่างชาติ

นายวิธาน มีนาภินันท์ ผู้ก่อตั้ง Investic เปิดเผยว่า "ปัจจุบัน Artificial Intelligence (AI) หรือปัญญาประดิษฐ์ ไม่ใช่เรื่องไกลตัวอีกต่อไป ด้วยความสามารถในการคิดวิเคราะห์ วางแผน และตัดสินใจได้จากการประมวลผลข้อมูลขนาดใหญ่ ทำให้การใช้ AI ในการลงทุนช่วยให้นักลงทุนสามารถลงทุนได้ง่ายขึ้นจากประสิทธิภาพในหลายๆ ด้าน เช่น การวิเคราะห์ผลกระทบของปัจจัยตลาด การคัดเลือกสินทรัพย์ และการให้น้ำหนักการลงทุน โดยเฉพาะ General AI ที่กำลังพัฒนาอย่างก้าวกระโดด สามารถสร้าง Framework การลงทุนที่แม่นยำขึ้น ลดความเสี่ยง และเพิ่มโอกาสในการทำกำไร

Investic มุ่งเป็น AI Application ด้านการลงทุนเบอร์หนึ่งของไทย แพลตฟอร์มของเราจะทำให้นักลงทุนรายย่อยมีแผนการเทรดที่มีประสิทธิภาพ เข้าถึงคอมมูนิตี้นักลงทุน ลดเวลาในการศึกษา และใช้เป็นเครื่องมือช่วยในการลงทุน ทำให้ไม่เสียเปรียบรายใหญ่และสถาบันการเงิน ด้วยการนำ General AI มาช่วยหาข้อมูล วิเคราะห์ข้อมูล ไปจนถึงการตัดสินใจ ที่สำคัญยังสามารถประยุกต์ใช้ตามหน้างานได้เพราะไม่เป็นสูตรตายตัว"

นอกจากนี้ Investic ยังได้ผสานความเป็น Tech Company และ Investment Company มาเป็นโซลูชันที่ง่ายต่อการเข้าถึงของเทรดเดอร์รายย่อย แต่ได้คุณภาพระดับเดียวกับสถาบันใช้ โดยมีทีมงานที่มีความเชี่ยวชาญด้านการลงทุนและเข้าใจกลยุทธ์การลงทุนเชิง Quant และ AI ทำให้สามารถสร้าง AI ที่มีความแม่นยำและมีกระบวนการวิเคราะห์เพื่อลงทุนแบบมืออาชีพได้

นายวิธาน กล่าวทิ้งท้ายว่า “ในโลกของการลงทุน ข้อมูลคือสิ่งสำคัญ คนที่มีข้อมูลมากกว่าจะได้เปรียบในการแข่งขัน ซึ่งปัจจุบันการเข้าถึงข้อมูลที่มีคุณภาพไม่ได้ยากอย่างที่คิด แต่สิ่งสำคัญคือการวิเคราะห์และใช้ข้อมูลเหล่านั้นอย่างมีประสิทธิภาพ โดยเราได้จัดตั้ง Investic Academy เพื่อถ่ายทอดความรู้ด้าน Quant Programming และการใช้ AI ด้านการลงทุนให้กับนักลงทุนไทย ทำให้สามารถเข้าถึงข้อมูลเชิงลึกและใช้ประกอบการตัดสินใจลงทุนได้อย่างมีประสิทธิภาพ”

TWZ ประกาศความพร้อม! เตรียมเงินไถ่ถอนหุ้นกู้แปลงสภาพฯ ที่จะครบกำหนดทั้งจำนวน ในวันที่ 21 มิ.ย.2567 วงเงิน 208.88 ล้านบาทเรียบร้อยแล้ว ตอกย้ำความมั่นใจผู้ลงทุน พร้อมเดินหน้าสร้างโอกาสในการเติบโตของธุรกิจ ด้วยการรุกขยายสู่โครงการพัฒนาอสังหาริมทรัพย์ขนาดใหญ่ รวมถึงธุรกิจคลังสินค้า ขนส่ง และโลจิสติกส์

หลังจากประสบความสำเร็จจากการจัดตั้งและบริหารศูนย์ทดสอบความรู้ ที่สร้างรายได้อย่างต่อเนื่อง ขณะที่ธุรกิจสื่อสารโทรคมนาคม ยังคงได้รับความไว้วางใจจากผู้ให้บริการเครือข่ายอันดับหนึ่งอย่าง “เอไอเอส” ที่ให้การสนับสนุนอย่างเหนียวแน่น

นายพุทธชาติ รังคสิริ ประธานกรรมการบริหาร บริษัท ทีดับบลิวแซด คอร์ปอเรชั่น จำกัด (มหาชน) หรือ TWZ เปิดเผยว่า หลังจากที่บริษัทฯ ได้ออกและเสนอขายหุ้นกู้แปลงสภาพครั้งที่ 1/2564 โดยจัดสรรให้แก่ผู้ถือหุ้นเดิมของบริษัทฯ ทั้งจำนวนตามสัดสัดส่วนการถือหุ้น (Right Offering) นั้น บริษัทฯ ขอแจ้งให้ทราบว่า หุ้นกู้แปลงสภาพชุดดังกล่าวจะครบกำหนดไถ่ถอนในวันที่ 21 มิถุนายน 2567 ซึ่งบริษัทฯ ได้เตรียมเงินสำหรับการไถ่ถอนทั้งจำนวนเป็นวงเงิน 208.88 ล้านบาทไว้เป็นที่เรียบร้อยแล้ว

“ผู้ลงทุนหุ้นกู้แปลงสภาพของ TWZ สามารถมั่นใจได้ว่า บริษัทฯ จะดำเนินการไถ่ถอนหุ้นกู้ที่ครบกำหนดทั้งจำนวนอย่างแน่นอน โดยบริษัทฯ ได้เตรียมวงเงินสำหรับการไถ่ถอนไว้เรียบร้อยแล้ว ทั้งนี้ ที่ผ่านมา บริษัทฯ เดินหน้าขยายธุรกิจและมองหาโอกาสที่จะสร้างการเติบโต เพื่อความแข็งแกร่งให้กับธุรกิจ พร้อมๆ ไปกับความแข็งแกร่งทางการเงิน แม้ว่า จะมีปัจจัยท้าทายหลายประการ แต่ TWZ ยังคงรักษาความสามารถในการเติบโตทั้งในธุรกิจสื่อสารโทรคมนาคม รวมถึงธุรกิจอื่นๆ ที่เราเชื่อว่า มีศักยภาพในการเติบโตไว้ได้” นายพุทธชาติกล่าว

ก่อนหน้านี้ TWZ ได้ขยายธุรกิจไปสู่ธุรกิจจัดตั้งและบริหารจัดการศูนย์เรียนรู้และทดสอบด้วยระบบดิจิทัลและ AI เต็มรูปแบบ โดยร่วมกับ “ดิจิตอล เอ็ดดูเคชั่น” หรือ DE ผู้เชี่ยวชาญในการจัดการเรียนรู้ การจัดสอบรูปแบบดิจิทัลและระบบ AI จัดตั้งและบริหาร “ศูนย์การเรียนรู้และการทดสอบดิจิทัล สำนักวิทยบริการและเทคโนโลยีสารสนเทศ มหาวิทยาลัยราชภัฏพระนคร” หรือ PNRU DLEx Center ซึ่งเป็นศูนย์ปัญญาประดิษฐ์ (AI) ด้านการเรียนรู้และการทดสอบที่ทันสมัยและใหญ่ที่สุดแห่งแรกในประเทศไทย ซึ่งได้รับการตอบรับที่ดีจากหน่วยงานรัฐและเอกชนในการใช้บริการศูนย์สอบ ที่สามารถสร้างรายได้อย่างต่อเนื่อง

ล่าสุด TWZ กำลังเตรียมขยายสู่ธุรกิจอสังหาริมทรัพย์กับการลงทุนพัฒนาโครงการ “เจ็ท วิลล่า เรสซิเด้นซ์” (Jet Villa Residence) ซึ่งเป็นโครงการเจ็ท วิลล่า ส่วนตัว (Private Jet) บนเนื้อที่ 1,000 ไร่ มูลค่าโครงการ 2,000-3,000 ล้านบาท โดยได้ลงนามในบันทึกความเข้าใจ (เอ็มโอยู) กับผู้ร่วมทุนเรียบร้อยแล้ว พร้อมทั้งกำลังศึกษาการขยายสู่ธุรกิจคลังสินค้า ขนส่ง และโลจิสติกส์ ในอนาคต

ขณะที่ธุรกิจสื่อสารโทรคมนาคม ซึ่งเป็นธุรกิจหลักของ TWZ ยังคงสร้างการเติบโตได้อย่างต่อเนื่อง เพราะเป็นธุรกิจที่อยู่ในกระแส โดยที่บริษัทฯ ยังคงได้รับความไว้วางใจจากผู้ให้บริการเครือข่ายอันดับหนึ่งอย่างบริษัท แอดวานซ์ อินโฟ เซอร์วิส จำกัด (มหาชน) หรือ “เอไอเอส” ที่ให้การสนับสนุนในฐานะพันธมิตรที่สำคัญอย่างเหนียวแน่น