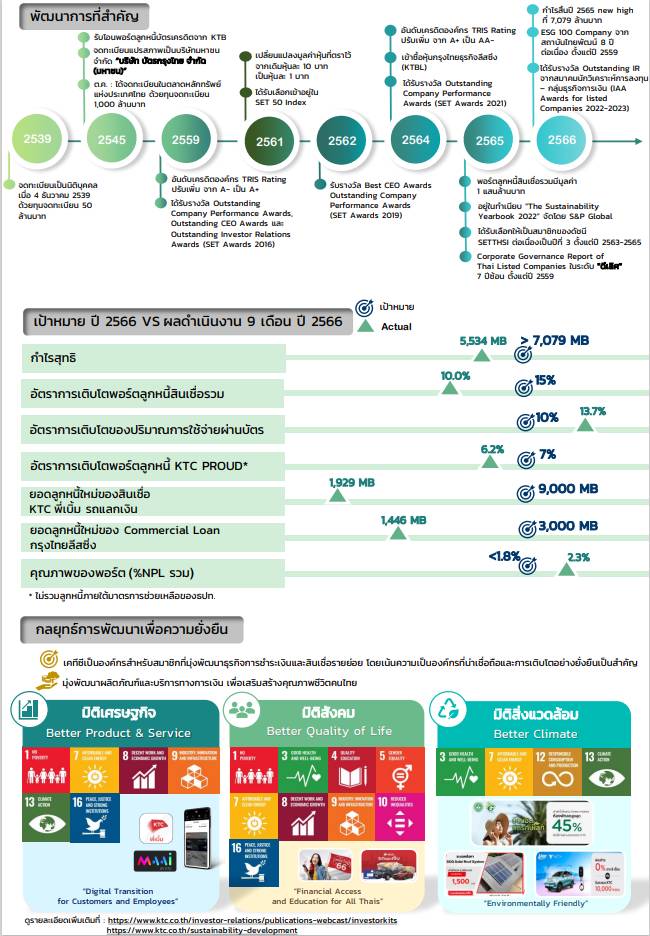

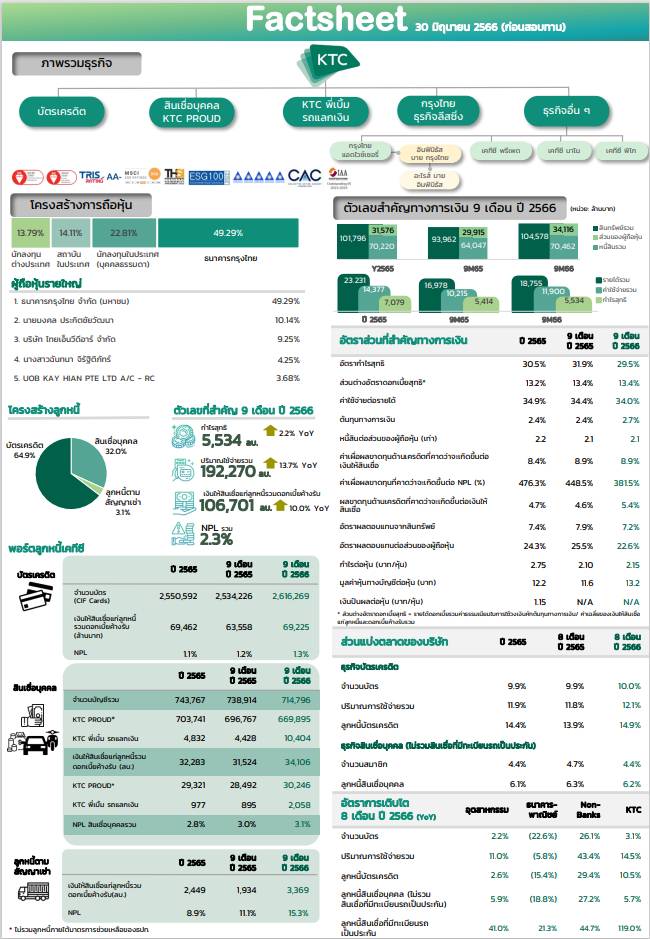

เคทีซีแจ้งงบการเงินรวมของบริษัทฯ และบริษัทย่อยในช่วง 9 เดือนที่ผ่านมา กำไรสุทธิ 5,534 ล้านบาท เพิ่มขึ้น 2.2% โดยกำไรสุทธิไตรมาส 3/2566 เท่ากับ 1,857 ล้านบาท เพิ่มขึ้น 4.7% พอร์ตสินเชื่อรวมขยายตัว 10% อยู่ที่ 106,701 ล้านบาท จากปัจจัยสนับสนุนของการบริโภคภาคเอกชน เดินหน้าผลักดันทุกพอร์ตผลิตภัณฑ์เติบโตควบคู่การคัดกรองคุณภาพในระดับความเสี่ยงที่เหมาะสมและยอมรับได้ คาดทำกำไรทั้งปีได้ตามเป้าหมาย

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) เผยว่า “ในช่วง 8 เดือนที่ผ่านมา ความต้องการใช้จ่ายเพื่อการบริโภคและความเชื่อมั่นของผู้บริโภคที่ดีต่อเนื่อง ได้ส่งผลให้อุตสาหกรรมสินเชื่อผู้บริโภคขยายตัวมากขึ้น รวมถึงเป็นปัจจัยบวกให้ผลการดำเนินงานของเคทีซีเติบโตต่อเนื่อง โดยมีสัดส่วนของลูกหนี้บัตรเครดิตเทียบกับอุตสาหกรรมอยู่ที่ 14.9% และมีส่วนแบ่งตลาดของปริมาณการใช้จ่ายผ่านบัตรเท่ากับ 12.1% ขยายตัวจากช่วงเดียวกันของปี 2565 ในขณะที่สัดส่วนของลูกหนี้สินเชื่อบุคคล (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) อยู่ที่ 6.2% เมื่อเทียบกับอุตสาหกรรม”

“ในส่วนของธุรกิจเคทีซีตลอด 9 เดือนที่ผ่านมา พอร์ตบัตรเครดิตและสินเชื่อบุคคลขยายตัวตามเป้าหมายที่วางไว้ โดยมีมูลค่าพอร์ตรวมเท่ากับ 106,701 ล้านบาท เติบโต 10% อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวมของกลุ่มบริษัท (NPL) รวมเท่ากับ 2.3% ซึ่งอยู่ในระดับที่บริหารจัดการได้ โดยพอร์ตบัตรเครดิตยังขยายตัวได้ดีตามปริมาณการใช้จ่ายผ่านบัตรที่เพิ่มขึ้นจากอุปสงค์การใช้จ่ายเพื่อการบริโภค รวมทั้งพอร์ตสินเชื่อบัตรกดเงินสด “เคทีซี พราว” ที่เติบโตสูงขึ้นต่อเนื่องเช่นกัน โดยเน้นให้พอร์ตเติบโตคู่ไปกับการคัดกรองคุณภาพลูกหนี้ในระดับความเสี่ยงที่เหมาะสม ด้านสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” มียอดสินเชื่อใหม่มูลค่า 1,929 ล้านบาท”

ผลการดำเนินงานของเคทีซี ณ วันที่ 30 กันยายน 2566 เปรียบเทียบกับช่วงเดียวกันของปี 2565 งบการเงินรวมมีกำไรสุทธิในช่วง 9 เดือน และไตรมาส 3/2566 เท่ากับ 5,534 ล้านบาท (เพิ่มขึ้น 2.2%) และ 1,857 ล้านบาท (เพิ่มขึ้น 4.7%) ตามลำดับ ฐานสมาชิกรวม 3,331,065 บัญชี แบ่งเป็นพอร์ตสมาชิกบัตรเครดิต 2,616,269 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 69,225 ล้านบาท ปริมาณการใช้จ่ายผ่านบัตรรวม 9 เดือนเท่ากับ 192,270 ล้านบาท เพิ่มขึ้น 13.7% NPL บัตรเครดิตอยู่ที่ 1.3% พอร์ตสมาชิกสินเชื่อบุคคลเคทีซี 714,796 บัญชี เงินให้สินเชื่อแก่ลูกหนี้บัตร กดเงินสด “เคทีซี พราว” และดอกเบี้ยค้างรับ 30,246 ล้านบาท เงินให้สินเชื่อแก่ลูกหนี้ “เคทีซี พี่เบิ้ม รถแลกเงิน” เท่ากับ 2,058 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 3.1% ยอดสินเชื่อลูกหนี้ใหม่ (New Booking) ของ “เคทีซี พี่เบิ้ม รถแลกเงิน” ในไตรมาส 3/2566 เท่ากับ 794 ล้านบาท และรอบเก้าเดือนของปี 2566 มีมูลค่า 1,929 ล้านบาท สำหรับสินเชื่อลูกหนี้ตามสัญญาเช่าซื้อมีมูลค่า 3,369 ล้านบาท โดยมียอดปล่อยสินเชื่อใหม่ของรถขนาดใหญ่ที่ใช้ในอุตสาหกรรม (Commercial Loan) ในรอบ 9 เดือนของปี 2566 ที่ 1,446 ล้านบาท ทั้งนี้ เคทีซียังคงชะลอการปล่อยสินเชื่อประเภทนี้ หลังจากที่เห็นสัญญาณของหนี้เสียที่เพิ่มขึ้น

“สำหรับไตรมาส 3/2566 เทียบกับช่วงเดียวกันของปี 2565 รายได้รวมเพิ่มขึ้น 9.8% เท่ากับ 6,461 ล้านบาท จากรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียม ขณะที่ค่าใช้จ่ายรวมเพิ่มขึ้น 13.4% เท่ากับ 4,170 ล้านบาท จากการที่พอร์ตสินเชื่อขยายตัว ทำให้มีการตั้งสำรองมากขึ้น เป็นผลให้ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected Credit Losses - ECL)

จำนวน 1,477 ล้านบาท เพิ่มขึ้น 15.7% ประกอบกับค่าใช้จ่ายในการดำเนินงานที่สูงขึ้น ขณะที่ต้นทุนทางการเงินปรับขึ้นตามการเพิ่มขึ้นของอัตราดอกเบี้ยในตลาดการเงิน”

ทั้งนี้ ข้อมูลวันที่ 30 กันยายน 2566 เคทีซีมีเงินกู้ยืมทั้งสิ้นเท่ากับ 62,730 ล้านบาท เพิ่มขึ้น 9.8% โดยมีสัดส่วนโครงสร้างแหล่งเงินทุนเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายในหนึ่งปี) 23% และเงินกู้ยืมระยะยาว 77% มีวงเงินกู้ยืมระยะสั้นจากสถาบันการเงินรวม (Total Short -Term Credit Line) 29,371 ล้านบาท (รวมวงเงินจากธนาคารกรุงไทย 19,061 ล้านบาท) ใช้วงเงินระยะสั้นไป 5,221 ล้านบาท และมีวงเงินคงเหลือ (Available Credit Line) จำนวน 24,150 ล้านบาท ต้นทุนการเงิน 2.7% และอัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.07 เท่า ลดลงจากงวดเดียวกันของปี 2565 ที่ 2.14 เท่า และต่ำกว่าภาระผูกพันที่ 10 เท่า

“เคทีซียังดำเนินโครงการต่างๆ เพื่อช่วยเหลือลูกหนี้ตามแนวทางการบริหารจัดการด้านการให้สินเชื่ออย่างเป็นธรรมของธนาคารแห่งประเทศไทย โดย ณ วันที่ 30 กันยายน 2566 บริษัทฯ ได้ให้ความช่วยเหลือลูกหนี้ในทุกสถานะจำนวน 1,802 ล้านบาท คิดเป็นสัดส่วน 1.8% ของพอร์ตลูกหนี้รวม”

“สำหรับความคืบหน้าด้านมาตรการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืนของธนาคารแห่งประเทศไทย ซึ่งได้มีการเปิดรับฟังความคิดเห็น (Consultation Paper) เกี่ยวกับร่าง “หลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม” (Responsible Lending: RL) และร่าง “กลไกการกำหนดอัตราดอกเบี้ยตามความเสี่ยงสำหรับสินเชื่อรายย่อย” (Risk-Based Pricing :RBP) ไปเมื่อเร็วๆ นี้ เพื่อเป็นแนวทางในการปรับพฤติกรรมเจ้าหนี้และลูกหนี้ ผ่านการยกระดับมาตรฐานกระบวนการให้สินเชื่ออย่างรับผิดชอบตลอดวงจรหนี้นั้น แนวทางการปฏิบัติของเคทีซีเองมีความชัดเจน โดยให้บริการสินเชื่อด้วยความรับผิดชอบเสมอมา และมีหลักเกณฑ์การโฆษณาและเสนอขายที่เป็นแนวทางเดียวกับธนาคารแห่งประเทศไทยเป็นส่วนใหญ่ จึงมั่นใจว่าหลักเกณฑ์ที่จะออกมาบังคับใช้ จะไม่มีผลกระทบอย่างมีนัยสำคัญใดๆ ต่อการดำเนินงานของเคทีซี”

“ในส่วนของการให้ความช่วยเหลือลูกหนี้ที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) ที่จะบังคับใช้เดือนเมษายน 2567 เป็นต้นไป เคทีซีจะให้ทางเลือกแก่ลูกหนี้ที่สนใจ โดยสำหรับลูกหนี้ที่เข้าข่ายเป็นหนี้เรื้อรัง (Severe Persistent Debt) สามารถเปลี่ยนสินเชื่อหมุนเวียนเป็นแบบมีระยะเวลา (Term Loan) และคิดอัตราดอกเบี้ยไม่เกิน 15% ต่อปี โดยกำหนดให้การผ่อนชำระสามารถปิดจบใน 5 ปี ซึ่งแนวทางนี้ลูกหนี้ต้องสมัครใจเข้าร่วมโครงการด้วยตนเองและปิดวงเงินเดิมที่มี โดยหากลูกหนี้เคทีซีที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการฯ จะมีผลกระทบต่อรายได้ดอกเบี้ยลดลงประมาณ 18 ล้านบาทต่อเดือน”

“ในปี 2567 เคทีซีวางเป้าเติบโตใน 3 ธุรกิจหลัก ได้แก่ ธุรกิจบัตรเครดิต สินเชื่อบัตรกดเงินสด “เคทีซี พราว” และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ด้วยเชื่อว่าสินเชื่อแต่ละประเภทยังเป็นที่ต้องการในตลาด อีกทั้งจะส่งเสริมธุรกิจ MAAI by KTC (มายบายเคทีซี) ธุรกิจบริการระบบบริหารจัดการความสัมพันธ์กับลูกค้าให้เติบโตมากขึ้น รวมทั้งหลอมรวม 3 องค์ประกอบหลักคือ คน-กระบวนการ-เทคโนโลยี เข้าด้วยกันเป็นหนึ่งเดียว เพื่อขับเคลื่อนเคทีซีให้เติบโตมีประสิทธิภาพอย่างยั่งยืน โดยมีเป้าหมายการทำธุรกิจปี 2567 ให้มีกำไรสูงขึ้นกว่าปี 2566 พอร์ตสินเชื่อรวมขยายตัว 10% ภายใต้การบริหารความเสี่ยงที่ยอมรับได้อย่างเหมาะสม NPL รวมอยู่ในระดับเดียวกับปี 2566 ยอดใช้จ่ายผ่านบัตรเครดิตเคทีซีเติบโต 15% จากปี 2566 สินเชื่อบัตรกดเงินสด “เคทีซี พราว” ตั้งเป้าเติบโต 5% และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ตั้งเป้ายอดอนุมัติสินเชื่อใหม่ปี 2567 ที่ 6,000 ล้านบาท

เคทีซีแจ้งผลการดำเนินงานปี 2565 ดีกว่าประมาณการ สร้างสถิติใหม่ทำกำไรสูงสุดอีกครั้ง โดยงบการเงินเฉพาะกิจการมีกำไร 7,140 ล้านบาท เพิ่มขี้น 14.2% และงบการเงินรวมมีกำไรสุทธิ 7,079 ล้านบาท เพิ่มขึ้น 20.4% ในขณะที่พอร์ตสินเชื่อรวมมีมูลค่า 104,194 ล้านบาท เตรียมขับเคลื่อนองค์กรสู่รากฐานที่แข็งแกร่งด้วยแนวคิด “A Transition to the New Foundation” ตอกย้ำความเป็นองค์กรที่ได้รับความไว้วางใจ (Trusted Organization) กับทุกกลุ่มผู้มีส่วนได้เสีย

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) กล่าวว่า “การฟื้นตัวของภาคการท่องเที่ยวและการบริโภคภาคเอกชนจากช่วงไตรมาสสุดท้ายปี 2565 ถึงปัจจุบัน ทำให้เศรษฐกิจไทยมีแนวโน้มขยายตัวตามลำดับ การจ้างงานและรายได้แรงงานปรับตัวขึ้น ส่งผลให้ภาพรวมของธุรกิจบัตรเครดิตและสินเชื่อบุคคลกลับมาเติบโตดีต่อเนื่อง ซึ่งสะท้อนถึงความเชื่อมั่นของผู้บริโภคและเป็นผลให้ความต้องการในวงเงินสินเชื่อเพื่อผู้บริโภคเติบโต”

“ในปี 2565 เคทีซีได้ดำเนินธุรกิจหลักตามแผนกลยุทธ์และเป้าหมายในด้านต่างๆ และมีผลการดำเนินงานดีกว่าที่คาดการณ์ในหลายด้าน เมื่อเทียบกับช่วงเดียวกันของปี 2564 ทั้งพอร์ตลูกหนี้บัตรเครดิตที่ขยายตัว 15.4% และพอร์ตสินเชื่อบุคคลที่ขยายตัว 10.4% รวมทั้งปริมาณการใช้จ่ายผ่านบัตรเครดิตเคทีซีที่มีอัตราเติบโตอย่างเห็นได้ชัดถึง 21.7% คิดเป็นมูลค่า 238,257 ล้านบาท สูงกว่างวดเดียวกันของปี 2562 ซึ่งเป็นช่วงก่อนเกิดการแพร่ระบาดของโควิด-19 และมีแนวโน้มที่ยอดใช้จ่ายผ่านบัตรเครดิตจะเพิ่มขึ้นต่อเนื่องในปี 2566 ในขณะที่ยอดลูกหนี้ใหม่ของสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” มีมูลค่า 1,055 ล้านบาท หลังจากได้ประกาศปรับประมาณการในช่วงไตรมาสที่ 3/2565 อย่างไรก็ตาม เคทีซีจะเน้นความร่วมมืออย่างใกล้ชิดกับธนาคารกรุงไทย เพื่อให้สินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” บรรลุเป้าลูกหนี้ใหม่ที่ 9,000 ล้านบาท เมื่อสิ้นปี 2566”

“แม้ว่าในปีที่ผ่านมาพอร์ตบัตรเครดิตและพอร์ตสินเชื่อบุคคลของเคทีซีจะมีการขยายตัว แต่เคทีซียังคงเข้มงวดกับเกณฑ์การคัดเลือกลูกค้าใหม่ตั้งแต่ต้นทาง เพื่อให้ได้พอร์ตสินเชื่อที่มีคุณภาพ และมีอัตราส่วนหนี้เสียที่ต่ำ อีกทั้งการตั้งสำรองและตัดหนี้สูญได้ปรับให้เป็นไปตามลักษณะของพอร์ตในแต่ละธุรกิจอย่างเหมาะสม ครอบคลุมความเสี่ยงที่จะเกิดขึ้นในอนาคต และยังสามารถบริหารจัดการต้นทุนทางการเงินให้ลดลง ขณะที่ค่าใช้จ่ายในการบริหารเพิ่มขึ้นจากการจัดหาสมาชิกใหม่และกิจกรรมการตลาดที่สูงขึ้น เพื่อลงทุนในการสร้างพอร์ต สำหรับรายได้รวมเติบโตจากรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียมที่ขยายตัวตามการเพิ่มขึ้นของธุรกิจ ส่งผลให้เคทีซีสามารถทำกำไรสูงเป็นประวัติการณ์ได้อีกครั้ง”

“ผลประกอบการของเคทีซี ณ วันที่ 31 ธันวาคม 2565 เคทีซีมีฐานสมาชิกรวม 3,289,839 บัญชี เงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 104,194 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวม (NPL) 1.8% ธุรกิจบัตรเครดิต 2,550,592 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิต 69,462 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL) ลูกหนี้บัตรเครดิต 1.1% ธุรกิจสินเชื่อบุคคล 739,247 บัญชี เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคล 32,283 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL) ลูกหนี้สินเชื่อบุคคลเท่ากับ 2.8% ลูกหนี้ตามสัญญาเช่าของบริษัท กรุงไทย ธุรกิจลีสซิ่ง จำกัด (KTBL) มูลค่า 2,449 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL) ลูกหนี้ตามสัญญาเช่า เท่ากับ 8.9% ซึ่ง NPL ของลูกหนี้ตามสัญญาเช่าลดลงอย่างมีนัยสำคัญ จากการตัดหนี้สูญลูกหนี้คงค้างเดิมซึ่งตั้งสำรองเต็มจำนวนแล้ว และมุ่งเน้นการหาลูกค้าใหม่ในกลุ่มสินเชื่อที่เป็นรถขนาดใหญ่ใช้ในอุตสาหกรรม (Commercial Loan) เพิ่มขึ้นในปี 2566 โดยสิ้นปี 2565 มีพอร์ตสินเชื่อใหม่จำนวน 1,372 ล้านบาท”

“ในปี 2565 เคทีซีมีรายได้รวม 23,231 ล้านบาท เพิ่มขึ้น 8.3% เมื่อเทียบกับปี 2564 จากรายได้ดอกเบี้ย (รวมค่าธรรมเนียมในการใช้วงเงิน) และรายได้ค่าธรรมเนียมที่เพิ่มขึ้น 5.6% และ 15.8% ตามลำดับ โดยมีส่วนของหนี้สูญได้รับคืน 3,421 ล้านบาท เพิ่มขึ้น 4.7% สำหรับค่าใช้จ่ายรวมเท่ากับ 14,377 ล้านบาท เพิ่มขึ้น 1.3% จากค่าใช้จ่ายในการบริหารเพิ่มขึ้น 10.8% ซึ่งส่วนใหญ่มาจากค่าใช้จ่ายด้านการตลาดที่เพิ่มขึ้น 34.5% และในส่วนค่าธรรมเนียมจ่ายและบริการที่เพิ่มขึ้น 16.2% ในขณะที่ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นลดลง 10.8% และต้นทุนทางการเงินลดลง 1.6%”

“เคทีซียังเน้นการบริหารต้นทุนทางการเงินให้มีประสิทธิภาพ โดยสิ้นปี 2565 เคทีซีมีเงินกู้ยืมทั้งสิ้น 61,635 ล้านบาท เพิ่มขึ้นจากปี 2564 เท่ากับ 13.3% โดยมีโครงสร้างแหล่งเงินทุนจากเงินกู้ยืมระยะสั้นและระยะยาว คิดเป็นสัดส่วน 24% ต่อ 76% ตามลำดับ โดยเป็นเงินกู้ยืมจากธนาคารกรุงไทย 6,000 ล้านบาท สถาบันการเงินอื่นและสถาบันการเงินที่เกี่ยวข้อง 10,179 ล้านบาท และการออกหุ้นกู้จำนวน 45,456 ล้านบาท โดยมีต้นทุนการเงินที่ 2.4% อัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.2 เท่า ซึ่งต่ำกว่าภาระผูกพันที่กำหนดไว้ที่ 10 เท่า และมีวงเงินสินเชื่อคงเหลือ (Available Credit Line) จำนวน 20,709 ล้านบาท”

“สำหรับแผนกลยุทธ์ในปี 2566 เพื่อเตรียมขับเคลื่อนเคทีซีไปสู่รากฐานองค์กรที่แข็งแกร่ง “A Transition to the New Foundation” เคทีซีจะปรับเปลี่ยนครั้งใหญ่ ทั้งโครงการสร้างองค์กร กลยุทธ์ กระบวนการ เทคโนโลยีและบริการ ใน 3 แกนสำคัญคือ 1) บริหารจัดการโครงสร้างให้สอดคล้องกัน (Enterprise Architecture) ทั้งธุรกิจ ระบบไอทีและระบบปฏิบัติการ 2) ส่งเสริมให้บุคลากรพัฒนาทักษะสำคัญในด้านต่างๆ (Enterprise Skill Assets) ให้พร้อมที่จะก้าวไปกับเคทีซี และ 3) การบริหารจัดการข้อมูล (Enterprise Data Assets) ตั้งแต่การวางแผน จัดเก็บ การเข้าถึงและใช้ข้อมูล ตลอดจนการทำลายข้อมูล เน้นความปลอดภัย ถูกต้องและโปร่งใส เพื่อให้เคทีซีมีฐานข้อมูลคุณภาพ สนับสนุนการดำเนินงานที่มีประสิทธิภาพ”

“เคทีซียังเล็งเห็นโอกาสและมุ่งมั่นที่จะเติบโตในธุรกิจรับชำระค่าสินค้าและบริการ (Payment Business) และธุรกิจการให้สินเชื่อ (Retail Lending Business) โดยจะให้ความสำคัญกับการเพิ่มขึ้นของพอร์ตสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” เพื่อสร้างฐานลูกค้าให้มีปริมาณที่มากเพียงพอในการสร้างกำไรที่มั่นคง ขณะที่ธุรกิจบัตรเครดิตและสินเชื่อบุคคลจะเติบโตไปตามอัตราเร่งของธุรกิจนั้นๆ โดยยังคงมุ่งเน้นการหาลูกค้าใหม่เพิ่มขึ้นต่อเนื่อง รวมทั้งสร้างสรรค์กิจกรรมทางการตลาดให้สอดคล้องกับบริบทสังคมที่เปลี่ยนแปลง ซึ่งอาจส่งผลให้ค่าใช้จ่ายทางการตลาดสูงขึ้น อีกทั้งจะมีการตั้งสำรองเพิ่มตามพอร์ตลูกหนี้ที่ขยายตัว ในส่วนของสภาพเศรษฐกิจที่จะเกิดขึ้น เคทีซีอาจต้องเผชิญกับต้นทุนการเงินที่สูงขึ้น รวมทั้งค่าใช้จ่ายที่เพิ่มขึ้นจากด้านการตลาด และการตั้งสำรองตามคุณภาพของพอร์ตลูกหนี้ สำหรับลอยัลตี้ แพลตฟอร์ม “MAAI by KTC” (มาย บายเคทีซี) ซึ่งอยู่ในกลุ่มโมเดลธุรกิจที่มีการพัฒนาต่อเนื่อง ถึงแม้จะยังไม่สร้างรายได้ในช่วงแรกๆ เคทีซียังเชื่อมั่นว่าอัตราการเติบโตของปริมาณการใช้จ่ายผ่านบัตร และมูลค่ายอดลูกหนี้ที่ขยายตัวจะสามารถบรรลุเป้าหมายได้ตามคาด”

“ในส่วนของ KTBL จะเน้นการปล่อยสินเชื่อ Commercial Loans เช่น รถบรรทุก เป็นต้น โดยตั้งเป้าหมายยอดสินเชื่อใหม่ในปี 2566 เท่ากับ 3,000 ล้านบาท รวมทั้งจะยังนำเสนอผลิตภัณฑ์สินเชื่อเช่าซื้อให้กับลูกค้ารายย่อย แต่จะพิจารณาการปล่อยสินเชื่อตามคุณภาพของลูกค้า โดยคาดว่าในปี 2566 ธุรกิจจะสามารถเริ่มสร้างผลกำไรได้”

เมื่อเร็วๆ นี้ นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) พร้อมด้วยทีมผู้บริหารระดับสูงได้แถลงทิศทางธุรกิจและแผนกลยุทธ์ปี 2566

โดยจะปรับรากฐานองค์กรให้แข็งแกร่ง “A Transition to the New Foundation” พร้อมรับการเปลี่ยนแปลงและเท่าทันความคาดหวังของลูกค้า เพื่อตอกย้ำความเป็นองค์กรแห่งความไว้วางใจ (Trusted Organization) อีกทั้งจะขับเคลื่อนธุรกิจเคทีซีให้ดีขึ้นด้วยความรับผิดชอบเพื่อความยั่งยืน ทั้งในมิติของเศรษฐกิจ สังคมและสิ่งแวดล้อม โดยจะเร่งพัฒนา Mindset ของคนในองค์กรให้มีดีเอ็นเอเดียวกัน ด้วย 3 ค่านิยมองค์กรหลัก (Core Value) ได้แก่

1. กล้าทำในสิ่งที่ถูกต้อง

2. ทำให้ง่าย ไม่ซับซ้อน และ

3.ทำสิ่งที่มีความหมายและเป็นประโยชน์ เพื่อส่งต่อความไว้วางใจนี้ไปสู่สมาชิก องค์กร ผู้ถือหุ้นและสังคม

นายระเฑียร ศรีมงคล (กลางซ้าย) ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) พร้อมด้วยตัวแทนสายงานหลัก รับมอบ 2 ใบรับรองมาตรฐานการจัดการความปลอดภัยของข้อมูล ISO/IEC 27001: 2013 และมาตรฐานการจัดการข้อมูลส่วนบุคคล ISO/IEC 27701: 2019 โดยเป็นสถาบันการเงินรายแรกและรายเดียวในประเทศไทย ที่ต่ออายุการรับรองมาตรฐานทั่วองค์กร ครอบคลุมทั้งศูนย์ข้อมูล (Data Center) และทุกกระบวนการทำงานตั้งแต่ต้นน้ำถึงปลายน้ำของธุรกิจหลัก บัตรเครดิต สินเชื่อบุคคลและการรับชำระเงิน ซึ่งการได้รับมาตรฐานสำคัญต่อเนื่องนี้ ช่วยตอกย้ำความเชื่อมั่นและเป็นเครื่องพิสูจน์ให้เห็นว่าเคทีซีมุ่งเน้นความสำคัญกับระบบบริหารจัดการที่มีประสิทธิภาพ ในการปกป้องข้อมูลของลูกค้าและผู้มีส่วนได้เสียทุกภาคส่วนให้ปลอดภัยจากการเข้าถึงที่ไม่ได้รับอนุญาต โดยนายบุคลากร ใจดี (กลางขวา) ผู้จัดการทั่วไปฝ่ายขายและการตลาด บริษัท บีเอสไอ กรุ๊ป (ประเทศไทย) จำกัด สถาบันรับรองมาตรฐานแห่งชาติของประเทศอังกฤษ ให้เกียรติมอบใบรับรองฯ ณ “เคทีซี” อาคารสมัชชาวาณิช 2

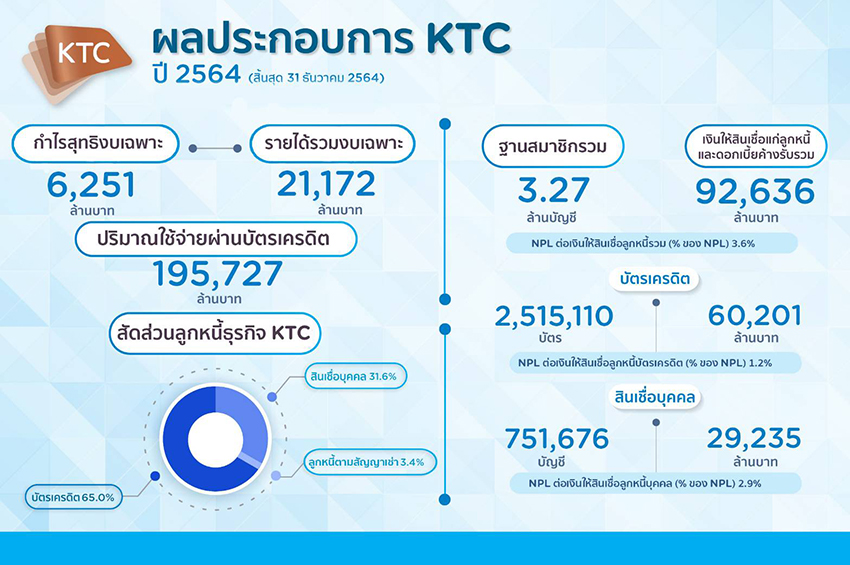

เป็นอีกปีที่ เคทีซี หรือ บริษัท บัตรกรุงไทย จำกัด(มหาชน) ยังรักษาสถิติการสร้างผลกำไรปี 2564 แตะที่ 6,251 ล้านบาท ท่ามกลางสถานการณ์โควิด-19 ที่ส่งผลกระทบต่อหลายต่อหลายส่วน ทั้งทางตรงและทางอ้อม ส่งผลให้พอร์ตลูกหนี้โดยรวมเติบโตไม่มากดั่งคาดหวัง แต่ภายใต้ความเข้มแข็งของทีมงานและเครือข่าย ประกอบกับเศรษฐกิจเริ่มขยับฟื้นตัวในช่วงปลายปี และเป็นแนวโน้มที่ดีต่อทิศทางและโอกาสของตลาดสินเชื่อ โดยผู้บริหารเคทีซี มองเห็นโอกาสสำหรับตลาดสินเชื่อในปี 2565 ที่คาดว่าจะสามารถดันพอร์ตลูกหนี้ให้เติบโตไปได้อย่างต่อเนื่อง

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” ได้เผยถึงภาพรวมเศรษฐกิจไทยปี 2564 ที่เริ่มขยับตัวดีขึ้นเล็กน้อย จากการผ่อนคลายมาตรการควบคุมโควิด-19 ทำให้หลายธุรกิจในภาคเอกชนมีแนวโน้มดีขึ้น มีการใช้จ่ายเม็ดเงินในประเทศ สร้างรายได้หมุนเวียนจากการท่องเที่ยว ส่งออกสินค้าและบริการ อย่างไรก็ดี ก็ยังคงต้องจับตาความเสี่ยงของหนี้ครัวเรือนและหนี้ธุรกิจใน ปี 2565 ที่ยังอยู่ในระดับสูงพอๆ กับความเสี่ยงของโควิด-19 สายพันธุ์โอมิครอนที่แพร่ระบาดรวดเร็วในหลายพื้นที่ ซึ่งกระทบการบริโภคในประเทศ และจำนวนนักท่องเที่ยวต่างชาติที่ลดลง

“ในช่วง 2-3 ปีที่ผ่านมา เคทีซีได้รับผลกระทบจากโควิด-19 และการลดเพดานอัตราดอกเบี้ยของสินเชื่อต่อเนื่อง ทำให้แผนการขยายธุรกิจบางอย่างต้องชะลอตัวลง พอร์ตลูกหนี้รวมโตไม่มากนัก บริษัทฯ จึงได้ปรับแผนกลยุทธ์หลายอย่างเพื่อให้ธุรกิจผ่านพ้นวิกฤติต่างๆ ไปได้ ทั้งการบริหารพอร์ตลูกหนี้ให้มีคุณภาพดีต่อเนื่อง รวมถึงการควบคุมค่าใช้จ่ายให้ลดลง ล้วนเป็นปัจจัยหลักให้ผลกำไรสุทธิของเคทีซีในปี 2564 เพิ่มขึ้น และนับเป็นสถิติใหม่ของเคทีซีที่ทำกำไรสูงสุดอีกครั้ง ทั้งงบการเงินเฉพาะ 6,251 ล้านบาท และงบการเงินรวม 5,879 ล้านบาท คิดเป็นเพิ่มขึ้น 17.2% และ 10.2% ตามลำดับ โดยกำไรในงบการเงินรวมมีมูลค่าต่ำกว่างบการเงินเฉพาะ เนื่องจากราคาซื้อขายในบริษัท กรุงไทยธุรกิจ ลีสซิ่ง จำกัด (KTBL) ที่เกิดขึ้นจริงต่ำกว่าที่คาดการณ์ และเพื่อให้สะท้อนมูลค่าจริงของพอร์ตลูกหนี้ จึงมีการตั้งสำรองเพิ่มขึ้นใน KTBL เป็นจำนวน 539 ล้านบาท ซึ่งเป็นรายการที่เกิดขึ้นครั้งเดียว”

“สำหรับผลประกอบการของเคทีซี ณ วันที่ 31 ธันวาคม 2564 บริษัทฯ มีเงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 92,636 ล้านบาท เพิ่มขึ้นจากปีก่อนหน้า 2.8% ส่วนปริมาณการใช้จ่ายผ่านบัตรเครดิตทั้งปีอยู่ที่ 195,727 ล้านบาท ลดลง -0.7% รายได้รวม 21,442 ล้านบาท ลดลง -2.8% รายได้ดอกเบี้ยลูกหนี้บัตรเครดิตและลูกหนี้สินเชื่อบุคคลที่ลดลง จากการถูกปรับลดเพดานอัตราดอกเบี้ยของทั้งสองธุรกิจและผลกระทบจากการระบาดของโควิด-19 แต่ก็สามารถบริหารจัดการค่าใช้จ่ายรวมให้ลดลง -7.8% อยู่ที่ 14,197 ล้านบาท โดยค่าใช้จ่ายทางการเงิน และผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นลดลงในอัตรา -7.7% และ -17.4% ตามลำดับ และยังมีอัตรารายได้หนี้สูญที่ได้รับคืนเพิ่มขึ้น 4.7% อัตราส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) รวมลดลงที่ 3.6% จาก 3.8% ในไตรมาส 3”

ซีอีโอของ เคทีซียังเผยถึง ฐานสมาชิกรวม ณ สิ้นปี 2564 มีจำนวน 3,266,786 ล้านบัญชี แบ่งเป็นธุรกิจบัตรเครดิต 2,515,110 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิต 60,201 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL) ลูกหนี้บัตรเครดิต 1.2% ธุรกิจสินเชื่อบุคคล 751,676 บัญชี เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคล 29,235 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL) ลูกหนี้สินเชื่อบุคคลเท่ากับ 2.9%

“เคทีซียังเน้นการบริหารต้นทุนทางการเงินให้มีประสิทธิภาพ โดยสิ้นปี 2564 บริษัทฯ มีเงินกู้ยืมทั้งสิ้น 54,403 ล้านบาท ลดลง 5.3% เป็นโครงสร้างแหล่งเงินทุนจากเงินกู้ยืมระยะสั้นและระยะยาว คิดเป็นสัดส่วน 17% ต่อ 83% ตามลำดับ โดยเป็นเงินกู้ยืมจากธนาคารกรุงไทย 6,230 ล้านบาท สถาบันการเงินอื่น 4,400 ล้านบาท และการออกหุ้นกู้จำนวน 43,773 ล้านบาท โดยมีต้นทุนการเงินที่ 2.5% อัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.3 เท่า ซึ่งต่ำกว่าภาระผูกพันที่กำหนดไว้ที่ 10 เท่า และมีวงเงินสินเชื่อคงเหลือ (Available Credit Line) จำนวน 24,009 ล้านบาท”

สำหรับแผนกลยุทธ์ในปี 2565 เคทีซีเล็งเห็นโอกาสในการเติบโตของสินเชื่อมีหลักประกันที่ได้วางรากฐานมากว่า 2 ปี อีกทั้งการฟื้นตัวของสภาวะเศรษฐกิจที่ดีขึ้น ประกอบกับมาตรการกระตุ้นการใช้จ่ายของภาครัฐ และผู้บริโภคเริ่มมีการใช้จ่ายมากขึ้น ทำให้บริษัทฯ เชื่อมั่นว่าจะสามารถผลักดันพอร์ตลูกหนี้รวมให้โตเกิน 100,000 ล้านบาท และทำกำไรสูงสุดสร้างสถิติใหม่อีกครั้งในปี 2565 โดยจัดสรรงบประมาณด้านการตลาดที่มากขึ้น และขับเคลื่อนโมเดลธุรกิจสำคัญที่แตกต่างจากเดิมคือ ธุรกิจบัตรเครดิต สร้างโอกาสเพิ่มส่วนแบ่งการตลาด (Market Share) จากการขยายฐานบัตรร่วมกับพันธมิตรรายใหญ่ ออกผลิตภัณฑ์ใหม่และพัฒนาบัตรเครดิตร่วม (Co-brand) เน้นสิทธิประโยชน์ที่ตรงใจเพื่อผูกความสัมพันธ์กับสมาชิกบัตรในระยะยาว และตั้งเป้าปริมาณการใช้จ่ายผ่านบัตรขยายตัว 10% หรือประมาณ 220,000 ล้านบาท ธุรกิจสินเชื่อเคทีซี พี่เบิ้ม และ KTBL เป็นแกนธุรกิจเป้าหมายที่จะสร้าง New S Curve ผลักดันให้เคทีซีมีรายได้เติบโตแบบก้าวกระโดดและยั่งยืน โดยตั้งเป้ายอดลูกหนี้สินเชื่อเติบโตที่ 11,500 ล้านบาท ผ่านความร่วมมือกับเครือข่ายธนาคารกรุงไทยและกรุงไทยลีสซิ่งทั่วประเทศ ธุรกิจสินเชื่อบุคคล มุ่งขยายฐานสมาชิกใหม่ที่มีศักยภาพ เน้นผู้มีรายได้ประจำและมีฐานรายได้ที่สูงขึ้น โดยประมาณอัตราการเติบโตที่ 7%

นอกเหนือไปจากแผนงานและกลยุทธ์ธุรกิจในผลิตภัณฑ์หลักเดิมของ เคทีซี ที่ต้องขับเคลื่อนไปสู่เป้าหมายแล้ว นายระเฑียร ยังได้เผยถึง ก้าวใหม่ของยุทธศาสตร์ธุรกิจ เคทีซี ที่หวังให้เป็น ก้าวแห่งอนาคต คือ

“MAAI BY KTC ซึ่งจะเป็นแพลตฟอร์มที่เคทีซีพัฒนาขึ้นใหม่ จากการต่อยอดความแข็งแกร่งของเคทีซีในการทำระบบคะแนนสะสม และความเชี่ยวชาญในการบริหารคะแนน KTC FOREVER ที่ตอบโจทย์หลากหลายความต้องการของลูกค้า โดย แพลตฟอร์ม MAAI จะเข้ามาส่งเสริมและสนับสนุนพันธมิตรธุรกิจในเรื่องการบริหารลอยัลตี้ โปรแกรม (Loyalty Program) แบบครบวงจร จากความเชี่ยวชาญในเรื่องระบบบริหารจัดการสมาชิก (Membership Management) ระบบบริหารจัดการคะแนน (Point System Management) และระบบบริหารจัดการสิทธิประโยชน์ในรูปแบบคูปองอิเล็กทรอนิก (e-Coupon Management) โดยแพลตฟอร์ม MAAI จะเป็นหนึ่งในกลไกสำคัญในการสร้าง Eco-system ของเคทีซี โดย MAAI กำหนดเปิดตัวเพื่อทดสอบระบบในเดือนมกราคม 2565 โดย MAAI จะเดินหน้าพัฒนาและโชว์ความก้าวหน้าอย่างเนื่อง โดยเคทีซี กำหนดงบประมาณการใส่ทุนหมุนเวียนใน MAAI จาก คะแนน KTC Forever จำนวน 300 ล้านคะแนน และคาดหวังเป้าหมายผู้ใช้งาน 1 ล้านบัญชีสมาชิกภายในสิ้นปี 2565”