สำมิตร สกุลวิระ ประธานสายสินเชื่อธุรกิจธนาคารเกียรตินาคิน จำกัด (มหาชน) บริษัทในกลุ่มธุรกิจการเงินเกียรตินาคินภัทร เปิดเผยผลงานของสายสินเชื่อธุรกิจเมื่อปีที่ผ่านมาว่า สามารถทำวงเงินสินเชื่ออนุมัติใหม่ได้สูงที่สุดเท่าที่เคยทำมา จากการที่ธนาคารเริ่มขยายฐานลูกค้าไปยังกลุ่มลูกค้าขนาดใหญ่เพิ่มเติมจากอุตสาหกรรมที่ธนาคารมีความเชี่ยวชาญเป็นพิเศษได้แก่ สินเชื่อกลุ่มธุรกิจอสังหาริมทรัพย์รายกลางรายเล็ก และสินเชื่อธุรกิจเอสเอ็มอี (สินเชื่อธุรกิจอพาร์ตเม้นต์และโรงแรม สินเชื่อธุรกิจขนส่ง สินเชื่อพาณิชยกรรมและอุตสาหกรรม และสินเชื่อเพื่อเครื่องจักรและวัสดุก่อสร้าง)

สำหรับปี 2561 จากทิศทางเศรษฐกิจและความต้องการของลูกค้า ธนาคารจะเดินหน้าด้วยแนวทางการดำเนินงาน 4 ด้าน ประกอบด้วย 1. เจาะกลุ่มผู้ประกอบการอสังหาริมทรัพย์ในทุกเซกเมนต์ ส่วนกลุ่มธุรกิจเอสเอ็มอีมุ่งขยายธุรกิจไปยังลูกค้ากลุ่มเดิม 2. เป็นธนาคารที่มีความเชี่ยวชาญพิเศษในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ด้วยประสบการณ์ยาวนานของทีมงาน 3. ขยายฐานลูกค้าไปสู่กลุ่มที่มีความมั่งคั่งสูง (high net worth) ในกลุ่มธุรกิจการเงินเกียรตินาคินภัทร โดยมุ่งให้บริการทางการเงินแก่กลุ่มคนดังกล่าวที่ส่วนใหญ่เป็นนักธุรกิจและเจ้าของกิจการให้ประสบความสำเร็จทางธุรกิจอย่างยั่งยืน และ 4. ชูแพลตฟอร์มการเป็น Financial Solution Expert โดยพัฒนาบุคลากร ผลิตภัณฑ์ และบริการที่ครอบคลุมความต้องการทางธุรกิจของลูกค้า ตลอดจนนำเสนอเครื่องมือทางการเงินที่เหมาะสมกับผู้ประกอบการและสามารถเพิ่มมูลค่าให้กับกิจการ โดยปี 2561 สายสินเชื่อธุรกิจวางเป้าหมายสินเชื่ออนุมัติใหม่ที่ประมาณ 33,500 ล้านบาท ซึ่งจะทำให้ยอดสินเชื่อของสายสินเชื่อธุรกิจขยายตัวราว 5% คิดว่าการให้บริการลูกค้าด้วยความเชี่ยวชาญเฉพาะด้าน และมุ่งเน้นความสำเร็จของลูกค้าเป็นสำคัญ จะส่งผลให้การทำงานบรรลุเป้าหมายตามที่ได้วางไว้

ทั้งนี้ในปี 2560 สินเชื่อธุรกิจ มียอดสินเชื่อรวม 44,283 ล้านบาท ขยายตัวที่ 7% จากสิ้นปี 2559 แบ่งเป็น สินเชื่อธุรกิจอสังหาริมทรัพย์ 21,276 ล้านบาท สินเชื่อธุรกิจเอสเอ็มอี (สินเชื่อธุรกิจอพาร์ตเม้นต์และโรงแรม สินเชื่อธุรกิจขนส่ง สินเชื่อพาณิชยกรรมและอุตสาหกรรม และสินเชื่อเพื่อเครื่องจักรและวัสดุก่อสร้าง) 23,007 ล้านบาท

แม้จะมีความเห็นว่าเศรษฐกิจในภาพรวมของประเทศไทยยังไม่กระเตื้องสักเท่าไร แต่สำหรับตลาดสินค้าหรูหรายังคงมีการเติบโต ตัวอย่างจาก บริษัท เมอร์เซเดส-เบนซ์ ลีสซิ่ง (ประเทศไทย) จำกัด โดย ศุภวุฒิ จิรมนัสนาคร กรรมการผู้จัดการ ให้ข้อมูลว่าตลาดรถยนต์หรูยังคงไม่ได้รับผลกระทบจากภาวะเศรษฐกิจมากนัก ยังคงมีผลประกอบการเติบโตขึ้นอย่างต่อเนื่อง โดยยอดสินเชื่อรถยนต์ใน 6 เดือนแรกของปีนี้อยู่ที่กว่า 33,000 ล้านบาท หรือคิดเป็นอัตราการเติบโต 7% เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว อีกทั้งยังมีสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPL) อยู่ในระดับที่ต่ำกว่าค่าเฉลี่ยของตลาดมาก และมีการให้สินเชื่อรถยนต์เมอร์เซดส-เบนซ์ มากกว่า 45% ของยอดขาย ซึ่งความสำเร็จดังกล่าวเป็นผลมาจากการการให้บริการแบบครบวงจร (one-stop financial service solution) และการบริการทางการเงินที่หลากหลาย รวมถึง ‘mySTAR Special’ บริการทางเงินเฉพาะลูกค้าเมอร์เซดส-เบนซ์ ซึ่งปัจจุบันมีสัดส่วนมากกว่า 20% ของสินเชื่อรถยนต์เมอร์เซเดส-เบนซ์ และโปรแกรมการประกันภัย ‘MB Protection’ ที่มีส่วนแบ่งทางการตลาดสูงสุดถึง 71% เติบโต 8% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และให้การคุ้มครองลูกค้าเกือบ 20,000 รายในปัจจุบัน

แนวโน้มความต้องการของผู้บริโภคที่เปลี่ยนไปส่งผลให้บริษัทแม่คือ เดมเลอร์ ไฟแนนเชียล เซอร์วิสเซส (Daimler Financial Services) ซึ่งได้ประกาศวิสัยทัศน์จะเป็นผู้นำด้านบริการทางการเงินที่มีประสิทธิภาพสูงสุด โดยมีลูกค้าเป็นศูนย์กลาง ด้วยบริการดิจิทัลเต็มรูปแบบ และผู้นำด้านการให้บริการด้านการเดินทางที่หลากหลาย โดยนำเทคโนโลยีการเดินทางมาปรับใช้เพื่อตอบสนองความต้องการของผู้บริโภคมากขึ้น เช่น “car2go” ผู้นำในตลาดการบริการการเช่ารถยนต์ระยะสั้นในเขตเมืองผ่านแอพลิเคชั่นบนมือถือ “mytaxi” แอพลิเคชั่นเรียกใช้บริการรถแท็กซี่อันดับหนึ่งในทวีปยุโรป “moovel” แอพลิเคชั่นแรกที่ให้บริการด้านการเดินทางเต็มรูปแบบ รวมถึงการจองตั๋วรถไฟทั่วประเทศเยอรมนีและสหรัฐอเมริกา และ “FlixBus” บริการรถโดยสารเพื่อเดินทางระหว่างเมืองในทวีปยุโรป นอกจากนั้น ลูกค้าจะมีทางเลือกที่จะใช้บริการทางเงินหรือเช่ารถยนต์ที่ตรงตามความต้องการเฉพาะของลูกค้าแต่ละราย “AutoGravity” เป็นแอพลิเคชั่นให้บริการเลือกรถยนต์และบริการทางการเงินที่ลูกค้าสามารถกำหนดเอง และ “Mercedes pay” ที่เพิ่งเปิดตัวเมื่อต้นปีนี้ เป็นแอพลิเคชั่นสำหรับชำระค่าบริการผ่านสมาร์ทโฟน

ศุภวุฒิชี้ว่าบริการเหล่านี้มีโอกาสจะเข้ามาให้บริการในประเทศในเร็วๆ นี้ โดยกระแสการเปลี่ยนแปลงด้านเทคโนโลยีการให้บริการค่อนข้างเป็นไปอย่างรวดเร็ว และสอดคล้องกับกลยุทธ์หลัก 4 กลยุทธ์ของบริษัทที่จะใช้ในช่วงครึ่งปีหลังนี้

โดยไมเคิล บราวน์ กรรมการบริหารฝ่ายขายและการตลาด ให้ข้อมูลว่า เมอร์เซเดส-เบนซ์ ลีสซิ่ง (ประเทศไทย) เน้น 4 กลยุทธ์หลัก ประกอบด้วย “การสร้างความตื่นเต้นและการมีส่วนร่วมของลูกค้า” ที่ยังคงให้ความสำคัญกับลูกค้าปัจจุบันให้คงอยู่กับครอบครัวเมอร์เซเดส-เบนซ์ตลอดไป เป็นหุ้นส่วนระยะยาวกับลูกค้าในด้านการเงิน ผ่านสิทธิพิเศษต่างๆ ที่ลูกค้าจะได้รับ รวมถึงข่าวสารต่างๆ เช่นแคมเปญ โปรโมชั่นใหม่ๆ นอกจากนี้ยังมีกิจกรรมการตลาดเพื่อเชื่อมความสัมพันธ์กับทั้งดีลเลอร์และลูกค้าอย่างต่อเนื่องตลอดทั้งปี อาทิ กิจกรรม “The Art of Leather Workshop”, “The Soulful of Flowers Workshop”, “The Cooking for Fun Workshop”, “The Movie Exclusive” และล่าสุดคือ “The Beauty Workshop with Guerlain” ที่จัดไปเมื่อปลายเดือนกรกฎาคมที่ผ่านมา เป็นต้น

“การเสริมสร้างความแข็งแกร่งให้กับธุรกิจหลักของบริษัทฯ” ทางบริษัทฯ ยังคงเน้นการนำเสนอผลิตภัณฑ์และบริการที่ดีที่สุดให้กับลูกค้าตลอดระยะเวลาสินเชื่อ รวมถึงการรักษาฐานลูกค้าเก่าด้วยสิทธิพิเศษต่างๆ รวมไปถึงการนำเสนอแผนประกันภัย Mercedes-Benz Protection ที่ได้รับการตอบรับจากลูกค้าเป็นอย่างดีดังจะเห็นได้จากในปีที่แล้วที่มีลูกค้าใช้บริการเป็นจำนวน 7 ใน 10 ของลูกค้าเมอร์เซเดส-เบนซ์ทั้งหมด นอกจากนั้นบริษัทฯ ยังมองเห็นศักยภาพของตลาดรถเพื่อการพาณิชย์ในประเทศไทยที่มีแนวโน้มที่จะเติบโตขึ้นอีกมากในอนาคต ปีนี้จึงได้ร่วมเป็นส่วนหนึ่งในการสนับสนุนบริษัท เดมเลอร์ คอมเมอร์เชียล วีฮีเคิลส์ (ประเทศไทย) จํากัด โดยได้จัดตั้งฟูโซ่ ลีสซิ่ง เพื่อดูแลในเรื่องการให้บริการด้านการเงินอย่างครบวงจร ไม่ว่าจะเป็นการให้สินเชื่อสำหรับลูกค้า การให้สินเชื่อสำหรับผู้จำหน่ายในการสต๊อกรถ และการสร้างโชว์รูม

“การขยายช่องทางการให้บริการแบบดิจิทัล” ให้กับทั้งดีลเลอร์และลูกค้าทางช่องทางออนไลน์ ไม่ว่าจะเป็น “Dealer Touchpoint (DTP)” ที่ช่วยให้ดีลเลอร์สามารถทำธุรกิจได้ทุกที่ทุกเวลา “myBUSINESS” เพื่อให้ดีลเลอร์สามารถดูผลประกอบการของตนเองผ่านมือถือ และ “Customer Online Service (COS)” ระบบที่ลูกค้าสามารถดูประวัติการชำระค่างวด พิมพ์ใบเสร็จรับเงิน การติดต่อกับทาง เมอร์เซเดส-เบนซ์ ลีสซิ่ง (ประเทศไทย) ได้ด้วยตนเอง รวมถึงการเพิ่มการให้บริการใหม่ๆ เช่น Digital Welcome message การแนะนำการใช้งานแบบวีดีทัศน์ การคำนวณยอดปิดสินเชื่อก่อนกำหนด และ การบัตรชำระค่างวดแบบอิเล็กทรอนิกส์ โดยในปัจจุบันมีลูกค้าเมอร์เซเดส-เบนซ์ ลีสซิ่งมากกว่า 30% ที่ลงทะเบียนใช้งานระบบบริการข้อมูลลูกค้าออนไลน์ดังกล่าว

และ “การพัฒนาผลิตภัณฑ์ และการบริการใหม่ให้แก่ลูกค้า” ปีนี้มุ่งเน้นที่โปรแกรมทางการเงิน mySTAR ในการไฟแนนซ์รถเมอร์เซเดส-เบนซ์ ด้วยเงินชำระครั้งแรกที่ยืดหยุ่น ค่างวดที่ต่ำกว่าโปรแกรมเช่าซื้อถึง 30% และทางเลือกที่ลูกค้าเป็นคนกำหนดได้เองตอนสิ้นสุดสัญญา ไม่ว่าจะเป็นการคืนรถและออกคันใหม่ (Return & Renew) หรือการจ่ายชำระค่าบอลลูนเต็มจำนวนเพื่อเป็นเจ้าของรถ (Retain) หรือ เลือกที่จะผ่อนชำระก้อนบอลลูนต่อไปอีก 1-4 ปี (Refinance) และล่าสุดทางบริษัทฯ ได้ออกผลิตภัณฑ์ mySTAR ในรูปแบบใหม่ซึ่งรวมประกันภัยชั้นหนึ่งไว้ด้วยกัน นอกจากนี้ทางบริษัทฯ จะให้ความสำคัญในการให้ลูกค้าเลือกข้อเสนอในการคืนรถเพื่อรองรับการเติบโตของตลาดรถยนต์มือสอง และกระตุ้นตลาดสินเชื่อรถยนต์ผ่านการที่ลูกค้าเลือกซื้อรถยนต์คันใหม่อีกด้วย

จากการเป็นเจ้าตลาดสินเชื่อเช่าซื้อรถยนต์ ธนาคารเกียรตินาคินได้เปลี่ยนกลยุทธ์ตัวเองให้มาเน้นการเข้าถึงลูกค้าในเชิงรุกและการขยายสินเชื่อสู่รายย่อยแบบครบวงจร เพื่อยกตัวเองให้ก้าวสู่การเป็นธนาคาร Credit House

ผ่านกลุ่มสายงานช่องทางการตลาดและพัฒนาฐานลูกค้า (Alternative Distribution Channel หรือ ADC) กลุ่มสายงานใหม่ที่ตั้งขึ้นเมื่อกุมภาพันธ์ 2559

ADC ทำหน้าที่ให้บริการผลิตภัณฑ์สินเชื่อแก่รายย่อย ทั้งสินเชื่อบุคคล สินเชื่อเพื่อที่อยู่อาศัย และสินเชื่อ KK SME รถคูณสาม 10 เดือนสำหรับการทำงานสามารถปล่อยสินเชื่อใหม่กว่า 5,000 ล้านบาท โดยเหตุผลที่ทำให้สินเชื่อทั้งสามของธนาคารได้รับความสนใจ เพราะสินเชื่อบุคคล - ธนาคารใช้เวลาพิจารณาอนุมัติสินเชื่อภายในหนึ่งวัน และเป็นสินเชื่อที่ตรงกับความต้องของลูกค้า สินเชื่อเพื่อที่อยู่อาศัย - ทีมงานใหม่มีความสัมพันธ์กับโครงการบ้านทำให้ตลาดนี้ขยายได้มากขึ้น และสินเชื่อ KK SME รถคูณสาม - ธนาคารเป็นเจ้าแรกที่ให้บริการสินเชื่อดังกล่าว และเจ้าหน้าที่มีการเข้าถึงตัวลูกค้าโดยตรง รวมทั้งมีการโฆษณาผ่านสื่อออนไลน์ทำให้ได้รับการตอบรับดี นอกจากนี้ การที่ ADC ทำงานผ่านโครงสร้าง 4+1 ส่งผล ADC ขยายตัวได้อย่างรวดเร็ว

ภัทรพงศ์ รักตะบุตร ประธานสายงานช่องทางการตลาดและพัฒนาฐานลูกค้า ธนาคารเกียรตินาคิน จำกัด (มหาชน) กล่าวว่า โครงสร้าง 4+1 ได้แก่ กลุ่มงานวางแผนและพัฒนาฐานลูกค้า กลุ่มงานบริหารประสิทธิภาพและผลงานของทีมขาย กลุ่มงานกำกับมาตรฐานงานขาย และกลุ่มงานพัฒนาบุคลากรและสนับสนุนงานขาย ส่วนอีกหนึ่งกลยุทธ์สุดท้าย คือ กลุ่มงานบริหารงานขาย ซึ่งถือเป็นหัวใจสำคัญในการทำตลาด

“ในปี 2560 นี้เราจะเน้นกลุ่มงานบริหารงานขายให้รองรับแผนการขยายธุรกิจของธนาคารในปัจจุบัน โดยจะเพิ่มพื้นที่การให้บริการตามหัวเมืองที่มีศักยภาพ ซึ่งได้ทดลองไปแล้วที่จังหวัดเชียงใหม่ และจะสร้างทีมบริหารงานขายเพื่อรองรับผลิตภัณฑ์-ช่องทางการทำตลาดใหม่ๆ พร้อมทั้งขยายกลุ่มนี้จาก 600 คนให้เป็น 1,000 คนเพื่อช่วยเสริมศักยภาพของการขยายธุรกิจรายย่อย ทำให้คาดในปี 2560 ADC จะขยายการปล่อยสินเชื่อจาก 5,000 ล้านบาทเป็น 10,000 ล้านบาท”

ส่วนแผนในอีก 3-4 ปีธนาคารจะปรับสินเชื่อเช่าซื้อรถยนต์ และสินเชื่อรายย่อยให้มีสัดส่วนที่เท่ากัน คือ 50 ต่อ 50 จากที่สิ้นปี 2559 สินเชื่อเช่าซื้อรถยนต์อยู่ที่ 70% สินเชื่อรายย่อยอยู่ที่ 30% เนื่องจากสินเชื่อรายย่อยมีมาร์จินดี ขณะที่สินเชื่อเช่าซื้อรถยนต์เริ่มชะลอตัว เชื่อว่าการพัฒนาสายงาน ADC ตามแผนจะช่วยให้สินเชื่อรายย่อยเพิ่มขึ้นได้ตามเป้า ที่ผ่านมา ADC อนุมัติสินเชื่อบุคคลไปแล้ว 20% สินเชื่อเพื่อที่อยู่อาศัย 40% สินเชื่อ KK SME3 30%

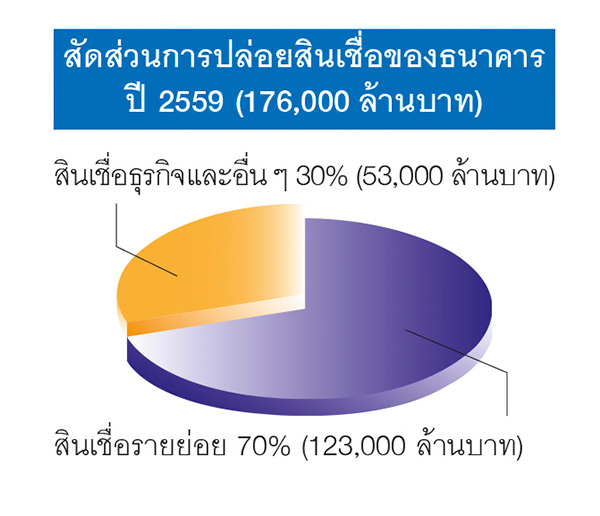

สำหรับสัดส่วนการปล่อยสินเชื่อของธนาคาร ณ สิ้นปี 2559 มียอดรวมทั้งสิ้น

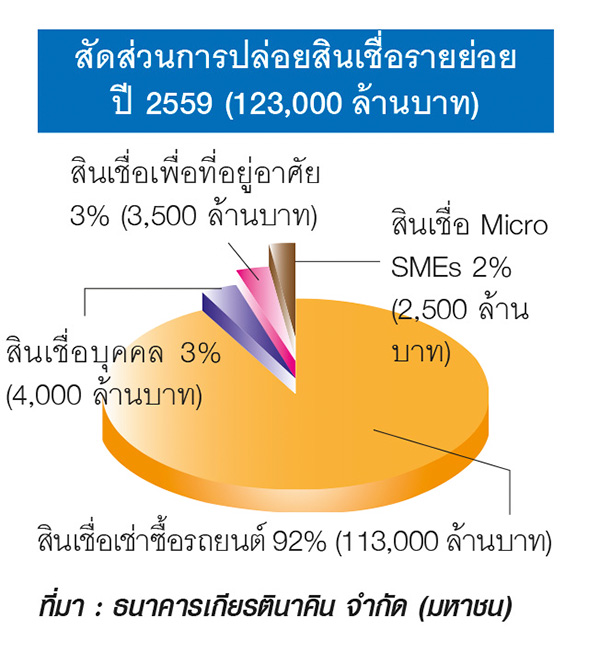

176,000 ล้านบาท แบ่งเป็น 1. สินเชื่อรายย่อย 123,000 ล้านบาท (สินเชื่อเช่าซื้อรถยนต์ 113,000 ล้านบาท สินเชื่อบุคคล 4,000 ล้านบาท สินเชื่อเพื่อที่อยู่อาศัย 3,500

ล้านบาท และสินเชื่อ Micro SMEs 2,500 ล้านบาท) 2. สินเชื่อธุรกิจและอื่นๆ 53,000 ล้านบาท

คงต้องดูกันต่อว่าการทำงานของ ADC ตามโครงสร้าง 4+1 จะช่วยสร้างรายได้ให้กับธนาคารเกียรตินาคินตามเป้าหมายที่วางไว้หรือเปล่า และการเดินทางมาสายนี้ของธนาคารจะสร้างโอกาสในทางธุรกิจให้มากน้อยแค่ไหน เราคงต้องให้เวลาเป็นเครื่องพิสูจน์