ความสำเร็จของ บริษัท แอสเซท โปร แมเนจเม้นท์ จำกัด (Asset Pro Management Co.,Ltd) หรือ APM ตลอด 22 ปี นับตั้งแต่วันก่อตั้งเติบโตมาจนถึงวันนี้ พบว่า ความสำเร็จเกิดขึ้นได้จากวิสัยทัศน์และแนวการทำงานสไตล์ เชิงรุกและบุกหนัก ของ สมภพ ศักดิ์พันธ์พนม หรือ ‘พี่ป้อม’ ผู้ก่อตั้งและรั้งตำแหน่งประธานกรรมการบริษัท เป็นพ่อหัวเรือใหญ่ ของ APM ผู้กำหนดพันธะกิจที่ต้องการให้ APM มีบทบาทในการ ประสานและสนับสนุนผู้ประกอบการทั้งในประเทศไทยและ ในภูมิภาค CLMV ให้มีโอกาสขยายฐานการเติบโตของธุรกิจ ด้วยกลไกการระดมเงินผ่านตลาดทุน ดังปรากฏที่เห็นได้จาก ผลงานบริษัทที่จดทะเบียนในตลาดหลักทรัพย์ ทั้งในประเทศ และต่างประเทศ อย่างต่อเนื่องตลอดหลายปีที่ผ่านมา

Update

‘พี่ป้อม’ เปิดประเด็นการอัปเดตความเป็นไปของ สถานการณ์และความคืบหน้าด้านการดำเนินธุรกิจของ APM ทั้ง ในประเทศไทยและในกลุ่ม CLMV ตลอดปี พ.ศ. 2561 ที่ผ่านมา และทิศทางการเดินหน้าของปี พ.ศ. 2562 ต่อทีมงาน MBA ว่า "ในฝั่งของประเทศไทย ความยาวนานนับตั้งแต่ที่เราได้รับการ ให้ความเห็นชอบเป็นที่ปรึกษาการเงิน (Licence) ในการเป็น ที่ปรึกษาทางการเงินจาก ก.ล.ต ผลงานและฐานลูกค้าในส่วน Primary Market จนทุกวันนี้เรามีมากพอควร APM มีเป้าหมายที่ กำหนดการขายหุ้นเพิ่มทุนให้กับประชาชนครั้งแรก (IPO : Initial Public Offering) ให้ได้ปีละ 3 – 6 ราย อย่างปี พ.ศ. 2561 ที่ผ่านมา ภาพรวมทั้งประเทศมี IPO โดยรวม 19 ราย สัดส่วนที่ APM ทำ ในปีที่ผ่านมา อยู่ที่ 3 ราย สำหรับปีนี้คาดว่าจะมี IPO ของเรา เข้าตลาดประมาณ 5-6 ราย ถ้าหากทุกอย่างเป็นไปตามแผนที่ กำหนดไว้ โครงสร้างของ APM เรามี CEO แบ่งออกเป็นสองกิ่งใหญ่ คือ คุณเสกสรรค์ ธโนปจัย และคุณสมศักดิ์ ศิริชัยนฤมิตร ในสายงาน ก็แบ่งสาขาและแยกย่อยออกไป ทำให้ APM มีศักยภาพและ ความพร้อมมากในการที่จะดูแลลูกค้าในสายงาน Primary Market อย่างเต็มที่ หรือพูดได้ว่าไม่น้อยกว่า 8 -10 รายขึ้นไปต่อปี ทุกวันนี้ APM มีทีมงานครบพร้อมในทุกสายงานร่วม 70 คน ครอบคลุมการให้บริการได้ทั้งในประเทศไทยและใน CLMV อย่างเช่น สปป.ลาว ที่กล้าพูดได้ว่า APM เราเข้มแข็งมาก"

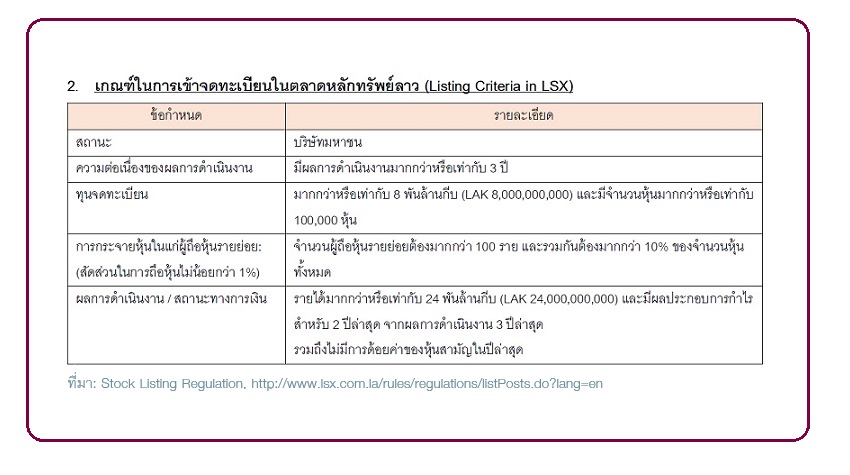

‘พี่ป้อม’ เปิดเผยความคืบหน้าของ APM ใน สปป.ลาว ว่า ตั้งแต่ บริษัท APM (LAO) Securities Co.,Ltd ได้รับการให้ความ เห็นชอบเป็นที่ปรึกษาการเงิน (Licence) จาก ก.ล.ต. สปป.ลาว (The Lao Securities Exchange and Commission Office : LSCO) ในปี พ.ศ. 2556 อย่างเป็นทางการ มีผลงานนำบริษัทใน สปป.ลาว เข้าจดทะเบียนในตลาดหลักทรัพย์ไปแล้ว 3 บริษัท และกำลังจะออก IPO อีก 2 - 3 ราย ซึ่งเป็นธุรกิจที่หลากหลาย อาทิ ธุรกิจฟาร์มหมู บริษัท Laos Star ซึ่งดำเนินธุรกิจรายการ โทรทัศน์ และธุรกิจน้ำประปาที่สะหวันนะเขต ซึ่งตั้งอยู่ในเขต เศรษฐกิจพิเศษสะหวัน – เซโน (Savan – Seno Special Eco-Nomic Zone) โดยเหล่านี้คือดีลที่กำลังทำอยู่ ซึ่งใน สปป.ลาว หากจะมีดีลเพิ่มอีกสัก 3 – 5 ราย APM ก็สามารถจะดูแลได้อย่าง ทั่วถึง เพราะมีทีมงานเป็นบุคลากรอยู่ในฝั่งลาวที่พรั่งพร้อมถึง 10 คน ดำเนินงานภายใต้ผู้บริหารจากฝั่งไทย ร่วมกับเจ้าหน้าที่ ในฝั่ง สปป.ลาว โดยที่ยังมีเจ้าหน้าที่จากฝั่งไทยคอยสนับสนุน และพร้อมให้การช่วยเหลือตลอดเวลา

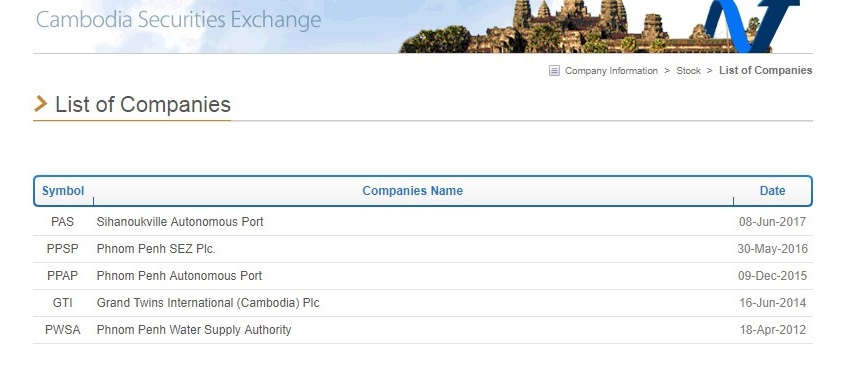

ในส่วนประเทศกัมพูชา หลังจากที่พี่ป้อม ได้เข้าไปศึกษา โอกาส ศึกษาตลาด จนถึงเริ่มลงทุนจัดตั้งสำนักงานในพนมเปญ ล่าสุดเมื่อวันที่ 31 ตุลาคม พ.ศ. 2561 ที่ผ่านมา APM (Cambodia) Securities Co.,Ltd ได้รับการให้ความเห็นชอบเป็นที่ปรึกษาการเงิน (Licence) อย่างเป็นทางการ จาก ก.ล.ต. ประเทศกัมพูชา (The Securities and Exchange Commission of Cambodia : SECC) ซึ่งส่งผลให้ดีลต่างๆ ที่เจรจาและให้คำปรึกษาไปก่อนหน้านั้น สามารถประกาศเดินหน้าได้อย่างเป็นทางการ อย่างเช่น Park Cafe ธุรกิจร้านอาหารและเครื่องดื่ม (Food & Beverage) ที่กำลังเติบโตและมาแรง มีสาขาในกัมพูชา 14 สาขา และกำลัง จะเปิดเพิ่มอีก 9 สาขาภายในปี พ.ศ. 2562 ได้ประกาศแต่งตั้ง ให้ APM เป็นที่ปรึกษาทางการเงิน (FA : Financial Advisor) อย่าง เป็นทางการเมื่อวันที่ 14 ธันวาคม พ.ศ. 2561 เพื่อเตรียมตัว เข้าสู่กระบวนการออก IPO ภายในปี พ.ศ. 2563 ก็คือภายใน ปีหน้า นอกเหนือจากนี้ยังมีธุรกิจด้านทันตกรรม (Dental) และ ธุรกิจด้านบริการอื่นๆที่สนใจเข้าตลาดหลักทรัพย์ในกระดาน Growth ของตลาด CSX อีกด้วย

‘พี่ป้อม’ กล่าวย้ำด้วยความมั่นใจว่า สถานภาพของ APM ณ วันนี้ ที่ถือ FA License อยู่ในมือถึง 3 ประเทศ ทำให้มี Potential ที่จะทำงานในสายงานตลาดทุน ครอบคลุมกลุ่มประเทศ CLMV อย่างเต็มที่ ส่วนอีกสองประเทศในกลุ่ม ได้แก่ ประเทศ เวียดนามและประเทศเมียนมาร์นั้น แนวทางใน การทำงานจะต่างออกไปภายใต้บริบทของ ประเทศที่ไม่เหมือนกัน เช่นว่า

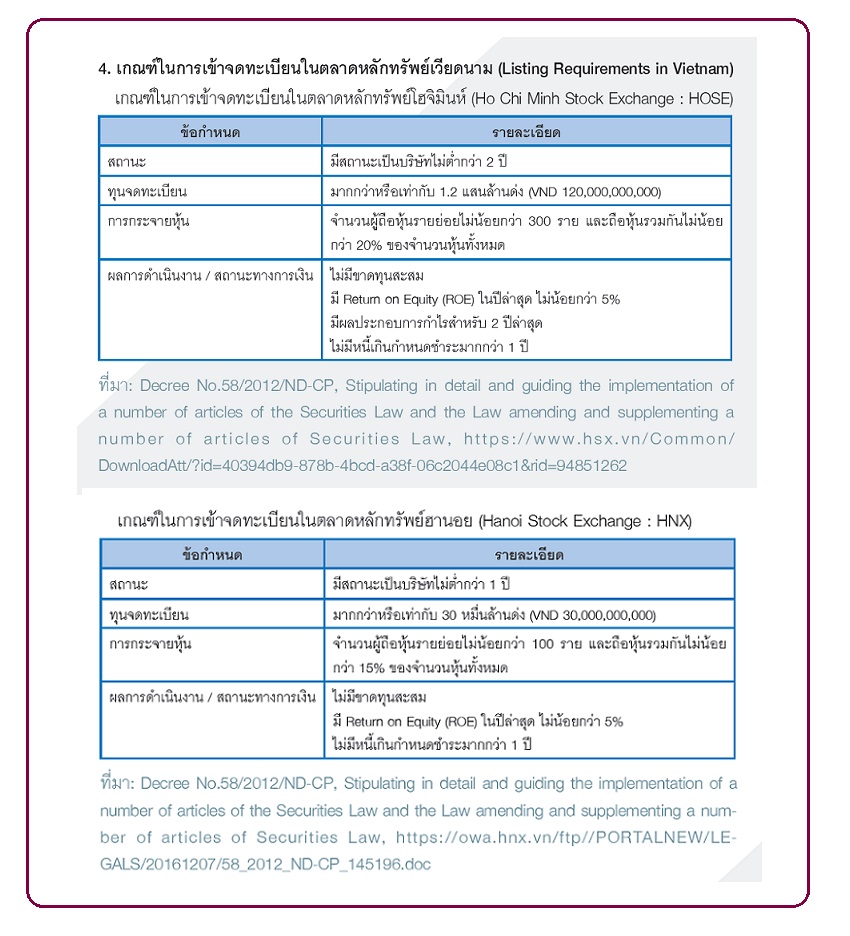

ประเทศเวียดนามมีตลาดหลักทรัพย์ อยู่แล้วถึงสองที่ คือ ฮานอยและโฮจิมินห์ เมื่อรวมกันแล้วมีกิจการจดทะเบียนอยู่ใน ตลาดมากกว่า 700 บริษัท เป้าหมายของ เราจึงไม่ใช่การเข้าไปชักชวนบริษัทต่างๆ เพื่อขายหุ้นเพิ่มทุนในรูปแบบ IPO แต่ แนวทางจะเป็นการทำ Dual listing ซึ่ง แนวทางนี้ APM มีเป้าหมายที่ต้องการ จะนำบริษัทที่จดทะเบียนอยู่แล้วในตลาด ที่เวียดนามมาทำ Secondary Listing เพื่อ ขายหุ้นเพิ่มทุนในตลาดหลักทรัพย์ของไทย เปรียบเสมือนการมา Raise Fund เท่ากับ ขนาดการยื่น IPO ของประเทศไทย คือ ไม่น้อยกว่า 10 ล้านเหรียญสหรัฐ ซึ่งเชื่อว่าจะทำให้กลไกตลาดหุ้นของสอง ประเทศคึกคักขึ้น

ยังมีอีกสัญญาณที่เป็นเรื่องดีคือ เมื่อเร็วๆ นี้ทาง ก.ล.ต ไทย ก็กำลังจะเปิดนโยบายในเรื่องการเชื่อมโยงระบบด้านการซื้อขาย หลักทรัพย์ กับประเทศกัมพูชา เพื่อให้สามารถซื้อขายหุ้น ผ่านกระดานที่ 3 ซึ่งจะเป็นกระดานของกลุ่ม CLMV โดยเฉพาะ เนื่องจากเกณฑ์การจดทะเบียนทุนและกำไรของแต่ละประเทศ ต่างกัน จึงต้องมีกระบวนการผ่านการยอมรับร่วมกันระหว่าง สองประเทศ ซึ่งตอนนี้ทางประเทศกัมพูชาก็ได้มีการทำข้อตกลง กับไทยเป็นประเทศแรกแล้วอย่างเป็นทางการ

“ผมหวังว่าบริษัทในกัมพูชาที่จะเข้ามา List ในบอร์ดนี้ ตัวแรกจะเป็นบริษัท Phnom Penh Special Economic Zone (PPSEZ) ซึ่งได้จดทะเบียนในตลาดหลักทรัพย์กัมพูชาเมื่อปี พ.ศ. 2560 โดยขณะนี้มีทุนจดทะเบียน 30 กว่าล้านเหรียญสหรัฐ เขามีแผนอยากจะเข้ามาระดมทุนขายหุ้นเพิ่มทุน หรือ Secondary Listing ในประเทศไทย 10 - 15 เปอร์เซ็นต์ โดยตอนนี้ อยู่ระหว่างการทำ Regulatory Mapping เพื่อให้เกิดเป็น Dual Listing ตามนโยบายของ ก.ล.ต. และตลาดหลักทรัพย์ของ ทั้งสองประเทศ” พี่ป้อมกล่าว

ภายใต้การผลักดันให้เกิดความร่วมมือระหว่างประเทศ ในกลุ่ม CLMV ในแง่ของกลุ่ม Non-Listed Company หรือ SMEs ขนาดเล็กที่ยังไม่มีการจดทะเบียนตลาดทุนในประเทศไทย อาจจะด้วยเหตุผลของขนาดกิจการที่เล็กเกินไป อาจจะเหมาะ ในการไปจดทะเบียนในตลาดหลักทรัพย์ในประเทศกลุ่ม CLMV ซึ่งมีเงื่อนไขทุนและกฎเกณฑ์ที่เบาลง และเมื่อผ่านไป 3 – 5 ปี มีการเติบโต จึงจะสามารถขายหุ้นเพิ่มทุนแล้วมาจดทะเบียน เป็น Dual Listing ตามเกณฑ์ประเทศไทยในอนาคตได้ ดังนั้น แนวทางเช่นนี้จึงเป็น Opportunity ของการขยายกิจการใน ระยะยาวที่มั่นคง ซึ่งก็ควรจะมีการกำหนดมาตรฐานร่วมกัน โดยเฉพาะเรื่องการทำบัญชี ซึ่งพี่ป้อมและ APM เน้นย้ำว่า เป็นเรื่องที่มีความสำคัญเป็นอันดับต้นๆ สำหรับกิจการที่ ต้องการจะขายหุ้นระดมทุนผ่าน IPO

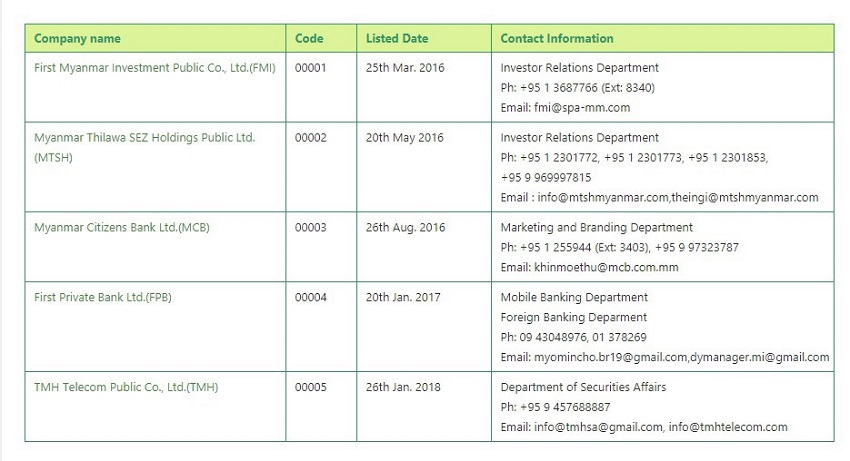

ในส่วนของประเทศเมียนมาร์ ‘พี่ป้อม’ เผยว่า ตลาดหลักทรัพย์เพิ่งก่อตั้งขึ้นมาเพียง 4 ปี ตอนนี้บริษัทในเมียนมาร์ มีบริษัทจดทะเบียนอยู่แล้ว 5 บริษัท โดยที่ 4 บริษัทแรกเป็นการ จดทะเบียนในตลาดหลักทรัพย์แบบโอนมาจาก OTC Market เนื่องจากเป็นบริษัทมหาชน ไม่ใช่ IPO ทำให้ไม่มีการขายหุ้นเพิ่ม ทุนใหม่ เช่น บริษัท First Myanmar Investment Public Co., Ltd เป็นต้น แต่ล่าสุด บริษัท TMH Telecom Public Co .,Ltd (TMH) ซึ่งอยู่ในเขตเศรษฐกิจพิเศษติละวา (Thilawa Special Economic Zone: SEZ) จะเป็นกิจการแรกที่ขายหุ้น IPO ให้กับประชาชน เมียนมาร์ และตอนนี้เริ่มมีการผ่อนคลายและอนุญาตให้ขายหุ้น ให้กับนักลงทุนต่างประเทศได้ จึงถือเป็นสัญญาณที่ดี ซึ่งต่อไป บริษัทในตลาดหลักทรัพย์ที่เมียนมาร์ ก็สามารถมาทำ Dual Listing ในไทยได้ แต่ทั้งนี้และทั้งนั้นในความเห็นของพี่ป้อมคิดว่าน่าจะ ต้องใช้เวลาอีกอย่างน้อย 5 ปีสำหรับเมียนมาร์ เพื่อพัฒนาตลาด ให้เติบโตและมีความพร้อมทั้งในแง่ระเบียบ กฎเกณฑ์ และ รายละเอียดต่างๆ อย่างลงตัว

‘พี่ป้อม’ ระบุถึงการสร้างความเชื่อมโยงระหว่างประเทศ ในกลุ่ม CLMV และประเทศไทยได้เริ่มมีการทำข้อตกลงเพื่อสร้าง โอกาสในการขับเคลื่อนกลไกการเติบโตทางเศรษฐกิจร่วมกัน มากขึ้น อย่างเช่นเรื่องการเปิดกระดานที่ 3 เพื่อรองรับการทำ Dual Listing ซึ่งเป็นโอกาสสำหรับผู้ประกอบการในภูมิภาค ที่จะสามารถระดมทุนเพื่อการขยายกิจการได้อย่างกว้างขึ้น และ ยังเป็นการขยายโอกาสและความง่ายให้กับนักลงทุนที่สนใจ ตลาดและโอกาสใหม่ๆ

โอกาส SMEs ไทยออก IPO ในกลุ่ม CLMV

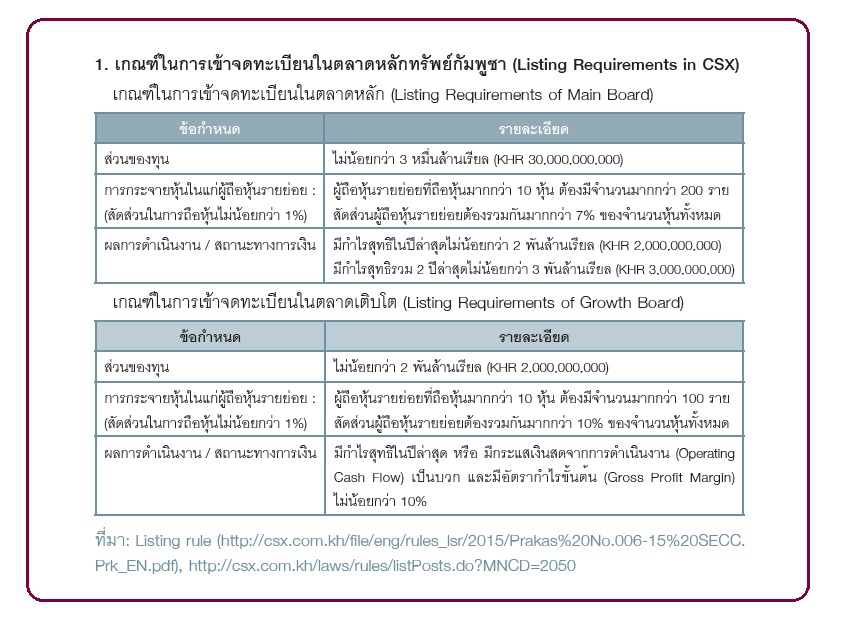

‘พี่ป้อม’ ได้กล่าวถึงปัจจัยและโอกาสสำหรับ SMEs ไทย ที่สนใจหรือขยายกิจการไปยังประเทศในกลุ่มประเทศ CLMV ที่สามารถใช้กลไกตลาดทุนในการผลักดันการเติบโต เพราะ เงื่อนไขในการขายหุ้นเพิ่มทุน หรือ IPO ของประเทศเพื่อนบ้าน กำหนดกฎเกณฑ์และเงื่อนไขผ่อนปรนกว่าในประเทศไทยมาก ด้วยเหตุผลที่ GDP ของประเทศมีความแตกต่างกัน ทุนของเขา ไม่จำเป็นต้องใหญ่เหมือนในประเทศไทย อย่างตลาดหลักทรัพย์ ในกัมพูชามีอยู่ 2 กระดาน อันแรกคือ Main Board กำหนดทุน จดทะเบียนของบริษัทที่ต้องการออก IPO ไว้ที่ 5 ล้านเหรียญสหรัฐ (ประมาณ 150 ล้านบาท) ส่วนอีกกระดานหลักทรัพย์ที่เพิ่งเกิดขึ้น เมื่อปีที่แล้วคือ Growth Board ลักษณะคล้าย MAI Board ของไทยเรา แต่ทุนจดทะเบียนกำหนดเพียง 5 แสนเหรียญสหรัฐ หรือ ประมาณ 15 ล้านบาท ก็สามารถจดทะเบียนออก IPO ได้แล้ว

สำหรับทิศทางตลาดหุ้นในประเทศไทยในปี พ.ศ. 2562 พี่ป้อม ให้ความเห็นว่า เศรษฐกิจของประเทศไทยนั้นขับเคลื่อนด้วยตลาดทุนเป็นหลัก โดยวิเคราะห์จากอัตรามูลค่าที่สูงกว่าตลาดเงินร่วมสองเท่าตัว อย่างไรก็ตามเศรษฐกิจก็ต้องมีการพึ่งพาทั้งสองทาง หากปีนี้การเมืองมีเสถียรภาพ รัฐบาลมีนโยบายทางการเงินเชิง Aggressive ที่ผลักดัน SMEs เชิงประจักษ์ชัดเจน ส่งเสริมให้เกิดกิจกรรมทางตลาดทุนระหว่างประเทศกลุ่ม CLMV มากขึ้น คิดว่าเศรษฐกิจของประเทศไทยในช่วงปลายไตรมาสที่สองเป็นต้นไปจะ Rebound และสร้างความเชื่อมั่นได้มากขึ้น และคิดว่าในช่วงปลายปีกลไกการลงทุน Portfolio Investment ก็จะทำให้เกิดห่วงโซ่ รวมถึงการเปิดโอกาสให้นักลงทุนต่างประเทศมาลงทุนในเขตเศรษฐกิจพิเศษก็จะทำให้มีเม็ดเงินไหลเข้ามาในประเทศ ก่อเกิดสภาพคล่องตามมาและลดแรงกดดันในการขึ้นอัตราดอกเบี้ย

ผู้ประกอบการรายใหญ่ๆ เองก็ต้องเตรียมเต้น Footwork ศึกษา Alternative หรือ Scenario ไว้ก่อน พอนโยบายออกมาชัดเจนเมื่อไหร่ ก็จะเดินหน้าได้เร็วและแรงขึ้น ไม่เสียโอกาสทางธุรกิจ

เรื่อง ณัฐพัชธ์ สุมา

ภาพ ภัทรวรรธน์ พงษ์บริพันธ์