SCAP กระแสตอบรับหุ้นกู้ครั้งที่ 2/2567 รวม 3 ชุดดีเยี่ยม ขายครบเต็มวงเงิน 1,500 ลบ. พร้อมดึงกรีนชู ออกขายเพิ่มรองรับดีมานด์นักลงทุน ปิดยอดขายสุทธิ 2,277 ล้านบาท สะท้อนความเชื่อมั่นหุ้นกู้ของบริษัทหลังขายเต็มจำนวนและดึงกรีนชูมาใช้เกือบหมดอีกครั้ง เตรียมนำเงินปล่อยสินเชื่ออย่างมีคุณภาพในช่วงครึ่งปีหลัง สนับสนุนการเติบโตของธุรกิจตามเป้าหมาย

บริษัท ศรีสวัสดิ์ แคปปิตอล 1969 จำกัด (มหาชน) หรือ SCAP เปิดเผยถึง การเสนอขายหุ้นกู้ชุดใหม่ ภายใต้ชื่อ ‘หุ้นกู้ของบริษัท ศรีสวัสดิ์ แคปปิตอล 1969 จำกัด (มหาชน) ครั้งที่ 2/2567’ เมื่อวันที่ 10-12 มิถุนายนที่ผ่านมา รวมทั้งสิ้น 3 ชุด โดยมีอายุตั้งแต่ 2-4 ปี ดอกเบี้ยคงที่ 4.50% ต่อปี, 4.90% ต่อปี และ 5.05% ต่อปี ตามลำดับ ซึ่งได้รับกระแสตอบรับที่ดีเยี่ยมจากนักลงทุนทั่วไป ปิดยอดขายเต็มวงเงินจัดสรร 1,500 ล้านบาท ส่งผลให้บริษัทได้ดำเนินการนำหุ้นกู้ส่วนสำรองออกเสนอขายเพิ่มเติมในวงเงินไม่เกิน 1,000 ล้านบาท ตามความต้องการของนักลงทุน ผลปรากฏมียอดจองซื้อเพิ่ม รวมยอดขายสุทธิราว 2,277 ล้านบาท

สำหรับการเปิดเสนอขายหุ้นกู้ครั้งที่ 2 ของบริษัทในปี 2567 ยังคงได้รับการตอบรับจากนักลงทุนเป็นอย่างดี จากระยะเวลาการลงทุนที่พอเหมาะ ผลตอบแทนที่อยู่ในระดับดี สนับสนุนให้เกิดการจองซื้อเต็มวงเงินจัดสรรและนำหุ้นสำรองเสนอขายเพิ่มเป็นครั้งที่ 2 ในปีนี้ ตอกย้ำความเชื่อมั่นจากนักลงทุนที่มองเห็นความสามารถในการชำระหนี้คืนของบริษัทและศักยภาพของธุรกิจในอุตสาหกรรมการเงิน โดยเฉพาะธุรกิจสินเชื่อรถจักรยานยนต์ใหม่ที่บริษัทสามารถดำเนินงานจนก้าวสู่เบอร์ 1 ของประเทศไทย

ทั้งนี้ บริษัทมุ่งมั่นในการนำเงินที่ระดมทุนได้กว่า 2.2 พันล้านบาท ขยายกิจการด้วยการปล่อยสินเชื่อในช่วงครึ่งปีหลังที่มีความต้องการสูงขึ้นจากกิจกรรมทางเศรษฐกิจที่กำลังขยายตัวและเป็นเงินทุนหมุนเวียนสำหรับกิจการ โดยบริษัทมุ่งเน้นการปล่อยสินเชื่อที่มีคุณภาพมากขึ้นตามแนวทางของธนาคารแห่งประเทศไทย เพื่อแก้ปัญหาการก่อหนี้เรื้อรังในภาคประชาชน อีกทั้งบริษัทสามารถควบคุม NPLs ให้อยู่ในระดับเหมาะสมในการดำเนินธุรกิจ เพื่อเป็นผู้นำในอุตสาหกรรมสินเชื่อรถจักรยานยนต์ต่อไป

บริษัท อินโดรามา เวนเจอร์ส จำกัด (มหาชน) หรือ IVL บริษัทเคมีภัณฑ์ชั้นนำระดับโลกที่ดำเนินธุรกิจอย่างยั่งยืน เตรียมเสนอขายหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ที่ได้รับการจัดอันดับความน่าเชื่อถือระดับ "A" ต่อประชาชนในระหว่างวันที่ 1-4 กรกฎาคม 2567 ประกาศอัตราดอกเบี้ยสำหรับช่วง 5 ปีแรกไว้ที่ 6.10% ต่อปี และจ่ายดอกเบี้ยทุก 6 เดือน โดยมีวัตถุประสงค์เพื่อไถ่ถอนหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ชุดเดิมของ อินโดรามา เวนเจอร์ส ที่จะมีอายุครบ 5 ปีในเดือนพฤศจิกายน 2567

สถาบันการเงินผู้จัดการการจัดจำหน่ายหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ เปิดเผยว่า หุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ นี้ได้รับการตอบรับจากผู้ลงทุนเป็นอย่างดี ด้วยปัจจัยสนับสนุนที่สำคัญอย่างอันดับความน่าเชื่อถือของหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ที่ระดับ “A” และอันดับความน่าเชื่อถือของบริษัทผู้ออกหุ้นกู้ที่ “AA-” แนวโน้ม “คงที่” จัดอันดับโดยบริษัท ทริสเรทติ้ง จำกัด เมื่อวันที่ 30 เมษายน 2567 ซึ่งสะท้อนสถานะทางการเงินและผลการดำเนินงานที่แข็งแกร่ง รวมทั้งเส้นทางการเติบโตอย่างยั่งยืนของบริษัทฯ อัตราผลตอบแทนที่น่าสนใจก็เอื้อต่อการลงทุนในช่วงเวลาที่ดอกเบี้ยมีแนวโน้มปรับตัวลดลง นอกจากนี้ ประวัติการออกหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ที่ผ่านมาของ อินโดรามา เวนเจอร์ส ซึ่งมีการไถ่ถอนทุกห้าปีและจ่ายดอกเบี้ยอย่างสม่ำเสมอ ยังเพิ่มความน่าสนใจให้กับหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ครั้งนี้ด้วย

หุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ อินโดรามา เวนเจอร์ส จัดจำหน่ายผ่านสถาบันการเงินชั้นนำ ได้แก่ ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารกสิกรไทย ธนาคารไทยพาณิชย์ ธนาคารซีไอเอ็มบี ไทย บริษัทหลักทรัพย์ เกียรตินาคินภัทร บริษัทหลักทรัพย์ กรุงไทย เอ็กซ์สปริง บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) บริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) บริษัทหลักทรัพย์ เอเซีย พลัส และ บริษัทหลักทรัพย์ ธนชาต

“เรามั่นใจว่าหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ของ อินโดรามา เวนเจอร์ส จะตอบโจทย์ผู้ลงทุนที่กำลังมองหาโอกาสการลงทุนระยะยาว ด้วยผลตอบแทนที่เอื้อกับสถานการณ์ที่ดอกเบี้ยมีแนวโน้มปรับตัวลดลง” สถาบันการเงินผู้จัดการการจัดจำหน่าย กล่าว

ทั้งนี้ อินโดรามา เวนเจอร์ส เป็นหนึ่งในผู้ผลิตเคมีภัณฑ์ชั้นนำระดับโลก โดยมีโรงงานกว่า 140 แห่งในกว่า 30 ประเทศ ครอบคลุมทุกภูมิภาคทั่วโลก ทั้งเอเชียแปซิฟิก อเมริกาเหนือ อเมริกาใต้ ยุโรป และแอฟริกา ภายใต้วิสัยทัศน์ของอินโดรามา เวนเจอร์ส ที่มุ่งมั่นที่จะเป็นบริษัทเคมีภัณฑ์ชั้นนำระดับโลกที่ผลิตเคมีภัณฑ์ที่ขาดไม่ได้สำหรับชีวิตของผู้คนนับหลายพันล้านในทุกๆ วัน ผลิตภัณฑ์ของบริษัทฯ ถูกนำไปใช้ในหลากหลายอุตสาหกรรม เช่น อาหารและเครื่องดื่ม สุขอนามัย การดูแลส่วนบุคคล อุตสาหกรรมยานยนต์ และอื่นๆ อีกมากมาย ผลิตภัณฑ์ของบริษัทฯ ครอบคลุมตั้งแต่ผลิตภัณฑ์ขั้นต้น ซึ่งรวมถึงสารเคมีที่จำเป็นในการผลิตสินค้าอุปโภคบริโภค ไปจนถึง

ผลิตภัณฑ์ขั้นปลาย อาทิ เส้นใย เส้นด้าย และเม็ดพลาสติก PET ที่สามารถรีไซเคิลได้ 100% ซึ่งใช้ในหลากหลายสินค้าที่จำเป็นต่อชีวิตประจำวัน

ในไตรมาสแรกของปี 2567 อินโดรามา เวนเจอร์ส มี EBITDA เท่ากับ 366 ล้านเหรียญสหรัฐ หรือกว่า 13,000 ล้านบาท เพิ่มขึ้น 32% เมื่อเทียบกับไตรมาสก่อน และมีสินทรัพย์ ณ วันที่ 31 มีนาคม 2567 รวมมูลค่ากว่า 627,000 ล้านบาท โดยทริสเรทติ้งให้มุมมองว่า ผลการดำเนินงานและการเงินของ อินโดรามา เวนเจอร์ส น่าจะมีแนวโน้มที่จะปรับตัวดีขึ้นในปี 2567 เป็นต้นไป

นักลงทุนที่สนใจลงทุนในหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนฯ ของ อินโดรามา เวนเจอร์ส สามารถติดต่อผ่านสถาบันการเงินที่ได้รับการแต่งตั้งเป็นผู้จัดการการจัดจำหน่ายหุ้นกู้ ดังนี้

- ธนาคารกรุงเทพ จำกัด (มหาชน) (ยกเว้นสาขาไมโคร) โทร. 1333 หรือจองซื้อผ่านแอปพลิเคชั่น Bangkok Bank Mobile Banking สำหรับผู้ลงทุนทั่วไปที่เป็นบุคคลธรรมดา

- ธนาคารกรุงไทย จำกัด (มหาชน) โทร. 02-111-1111 โดยบุคคลธรรมดาสามารถจองซื้อทางออนไลน์ผ่าน Money Connect by Krungthai บนแอปพลิเคชัน Krungthai Next

- ธนาคารกสิกรไทย จำกัด (มหาชน) * โทร. 02-888-8888 กด 869

- ธนาคารไทยพาณิชย์ จำกัด (มหาชน) ** โทร. 02-777-6784

- ธนาคารซีไอเอ็มบี ไทย จำกัด (มหาชน) โทร.02-626-7777

- บริษัทหลักทรัพย์ เกียรตินาคินภัทร จำกัด (มหาชน) )*** โทร. 02-165-5555

- บริษัทหลักทรัพย์ กรุงไทย เอ็กซ์สปริง จำกัด โทร.02-695-5000

- บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) จำกัด (มหาชน) โทร. 02-658-5050

- บริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด โทร. 02-009-8351-59

- บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด โทร 02-680-4004

- บริษัทหลักทรัพย์ ธนชาต จำกัด (มหาชน) โทร 02-779-9000

* ซึ่งรวมถึง บริษัทหลักทรัพย์ กสิกรไทย จำกัด (มหาชน) ในฐานะหน่วยงานขายของธนาคารกสิกรไทย จำกัด (มหาชน)

** ซึ่งรวมถึง บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ จำกัด ในฐานะหน่วยงานขายของธนาคารไทยพาณิชย์ จำกัด (มหาชน)

***ซึ่งรวมถึงธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) ในฐานะหน่วยงานขายของบริษัทหลักทรัพย์เกียรตินาคินภัทร จำกัด (มหาชน)

บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน) ผู้สนับสนุนการยื่นไฟลิ่งให้ บริษัท วินด์ เอนเนอร์ยี่ โฮลดิ้ง จำกัด (WEH) ต่อ ก.ล.ต. เตรียมเปิดขายหุ้นกู้ชนิดระบุชื่อผู้ถือ ประเภทไม่ด้อยสิทธิ ไม่มีประกัน และมีผู้แทนผู้ถือหุ้นกู้ อายุ 2 ปี ครบกำหนดไถ่ถอนปี 2569 อัตราดอกเบี้ยร้อยละ 6.75 ต่อปี ชำระดอกเบี้ยทุก 3 เดือน ตลอดอายุหุ้นกู้ ให้แก่ผู้ลงทุนสถาบัน และ/หรือ ผู้ลงทุนรายใหญ่ วัตถุประสงค์เตรียมขยายกิจการและลงทุนในโครงการใหม่ และเป็นเงินทุนหมุนเวียน คาดกำหนดวันจองซื้อ 11-12 และ 15 กรกฎาคม 2567 และคาดออกขายหุ้นกู้ 16 กรกฎาคม 2567

นายณัฐพศิน เชฎฐ์อุดมลาภ ประธานเจ้าหน้าที่บริหาร บริษัท วินด์ เอนเนอร์ยี่ โฮลดิ้ง จำกัด หรือ WEH ผู้ผลิตไฟฟ้าจากพลังงานลม ที่มีกำลังการผลิตติดตั้งมากเป็นอันดับ 1 ของไทย เปิดเผยว่า บริษัทได้ยื่นร่างแบบแสดงรายการข้อมูลการเสนอขายตราสารหนี้ต่อสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) สำหรับการเสนอขายหุ้นกู้ของบริษัท วินด์ เอนเนอร์ยี่ โฮลดิ้ง จำกัด ครั้งที่ 1/2567 อายุ 2 ปี ครบกำหนดไถ่ถอนปี 2569 ชนิดระบุชื่อผู้ถือ ประเภทไม่ด้อยสิทธิ ไม่มีประกัน และมีผู้แทนผู้ถือหุ้นกู้ อัตราดอกเบี้ยคงที่ร้อยละ 6.75 ต่อปี กำหนดชำระดอกเบี้ยทุก 3 เดือน ตลอดอายุหุ้นกู้

สำหรับวัตถุประสงค์ในการเสนอขายหุ้นกู้ครั้งนี้ เพื่อนำเงินที่ได้มาลงทุนขยายกิจการในโครงการพลังงานลม และ พลังงานแสงอาทิตย์ อีกทั้งเตรียมดำเนินการพัฒนาโครงการใหม่ที่มีศักยภาพตามแผนการดำเนินงาน รวมถึงเป็นเงินทุนหมุนเวียนของกิจการ

“ปัจจุบันบริษัทมีขนาดกำลังการผลิตติดตั้งกระแสไฟฟ้ารวมทั้งสิ้น 717 เมกะวัตต์ (MW) โดยมีสัญญาซื้อขายไฟฟ้าระยะยาวกับการไฟฟ้าฝ่ายผลิต (กฟผ.) และจำหน่ายไฟฟ้าเชิงพาณิชย์ (COD) แล้วทุกโครงการ ล่าสุดบริษัทมีโครงการใหม่ ที่ผ่านการคัดเลือกจากคณะกรรมการกำกับกิจการพลังงาน (กกพ.) อยู่ระหว่างรอลงนามในสัญญาซื้อขายไฟฟ้า(PPA) กับกฟผ. 2 โครงการ คือ โรงไฟฟ้าพลังงานลมกำลังการผลิต 89.7 เมกะวัตต์ และโรงไฟฟ้าพลังงานแสงอาทิตย์แบบติดตั้งบนพื้นดินร่วมกับระบบกักเก็บพลังงานกำลังการผลิต 30 เมกะวัตต์ นอกจากนี้ ยังมีโครงการโรงไฟฟ้าพลังงานลมในอีก 2 โครงการ ขนาดกำลังการผลิตโครงการละ 89.7 เมกะวัตต์ ซึ่งผ่านการพิจารณาคุณสมบัติเบื้องต้นจากกกพ. เป็นที่เรียบร้อยแล้ว”

ทั้งนี้ บริษัทยังมีแผนงานพัฒนาโครงการพลังงานไฟฟ้าในต่างประเทศ ปัจจุบันอยู่ระหว่างการเจรจาเงื่อนไขการเข้าร่วมโครงการกับพันธมิตรท้องถิ่นใน 3 ประเทศที่ได้สำรวจตลาดแล้ว คือ ฟิลิปปินส์ ไต้หวัน และเวียดนาม รวมถึงศึกษาการพัฒนาโครงการในประเทศอื่นๆ ที่มีศักยภาพ จึงต้องเตรียมเงินทุนรองรับการขยายกิจการ และสร้างการเติบโตของรายได้ตามเป้าหมายที่วางไว้ที่จำนวน 15,000 ล้านบาท โดยมีความสามารถการทำกำไรอยู่ในระดับ 40-50% ทุกปี จากล่าสุดปี 2566 ที่ผ่านมา มีรายได้รวม 11,384 ล้านบาท มีกำไรสุทธิ 5,779 ล้านบาท คิดเป็นอัตรากำไรสุทธิ 52.42%

ขณะที่ นายชัยพัชร์ นาคมณฑนาคุ้ม ประธานเจ้าหน้าที่บริหารกลุ่ม บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน) ผู้สนับสนุนการยื่นไฟลิ่งและหนึ่งในผู้จัดการการจัดจำหน่ายหุ้นกู้ กล่าวว่า บริษัทยื่นแบบแสดงรายการข้อมูลเพื่อเสนอขายหุ้นกู้บริษัท วินด์ เอนเนอร์ยี่ โฮลดิ้ง จำกัด ต่อ ก.ล.ต. เมื่อวันที่ 10 มิถุนายน 2567 ขณะนี้อยู่ระหว่างขั้นตอนการขออนุมัติจาก ก.ล.ต. โดยคาดว่าจะกำหนดวันจองซื้อในช่วงระหว่างวันที่ 11-12 และ 15 กรกฎาคม 2567 และ คาดว่าจะเสนอขายหุ้นกู้ในวันที่ 16 กรกฎาคม 2567

สำหรับการเสนอขายหุ้นกู้ WEH ในครั้งนี้ มีผู้จัดการการจัดจำหน่ายหุ้นกู้ร่วม จำนวน 8 แห่ง ได้แก่ บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน), บริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน), บริษัทหลักทรัพย์ โกลเบล็ก จำกัด, บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) จำกัด (มหาชน), บริษัทหลักทรัพย์ ฟิลลิป (ประเทศไทย) จำกัด (มหาชน), บริษัทหลักทรัพย์ พาย จำกัด (มหาชน), บริษัทหลักทรัพย์ ทรีนีตี้ จำกัด และ บริษัทหลักทรัพย์ ยูโอบี เคย์เฮียน (ประเทศไทย) จำกัด (มหาชน) โดยมี ธนาคารกรุงเทพ จำกัด (มหาชน) เป็นนายทะเบียนหุ้นกู้ และ บริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน) เป็นผู้แทนผู้ถือหุ้นกู้

นายสุวัชชัย วงษ์เจริญสิน ประธานกรรมการ นายภูวสิษฏ์ วงษ์เจริญสิน ประธานเจ้าหน้าที่บริหาร พร้อมคณะกรรมการ บริษัท ซีพีแอล กรุ๊ป จำกัด (มหาชน) หรือ CPL ผู้นำในอุตสาหกรรมฟอกหนังในภูมิภาคเอเชียตะวันออกเฉียงใต้ เข้าร่วมการประชุมผู้ถือหุ้นประจำปี 2567 ซึ่งเป็นการจัดการประชุมในรูปแบบอิเล็กทรอนิกส์ (E-AGM) โดยที่ประชุมรับทราบผลการดำเนินงานปี 2566 รวมถึงพัฒนาการต่างๆ ของบริษัทฯ ที่ได้ขยายไปสู่ธุรกิจ BCG (Bio-Circular-Green Economy) และธุรกิจใหม่ๆ เพื่อสร้างการเติบโต ภายใต้การลงทุนของบริษัท ซีพีแอล เวนเจอร์ พลัส จำกัด ซึ่งเป็นบริษัทย่อยที่ CPL ถือหุ้นในสัดส่วน 99.97%

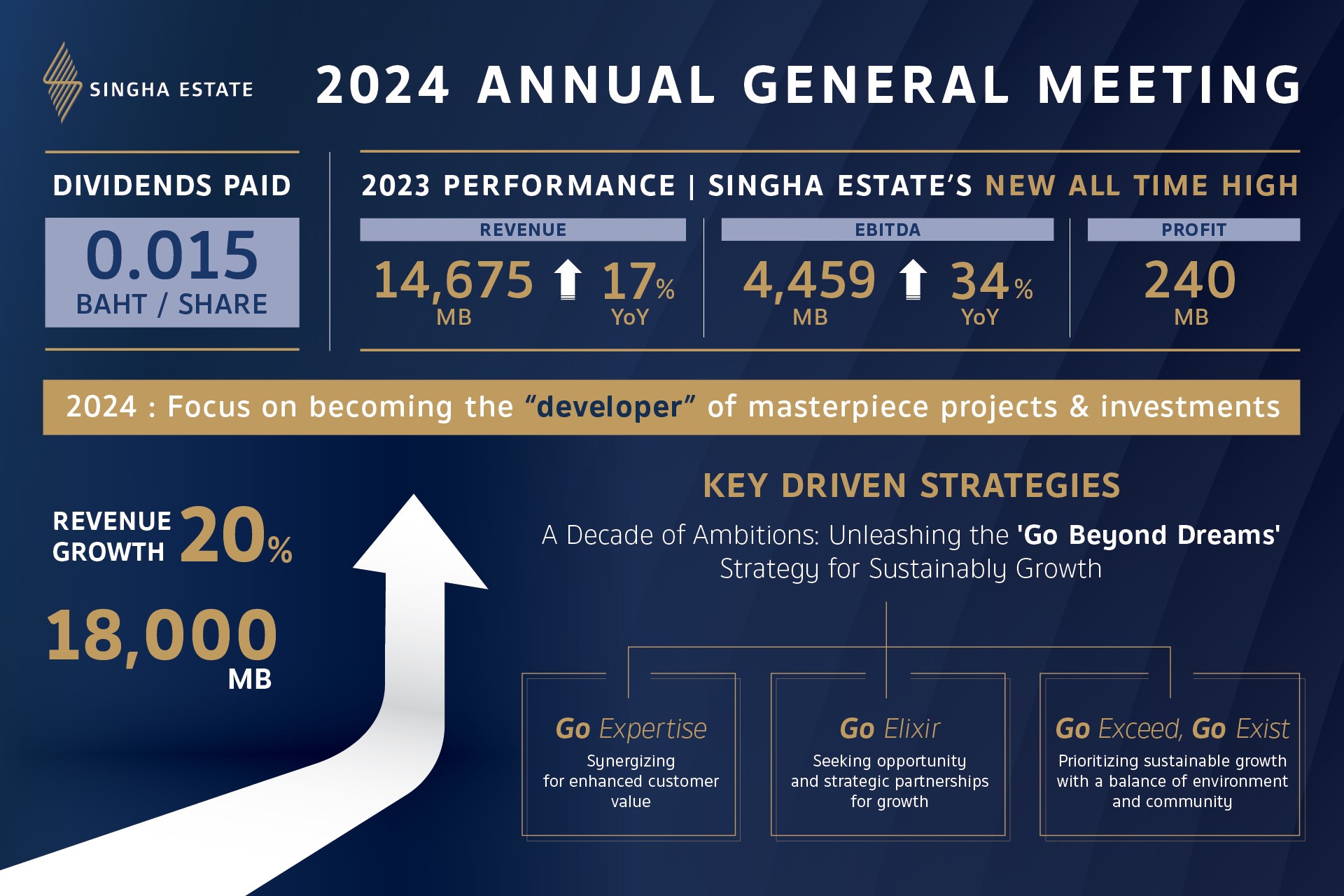

บริษัท สิงห์ เอสเตท จำกัด (มหาชน) หรือ S โดยคุณปีติพงศ์ พึ่งบุญ ณ อยุธยา ประธานกรรมการ และคุณฐิติมา รุ่งขวัญศิริโรจน์ กรรมการและประธานเจ้าหน้าที่บริหาร พร้อมด้วยคณะกรรมการ จัดประชุมผู้ถือหุ้นประจำปี 2567 รายงานผลการดำเนินงานในปี 2566 พร้อมเผยแผนการดำเนินงานและกลยุทธ์ปี 2567 เพื่อมุ่งสู่เป้าหมายในการสร้าง New All-Time High ในด้านรายได้และกำไรในทุกพอร์ตธุรกิจอย่างต่อเนื่อง ผ่านปรัชญา “Go Beyond Dreams”

คุณฐิติมา รุ่งขวัญศิริโรจน์ กรรมการ และประธานเจ้าหน้าที่บริหาร บริษัท สิงห์ เอสเตท จำกัด (มหาชน) เปิดเผยหลังการประชุมว่า ในปี 2566 ที่ผ่านมา สิงห์ เอสเตท กวาดรายได้รวมเติบโตขึ้นถึง 17% เป็นจำนวน 14,675 ล้านบาท คิดเป็นผลกำไร 240 ล้านบาท ด้วยปัจจัยดังกล่าวที่ประชุมจึงอนุมัติจ่ายปันผลในอัตราหุ้นละ 0.015 บาท โดยคิดเป็นอัตราการจ่ายปันผล 45.12% ของกำไรสุทธิหลังการปรับปรุงรายการ และมีกำหนดจ่ายเงินปันผลในวันที่ 15 พฤษภาคม 2567

โดยในช่วงไตรมาส 4 ของปี 2566 สิงห์ เอสเตท มีสัญญาณการเติบโตของธุรกิจที่ชัดเจน และต่อเนื่องมาจนถึงช่วงต้นปี 2567 จากผลตอบรับที่ดีจากตลาด ผนวกกับความสำเร็จจากการดำเนินการตามแผนพัฒนาที่สร้างไว้ในปี 2566 ทำให้ธุรกิจเติบโตอย่างแข็งแกร่ง ทำรายได้รวมสูงสุดในประวัติการณ์ ตามเป้าหมายพร้อม New All-Time High ที่ตั้งไว้ได้สำเร็จ

ทั้งนี้ ในปี 2567 สิงห์ เอสเตท ยังเดินหน้าเพิ่มศักยภาพในการสร้างผลกำไร ผ่านการขยายพอร์ตโฟลิโอ เพื่อยกประสิทธิภาพการสร้างรายได้และการทำกำไร ภายใต้ปรัชญา Go Beyond Dreams ที่ใช้ 3 แนวทางสนับสนุนในการขับเคลื่อนการเติบโตครั้งนี้ ได้แก่ 1) Go Expertise การสร้างซินเนอร์จีจากความชำนาญของทีมระหว่าง 4 กลุ่มธุรกิจ โดยดึงเอาจุดแข็งและความชำนาญที่แตกต่างและโดดเด่นของแต่ละธุรกิจเพื่อเกื้อหนุนกันและกัน 2) Go Elixir การผนึกกำลังกับพันธมิตรใหม่ เพื่อขยายโอกาสทางธุรกิจและการลงทุน 3) Go Exceed, Go Exist ความมุ่งมั่นในการพัฒนาอย่างยั่งยืน สู่การเป็นองค์กร Carbon Neutrality ของสิงห์ เอสเตท ในปี 2573 เพื่อสร้างความสมดุลของธุรกิจทั้งกับชุมชน สังคมและสิ่งแวดล้อม โดยมีกลยุทธ์สำคัญในแต่ละธุรกิจ ได้แก่

1. กลุ่มธุรกิจที่พักอาศัย ยังคงยึดหลักการ Best in Class พร้อมเปิดตัวโครงการที่พักอาศัยคุณภาพในปี 2567 มูลค่ารวม 10,000 ล้านบาท อาทิ โครงการแบรนด์สริน (S’RIN) แห่งที่สอง เพื่อต่อยอดกระแสตอบรับและความต้องการที่ดีของลูกค้า โดยคาดว่าจะพร้อมรับรู้รายได้ในช่วงปลายปี 2567 และโครงการเอ็กซ์คลูซีฟ เรสซิเดนท์ ภายใต้แบรนด์สมิทธ์ (SMYTH’S) เพื่อตอบรับ Real Demand ที่เติบโต ในกลุ่มที่พักอาศัยระดับบน ที่มีจำนวนยูนิตไม่มาก เน้นความเป็นส่วนตัว ทำเลใกล้เมืองและพื้นที่เมืองชั้นใน รวมถึงการเข้าซื้อที่ดินเพื่อพัฒนาโครงการใหม่ ๆ และการเปิดโอกาสเข้าร่วมลงทุนกับพันธมิตรทางธุรกิจเพื่อเร่งการเติบโตอย่างต่อเนื่อง

2. กลุ่มธุรกิจโรงแรมภายใต้การบริหารงานของ SHR มุ่งเน้นการลงทุนโรงแรมที่เป็นสินทรัพย์คุณภาพ เพื่อสร้างศักยภาพในการแข่งขันและการเติบโตของรายได้ในระยะยาว โดยยกระดับประสบการณ์ท่องเที่ยวและบริการให้กับลูกค้า เช่นการปรับปรุงห้องพัก ทั้งนี้ในไตรมาส 1 ปี 2567 ที่ผ่านมา ห้องพักที่ได้รับการปรับปรุงแล้ว สามารถ command ADR ได้สูงขึ้น 20 – 30% โดยในปี 2567 – 2568 จะเดินหน้าปรับปรุงโรงแรมศักยภาพในประเทศไทย และสหราชอาณาจักร ต่อเนื่องจากส่วนแรกที่ทำการปรับปรุงในปี 2566 รวมถึงการยกระดับและนำเสนอ Brand Concept ใหม่ให้ตอบโจทย์ความต้องการและเทรนด์การท่องเที่ยวในระดับสากล ในขณะที่การหมุนเวียนสินทรัพย์ (Asset Rotation) ยังเป็นปัจจัยหนึ่งในการเสริมความแข็งแกร่งด้านผลประกอบการ พร้อมมองหาโอกาสในการควบรวมกิจการเพื่อสร้างการเติบโตให้แก่พอร์ตโฟลิโอของบริษัทฯ

3. กลุ่มธุรกิจอสังหาริมทรัพย์ และกลุ่มธุรกิจนิคมอุตสาหกรรมและโครงสร้างพื้นฐาน เน้นเจาะลูกค้ากลุ่มธุรกิจที่มีศักยภาพในการเติบโต และใช้ช่องทางการขายที่หลากหลายและเหมาะสมต่อแต่ละสภาวการณ์ ซึ่งจะช่วยผลักดันผลประกอบการธุรกิจอสังหาริมทรัพย์เพื่อการค้า และธุรกิจนิคมอุตสาหกรรมให้เติบโตต่อเนื่องได้

“จากแนวทางกลยุทธ์ดังกล่าว เชื่อมั่นได้ว่า สิงห์ เอสเตท จะขับเคลื่อนผลการดำเนินงานให้เติบโตขึ้น ผ่านการส่งมอบสินค้าและบริการที่เป็นเลิศ เพื่อส่งเสริมคุณภาพชีวิตของลูกค้าไปพร้อมกับพัฒนาธุรกิจอย่างยั่งยืน ภายใต้วิสัยทัศน์มุ่งมั่นสร้างคุณค่าและการเติบโตอย่างยั่งยืน (Entrusted And Value Enricher) และปรัชญา ‘Go Beyond Dreams’ โดยเชื่อมั่นที่จะบรรลุเป้าหมายรายได้รวมของบริษัทให้เติบโตขึ้นอย่างต่อเนื่อง และในปี 2567 ตั้งเป้ารายได้โต 20% อยู่ที่ 1.8 หมื่นล้านบาท ” คุณฐิติมา กล่าวเสริม