ไม่ว่าจะเป็นความไม่แน่นอนในประเทศ หรือ ความไม่แน่นอนในต่างประเทศ ความไม่แน่นอนเป็นได้ทั้งโอกาสและวิกฤติสำหรับการลงทุน ขึ้นอยู่กับว่าเราสามารถคาดการณ์ความไม่แน่นอนได้ถูกต้อง และบริหารจัดการการลงทุนให้ได้รับประโยชน์จากความไม่แน่นอนนั้นได้อย่างมีประสิทธิภาพหรือไม่

ความไม่แน่นอนหลักๆที่เราพบในครึ่งปีหลังของปีนี้ มีอะไรบ้าง

- QE จะหยุดหรือไม่ เมื่อไหร่ และอย่างไร

- เศรษฐกิจจีนจะชะลอตัวหรือไม่ และอย่างไร

- ภาวะเศรษฐกิจไทยจะเป็นอย่างไรต่อไป หลังจากเริ่มมีสัญญาณชะลอตัวมาต่อเนื่อง

- รัฐบาลพรรคเพื่อไทยจะยังมีความมั่นคงทางการเมือง และสามารถผลักดันนโยบายกระตุ้นเศรษฐกิจ ไม่ว่าโครงการบริหารจัดการน้ำ 3.5 แสนล้านบาท โครงการ เงินกู้ 2.2 ล้านบาทได้หรือไม่

QE จะหยุดหรือไม่ เมื่อไหร่ และอย่างไร

เพียง นายเบน เบอร์นันเก้ ประธานธนาคารกลางสหรัฐ (เฟด) ได้ส่งสัญญานว่า เฟดอาจเริ่มลดขนาดการเข้าซื้อพันธบัตร โดยสรุปสาระสำคัญได้ว่า เฟด จะเริ่มชะลอโครงการซื้อพันธบัตรหรือมาตรการผ่อนคลายเชิงปริมาณ (QE) ในปลายปีนี้ หากเศรษฐกิจฟื้นตัวตามที่คาดการณ์ไว้ และหากข้อมูลเศรษฐกิจยังคงออกมาสอดคล้องกับที่คาดการณ์ไว้ เฟดจะยังคงลดขนาดวงเงินซื้อพันธบัตรไปจนถึงช่วงครึ่งปีแรกของปีหน้า และคาดว่าจะสิ้นสุดโครงการซื้อพันธบัตรประมาณกลางปีหน้า

สัญญาณดังกล่าวทำให้นักวิเคราะห์พากันคาดการณ์ว่า เฟดจะเริ่มลด QE ในเดือนกันยายนของปีนี้ และจะสิ้นสุดมาตรการ QE ในกลางปีหน้า ผลการคาดการณ์ดังกล่าวส่งผลให้ตลาดหุ้นราคาพันธบัตรร่วงอย่างหนักและหนุนให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐสูงขึ้นแตะระดับสูงสุดในรอบ 15 เดือน และยังส่งผลให้ตลาดหุ้นไทยเดือนมิถุนายน ลดลง 13% จากเดือนพฤษภาคม และมูลค่าตลาดหายไป 2 ล้านล้านบาท โดยนักลงทุนต่างชาติขายสุทธิกว่า 4 หมื่นล้านบาทในเดือนมิถุนายน และ 7 หมื่นล้านบาทนับตั้งแต่ต้นปี พ.ศ. 2556 (เกือบทั้งหมดของมูลค่าซื้อสุทธิ 7.6 หมื่นล้านบาทในปี พ.ศ. 2555)

แต่ความกังวลดังกล่าวก็เริ่มปรับลดลง เมื่อ นายเบน เบอร์นันเก้ ได้สร้างความชัดเจนในเรื่อง QE ในวันที่ 17 ก.ค.ว่า เฟดจะยังคงคาดการณ์ถึงการเริ่มต้นลดปริมาณการเข้าซื้อสินทรัพย์ในตลาดภายในปลายปีนี้ แต่ทั้งนี้จะขึ้นอยู่กับสถานการณ์ทางเศรษฐกิจ และการเงิน โดยนายเบน เบอร์นันเก้ระบุด้วยว่า จะมีการลดระดับการเข้าซื้อสินทรัพย์ในตลาดให้เร็วขึ้นกว่าเดิม หากสถานการณ์ทางเศรษฐกิจพัฒนาขึ้นเร็วกว่าที่คาดไว้ หรือในอีกทางหนึ่งนั้น การเข้าซื้อพันธบัตรเดือนละ 85,000 ล้านดอลลาร์ อาจจะคงอยู่ไปนานกว่าเดิม หากแนวโน้มตลาดแรงงานยังซบเซาอยู่ หรือเงินเฟ้อไม่มีแนวโน้มที่จะขยับขึ้นไปตามเป้า 2% ที่เฟดวางไว้ และ ถ้าตกอยู่ในสถานการณ์ที่จำเป็น คณะกรรมการกำหนดนโยบายของเฟด ก็ได้เตรียมพร้อมที่จะนำเครื่องมือทั้งหมดที่มีอยู่ รวมถึง เพิ่มช่วงเวลาในการเข้าซื้อ เพื่อสนับสนุนให้การจ้างงานกลับคืนมาอยู่ในระดับสูงสุด ควบคู่ไปกับราคาที่มีเสถียรภาพ ความชัดเจนดังกล่าว ทำให้ภาวะตลาดหุ้น และสินทรัพย์เสี่ยงได้ปรับตัวสูงขึ้นจากความเชื่อมั่นของนักลงทุนที่เริ่มฟื้นตัวหลังการส่งสัญญาณเชิงผ่อนคลายจากทาง FED ต่อความยืดหยุ่นในการดำเนินมาตรการกระตุ้นเศรษฐกิจ

อย่างไรก็ตาม การหยุด QE คือ การหยุดยากระตุ้น เมื่อเศรษฐกิจแข็งแรง ซึ่งถือเป็นเรื่องที่ถูกต้อง แม้อาจทำให้เกิดความผันผวนบ้างในระยะสั้น จากสภาพคล่องที่ลดลง แต่การหยุด QE สะท้อนว่าเศรษฐกิจของสหรัฐ ประเทศที่มีขนาดเศรษฐกิจใหญ่ที่สุดของโลกมีการปรับตัวดีขึ้น ซึ่งจะส่งผลดีต่อการลงทุนในระยะยาว

เศรษฐกิจจีนจะชะลอตัวหรือไม่ และอย่างไร

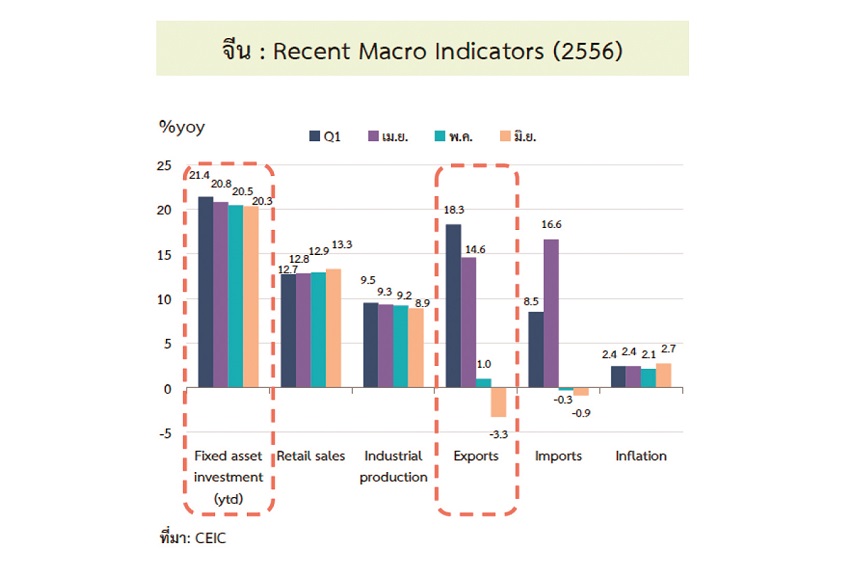

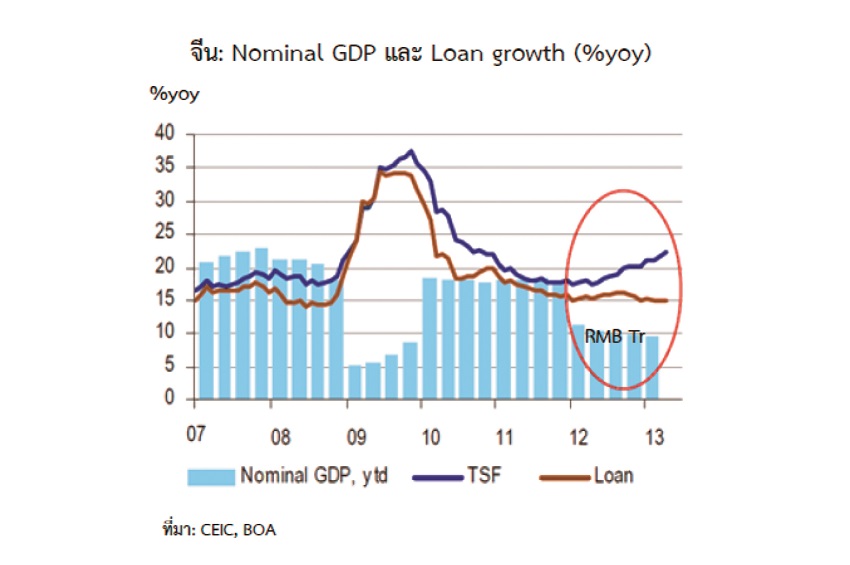

เดือนมิถุนายนที่ผ่านมา สัญญาณชะลอตัวของเศรษฐกิจจีนและการตึงตัวในการกู้ยืมเงินผ่านตลาดระหว่างธนาคาร (interbank market) ที่ทำให้อัตราดอกเบี้ยกู้ยืมระหว่างธนาคารปรับสูงถึง 10.8% ในวันที่ 20 มิ.ย. จากการที่ธนาคารกลางจีนได้ยับยั้งการฉีดสภาพคล่องเพื่อลงโทษธนาคารที่กู้เงินด้วยดอกเบี้ยต่ำมาปล่อยกู้ในธุรกิจที่มีความเสี่ยง แม้สถานการณ์ในท้ายสุดจะคลี่คลายลง แต่ก็ทำให้นักลงทุนกังวลในเสถียรภาพของสถาบันการเงินในจีนจากการปล่อยกู้ที่ขาดการกำกับดูแลที่ดีจากสถาบันการเงินที่เรียกกันว่า Shadow Banking

การดำเนินนโยบายการเงินแบบเข้มงวดโดยควบคุมปริมาณเงินไม่ให้ไหลไปสู่ภาคธุรกิจที่ไม่ก่อให้เกิดผลผลิตและการเก็งกำไร ตลอดจนการปรับขึ้นของต้นทุนสินเชื่อดังกล่าวจะส่งผลกระทบต่อการเติบโตด้านการลงทุนซึ่งเป็นตัวจักรสำคัญที่ทำให้เศรษฐกิจจีนเติบโตในช่วงที่ผ่านมา ซึ่งจะทำให้เศรษฐกิจจีนชะลอการเติบโตลง

ล่าสุดรัฐบาลจีนเปิดเผยอัตราการเจริญเติบโตทางเศรษฐกิจของประเทศในช่วงไตรมาสที่สองของปี ตั้งแต่เดือนเมษายนถึงเดือนมิถุนายน ปรากฏว่าเศรษฐกิจเติบโตขึ้นเพียงร้อยละ 7.5 เมื่อเทียบกับช่วงเวลาเดียวกันของปีที่ผ่านมา โดยสถิติดังกล่าวแสดงให้เห็นว่าเศรษฐกิจจีนชะลอตัวลงเป็นไตรมาสที่สองติดต่อกันในปีนี้ โดยเมื่อต้นปีที่ผ่านมา ตัวเลขการเติบโตอยู่ที่ร้อยละ 7.5 ซึ่งเป็นไปตามความคาดหมายของนักวิเคราะห์ ที่มองว่ารัฐบาลจีนต้องการคุมไม่ให้เศรษฐกิจเติบโตเร็วเกินไปเพื่อหลีกเลี่ยงภาวะฟองสบู่ (รัฐบาลจีนตั้งเป้าการเจริญเติบโตปี พ.ศ. 2556 ไว้ที่ร้อยละ 7.5 ซึ่งถือเป็นเป้าหมายที่ต่ำที่สุดของจีนในรอบกว่า 20 ปี) อย่างไรก็ตาม ก็มีนักวิเคราะห์บางส่วนห่วงว่าเศรษฐกิจจีนอาจชะลอตัวเกินกว่าที่รัฐบาลต้องการ และอาจไม่สามารถบรรลุอัตราการเติบโตทางเศรษฐกิจที่ตั้งเป้าหมายไว้ร้อยละ 7.5 ได้ หากรัฐบาลไม่ออกนโยบายกระตุ้นเศรษฐกิจเพิ่มมากขึ้น ZIMF ปรับลดประมาณการการเติบโตของเศรษฐกิจจีนเป็น 7.75% ในปีนี้ และ 7.75% ในปีหน้า จากเดิม 8%ในปีนี้และ 8.2% ในปีหน้า) การชะลอตัวของเศรษฐกิจจีนอาจส่งผลให้บริษัทหรือประเทศคู่ค้าที่พึ่งพาหรือมีธุรกรรมที่เกี่ยวข้องกับจีนในสัดส่วนที่สูงประสบปัญหา นอกจากนี้การชะลอตัวทางเศรษฐกิจดังกล่าว ทำให้ดัชนี MSCI China ซื้อขายกันที่ Forward PE ที่ 8 เท่า ต่ำกว่าค่าเฉลี่ยของภูมิภาค เอเชีย แปซิฟิคประมาณ 23% ล่าสุด โกลด์แมน แซคส์ ปรับลดความน่าสนใจในหุ้นจีนลงถึง 15% และลดการคาดการณ์อัตราการเติบโตของกำไรต่อหุ้นในตลาดหุ้นจีนเหลือเพียง 6% จากเดิม 10% ซึ่งจะทำให้นักลงทุนต้องเพิ่มความระมัดระวังมากยิ่งขึ้น

ภาวะเศรษฐกิจไทยจะเป็นอย่างไรต่อไป หลังจากเริ่มมีสัญญาณชะลอตัวมาต่อเนื่อง

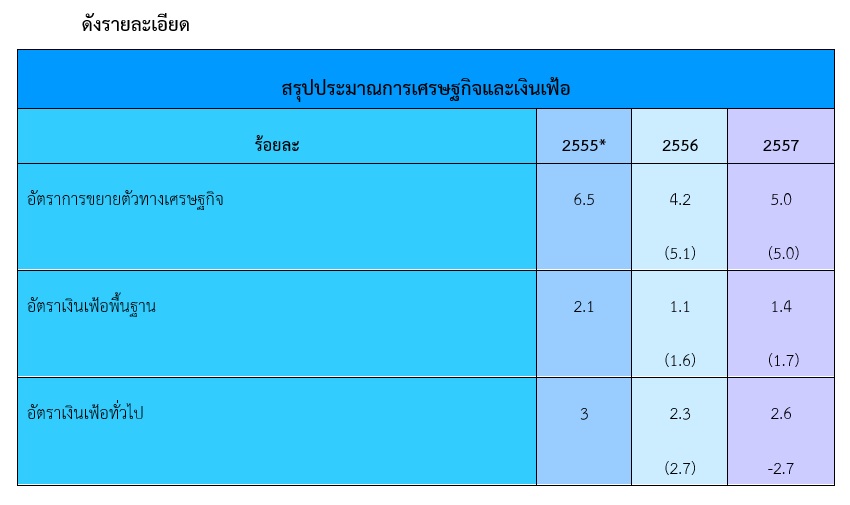

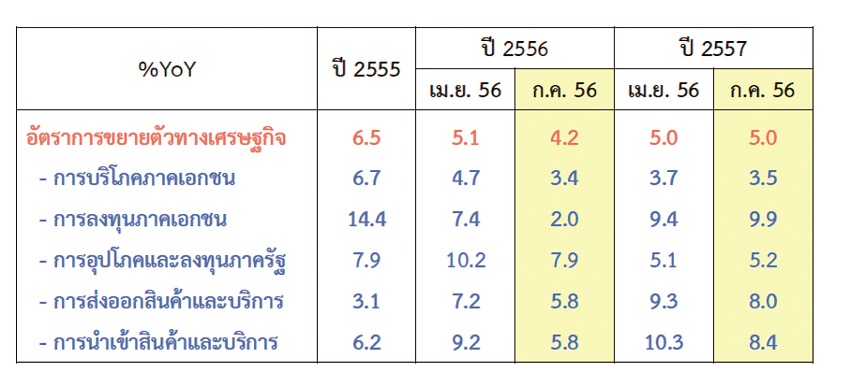

ล่าสุด (วันที่ 19 กค. ) ธนาคารแห่งประเทศไทยก็ได้ประกาศปรับลดการคาดการณ์การเติบโตเศรษฐกิจของไทยเหลือ 4.2% ต่ำกว่า ประมาณการของสมาคมนักวิเคราะห์หลักทรัพย์ที่ประเมินการเติบโตเศรษฐกิจปีนี้เหลือ 4.6% จาก 4.9% ส่วนปี พ.ศ. 2557 ธนาคารแห่งประเทศไทยคงอัตราการเติบโตเศรษฐกิจเท่าเดิมที่ 5% เทียบกับสมาคมนักวิเคราะห์หลักทรัพย์ที่ปรับเหลือ 4.8% จาก 5%

หมายเหตุ * ข้อมูลจริง

( ) ข้อมูลจากรายงานนโยบายการเงิน เดือนเมษายน พ.ศ. 2556

เนื่องจากอุปสงค์ในและต่างประเทศชะลอลงพร้อมกัน จากผลของมาตรการกระตุ้นเศรษฐกิจที่หมดลงเร็ว กว่าคาด และการส่งออกที่ฟื้นตัวช้า ทำให้เกิดการปรับลดในกิจกรรมเศรษฐกิจเกือบทุกรายการ กล่าวคือ

• การบริโภคภาคเอกชนลดคาดการณ์เหลือ 3.4% (จากเดิม 4.7%) ชะลอลงเร็วกว่าคาด สาเหตุจากผลของมาตรการกระตุ้นภาครัฐหมดลง ตั้งแต่ปลายไตรมาสที่ 1 เร็วกว่าคาด และภาระหนี้ที่เร่งขึ้นมากทาให้การซื้อสินค้าคงทนอื่นเริ่มชะลอตัว

• การลงทุนภาคเอกชนลดคาดการณ์เหลือ 2.0% (จากเดิม 7.4%)

• การลงทุนภาครัฐลดคาดการณ์เหลือ 7.9% (จากเดิม 10.2%)

• การเติบโตด้านปริมาณของสินค้าออกและบริการลดคาดการณ์เหลือ +5.8% (จากเดิม +7.2%) และมูลค่าการส่งออก (ในรูปดอลลาร์) ปี ค.ศ. 2013 ลดคาดการณ์เหลือ +4.0% (จากเดิม +7.5%) ชะลอลง โดยเฉพาะการส่งออกไปจีน

(บนสมมติฐานว่าการใช้จ่ายเพื่อโครงการลงทุนบริหารจัดการน้ำ ลดลงเหลือจำนวน 1.9 หมื่นล้านบาท จากเดิม 5.4 หมื่นล้านสาเหตุจากการต้องทำตามคำสั่งศาลปกครอง ที่ให้ทำประชาพิจารณ์ก่อนดำเนินโครงการ )

แต่อย่างไรก็ตามธนาคารแห่งประเทศไทยก็ยังเชื่อว่าเศรษฐกิจไทยจะกลับมาขยายตัวในอัตราปกติ เนื่องจากพื้นฐานยังอยู่ ในเกณฑ์ดี จะมีที่ต้องติดตามอย่างใกล้ชิด คือ เสถียรภาพเศรษฐกิจการเงิน จากเงินทุนที่เคลื่อนย้ายอย่างรวดเร็ว ซึ่งจะส่งผลต่อความผันผวนของอัตราแลกเปลี่ยน และสินเชื่อภาคครัวเรือนที่อยู่ในระดับสูงอาจกระทบต่อความสามารถในการรองรับเหตุไม่คาดฝันในอนาคต และข้อจำกัดในภาคการผลิต เช่น กำลังและผลิตภาพแรงงาน และระบบโลจิสติกส์ อาจทำให้เศรษฐกิจขยายตัวได้ไม่เต็มที่ ขณะที่การกระตุ้นเศรษฐกิจผ่านด้านอุปสงค์ทำได้เพียงระยะสั้น

ความมั่นคงทางการเมือง ปัจจัยเสี่ยงต่อภาวะเศรษฐกิจ

ไม่ว่าจะเป็นความผิดพลาดของการดำเนินนโยบายโครงการรับจำนำข้าวที่ขาดทุนกว่าแสนล้านบาท โดยเฉพาะการปกปิดข้อมูล ส่งผลกระทบต่อเนื่องถึงความไม่มั่นใจต่อคุณภาพข้าว และโครงการบริหารจัดการน้ำที่ต้องชะงักเลื่อนออกไปจากคำสั่งศาลปกครองเพราะไม่ดำเนินการตามขั้นตอนที่กำหนดในกฎหมาย การแก้ไขรัฐธรรมนูญ การผลักดัน พรบ. ปรองดอง และล่าสุดคลิปเสียงหนูถั่งเช่ากับราชสีห์ ฯลฯ ทั้งหมดนี้ได้ก่อให้เกิดปัญหาวิกฤติศรัทธาขึ้นในทุกนโยบายของรัฐบาล และก่อให้เกิดแนวร่วมต่อต้านรัฐบาลมากยิ่งขึ้น หนึ่งในตัวอย่างที่เห็น คือ กลุ่มหน้ากากขาว ที่ได้กระจายไปทั่วประเทศ แม้ในจังหวัดทางภาคเหนือ อีสานที่เป็นฐานเสียงสำคัญของพรรคเพื่อไทย ส่งผลให้การขับเคลื่อนนโยบายต่างๆ ไม่ว่าโครงการบริหารจัดการน้ำ 3.5 แสนล้าน การออกกฎหมายเพื่อกู้เงิน 2 ล้านล้านบาท เพื่อลงทุนปรับโครงสร้างพื้นฐาน พบอุปสรรค เมื่อการลงทุนภาครัฐชะลอตัว การพัฒนาโครงสร้างพื้นฐานของประเทศต้องเลื่อนไป

กลยุทธ์การลงทุน ตลาดหุ้นยังเป็นการลงทุนที่ให้ผลตอบแทนที่ดีในระยะยาว เพิ่มน้ำหนักการลงทุนในตลาดหุ้นประเทศพัฒนาแล้ว (ประมาณ 10-15% ของพอร์ต)

การเติบโตของเศรษฐกิจในประเทศพัฒนาแล้ว ทำให้การลงทุนในตลาดหุ้นของประเทศพัฒนาแล้วเพิ่มโอกาสของผลตอบแทนที่น่าสนใจประกอบกับความผันผวนที่ต่ำกว่าของประเทศพัฒนาแล้วจะช่วยลดความเสี่ยงของพอร์ตการลงทุน โดยตลาดหุ้นประเทศพัฒนาแล้วที่น่าสนใจที่สุด คือ สหรัฐฯจากการฟื้นตัวของภาวะเศรษฐกิจ รองลงมาคือ ญี่ปุ่น ที่เศรษฐกิจมีแนวโน้มปรับตัวดีขึ้นจากโครงการ QQE

ลดน้ำหนักตลาดหุ้นไทย (ลงทุนประมาณ 35-40% ของพอร์ต)

การที่ราคาหุ้นไทยได้ปรับลดมากจนอยู่ในระดับที่น่าลงทุน forward PE สำหรับปี พ.ศ. 2556 – 2557 อยู่ที่ระดับ 12.6 และ 11.8 เท่า ขณะที่คาดว่าอัตราการเติบโตของกำไรต่อหุ้น (EPS Growth) ปี พ.ศ. 2556 จะเติบโตเฉลี่ย 20.0% ประกอบกับสภาพคล่องที่ยังมีอยู่มากในตลาด ทำให้ตลาดหุ้นไทยยังเป็นช่องทางการลงทุนที่น่าสนใจสำหรับการลงทุนระยะสั้น (ไตรมาส 3) แต่จะมีความผันผวนสูงในระยะเวลาที่เหลือของปี ทั้งจากกระแสเงินทุนเคลื่อนย้ายจากการชะลอตัวเศรษฐกิจจีน ความไม่แน่นอนของการหยุด QE ของเฟด (แม้จะมีโอกาสที่เฟดจะหยุดมาตรการ QE ช้ากว่าคาดการณ์ เนื่องจากเศรษฐกิจสหรัฐฯยังมีความเสี่ยงจากการปรับลดงบประมาณของรัฐบาล) ทำให้การเติบโตของหุ้นไทยมีจำกัด สมาคมนักวิเคราะห์หลักทรัพย์ได้เปิดเผยผลสำรวจความเห็นนักวิเคราะห์เกี่ยวกับแนวโน้มการลงทุนครึ่งหลังปี พ.ศ. 2556 โดยระบุว่า ความวิตกเรื่องเศรษฐกิจจีน และการเตรียมลดและเลิกมาตรการผ่อนคลายทางการเงินเพื่อกระตุ้นเศรษฐกิจ (QE) ของสหรัฐฯ ส่งผลให้นักวิเคราะห์ปรับลดคาดการณ์ดัชนีตลาดหลักทรัพย์ ณ ปลายปี พ.ศ. 2556 เฉลี่ยเหลือ 1,569 จุด จากการสำรวจครั้งก่อนอยู่ที่ 1,625 จุด แต่ด้วยผลประกอบการของบริษัทจดทะเบียน (บจ.) ยังคงขยายตัวดี การฟื้นตัวของเศรษฐกิจโลกและสหรัฐ

ลดน้ำหนักลงทุนตราสารหนี้ไทย (ลงทุนประมาณ 25-30% ของพอร์ต)

ข้อมูลจากสมาคมตลาดตราสารหนี้ไทย(ThaiBMA) เปิดเผยภาพรวมตลาดตราสารหนี้ไทยช่วงครึ่งแรกของปี พ.ศ. 2556 ว่าในส่วนของตลาดแรกมีการขยายตัวอย่างต่อเนื่อง โดยเฉพาะตราสารหนี้ระยะยาวของภาครัฐและเอกชน โดยมูลค่าคงค้างของตราสารหนี้ทุกประเภทรวมกันสิ้นเดือนมิถุนายน พ.ศ. 2556 เท่ากับ 8.88 ล้านล้านบาท ขณะที่ความเคลื่อนไหวในตลาดรอง พบว่าการซื้อขายตราสารหนี้มีมูลค่ารวมอยู่ที่ 11.95 ล้านล้านบาท พบว่าการซื้อขายตราสารหนี้ที่มีอายุตั้งแต่ 1 ปีขึ้นไปได้รับความสนใจจากนักลงทุนเพิ่มขึ้นค่อนข้างมากเมื่อเทียบกับในช่วงเดียวกันของปีก่อน6หน้าโดยมูลค่าการซื้อขายเฉลี่ยต่อวันในช่วงครึ่งแรกของปี พ.ศ. 2556 อยู่ที่ประมาณวันละ 37,345 ล้านบาทหรือเพิ่มขึ้นจากในช่วงเดียวกันของปี พ.ศ. 2555 ถึง 102% โดยในช่วงครึ่งปีแรกนักลงทุนต่างประเทศซื้อสุทธิเฉพาะตราสารหนี้ที่มีอายุมากกว่า 1 ปี ประมาณ 123,000 ล้านบาท อย่างไรก็ตาม ในช่วงเดือนพฤษภาคม-มิถุนายน พ.ศ. 2556 นักลงทุนต่างชาติเริ่มขายตราสารหนี้ทั้งระยะสั้นและระยะยาวรวมกัน 53,000 ล้านบาท บวกกับตราสารหนี้เดิมที่ถือครองอยู่และหมดอายุไป โดยไม่ได้ทำการลงทุนซ้ำอีกจำนวน 41,000 ล้านบาท ทำให้โดยรวมแล้วมีเงินไหลออกจากตลาดตราสารหนี้ไทยในช่วงระยะเวลาเพียง 2 เดือน กว่า 94,000 ล้านบาท ส่งผลให้ยอดการถือครองตราสารหนี้ของนักลงทุนต่างประเทศสิ้นเดือนมิถุนายน พ.ศ. 2556 อยู่ที่ 772,000 ล้านบาท หรือเพิ่มขึ้น 9% เมื่อเทียบกับสิ้นปี พ.ศ. 2555

ส่วนแนวโน้มตลาดตราสารหนี้ไทยในช่วงครึ่งหลังของปี พ.ศ. 2556 ปัจจัยหลักที่จะมีผลต่อการลงทุนในช่วงถัดไปอยู่ที่ตัวเลขที่แสดงถึงการฟื้นตัวของเศรษฐกิจไทยและการดำเนินนโยบายของธนาคารแห่งประเทศไทย (ธปท.) ในการรักษาเสถียรภาพด้านอัตราแลกเปลี่ยน นอกจากนี้ กระแสเงินลงทุนต่างชาติที่ไหลเข้าออกประเทศไทย รวมถึงความชัดเจนของการดำเนินมาตรการอัดฉีดเม็ดเงินเข้าสู่ระบบเพื่อกระตุ้นเศรษฐกิจหรือ QE ของสหรัฐ ทั้งนี้คาดว่าแนวโน้มอัตราผลตอบแทนตราสารหนี้ในประเทศในช่วงที่เหลือจะมีความผันผวนซึ่งมีโอกาสทั้งที่อาจจะปรับตัวเพิ่มขึ้นได้

เพิ่มน้ำหนักการลงทุนในกองทุนอสังหาริมทรัพย์ (ประมาณ 5-10% ของพอร์ต)

ที่ผ่านมา กองทุนอสังหาริมทรัพย์มีแนวโน้มจะทนทานต่อความผันผวนของตลาดหุ้นได้ดีในช่วงตลาดหุ้นขาลง ตัวอย่างเช่น เดือน พ.ค. ที่ผ่านมา กองทุนอสังหาริมทรัพย์ปรับลดในอัตราที่ต่ำกว่าตลาดหลักทรัพย์มาก และด้วยผลตอบแทนที่รวมเงินปันผลด้วยจะอยู่ที่ 7-8%สูงกว่าเมื่อเทียบกับเงินฝาก กองทุนอสังหาริมทรัพย์จึงน่าสนใจอยู่มากสำหรับการลงทุนระยะยาว

ลดน้ำหนักการลงทุนในทองคำ (ประมาณ 2-5% ของพอร์ต)

ราคาทองคำในครึ่งปีหลังมีทิศทางเชิงลบโดยปัจจัยที่มีผลกระทบคือ การชะลอ QE ของสหรัฐฯ หากมีการชะลอ จะมีผลกดดันต่อราคาทองคำ ทำให้ราคาลดลงอีก รวมถึงการชะลอลงของเศรษฐกิจจีน ก็กระทบต่อราคาทองคำได้เช่นกัน ทิศทางค่าเงินบาท การขายของกองทุนขนาดใหญ่ และประเด็นสุดท้าย คือ การเก็งกำไรในตลาด ทั้งนี้ศูนย์วิจัยทองคำ เปิดเผยผลสำรวจเป้าหมายราคาทองคำจากผู้ค้าทองคำรายใหญ่จำนวน 6 แห่ง พบว่า ผู้ค้าเชื่อครึ่งปีหลังราคาทองคำเคลื่อนไหวที่ระดับ 1,300-1,400 ดอลลาร์สหรัฐฯต่อออนซ์

ทั้งนี้ผู้ค้าทองคำรายใหญ่ให้ความเห็นราคาทองคำเฉลี่ย ดังนี้ บริษัท คลาสสิก โกลด์ จำกัด คาดราคาเฉลี่ยที่ 1,350 ดอลลาร์สหรัฐฯ ต่อออนซ์, บริษัท จีที เวลธ์ แมเนจเมนท์ จำกัด คาดราคาเฉลี่ยที่ 1,300 ดอลลาร์สหรัฐฯ ต่อออนซ์, ห้างขายทองจินฮั้วเฮง คาดราคาเฉลี่ยอยู่ที่ 1,400 ดอลลาร์สหรัฐฯ ต่อออนซ์ , บริษัท แม่ทองสุก จำกัด คาดว่าราคาเฉลี่ยอยู่ที่ 1,325 ดอลลาร์สหรัฐฯ ต่อออนซ์, บริษัท วายแอลจี แอนด์ บูลเลี่ยน จำกัด คาดว่าราคาเฉลี่ย 1,350 ดอลลาร์สหรัฐฯ ต่อออนซ์ และบริษัท ออสสิริส จำกัด ให้ราคาเฉลี่ยอยู่ที่ 1,350 ดอลลาร์สหรัฐฯ ต่อออนซ์

เรื่อง : สาธิต บวรสันติสุทธิ์

-----------------------

นิตยสารMBA ฉบับที่ 168 August 2013