ทั้งในแง่ของข้อจำกัดที่มาจากภาครัฐเช่นการเปิด-ปิดห้างสรรพสินค้า CPG ได้รับแรงกดดันทั้งในด้านการจัดหาซัพพลายให้กับห้างค้าปลีกฯ และดีมานด์จากฝั่งลูกค้า ในขณะที่ห้างค้าปลีกก็เผชิญกับปัญหาการแบกรับต้นทุนที่สูงขึ้นจากการขายผ่านออนไลน์ที่เพิ่มขึ้นหลายเท่าตัวและส่งผลกระทบต่อรายได้โดยรวม ดันน์ฮัมบี้จึงได้ทำการสำรวจผู้ค้าปลีกและ CPG 80 รายจาก 15 ประเทศทั่วโลก ในหัวข้อ “2021 Future of Retailer and CPG Collaboration” เพื่อค้นหาปัจจัยใดบ้างที่จะส่งเสริมให้เกิดการทำงานร่วมกันเพื่อมอบบริการที่ดีที่สุดแก่ผู้บริโภค โดยมีผู้เชี่ยวชาญอาวุโสของดันน์ฮัมบี้และพันธมิตรทางด้านเทคโนโลยีร่วมให้ข้อคิดเห็นและคำแนะนำเพิ่มเติม

ที่ผ่านมาธุรกิจค้าปลีกสินค้าอุปโภคบริโภคเป็นความสัมพันธ์แบบพึ่งพาอาศัยกันระหว่าง buyer กับ seller ที่มาบรรจบกันเพื่อตอบสนองต่อความต้องการของผู้บริโภค เมื่อ 40 ปีก่อนเป็นช่วงเวลาที่ผู้ค้าปลีกสินค้าอุปโภคบริโภคในกลุ่มประเทศเศรษฐกิจโลกที่พัฒนาแล้วได้เติบโตและมีส่วนแบ่งการตลาดเพิ่มขึ้น ส่งผลให้เขามีอำนาจในการต่อรองสูงและสร้างอิทธิพลเหนือซัพพลายเออร์มากขึ้นตามลำดับ ผลกระทบที่เกิดขึ้นต่อราคา ตัวเลือกผลิตภัณฑ์และนวัตกรรมสำหรับผู้ซื้อของจึงมักจะถูกมองข้ามไป เช่นเดียวกับผลกระทบต่อความยั่งยืนในการผลิตและการบริโภค อย่างไรก็ตาม ทุกวันนี้ต่างเป็นที่ยอมรับกันอย่างกว้างขวางว่า การสร้างดีมานด์ฝั่งผู้บริโภคและการรักษาความสามารถในการแข่งขันจำเป็นต้องให้ความสำคัญมากขึ้นกับการทำงานร่วมกัน (collaboration) การทำงานด้วยความโปร่งใสเพื่อบรรลุวัตถุประสงค์ร่วมกันในการตอบสนองต่อความต้องการของผู้ซื้อ ด้วยเหตุนี้ การกำหนดเป้าหมายต่าง ๆ เพื่อปรับปรุงประสบการณ์ผู้ซื้อให้ดีขึ้นจึงถือเป็นแนวทางปฏิบัติพื้นฐานที่ทำควบคู่ไปกับวัตถุประสงค์ทางการค้าแบบดั้งเดิมภายใต้ข้อตกลงของแผนธุรกิจร่วมกัน (JBP)

ไฮไลท์ข้อมูลสำคัญ - ประเทศไทย

ผลการศึกษาทั่วโลกให้ข้อมูลเชิงลึกที่ดีเกี่ยวกับพฤติกรรมของผู้บริโภคที่เปลี่ยนแปลงไป รวมถึงปัจจัยขับเคลื่อนและช่องทางต่างๆ ที่ผู้ซื้อจะมาเจอกับแบรนด์สินค้า (Touchpoints) ซึ่งจะส่งผลต่อการเปลี่ยนแปลงนี้ แต่เมื่อลงลึกในข้อมูลระดับประเทศที่ละเอียดยิ่งขึ้น เราจะเห็นได้ว่าปัจจัยขับเคลื่อนในอนาคตสำหรับพันธมิตรที่ประสบความสำเร็จและวิธีจัดลำดับความสำคัญของปัจจัยขับเคลื่อนเหล่านี้จะแตกต่างกันไปตามแต่ละภูมิภาค เช่นในกรณีของประเทศไทย ข้อมูลเชิงลึกระดับโลกถูกประมวลผลจากการสอบถามผู้เข้าร่วม 80 คนใน 15 ประเทศ (รวมถึงประเทศไทย) อย่างไรก็ตามมีจำนวนผู้ตอบแบบสอบถามจากกลุ่มประเทศในแต่ละภูมิภาคไม่เท่ากันดังนั้นเพื่อให้ได้มาซึ่งข้อมูลที่เฉพาะเจาะจงกับประเทศไทย ดันน์ฮัมบี้ (dunnhumby) จึงได้ทำการวิจัยเพิ่มเติมโดยสำรวจผู้เชี่ยวชาญในบริษัท CPG และห้างค้าปลีกจำนวน 34 คนจากประเทศไทย ผลลัพธ์ที่ได้จากผู้ตอบแบบสอบถามในประเทศไทยสอดคล้องกับฉันทามติทั่วโลกว่า การทำงานร่วมกันของผู้ค้าปลีก / CPG จะเพิ่มขึ้น โดย 74% ของผู้นำในแวดวงค้าปลีกคาดว่าการทำงานร่วมกันจะเติบโตอย่างต่อเนื่องในช่วง 5 ปีข้างหน้า

เหตุผลอันดับต้นๆ ของการเติบโตที่คาดการณ์ไว้คือมีการเชื่อมโยงระหว่างกันในด้านต่างๆ: “เพื่อกำหนดทิศทาง/กลยุทธ์ และพัฒนาแผนธุรกิจร่วมกันในการฟื้นตัวและผลักดันยอดขาย/กลยุทธ์สมประโยชน์” (28%) “เพื่อตอบสนองต่อการเปลี่ยนแปลงในพฤติกรรม/ความต้องการของผู้บริโภคอย่างรวดเร็ว” (17%) และ “เพื่อช่วยให้ธุรกิจหาทางออกเพื่อความอยู่รอด/การฟื้นตัว (14%)” ผู้นำในวงการไทยส่วนใหญ่ที่เราสำรวจเชื่อมั่นว่า การทำงานร่วมกันระหว่างผู้ค้าปลีกกับ CPGs จะเพิ่มขึ้นโดยได้รับแรงผลักดันจากสถานการณ์ตลาดและพฤติกรรมของผู้ซื้อที่เปลี่ยนแปลงอย่างรวดเร็ว การทำงานร่วมกันที่แข็งแกร่งในการพัฒนากลยุทธ์ที่ถูกต้องจะช่วยให้ผู้ค้าปลีกและ CPGs สามารถตอบสนองต่อการเปลี่ยนแปลงและเติบโตในสภาพแวดล้อมของตลาดยุคหลังโควิดที่ซับซ้อนมากขึ้นได้อย่างมีประสิทธิภาพ เมื่อศึกษาในรายละเอียดเพิ่มเติมทั้งในแง่ของปัจจัยขับเคลื่อนหลักและ Touchpoints ต่าง ๆ ทำให้เราเข้าใจถึงวิธีที่ CPGs และผู้ค้าปลีกสามารถเพิ่มประสิทธิภาพการทำงานร่วมกันเพื่อให้การลงทุนและการใช้ทรัพยากรเกิดประสิทธิภาพสูงสุด ในขณะเดียวกันก็สร้างประสบการณ์ที่เหนือชั้นให้กับลูกค้า แต่ก่อนอื่นควรสังเกตความแตกต่างระหว่างความร่วมมือและการทำงานร่วมกัน ผลสำรวจทั่วโลกแสดงให้เห็นชัดว่าสองคำนี้ฟังดูคล้ายคลึงกันแต่มีบริบทที่แตกต่างกันมาก

การระบุจุดยุทธศาสตร์สำคัญ (Touchpoints) สำหรับอนาคต

จากคำตอบที่ได้รับจาก CPGs และผู้ค้าปลีกต่าง ๆ ในประเทศไทย Touchpoints 6 อันดับแรกที่คาดว่าจะมีความสำคัญเพิ่มขึ้น ได้แก่

- การบริหารจัดการหมวดหมู่สินค้าออนไลน์ (Online Category Management)

- นวัตกรรมผลิตภัณฑ์ใหม่

- การจัดแบ่งประเภทสินค้า (Assortment)

- การส่งเสริมการขาย (โปรโมชั่น)

- การวินิจฉัยผลการดำเนินงาน

- สื่อในห้างค้าปลีก (ในสโตร์/ ออนไลน์/ CRM)

Touchpoints 3 อันดับแรกที่พบว่าจะเริ่ม ‘มีความสำคัญมากขึ้นอย่างยิ่งสำหรับ CPGs และผู้ค้าปลีกในประเทศไทย’ ได้แก่ 'การบริหารจัดการหมวดหมู่สินค้าทางออนไลน์' (76%) 'สื่อในห้างค้าปลีก (59%) และ 'การวินิจฉัยผลการดำเนินงาน' (38%)

‘การบริหารจัดการหมวดหมู่สินค้าทางออนไลน์’ ได้รับการจัดอันดับให้มีความสำคัญที่สุด ซึ่งสอดคล้องกับผลลัพธ์ทั่วโลก อย่างไรก็ตามในผลลัพธ์ทั่วโลกมีการจัดอันดับให้ ‘สื่อในห้างค้าปลีก’ และ ‘การวินิจฉัยผลการดำเนินงาน’ มีความสำคัญน้อยกว่า แต่ให้น้ำหนักไปที่ ‘การซัพพลายสินค้า/ความพร้อมของสินค้าในสต็อค’ และ ‘การจัดแบ่งประเภทสินค้า’ เป็น Touchpoints ที่จะมีความสำคัญเพิ่มขึ้น

อุปสรรคที่คาดการณ์ไว้สำหรับการทำงานร่วมกันระหว่างผู้ค้าปลีกไทยกับ CPG ในอีก 5 ปีข้างหน้า

ผู้นำในธุรกิจค้าปลีกที่เข้าร่วมตอบแบบสอบถามของประเทศไทยได้จัดอันดับอุปสรรคที่คาดการณ์ไว้ซึ่งอาจขัดขวางการทำงานร่วมกันระหว่างผู้ค้าปลีกไทยกับ CPG ในอีกไม่กี่ปีข้างหน้า โดยระบุถึงอุปสรรคที่คาดการณ์ไว้ 4 อันดับแรก ประกอบด้วย 'การเน้นอัตรากำไรขั้นต่ำมากกว่าความต้องการของผู้ซื้อ' (53%) 'การจัดลำดับความสำคัญเชิงกลยุทธ์ที่ไม่สอดคล้อง' (44%) 'อัตรากำไรขั้นต้นจากรายได้ทางอื่น (back margin)' (44%) และ 'อัตรากำไรขั้นต้นจากรายได้การขาย (front margin)' (38%)

นอกจากนี้ ผู้ตอบแบบสอบถามยังระบุถึงอุปสรรคอื่นๆ ที่มองว่าเป็นภัยคุกคามต่อความสำเร็จ ซึ่งก็คือ ‘กำลังซื้อของผู้ค้าปลีกรายใหญ่’ โดยเป็นประเด็นที่เห็นร่วมกัน ผลลัพธ์โดยรวมบ่งชี้ให้เห็นถึงอุปสรรคต่าง ๆ ที่เกิดขึ้นในการทำงานร่วมกันที่มักขับเคลื่อนด้วยการมุ่งเน้นไปที่อัตรากำไรขั้นต้น (margin) ตลอดจนผลเสียของการไม่ใส่ใจในความต้องการของผู้ซื้อ รวมทั้งการจัดลำดับความสำคัญเชิงกลยุทธ์ที่ไม่สอดคล้อง ที่ดันน์ฮัมบี้ (dunnhumby) เราเชื่อมั่นว่าจะสามารถเอาชนะอุปสรรคเหล่านี้ได้ด้วยการเลือกใช้แนวทาง ‘customer first’ หรือลูกค้าต้องมาเป็นอันดับแรก โดยอาศัยการสนับสนุนจากการรวบรวมและวิเคราะห์ข้อมูลเชิงลึก

ปัจจัยขับเคลื่อนที่สำคัญสำหรับการทำงานร่วมกันระหว่างผู้ค้าปลีกไทยกับ CPG

ผู้นำในแวดวงธุรกิจค้าปลีกของไทยที่เข้าร่วมสำรวจระบุถึงปัจจัยขับเคลื่อน 3 อันดับแรกสำหรับการทำงานร่วมกัน ได้แก่ ‘การเน้นเป้าหมายร่วมกันที่ความต้องการของผู้ซื้อ’ (65%) ‘การวางแผนประจำปีและการจัดลำดับความสำคัญเชิงกลยุทธ์ให้สอดคล้อง’ (53%) และ ‘การเติบโตทางออนไลน์’ (53%) ทั้งนี้ ผลสำรวจดังกล่าวแตกต่างจากผลลัพธ์รวมระดับโลกซึ่งจัดอันดับให้ 'การเติบโตทางออนไลน์' เป็นปัจจัยขับเคลื่อนอันดับหนึ่งและยังมี 'การต้องการสร้างความแตกต่าง' รวมอยู่ในปัจจัยขับเคลื่อน 3 อันดับแรก นอกจากนี้ เกือบครึ่งหนึ่งของผู้นำในแวดวง CPG และผู้ค้าปลีกไทยยังคงคิดว่ากลุ่มผู้ซื้ออาจไม่ส่งผลกระทบต่อการทำงานร่วมกันในทันที อีกครึ่งหนึ่งเชื่อว่าสามารถส่งผลกระทบได้ โดยจะทำให้เกิดอำนาจการต่อรอง/ปริมาณต่อรองที่สูงขึ้น ช่วยกำหนดกระแสนิยมของผู้ซื้อ และนำไปสู่การวางแผนที่มีประสิทธิภาพมากขึ้น

แหล่งข้อมูลที่สำคัญที่สุดสำหรับการทำงานร่วมกันของผู้ค้าปลีกไทยและ CPG

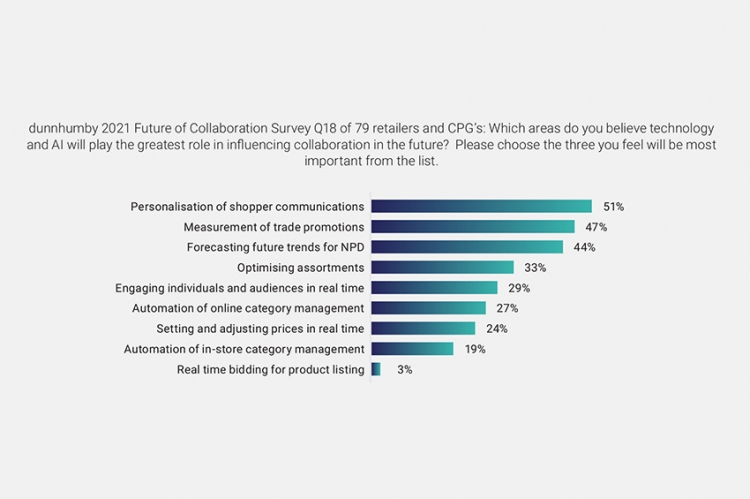

เพื่อให้บรรลุผลลัพธ์ตามต้องการที่ได้จากการทำงานร่วมกัน CPG และผู้ค้าปลีกต่าง ๆ ในประเทศไทยได้ระบุแหล่งข้อมูลที่สำคัญที่สุด 3 แหล่งที่ต้องพิจารณา ได้แก่ ‘Retailer Account – ข้อมูลลูกค้า / ผู้ซื้อ เช่น บริษัท dunnhumby' (76%), 'EPOS ที่รวมกลุ่มกัน เช่น Nielsen (50%) และ 'การวิจัยตลาด' (47%) ผลลัพธ์ที่ได้เหล่านี้ดูเหมือนจะมีความเกี่ยวโยงกับวิธีที่ผู้นำในแวดวงธุรกิจค้าปลีกของไทยมองเทคโนโลยีและ AI ที่มีอิทธิพลต่อการทำงานร่วมกัน โดยระบุถึงปัจจัยที่สำคัญที่สุด ได้แก่ ‘การปรับเปลี่ยนรูปแบบการสื่อสารกับผู้ซื้อให้เป็นแบบเฉพาะบุคคล’ (53%) ‘การคาดการณ์กระแสนิยมในอนาคต/การวิเคราะห์โอกาสสำหรับการพัฒนาผลิตภัณฑ์หรือบริการใหม่’ (44%) และ ‘การวางแผน/การดำเนินการ/และการวัดผลการส่งเสริมการขาย’ (41%)

เพื่อให้การสื่อสารกับผู้ซื้อในแบบเฉพาะบุคคลเป็นไปตามต้องการในกิจกรรมการทำงานร่วมกันประสบความสำเร็จ ผู้ค้าปลีกและ CPGs จะต้องเข้าถึงข้อมูลสำคัญของผู้ซื้อที่มีคุณค่า ซึ่งให้ความเข้าใจเกี่ยวกับพฤติกรรมของผู้ซื้อในปัจจุบันได้ดีขึ้น การเข้าถึงข้อมูลดังกล่าวจะช่วยปรับแต่งและเสริมความแข็งแกร่งให้กับแผนการเสนอขายต่างๆ

การพัฒนาขีดความสามารถด้านการวิเคราะห์ที่ CPGs และผู้ค้าปลีกไทยจัดอันดับว่าสำคัญที่สุดยังช่วยสนับสนุนข้อมูลเชิงลึกเหล่านี้เพิ่มเติมอีกด้วย โดยปัจจัยสามอันดับแรกประกอบด้วย 'การวิเคราะห์กระแสนิยมใหม่ / การวิเคราะห์โอกาสสำหรับการพัฒนาผลิตภัณฑ์หรือบริการใหม่ (59%) 'การเพิ่มประสิทธิภาพให้กับส่วนประสมทางการตลาด' (50%) 'Personalization และการนำเสนอสินค้าที่เหมาะสม' (44%)