ไม่แน่ใจเรื่องเศรษฐกิจบ้าง แต่อีกเหตุผลหนึ่งที่เป็นคนไทยไม่ค่อยใช้จ่ายก็คือ การที่คนไทยเป็นหนี้เยอะ ตัวเลขหนึ่งที่บอกถึงระดับความเป็นหนี้ของคนไทย ก็คือ หนี้ครัวเรือน โดยสัดส่วนหนี้ครัวเรือนล่าสุด (ครึ่งปี พ.ศ. 2557) อยู่ที่ 79.4% ของ GDP จากสิ้นปี พ.ศ. 2556 อยู่ที่ 82.3% ของ GDP จากปัญหาน้ำท่วมในปี พ.ศ. 2554 ที่ทำให้ประชาชนจำนวนมากต้องกู้เงินมาซ่อมแซมบ้าน และโครงการรถคันแรกในปี พ.ศ. 2556 ที่ทำให้ประชาชนกู้เงินซื้อรถยนต์จำนวนมาก ทำให้หนี้ครัวเรือนเพิ่มสูงขึ้นอย่างรวดเร็ว แถมต้นปี พ.ศ. 2557 การที่ชาวนายังไม่ได้รับเงินจำนำข้าว 9.2 หมื่นล้านบาท ทำให้ชาวนาต้องไปกู้นอกระบบมาใช้จ่ายไปก่อน หนี้ครัวเรือนยิ่งเพิ่มสูงขึ้นไปอีก แต่เมื่อมี คสช.เข้ามาบริหารประเทศ และมีการเร่งจ่ายเงินจำนำข้าวดังกล่าว ทำให้ชาวนานำเงินไปใช้หนี้ หนี้ครัวเรือนก็เริ่มลดน้อยลง และคาดว่าหนี้ครัวเรือนจะลดลงอย่างต่อเนื่อง

ถามว่าหนี้ครัวเรือนสำคัญยังไง ทำไมหน่วยงานของภาครัฐอย่างแบงก์ชาติถึงต้องให้ความสำคัญด้วย ถ้าจะเปรียบให้เห็นภาพชัด ก็ลองนึกถึงตัวเราเอง หากเรามีหนี้อยู่เยอะ เช่น หนี้บัตรเครดิต หนี้ผ่อนบ้าน ผ่อนรถ ฯลฯ ความมั่นคงทางการเงินเราก็จะสั่นคลอน ถ้ายังหาเงินได้เยอะอยู่ ก็ ok แต่ถ้าการหาเงินมีปัญหา เช่น ตกงาน ธุรกิจล้ม ฯลฯ ทีนี้หล่ะ ไม่ใช่แค่ความมั่นคงทางการเงินเท่านั้นที่สั่นคลอน ความมั่นคงของครอบครัว การศึกษาของลูก ฯลฯ ก็จะสั่นคลอนไปด้วย สัญญาเตือนตัวเราง่ายๆ ปัญหาหนี้เริ่มสำคัญสำหรับเราหรือไม่ ก็คือ ดูว่าหนี้ครอบครัวเราเทียบกับรายได้เราแล้ว อันไหนโตเร็วกว่ากัน ถ้ารายได้เราโตเร็วกว่า ปัญหาหนี้ก็ยังพอเอาอยู่ แต่ถ้าหนี้โตเร็วกว่ารายได้ อันนี้น่าห่วง ต้องรีบซีเรียสกับปัญหาหนี้อย่างจริงจัง ก่อนที่ปัญหาหนี้จะลุกลามกลายเป็นปัญหาใหญ่ของครอบครัว

หนี้ครัวเรือนก็ทำนองเดียวกัน ถ้ามีมากนอกจากจะเป็นความเสี่ยงสำหรับภาคครัวเรือนแล้ว แต่จะนำมาซึ่งความเสี่ยงต่อเสถียรภาพเศรษฐกิจและการเงินของไทยได้ด้วยเช่นกัน และผลกระทบไม่ต่างจากที่กระทบกับครอบครัวอย่างที่เราได้คุยกันไป

โดยในช่วงขาขึ้นของวัฏจักรเศรษฐกิจ ที่ระบบเศรษฐกิจมีการขยายตัวและกิจกรรมทางเศรษฐกิจต่างๆ สามารถดำเนินไปได้อย่างต่อเนื่องภายใต้ระดับอัตราดอกเบี้ยที่เอื้อต่อการขยายตัวทางเศรษฐกิจ แม้การที่หนี้ภาคครัวเรือนขยายตัวเพิ่มขึ้นจะสะท้อนถึงกิจกรรมทางเศรษฐกิจและการเข้าถึงแหล่งเงินทุนที่เพิ่มขึ้นของภาคครัวเรือน แต่การขยายตัวของหนี้ภาคครัวเรือนก็ควรอยู่ในระดับที่เหมาะสม โดยไม่เร่งตัวเร็วจนเกินไปเมื่อเทียบกับการขยายตัวของเศรษฐกิจ หากการก่อหนี้ขยายตัวเร็วและมากกว่าการขยายตัวของรายได้ก็อาจนำมาซึ่งความเสี่ยงต่อเศรษฐกิจของประเทศได้ในอนาคตเหมือนกับปัญหาที่เกิดในระดับครอบครัวอย่างที่ได้กล่าวไปแล้ว

และถ้ายิ่งอยู่ในช่วงขาลงของวัฏจักรเศรษฐกิจ ความมั่งคั่งของภาคครัวเรือนที่หายไปก็จะส่งผลต่อความสามารถในการชำระหนี้ของภาคครัวเรือนให้ลดน้อยลง จนหนี้ที่ก่อไว้กลายเป็นหนี้ที่ไม่ก่อให้เกิดรายได้ในที่สุด (Non-Performing Loan) และภาคครัวเรือนจะเข้าถึงแหล่งเงินทุนได้ยากขึ้น ทำให้ระดับการกู้ยืมและการบริโภคภาคครัวเรือนลดลง จึงเป็นส่วนที่จะซ้ำเติมให้เศรษฐกิจซบเซาเป็นระยะเวลานาน กองทุนการเงินระหว่างประเทศ (IMF) เคยศึกษาพบว่า ประเทศที่ภาคครัวเรือนมีการก่อหนี้ในระดับสูง เมื่อเกิดเหตุไม่คาดฝันทางเศรษฐกิจทำให้เศรษฐกิจหดตัว ก็จะส่งผลต่อระดับการบริโภคภาคครัวเรือนให้ลดลงมากและยาวนานกว่าประเทศที่ภาคครัวเรือนมีการก่อหนี้ในระดับต่ำ สำหรับประเทศไทยตอนนี้เศรษฐกิจก็อยู่ในช่วงเริ่มฟื้นตัว ถือว่ายังไม่แข็งแรงเท่าใดนัก การมีหนี้ครัวเรือนระดับสูงก็จะเป็นปัจจัยเสี่ยงสำหรับเศรษฐกิจเช่นกัน

การแก้ไขปัญหาหนี้ครัวเรือนดีที่สุด คือ การป้องกันก่อนเกิดปัญหาย่อมดีกว่าการรอให้เกิดปัญหาแล้วค่อยหาแนวทางแก้ไข ตอนนี้หลายๆ ภาคส่วนก็มีโครงการ Financial Literacy หรือการอ่านออกเขียนได้ทางการเงิน อย่างเช่น สำนักงาน ก.ล.ต. ธนาคารแห่งประเทศไทย หรือ ตลาดหลักทรัพย์แห่งประเทศไทย ฯลฯ ต่างก็มีส่วนร่วมในการเสริมสร้างให้ภาคครัวเรือนเกิดความรู้ความเข้าใจและวินัยทางการเงินที่ดี โดยไม่กระตุ้นให้เกิดการใช้จ่ายสุรุ่ยสุร่ายและการก่อหนี้โดยไม่จำเป็น ซึ่งภาคครัวเรือนที่เข้มแข็งและมีวินัยทางการเงินจะเป็นรากฐานสำคัญที่ช่วยให้เศรษฐกิจไทยมีการพัฒนาที่ยังยืน

แต่การไม่ให้คนเราเป็นหนี้เลย ก็ลำบาก เพราะสินทรัพย์บางอย่าง ราคาสูงมาก อย่างเช่น บ้าน รถยนต์ ฯลฯ ลำพังอาศัยรายได้อย่างเดียวคงไม่สามารถเป็นเจ้าของได้ แล้วอย่างนี้ในแต่ละครอบครัวควรมีหนี้เท่าไหร่ดีถึงจะถือว่าปลอดภัย วิธีที่สถาบันการเงินใช้กัน ก็คือ เทียบยอดผ่อนชำระหนี้ทั้งหมด ไม่ว่าจะเป็นเงินต้นหรือดอกเบี้ย กับรายได้ (Debt Service Ratio : DSR) ไม่ควรจะเกิน 40% หมายถึงภาระการใช้จ่ายหนี้ไม่ควรมากกว่า 40% ของรายได้ ถ้าเราเป็นหนี้เกิน 40% ของรายได้เมื่อไหร่ แสดงว่า เรามีความเสี่ยงที่จะมีปัญหาการเงินครับ

แล้วทำไมถึงต้องเป็นหนี้ ส่วนหนึ่งเกิดจากความจำเป็นที่รายได้ไม่เพียงพอกับรายจ่าย แต่ก็มีส่วนหนึ่งเหมือนกันที่ปัญหาการเป็นหนี้เกิดจากพฤติกรรมการใช้จ่ายเงินของตนเอง คือใช้จ่ายโดยไม่มีการคำนึงถึงความจำเป็นหรือประโยชน์ที่ได้รับอย่างจริงจัง ไม่ได้คำนึงถึงการออมเพื่ออนาคต ฯลฯ ซึ่งเกิดจากการขาดความรู้ความเข้าใจในการบริหารเงินที่ถูกต้อง

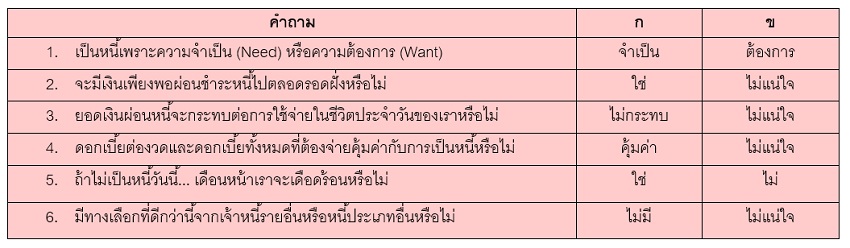

การแก้ปัญหาหนี้ที่ดีที่สุด คือ แก้ที่ตัวเราเอง เพียงแค่ปรับพฤติกรรมการจัดการเงินของตนเอง ดังนั้น เราลองมาถามตัวเองสักนิดก่อนคิดเป็นหนี้ดีมั๊ย ว่าสมควรมั๊ยที่จะเป็นหนี้ ผมขอเอาแบบสอบถามตนเองของโครงการส่งเสริมการออมและการบริหารการเงินส่วนบุคคล ศูนย์ส่งเสริมการพัฒนาความรู้ตลาดทุน (TSI) ตลาดหลักทรัพย์แห่งประเทศไทย มาให้พวกเราลองถามตนเองง่ายๆ ก่อนเป็นหนี้นะครับ ถ้าใครตอบคอลัมน์ ก ทั้งหมด แสดงว่าการก่อหนี้ครั้งนี้...มีเหตุผลมากเพียงพอ และไม่น่าจะมีปัญหาทางการเงินในอนาคต แต่ถ้าไม่ใช่ ก็ลองพิจารณาอีกครั้งว่า จำเป็นมั๊ยที่จะก่อหนี้ครั้งนี้ หรือลองมองหาวิธีการอื่นที่ดีกว่าการเป็นหนี้มีมั๊ย ลองดูกันนะครับ

เรื่อง : สาธิต บวรสันติสุทธิ์

-----------------------

นิตยสารMBA ฉบับที่ 179 August - September 2014