การวางแผน “ภาษี” เป็นเรื่องใกล้ตัวที่คนวัยทำงานต้องไม่ลืม เมื่อใกล้สิ้นปีแล้ว! ควรรีบคำนวณรายได้ปี 2566 ว่าต้องเสียภาษีเท่าไหร่ และควรใช้ตัวช่วยอะไรมาลดหย่อนภาษีให้ได้คุ้มค่า สำหรับใครที่นิยมซื้อกองทุน อย่าลืมว่านอกจาก SSF และ RMF ตัวช่วยที่คุ้ม 2 ต่อ ทั้งลดหย่อนค่าภาษีเซฟเงินในกระเป๋า และต่อยอดเงินลงทุนแล้ว ในปีนี้ยังมีตัวช่วยใหม่เพื่อการลดหย่อนภาษีอย่างยั่งยืนกองทุน “ThaiESG” เพิ่มมาอีกด้วย

วันนี้ fintips by ttb #เรื่องเงินที่รู้จริงแบบเพื่อนที่รู้ใจ จะชวนมาทำความรู้จักกองทุนใหม่ ThaiESG พร้อมวิธีช่วยคำนวณในการซื้อกองทุนต่าง ๆ เพื่อลดหย่อนภาษีปลายปีกัน

รู้จักกองทุน ThaiESG

กองทุน ThaiESG หรือ กองทุนรวมไทยเพื่อความยั่งยืน (Thailand ESG Fund) มีนโยบายลงทุนในหลักทรัพย์ไทยที่เป็น ESG ประกอบด้วย ความยั่งยืนด้านสิ่งแวดล้อม (Environmental) สังคม (Social) และบรรษัทภิบาล (Governance) เป็นกองทุนลดหย่อนภาษีเช่นเดียวกับ SSF และ RMF แต่มีเงื่อนไขแตกต่างกัน โดยการลงทุนในกองทุน ThaiESG จะต้องลงทุนระยะยาว 8 ปีเต็มนับจากวันที่ซื้อ หรือ 10 ปีปฏิทิน ซื้อปีไหน ลดหย่อนได้ปีนั้น และไม่จำเป็นต้องซื้อต่อเนื่องทุกปี สามารถลดหย่อนภาษีไม่เกิน 30% ของเงินได้ สูงสุด 100,000 บาท ซึ่งจะเป็นการแยกวงเงินออกจากกองทุน SSF และ RMF

ในขณะที่กองทุน SSF ลดหย่อนได้ไม่เกิน 30% ของเงินได้ สูงสุดไม่เกิน 200,000 บาท และกองทุน RMF ลดหย่อนภาษีได้ไม่เกิน 30% ของเงินได้ สูงสุดไม่เกิน 500,000 บาท แต่เมื่อรวมกับกองทุนสำรองเลี้ยงชีพ (PVD) กองทุนการออมแห่งชาติ (กอช.) กองทุนบำเหน็จบำนาญข้าราชการ (กบข.) กองทุนสงเคราะห์ครูโรงเรียนเอกชน ประกันชีวิตบำนาญแล้ว ต้องรวมกันไม่เกิน 500,000 บาท

พูดง่าย ๆ ก็คือ จะสามารถใช้ กองทุน ThaiESG ลดหย่อนภาษีได้สูงสุด 100,000 บาท และเมื่อรวมกับกองทุนการออมเพื่อการเกษียณอายุอื่น ๆ จะสามารถลดหย่อนได้สูงสุด 600,000 บาท

คำนวณดี ๆ รายได้เท่านี้ ควรซื้อกองทุนเท่าไหร่?

STEP 1 : คำนวณหาเงินได้สุทธิ

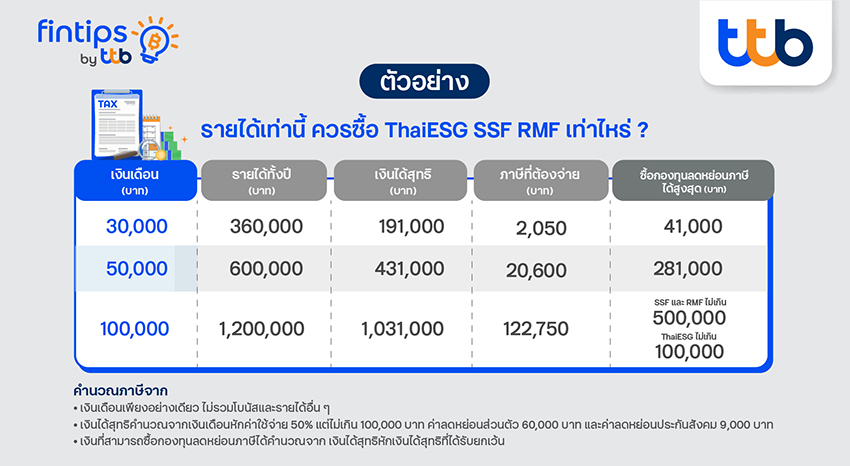

อันดับแรกต้องคำนวณหาเงินได้สุทธิเพื่อนำมาใช้ในการคำนวณภาษีก่อน โดยคำนวณจากการนำเงินได้ทั้งปี 2566 มารวมกัน แล้วหักด้วยค่าใช้จ่าย และค่าลดหย่อน

รายได้ทั้งปี - ค่าใช้จ่าย – ค่าลดหย่อน = เงินได้สุทธิ

หากมีเงินเดือน 100,000 บาท รวมรายได้ทั้งปี 1,200,000 บาท จะสามารถหักค่าใช้จ่ายได้ 50% แต่ไม่เกิน 100,000 บาท หักค่าลดหย่อนส่วนตัว 60,000 บาท และค่าลดหย่อนประกันสังคม 9,000 บาท เมื่อคิดเงินได้สุทธิแล้วจะอยู่ที่ 1,031,000 บาท

STEP 2 : คำนวณภาษีที่ต้องจ่าย

หลังจากคำนวณเงินได้สุทธิแล้วให้นำมาเทียบกับอัตราภาษีเงินได้บุคคลธรรมดาแบบขั้นบันได โดยนำเงินได้สุทธิคูณกับอัตราภาษีแต่ละขั้น เพื่อหาว่าต้องจ่ายภาษีท่าไหร่

[(เงินได้สุทธิ - เงินได้สุทธิสูงสุดของขั้นก่อนหน้า) x อัตราภาษี ]

+ ภาษีสะสมสูงสุดของขั้นก่อนหน้า = ภาษีที่ต้องจ่าย

จากจำนวนเงินได้สุทธิ 1,031,000 บาท จะอยู่ระหว่างฐาน 1,000,001 - 2,000,000 บาท อัตราภาษี 25% ทำให้จะต้องเสียภาษี (1,031,000 - 1,000,000) x 25% + 115,000 เท่ากับภาษีที่ต้องจ่าย 122,750 บาท

STEP 3 : คำนวณเงินที่ควรซื้อกองทุนลดหย่อนภาษี

หากต้องการเปลี่ยนเงินที่ต้องจ่ายภาษีมาเป็นเงินออมไว้ใช้ในอนาคต สามารถเลือกลงทุนในกองทุนรวมลดหย่อนภาษีอย่าง SSF RMF และ ThaiESG ได้ ซึ่งจะคำนวณจาก

เงินได้สุทธิ – เงินได้สุทธิที่ได้รับการยกเว้น = เงินที่ซื้อกองทุนลดหย่อนภาษีได้สูงสุด

ดังนั้น จำนวนเงินที่สามารถนำไปซื้อกองทุนลดหย่อนภาษีให้พอดี จะคิดจากเงินได้สุทธิ 1,031,000 บาท หักเงินได้สุทธิที่ได้รับการยกเว้น 150,000 บาท จะได้เท่ากับ 881,000 บาท แต่เนื่องจากเงื่อนไขของกองทุน SSF และ RMF ซื้อได้ไม่เกิน 30% ของเงินได้ และรวมกันไม่เกิน 500,000 บาท ดังนั้น เมื่อรวมกับกองทุน ThaiESG อีก 100,000 บาท จะเท่ากับว่าสามารถซื้อกองทุนลดหย่อนภาษีได้ทั้งหมด 600,000 บาทเท่านั้น

แล้วควรซื้อกองทุนไหนดี จำนวนเท่าไหร่บ้างนั้น ก็ให้ดูตามความเหมาะสม ได้แก่ เป้าหมายการลงทุนและความเสี่ยงที่รับได้ เช่น หากต้องการลงทุนระยะยาว 10 ปี ก็สามารถลงน้ำหนักไปที่กองทุน SSF จำนวน 200,000 บาท และกองทุน RMF อีก 300,000 บาท หรือหากต้องการลงทุนเพื่อเกษียณอายุก็สามารถลงน้ำหนักไปที่กองทุน RMF จำนวน 360,000 บาท แล้วที่เหลืออีก 140,000 บาท จึงนำไปซื้อ SSF ก็ได้เช่นกัน

สรุป หากซื้อกองทุนลดหย่อนภาษี 600,000 บาท จะทำให้เหลือเงินได้สุทธิ (1,031,000 – 600,000) เท่ากับ 431,000 บาท ซึ่งจากเดิมจะเสียภาษีฐาน 25% มาเหลือเพียงฐาน 10% เท่านั้น และเมื่อคำนวณภาษีใหม่ จะเสียภาษี (431,000 - 300,000) x 10% + 7,500 เท่ากับ 20,600 บาท ซึ่งประหยัดได้ถึง 102,150 บาท เลยทีเดียว

จากตัวอย่างข้างต้น จะเห็นได้ว่าหากไม่มีตัวช่วยลดหย่อนภาษี จะทำให้มนุษย์เงินเดือนเสียภาษีหลักพันไปจนถึงหลักแสน แต่ถ้าย้ายเงินไปลงทุนในกองทุนลดหย่อนภาษี นอกจากจะช่วยเซฟเงินในกระเป๋าแล้ว ยังช่วยสร้างโอกาสรับผลตอบแทนที่ดีอีกด้วย

หากยังเลือกไม่ได้ ไม่รู้จะซื้อกองทุนไหนดี ทีทีบีคัดกองทุนลดหย่อนภาษีเด่น สร้างโอกาสรับผลตอบแทนที่ดี พร้อมรับสิทธิประโยชน์ทางภาษีมาให้แล้ว โดยมีให้เลือกหลากหลายทั้ง SSF และ RMF กับกองเด่นลดหย่อนภาษี ปี 2566 และยังมีกองทุน ThaiESG ตัวใหม่เพื่อการลดหย่อนภาษีอย่างยั่งยืน ที่คัดมาให้แล้ว คลิกดูรายละเอียดได้ที่ https://www.ttbbank.com/th/personal-invest

มาวางแผนลดหย่อนภาษีกันแต่เนิ่น ๆ ไปกับ “fintips by ttb” เรื่องเงินที่รู้จริงแบบเพื่อนที่รู้ใจ เพื่อการเงินที่ดีขึ้นกัน!