แกร็บ ประเทศไทย ประกาศปรับพอร์ตฯ สินเชื่อเงินสดเพื่อพาร์ทเนอร์ร้านค้า นำเสนอ 3 ผลิตภัณฑ์สินเชื่อเพื่อตอบโจทย์ผู้ประกอบการร้านค้าและร้านอาหารให้ครอบคลุมทุกขนาดธุรกิจ พร้อมขยายวงเงินสินเชื่อสูงสุดถึง 10 ล้านบาท พร้อมอัตราดอกเบี้ยไม่เกิน 1% ต่อเดือนสำหรับร้านขนาดใหญ่ หวังช่วยเพิ่มทุนหมุนเวียน เสริมสภาพคล่องและให้ผู้ประกอบการสามารถต่อยอดธุรกิจท่ามกลางสภาพเศรษฐกิจที่ท้าทาย โดยยังชูจุดเด่น ขั้นตอนที่สะดวกไม่ต้องยื่นเอกสาร อนุมัติไวภายใน 1 วัน และผ่อนจ่ายสบายแบบรายวัน

นางสาวจันต์สุดา ธนานิตยะอุดม รองกรรมการผู้จัดการใหญ่ สายงานพาณิชย์และการตลาด แกร็บ ประเทศไทย กล่าวว่า “ด้วยสภาพเศรฐกิจในปัจจุบันที่ชะลอตัว จากปัจจัยทั้งภายในและภายนอกประเทศ ประกอบกับอัตราหนี้ครัวเรือนไทยอยู่ในระดับที่สูงส่งผลต่อการเบิกใช้สินเชื่อใหม่ อีกทั้งในช่วงไตรมาสที่สองยังคงมีแรงกดดันจากการทยอยชำระคืนสินเชื่อโดยเฉพาะสินเชื่อภาครัฐและภาคธุรกิจ ทำให้ภาพรวมตลาดสินเชื่อของธนาคารพาณิชย์ขยายตัวชะลอลงราว 0.3% เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว1 โดยเป็นที่คาดการณ์ว่าตลาดสินเชื่อในปี 2567 จะมีอัตราการเติบโตเพียง 1.5% ลดลงจากที่คาดการณ์ไว้ก่อนหน้าที่ 3%2 แม้ภาพรวมตลาดสินเชื่อของประเทศจะอยู่ในช่วงชะลอตัว แต่ธุรกิจสินเชื่อของแกร็บยังคงมีผลประกอบการที่ดีและเติบโตอย่างต่อเนื่อง โดยเฉพาะการให้สินเชื่อกับกลุ่มพาร์ทเนอร์ร้านค้า ซึ่งในช่วงครึ่งปีที่ผ่านมามีจำนวนผู้ได้รับสินเชื่อเงินสดจากแกร็บเพิ่มขึ้นมากกว่า 15% เมื่อเทียบกับปีก่อนหน้า และมีอัตราหนี้เสีย (NPL) อยู่ที่ 2.35% ซึ่งต่ำกว่าค่าเฉลี่ยอัตราหนี้เสียของประเทศ3 สะท้อนให้เห็นถึงคุณภาพของกลุ่มผู้ขอสินเชื่อเงินสดจากแกร็บ”

แกร็บได้นำเทคโนโลยี AI และ Big Data เข้ามาใช้เป็นส่วนหนึ่งในขั้นตอนการประเมินความเสี่ยง โดยพิจารณาจากพฤติกรรมและข้อมูลการทำธุรกรรมผ่านแอปพลิเคชันของพาร์ทเนอร์ร้านค้า (Behavioural Scorecard) เพื่อการอนุมัติสินเชื่อและลดความเสี่ยงในการผิดนัดชำระ ทั้งนี้ ผู้ประกอบการส่วนใหญ่ที่ขอสินเชื่อจากแกร็บมีความต้องการสินเชื่อเพื่อใช้เป็นเงินทุนหมุนเวียนและเสริมสภาพคล่องให้กับธุรกิจ เช่น การซื้อวัตถุดิบและบริหารสต็อกสินค้า การบริหารลูกจ้างและพนักงาน การจัดการกระแสเงินสด การปรับปรุงหน้าร้าน รวมไปถึงการอัพเกรดเทคโนโลยีและการขยายธุรกิจ เป็นต้น

“เพื่อเป็นการกระตุ้นเศรษฐกิจและสนับสนุนผู้ประกอบการร้านอาหาร ทั้งรายย่อยและ SME อย่างต่อเนื่อง ล่าสุด แกร็บได้ปรับพอร์ตฯ ผลิตภัณฑ์สินเชื่อสำหรับพาร์ทเนอร์ร้านค้าเพื่อให้ตอบโจทย์ความต้องการที่หลากหลายตามขนาดและรูปแบบธุรกิจ พร้อมขยายวงเงินสูงสุดถึง 10 ล้านบาท โดยยังคงจุดเด่นในเรื่องของขั้นตอนการขอรับสินเชื่อที่ไม่ยุ่งยาก (ไม่ต้องยื่นเอกสาร) อนุมัติไวภายใน 1 วัน และสามารถผ่อนชำระคืนแบบรายวัน” นางสาวจันต์สุดา กล่าวเสริม

สำหรับผลิตภัณฑ์สินเชื่อเงินสดเพื่อพาร์ทเนอร์ร้านค้าของแกร็บถูกออกแบบมาเพื่อเป็นตัวช่วยในการประกอบอาชีพและส่งเสริมการดำเนินธุรกิจสำหรับผู้ประกอบการรายย่อย รวมถึงเจ้าของธุรกิจขนาดเล็กและขนาดกลาง โดยมีการกำหนดวงเงินสินเชื่อเพื่อให้สอดคล้องไปกับขนาดและรูปแบบของธุรกิจที่ต่างกันไป ซึ่งประกอบไปด้วย

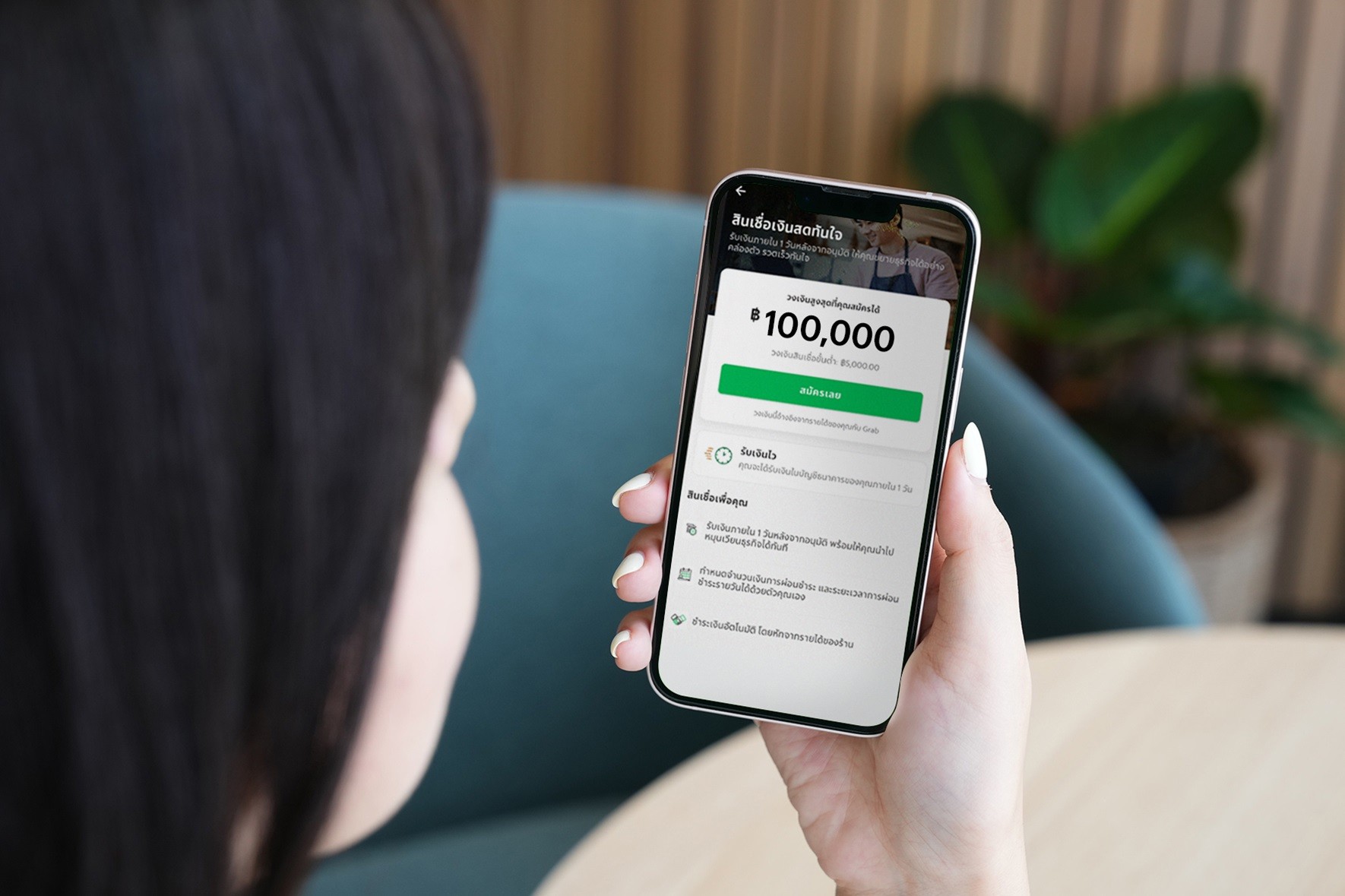

· สินเชื่อเงินสดทันใจ: เจาะกลุ่มผู้ประกอบการรายย่อย (ดำเนินธุรกิจในรูปแบบบุคคลธรรมดา) ซึ่งเป็นเจ้าของร้านค้า ร้านอาหารขนาดเล็กหรือสตรีทฟู้ด โดยให้วงเงินสูงสุด 1 แสนบาท อัตราดอกเบี้ยไม่เกิน 2.75% ต่อเดือน4 และมีระยะเวลาผ่อนชำระสูงสุด 9 เดือน

· สินเชื่อเงินสดทันใจ พลัส: เจาะกลุ่มผู้ประกอบการรายย่อย (ดำเนินธุรกิจในรูปแบบบุคคลธรรมดา) ซึ่งเป็นเจ้าของร้านค้า ร้านอาหารที่มีขนาดใหญ่ขึ้นหรือมีหลายสาขา โดยให้วงเงินสูงสุด 1 ล้านบาท อัตราดอกเบี้ยไม่เกิน 2.08% ต่อเดือน5 และมีระยะเวลาผ่อนชำระสูงสุด 12 เดือน

· สินเชื่อเงินสดทันใจ เอ็กซ์ตร้า: เจาะกลุ่มเจ้าของธุรกิจ SME หรือแฟรนไชส์ ดำเนินธุรกิจในรูปแบบนิติบุคคล โดยให้วงเงินสูงสุด 10 ล้านบาท อัตราดอกเบี้ยไม่เกิน 1% ต่อเดือน และมีระยะเวลาผ่อนชำระสูงสุด 12 เดือน

“นอกจากบริการสินเชื่อแล้ว ล่าสุด แกร็บยังได้ร่วมกับ บริษัท ชับบ์สามัคคีประกันภัย จำกัด (มหาชน) พัฒนาบริการประกันภัยสำหรับพาร์ทเนอร์ร้านค้าแกร็บในชื่อ ‘ประกันค้าขายหายห่วง’ เพื่อให้ความคุ้มครองผู้ประกอบการธุรกิจจากเหตุไม่คาดฝันอย่างอุบัติภัยหรือภัยธรรมชาติ เช่น ไฟไหม้หรือน้ำท่วม ด้วยวงเงินคุ้มครองสูงสุดถึง 5 ล้านบาท โดยมีค่าเบี้ยประกันเริ่มต้นเพียงวันละ 14 บาทเท่านั้น ทั้งนี้ แกร็บจะยังคงมุ่งมั่นพัฒนาและยกระดับผลิตภัณฑ์ทางการเงินต่าง ๆ อย่างต่อเนื่อง ไม่ว่าจะเป็น ระบบชำระเงินอิเล็กทรอนิกส์ สินเชื่อ รวมถึงประกัน เพื่อตอบโจทย์ความต้องการและส่งเสริมการเข้าถึงโอกาสทางการเงินให้กับทุกคนในอีโคซิสเต็ม ทั้งผู้ใช้บริการ พาร์ทเนอร์ร้านค้าและคนขับ เพื่ออำนวยความสะดวกและเสริมศักยภาพในการสร้างรายได้และเติบโตทางธุรกิจได้อย่างมั่นคง” นางสาวจันต์สุดา กล่าวทิ้งท้าย

Funding Societies แพลตฟอร์มการเงินดิจิทัลแบบครบวงจรสำหรับธุรกิจ SME ในภูมิภาคเอเชียตะวันออกเฉียงใต้ มองการเติบโตของสินเชื่อที่เกี่ยวข้องกับผู้ประกอบการ SME ในประเทศว่าจะยังคงเติบโตอย่างต่อเนื่อง เล็ง 1 ปีต่อจากนี้ตั้งเป้าการเติบโตของพอร์ตที่ 30% โดยจะเร่งปล่อยสินเชื่อผ่านรูปแบบสินเชื่อเพื่อการค้าระยะสั้นเพิ่มอีก 2 พันล้านบาท

โดยจะโฟกัสที่คุณภาพของสินเชื่อ และกลุ่มธุรกิจที่มีศักยภาพในการเติบโตต่อไปได้ อาทิ กลุ่มผู้ผลิต โมเดิร์นเทรด ผู้รับเหมาโครงการภาครัฐฯ และเอกชน เป็นต้น รับดีมานด์ของผู้ประกอบการ SME ที่ยังขาดโอกาสในการเข้าถึงแหล่งเงินทุนหมุนเวียนธุรกิจจากสถาบันการเงินต่าง ๆ ได้คว้าโอกาสในการเติบโต ตอกย้ำการเป็นผู้นำการให้กู้ยืมโดยตรงแก่ธุรกิจขนาดกลางและขนาดเล็ก

ผู้ประกอบการ SME ยังคงประสบความท้าทายในการเข้าถึงแหล่งเงินทุนจากสถาบันการเงินต่าง ๆ แม้จะมีความสำคัญในการขับเคลื่อนเศรษฐกิจของประเทศเป็นอย่างมาก นับเป็นกว่า 99.5% ของวิสาหกิจทั้งประเทศ ไม่ว่าจะด้วยข้อจำกัดด้านหลักทรัพย์ค้ำประกัน การเดินบัญชีกับธนาคารที่สั้นเกินไป หรือขั้นตอนที่ยุ่งยากและใช้ระยะเวลายาวนาน ทำให้ SME ไม่สามารถเติบโตได้ ซึ่งเป็นช่องว่างทางการเงินถึงมูลค่ากว่า 1.5 ล้านล้านบาท ประกอบกับเศรษฐกิจระดับมหภาคที่ยังไม่มีสัญญาณการเติบโตที่แน่ชัด ธุรกิจ SME อาจพบว่าการขอสินเชื่อจากสถาบันการเงินอื่น ๆ มีความยากลำบากมากขึ้น เนื่องด้วยสถาบันการเงินต่าง ๆ อาจมีการขอหลักประกันและเอกสารเพิ่มเติมซึ่งไม่ใช่เรื่องง่ายสำหรับธุรกิจขนาดเล็ก

นางสาว เอื้ออารีย์ อัจฉริยบุญ Country Head ประจำ Funding Societies ประเทศไทย กล่าว “Funding Societies (ภายใต้การให้บริหารของ FS Capital Co., Ltd. เชี่ยวชาญในการให้กู้ยืมโดยตรงแก่ผู้ประกอบธุรกิจขนาดกลางและขนาดเล็ก) จะยังคงเดินหน้าสนับสนุนผู้ประกอบการ SME ให้เติบโตต่อไป เพื่อช่วยพวกเขาปิดช่องว่างทางการเงิน ซึ่งเราเชื่อมั่นว่าด้วยเครื่องมือทางการเงินที่เหมาะสม ผู้ประกอบการขนาดเล็กสามารถเติบโตสู่ขนาดกลางได้ และผู้ประกอบการขนาดกลางก็สามารถเติบโตสู่ขนาดใหญ่ได้ ซึ่งจะเป็นกำลังสำคัญในการสร้างมูลค่าทางเศรษฐกิจต่อไป ทั้งนี้ Funding Societies สามารถให้การสนับสนุน SME ได้ถึง 15 ล้านบาทต่อราย ผ่านสินเชื่อเพื่อการค้าระยะสั้นแบบ B2B ที่ได้รับการพัฒนาให้เหมาะสมสำหรับทุกช่วงวงจรธุรกิจของ SME ไทย”

“จุดเด่นของสินเชื่อเพื่อการค้าแบบระยะสั้นจาก Funding Societies คือการมุ่งตอบโจทย์ความต้องการที่มีความหลากหลายสำหรับลูกค้า SME ที่ต้องการเงินทุนทุกประเภท และนอกจากนี้เรายังให้ความสำคัญเกี่ยวกับขั้นตอนในการทำเรื่องที่มันง่าย ความรวดเร็วในการให้บริการและการอนุมัติสินเชื่อ และที่สำคัญไม่ต้องมาที่สาขาเลย ลูกค้าสามารถทำผ่าน online ในทุก ๆ ขั้นตอน และไม่ต้องใช้หลักทรัพย์ค้ำประกัน” นางสาว เอื้ออารีย์ เสริม

สินเชื่อเพื่อการค้าแบบระยะสั้นของ Funding Societies มาในรูปแบบ 5 ผลิตภัณฑ์ ดังนี้

1. สินเชื่อหมุนเวียนจากลูกหนี้การค้า (Invoice Financing) ซึ่ง SME สามารถนำบิลหรือใบแจ้งหนี้มาเปลี่ยนเป็นเงินหมุนเวียนได้

2. สินเชื่อใบสั่งซื้อ (PO Financing) เพื่อจ่ายค่าสินค้าและบริการล่วงหน้าไปยังซัพพลายเออร์

3. สินเชื่อธุรกิจโครงการ (Project Financing) สำหรับผู้รับเหมาจัดซื้อจัดจ้างกับภาครัฐฯและเอกชนในการทำโครงการให้แล้วเสร็จ

4. สินเชื่อระยะสั้น (Business Term Loan) หรือสินเชื่ออเนกประสงค์

5. สินเชื่อกลุ่ม Express สำหรับ SME ขนาดเล็ก

โดยที่ผ่านมา Funding Societies ได้สนับสนุน SME ให้เข้าถึงสินเชื่อเพื่อการค้าระยะสั้นในรูปแบบต่าง ๆ ใน 5 ตลาดหลัก ได้แก่ ไทย สิงคโปร์ มาเลเซีย อินโดนีเซีย และเวียดนาม โดย ณ ปัจจุบันได้ให้สินเชื่อไปแล้วกว่า 1.32 แสนล้านบาท (มากกว่า 3.6 พันล้านเหรียญสหรัฐ) รวมเป็นธุรกรรมมากกว่า 5 ล้านครั้งให้กับธุรกิจขนาดเล็กและขนาดกลาง (SME) ทั่วทั้งภูมิภาค สำหรับ SME ที่มีความสนใจ สามารถศึกษาข้อมูลเพิ่มเติมได้ที่ www.fundingsocieties.co.th

SCAP กระแสตอบรับหุ้นกู้ครั้งที่ 2/2567 รวม 3 ชุดดีเยี่ยม ขายครบเต็มวงเงิน 1,500 ลบ. พร้อมดึงกรีนชู ออกขายเพิ่มรองรับดีมานด์นักลงทุน ปิดยอดขายสุทธิ 2,277 ล้านบาท สะท้อนความเชื่อมั่นหุ้นกู้ของบริษัทหลังขายเต็มจำนวนและดึงกรีนชูมาใช้เกือบหมดอีกครั้ง เตรียมนำเงินปล่อยสินเชื่ออย่างมีคุณภาพในช่วงครึ่งปีหลัง สนับสนุนการเติบโตของธุรกิจตามเป้าหมาย

บริษัท ศรีสวัสดิ์ แคปปิตอล 1969 จำกัด (มหาชน) หรือ SCAP เปิดเผยถึง การเสนอขายหุ้นกู้ชุดใหม่ ภายใต้ชื่อ ‘หุ้นกู้ของบริษัท ศรีสวัสดิ์ แคปปิตอล 1969 จำกัด (มหาชน) ครั้งที่ 2/2567’ เมื่อวันที่ 10-12 มิถุนายนที่ผ่านมา รวมทั้งสิ้น 3 ชุด โดยมีอายุตั้งแต่ 2-4 ปี ดอกเบี้ยคงที่ 4.50% ต่อปี, 4.90% ต่อปี และ 5.05% ต่อปี ตามลำดับ ซึ่งได้รับกระแสตอบรับที่ดีเยี่ยมจากนักลงทุนทั่วไป ปิดยอดขายเต็มวงเงินจัดสรร 1,500 ล้านบาท ส่งผลให้บริษัทได้ดำเนินการนำหุ้นกู้ส่วนสำรองออกเสนอขายเพิ่มเติมในวงเงินไม่เกิน 1,000 ล้านบาท ตามความต้องการของนักลงทุน ผลปรากฏมียอดจองซื้อเพิ่ม รวมยอดขายสุทธิราว 2,277 ล้านบาท

สำหรับการเปิดเสนอขายหุ้นกู้ครั้งที่ 2 ของบริษัทในปี 2567 ยังคงได้รับการตอบรับจากนักลงทุนเป็นอย่างดี จากระยะเวลาการลงทุนที่พอเหมาะ ผลตอบแทนที่อยู่ในระดับดี สนับสนุนให้เกิดการจองซื้อเต็มวงเงินจัดสรรและนำหุ้นสำรองเสนอขายเพิ่มเป็นครั้งที่ 2 ในปีนี้ ตอกย้ำความเชื่อมั่นจากนักลงทุนที่มองเห็นความสามารถในการชำระหนี้คืนของบริษัทและศักยภาพของธุรกิจในอุตสาหกรรมการเงิน โดยเฉพาะธุรกิจสินเชื่อรถจักรยานยนต์ใหม่ที่บริษัทสามารถดำเนินงานจนก้าวสู่เบอร์ 1 ของประเทศไทย

ทั้งนี้ บริษัทมุ่งมั่นในการนำเงินที่ระดมทุนได้กว่า 2.2 พันล้านบาท ขยายกิจการด้วยการปล่อยสินเชื่อในช่วงครึ่งปีหลังที่มีความต้องการสูงขึ้นจากกิจกรรมทางเศรษฐกิจที่กำลังขยายตัวและเป็นเงินทุนหมุนเวียนสำหรับกิจการ โดยบริษัทมุ่งเน้นการปล่อยสินเชื่อที่มีคุณภาพมากขึ้นตามแนวทางของธนาคารแห่งประเทศไทย เพื่อแก้ปัญหาการก่อหนี้เรื้อรังในภาคประชาชน อีกทั้งบริษัทสามารถควบคุม NPLs ให้อยู่ในระดับเหมาะสมในการดำเนินธุรกิจ เพื่อเป็นผู้นำในอุตสาหกรรมสินเชื่อรถจักรยานยนต์ต่อไป

ในปี 2566 ที่ผ่านมา ธนาคารแห่งประเทศไทย (ธปท.) ได้ให้ความสำคัญเกี่ยวกับการแก้ไขปัญหาหนี้ครัวเรือนอย่างยั่งยืน โดยระบุว่า หนี้ครัวเรือนไทยเป็นปัญหาเชิงโครงสร้างที่สะสมมานาน และมีแนวโน้มที่จะเพิ่มขึ้นอย่างต่อเนื่อง แม้ว่าในปัจจุบันสัดส่วนหนี้ครัวเรือนต่อ GDP จะเริ่มทยอยปรับลดลงตามเศรษฐกิจที่ฟื้นตัว และสินเชื่อที่ขยายตัวอาจมีการชะลอตัวลงหลังมาตรการช่วยเหลือในช่วงโควิด 19 สิ้นสุดลง แต่ยังพบว่าสัดส่วนดังกล่าวยังอยู่ในระดับสูง ธปท. จึงเน้นย้ำให้มี มาตรการยกระดับการบริหารจัดการด้านการให้สินเชื่อที่มีความรับผิดชอบและเป็นธรรมอย่างเร่งด่วน รวมถึงได้ขอความร่วมมือในการช่วยกันส่งเสริมให้ลูกหนี้มีวินัย และมีทักษะการบริหารจัดการด้านการเงินที่ดีขึ้นร่วมกัน

นายสารัชต์ รัตนาภรณ์ ประธานเจ้าหน้าที่บริหาร บริษัท คาร์ด เอกซ์ จำกัด (CardX) กล่าวว่า “บริษัท พร้อมขานรับแนวทางในการแก้ไขปัญหาหนี้ครัวเรือนอย่างยั่งยืนตามแนวนโยบายของธนาคารแห่งประเทศไทย และได้ให้ความสำคัญเกี่ยวกับการการดำเนินธุรกิจภายใต้แนวทางเร่งด่วนเกี่ยวกับเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) โดยเห็นว่าการให้ความรู้ด้านการเงิน การวางแผนและการสร้างความเข้าใจเรื่องการเป็นหนี้ คือหน้าที่ของเราที่เลี่ยงไม่ได้ โดยได้เริ่มให้ความสำคัญกับกระบวนการขาย ที่เน้นการให้ข้อมูลครบถ้วน ไม่เกินจริง ไม่บิดเบือน และเพิ่มเติมการสร้างคอนเทนต์ที่ให้ความรู้ด้านการเงิน รวมถึงการปรับการสื่อโฆษณาต่างๆ ด้วยการแสดงคำเตือนและกระตุ้นเพื่อเน้นย้ำวินัยทางการเงิน ส่งเสริมการกู้เท่าที่จำเป็นและชำระคืนไหวในชิ้นงานโฆษณาต่างๆ พร้อมสร้างกลไกให้คำปรึกษากับลูกค้าตามแนวทางของธนาคารแห่งประเทศไทย

ส่วนภาพรวมบริษัทในปีที่ผ่านมาจากผลการดำเนินงานของคาร์ดเอกซ์ ณ วันที่ 31 ธันวาคม 2566 บริษัทมียอดสินเชื่อรวมกว่า 115,500 ล้านบาท มีฐานสมาชิกรวมราว 3.06 ล้านบัญชี พอร์ตสินเชื่อรวมมีมูลค่าประมาณ 115,500 ล้านบาท โดยแบ่งเป็นพอร์ตสมาชิกบัตรเครดิตประมาณ 2,140,000 บัตร คิดเป็นมูลค่าเงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิต ราว 58,000 ล้านบาท โดยมีสัดส่วนของพอร์ตสมาชิกบัตรเครดิตและสมาชิกสินเชื่อบุคคลอยู่ที่ 50:50 โดยหมวดธุรกิจที่มียอดการใช้จ่ายสูงสุด ได้แก่ หมวดไฮเปอร์มาร์เก็ต, ประกัน และสถานีบริการน้ำมัน และหมวดธุรกิจที่มีจำนวนรายการการใช้จ่ายสูงสุดได้แก่ หมวดร้านอาหาร หมวดชอปปิง และหมวดท่องเที่ยว

ในปี 2567 มีแผนที่จะมุ่งผลักดันเพื่อตอบแทนและช่วยแบ่งเบาภาระผู้บริโภค ผ่านแคมเปญที่คัดสรรมาอย่างดีตลอดปี 2567 อาทิ การสานต่อแคมเปญ ‘เบาได้อีกเยอะ’ แบ่งชำระ 0% 4 เดือน ง่ายๆ ด้วยตัวเอง เมื่อใช้จ่าย ตั้งแต่ 2,000 บาทขึ้นไป ต่อเซลล์สลิป ที่ได้รับการตอบรับเป็นอย่างดีจากลูกค้า อีกทั้งยังมีมาตรการและแคมเปญต่างๆ ที่ร่วมกับพันธมิตรห้างร้าน รวมกึงร้านค้าต่างๆ ตลอดปี ซึ่งจะช่วยเพิ่มสภาพคล่องให้ผู้บริโภคจับจ่ายได้เบาและสบายมากยิ่งขึ้น โดยคาดว่าจะมีการเติบโตจากยอดการใช้จ่ายผ่านบัตรเครดิตในปี 2567 ที่ 15%

บริษัทยังคงตั้งเป้าหมายผลการดำเนินงานที่ดีขึ้นอย่างต่อเนื่อง ควบคู่กับการดูแลพอร์ตลูกหนี้รวมให้ขยายตัวมากขึ้น ภายใต้ความเสี่ยงที่ยอมรับได้อย่างเหมาะสม ร่วมกับการพัฒนาเทคโนโลยีเพื่อยกระดับประสบการณ์ และการให้บริการด้านสินเชื่อบุคคล การวิเคราะห์ข้อมูลเพื่อเพิ่มโอกาสทางธุรกิจโดยเน้นการสื่อสารและการทำกิจกรรมส่งเสริมการขายกับลูกค้า ผ่านช่องทางออนไลน์ให้ตรงใจและสอดคล้องกับความต้องการเฉพาะบุคคล ซึ่งจะช่วยขับเคลื่อนให้ธุรกิจของเราให้เติบโตอย่างยั่งยืน สามารถสร้างผลประกอบการที่แข็งแกร่งได้ตามเป้าหมายที่วางไว้" นายสารัชต์กล่าวสรุป

กรุงเทพฯ, 19 มกราคม 2567 – ธนาคารทหารไทยธนชาต จำกัด (มหาชน) หรือ ทีเอ็มบีธนชาต (ทีทีบี) แจ้งผลประกอบการไตรมาส 4 และรอบ 12 เดือน ปี 2566 โดยธนาคารมีกำไรสุทธิในไตรมาส 4 ปี 2566 ที่ 4,866 ล้านบาท และกำไรสุทธิรอบ 12 เดือน ปี 2566 จำนวน 18,462 ล้านบาท ภาพรวมผลการดำเนินงานทำได้ตามเป้าหมาย ยังคงเน้นดูแลคุณภาพสินทรัพย์และเพิ่มความแข็งแกร่งทางการเงินในทุกด้าน

นายปิติ ตัณฑเกษม ประธานเจ้าหน้าที่บริหาร ทีเอ็มบีธนชาต เปิดเผยว่า สำหรับปี 2566 ในภาพรวมถือว่าธนาคารมีผลการดำเนินงานที่เป็นไปตามเป้าหมาย โดยเรายังคงเดินหน้าตามแผนการรับรู้ประโยชน์จากการรวมกิจการเพื่อหนุนด้านรายได้และการบริหารค่าใช้จ่าย ที่สำคัญ คือการเพิ่มความแข็งแกร่งให้กับสถานะทางการเงินในทุกด้าน ไม่ว่าจะเป็นความสามารถในการรองรับความเสี่ยง สภาพคล่อง และฐานเงินกองทุน

จากเป้าหมายดังกล่าว กลยุทธ์ที่ทีทีบีมุ่งเน้นในปี 2566 จึงเป็นเรื่องของบริหารจัดการทุกองค์ประกอบของงบดุลให้มีคุณภาพ โดยเฉพาะอย่างยิ่งในด้านสินเชื่อ ธนาคารยังคงใช้กลยุทธ์การเติบโตสินเชื่อใหม่อย่างรอบคอบ เน้นฐานลูกค้าที่ธนาคารมีความชำนาญ เข้าใจทั้งความต้องการและความเสี่ยงเป็นอย่างดี

อีกประการสำคัญ คือการดูแลลูกค้าสินเชื่ออย่างใกล้ชิด โดยธนาคารยังคงให้ความช่วยเหลือลูกหนี้กลุ่มเปราะบางอย่างต่อเนื่อง รวมทั้งสนับสนุนการรวบหนี้ หรือการทำ Debt Consolidation เพื่อช่วยบรรเทาภาระดอกเบี้ยและช่วยให้ลูกหนี้สามารถบริหารจัดการสภาพคล่องได้ภายใต้ภาวะดอกเบี้ยขาขึ้น

โดยในปี 2566 ธนาคารได้ให้ความช่วยเหลือลูกค้าที่ยังต้องการรับความช่วยเหลือต่อเนื่องมาจากช่วงโควิด-19 คิดเป็นมูลค่าสินเชื่อประมาณ 11% ของพอร์ตสินเชื่อรวม และสำหรับโครงการรวบหนี้ได้เปิดกว้างสำหรับลูกค้าทุกกลุ่ม ธนาคารสามารถช่วยลูกค้ารวบหนี้ไปแล้วกว่า 1.7 หมื่นราย ซึ่งช่วยให้ลูกค้าสามารถประหยัดดอกเบี้ยไปได้ราว 1.2 พันล้านบาท

ด้วยกลยุทธ์ดังกล่าว พอร์ตสินเชื่อของธนาคารจึงมีคุณภาพ ประกอบกับการบริหารจัดการหนี้เสียในเชิงรุก สถานการณ์ด้านคุณภาพสินทรัพย์จึงเป็นไปตามเป้าหมาย สามารถลดระดับหนี้เสียลงมาได้อย่างต่อเนื่อง จากระดับสูงสุดในช่วงโควิด-19 ที่ 2.98% มาอยู่ที่ 2.62% ณ สิ้นปี 2566

ทั้งนี้ เนื่องจากธนาคารประเมินว่าเศรษฐกิจในช่วงถัดไปยังคงมีปัจจัยกดดันรอบด้าน จึงดำเนินการตั้งสำรองฯ พิเศษในไตรมาส 4 เป็นจำนวน 4.9 พันล้านบาท เพื่อยกระดับอัตราส่วนสำรองฯ ต่อสินเชื่อด้อยคุณภาพ หรือ NPL Coverage Ratio ให้ขึ้นมาอยู่ที่ 155% เมื่อเทียบกับ 138% ในปี 2565 และ 120% ก่อนรวมกิจการ ก็สะท้อนให้เห็นถึงความสามารถในการรองรับความเสี่ยงที่แข็งแกร่งขึ้นมาโดยตลอด

นอกจากนี้ ธนาคารก็ยังได้เตรียมความพร้อมด้านสภาพคล่อง โดยการขยายฐานเงินฝากเพิ่มเติมในไตรมาส 4 เพื่อรองรับแผนธุรกิจและการแข่งขันด้านเงินฝากที่อาจเกิดขึ้น ในปี 2567 ส่งผลให้อัตราส่วนสภาพคล่อง LCR เพิ่มขึ้นจาก 175% ในไตรมาสก่อน มาอยู่ที่ 199% โดยประมาณ เทียบกับเกณฑ์ขั้นต่ำของธปท. ที่ 100%

ด้านฐานเงินกองทุนยังคงอยู่ในระดับสูงและมีเสถียรภาพ โดยอัตราส่วน CAR และ Tier 1 ณ สิ้นปี 2566 เพิ่มขึ้นมาอยู่ที่ 20.7% และ 17.0% ซึ่งสูงเป็นลำดับต้น ๆ ของอุตสาหกรรม และสูงกว่าเกณฑ์ขั้นต่ำของธนาคารกลุ่ม D-SIBs ที่ธปท.กำหนดไว้ที่ 12.0% และ 9.5% ตามลำดับ

ทั้งหมดนี้สะท้อนให้เห็นถึงสถานะทางการเงินที่ดีขึ้นในทุกมิติ เปรียบได้กับการมีกันชนที่แข็งแกร่งยิ่งขึ้นในทุกด้าน ซึ่งจะช่วยให้ธนาคารสามารถรองรับผลกระทบในยามที่ต้องเผชิญความไม่แน่นอนในรูปแบบต่าง ๆ ไม่ว่าจะเป็นความเสี่ยงด้านคุณภาพสินทรัพย์ สภาพคล่อง หรือเงินกองทุน ได้อย่างมั่นคง โดยไม่ส่งผลต่อการดำเนินงานตามแผนธุรกิจปกติ รวมถึงไม่ลดทอนความสามารถในการให้ความช่วยเหลือลูกค้า และการสร้างมูลค่าด้านเงินปันผลให้กับผู้ถือหุ้นของธนาคาร

สำหรับผลการดำเนินงานรายการหลักๆ ในปี 2566 มีดังนี้

สินเชื่อ ณ สิ้นเดือนธันวาคม ปี 2566 อยู่ที่ 1,328 พันล้านบาท ชะลอลง 2.5% จากไตรมาสก่อนหน้า และลดลง 3.5% จากสิ้นปี 2565 เป็นไปตามแนวทางการเติบโตสินเชื่ออย่างรอบคอบและแผนการปรับโครงสร้างสินเชื่อ โดยมุ่งเน้นการขยายสินเชื่อรายย่อยมากขึ้น ทำให้สินเชื่อรายย่อยยังคงขยายตัวได้ต่อเนื่องที่ 2.1% จากปีที่แล้ว นำโดยสินเชื่อกลุ่มเป้าหมาย ได้แก่ สินเชื่อบ้านแลกเงิน สินเชื่อรถแลกเงิน สินเชื่อบุคคลและบัตรเครดิต ด้านสินเชื่อลูกค้าธุรกิจลดลง 11.6% จากปีก่อน เป็นผลจากการชำระหนี้คืนของลูกค้าและการนำสภาพคล่องส่วนเกินจากการปล่อยสินเชื่อกลุ่มลูกค้าธุรกิจไปหมุนเวียนปล่อยสินเชื่อรายย่อย เพื่อเพิ่มประสิทธิภาพในการใช้เงินทุน

ในด้านเงินฝากอยู่ที่ 1,387 พันล้านบาท เพิ่มขึ้น 4.3% จากไตรมาสก่อนหน้า ตามแผนการเตรียมสภาพคล่อง แต่ชะลอลงเล็กน้อย หรือราว 0.9% เมื่อเทียบกับปีที่แล้ว ซึ่งเป็นไปตามแผนของธนาคารให้การบริหารสินเชื่อและเงินฝากให้สอดคล้องกัน ทั้งนี้ เงินฝากเป้าหมาย ซึ่งได้แก่ เงินฝากประจำ ซึ่งให้สิทธิประโยชน์ด้านการออมดอกเบี้ยสูง และเงินฝาก ทีทีบี ออลล์ฟรี ที่ให้สิทธิประโยชน์ในการทำธุรกรรมและประกันอุบัติเหตุฟรี สามารถเติบโตได้ตามแผน

ภาพรวมด้านรายได้ยังคงได้รับแรงหนุนจากการรับรู้ประโยชน์จากการรวมกิจการ ทั้งจากประโยชน์ด้านงบดุล (Balance Sheet Synergy) ผ่านการปรับโครงสร้างสินเชื่อไปยังกลุ่มลูกค้ารายย่อยและเพิ่มสัดส่วนสินเชื่อ Consumer Loan และประโยชน์ด้านรายได้ (Revenue Synergy) จากการนำเสนอโซลูชันทางการเงินรูปแบบใหม่ ๆ ให้กับฐานลูกค้าที่เพิ่มขึ้นหลังการรวมกิจการ ส่งผลให้รายได้จากการดำเนินงานรวมในปี 2566 เพิ่มขึ้นมาอยู่ที่ 70,961 ล้านบาท เทียบกับ 65,852 ล้านบาท ในปี 2565

ด้านค่าใช้จ่ายในการดำเนินงานรวมอยู่ที่ 31,280 ล้านบาท ในปี 2566 เพิ่มขึ้นจาก 29,952 ล้านบาท ในปี 2565 เป็นผลจากกิจกรรมทางธุรกิจที่เพิ่มขึ้นและแผนการลงทุนทั้งด้านพนักงานและด้านดิจิทัล โดยธนาคารยังคงสามารถบริหารจัดการค่าใช้จ่ายได้เป็นอย่างดี สะท้อนได้จากอัตราส่วนต้นทุนต่อรายได้ที่อยู่ที่ 43.6% ลดลงจาก 45.1% ในปีก่อนหน้า

ทั้งนี้ เพื่อเพิ่มความแข็งแกร่งด้านการเงิน ธนาคารได้ดำเนินการตั้งสำรองฯ พิเศษ เพิ่มเติมจากระดับปกติ รวมทั้งปีตั้งสำรองฯ ไปทั้งสิ้น 22,199 ล้านบาท หลังหักสำรองฯ และภาษี ธนาคารจึงมีกำไรสุทธิในปี 2566 ที่ 18,462 ล้านบาท เทียบกับ 14,195 ล้านบาท ในปีก่อนหน้า

นายปิติ สรุปในตอนท้ายว่า “ผลการดำเนินงานในปี 2566 สะท้อนให้เห็นถึงศักยภาพและความพร้อมของทีทีบีในการก้าวสู่ปี 2567 โดยเรายังคงตั้งเป้าที่จะสร้างการเติบโตอย่างมีคุณภาพให้กับผู้ถือหุ้น พร้อมกับสนับสนุนแนวทางการลดหนี้ครัวเรือน รวมถึงการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) ของภาครัฐ ซึ่งสอดคล้องกับจุดมุ่งหมาย Financial Well-being ของทีทีบีในการช่วยลูกค้าให้มีชีวิตทางการเงินที่ดีขึ้นอย่างยั่งยืน”